肯德基、必胜客或被中国财团吞并 援引多方资源能否挽回洋快餐业绩?

餐饮老板内参(ID:cylbnc)超过100万餐饮老板的每日经营读物。

两年前曾坚决拒绝被控股的百胜集团,这次会不会忍痛割爱,将百胜中国出售?

两年前从百胜餐饮集团分拆独立出来的百胜中国(YUMC),或迎来一位新东家。

7月26日,The Information报道称,高瓴资本集团正就收购百胜中国进行谈判。另有彭博社消息称,此次收购金额将达到140亿美金,由高瓴资本和KKR共同发起。

1、【 消息 】

中国财团欲斥资140亿美元,收购百胜中国

彭博社援引知情人士的消息称,高瓴资本集团和KKR考虑斥资140亿美元,收购百胜中国。目前这两家私募公司正在和银行就融资计划协商,但交易仍处于早期阶段,能否成交尚言之过早。

The Information的报道

该文章还表示,高瓴资本集团正在计划为此交易组建一个财团。

不过,该篇文章同时表示,高瓴资本、百胜中国以及分别为这两家公司提供咨询服务的摩根士丹利和高盛,均没有向The Information证实或评论收购消息。

据华尔街见闻报道,高瓴方面拒绝回应,百胜中国则在邮件中称,对市场传闻不予置评。

尽管交易与否尚未确认,但受此影响,上周四,百胜中国股价上涨近11%,创2016年分拆上市以来最大涨幅,市值一度达到143.31亿美元。

百胜中国拥有肯德基、必胜客和塔可钟品牌的大陆独家经营权,以及东方既白 、小肥羊的全部经营权,截至2017年底,百胜中国在国内有超过7900家餐厅,是中国最大的餐饮公司。

2、【 收购者画像 】

高瓴资本的“野心”边界在扩张

传闻中的主角之一——高瓴资本,由张磊在2005年创立。

经过十几年的发展,高瓴资本已成为亚洲管理规模最大的投资基金之一,受托管理的资金包括全球顶尖大学的捐赠基金、主权财富基金、养老基金及家族基金等。

公开资料显示,2017年6月,高瓴管理基金规模约300亿美元。

具体到投资领域方面,高瓴是“两手抓”,既投资了腾讯、京东、百度、滴滴出行和摩拜单车等互联网经济的领头羊企业,也长期持有美的、格力、蓝月亮和江小白等传统行业头部公司的股份。其中也不乏餐饮企业,如呷哺呷哺,以及背靠海底捞的优鼎优、彩泥云南菜等。

从高瓴的单笔投资金额来看,要么不出手,要么一出手就是大手笔,喜欢下重注,每笔在千万人民币以上的居多。

“高瓴资本是国内少数符合3G资本价值观投资公司,收购百胜中国也符合其定位。”春笋餐渠联合创始人吴憨子说,3g资本主要是投实体实业为主,高瓴的投资领域主要定位于快消品和餐饮,并且刚刚进入餐饮的时候,先找到了海底捞一起跟投捆绑合作。

百胜中国是国内最大的餐饮公司,很符合张磊“弱水三千,但取一瓢”的投资逻辑。

张磊经常邀请被投企业参加高瓴资本的非正式聚会,并帮助他们牵线搭桥。其曾在接受《金融时报》采访时曾说:“本人投资组合公司里的企业主们可相互取长补短。”

3、【 搭桥者是谁 】

或是百胜中国“教父”苏敬轼推动

2016年9月,蚂蚁金服和春华资本达成协议,二者共同向百胜中国投资4.6亿美元,累计持股介于4.3%-5.9%。该投资与百胜中国分拆上市同步进行。

此次的传闻,距离百胜中国接纳中国资本,不足两年时间。

有意思的是,内参君查阅资料发现,曾出任百胜全球餐饮集团董事会副主席、中国事业部主席兼首席执行官,被业界誉为百胜中国“教父”苏敬轼,现在的身份是高瓴资本运营合伙人。

苏敬轼在肯德基工作的时间长达26年。高瓴资本寻求收购百胜中国背后,难道是持续了26年的“宿命”?

公开资料显示,苏敬轼曾在去年2月底举行的高瓴资本2017中国企业家峰会上亮相。尽管尚未有证据显示此番传闻中的收购是由苏敬轼推动,但他的身份,无疑让这起收购案的真实性上升。

内参君还注意到,据财新2016年9月的报道,多位市场人士称,苏敬轼曾一度联手中国资本,试图对百胜中国发起管理层收购(MBO),但未能成功。

另据报道,作为全球历史最悠久也是经验最为丰富的私募股权投资机构之一,KKR也会参与此次投资,其持有肉鸡养殖公司圣农发展16.14%股份,收购百胜中国可能是向产业下游延伸,也很符合商业逻辑。

4、【 收购能带来什么 】

援引多方资源能否挽回洋快餐的业绩

虽然肯德基门店多,不过最近两年,外卖和健康饮食风潮的走红,快餐市场被分流,以肯德基为代表的洋快餐对中国消费者的吸引力明显下降。

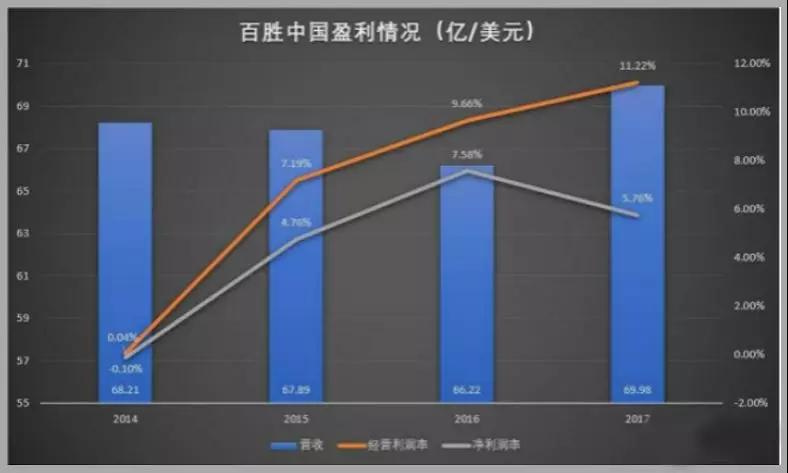

两年前,蚂蚁金服和春华资本入股百胜中国时,百胜中国正面临产品口味单调、本土竞争白热化的挑战,市场份额下滑,分拆上市后,百胜中国在2017年扭转了营收下滑的局面。

按财年业绩看,2016年,百胜中国的营收为66亿美元,净利润5.02亿美元,到2017年,虽然收入增至70亿美元,但净利润降为4.03亿美元。

今年5月2日,百胜中国发布的2018年一季度业绩报告显示,实现营收22亿美元,同比增长15%;营业利润3.95亿美元,同比增长33%。

然而,就在该公司公布业绩后,其股价却跌到了2018年截至当时的新低37美元。在接下来的两个多月中,百胜中国的股价持续在35元到40元之间徘徊。

而传出收购消息之前的7月25日,百胜中国股价跌至32.3美元,逼近52周股价低点。

回到业绩本身,今年一季度必胜客餐厅利润率同比下降9%,当时百胜中国给出的解释是,其中五个百分点是由于投资食品和促销,两个百分点是由于通货膨胀等因素。

来源:YUMC年报

百胜中国将于8月1日盘后公布2018财年二季报,具体业绩尚不得知,但其寻求资本助推的内在动力较强。

据北京商报报道,有业内人士分析,百胜中国谋求收购的背后其实是出于资本为企业本身带来的资源的渴求,并且百胜中国自拆分时就已经开始吸纳资本,并将这些资本用于百胜中国业务本身。

而在吴憨子看来,如果百胜将中国市场让出,或许是一种投资转移。“相比竞争成熟、经济发展变缓的中国市场,东南亚这些新兴国家,欣欣向荣,百胜此刻进入新市场,能保障未来发展大局。”

5、【 收购靠谱吗 】

两年前拒绝被控股,此次百胜能否割爱?

北京商报分析,如今中国本土的餐饮品牌与资本之间的接触越来越频繁,但餐饮企业在接受资本时,考虑的最重要的因素就是接受投资后,原始团队的话语权以及资方带来的资源是否能匹配餐企的发展诉求。

百胜中国同样需要更加适合在国内市场发展的各类资源,以更好地适应餐饮市场的变化,并抵御因不确定因素可能给自身带来的风险,同时也有助于百胜中国将旗下除肯德基、必胜客以外的品牌做大做强。

两年前,百胜中国接受春华资本和蚂蚁金服的注资时,曾坚决否认让出控股权。

彼时有传言称,百胜出售在华业务的谈判此前之所以陷入停滞,原因是价格未谈拢。比如中投想要获得控股权,但被百胜一口回绝,足见让出控股权对于百胜是没有商量余地的。

本次传出高瓴资本140亿美元收购百胜中国,百胜会忍痛割爱吗?

百胜接受春华资本和蚂蚁金服注资时曾表示,分拆中国业务的目的只有一个,将优质资产剥离上市,给中国业务更大的自由度,在华拓展更大的经营规模、更多产品和服务品种。

媒体解读为,出售部分股权不是离开,而是更爱。

但仅仅两年过去,这份爱是不是已经走到了尽头?还是最终没能抵挡金钱的诱惑?

*部分信息整合于界面、北京商报、财新等