二线城市mall调整系列(中):服饰、餐饮的高段位操作 | WIN DATA研究

紧随一线城市,二线城市开始进入存量阶段。据赢商大数据中心监测,2018年二线城市新增购物中心数量占全国总开业数量近54%,发展速度赶超一线城市。大量商业项目集中入市,商业供给阶段性过剩问题凸显。

在这场“存量博弈战”中,服饰、餐饮业态作为购物中心的业绩主力和流量担当,扮演着重要角色。哪些细分品类发展上行,更有利于购物中心“触达”客户?哪些细分品类表现下行,购物中心如何“避坑”?如何基于大数据,根据项目条件量体裁衣,找对消费新风口?什么样的品牌最具话题力,为项目提升人气?

赢商大数据监测了15个二线城市712家购物中心(商业面积≥5万㎡)业态、品牌调整新路子,本期推出“二线城市典型存量购物中心业态品牌调整”系列研究报告“中篇:二线城市购物中心服饰、餐饮业态调整新趋势”,以期为存量商业盘活提供更为前瞻性的决策参考。

查看上篇报告精彩内容

一、二线城市购物中心服饰业态品牌调整趋势

1、服装整体下调,运动装“潮”起

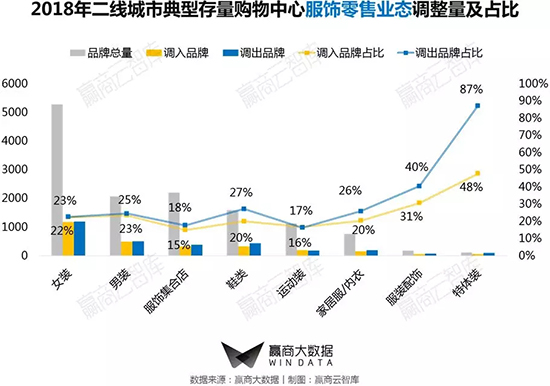

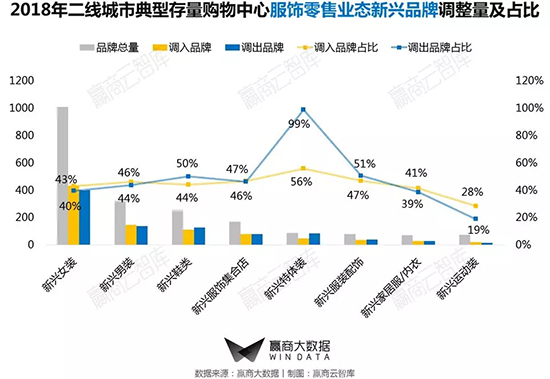

赢商大数据中心重点选取二线城市222家典型存量购物中心(2018年调整品牌量占品牌总量的15%及以上)进行分析,发现:从服饰零售业态调整来看,唯运动装出现上调,且其新兴品牌上调力度在各细分品类中也较大。数据显示,近3年运动装品牌在标杆购物中心的数量占比增长率近10%,将产品功能性与时尚性结合的全新运动潮流受到年轻消费者青睐;运动装潮牌成为购物中心招调的“座上客”,如赶上复古运动风潮的【Champion】、国货潮牌【李宁】、主打健身市场的运动装备品牌【Under Armour】等。

除运动装外,各细分业态占比均出现下调;其中以特体装、服装配饰、鞋类下调幅度较大,其新兴品牌量也呈现下降趋势。零售市场竞争升级,品类单一、缺乏创新的服饰品牌已无法覆盖精准客群,获取稳定盈利,购物中心不得不对其进行“洗牌”,往集合店化、复合业态化升级调改。

上调新兴运动装、男装、女装、服饰集合店、家居服/内衣;力推“年轻化、潮牌化”的新兴服饰品牌契合千禧一代的消费新诉求,当中以男装潮牌、女装设计师品牌、时尚买手店、运动潮牌等细分品类较受购物中心欢迎。

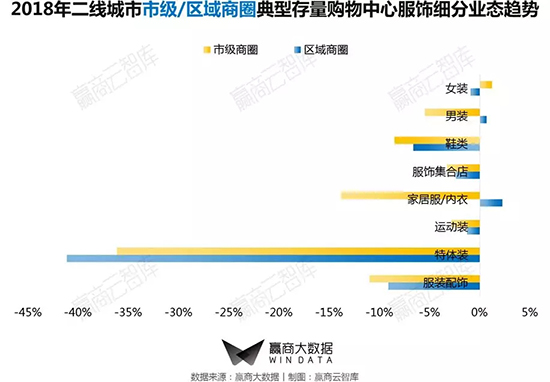

2、市级/成熟商圈购物中心“增持”女装;区域/新兴商圈购物中心更“欢迎”男装

市级/成熟商圈项目与区域/新兴商圈项目,对男女装品类调入/调出的趋势正好相反。市级/成熟商圈对周边的辐射能力强,购物中心业态较为丰富,更容易吸引以随机性消费为主的女性群体;区域/新兴商圈购物中心,布局更多以目的性消费为主的零售类业态,正好契合男性的普遍消费习惯。

区域商圈项目上调家居服/内衣,新兴商圈项目上调运动装。以服务居民社区和新城区为主的购物中心,更倾向引进迎合家庭消费和年轻风尚的业态品牌。

注:1. 图表中正值表示该业态品牌开店量>关店量,业态呈现上调趋势;负值表示该业态品牌开店量<关店量,业态呈现下调趋势。

2. 基于商圈内购物中心经营时长是定性商圈成熟度最重要的指标,赢商大数据中心以商圈内购物中心开业时间为边界来定义成熟商圈与新兴商圈:若商圈内有开业时间超过5年的购物中心,则认为该商圈已具有相对稳定的消费客群及竞合关系,定义为成熟商圈;若商圈内购物中心均在5年内开业,则认为商圈内商业还在调整完善期,消费客群及竞合关系也将发生较大变化,定义为新兴商圈。

A、功能分类:按商圈辐射力划分:

1)市级商圈:商业辐射主要客群可覆盖全市甚至周边城市的商圈 ;

2)区域商圈:商业辐射主要客群仅覆盖本划分区域范围内的商圈;

B、发展分类:按商圈的主要商业发展时间分类:

1)成熟商圈:主要商业形成时间超过5年;

2)新兴商圈:主要商业在5年内初步形成。(下同)

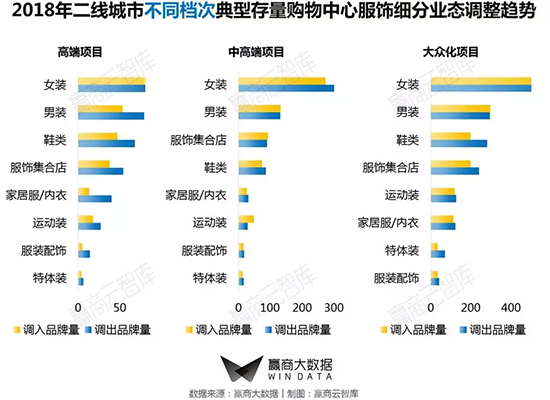

3、高端购物中心对男装/鞋类/家居服“热情褪去”,中高端购物中心更“青睐”运动装

高端购物中心:零售业态占比较大,对整体服饰的“减负”倾向明显,大幅度下调男装、鞋类、服饰集合店、家居服/内衣、运动装、服装配饰;

中高端购物中心:对女装、鞋类、家居服/内衣等业态的依赖有所减弱,更注重融入具备潮流元素的运动装业态。

大众化购物中心:对鞋类、服饰集合店、特体装等业态的下调幅度较大。

注:1、购物中心等级划分:依据项目内进驻的品牌,判断项目的高端程度:

高端——有奢侈品品牌并以非专柜形式进驻的购物中心

中高端——有轻奢品品牌、奢侈品副牌并以非专柜形式进驻的非高端购物中心

大众化——不能纳入高端、中高端档次的购物中心都归为大众化购物中心(下同)

4、典型案例

(1)成都远洋太古里:聚焦西南消费群,西南首店扎堆

2018年商场销售额41.6 亿,增幅为21.5%;工作日平均客流量达到11万,周末达到13-15万。

调整背景:以较快调整速度和灵活租赁形式,打造“快耍慢活”商业体验

成都远洋太古里辐射整个西南地区乃至全国,虽然40%-60%的客流来自旅游客群,但太古里的定位更聚焦喜欢时尚、喜欢潮流、热爱生活的年轻人,为他们带来“快耍慢活”的购物体验。项目品牌业态调换率每年保持20%左右;与品牌签约的租赁期限也相对灵活:如与零售品牌签1-2年的短期租约,以快闪店形式引入首店品牌,用3-6个月的时间测试市场,而后依据消费者的反馈进行调整。

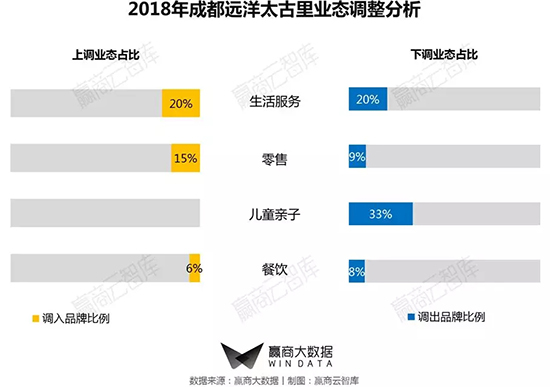

调整策略之一:上调零售;下调餐饮、儿童亲子

2018年,零售业态的上调,以服装、时尚精品为主,下调儿童零售;餐饮方面引入休闲餐饮,下调中式餐饮和异国风情餐饮。

调整策略之二:不同线级品牌在空间中呈阶梯式分布

商场地上多以奢侈品、国际一线、潮流运动品牌呈阶梯式分布,地下空间则以各种时尚潮流、客单价平易近人的品牌为主,深受年轻客群的喜爱。

调整策略之三:联合奢侈品牌打造“地标式门店”

2018年以“冬日花园”为主题,重装开幕两层独栋的GUCCI精品店,开出以“图书馆”为灵感的Valextra旗舰门店;2019年落户具视觉冲击的“时髦地标”香奈儿红色工厂,以及Louis Vuitton早秋男装限时店。

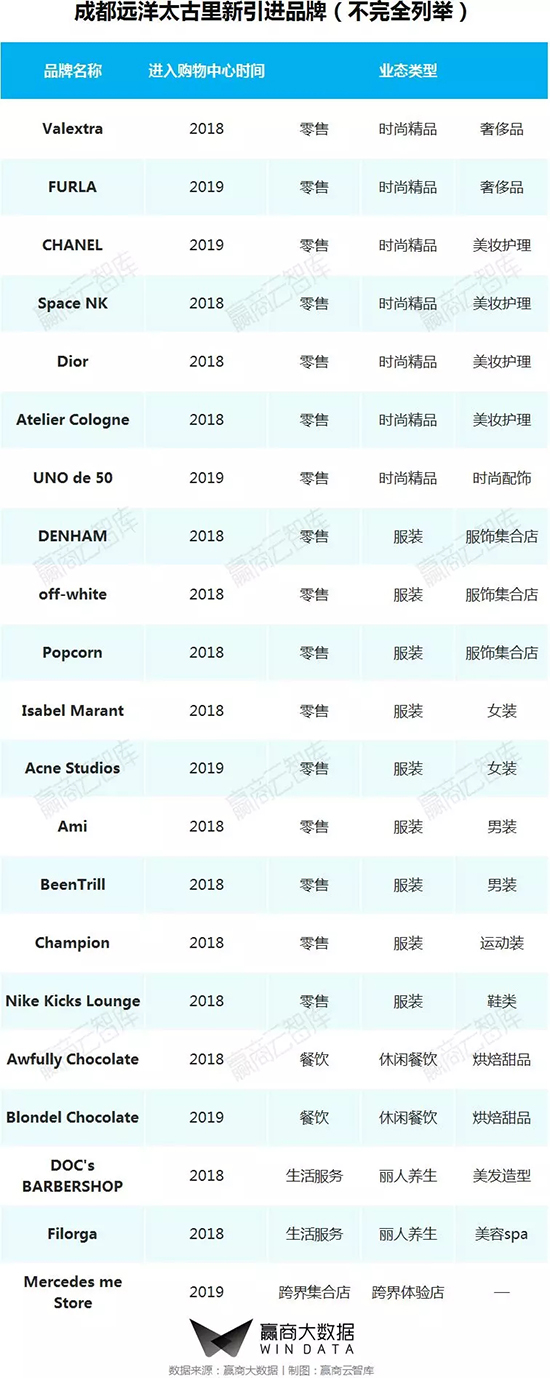

调整策略之四:辐射西南消费群体,首选“西南首店”

2018-2019年先后引入了多个 “西南首店”,包括Valextra、DENHAM、Popcorn、Isabel Marant、Champion、Nike Kicks Lounge、Ami,off-white、Acne Studios、UNO de 50、Awfully Chocolate、Blondel Chocolate;此外还有街头潮牌BeenTrill中国首店、Space NK成都首店、Dior、Atelier Cologne、FURLA等旗舰店。

调整策略之五:落户高端品牌生活方式体验店

2018年增设了Filorga法国菲洛嘉医学抗衰老中心、DOCs BARBERSHOP等强调美学生活方式的体验业态。2019年,进驻Mercedes me Store体验店,1F为“BrewHaus·匯”,提供精酿啤酒、咖啡、奔驰品牌下的周边零售产品;2F为“四方三川·聚” 提供川式火锅、北京烤鸭在内的跨地域餐饮。

(2)武汉荟聚中心:家庭体验型商场“大刀阔斧”的零售品牌调整

武汉荟聚中心开业于2015年,是国内第3家荟聚中心;顾客满意度高达90%。

调整背景:切合都市年轻“潮族”的品牌调整和新兴品牌导入

项目定位“聚会体验中心”,不止是购物中心,更是家庭、朋友聚会休闲娱乐场所。在开业三周年庆之际,荟聚中心针对不同楼层和区域对部分品牌进行了集中性调整,不仅增强了品牌组合实力,还考虑到年轻消费者的喜好,吸纳了更多的新兴品牌,共引进60余家品牌。

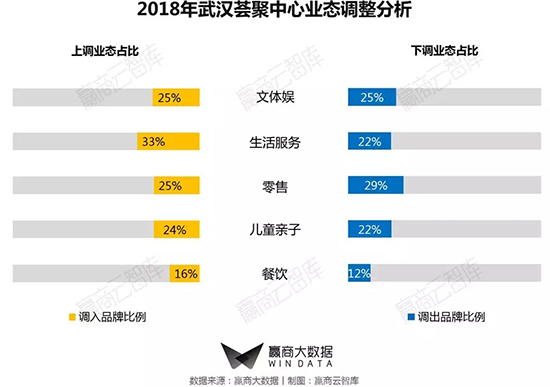

调整策略之一:下调零售,上调餐饮、儿童、生活服务

2018年,零售业态对服装和时尚精品的调整力度较大;餐饮方面上调了中式餐饮的品牌量;儿童亲子业态以教育和服务品牌的调入为主。

调整策略之二:聚焦女性、亲子客群,时尚精品、服饰零售品类大调整

新锐时尚潮牌:引进inxx、Palladium、Debrand、New ERA、CRZ、Vans、FUN、I love choc、Culture Matters等;

运动时尚休闲类品牌:引入Under Armour、Onitsuka Tiger、Columbia、Converse、Reebok、Timberland、Rapido等;

精品珠宝饰品类品牌:引入Swarovski、Agatha、潮宏基、Rayban等;

“猪猪女孩系”化妆品类品牌:引入too cool for school、S-COSMETIC SELECTION、Banila Co.、SCENT LIBRARY、Afu、Kate等;

时髦品味女性类品牌:引入MO&CO、Marisfrolg.SU 、Luxury Rebel、Dharry、Loowo、MEILLEUR MOMENT、ROSEMOO、broadcast 、AITU、D.SIGN等;

潮童国际范儿类品牌:引入Stride rite、Carters、gxg.kids、moimoln、Fila Kids、little Mo&Co、Aimer Kids、OH!YA、Ginoble等。

调整策略之三:时尚街区融合零售、餐饮、娱乐多业态消费

增加与消费者的互动体验,引进首次进入武汉的“非常人类热忱研究事务所”,集合匠心手作、创意零售、网红美食、轻松游乐于一体的时尚in 街区;以及自带流量属性的“海马体照相馆”、“LYNK&CO 空间”、“水Q堂”等体验品牌。

二、二线城市购物中心餐饮业态品牌调整趋势

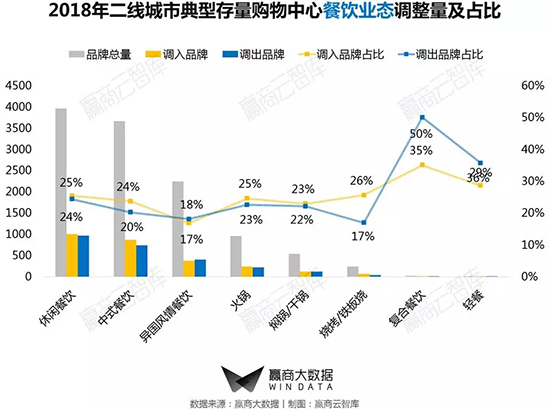

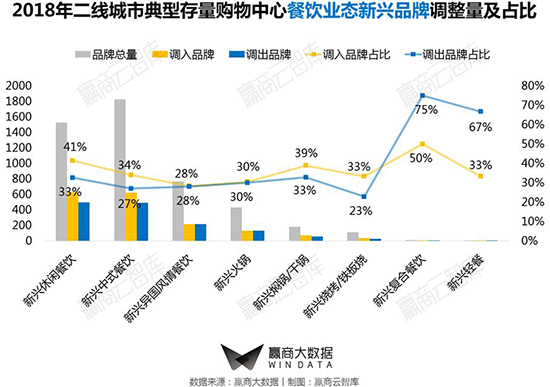

1、中餐单品成主流,新兴休闲餐饮带来高段位创新

上调中式餐饮、火锅、烧烤/铁板烧、焖锅/干锅为主;下调复合餐饮、轻餐、异国风情餐饮。二线城市购物中心餐饮品牌调整,重点围绕“国菜口味”群体发力,当中对中式单品餐饮的上调力度较大。

调研数据显示,63.3%的消费者会倾向于选择“专门店”餐厅;94.7%的消费者会为某一个特定的产品或口味选择餐厅,引入如酸菜鱼、串串、烤鱼、牛蛙、养生火锅这类菜品作为招牌的中餐品牌,更有助于为商业引流。

上调新兴休闲餐饮、中式餐饮、焖锅/干锅、烧烤/铁板烧;下调新兴复合餐饮、轻餐。新兴休闲餐饮业态的“火热进场”主要源于饮品品类的爆发;当中以“饮品+”跨界品牌最具话题性,利于造势营销,同时,与其他业态消费场景融合度高,坪效表现相对较佳,从推广到运营都为购物中心带来裨益。

如【喜茶·黑金实验室】除了推出“饮+食”,更延伸至周边产品和娱乐配套,2018年全国第四家落户成都;【奈雪的礼物】在厦门、长沙、西安拓店后,2019年登陆厦门、成都。

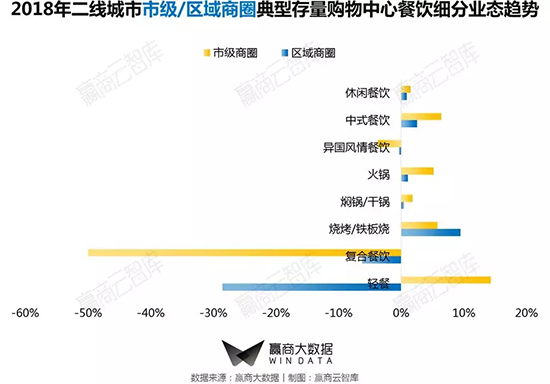

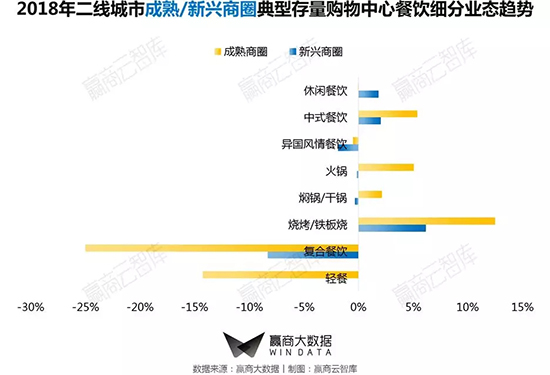

2、新兴商圈购物中心更热衷引入休闲餐饮;市级/成熟商圈购物中心大幅度下调复合餐饮

新兴商圈购物中心目标客群多以年轻一代为主,通过上调“网红频出”的休闲餐饮业态,来增加消费粘性。市级/成熟商圈餐饮业态相对多元化,但二线城市复合餐饮模式尚未成熟,购物中心对其经营能力信心不足。

此外,市级/成熟商圈项目上调中式餐饮、火锅、焖锅/干锅等品类力度相对较大;区域/成熟商圈项目大幅下调轻餐;市级/新兴商圈项目下调异国风情餐饮比例较大。

注:图表中正值表示该业态品牌开店量>关店量,业态呈现上调趋势;负值表示该业态品牌开店量<关店量,业态呈现下调趋势。

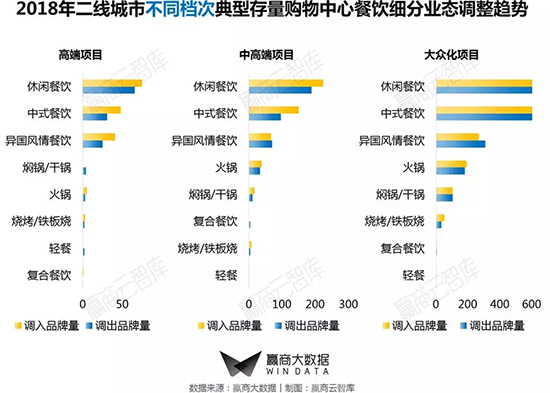

3、高端购物中心大幅上调中式/休闲/异国风情餐饮,中高端购物中心偏好中式餐饮

高端购物中心:对餐饮业态的“增持”趋势明显,上调休闲餐饮、中式餐饮、异国风情餐饮为主;

中高端购物中心:较大比例上调中式餐饮,同时亦引进休闲餐饮;

大众化购物中心:各餐饮细分品类保持相对稳定的品牌量,下调异国风情餐饮。

4、典型案例

(1)成都万象城:引入精品餐饮西南首店,引领夜生活方式

开业7年来,销售额及客流量每年均保持双位数增长;2018年销售额达到26亿元,同比增长16%;2018年租金方面收入突破3亿元,增速超26%。2019年七周年三天销售额超7500万元,同比增长16%。

调整背景:崛起的城东商圈存量竞争中,用话题品牌打造差异化

随着万象城的发展,成都城东土地板块整体价值不断提升,大品牌开发商开始纷纷在周边拿地建造新项目,令该区继天府广场、春熙路之后,成为另一个商业坐标。步入存量时代,万象城紧抓“首店经济”,聚焦话题性品牌的引入,打造差异。

调整策略之一:上调餐饮、儿童亲子

2018年,餐饮业态以调入休闲餐饮、异国风情餐饮、中式餐饮为主;亲子业态着重升级调整儿童零售;零售业态持续焕新。

调整策略之二:落户精品餐饮西南首店,品牌组合升级,打造夜生活社交空间

2018年引入多家精品餐饮西南首店,如泰式街头风味的太食獣、“潮日料+酒场”的夯食、德国啤酒坊兰巴赫等。品牌组合升级,引入唐宫小聚、柴门饭儿、KOI、日日香、速度披萨等;网红品牌如喜茶、奈雪の茶的引进,加强对年轻潮流客群的吸附。外摆区“酒+餐”组合,多家品牌的营业时间延长至凌晨2点,打造购物中心里的夜生活。

调整策略之三:引入话题性品牌,形成时尚品牌矩阵

2018 年,进驻乐高西南首家官方授权店,ADIDAS MEGA扩店升级,落户NIKE BEACON、Air Jordan、lululemon、Superdry、FILA、PUMA、VANS等运动品牌,形成潮牌矩阵。此外,国际化妆品精品相继落户1F,包括Estee Lauder、CHANEL、Whoo、SK-II、CPB,完善女性氛围;多家珠宝品牌相继调整,包括六福珠宝、周生生、周大福,打造北庭珠宝氛围。

调整策略之四:文化赋能,构建多元文化生活体系

整合小酒馆、小剧场、万象展览中心等内容,与西西弗书店合作打造了“西西弗说生活万象”演讲平台,打造多元生活目的地。

调整策略之五:二期明年开业,将成三环内最大商业综合体

二期将着力打造运动潮流集群空间、首个女性时尚美学空间、悦享生活社交空间三大版块,引入众多的运动品类旗舰店、智慧生活城市旗舰店、国际时尚标杆品牌等。

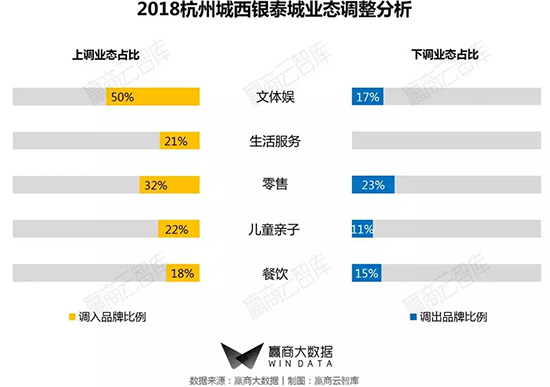

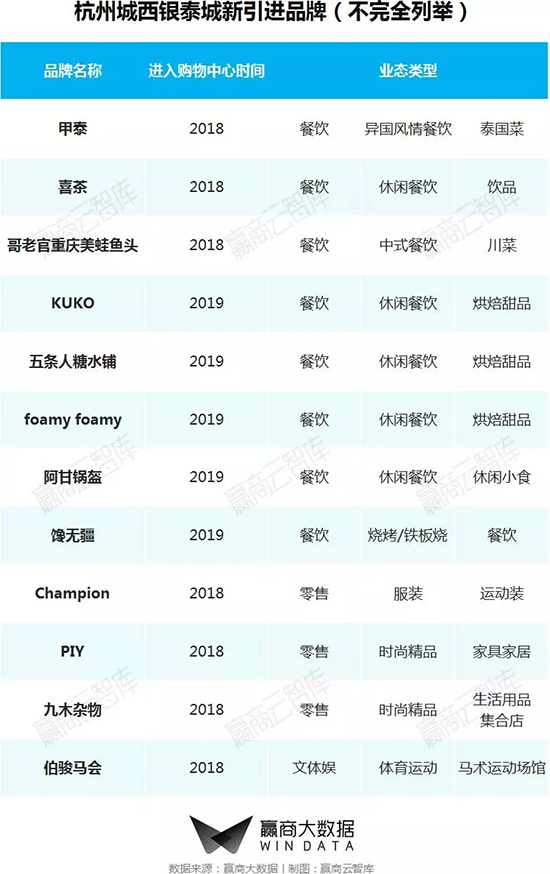

(2)杭州城西银泰城:餐饮娱乐业态基础上新增场景、社交功能

2018年销售额29.5亿元,创历史新高,同比增长9.3%。客流突破2300万人次,较去年有了4.5%的提升。

调整背景:对抗商圈内“被分流”,向场景化体验进阶

杭州城西商圈的商业体呈点状分布,各商业体都相距较远,彼此之间没有集聚效应反而形成分流。该商圈从银泰城刚开业时的20万方商业体量,激增到目前的超100万方;项目需要吸引客群到达,不被分流,就必须有鲜明的定位特色。经过5年的发展,项目进一步走向场景化体验式购物中心,重点在原来餐饮娱乐的基础上新增了场景、社交功能。

调整策略之一:上调零售、餐饮、儿童亲子、文体娱、生活服务

2018年各细分业态品牌量均有上调,据官方数据共计调整了50家左右品牌,其中餐饮20家、儿童业态2-3家,零售20家,生活服务类5家,娱乐类2家。

调整策略之二:引进城西独有品牌,达20%以上

随着杭州Champion最大店、PIY全国首店、甲泰杭州首店、杭州首家青少年马术基地的进驻,逐渐巩固了其城市副中心购物中心的地位。去年还引进了喜茶、哥老官等网红品牌;计划引进MK、VICTORIA’S SECRET、Dior等时尚品牌。

调整策略之三:社交化场景打造新型食街,创造时间性消费

历经2个月改造的茶马花街2019开业,场景融合了日式京都风和中式民国风,品牌新引进了包括KUKO杭州首店、五条人糖水铺、foamy foamy、阿甘锅盔、馋无疆等。该主题街区实质是新型美食广场,打造成“大街区、小品牌”的独特属性,孵化属于自己的专属产品线。此外项目还计划将室外街打造成为酒吧一条街,引进音乐餐吧、西餐、酒吧、日式居酒屋等,填补城西空缺。

调整策略之四:将“普通版”餐饮门店打造成“定制版”

对基础品牌进行了门店升级,如将绿茶门店还原江南场景,推出“绿茶船宴”,从菜品品质、装修调性和顾客服务体验上融合智能化,做整体品质上的提升。

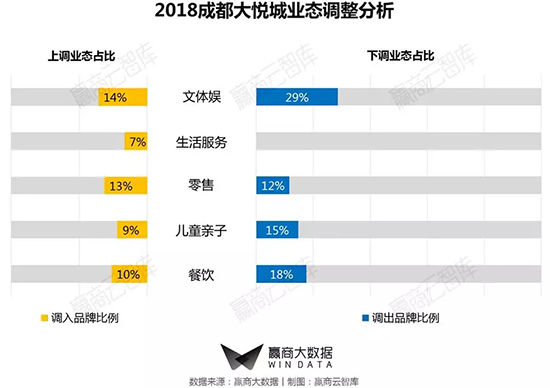

(3)成都大悦城:升级“悦街”夜间餐饮业态,打造娱乐新地标

2018年三周年店庆客流达11万人次,销售额突破3307万元;2019年4月疯抢节,单日客流12万人次、单日业绩2508万,同比上涨16.2%。

调整背景:精确抓取青年家庭客群,定位综合性家庭娱乐体验

通过3年半的运营及对成都商业市场的认知,从儿童、餐饮、时尚潮流零售,再到家庭娱乐体验业态,大悦城进一步加强对“青年”潜在客群进行挖掘与吸附,强化“潮流新锐”标签,通过品牌组合创新,业态布局调整,提供更深层次的家庭消费娱乐场所。

调整策略之一:上调零售、生活服务;下调餐饮、儿童亲子、文体娱

2018年,零售业态以上调时尚精品类别品牌为主,下调儿童零售品牌量;餐饮业态主要对休闲餐饮、中式餐饮品牌进行精选焕新。

调整策略之二:“悦街”升级24小时不打烊业态,深挖成都“夜间经济”

“悦街”集合酒吧、娱乐、餐饮等多种业态,将商场白天消费和“悦街”夜间餐饮娱乐活动“无缝连接”。

2018年 “悦街“迎来新一轮品牌调整,当中包括20家品牌优化、近7000㎡的面积调整。已经进驻悦街的主力店品牌中包括胡桃里音乐酒吧、CHI ZHANG 88、泡沫工厂、合海鲜江湖菜、一拿抓、醉西昌、MODZ沐思等品牌。

调整策略之三:强化年轻、潮流定位的品牌组合调整

2018-2019年,陆续引进喜茶、奈雪の茶、乐乐茶、太二老坛子酸菜鱼、探鱼、海底捞、蒲悦等网红餐饮品牌;儿童品牌乐高、gb好孩子全球旗舰店、生活美学类业态:范ER艺术自主体验空间、造作,以及博纳IMAX国际影城、PUMA等。2019年上半年合共更新了70余个品牌。

三、总结

随着中国主力消费群体年轻化,消费升级浪潮来袭,购物中心服饰和餐饮业态品牌调整迎来新风向:

❶发展“首店经济”

通过首店的引进,制造话题营销,增强购物中心在二线城市的客流吸附力和城市辐射力;

❷挖掘“新中产”商机

引入带有潮文化、生活美学等标签,强调颜值、服务、个性化、情感内涵的品牌;

❸ 开拓“夜间”消费

通过引入新兴“夜间业态”、延长门店营业时间,填补夜间消费空白;

❹ 塑造社交消费场景

打造餐饮、娱乐、体验、场景于一体,具有社交功能的的新型消费空间,增加消费粘性。

特别说明:本报告研究样本为杭州、重庆、青岛、合肥、南京、苏州、福州、贵阳、天津、武汉、成都、西安、郑州、昆明、厦门15个二线城市,在2018年1-12月品牌调整比例15%及以上的222家购物中心(商业面积≥5万㎡)。

《二线城市典型存量购物中心业态品牌调整趋势报告》儿童亲子、文体娱细分业态调整篇将继续发布,敬请期待!