安踏首次公布FILA核心数据:营收增长80%至65.38亿

在经历了一年三次做空质疑之后,安踏在收购十年后终于首次公布了FILA的核心数据。

8月26日午间,安踏集团发布2019年中期业绩,2019年上半年,集团收入148.1亿人民币,同比增长40.3%,连续两年同比增长40%以上。在下半年有双11的加持下,安踏2019全年营收突破300亿人民币几乎板上钉钉。

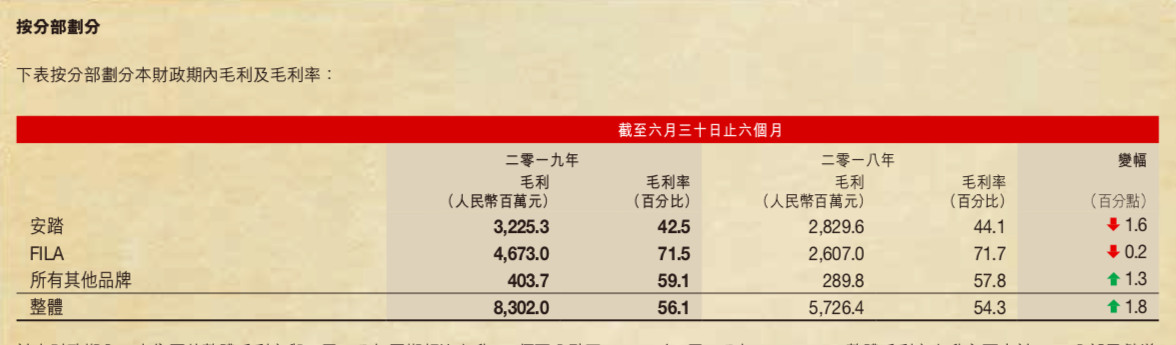

最让人惊喜的还是FILA数据的公布。上半年,FILA实现营收65.38亿,增速高达80%,毛利46.73亿,毛利率达到了71.5%。

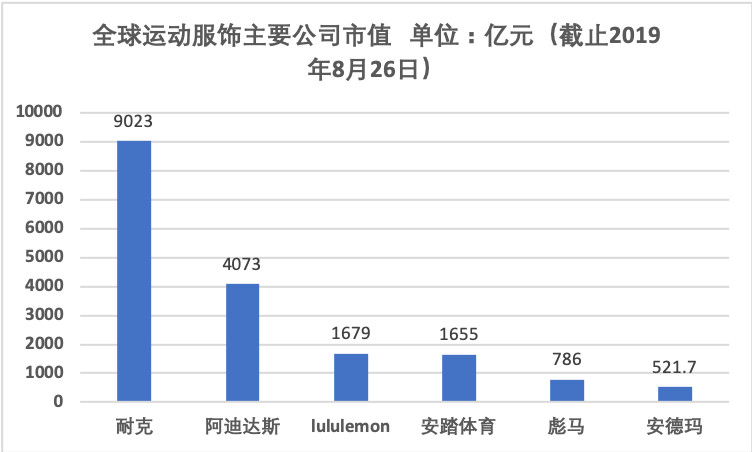

安踏用强势的财报表现回应了做空质疑,不过市场对此却反映平淡。截至8月26日收盘,安踏体育股价报于61.25元/股,跌幅0.11%,市值达1654亿港币。

FILA成营收增速引擎

2019年的安踏是在动荡中度过的。

从7月8日开始的半个月内,浑水连续发布了针对安踏的5份做空报告,直指“安踏体育对FILA的财务数据造假,声称安踏将批发商变为直营店”。对此,安踏予以否认,但是在报告中安踏却并未做出具体解释。

在这份中期业绩中,安踏首次公布了FILA的营收数据,似乎在回应外界的质疑。

财报显示,2019年上半年,FILA实现营收65.38亿,占安踏集团总营收的44.1%,同比提升 10%。其中毛利46.73亿,毛利率达到了71.5%。

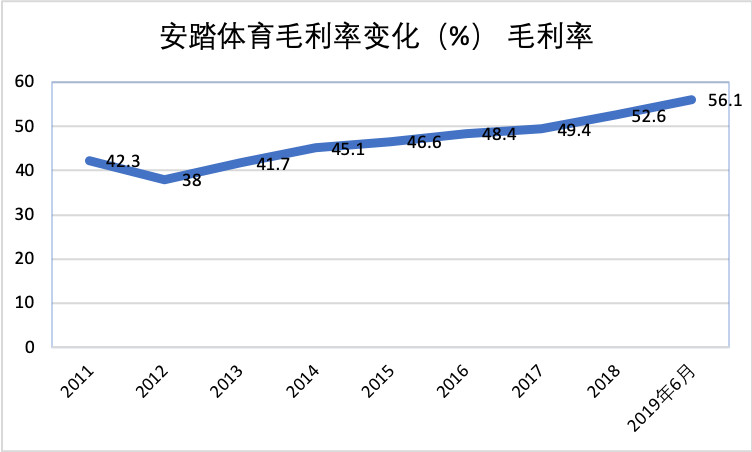

36氪制图 数据来源:安踏体育财报

如此高的毛利率在服装行业极其少见,同期安踏主品牌的毛利率是42.5%,李宁是49.7%,阿迪达斯 2018财年的毛利也不过50.4%。得益于FILA的高毛利,安踏集团期内的毛利率也上涨1.8%至56.1%。

为何选择在此时公布FILA的营收数据,安踏集团总裁郑捷在中期业绩发布会上表示,“不存在什么回击,FILA占我们业务占比已经超过40%,我们觉得有责任向投资者更清晰地展示。”

按照安踏的预期,在2020年,FILA的营收规模将首次超过安踏的自有品牌,成为安踏第一大增长引擎。

数据来源:安踏体育财报

另外值得注意的是,本季度高速增长后,FILA的营收也首度超过了李宁(今年同期李宁收入为62.547亿元,FILA65.37亿元),成为了国内公司管理的第二大运动品牌,接近于361度和特步之和。手握两大“龙头”品牌的安踏,继续坐稳国内运动品牌老大的位置。

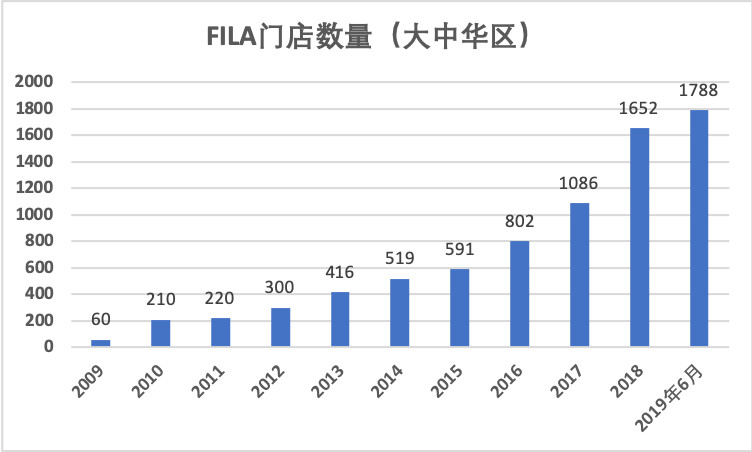

对于FILA的高速增长,安踏将之归因于三点:品牌及产品的市场认知度不断提升;零售业务的强劲表现以及实体店增加和店效提升;电子商贸的发展。

2009年,安踏从百丽国际手中,以6亿港元的价格,收购了FILA在中国的商标使用权和经营权,从此走上了双品牌的运营之路。

对于这笔生意,外界曾颇不看好。因为金融危机,2008年前后全球零售运动品牌都几乎处于亏损中,安踏和FILA也不例外;一直以中低端品牌面向消费者的安踏,接手一家来自于国外的高端运动品牌,能否运营好是当时很多人的质疑。

接过FILA大中华区业务后,安踏迅速打消了人们的疑虑。2010年安踏对FILA在品牌定位及发展战略上进行了大刀阔斧的改革。

2011年至2014年,FILA利用3年时间从经销商手中收回大部分门店并改为直营管理,从终端对门店进行把控和管理,从而带来了业绩的飞速提升。

截止2019年6月,包含FILA KIDS和FILA FUSION独立店,FILA大中华区的门店数量已经达到1788家,2018年FILA的中国市场占有率达到2.6%。

36氪制图 数据来源:安踏体育财报

安踏主品牌依然不容忽视

FILA品牌的强势增长为安踏带来了亮眼的财报表现,但能够为安踏提供更高利润仍然是安踏的主品牌。

财报显示,2019年上半年,安踏主品牌营收75.90亿,与其他三大国产品牌的营收差距进一步拉大。今年上半年,李宁、特步以及361度的营收分别为62.55亿、33.57亿、32.67亿。

增速层面,安踏主品牌上半年增速为18.3%,同比略有下滑。安踏解释称,这主要是因为加大了对产品的科技和创新投入,并策略性给予分销商返利,激励分销商将店面升级为九代店。

上半年,安踏在重庆及上海先后推出第九代门店,从品牌形象、店铺形象至消费者体验均进行了全面升级。

虽然增速相比FILA略有差距,但在赚钱这件事上安踏主品牌却毫不逊色。

财报显示,FILA的经营溢利率(相当于A股的净利率)为29%,低于安踏主品牌的32.2%。同期,安踏主品牌为集团贡献了24.42亿经营溢利,而FILA是18.94亿。这意味着,在贡献同样营收的情况下,安踏主品牌为FILA带来的实际利润更高。

过去一年,安踏主品牌在经营溢利率改善明显,同比上升5.4%,相比之下,FILA只微增0.2%。

数据来源:安踏体育财报

对此,郑捷在中期业绩会上表示,“安踏主品牌主要是通过经销商来经营店铺,是批发模式,而FILA全直营,所以毛利有差异。批发模式毛利虽然低一点,但是它的运营成本相对也低一点。”

过去的2年多,安踏主品牌一直在贯彻“极致性价比”的理念,做好下沉。不过安踏对此并不满足,2014年与NBA球星克莱·汤普森达成合作后,安踏在NBA乃至体育圈迅速打开了市场。

截至目前,安踏已推出4款汤普森签名鞋以及多款设计师联名款帆布鞋。7月13日,在安踏上海豫园九代形象店门首发的安踏KT4-“报答”篮球鞋,一上线就被扫荡一空。

安踏篮球事业部总经理蔡之本透露,2018年,安踏凭借400万双篮球鞋的销量位居中国市场第一,KT正代篮球鞋销量今年还有望突破100万双。

今年,安踏还将推出KT5,并加强在中国市场的投放。

离耐克、阿迪还有多远?

2012年营收一举超过李宁后,安踏就坐稳了国内第一大运动品牌的交椅。2014年开始,安踏一直保持双位数高增长,这是中国唯一的一家。

曾经的老大李宁虽然走出了危机,但增长势头明显不如安踏,361度和特步则止步不前。

对于安踏来说,其满足的远不止国内,而是成为国际化体育用品集团。耐克和阿迪达斯正是摆在安踏面前的两座大山。

截止8月26日收盘,安踏体育市值1655亿港元,与lululemon相差无几,但与耐克和阿迪仍有不小的差距。

36氪制图 数据来源:安踏体育财报

前瞻产业研究院的数据显示,2018年,阿迪达斯、耐克以19.5%、19%的市场份额位列前两名,安踏主品牌占8%(加上FILA的市场份额,应该是8.6%),李宁占5%。

面对着着严峻的竞争形势,安踏祭出了“运营多个差异化品牌,扩大市场份额”的战略。

主品牌“安踏”定位大众运动品牌,服务于普罗大众和最基础的运动爱好者,价格定位在299元至899元之间;FILA品牌则瞄准中高端,主打差异化。

为了弥补了自有品牌的不足,近些年,安踏不断的大手笔收购,日本迪桑特(Descente)、英国斯潘迪(Sprandi)、韩国可隆(Kolon)等国际品牌都在近些年被安踏收入囊中。

安踏产品矩阵 来源:安踏体育财报

这其中最引人瞩目的是收购芬兰运动品牌管理公司Amer Sports(亚玛芬体育)。

去年11月,安踏体育发布声明,宣布联合私募基金FountainVest Partners方源资本组成财团,收购芬兰高端体育用品巨头Amer Sports,交易价格40欧元/股,交易总额46.6亿欧元,约合人民币371亿元。在本次的财报中,安踏也透露这一收购举动。

作为一家多运动品牌的体育公司,Amer Sport虽然大众知名度不算高,但是在专业细分领域中涉及到的方面非常多,专业度很高。

而且Amer旗下多为冬季运动品牌,如果收购成功有望增强安踏在2022年北京冬奥会中的地位和变现能力,在户外运动领域建立自身的品牌优势。

服装行业分析师马岗对此就表示“如果收购完成并整合成功,Amer将成为安踏“曲线”追赶阿迪达斯、耐克两大巨头的一大杀器。”

不确定的因素是,对Amer的收购是安踏首次真正意义上的全球化收购。此前,不论是Fila,还是Descente,安踏都是通过购买中国经营销售权,参与国际品牌的运营,还未有过在全球范围内运营国际品牌的经验。

36氪得到的消息是,Amer和安踏集团目前还是保持独立运营,目前已经按照七个品牌制定了五年发展计划。但中国消费者能否真正接受这一品牌,Amer的品牌和产品又能否顺利落地中国,安踏还有很长的一段路要走。