阿里巴巴今日起正式招股 每股不高于188港元

据IPO早知道消息,即将在香港上市的阿里巴巴集团公布了最新招股信息:公司于11月15日至11月20日招股,拟发行5亿股,其中香港发售股份数目1250万股,国际发售股份数目4.875亿股,公开发售价将不超过每股香港发售股份188.00港元。

阿里巴巴称,本次发行中国际发售部分的价格可能定为高于最高公开零售发售价的水平。

关于最终定价,阿里巴巴表示,将综合考虑于美股最后交易日或之前的收市价以及路演过程的投资者需求等因素,最终公开零售发售价将为最终国际发售价和最高公开零售发售价(每股188.00港元)的较低者。阿里巴巴在港交所做了一拆八处理,每股188港元的价格,对应阿里巴巴在纽交所的股价为192美元。阿里巴巴今晨收盘股价为182.8美元,在过去一个月内最高价格为187美元,今年以来的股价高点发生在3月份,为195美元。以阿里巴巴近期美股股价来推测,阿里巴巴香港上市最终价格较188港元会有一定降低幅度。

阿里巴巴在港交所将以每手100股股份为单位进行交易,这意味着买入阿里巴巴的入场费为1.88万元。

此前曾有传闻称,阿里巴巴将在定价上给予市场一定折扣。但据IPO早知道了解,阿里巴巴并不会给予市场折扣,此前市场流传中的“九四折”、“九五折”为假消息。

目前市场反馈认购热情较高,据称阿里巴巴在前日启动的国际配售首日中已获足额认购。11月13日,阿里巴巴启动国际配售,将持续到19日结束。

此次港交所两地上市完成后,阿里巴巴集团港交所上市股份与纽交所上市的美国存托股将可互相转换,转换比例为每一份美国存托股代表八股普通股。这也意味着,阿里巴巴集团将成为首个同时在中国香港和美国纽约两地上市的中国互联网公司。

根据11月13日披露的招股文件显示,阿里巴巴此次IPO发行由中金公司和瑞士信贷担任联席保荐人,募集的资金将主要用于驱动用户增长及提升参与度,继续在数字经济体中拓展并提供广泛的产品和服务;助力企业实现数字化转型, 提升运营效率,继续实施新零售业务,持续在云计算技术、供应链管理系统和营销系统进行投入;持续创新产品和技术,助力新商业模式。

其中,阿里巴巴特别提到了将通过饿了么和飞猪持续拓展和提升生活服务板块,还将持续通过优酷及其他分发和内容平台来打造数字媒体及娱乐服务。

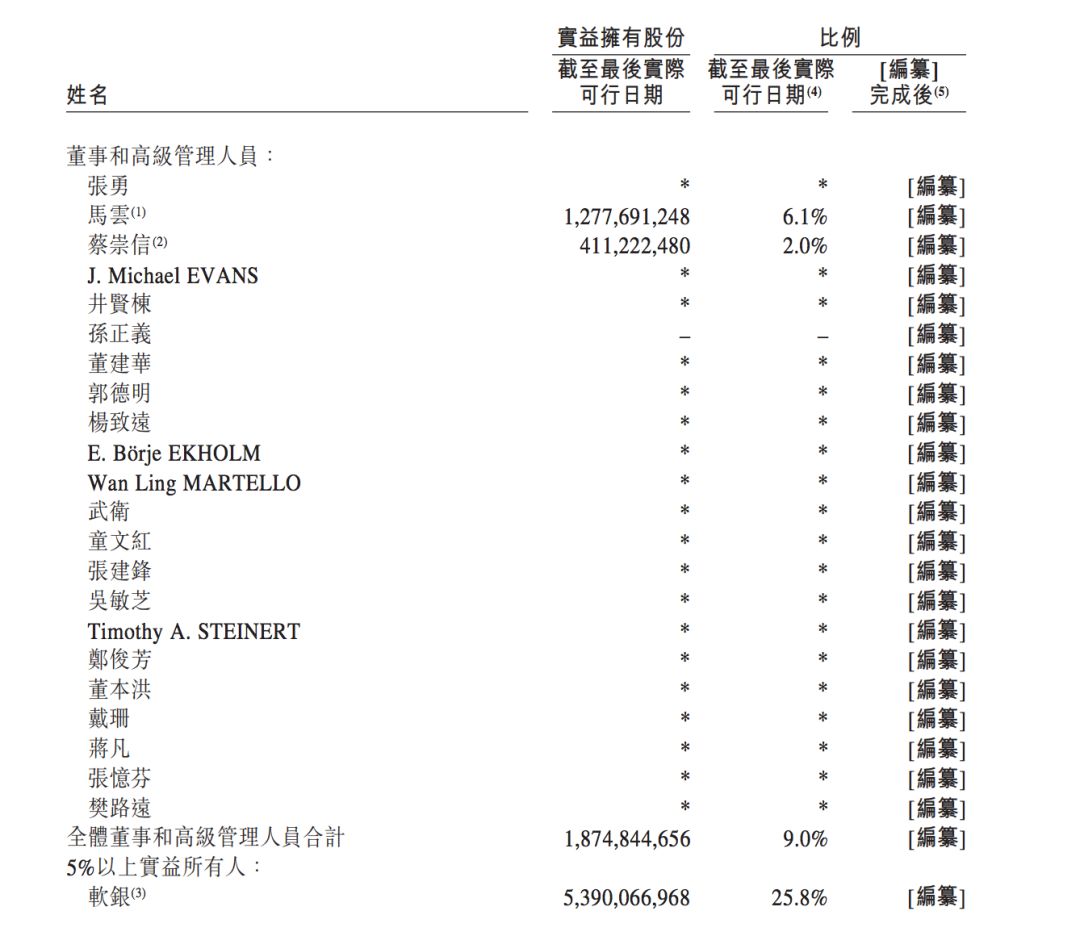

股权结构上,截至最后实行可行日期,软银为阿里巴巴最大股东,持股25.8%。马云和阿里巴巴集团执行副总裁蔡崇信占股分别约6.1%和2.0%,全部董事和高级管理人员(包括马云和蔡崇信)合计持股约9.0%,本次全球发售完成后,软银最大股东地位仍将保持不变。

招股书中还特别解释了阿里巴巴的合伙人制度,并罗列了38名现任合伙人名单、加入阿里巴巴的时间以及当前担任职务。

截至2019年6月30日,阿里巴巴通过约710家在中国设立的子公司和并表实体以及约530家在其他国家和地区设立的子公司和并实体开展业务经营。

用户规模方面,截至2019年6月30日止12个月期间,去重后中国消费业务年度活跃消费者与蚂蚁金服中国年度活跃用户之总和为9.6亿,全球年度活跃消费者达8.6亿,中国零售市场年度活跃消费者为6.74亿,同期的营业收入为4108亿元,非公认会计准则下的净利润达1043亿元,自由现金流则为1045亿元。截至2019年3月31日止12个月期间,阿里巴巴在中国零售市场的GMV达5.727万亿元。

2007年,阿里巴巴的B2B业务曾经在港交所上市,募资116亿港元,成为当时中国互联网公司融资规模之最。

但2012年,因当时香港交易所的“同股同权”规则与阿里巴巴管理方式不符,阿里巴巴宣布以13.5港元/股的发行价进行私有化,告别港交所。

2014年,阿里巴巴登陆纽交所,募资约218亿美元,创美股史上最高IPO融资记录。直到2017年,港交所宣布修改主板上市规则,接受同股不同权企业上市,并允许未盈利生物科技公司赴港上市。

此次阿里回归港股,是相信在港交所上市将为其提供进一步扩大投资者基础并拓宽其资本市场融资渠道。而目前,阿里系中的阿里健康(00241.HK)、阿里影业(01060.HK)等多家企业均已在港上市,阿里巴巴此次重回港股,一是可以将关联资源充分利用,产生更多的协同作用。二来两地上市的形式,也能为其股票带来更多的流动性,更多国内投资者也能通过沪港通、深港通机制直接参与购买阿里的股票,对其股价来说有长期利好作用。