这样做社区型mall,简直打开了流量新天地

“家门口的生意”正激起商战的千层浪。为了从顾客家门口就开始拦截流量,越来越多玩家涌入社区生鲜、便利店、生活服务等贴近老百姓生活的业态,“烟火气”俨然成为打开消费魔盒的又一把金钥匙。

对于深陷存量竞争之苦的房企而言,社区商业也犹如开发的新大陆。近年来万科、保利、龙湖、凯德、新鸿基等房企纷纷加大社区商业布局力度,业态更丰富、服务更周到、场景设计更新奇的社区型购物中心不断涌现,驱动社区商业焕发新活力。

由于定位“小而精”的商业体、主要辐射周边1-3公里社区范围内相对固定的客群,社区商业的招商运营逻辑与城市及区域级商业有着较大区别。本文以社区型购物中心的发展现状、分布特性、业态创新为着力点,一探行业发展趋势,以期为场所端运营决策提供参考。

数据样本统计范围:全国商业面积1-10万的社区型商业项目(社区型商业项目含集中式购物中心、开放式商业街区,不含住宅底商、专业市场,本文数据统计时间截止至2019年10月)

一、社区型购物中心发展特性分析:行业处于发展快车道,饱和度提升

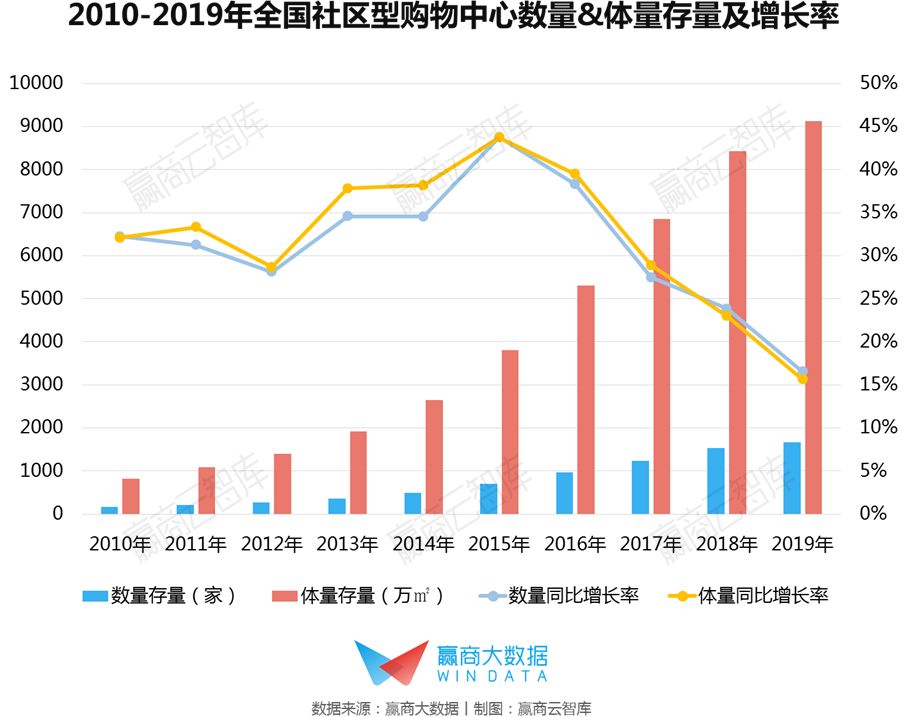

1、存量分析:近十年社区型购物中心存量年均复合增长率高达30%,行业规模扩张迅速

注:2019年新开业项目统计至2019年10月,同比数据与2018年10月作对比,下同

商业地产步入存量时代,区域及城市级大型购物中心趋于饱和,房企亟需新产品线提高回报率;加上城市化进程加快、人口老龄化加剧、“懒人经济”升温等多重因素催化,社区型商业需求愈演愈烈,这使得越来越多房企将目光投向社区商业。

据赢商大数据监测,近10年来国内社区型购物中心行业规模稳步扩张,项目数量复合年均增长率高达30%,体量复合年均增长率为31%,行业整体发展步入快车道。截止至2019年10月,全国社区型购物中心共计约1600个,总存量超过9000万㎡。

从具体年限来看,2015年是存量增长率的关键分界点,随后增长率逐年下滑,而2015年也是我国GDP同比增长率自1990年来首次跌破7%的年份。社区消费与居民可支配收入息息相关,经济的下行压力会直接传导至社区商业的发展。但总体而言,中国经济仍处于稳步增长轨道,房企仍看好社区商业的未来,入市较积极。

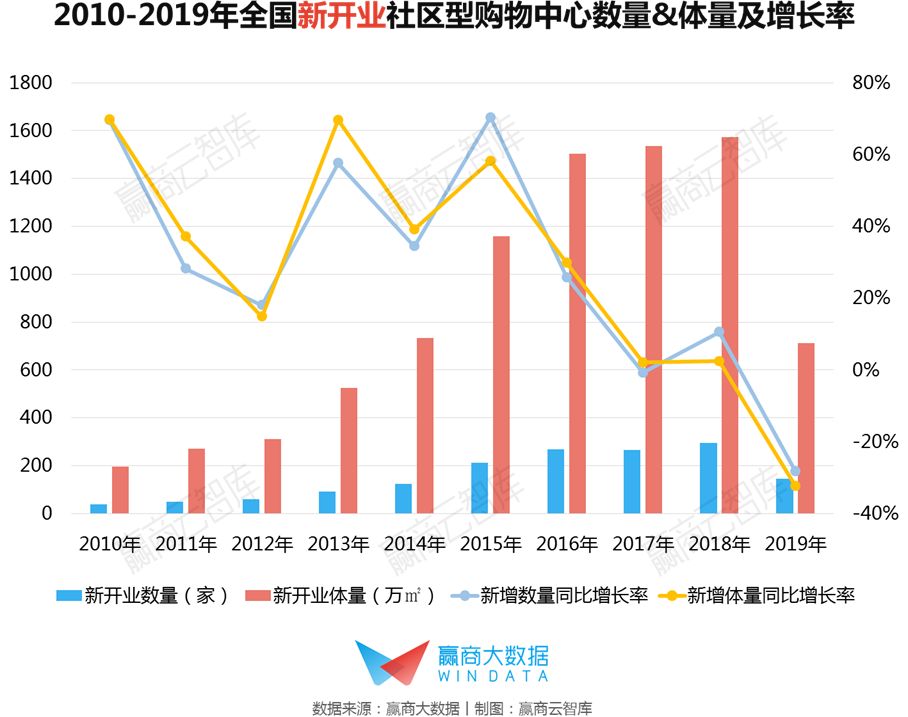

2、增量分析:近十年社区型购物中心增量年均增长率达29%,2015年后增长明显放缓

从项目增量的角度看,据赢商大数据监测,近十年来社区型购物中心平均每年新开业项目超过155个、体量逾850万方,年均增长率达到29%。

从具体年限来看,2015年后项目增量明显放缓,新开业项目数量及体量呈现抛物线式下滑。可见房企拓展步伐有所放缓,对市场持更为谨慎的态度。告别“野蛮增长”之后,社区型购物中心也逐渐步入精细化发展阶段。

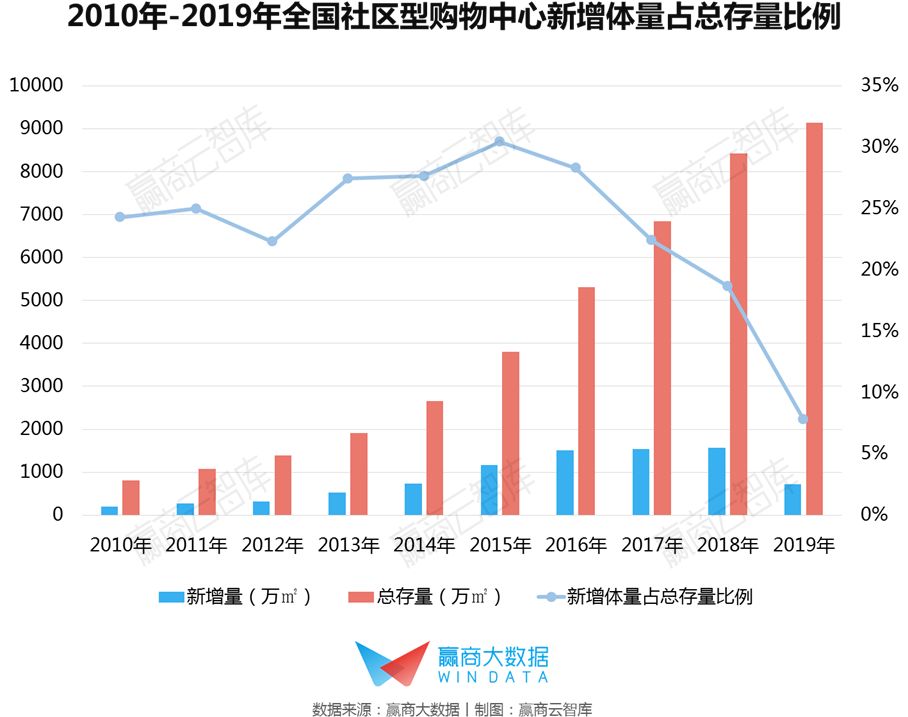

3、行业竞争度:2015年后新增量占总存量比例呈逐年下降趋势,逐渐进入“存量之争”

自2015年开始,社区型购物中心新增体量占总存量比例持续走低,从2015年的高点30.4%下跌至2019年的7.8%,社区商业竞争加剧,逐渐进入“存量之争”。

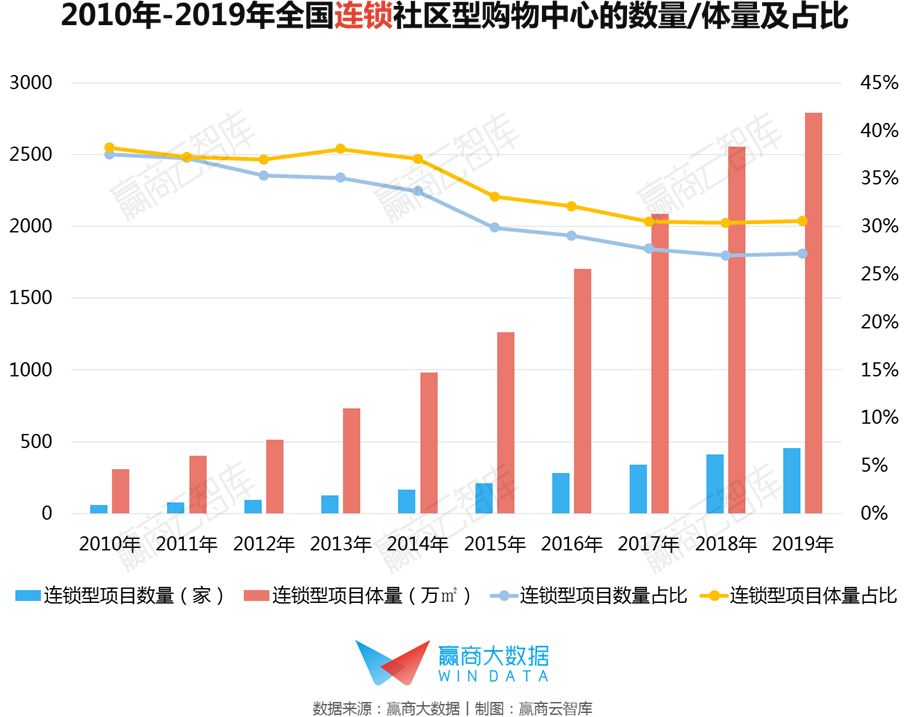

4、行业集中度:房企连锁产品线表现亮眼,占比近3成

现阶段不少标杆房企已经形成具有代表性的社区商业产品线,如万科的万科里和万科广场、保利的若比邻和保利广场、印力的印象汇和印象城、宝龙的宝龙广场、绿地的乐和城等。依托强大的资金支持和运营管理能力,知名房企的连锁社区型购物中心在拓展时具备优势,目前在全量项目的比例约为30%。

▼典型项目解读

【上海三林印象城】

开发商/运营商:印力集团

开业时间:2018年10月26日

商业建筑面积:10万㎡

已进驻品牌量:200+

开业率:99%

业绩:开业首年实现总销售额近10亿元、总客流近1500万人次、总车流近100万辆、会员近10万

上海三林印象城是印力在上海的首个城市更新型购物中心项目,以“亲近感、品质感的美好生活乐园”为核心定位,并以亮眼成绩晋升存量更新的“新范本”。

①区域/商圈影响力

项目坐落在浦东三林核心地块,虽然周边3公里范围内常住人口将近40万,但高端客群、商务办公人口较小,无法支撑高端商业,因此项目以中端家庭型消费为主的定位契合了周边消费需求,有利于走出先扎根三林地区、后向外辐射的发展路径。

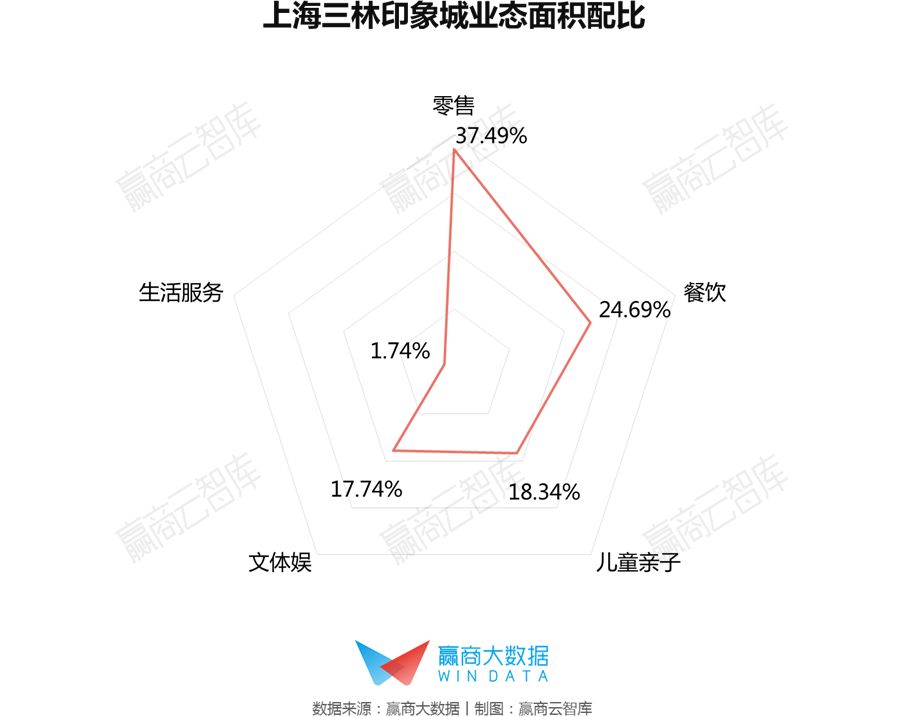

②业态组合与创新

项目零售业态面积占比最高,达37%,餐饮紧随其后,占比近25%;引进生活方式集合店、亲子餐厅、儿童运动馆、旅行社、网红餐饮等创新业态。(报告对创新业态的界定是一个相对概念,详见文末)

③ 品牌引进

三林印象城以“刚需”与“网红”的搭配思路,引进超过200家品牌:上海首家永辉超市新概念店“集市生活” 、盒马鲜生打造高品质“菜市场”,喜茶、加拿大国民咖啡Tim Hortons、湊湊火锅等餐饮“潮牌”有助于吸引年轻人,西西弗书店、CGV影城、卡通尼乐园等则进一步升级商圈内的文化和亲子消费。

在开业首年,项目内人气品牌也交出漂亮的成绩单:按照开业以来同期全上海的销售额排名,湊湊火锅位列全上海第四,那时新疆位列全上海第三,卡通尼也是上海第三,喜茶则是全上海排名第五。

④ 营销推广

基于项目的家庭型定位,不盲目追求时尚艺术等“高大上”形式,而是以“丰富多样、温情互动”为主基调,打造亲子和社区活动,并结合时下热点开展互动。例如:

四月超人气亲子IP《咿呀咿呀》、六一运动季、父亲节礼遇等亲子活动,主打寓教于乐共同成长;

联动周边资源,打造稀有昆虫展、宠物公益领养、社区文艺汇演、会员定制沙龙、周末街头乐队等,提高社群活跃度;

亚洲偶像嘉年华选拔赛、嗨IN消夏季、漫威英雄展等人气活动则吸引了众多客流。

⑤ 运营管理

打造了“Share X Care”服务体系,以细致的服务实力圈粉:包括呵护母婴儿童休闲的Family Room、开放式的广场迷你儿童乐园Kids Park、年轻女性自拍打卡的美颜化妆试衣间、无感积分的智能会员服务、无感支付的智能停车服务等等,同时每个楼层皆配备温馨的母婴室,更有专供外卖快递小哥休憩充电的跑跑驿站。

【武汉保利广场】

开发商:保利商业管理有限公司武汉分公司

开业时间:2016年9月28日

商业建筑面积:7万㎡

入驻品牌品牌量:130+

开业率:100%

业绩:年销售总额近6亿元,总客流1300万余人次

作为保利商业在武汉落地的首个购物中心,武汉保利广场自开业首年盈利便超2000万、客流销售突破3位数增长,且营运期一直保持双位数高速增长,招商率、开业率一直保持100%,项目快速度过成长期,进入成熟期。

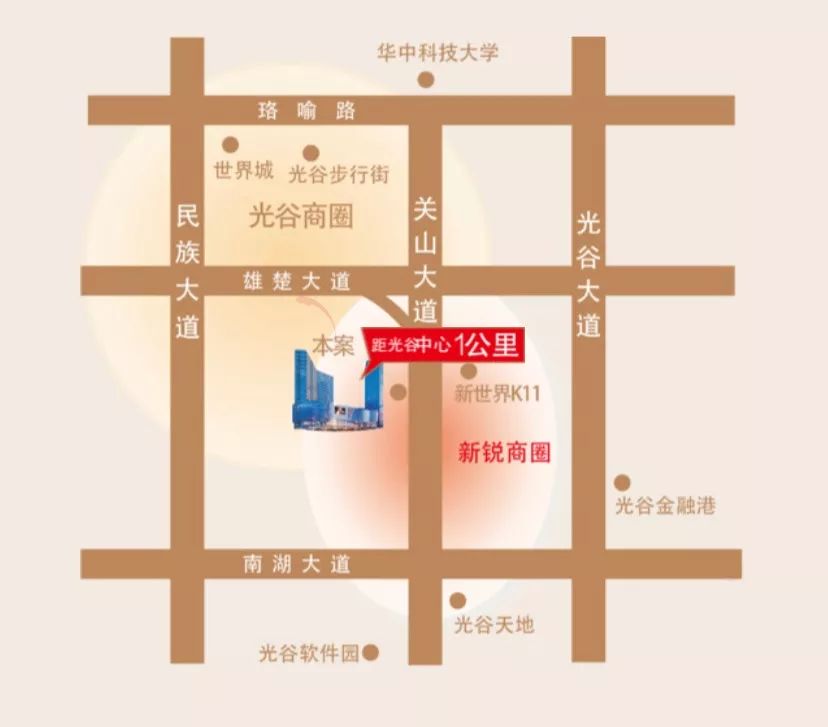

① 区域/商圈影响力

项目地处武汉光谷中轴,周围聚集精英社区、金融总部、高等院校等近百万流动人口,且以现代家庭为主。此外,项目距离光谷商圈仅1公里,通过打造瞄准家庭客层和年轻时尚人士的购物中心,有利于撬动区域的商业引擎,形成新锐商圈。

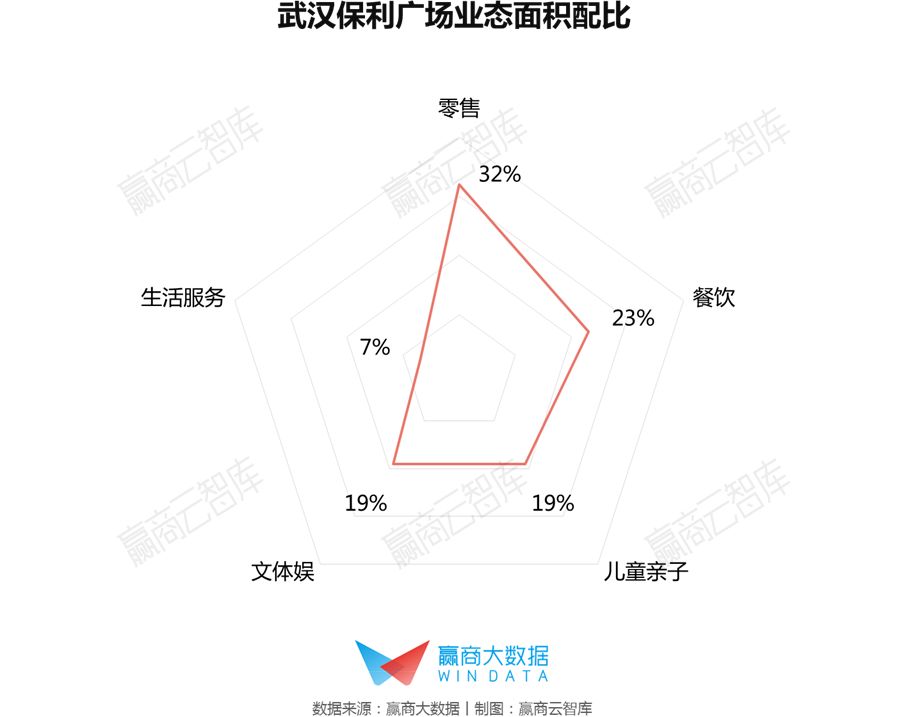

② 业态组合与创新

零售业态占比32%,餐饮、儿童亲子、文体娱、生活服务类业态占比将近7成。积极引进时下年轻的潮牌以及儿童DIY手工、儿童运动馆、射箭俱乐部等新兴业态,强塑体验式消费。

③ 品牌引进亮点

引进了6大光谷区域首店品牌:西西弗书店、ROSE CROWN、YES I AM、Rookie、杨梅红国际私立美校、安德玛,提升消费者选择的丰富度。

④ 营销推广

精准定位客群,持续不断打造独有营销活动,形成口碑效应;此外,每年联动强有力的外联,给予顾客新鲜体验感。

每年2-4月结合樱花主题,打造浪漫的樱花园;

今年6月举办武汉首场乐高MOC大师作品展,邀请知名乐高MOC大师携8大作品联展、并用20多万颗乐高颗粒组成定制乐高墙;

今年9月举办武汉首场热带雨林自然生态展,200㎡沉浸式空间、4大秘境场景、互动式声光体验,带来 “穿越”亚马逊热带雨林的惊喜感,展览期间吸引近万人次观展。

⑤ 专属IP形象

打造原创IP形象小保、小利,并以场景、主题、互动为基底,不断延展IP的内涵。如打造百款定制表情、全年IP海报、场内标识标牌IP化,且推出多款IP衍生品——IP定制充电宝、限量樱花杯、定制乐高MOC大头仔等,以多元形象渗透到消费者的生活中。

二、社区型购物中心分布特性:华东独占鳌头,苏州领跑二线城市

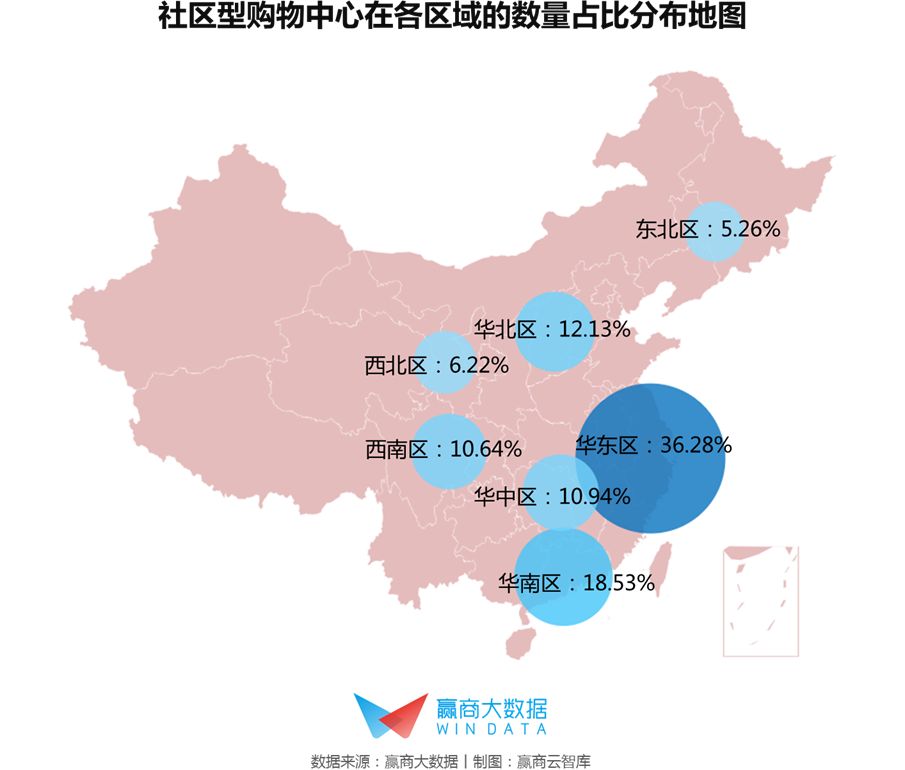

1、社区型购物中心空间分布不均衡:项目扎堆华东和华南,西北和东北比重较低

由于经济发展水平的差异,社区型购物中心在全国七大区域也呈现出不均衡的分布特性:

华东区社区商业占绝对领先优势——坐拥36%的社区型购物中心。经济越发达的地区,居民对生活配套服务的便捷性要求更高,交通堵塞、生活节奏加快也会助推社区商业的发展,因此,综合发展水平较高的华东区自然也就吸引了更多项目落户。

华南区社区型购物中心数量位居全国第二,深圳和广州两个一线城市是主要担当。随着国家推动建设粤港澳大湾区,将有越来越多外来人口和投资涌进深圳、广州、东莞、惠州、佛山等城市。在发展红利推动下,预计未来华南区社区商业也将迎来较大增量。

华北区、华中区、西南区的社区型项目数量占比均高于10%,其中华北区由京津冀城市群的重点城市北京、天津和石家庄扛起大旗;华中和西南区则主要集中在综合实力较强的城市,如华中的郑州、武汉、长沙,和西南重庆、成都、昆明。

西北和东北区的社区商业发展较缓慢,但随着“一带一路”战略和东北振兴战略的开展,以西安为首的西北区和以沈阳、长春和哈尔滨为首的东北区,商业前景向好,将为社区商业提供较大的发展空间。

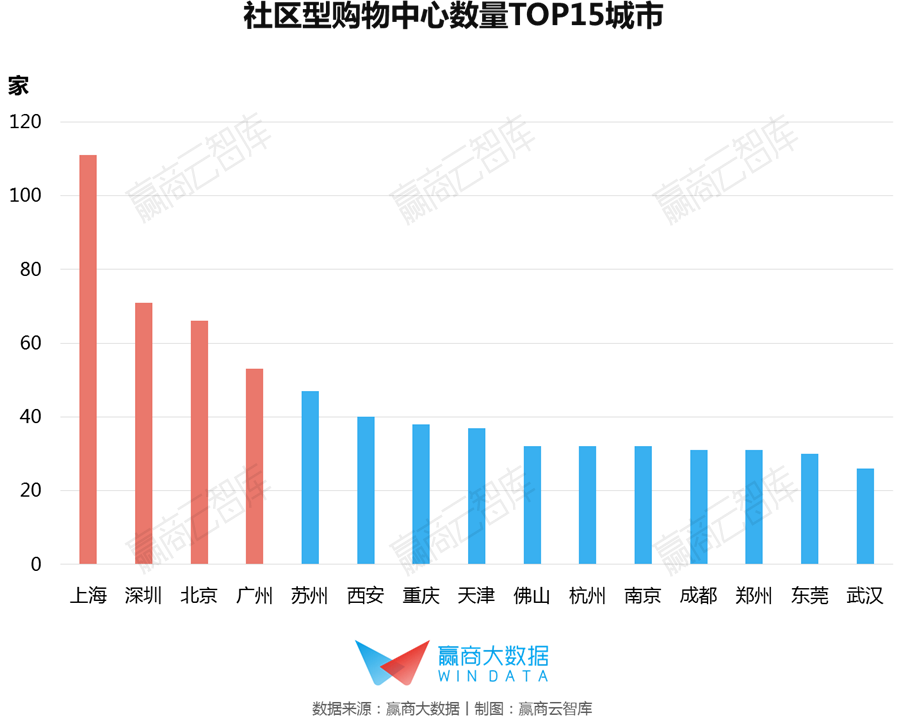

2、一线城市社区商业整体较发达,二线城市由苏州领跑

具体到各个城市的社区型购物中心数量,四大一线城市无意外领先,上海位居全国首位,社区商业最为发达,深圳紧随其后。

二线城市中,苏州表现优异,社区型购物中心数量将近50个。根据苏州市商联会发布的《2019年苏州市商业发展报告》,到2030年,苏州将开发150个左右的社区商业项目,社区商业将成为未来苏州发展最快的业态。苏州市政府对社区商业的创新发展也给予了较大的资金支持,持续推动社区商业项目品质化、品牌化发展。

▼典型项目解读

【融创·精彩天地-上海浦兴】

开发商/运营商:融创(上海)商置

开业时间:2019年6月30日

商业建筑面积:2万㎡

已进驻品牌量:57家

开业率:93.89%

业绩:开业当日即获得客流7.1万及营业额144.7万,月均营业额稳居1200万以上,日均客流5万

融创·精彩天地-上海浦兴,是融创(上海)商置对区域型社群生活需求的商业优化创新,也是其首次就游逛式商业布局的垂直落地尝试,有力补充了周边家庭的休闲娱乐需求。

① 区域/商圈影响力

项目以吸引周边3公里、密集覆盖30余万人为核心,强势补位浦东金桥地区的商业引擎,打造集一站式零售、餐饮、休闲、娱乐、商务、社交等多元商业场景于一体的社群聚合平台。

作为上海城市副中心之一的金桥板块,拥有50余家世界级500强企业,百万高端消费人口导入,融创·精彩天地-上海浦兴更是临靠三大轨交线路交汇(其中21号线规划待建),成熟的国际社区群环伺,10余所国际名校环绕。项目以“童趣的全龄化”为主题,打造家庭亲子消费目的地,恰好填补了整个区域内大社区生态链的末端缺漏。

② 业态组合与创新

在2万㎡的有限空间内,项目以“亲子特色与融创定制”为核心招商原则,集聚了各式首店及网红品牌,如国际化亲子早教品牌威廉培恩中国首店、永辉Mini店浦东首店,星巴克浦东首家宠物友好店、优质生活方式Brownie Art浦东首店,萨莉亚黑标旗舰店定制呈现等,也有Tim Hortons、谭鸭血、Go辣等网红品牌进驻,这些彰显了项目“定制专属”的差异化特色,以及招商运营层面的高品质操盘能力。

③ 专属IP形象

项目随处可见3个色彩鲜明的专属IP形象“GEM Family”,圆形的GoGo、三角形的Eat、正方形的MaiMai萌趣简单,被融入景点打造、休息椅、消防门彩绘和玻璃贴纸等细节中,增添游逛的童趣感。

此外,为了强化IP与社群家庭的情感链接,项目还专门开辟了一处名为“GEM Family精彩小客厅”的主题区域,这是个集合休憩展示、手工培育、亲子游乐等于一体的互动文创空间,既可以作为品牌租户延伸的亲子游乐场景,也可作为亲子休闲游乐、社交的场所。不定期的音乐趴、绘画赛、主题派对、摄影展等活动,有助于打造家庭的“第三空间”。

④ 智能化会员管理

首次试水推行AI识别小票,完成CRM会员积分的复杂工序。无论是点菜单、微信订单最终都能通过AI智能的学习模型完成自动积分识别,尽可能帮助商场会员简化操作 ,提升效率,而同时也规避了后台人工积分可能造成的时滞以及人力成本。

【西安凯德广场·御锦城】

开发商:盛恒(西安)房地产开发有限公司

运营商:凯德商用

开业时间:2019年6月21日

商业建筑面积:5万㎡

签约率:100%

开业率:100%

品牌数量:近120家

开业期间表现:开业三天,购物中心客流量突破20万人,销售额突破1800万,单日最高客流量超8万

西安凯德广场·御锦城是新加坡凯德集团在中国西部的首个购物中心管理输出项目,项目于今年6月亮相。

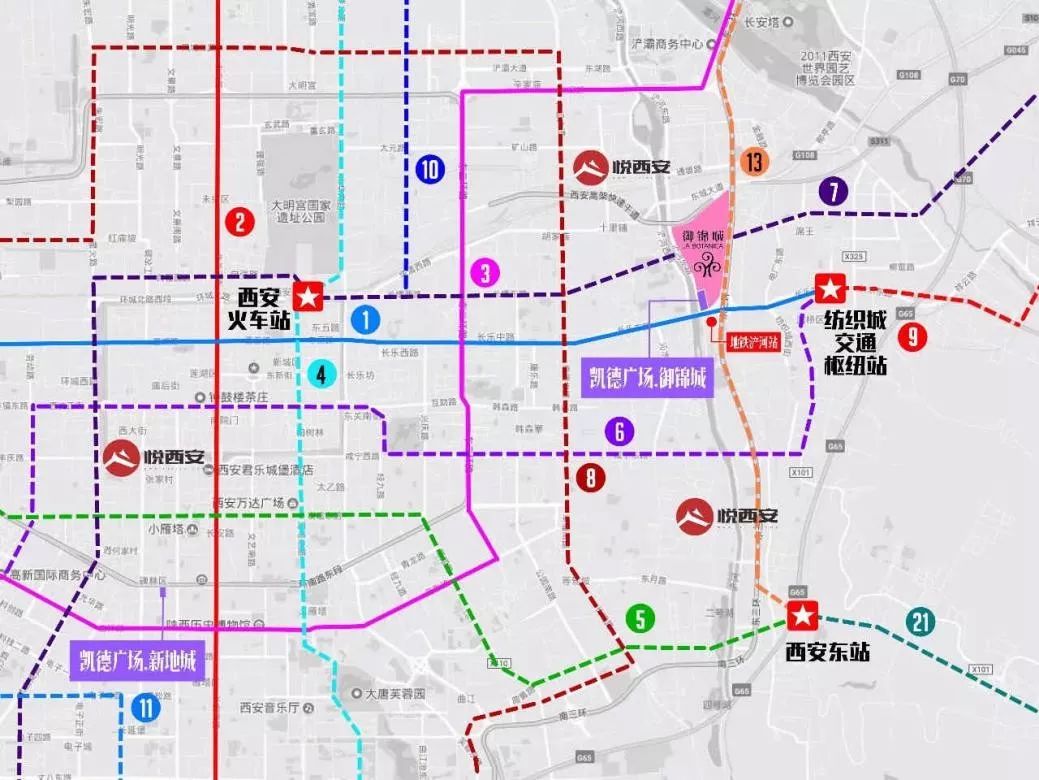

① 区域/商圈辐射

项目位于西安浐灞生态核心区,背靠地铁1号线上盖,毗邻3/6号线,周边交通便利,使其得以外延式发展,而不仅仅局限于周边3km以内的成熟社区。项目背靠千亩大盘“御锦城”,周边有10个以上居住大型社区聚集群,加上区域内拥有多个旅游、休闲中心,中高端人群集聚,消费潜力不可小觑。

② 建筑设计

项目坐落在国家级生态区浐河之畔,别致的巨轮外形设计巧妙地融入了周边自然肌理,更在项目顶层打造5000㎡全景屋顶花园,自然与商业的相碰撞提升了项目的人文气息。

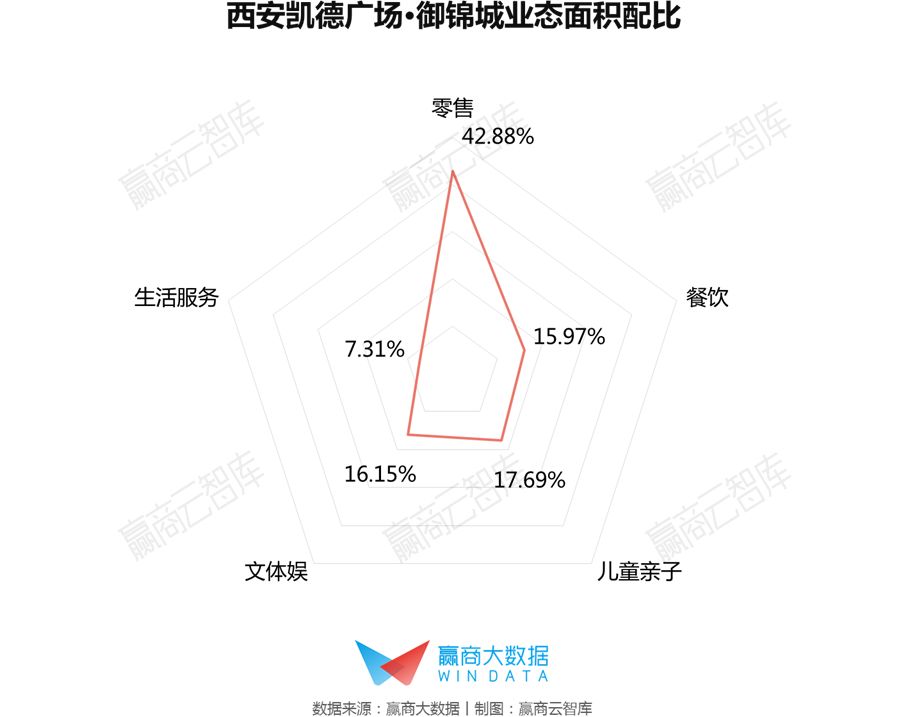

③ 业态组合与创新

购物中心一期共计五层,零售业态打头阵,面积占比超40%,儿童亲子、文体娱、餐饮占比高于10%,生活服务业态占比7.31%,形成以体验、社交、娱乐、购物、休闲等多功能于一体的全龄化生活空间。

④ 品牌引进

汇聚近120家品牌,其中有5家规格极高的西北旗舰品牌,如西北首家超概念影城长江银兴影城、西北首家卜蜂莲花PLUS精品超市、含星空泳池的VESTON威仕顿健身西安旗舰店等,更有41家城东首进品牌,占品牌总量比例超过37%。选择广、品类全、高品质、高颜值的品牌矩阵带来新颖别样的消费体验。

⑤ 运营管理

上线凯德星会员系统,这是凯德集团面向全场景顾客推出的数字化会员系统,利用智能科技便捷地服务消费者。

三、社区型购物中心业态组合与创新:零售牵头,创新业态看点十足

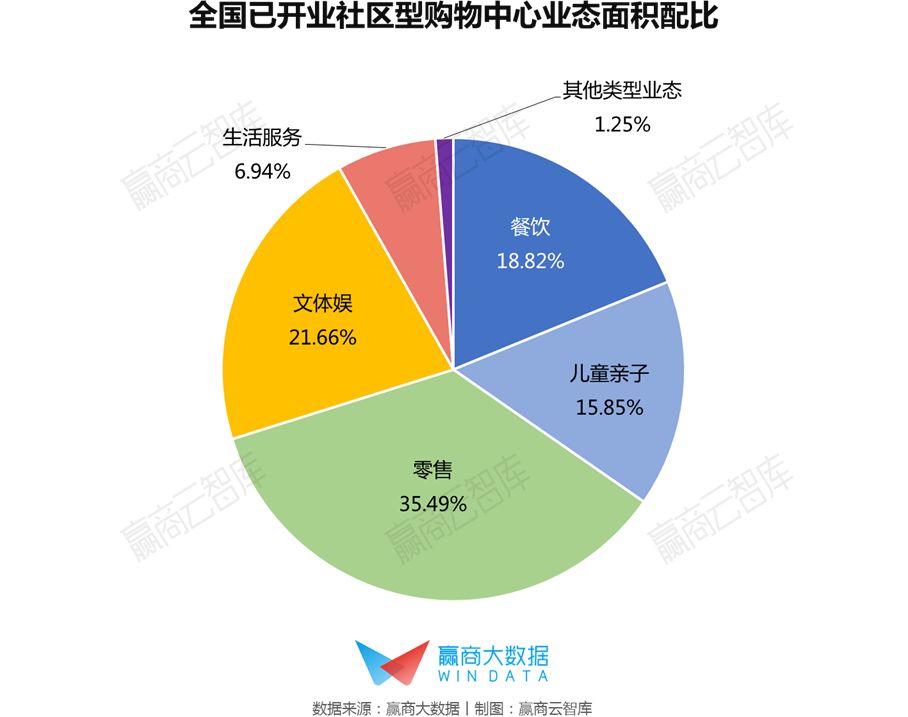

1、业态组合以零售为主力,文体娱、儿童亲子紧随其后

据赢商大数据监测,当前社区型购物中心业态配比以零售为主力,占比35%,项目仍然青睐以零售业态来提振租金以及资产价值表现;文体娱业态紧随其后,占比超过20%,以满足日益增长和多元化的文化、娱乐和健身消费。

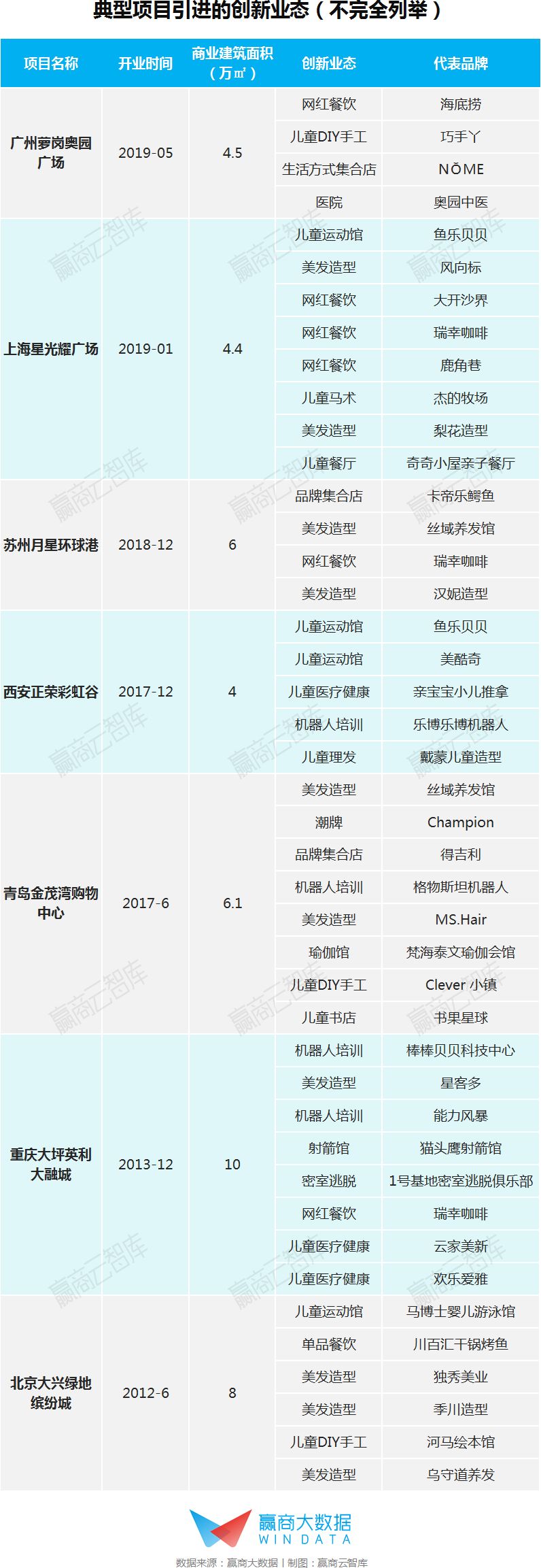

2、体验式业态创新活力迸发,生活服务类表现亮眼

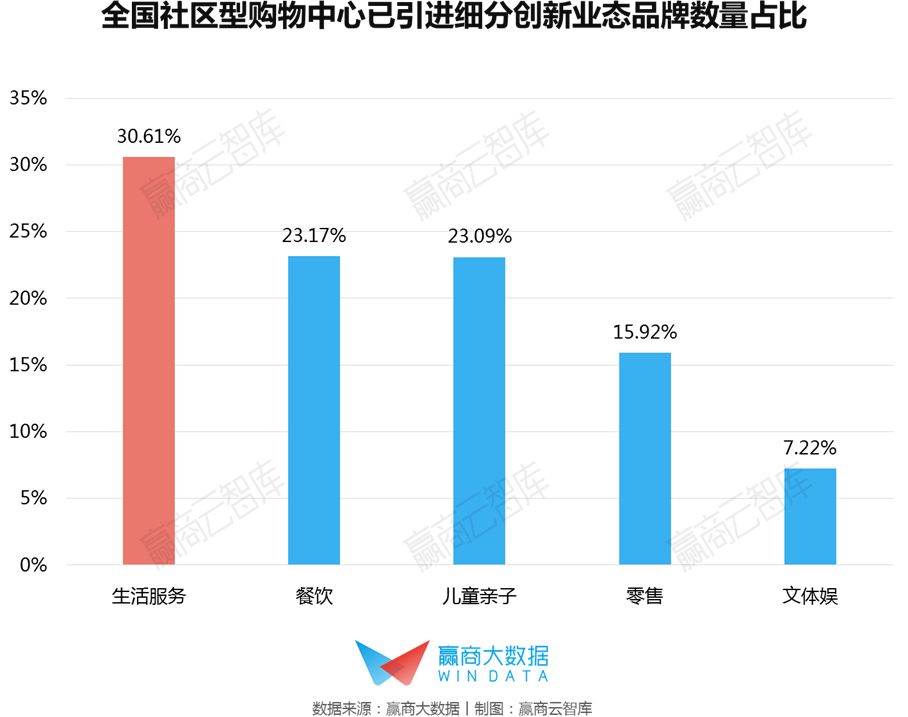

为增强差异化、提高客流吸附力,近年来各大商业体也青睐引入创新业态。从上表可见,体验式业态创新活力旺盛, 生活服务、餐饮、儿童亲子、文体娱的创新业态品牌数量占比高达84%,这也符合近些年线下商业的发展趋势,新奇体验正成为商业体吸引客流的有效手段。

(体验式业态以餐饮、亲子体验、休闲娱乐、生活服务为统计标准;细分业态占比为品牌数量占比)

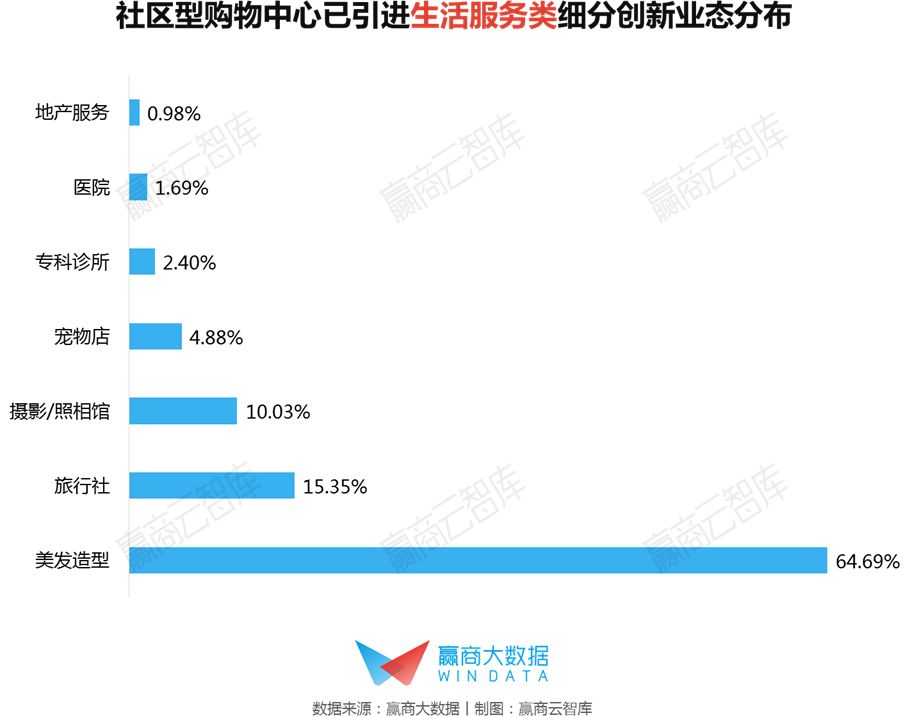

从社区型购物中心细分创新业态来看,生活服务类为创新主力军,品牌数量占比超过30%。随着新中产的崛起、以及宠物经济的盛行,美发造型、专科诊所、照相馆、萌宠体验馆等新兴业态兴起,为社区商业打造高品质生活氛围注入新鲜血液。

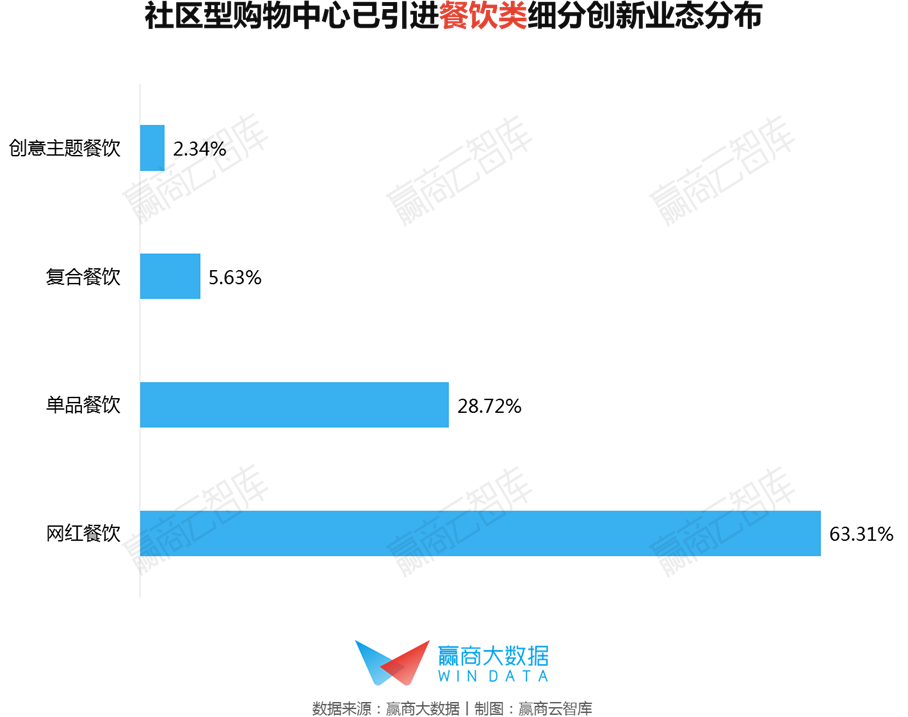

餐饮和儿童亲子类创新业态占比均在25%左右。打卡网红餐饮已经成为众多年轻人的生活方式,引进网红店有助于项目打造年轻时尚调性,此外单品餐饮、主题餐厅、跨界复合餐饮也是餐饮业态创新的重点。

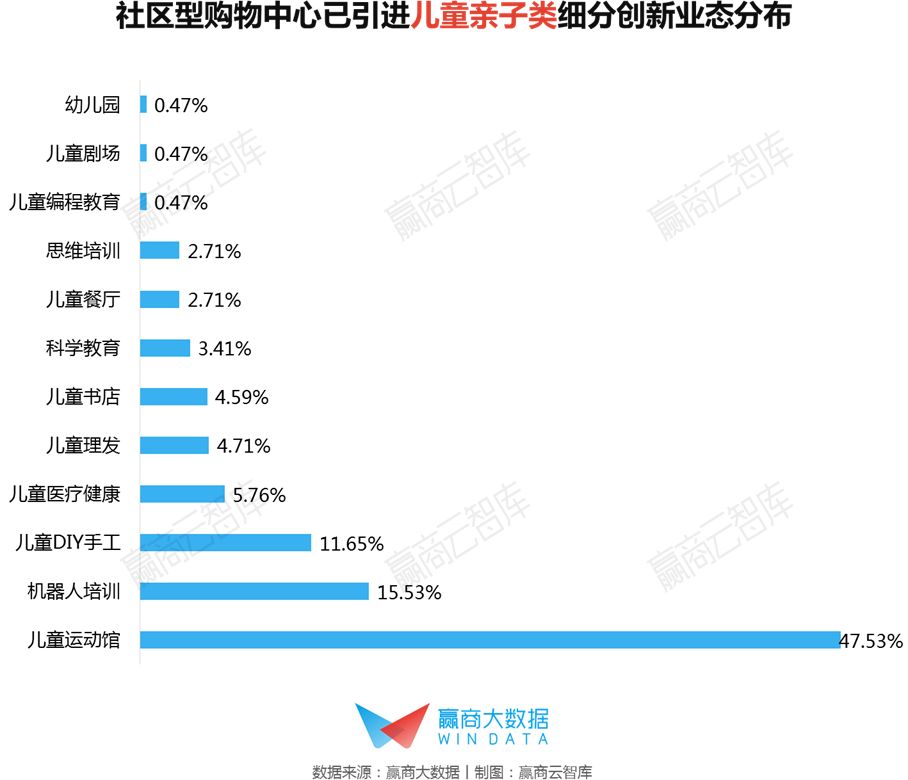

儿童亲子业态的创新热潮则由“全面两孩”政策效应激起,数据显示,当前每年新生儿能达1700万人-2000万人。而相比到区域或市级购物中心,在家门口的社区型购物中心显然对亲子更加便利。儿童运动馆、亲子餐厅、早教、儿童医疗等新兴业态层出不穷。

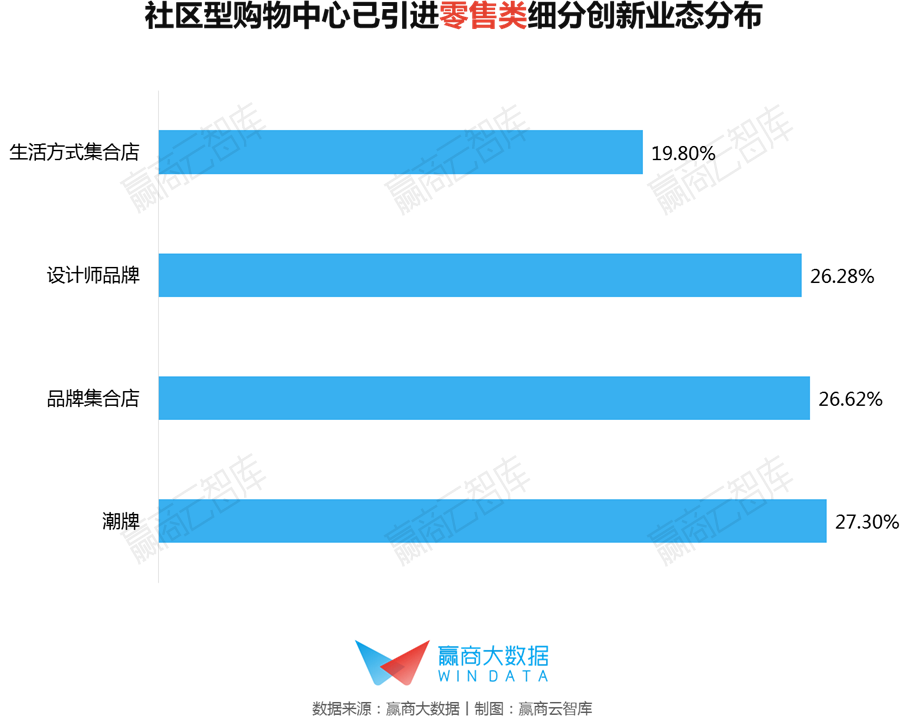

零售类创新业态分布较均匀,潮牌、设计师品牌、品牌集合店以及生活方式集合店,契合了当下个性化的消费趋势,且善于借助创意场景打造、明星KOL推广、饥饿营销等提高关注度,已经成为购物中心打破零售同质化困局的突破口。

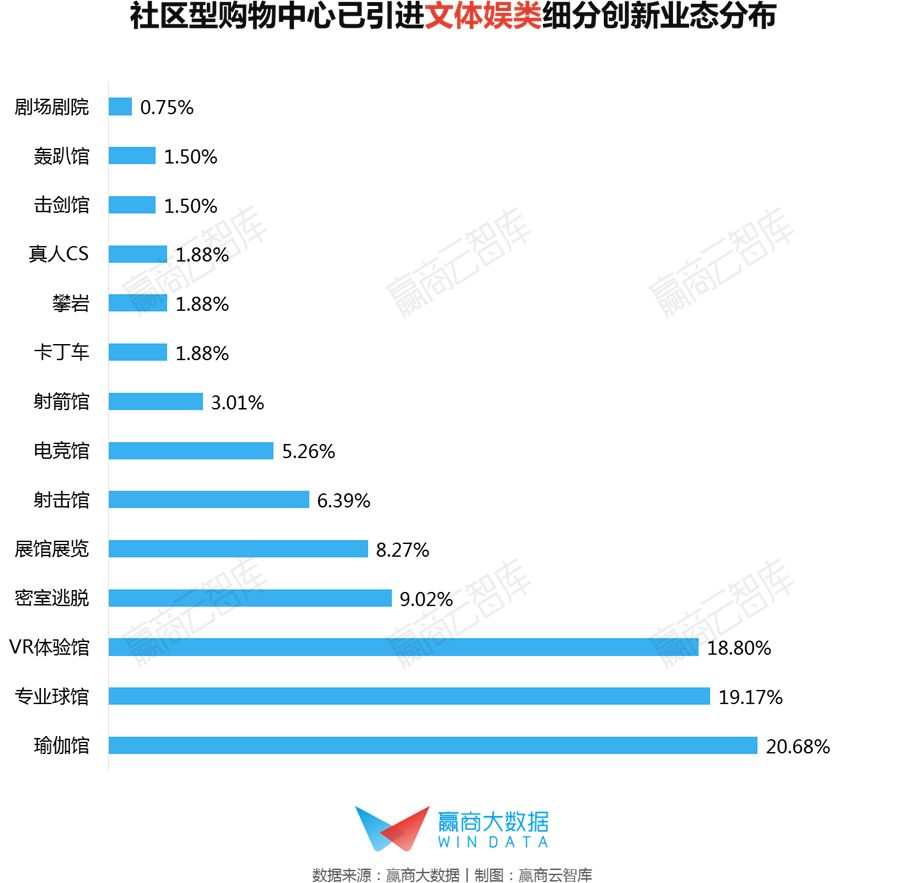

文体娱类创新业态强调“新潮、好玩、有料”,其中在全民建设热潮的助推下,体育运动类业态尤为活跃,瑜伽馆和专业球馆合计占比近40%。剧场剧院、展馆展览则以文艺元素引发情感共鸣,且可满足新生代拍照打卡的社交需求;休闲娱乐中强互动性的VR体验馆和密室逃脱人气较高。

▼典型项目解读

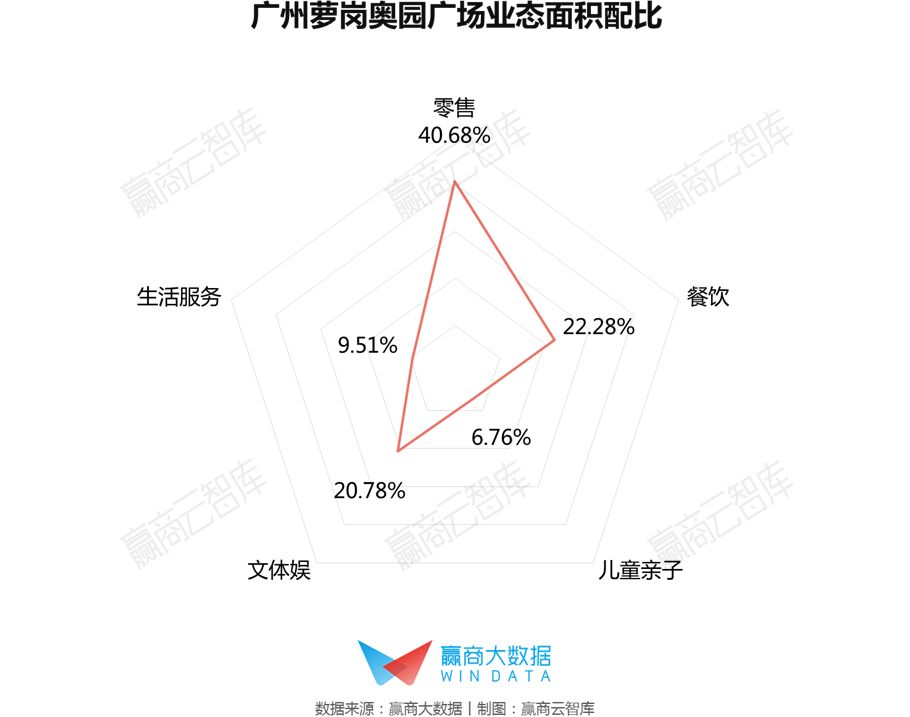

【广州萝岗奥园广场】

开发商:广州萝奥房地产开发有限公司

运营商:奥园商管

开业时间:2019年5月18日

商业建筑面积:4.5万㎡

招商率:100%

开业率:95%

开业客流:开业前2日客流超15万人次,销售额超500万元

时隔7年,奥园商业地产集团在广州再落一子,广州萝岗奥园广场于5月份正式开业,以“一站式家庭生活体验中心”为定位,掘金小而美的社区商业。

①区域/商圈影响力

广州萝岗奥园广场位于新黄埔区中央商业生活核心,接驳地铁6号线香雪站,周边规划新建多条电车及地铁站,极大地增强项目的辐射范围。

② 业态组合与创新

项目打破了全业态思维,未规划男、女装服饰零售业态,而是以超市、影院、健身会所三大主力店,搭配餐饮、儿童、生活配套业态;其中引进了网红餐饮、儿童DIY手工、生活方式集合店、医院等创新业态,形成差异化的竞争优势。

③品牌引进

打造精品化的品牌组合,引进56个品牌,其中首进萝岗品牌占比28%。永辉Bravo精品超市、中影影城、威克健身均为萝岗首店品牌,也是项目的三大主力店。

餐饮品牌组合的打造可圈可点,引入了萝岗首家海底捞火锅,建立人气品类核心优势,更有以饭湘许、渔哥味稻、新疆菜西遇西域、可可椰场、飞鱼集酸菜鱼、淘蛙、楼上楼等多个菜系品牌,满足多元化用餐需求。

值得一提的是,项目还加入了奥园健康生活集团旗下的自主品牌——奥园中医,馆内精致的新中式风格,儿童、男性、女性独立诊疗区,及母婴室、儿童玩乐区等空间打造刷新了消费者对传统中医馆的印象。

④ 运营管理

打造原创IP“大吉”,亮橙色的形象设计充满活力感。项目通过在场外广场的雕塑、场内“大吉的奇思喵想”IP展览、吉祥物巡游互动、场内导视指引、环保温馨提示、安全温馨提示等方式,赋予“大吉”人格化的形象,与消费者进行近距离沟通。

社区商业的热潮吸引大批玩家入局,但如果只是“复制粘贴”式的招商和运营,再大的蓝海也会变成“死海”。

对于主攻“最后一公里”的社区型购物中心,因地制宜变得尤为重要。无论是项目场景打造、业态品牌组合,还是日常的运营服务,都需要操盘手的微创新,去贴近当地老百姓的生活、制造消费惊喜,才能真正激发社区商业真正的潜力。

如何从粗放式发展,走向精细化的管理,将是未来社区型购物中心持久的探索,我们也将持续关注。

【本文数据统计标准说明】

数据统计时间:截止至2019年10月

数据样本统计范围:全国商业面积1-10万的社区型商业项目(社区型商业项目含集中式购物中心、开放式商业街区,不含住宅底商、专业市场)

创新业态界定:报告对创新业态的界定是一个相对概念,相对于传统的各大业态,在近几年开始进驻购物中心、或是传统大业态中衍生出的新品类、各类大打体验消费的新晋热门业态,以及从街铺渠道向购物中心渠道进阶的体验消费业态

餐饮类:创意主题餐饮、单品餐饮、网红餐饮、素食餐饮、跨界复合餐饮等

零售类:潮牌、设计师品牌、品牌集合店、时尚买手店、生活方式体验馆、创意生活馆等

生活服务类:专科诊所、药店、花店、旅行社、宠物服务、照相馆、理发馆、医院、地产服务机构等

亲子类:儿童书店、儿童理发、儿童医疗健康、儿童书店、儿童运动馆、儿童DIY手工、儿童主题乐园、儿童卡丁车、动物园、儿童马术、海洋馆、儿童剧场、儿童机器人教育、儿童科学教育、儿童编程教育、思维培训、幼儿园等

文体娱类:展览展馆、画廊、剧场剧院、博物馆、美术馆、VR体验馆、密室逃脱、主题乐园、电竞馆、娱乐集合店、轰趴馆、真人CS、口红机、专业球馆、瑜伽馆、跆拳道、射击馆、射箭馆、综合运动馆、卡丁车、蹦床馆、滑雪馆、游泳馆、平衡车运动馆、格斗馆、搏击馆、台球、飞行体验馆、击剑馆、空手道、轮滑、马术、攀岩、武术馆等。