海南商业地产,发行REITS正当时

3月7日,海南省一则《关于建立房地产市场平稳健康发展城市主体责任制的通知》引发地产圈热议。根据文件精神,海南省要改革商品住房预售制度,自文件印发之日起,新出让土地建设的商品住房,实行现房销售制度。

2018年海南启动史上最严的全域限购政策,房地产市场大幅降温,2019年全岛房地产开发投资同比下降22.1%,商品房销售面积、销售金额分别下降42.1%、38.8%,其中三亚商品房销售面积、金额同比分别锐减51%和49%。

受新冠肺炎疫情影响,国内经济下行压力有目共睹,放松调控的声音在国内各省此起彼伏。海南此时出台现房销售新政,在彰显其坚持房地产调控目标不动摇,保持政策的连续性,坚决遏制投机炒房的决心的同时,无疑给觊觎海南的开发商泼了一碰冷水。

-1-

财政压力不减,政策创新动力空前

2017年海南省房地产税收占总税收的49%,房地产投资占固定资产投资的51%,房地产业增加值占GDP比重达到9.7%。对房地产的依赖成为海南岛的“灰犀牛”,严重绑架了海南经济,挤压了其他产业的健康发展。

2018年4月22日,海南省印发了海南史上最严房地产调控政策——《关于进一步稳定房地产市场的通知》。新政实行最严格的节约用地制度,实施建设用地总量和强度双控行动,确保海南建设用地总量在现有基础上不增加。建设用地供应向建设自贸区和自贸港急需的基础设施、产业发展、社会发展、民生需求等倾斜,大幅减少直至停止供应外销商品住宅项目用地。

严政调控之下,2018年海南房地产开发投资相比2017年下降16.5%,房屋销售面积下降37.5%,销售额同比下降23.2%。全年供应住宅用地88公顷,比2015年减少了88%。

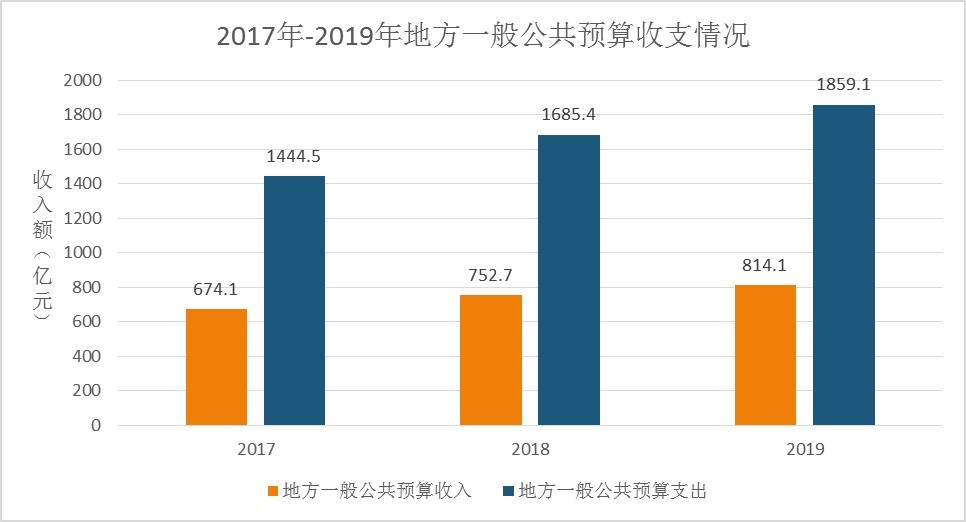

2019年,海南省房地产开发投资同比下降22.1%,非房地产投资占固定资产投资总量比重历史上首次超过50%,以房地产为主的固定资产投资拉动经济的格局正在改变。但与此同时,海南省财政收支缺口也在进一步拉大。根据2020年1月16日海南省第六届人民代表大会第三次会议上《关于海南省2019年预算执行情况和2020年预算草案的报告》披露的数据,海南省地方一般公共预算缺口从770亿元上升到1045亿元,复合增长率达16.5%。在最大规模减税降费政策、最严格房地产调控政策和经济结构转型等多重压力叠加下,财政压力巨大。

作为国家寄予厚望的国家自由贸易试验区和中国特色自由贸易港,海南省在房地产政策创新方面既有动力,又有空间。海南当前已经把REITs作为化解房地产风险、确保海南经济持续健康发展的重要措施。不仅出台了推动海南省REITs做大做强若干工作措施,从任务目标、工作机制、政策措施等方面推进海南房地产转型升级,助力海南自贸区(港)建设。同时还向人民银行和证监会分别递交了公募REITs试点申请,推动不动产证券化,探索政策改革新路径。

随着海南自贸港政策的出台与落地,海南的REITs产品底层资产类别将逐步拓展到零售商业、酒店公寓等领域。

-2-

传统模式受阻,思路转换方得新生

3月22日,复星旅游文化集团发布三亚亚特兰蒂斯资产支持专项计划及资产支持证券(CMBS)。该专项计划以三亚特兰蒂斯酒店和水上乐园物业作为抵押,以海南商发100%的股权及三亚亚特兰蒂斯的运营收入和应收帐款作为质押,募集资金70.01亿元。该CMBS的期限为24年,其中优先级CMBS的发行规模为68亿元,票面利率为5%,次级CMBS的发行规模为2.01亿元,由复星旅文的附属公司上海复星旅游管理有限公司认购。

无独有偶,2019年12月10日,招商局商业房托基金于香港联合交易所主板上市。招商局商业房托基金为自2013年以来在香港上市的首只房地产投资信托基金,也是自2006年以来首只由中国国有企业资产分拆在香港上市的房地产投资信托基金。

根据REITs研究中心数据,截至2019年12月30日,我国共发行类REITs产品68支,发行金额累计1402.81亿元,其中2019全年类REITs产品24单,总金额487.5亿元。已发行的类REITs产品排名前三的物业类型为购物中心、写字楼和零售门店,分别占比为31%、23%和18%。

国家对房地产市场坚持“房住不炒”的政策导向彻底打破了开发商高周转的开发节奏,海南现房销售新政更是让业界进一步认清传统模式已是日暮途穷。有远见的头部地产企业早已在探索多元化的房地产融资与开发模式的路上先行一步。

REITs产品为房地产开发商提供了新的融资管道,有利于资金的快速回笼,对于盘活存量物业资产,优化财务报表与资金流动性都具有非常重要的意义。同时,通过发行REITs产品,帮助自持物业地产开发商实现了由重到轻的转变,也进一步增强了企业的资产管理水平与资本运作能力。

地产企业必须从传统以拿地、开发、销售为重心的“纺锤型”玩家,尽早转型到产融结合,以资产管理与精细化运营为核心能力的“哑铃型”选手。

把握海南自贸港政策红利,从思路转换开始。

-3-

购房需求压抑,投资渠道亟需拓展

严苛的限购政策只是用行政手段压制了购房需求,但海南岛寸土寸金,无可替代的地理与气候优势众人皆知,投资价值不言而喻。“对标世界最高水平开放形态推进海南自由贸易港建设”更是让人们对海南未来的发展前景充满想象。

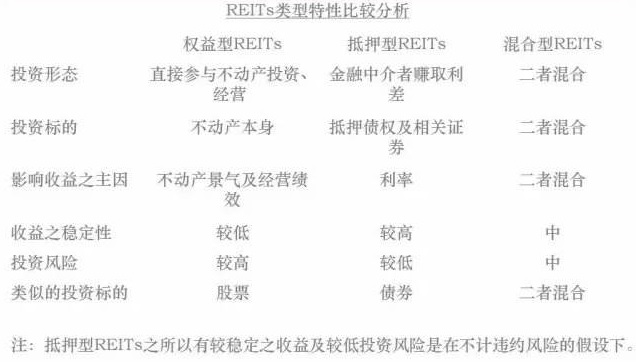

从投资角度,无论是中国香港,还是新加坡、迪拜,其地产都极具投资价值,且以零售、办公酒店商业地产最佳。其原因也很简单,优惠的税率不仅让自由贸易港成为全球购物者的天堂,更会吸引无数企业到自贸港注册办公。而REITs不仅可以作为地产企业的融资工具,更是一种便捷的投资产品,为看好海南自由贸易港前景的投资者开辟了一条新的投资渠道。

对个人投资者而言,各种限购政策以及动辄上百万的资金门槛把大部分普通民众拦在了地产投资之外。而地产投资却是国人最热衷也最信赖的投资产品。相比股票市场而言,地产投资波动更小,收益更加稳定,即使在经济衰退中,物业资产所受的冲击也较普通股票市场更小。而REITs正是基于人们看得见摸得着的物业资产所发行的投资产品。在一些成熟的REITs市场,REITs的投资收益远超标准普尔500指数的回报率。一些国家甚至明确要求REITs将不低于90%的利润都以分红的形式派发给股东。其相对不错的收益与抗风险性都预示着REITs势必成为个人投资者更为偏爱的投资选择。

特别是对于零售商业而言,当消费者同时也购买了基于零售商业物业发行的REITs产品时,谁不希望为自己投资的购物中心贡献一份力量呢?

当然,好的REITs产品必须要有稳定的现金流来保证其收益率和股息回报率,这对企业的物业资产管理与商业运营能力都提出了更高的要求。而这些能力的提升并非一日之功。想在世界最高水平开放形态的经济体系中拥有一席之地,商业地产企业必须提前准备,练好内功,才能抓住海南自贸港建设的政策红利。

全球购物的新天堂,商业地产的新高地。海南REITs已在路上,谁能上车,拭目以待。

本文为原创作品,如需转载请联系作者,部分图片来源于网络。