瑞幸无路可退

头图来源/ 瑞幸官方微博

按照原定计划,美国东部时间5月20日上午7点(北京时间5月20日晚上7点),瑞幸将结束43天的停牌期,重新复牌。

然而纳斯达克交易所“先发制人”,决定将瑞幸摘牌。昨日晚间,瑞幸咖啡公告称“摘牌”的书面通知是5月15日收到的。

一则来自路透社“硬核”报道,透露出了纳斯达克的强势,“瑞幸咖啡必须摘牌”。

至此,瑞幸再陷舆论漩涡。“痛苦、自责”了一个多月的陆正耀,夜不能寐,今日凌晨1点30分,发了份署名声明:

“纳斯达克不等最终调查结果就要求公司退市,出乎意料,对此我个人深感失望和遗憾。”

他坚称,瑞幸商业模式是成立的,从未以“概念做局”欺骗投资人。“每当看到人们手里握着小蓝杯,我都会感到自豪。”窘境之下,他表态要全力维持瑞幸门店运营。

但那些曾经也手握蓝杯的投资人们,已经没有耐心了。

01 瑞幸的神话,只有瑞幸可以打破

陆正耀一定还清晰记得,去年520前夕的上市故事。

2019年5月17日,在众人簇拥中,他在纳斯达克敲了钟。钟声宣告,瑞幸创下了全球公司最快IPO“神话”——18个月。然而,刚满一年,这个神话就破灭了。

来源/wsj

今年2月,匿名机构向做空机构浑水递交89页资料,指出瑞幸从2019年第三季度开始捏造财务和运营数据,一场骗局正在上演。

4月2日,瑞幸咖啡公告称,自查发现公司首席运营官刘剑财务造假,牵涉约22亿元虚假交易。消息一出,瑞幸盘中触发六次熔断,股价下跌75.57%收报6.40美元。

五天后,瑞幸开始停牌,股价仅剩4.39美元(最高点为51.38美元),总市值11.05亿美元,较最高值(近130亿美元)缩水近120亿美元。

往后,瑞幸该发的年报一直未见踪影,而造假余波继续震荡。

瑞幸管理层出现大地震。首席执行官(CEO)钱治亚和首席运营官(COO)刘剑,被董事会直接裁掉。喜于“怒怼”星巴克的郭谨一,暂任代理CEO。

与“清洗”高层同步进行的是砍业务。5月11日,瑞幸决定停止拓展“瑞即购”无人咖啡机和“瑞划算”无人零售机项目。一位瑞幸员工确认了该决定是在内部会议上口头通知的。

这意味着,瑞幸咖啡的智能无人零售战略,自2020年1月8日推出,仅4个月就夭折。

同样被砍的, 还有北京80家门店。5月15日,瑞幸称因“战略调整”,将关闭北京80家店,占该地区门店数的五分之一。

而在截至5月12日的第二季度,瑞幸咖啡在中国平均每天新开10家门店,其门店总数达到6912家,已经远超星巴克在中国4200家的门店数。

可以看出,瑞幸正在尝试通过一系列强硬举措,赢回资本信心,但终是未能阻止资本撤场的脚步。

瑞幸第三大机构股东CRGI(Captial Research Global Investors)5月11日清仓了所持的9.2%股份;而孤松资本早前已在4月3日清仓了所持有的10.6%瑞幸股份。

上述两家资本,算是幸运儿,没脱手的都被困其中。据上海律师宋一欣分析,若以2020年初至今作为时间段粗略估算,面临集体诉讼的瑞幸将面对总计约112亿美元赔偿,折合754亿元。

强制退市重压之下,瑞幸的咖啡帝国风雨飘摇。而帝国的掌舵者,却始终不愿正视问题之所在,坚称:“瑞幸咖啡的商业模式和商业逻辑是成立的。”

然而这点,浑水已在匿名做空报告实力证伪了。“瑞幸商业模式注定将会崩溃”,因为其存在固有缺陷:

瑞幸针对核心功能性咖啡需求的主张是错误的。中国人均每天86mg的咖啡因摄入量与其他亚洲国家类似,其中95%的咖啡因摄入量来自茶。中国的核心功能性咖啡产品市场很小,仅有适度增长。

瑞幸的客户对价格高度敏感,而存留率则受到价格促销的推动。公司试图降低折扣水平(即提高有效价格)并同时增加同一家门店的销售额是不可能的。

无法获得利润的单位经济效益,瑞幸的商业模式注定将会崩溃。瑞幸5.06万元的毛利润无法覆盖6.11万元的运营成本和7800元的配送补贴。即,瑞幸每个门店每月产生1.83万元的运营亏损。

瑞幸的梦想“从咖啡开始,成为每个人的日常生活的一部分”不太可能实现,因为公司缺乏其他有竞争力的非咖啡产品,且小鹿茶的特许经营业务合规风险高。购买瑞幸产品的大多数是机会主义者,没有品牌忠诚度。

来源|微信公众号“luckincoffee瑞幸咖啡”

接下来,瑞幸将进行退市前最后的“反击”。要求纳斯达克举行听证会,听证会通常安排在听证请求日期后的30至45天举行。根据交易所规则,瑞幸咖啡有权对停牌一事进行申辩。

无论申辩结果如何,在这场轰轰烈烈的资本恋爱中,瑞幸已被资本抛弃。眼下,资本正在寻求新的猎物,一如加拿大“国民级”咖啡品牌Tim Hortons。

而在瑞幸缩影背后,还有一众曾经在美国资本市场风光无两,最后惨遭退市的公司。它们都曾在资本诱惑面前,迷失、失足。

02 中概股信任危机,诚信方得长久

过去几十年中,中概股财务造假的案例屡见不鲜,2011-2012年曾爆发一轮中概股“做空潮”。

2010年3月-4月,美国公众公司会计监督委员会(PCAOB)和美国证券交易委员会(SEC)调查通过反向收购转板上市企业财务问题和审计机构,数次提出针对中国概念股的质疑。

同年6月,刚刚成立的浑水公司发布关于东方纸业的做空报告。绿诺科技、东南融通均被质疑。

此后至2011年,遭到停牌的中概股企业达到42家,其中28家被勒令退市,6家主动完成了私有化退市,1家因破产而退市。

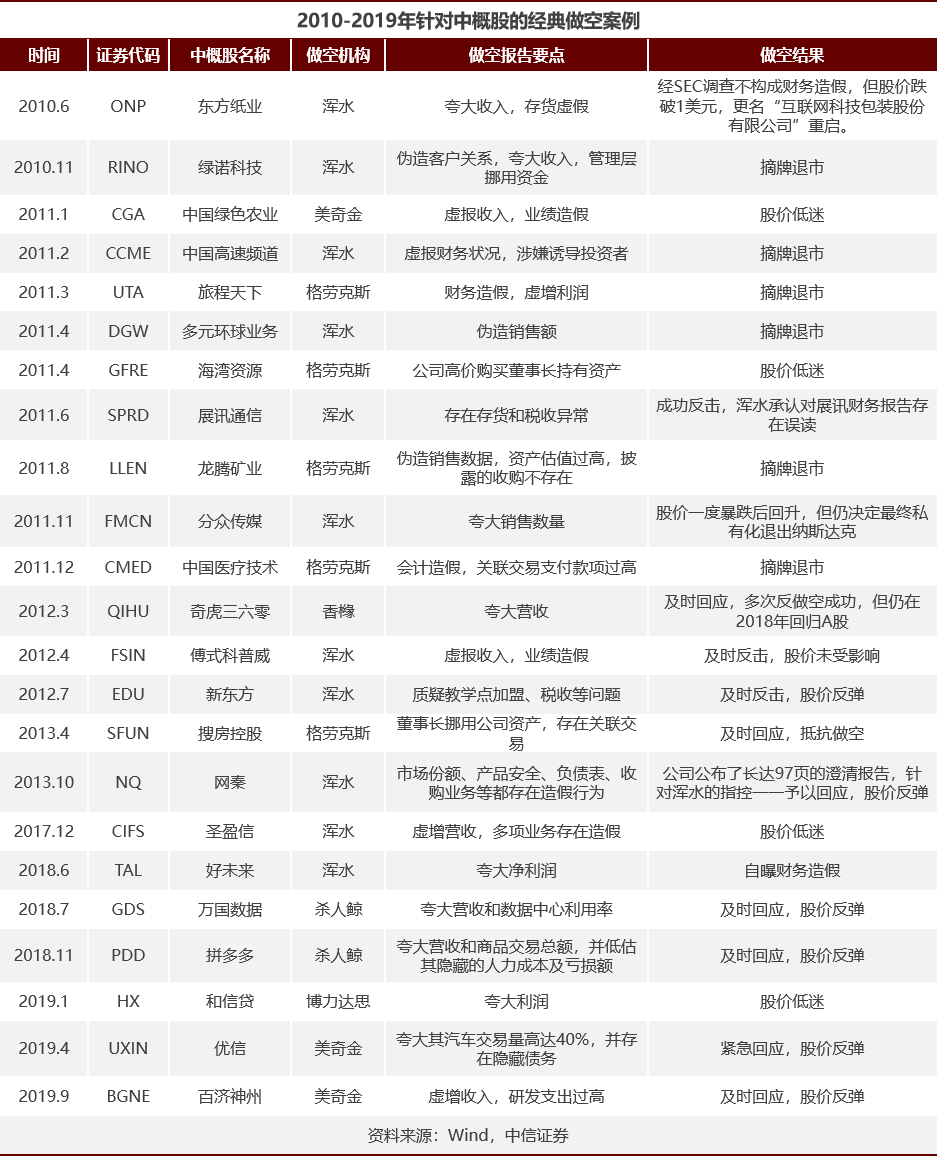

中信证券选取了2010-2019年做空机构做空美股中概股的经典案例23个,发现其中做空报告的质疑点主要集中在财务造假上。

由于美国对财务造假行为的容忍度低,大多数造假企业股价均有较大波动。2013年5月,中美签署合作备忘录后,针对触及多种违法违规行为的中概股,中方一直积极协助美方对其进行取证调查。

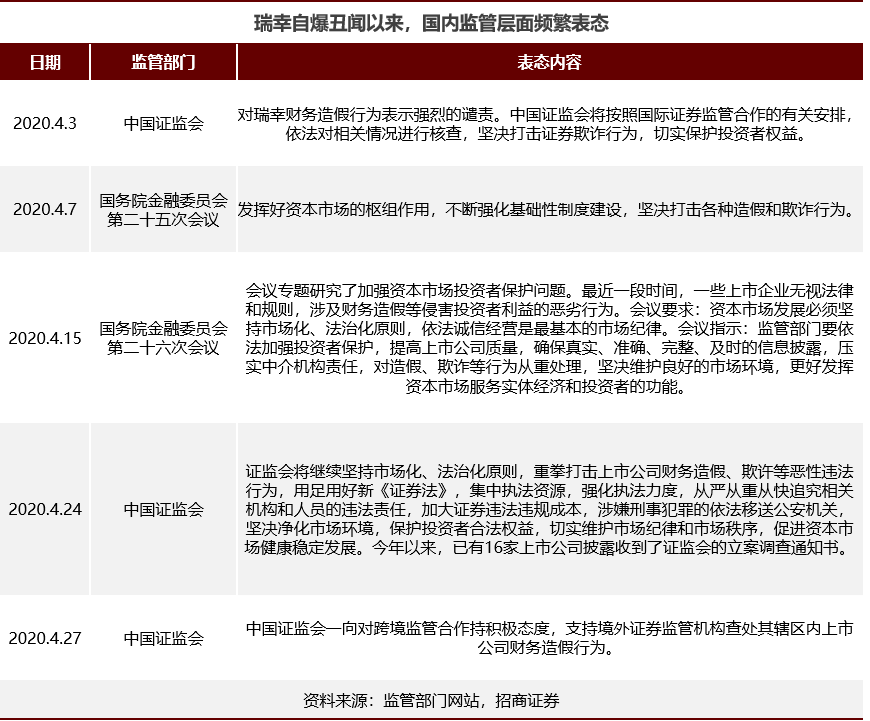

在中国近期修订发布的新《证券法》中,更是对各种违法违规行为采取了更为严厉的惩罚措施。但中国证监会针对单个企业造假事件单独发声明,较为罕见。

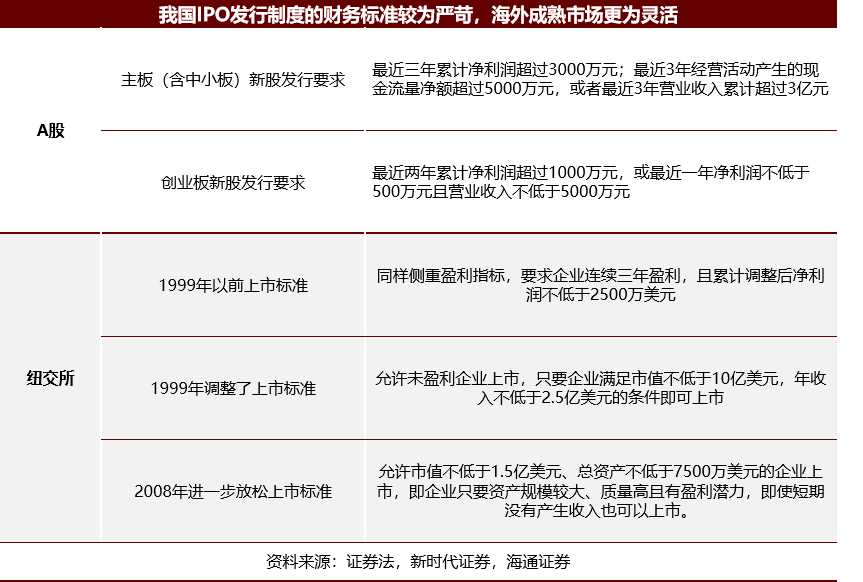

由此可见,此次瑞幸造假风波,给中概股带来的负面冲击之严重。作为中国金融改革与开放的历史见证,曾经中概股集体出海,得益于境外相对灵活的上市审核制度,及多元化的资本市场结构。

可这种政策差异带来的IPO红利,或因瑞幸造假风波而提前结束。可预见是的更多的中概股都将为此恶劣影响埋单。

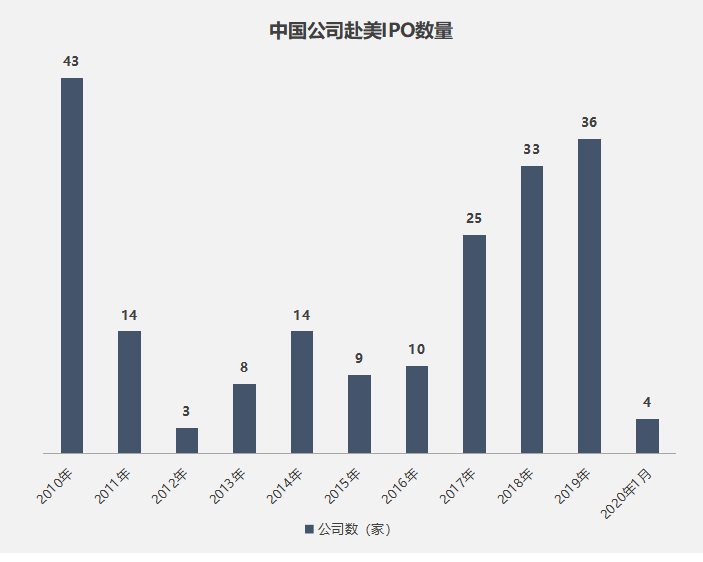

此番怪象,十年前已上演过一次。彼时,中概股信任危机下,美国资本市场对中概股看空情绪也影响到赴美IPO企业。2010年高峰期共计41家中资企业赴美上市,到2012 年骤降至3家。

中概股回归,已成大势。近年大刀阔斧改革的港交所,将成多数企业不二之选。

2018年,香港交易所亦新修订了《上市规则》,其中为寻求在香港市场上市的大中华及国际公司设立了新的、便利的第二上市渠道。

到了今年4月30日,中国证监会公布《关于创新试点红筹企业在境内上市相关安排的公告》,调整了已境外上市红筹企业在境内股票市场上市的市值要求,以助力符合要求的海外中概股回归A 股市场。

但不管在哪里上市,一个想走得长远的企业,终究需要回归商业常识,要有一个健全的公司治理制度。

一如新华社评瑞幸之文《诚信方得长久 中概股整体平稳》所言:遵纪守法、诚信守诺,这是放之四海而皆准的公共商业道德及行为准绳。

“任何违法违规行为,在任何市场,在任何国家都要受到应有的惩罚。……中概股企业要更加认真地遵守法律法规,敬畏市场和投资者,珍惜和维护良好形象。”