半年报观察:动荡的上半年与坚韧的太古地产

2019年-2020年,太古地产连续遭遇“黑天鹅”事件——修例风波以及新冠肺炎,对香港及内地的酒店、零售物业均产生了不利影响,且太古地产在香港及内地的布局项目均处在重点城市的核心区位,受影响尤为严重。

在上半年复杂的市场环境中,太古地产在香港和内地具体表现如何?其未来的发展布局战略又会有哪些调整?今日下午,太古地产发布2020年中期业绩报告,其中释放了一些讯号。

从基本面来看,报告期内太古地产录得收益约65.51亿港元,同比下降约12.77%;股东应占溢利约10.29亿港元,同比下降88.53%。每股盈利0.18港元;每股中期息0.3港元。

从各业务表现来看,酒店业务收入下滑明显,降幅约61%;而零售物业收入也有所减少,降幅约8%。

零售物业现状:内地开始回暖,香港压力巨大

太古地产在半年报中表示,2020年上半年其在中国内地的零售投资物业受到新冠肺炎疫情的不利影响,尽管在3月份项目客流和零售销售额开始大幅回升,但零售销售总额仍然下降。

因向租户提供租金支援,在报告期内,太古地产中国内地零售物业租金收入总额较2019年同期减少8%,为10.99亿港元,但撇除租金支援摊销及人民币贬值,租金收入总额上升2%。

北京三里屯太古里

具体来看,北京三里屯太古里上半年的租金收入总额减少,零售销售额下跌38%,租用率为96%,商场正进行优化工程以强化其作为北京时尚零售地标的定位;

广州太古汇上半年的租金收入总额上升,零售销售额增长3%,反映自3月份开始大幅回升,商场租用率99%,商场继续对租户组合进行优化;

北京颐堤港购物租用率为96%,零售销售额下跌6%,商场继续对租户组合进行优化;

成都远洋太古里上半年的租金收入总额下降,零售销售额下跌15%,租用率为95%,客流和零售销售额于3月份开始恢复;

上海兴业太古汇上半年的租金收入总额下降,零售销售额增长2%,租用率为94%,客流和零售销售额于3月份开始恢复。

另外半年报中显示,自3月份以来,太古地产在内地的内地零售物业的客流及销售额大幅回升,在钟表、珠宝和其他奢侈品牌的销售带动下,预料零售销售额在今年馀下时间将会继续改善。

中城商业研究院最新发布的研究季报也表明,若下半年新冠疫情控制情况良好,并未发生大范围的二次爆发,研判最早在2020年三季度,全国典型购物中心的客流规模,可望恢复至正常时期的9成以上水平,如此来看,太古地产在内地的零售物业有望在下半年打赢“翻身仗”。

总体来看,太古地产中国内地的零售投资物业情况符合市场预期,但是太古地产在香港的零售投资物业情况却不容乐观,修例风波以及新冠肺炎对太古地产在香港零售业务的影响较为严重及深远。

太古广场购物商场

虽然报告期内太古地产在香港的购物商场近乎100%租出,但其零售销售额却大幅下降,其中太古广场购物商场、太古城中心和东荟城名店仓的零售销售额分别下降47%、20%和26%。

半年报中显示,太古地产在香港零售物业组合的租金收入总额为12.69亿港元,较同期下跌10%,反映按营业额计算的租金减少以及所提供的租金支援,撇除租金支援摊销,租金收入总额下降8%,其中太古广场购物商场及太古城中心的租金收入分别减少13%及9%。

太古地产对下半年香港零售物业组合租金情况做出了展望,预期零售销售额(超级市场和日用品除外)的急剧下降,将为零售租金带来巨大压力。

新项目进程:前滩太古里年底入市,三里屯太古里西区2021竣工

尽管受黑天鹅事件影响太古地产的零售物业表现不佳,其半年报中也透露出了令行业期待的“好消息”。

其中,位于上海浦东新区前滩的零售项目上海前滩太古里,现正在兴建及进行预租,预租进展顺利,预计项目将于今年年底落成,将有二百多家品牌呈现。

上海前滩太古里

此外,令行业翘首期盼的三里屯太古里西区又了最新进展。

据了解,三里屯太古里西区翻新工程将于2021年竣工,其将作为三里屯太古里的延伸部分,将补足其原有业态方面的短板,强化三里屯太古里在北京时尚地标的地位。

在2017年底,太古地产便宣布将长期整租雅秀大厦,并对其进行重新定位改造,早期的预计竣工时间为2019年,但受新冠肺炎疫情的影响,全国多数商业项目工程延期,三里屯太古里西区也是延期大军中的一员。

太古地产在内地的运营能力是有目共睹的,所以三里屯太古里西区的改造颇受关注,同时由于三里屯太古里运营已有12年之久,急需新鲜的业态内容注入。

业内人士表示,三里屯太古里西区开业,可以释放出更大的空间,满足太古里扩容的需求,未来项目在业态和品牌的丰富度也相应会提高,对于客流的吸附力更强,整个项目会朝着更好的方向发展。

可以预见,随着市场环境的好转以及新项目的入市,太古地产将有机会尽快回归正轨。

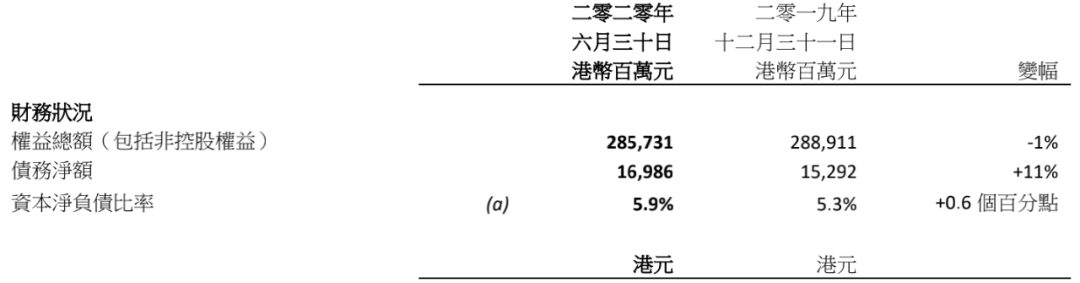

另外值得注意的是,太古地产2020年6月30日的债务淨额为169.86亿港元,资本净负债比率相较于2019年12月31日仅上升0.6%,花旗目前也维持太古地产「买入」评级,其在研究报告中表示,太古地产上半年业绩符合花旗对于该公司的业绩预期,并对太古地产在当前宣布每股派息0.3元(同比上涨3%)感到意外。