合景悠活引入高瓴资本等基石投资者合计认购1.2亿美金 30日港交所上市

据IPO早知道消息,合景泰富旗下物业公司合景悠活将于下周一(10月19日)至下周四(10月22日)招股,拟发行3.83亿股,募资最多约31.17亿港元,另有超额配股权15%。招股价介乎7.00至8.13港元,预期将于10月30日挂牌。农银国际、华泰国际为联席保荐人。

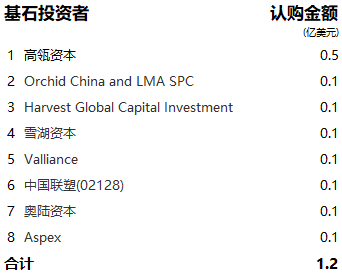

基石投资者中,合景悠活共引入8名基石投资者,合共认购1.2亿美元(约9.36亿港元)。高瓴资本将投资5000万美金,Orchid China and LMA SPC、嘉实国际、雪湖资本、Valliance、中国联塑(02128)、OP Capital、Aspex分别认购1000万美金,锁定期为6个月。

此次公开发行,预计发行区间2021年P/E绿鞋前是20.20-23.46,绿鞋后为20.77-24.12,发行后市值绿鞋前为18.23亿至21.17亿美元,绿鞋后为18.74亿至21.77亿美元。

此次IPO募资所得60%用于收购和投资,25%用于更新智能服务系统,10%用于多元化增值服务,5%用于一般营运资金。

合景悠活是合景泰富旗下物业公司,拥有20年丰富经验的物业服务和商业运营服务集团,通过一合线上平台,整合商业运营、物业服务及资产服务等多元服务,以科技赋能与协作共创的方式,为人们带来多元优质的生活体验。

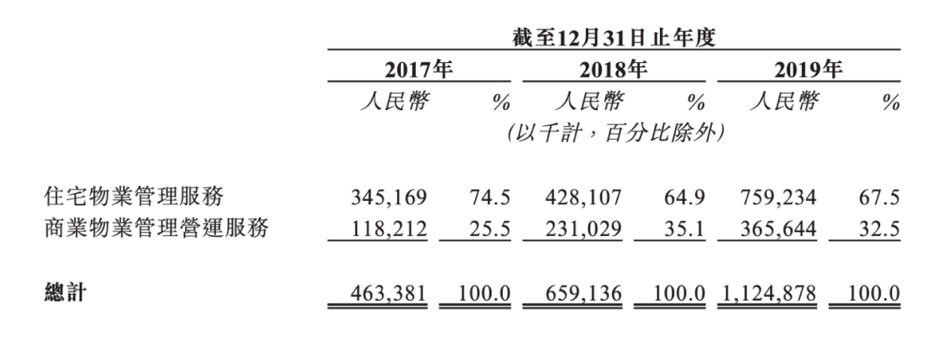

合景悠活主要为住宅物业及商业物业提供综合物业管理服务。据在管总建筑面积计,在中国排名第七,在大湾区排名第五。据中指远发布的2020年中国物业服务百强企业,按综合实力合景悠活排名第17位。2019年,合景悠活来自住宅物业管理服务板块及商业物业管理营运服务板块的收入分别占67.5%及32.5%。

占营收比重较大的住宅物业管理服务板块主要由预售管理服务、物业管理服务、社区增值服务组成,物业管理服务占比在2017年到2019年分别为73.5%,67%和50.3%,逐步递减。

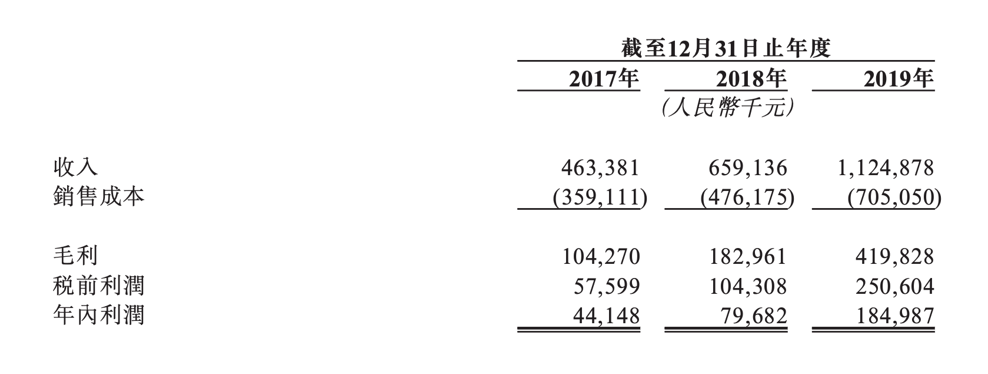

据招股书数据显示,2017年至2019年,合景悠活的营收分别为4.63亿元、6.59亿元、11.24亿元,复合增长率为55.8%;净利润为4414万元,7968万元及1.84亿元,复合年增长率为104.7%,毛利率分别为22.5%,27.8%及37.3%。

截至2019年末,合景悠活管理106个住宅物业,在管总建筑面积为1830万平方米,该住宅物业位于中国37个城市。同期,公司管理30个商业物业,在管总建筑面积为330万平方米。该物业位于中国八个城市或自治县。

截至2019年末,合景泰富集团的156个项目遍布内地39个城市及香港,土地储备约1700万平方米。2019年,89.0%及95.9%的物业管理服务收入分别来自合景泰富集团及其合营公司,联营公司或其他关联方发展的住宅及商业物业。

然而,合景悠活对母公司的依赖度较高,其绝大部分物业管理收入均来源于合景泰富。2017年至2019年,合景泰富所开发物业分别占合景悠活物业管理服务收入的100%、100%及91.8%。

因此,合景悠活也正计划逐步将物业管理服务的覆盖拓展至第三方发展的物业。据招股书资料显示,其管理第三方物业开发商所开发住宅物业的物业管理服务收入,由2017年的0增至2019年约0.42亿元。

合景悠活集团母公司合景泰富(HK.1813)成立于1995年,于2007年在香港主板上市,是最早一批赴港上市的房企之一。合景泰富的发展战略为“根植广州,辐射全国”,目前已进驻广州、上海、北京、香港等39城,全面覆盖粤港澳大湾区、长三角城市群、环渤海区域及中西部等重要城市经济圈。

截至2019年末,合景泰富集团企业总资产约 2143亿元,共计权益建筑总面积约1701万平方米,总可售货值约5,100亿元。