泡泡玛特登陆港股市值超千亿港元 成年人的玩具有多赚钱?

本文核心观点

1、得益于中国潮玩市场的爆发,泡泡玛特吸金能力暴涨;

2、国内IP市场前景巨大但开发程度有限,整体产业发展相对滞后;

3、泡泡玛特此次上市,将为潮玩行业带来一波新的利好。

泡泡玛特的吸金能力不容小觑。

12月11日,泡泡玛特登陆港股,这是其2019年从新三板退市后,再次杀进资本市场。

回归的泡泡玛特开盘价77.1港元,较发行价38.5港元上涨100.26%。截至发稿,股价最高上涨到81.75港元,市值超过1100亿港元。

上市前,资本市场曾给出40亿-50亿美金的估值。认购阶段356倍的超额认购,把泡泡玛特的估值抬升至70亿美元。多位投资人表示,其市值突破百亿美金只是时间问题。

但上市首日就达到这个水平,多数人还是低估了“盲盒第一股”的受欢迎程度。

不过也有市场人士表示担忧。作为潮流文化公司,不能保证并保持设计出来的产品都受到消费者的青睐,企业创收过度依赖于头部IP,业务重度依赖品牌形象,业内对其未来能否撑起如此高的市值存疑。

毛利率近70%,赚钱能力堪比印钞机

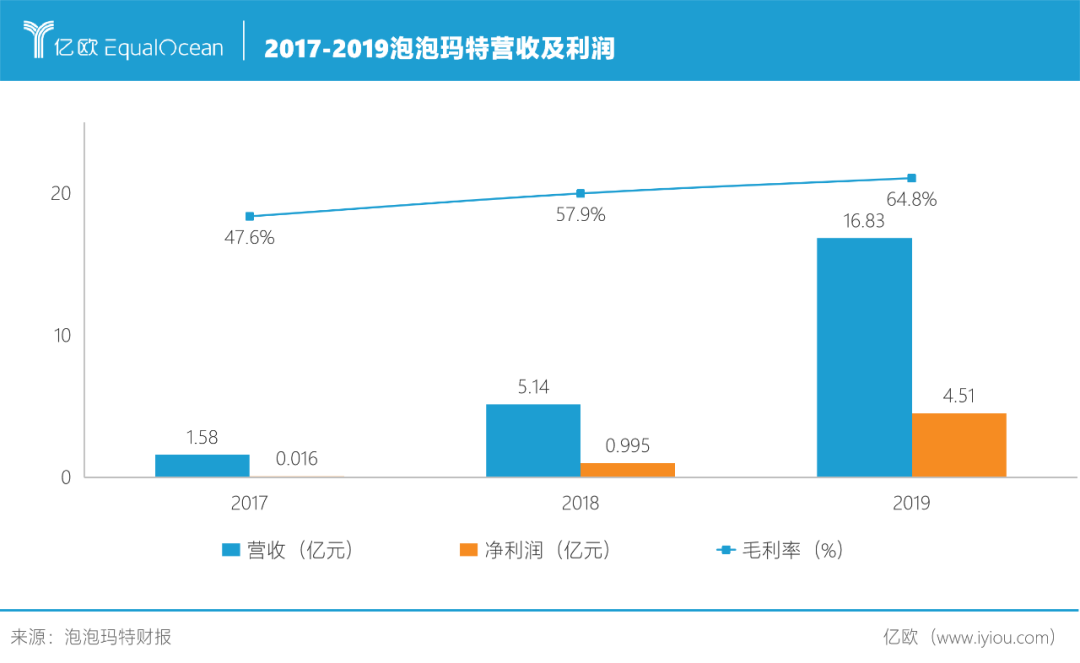

2017-2019年,是盲盒产业的高速发展时期。身处行业头部的泡泡玛特,两年内净利润增长300倍,赚钱能力堪比“印钞机”。

弗若斯特沙利文报告显示:

2017年-2019年,泡泡玛特营收分别为1.58亿元、5.14亿元、16.83亿元;

2018和2019年的营收增幅分别为225.4%、227.2%,连续两年保持高速增长;

2017年-2019年,公司净利润分别为156万元、9952万元、4.51亿元,业绩实现爆发式增长。

最值得注意的是,是泡泡玛特高于同行的毛利率,从2017年的47.6%,涨到2019年的64.8%,堪称“暴利”。

一般玩具零售毛利率在40%左右,即使是毛利率与泡泡玛特相同的孩之宝,其净利率只有泡泡玛特的1/4。与另一玩具品牌邦宝益智相比,泡泡玛特的毛利率和净利率分别是前者的2倍和3倍。

泡泡玛特在招股书中表示,2019年毛利率的增长,主要来自于自主开发产品的销售增加,泡泡玛特的自主开发产品收入占到总营收的82.1%。

在走货方面,泡泡玛特的表现力同样惊人。泡泡玛特的线下店铺净利率近30%,近三年存货周转天数分别是49天、45天、46天,相当于一家健康的快消品公司。

三年时间里,泡泡玛特除了租赁没有任何借款。流动资产与流动负债的比率,也从2017年的1.4,逐渐增至2019年的1.9。偿债和变现能力逐年增强,现金流连续三年为正,2019年期末账面现金3.2亿。

弗若斯特沙利文报告认为,泡泡玛特已经成为国内最大且增长最快的的潮玩品牌。

高歌猛进的泡泡玛特,一路受到资本的青睐。企查查显示,迄今为止泡泡玛特已经获得了8轮融资。今年4月,泡泡玛特刚完成Pre-IPO轮融资,金额超过1亿美元。

亮眼的成绩,让泡泡玛特的估值一路走高。

2019年于新三板退市时,市值是20亿元人民币,一年后Pre-IPO轮融资时估值已达到25亿美元。上市前认购阶段的火爆表现,让市场的预期从40亿-50亿美元,进一步提高到70亿美元。

不过,泡泡玛特也经历过一段低谷。

2017年1月,泡泡玛特在新三板上市,但在2019年4月终止挂牌,上市时间仅2年。公司表示,从新三板退市的原因为配合公司业务发展需要,降低成本。但当时有业内人士分析,泡泡玛特的摘牌举动是为了谋求在中国香港或美国上市。

一年后,泡泡玛特再次赴港上市,无疑会将“盲盒经济”进一步放大。快速增长的背后,泡泡玛特靠的到底是什么?

招股书上384次的IP,和单一瓶颈

483页的招股书上,IP一词共计出现384次,其重要性不言而喻。

“IP是核心的竞争力,谁拥有更多专属IP,就意味着在同行中拥有更多竞争机会。”从事消费品行业的葛先生告诉亿欧。

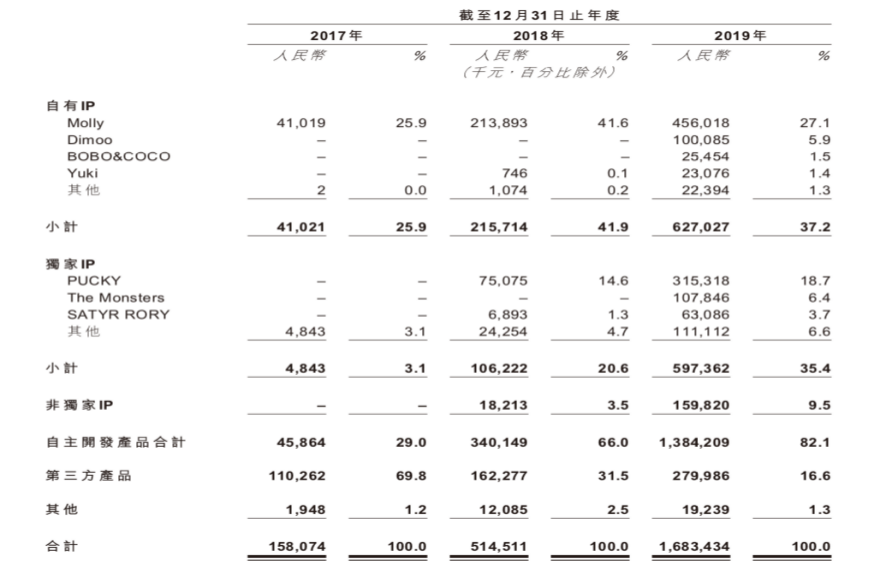

泡泡玛特的核心业务即是IP。目前,公司运营着85个IP,其中有12个自有IP,包括Molly、Dimoo等;22个独家IP,如Pucky等;51个非独家IP,包括米老鼠、Hello Kitty、Despicable Me等。

正是围绕这些IP开发出的各种潮流玩具产品,在2019年贡献了82.1%的收入。

图源:泡泡玛特招股书

Molly则是泡泡玛特最重要的IP。2016年以前,Molly玩具一直销量平平,直到推出了首个“Molly Zodiac”盲盒系列才打开市场,并成为泡泡玛特的招牌IP。2019年,Molly系列产品卖出4.56亿元,占泡泡玛特2019年总体营收6.27亿的8成以上。

尽管泡泡玛特还推出了诸如Pucky、Dimoo及The Monsters等IP品牌,但从招股书上看,除了Pucky在2019年贡献收入占比达到了18.7%,其余的诸多IP尚未成气候,Dimoo及The Monsters营收占比仅为5.9%及6.4%。

也就是说,泡泡玛特的其他84个IP加起来,都不够Molly的零头。有着超强吸金能力的同时,过于依赖单一IP已经成为着泡泡玛特的隐忧。

泡泡玛特在招股书中坦言:“公司并无法确保Molly的受欢迎程度能一直保持在其现有水平。如果Molly受损害或未能保持其目前对消费者的吸引力,则将面临没有替代品的困境。”

近年来,泡泡玛特正在努力培植新的IP形象。在全球和超过350位艺术家保持着紧密联系,内部还拥有一支由91名设计师组成的内部创意设计团队。

面对泡泡玛特目前面临的IP瓶颈,泡泡玛特副总裁司德曾表示,相较于更具普世价值观的迪士尼IP,泡泡玛特的IP本身是单薄的,背后还没有足够支撑产品长久走下去的故事内容,也没有与大众价值观融合的内核。

不止是泡泡玛特,目前国内整个IP市场前景巨大,但还没有形成长时间积淀的稳固基础,IP资源仍然处于单一形态的开发利用,产品也多聚集在潮玩盲盒这些初始品类上,整体产业发展相对滞后。

反观迪士尼,IP形象丰富且每个都有不少拥趸。无论动画片、线下游乐场,还是毛绒玩具、服饰等衍生品,都不乏受众。光靠米老鼠形象就打造出200多种周边,线下乐园60%的收益都来自于IP形象衍生品销售。

泡泡玛特CEO王宁曾表示,也许再给5年时间,泡泡玛特会成为国内最像迪士尼的一家公司。

一位投资人表示,泡泡玛特对标迪斯尼,对于资本市场而言,更具有想象空间。

目前的潮玩赛道已逐渐拥挤,泡泡玛特需要进一步释放潮玩IP产业链上的价值空间,持续复制爆款IP,探索更多的商业化路径,才能巩固自己的先发优势。

上市后前景如何?

2014年,天猫母婴玩具行业专家邵运杰发现,以乐高为代表的带有成人属性的玩具市场份额不断增加,于是把成年人玩具从玩具这个大品类拆分出来单独成一个部门。

成年人对玩具的需求开始逐渐被看到。

“这些看似无用的小玩具,其实刚好满足了成年人寻求精神寄托的需求,比起孩子,有些时候大人更需要玩具的陪伴。”泡泡玛特店员乐乐认为,小小的盲盒里藏着成年人巨大的消费市场。

远镜创投合伙人赵翔认为,随着95后成为消费主力军,新的消费趋势正在形成,模玩手办的出圈,其实就是小众消费品走向的大众化的过程,未来增长力可期。

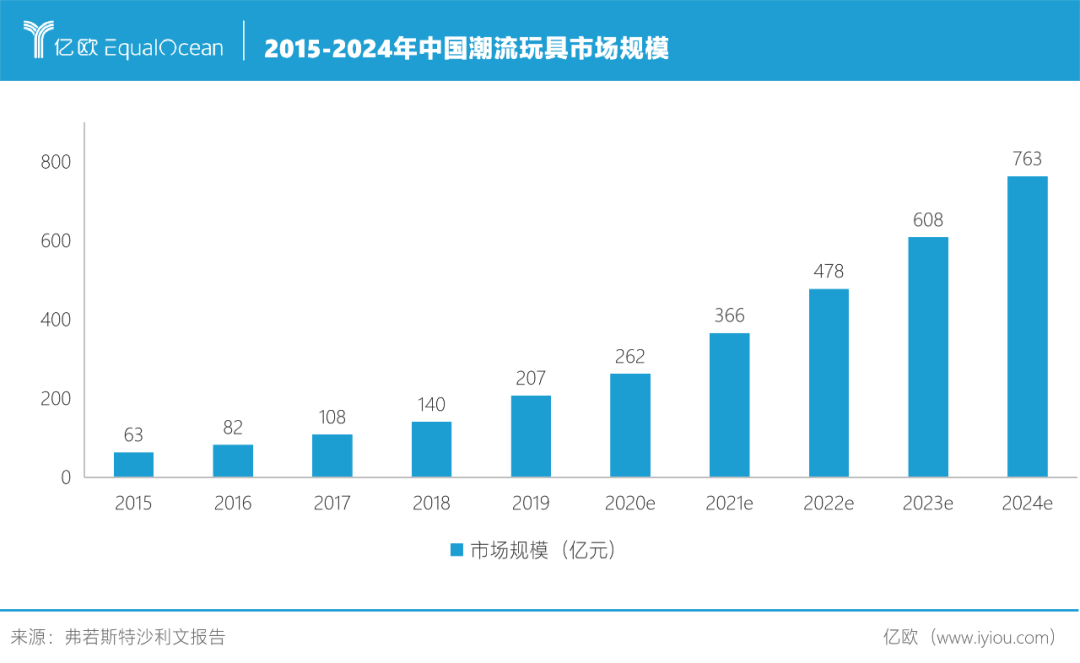

上市后的泡泡玛特,将会进一步打开国内潮流玩具市场。

根据弗若斯特沙利文报告,中国潮玩零售的市场规模由2015年的63亿元增加至2019年的207亿元,复合年增长率为34.6%。受中国潮玩的热度持续上升推动,到2024年,市场规模预期将达到763亿元,且继续保持高速成长。

从目前来看,中国潮流玩具零售市场仍处于初期竞争阶段,既远远未达饱和,又尚未形成市场垄断。

弗若斯特沙利文报告显示,2019年,按零售价值计,前五大品牌分別占中国潮玩零售市场份额的8.5%、7.7%、3.3%、1.7%及1.6%。泡泡玛特以8.5%的市场份额占据市场第一位置。

目前,泡泡玛特产品的销售渠道有五种,分别为零售店、线上渠道、机器人商店、批发和展会。零售店的整体收入,从2017年的1亿增长到了2019年的7.3亿,在总体收入中的占比却在下滑,线上渠道的收益占比开始逐年提高。

泡泡玛特内部人员告诉亿欧,泡泡玛特线上渠道主要包括天猫旗舰店、京东旗舰店、“泡泡抽盒机”微信小程序、潮玩爱好者在线社群“葩趣”App。2019年泡泡玛特线上收入5.39亿,营收占比增长至32%,近两年的复合增长率高达602.58%。

尽管线上收入迎来明显增长,但多位消费者向亿欧表示,买盲盒时依然会选择有体验感的线下门店。从摇盲盒估算重量和声音,到购买和拆盲盒的过程,其实都是在建立消费者与品牌之间的情感联系。

上述内部人员解释,尽管线上流量增长迅速,但更多发挥的是部分增量以及引流的作用,线下才是盲盒市场最主要的增长空间。

因此,线下门店仍然是泡泡玛特的基本盘。

招股书显示,泡泡玛特在国内33个一二线城市拥有114家直营零售店;2019年,泡泡玛特铺店数量同比增长80.95%,店铺面积一般为100-140平方米;2019年线下零售店销售额占营收比43.9%。

多位盲盒消费者对亿欧表示,泡泡玛特的上新速度非常快,这也是其能够持续吸引消费者进店购买的一个原因。

热门IP Molly在2017-2019年分别推出7/6/5个系列,新晋IP Pucky在2018-2019年分别推出3/6个系列,远超19八3、酷乐潮玩的产品迭代速度。

2020年,泡泡玛特月均上线盲盒5.8款,每月4次上新,每次上新1-3款不等。

在高频率新品的强刺激性之下,泡泡玛特注册会员复购率高达58%。

“能满足客户情感需求的消费品行业,前景都较为可观。”消费品行业的葛先生向亿欧说道。

写在最后

《阿甘正传》中说,人生就像一盒各式各样的巧克力,你永远不知道下一块将会是什么口味。

盲盒也是如此。

它用盲抽、隐藏款的方式,为每一次的购买植入惊喜,激发消费者的好奇心和消费冲动。“抽不到喜欢的就继续抽,追求自己想要的东西时,付出一些代价也没关系”。

但如何支撑人们对自己产品的持续喜爱,而非一时好奇,是泡泡玛特需要更多思考的事情。

致谢

因篇幅限制未能将所有内容附上,但感谢多位专业人士在本文写作过程中提供了非常有价值的观点及丰富案例,特别致谢(排名不分先后):

远镜创投合伙人赵翔,消费品行业葛先生,泡泡玛特内部人员,泡泡玛特凤凰汇店店员乐乐(化名),多位盲盒消费者。

参考资料:

1、《盲盒行业深度 | 泡泡玛特龙头上市,盲盒究竟价值几何?》,文香思媒

2、《六个侧面看泡泡玛特:被低估的零售属性》,智通财经网

3、《泡泡玛特 ① Popmart招股书阅后总结》,妖精资本