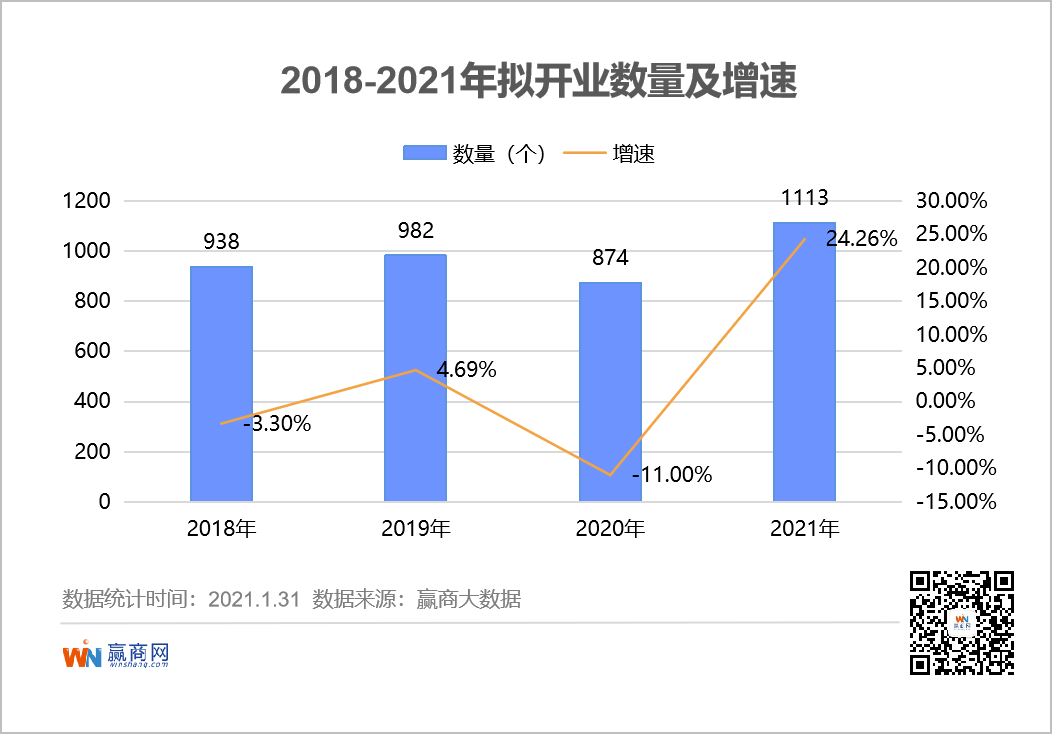

2021年全国拟开业购物中心突破1000个,创历史新高!

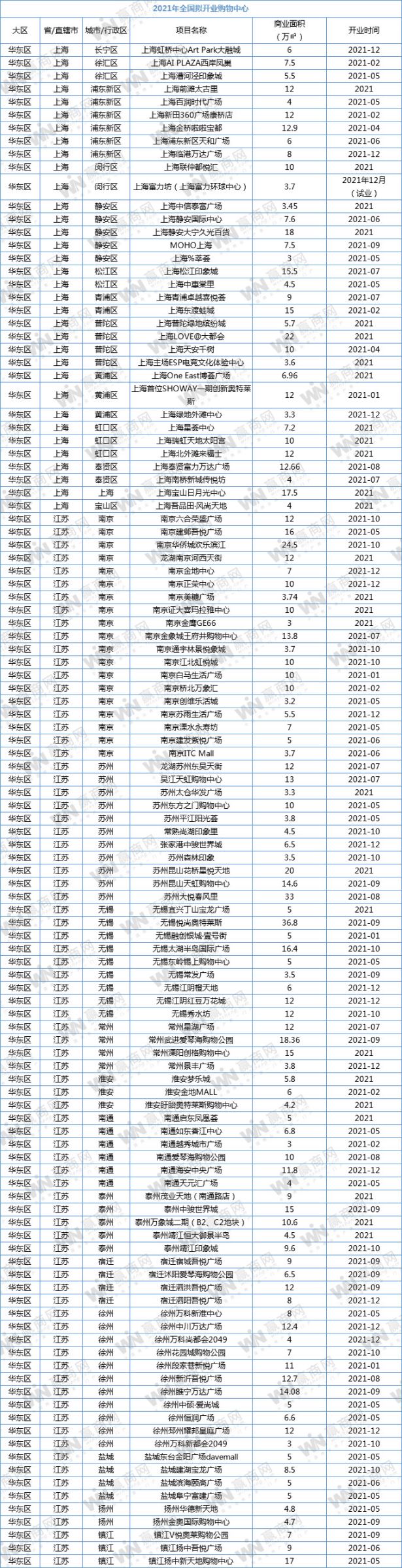

国内商业地产持续高速发展,受疫情影响2020年一批项目延期开业,这也造就了2021年拟开业量再创历史新高。据赢商大数据统计,2021年全国拟开业购物中心突破一千大关,达到1113个,总体量为9725万平方米,接近1亿平方米。(文末附2021年拟开业项目详细盘点表)

截至2020年底,国内购物中心数量约4800家,面积达4.4亿平方米 ,将进入存量和增量并举的发展时期,未来5-10年,购物中心成长空间依然广阔,全面进入内生增长阶段。

数据说明:

1、统计范围为全国367个城市(不含港澳台)管辖行政区内,商业建筑面积3万方及以上的购物中心;

2、统计时间截止至2021年1月31日;

3、2017-2020年数据除图一使用拟开业量外,其余均为实际年增量。

2021年购物中心“新人们”有啥特点?

增速:今年新mall激增,创近四年之最

2018年~2021年的4年间,拟开业数量仅2020年出现下滑,但整体呈现上升趋势,增速在正、负增长之间来回切换。

2021年拟开业数量同比大幅增长超24%,有多方面因素影响,一是受疫情影响,原计划2020年开业项目往后延期至今年开业;二是2020年拟开业量同比下滑,基数相对较小,导致今年的增速更为显著,三是存量改造项目重新开业量逐年增加,对新开业量也有一定影响。若剔除以上因素,市场实际新增量表现较为稳定。

全国各地区开业量:珠三角、长三角“火热”,“南”活跃、“北”疲弱

长三角、珠三角地区拟开业项目量最大,主要是一线城市、新一线城市集中度相当高。其他区域项目主要集中在各地区商业中心城市/省会城市,如重庆、成都、武汉、长沙等聚集了大批量项目。此外,在东北、西北地区的区域城市商业项目也逐渐增多。

2021年拟开业项目在地区分布趋势与往期基本一致,从数量上粗略可以划分“南、北”两个队列,“南队列”的华东、华南、西南、华中四区表现活跃,拟开业量均超100+,华东依旧傲居地区首位;“北队列”的华北、东北、西北表现疲弱,三区合计数量仅与华中一个区相当。

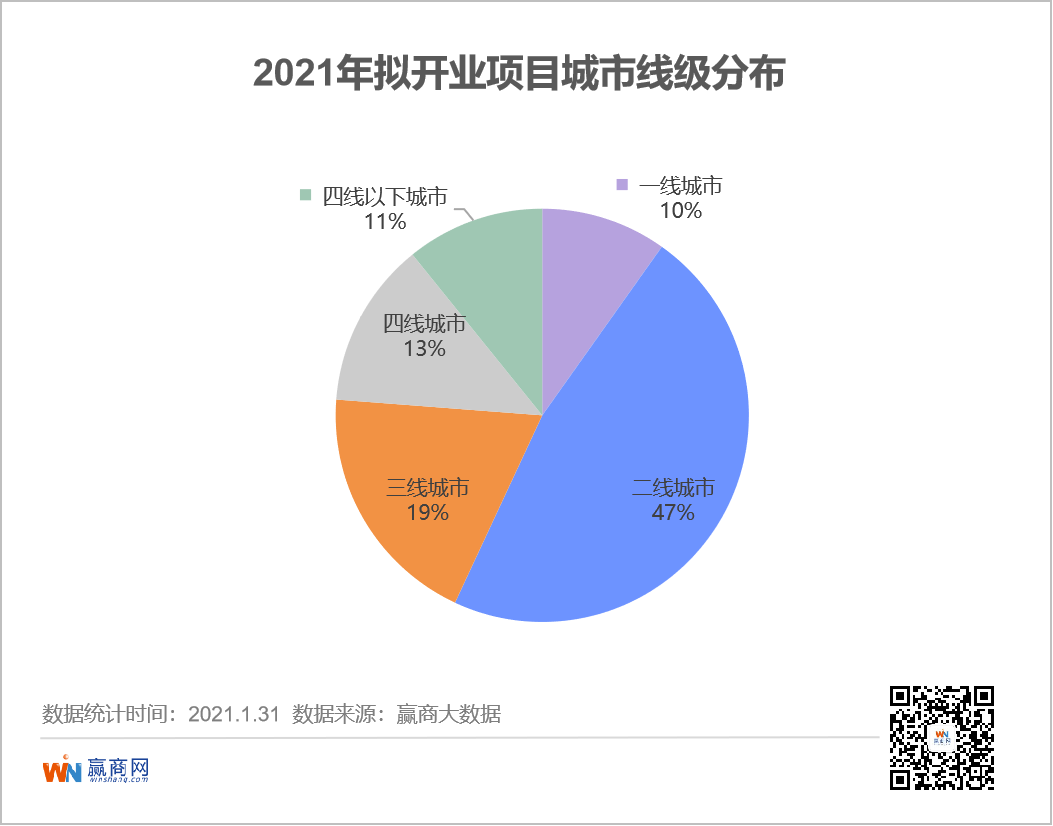

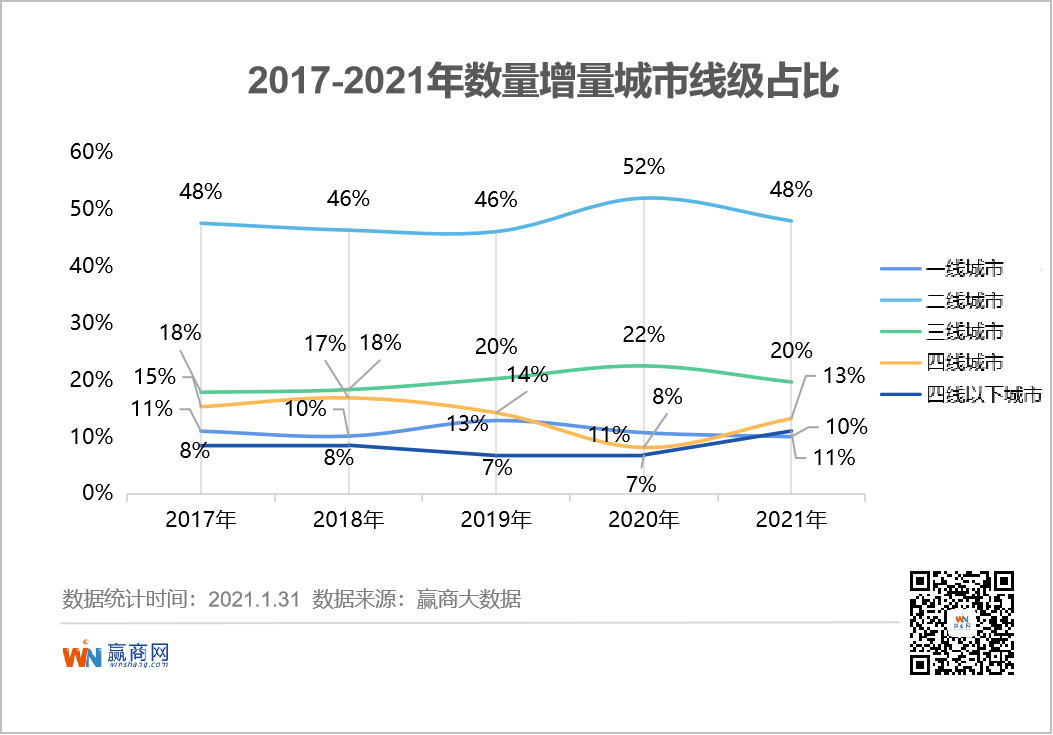

线级城市增量:二线城市“揽走”五成新mall,稳占最大增量市场

各线级城市2021年拟开业量较2020年均呈现不同程度增长。从分布看,二线城市占全国近五成开业项目,三线城市占比近两成,四线及以下城市合计约占四分之一。除二线城市以外,三线城市已经成为最大拟增量市场,远超其他城市线级。

疫情搅局后,各城市线级走势图波动较大。从占比看,二线城市年增量占比一直是最大的,占比保持在46%—52%之间,其波动也较大,尤其是2020年占比大幅上升6个点后,2021年又回落4个点至48%;一、二、三线城市2021年占比均呈现下滑,四线及以下城市则明显增长,由此看来,有高线级城市放缓、低线级城市增长的趋势,2021年低线级城市的开业量将比往年明显增加。

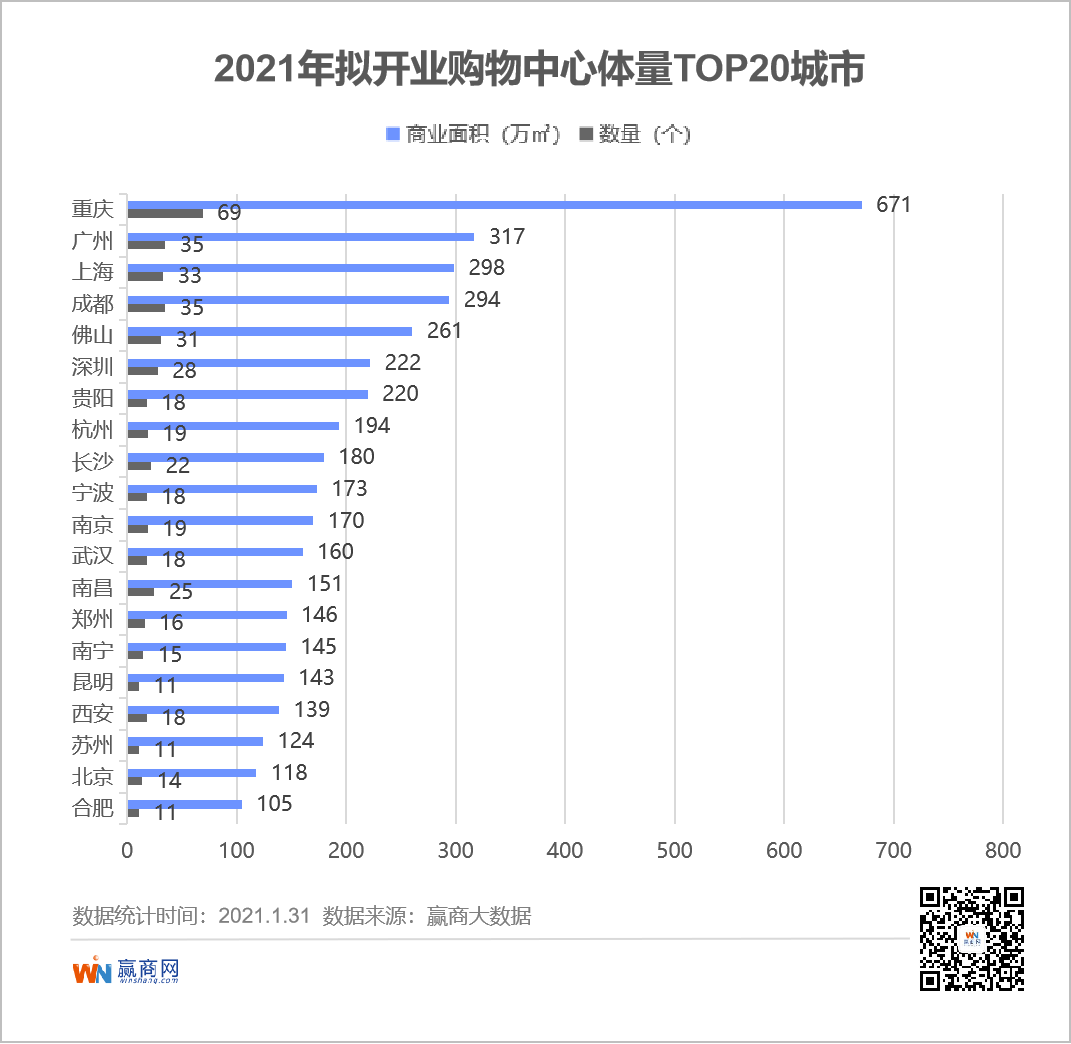

城市分布:25个城市新mall“贡献”过半体量

2021年拟开业购物中心数量≥10个的城市共25个,全部位于一、二线城市,聚集了500+项目,4600+万平方米商业体量,占全国总体量的近五成,其中有21个城市开业量大于100万平方米。

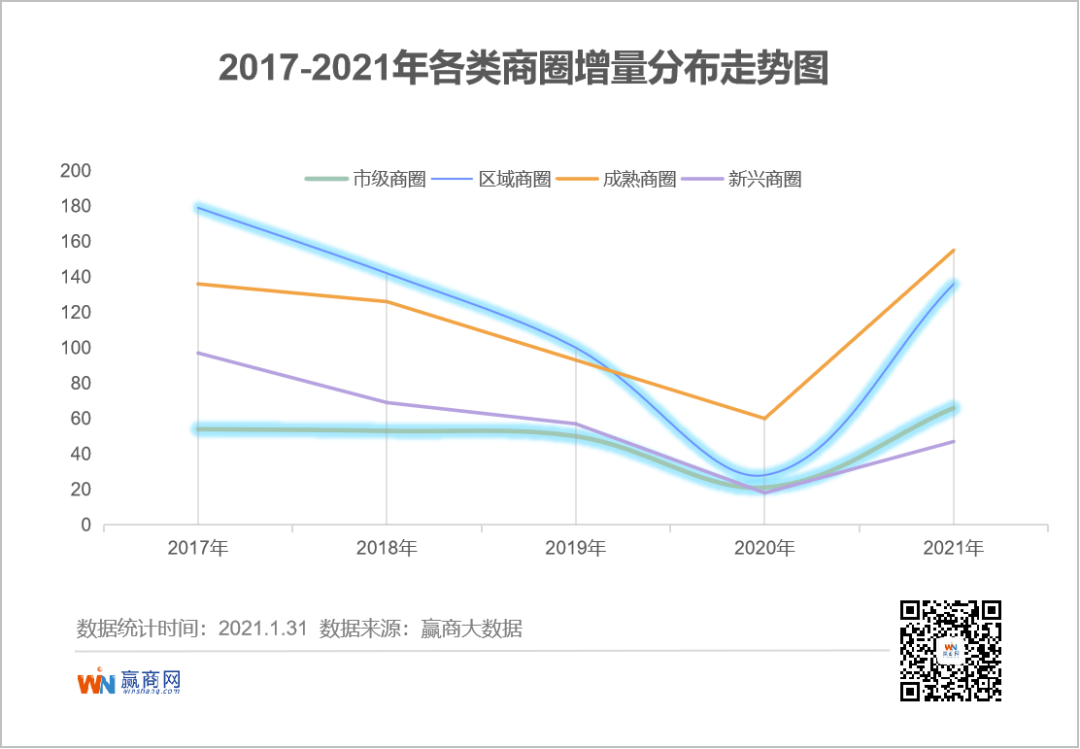

热门商圈:成熟商圈和区域商圈仍然抢手

2021年各类商圈拟开业量较2020年均呈现增长,但主要集中在成熟商圈、市级商圈中。从近5年的趋势看,成熟商圈和区域商圈则是主要的增量市场。

商圈数据说明:统计范围仅在全国商业一二三四线城市的商圈,并统计商圈内商业建筑面积3万方及以上的购物中心存增量情况;商圈分类在能级上分为市级商圈和区域商圈,在发展程度上分为成熟商圈和新兴商圈。

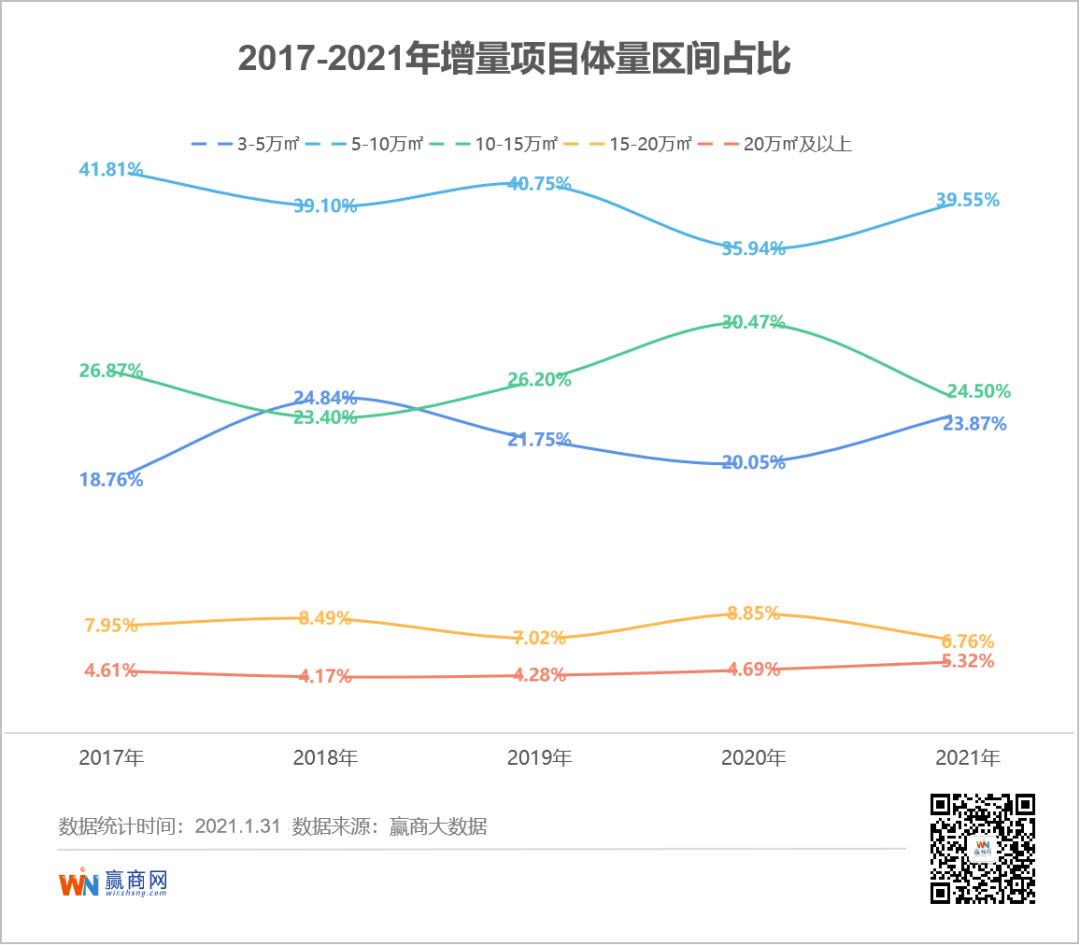

商业体量:小体量mall成开发商争抢的“香饽饽”

5-10万平方米一直以来是占比最大的区间,约占4成;3-5万平方米与10-15万占比在2成以上,15万平方米及以上体量区间合计占比一成。

近年来,3-5万平方米区间的占比增幅最显著,背后是“小而精”商业的悄然崛起。除了传统房企万科、佳兆业、奥园、星河、世纪金源、宝龙等深耕小体量的社区商业项目外,大悦区域型商业——青岛中粮大悦春风里(4.1万平方米)、天津K11 Select(4万平方米)等小体量购物中心也将在今年开业。

头部房企:15家扩张加速,万达要开50个

15家知名房企2021年拟开业项目数量超230个,约占总量的21.44%,比2020年15家房企的合计拟开业量占比(20%)提升1个多百分点,可见新开业项目在头部企业的集中度再提升。

头部房企中,万达依旧以50个项目位居榜首,自2015年转型“轻资产”模式后,每年开业量保持在40~50个之间,2021年计划开业的50个万达广场中,轻资产占比68%。万达商管宣布从2021年开始将不再投资持有新的万达广场物业。

值得注意的是,2021年新城失速,拟开业量25个,比上年同期数据减少13个,但仍排在第二位;宝龙提速,宝龙拟开业量同比翻倍至20个,直逼新城。宝龙商业在2019年底登陆资本市场后,项目拓展明显提速,并提出未来5年要新增100个商业项目,并引入原新城控股联席总裁陈德力出任宝龙商业行政总裁。

此外,爱琴海也明显加速度,2021年拟开业项目21个,位列第三。

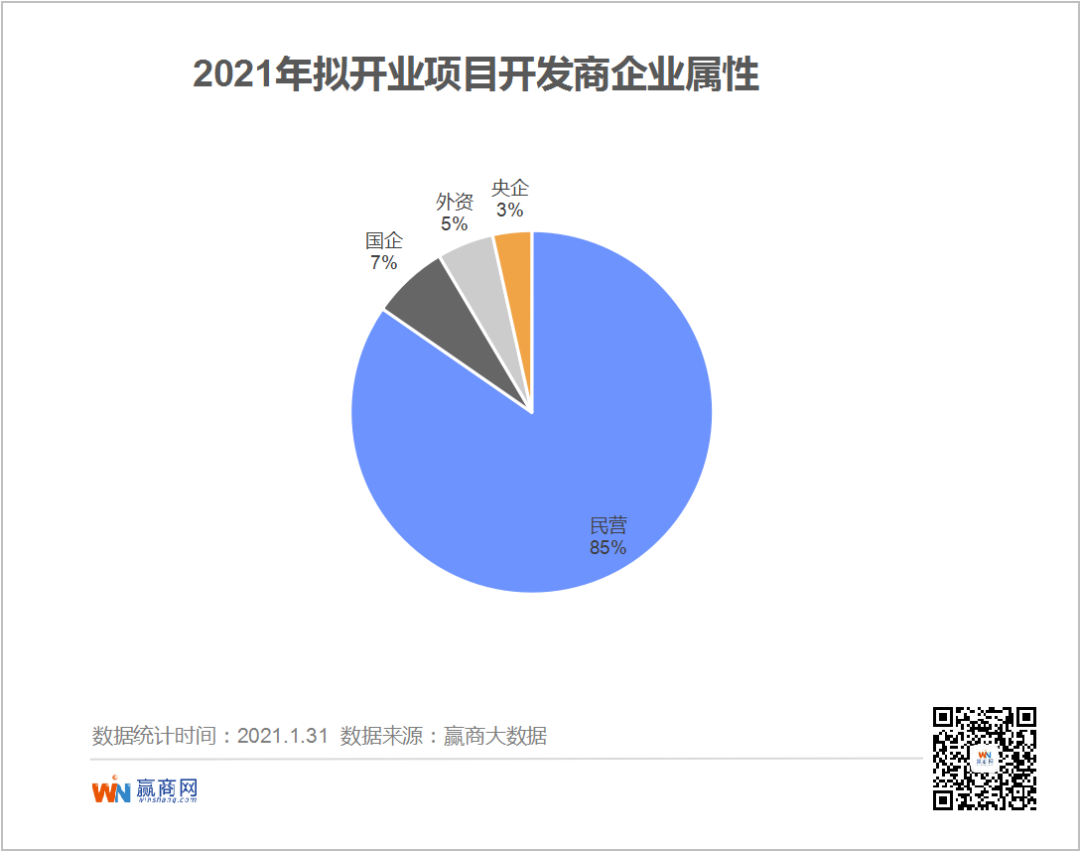

开发商企业属性:民营企业担当主力军,占比超八成

2021年拟开业购物中心数量占比仍以民营企业开发项目为首,占了逾八成市场,国企/央企合计占比10%,外资企业拟开业量是国企/央企的一半。

新mall开业潮火热 未来新的机会点在哪?

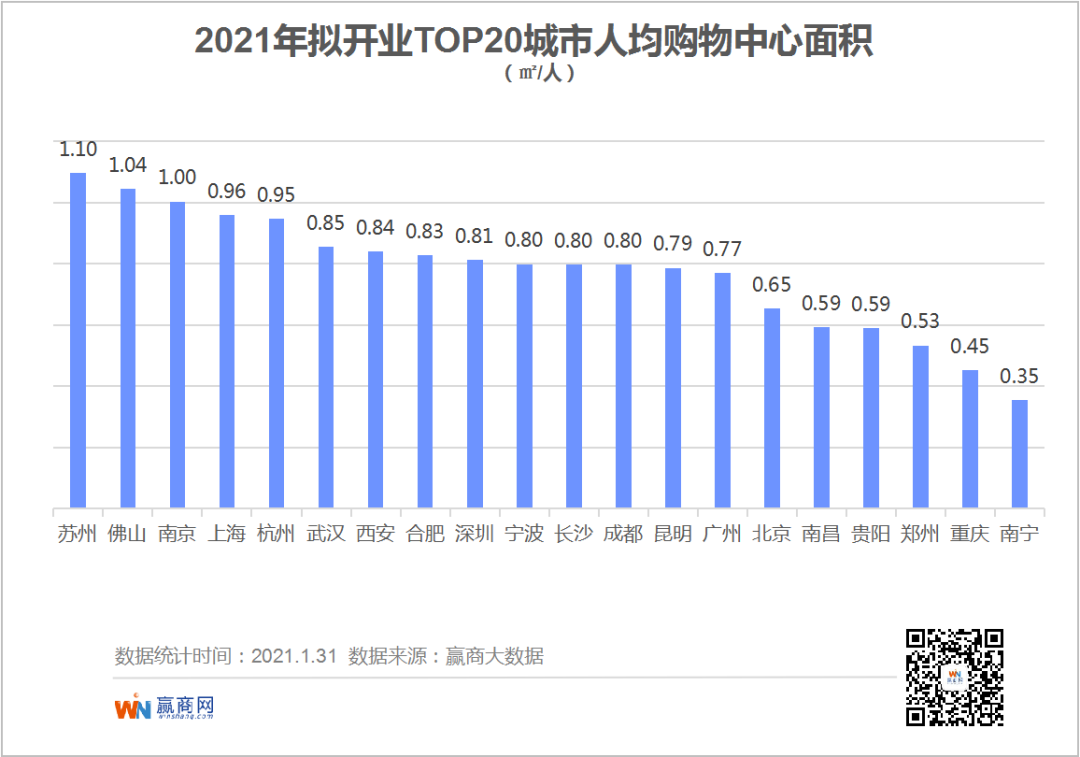

二线城市竞争激烈,苏州、南京人均购物中心超一线城市

二线城市在很长一段时间都会是商业的红海,尤其是拟开业体量TOP10城市。截止2020年12月31日,重庆、成都、苏州存量体量已经与一线城市一起进入超1000万平方米阵营,且苏州、南京人均购物中心面积居全国前列,超越四个一线城市,分别达到1.1㎡/人、1.0㎡/人。

在2021年拟开业数量、体量排名中,重庆、成都、杭州、长沙、宁波、南京、武汉等城市依然全国靠前,数量均在18个以上,体量均超160万平方米。武汉是去年受疫情影响最大的城市,2020年仅4个项目开业,大量项目延期,2021年迎来一批集中释放。

尽管竞争激烈,但这些城市雄厚的经济实力、庞大的消费能力以及良好的营商环境,仍然吸引着大批房企及商家争相涌入。在2020年全国城市GDP排名TOP10,前四名是一线城市,重庆、苏州、成都、杭州、武汉、南京依次排名第五至十位。

2019全国城市社会消费品零售总额TOP10,依次是上海、北京、重庆、广州、深圳、成都、武汉、苏州、南京、杭州。

2020年12月粤港澳大湾区研究院、21世纪经济研究院最新联合发布的2020年中国296个城市营商环境报告,四大一线城市营商环境排名全国前四,二线城市重庆、成都、杭州、南京、长沙、武汉位居第五名至第十名。

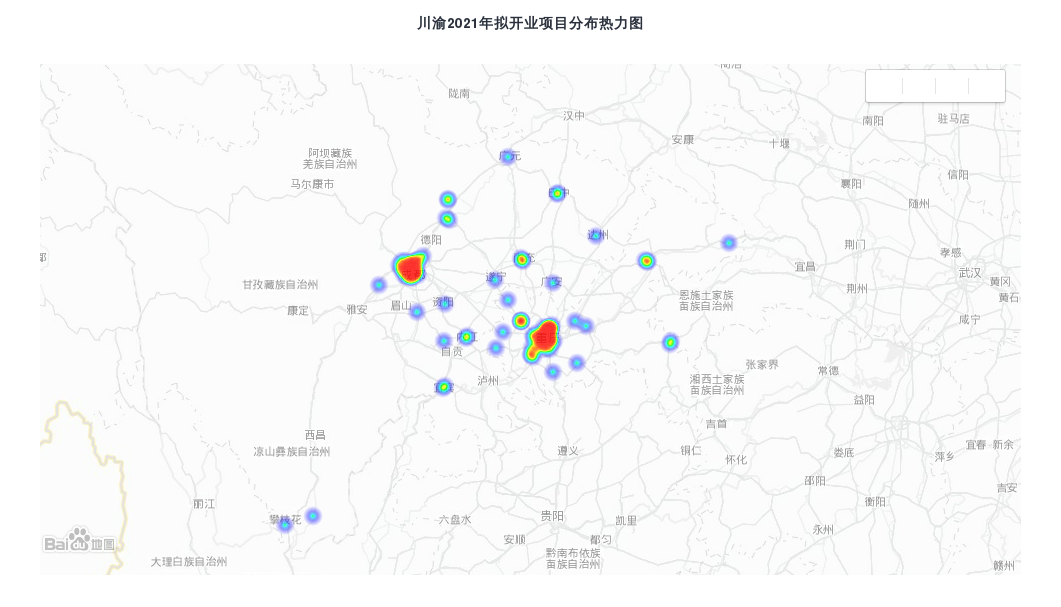

成渝商业爆发力MAX,双城经济圈再提速

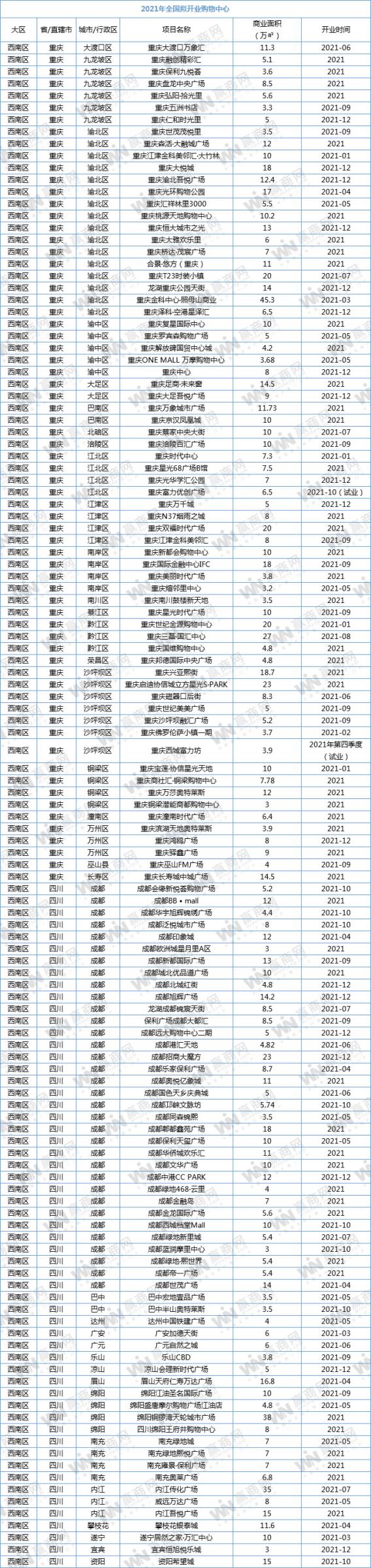

作为西南中心城市的重庆、成都,2021年拟开业量相当亮眼,爆发力MAX,重庆更是领衔全国城市,69个项目计划今年开业,总体量超600万平方米。

重庆近4年的新开业量连续放缓,2020年开业量下滑至10个,2021年的爆发与此前的积压有直接关系。据赢商大数据显示,虽然重庆商业体量存量超1000万平方米,但城市人均购物中心面积仅0.45㎡/人,是2021年拟开业量TOP20城市中倒数第二低位,未来,城市商业发展空间仍然相当大。

重庆2021年拟开业项目集中在传统老商圈沙坪坝、成熟商圈渝中区、大渡口区内,同时主城新区商业已经起步,南川、大足、江津、涪陵、铜梁、潼南、长寿、荣昌等区共有16个项目项目将迎来开业。

成都2021年35个拟开业项目,总体量近300万平方米,围绕成华区、武侯区、青羊区、锦江区等城市核心商圈聚集,并逐步向外、向东散布。近年,成都商业活力近年不断释放,在政府大力支持下首店经济加速发展,为城市消费带来新动能。2019年落户成都的首店数量达473家,全球首店数量仅次于上海、北京,领跑新一线城市。“2020成都首店经济大会”在成都举办,首店经济已经成为成都建设国际消费中心城市、提升城市商业魅力的重要支撑,也是成都吸引众多投资者的重要因素。

此外,川渝双城经济圈发展再提速,也让成渝两地商业再迎利好。2020年1月,中央财经委员会第六次会议提出,要推动成渝地区双城经济圈建设。目前,成都向东、重庆向西的相向发展已然成势,未来川渝双城经济圈区,尤其是双城通勤关键节点城市商业将迎来新机遇。

外资、港资企业狂输出商业“首秀”,牟足劲打造重磅商场

外资、港资企业对内地市场的积极度持续攀升,无论是新进的外来巨头,还是经验十足的老牌商场,都下足功夫创新,在2021年带来多个抢眼的项目。

越来越多的日本零售巨头闯进中国,以项目首秀来夺眼球:

上海金桥啦啦宝都:风靡日本39年的“国宝级”购物中心LaLaport啦啦宝都的首家海外项目,把日式文化潮流与上海摩登风情相融合,定位年轻客群,带来日本以外的首个实物大高达立像等新奇体验。

宁波阪急百货:被称为“世界级百货杀手”的日本零售巨头——阪急百货在中国的首店,引入的奢牌首店率创宁波新高。除了打造高端品牌阵容,还融入亭台楼阁、室内瀑布、空中花园等多元场景。

◎上海金桥啦啦宝都效果图 图片来源:金桥发布

而凯德、太古、新世界、永旺等内地市场的“老玩家”,则在稳打稳扎的基础上,更注重引进重磅首店、打造超大面积的场景体验来为新商场注入新鲜感。

上海前滩太古里,延续“太古里”开放式的空间布局,更首次在屋顶打造街区形态,以一条450米长的空中走道串联店铺和绿化空间。入驻的品牌阵容强大,包括中国内地首家MOViE MOViE文化生活概念影院、日本茑屋书店等。

新世界集团连推2个mall,天津K11 Select将K11集团最新的零售技术融入购物体验中,将是天津唯一全场内外三大运营商5G信号覆盖的购物中心;武汉K11购物艺术中心I馆,造了个“音乐盒”,中庭将会有30米高的管风琴装置。

凯德将推出首个来福士3.0迭代产品——上海北外滩来福士,深入挖掘北外滩的航运、经济、文化等地缘特色,打造一个集“文化、艺术、科技、旅游”的融合平台。计划引进30%的品牌首进、概念店。

日本永旺梦乐城(广州新塘)带来新鲜奇趣的体验,打造未来型购物中心,主打「智慧商城」、「娱乐中心」、「闪亮空间」、「健康生活」、「本地特色」五大主题业态。其中,7800㎡日本知名综合娱乐中心ROUND 1(朗玩)中国首店备受关注。

◎上海前滩太古里效果图;图片来源:项目方

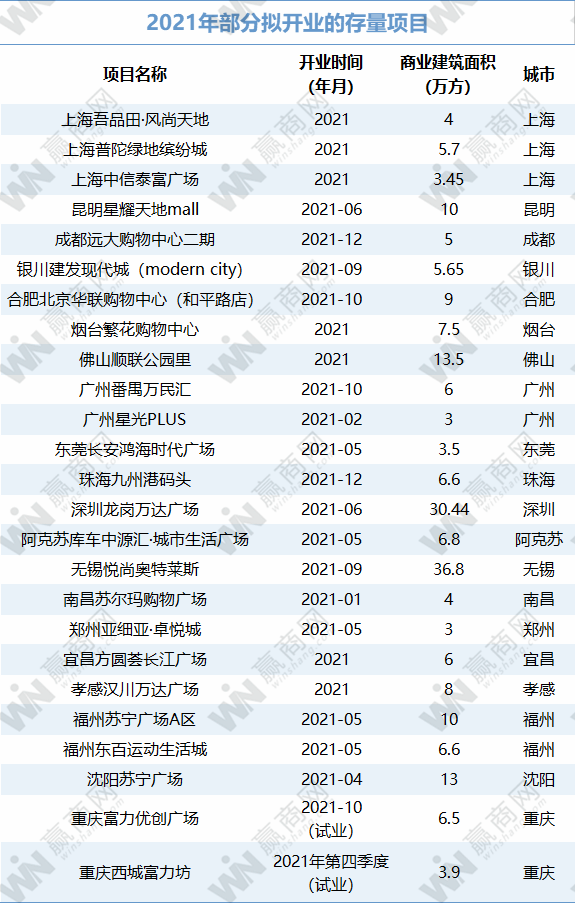

存量改造项目又有新“耍法”

据赢商网不完全统计,今年拟开业购物中心中,存量改造项目共25个,其中:

一线城市:6个;

二线城市:15个;

三线城市:2个;

四、五线城市:各1个。

可以看出,这些存量项目主要集中在高存量的一、二线城市。特别是二线城市正成为存量商业的“主战场”,一方面是由于越来越多开发商布局二线城市,城市增量开发受限,另一方面是随着存量商业的增加,消费者需求不断提高,竞争白日化,存量项目的改造新玩法也变得越来越多。

“蹭上”奥莱、大交通商业的热度做改造

无锡悦尚奥特莱斯:原明发商业广场将与中闽百汇合作,打造全新商业体悦尚奥特莱斯。整个商场将被分为零售板块和购物中心板块。其中零售版块主要是名品+折扣,与传统奥特莱斯形式类似。

珠海九州港码头:重建的九洲港客运口岸中心将融入九洲湾的自然与人文景观,提供集商务、休闲、生活、娱乐为一体的综合服务,成为兼顾交通运输与旅游功能的新型口岸客运站场。

半开放式设计、绿色商业成“新宠”

上海普陀绿地缤纷城:项目定位为“森林里的购物中心”,采用半开放式广场设计,集合生态绿植,景观雕塑,亲水平台等。

顺联公园里SUNPARK:以“MALL+PARK”的模式打造30万平方米的商业综合体,其中商业面积13.5万平方米, 定位打造佛山首家新生活场景购物公园。项目采用半封闭的空间设计,实现超过35%的自然光照射。

夜市、共享办公“抢食”势头强劲

吾品田·风尚天地:项目借助“半开放式”的特点,让广场成为大型“夜市”,精选适合夜市的餐饮品类,延长营业时间。同时,还规划一条“夜市酒吧街”,除了可以品尝全球的特色酒品,还可以欣赏中央广场的灯光Show,打破门店空间的限制。

上海广场:去年爆改后重新开业的上海广场,与WeWork合作打造商办融合模式,商场中的3-6层由WeWork包揽,可容纳3600多人。这些固定或临时扎在WeWork的办公人员,是上海广场最主要客群之一。同时,商场根据人流量和客群属性,对一二楼业态组合进行了大调改。

◎图片来源:wework

2021全国拟开业购物中心清单

▼▼▼

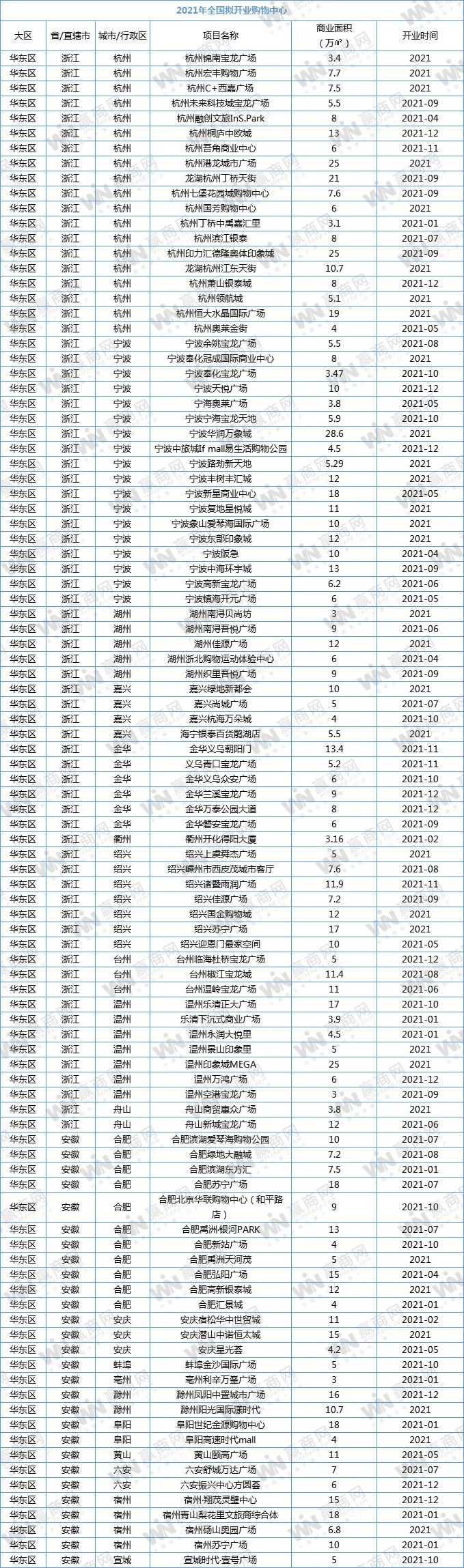

华东区

华南区

西南区

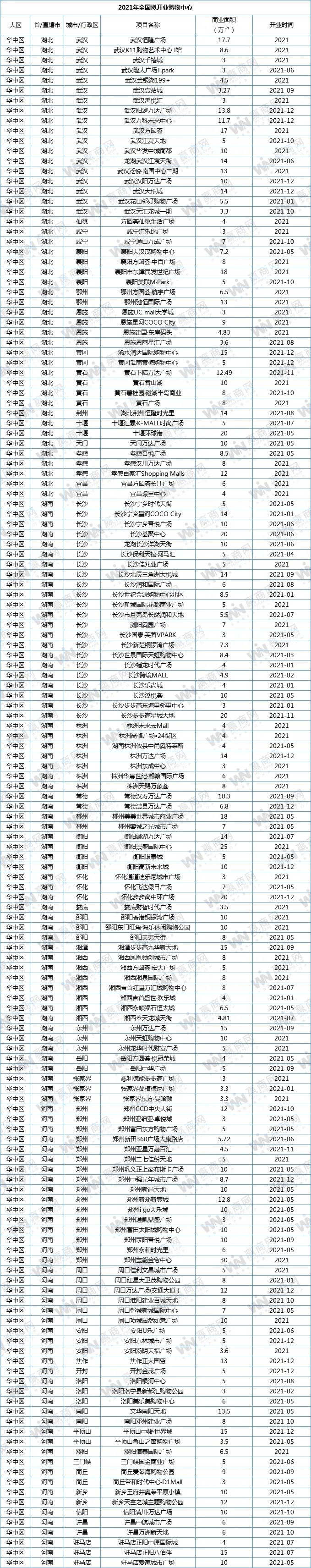

华中区

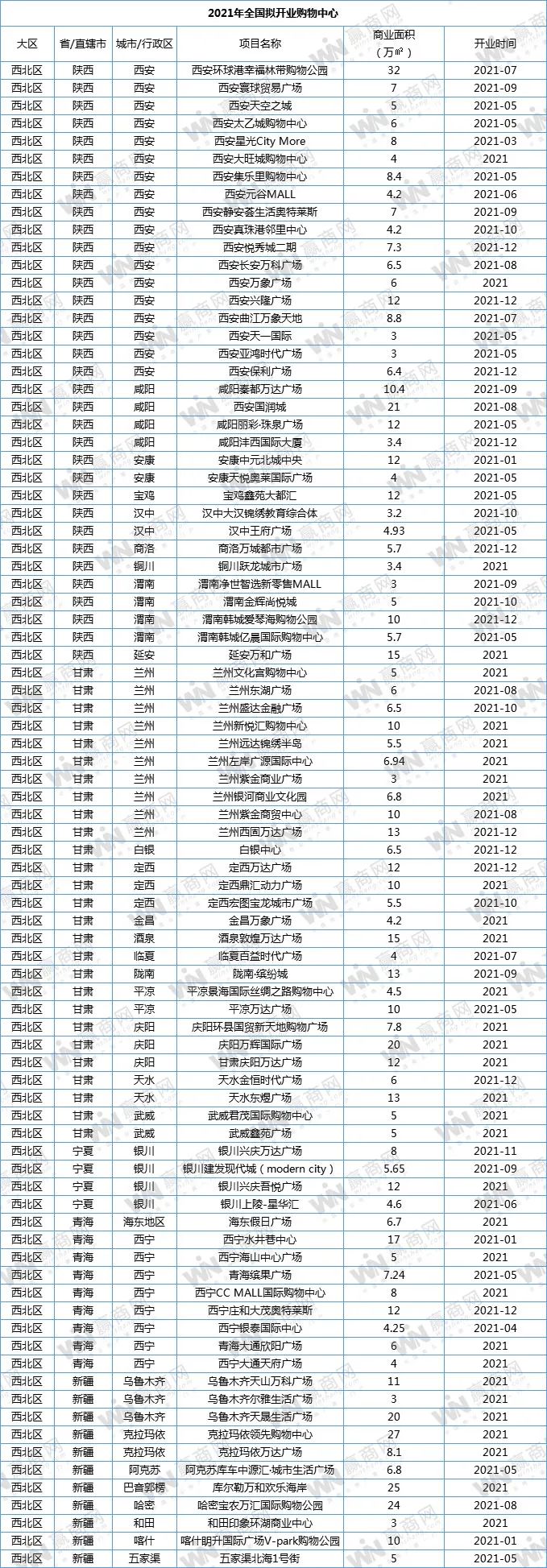

西北区

华北区

东北区

(说明:2021拟开业项目因开业时间存在较大不确定性,数据实时变化,如有变动,欢迎指出,个别项目因案名等信息未确定,未在表格体现。电话:020-37128209)