房地产资产证券化会计处理及融资分析

ABS(Asset-Backed Securities)融资模式凭借着可以将低流动性资产转化为高流动性证券的特性,近年来越来越受房地产企业的青睐。

观点指数获悉,截至2020年12月31日,房地产行业资产证券化产品累积发行规模超过1.4万亿。

从根本属性来看,资产支持证券无疑是负债类的,但在实际会计操作中,根据不同区域的会计政策以及不同的融资种类,房企的会计处理并不一致。

不同的会计处理将会决定该项融资的类别,可能出现ABS的隐藏,从而实现显性负债率的降低,企业有息负债规模的低估。

自2020年以来,房企ABS的审批制度愈加严格。结合如今的“三道红线”政策对融资渠道的管控,ABS模式下的基础资产创造了更大融资空间同时,也让房企隐性债务压力日益凸显。

以往对ABS较为依赖的企业,会面临更大的再融资压力。

房地产ABS基础资产解析

当回答房地产ABS是如何影响房企财务报表这个问题之前,需要弄清资产支持证券的资产具体是指什么。

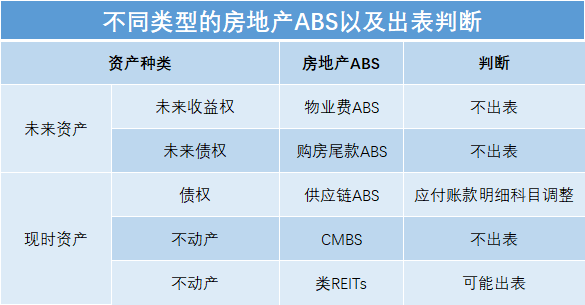

观点指数认为,基础资产可以先按照时间将其分类为“未来资产”与“现时资产”。

未来资产是指收益发生在未来期间的类资产,诸如收益权、未来债权等,此类并不会确认在原始权益人财务报表中,只可以用于抵押与融资。典型的如购房尾款ABS(未来债权)、物业费ABS(收益权)就是资产负债表中未记录的资产。

相对而言,“现时资产“便是存在财务报表中被记录的资产,包括银行贷款、应收账款以及投资性房地产等,目前市场上被大家熟知的主要是CMBS和类REITs的底层资产。

数据来源:观点指数整理

类REITs涉及将底层不动产出售给SPV,可能涉及所有权或控制权的变更,是5类房地产ABS中唯一需要判断是否出表的类别,不出表类型REITs则视为一项新的负债。

不同企业的会计处理及影响

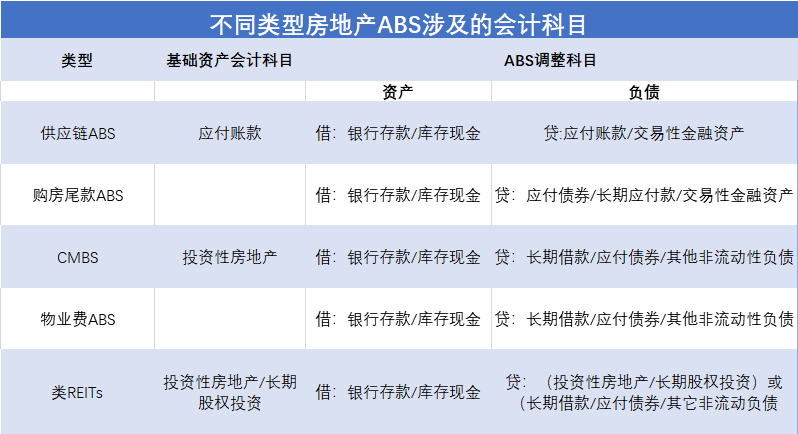

目前,我国资产证券化的会计处理依据两个准则,分别为《企业会计准则第23号——金融资产转移》与《企业会计准则第33号——合并财务报表》。

但具体的房地产ABS会计处理在内地与香港并无统一的规范,往往出于降低负债率和提高账面偿债能力的目的,企业在统计企业有息负债时,较容易将属于“经营负债”的ABS遗漏。

在A股报表中,计入“长期应付款”、“其他流动负债”、“其他非流动负债”的ABS会容易被遗漏,港股报表比较容易遗漏计入“贸易及其他应付款项”等项目的ABS。

数据来源:观点指数整理

房地产供应链ABS是上游供应商将下属项目公司的应收账款打包出售给保理公司,由保理公司作为原始权益人完成发行。

供应链ABS也正是因为不增加金融负债这种特性,使得房企可以延长对上游供应商应付账款的付款期限,从而缓解了公司短期现金流的压力。与此同时,上述操作对房企财务报表影响甚微,通常只涉及“应付账款”二级科目的调整。

观点指数获悉,截至2021年5月31日,存续供应链ABS余额为2927.27亿元,其中期限在1年以内的的规模占比超过85%。

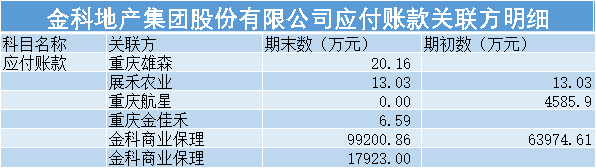

如金科股份在供应链融资业务中,将财务报表中“应付账款”的二级科目调整,关联方变更为保理商。

数据来源:金科地产2020年度报告,观点指数整理

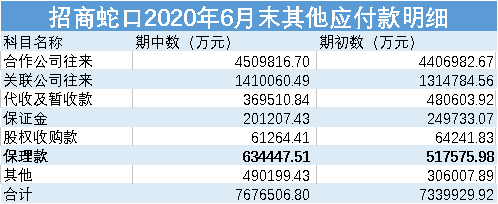

而招商蛇口在2020年半年度报告中披露,“招商金融-招商蛇口供应链5期资产支持计划”发行,基础资产为其享有的应收账款债权,此次ABS融资款项计入“其他应付款”,款项性质为保理款。

数据来源:招商蛇口2020年半年度报告,观点指数整理

购房尾款ABS及样本企业会计处理

购房尾款ABS的基础资产为购房人申请的贷款,房地产销售绝大部分采取预售制,这就意味着当商品房买卖合同签署时交付义务尚未形成,在会计上并不满足营业收入的确认条件,所以购房尾款可以作为一项未来债权。

截至2021年5月31日,存续购房尾款ABS规模达到580.19亿元,期限在1-3年的规模占比超过50%。涉及到的主要会计科目包括“应付债券”、“长期应付款”与“其它非流动负债”等。

在香港会计政策下,超过半数的样本企业将购房尾款ABS计入“借款-资产支持证券”科目下,包括中国奥园、保利置业以及雅居乐集团等;碧桂园与绿城中国将购房尾款ABS计入单独的会计科目“证券化安排的收款”。

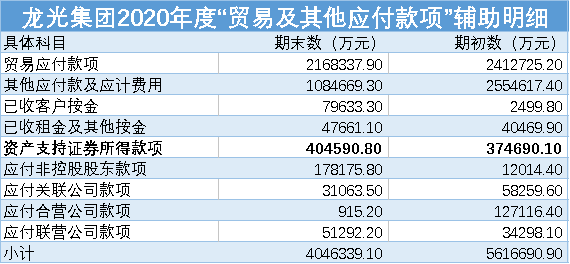

有息负债在前两类企业的会计处理下是较为合理的处理办法,但少数企业,如正荣地产与龙光集团会将其计入“贸易及其他应付款”科目中,从而会导致有息负债规模的低估。

如龙光集团发行“西南证券-龙光地产购房尾款资产支持专项计划”,在公司财务报表中计入“贸易及其他应付款”的二级科目“资产支持证券所得款项”。

数据来源:龙光集团2020年度报告,观点指数整理

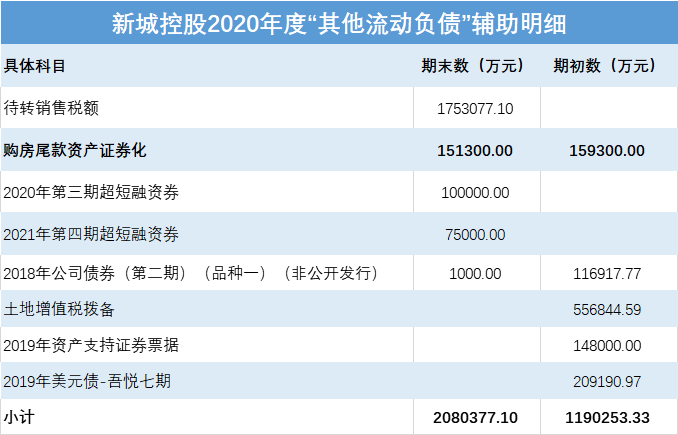

内地的会计政策下,半数房企将购房尾款计入“应付债券”,这也是根据其属性最直接的会计科目,包括招商蛇口、首开股份、蓝光发展以及中南建设等;另外,部分房企会选择“长期应付款”科目,诸如大悦城以及建发国际集团等;新城控股与华发股份在处理购房尾款ABS时计入“其他流动负债”。

2018年7月31日,“华夏资本-中粮购房尾款1号资产支持专项计划”募集专用账户已实际收到认购资金15亿元,大悦城于2020年半年度财务报表中,将其列入“长期应付款”的子科目。

数据来源:大悦城控股2020年半年度财务报告,观点指数整理

新城控股在2020年财务报告中披露,该公司2018年6月发行总额超过15亿的购房尾款资产支持专项计划,记录在“其他流动负债”的二级科目“购房尾款资产证券化”。

数据来源:新城控股2020年年度报告,观点指数整理

物业费ABS和CMBS的会计处理

从会计角度来看,物业费ABS与CMBS的财务处理大同小异。

CMBS的基础资产为投资性房地产,诸如酒店、公寓以及办公楼等的预期收入。观点指数获悉,截至2021年5月31日,存续CMBS的总计规模为3303.16亿,其中超过九成债券期限超过10年,主要涉及的科目包括“长期借款”、“借款”、“应付债券”、“证券化安排的收款”以及“其他非流动负债”等。

相对而言,物业费ABS以未来物业合同收入做为基础资产,期限普遍在3-10年。

在香港的会计政策下,超过半数的企业将两者归入到“借款”项目,包括阳光城、保利置业、宝龙地产、融创中国、雅居乐集团等;绿城中国,花样年控股将其独立放在科目“证券安排的收款中”;观点指数查阅,红星美凯龙则将其计入“其他非流动负债”。

在内地会计政策下,“应付债券”是最为普遍的,包括首开股份、新城控股、华夏幸福等;其次是“长期借款”,诸如保利发展、金科股份;或计入“长期应付款”,如中南建设、建发房地产;金地集团则计入“其它非流动负债”。

类REITs及样本企业会计处理

房地产信托基金在我国通常以“契约型基金专项计划”的组合方式发行,由私募基金购买标的物业资产或项目公司股权,专项计划再认购全部私募基金份额。

当底层资产出售给SPV时,根据会计上实质大于形式的原则,实际控制权可能发生转移。

目前,类REITs是否出表的判断内容,主要是可变现回报、合并后控制权归属以及风险报酬转移。

符合“真实出售”条件的REITs即符合出表要求,在会计上注销投资性房地产或股权,确认资产处置损益。不符合出表类型的,通常计入“长期借款”或“其他非流动负债”。

负债降低或伴随财务风险,房企再融资趋难

房地产行业发行ABS无论依靠何种基础资产,本质依旧是债务的产生。而“房住不炒”政策与“三道红线”下,房企ABS审批进度逐步放缓,未来ABS融资难度将会加大。

以供应链ABS而言,其基础资产现金流很大程度上依赖还款能力和还款意愿,具有信用债的特性。但是,计入“应付账款”经营性负债科目相对隐蔽,在合并财务报表角度来看这样并不会增加房企的有息负债,因此降低了“报表”的负债率,改善了账面上的杠杆。

在整体融资收紧的背景下,房企极力降低高杠杆,承担着与日俱增的隐性负债压力,前期依赖ABS融资的企业,再融资将会是一个巨大的考验。而伴随着基金业协会对基金子公司房地产类供应链产品备案的叫停,之前吸收大量经营性融资的房企将面临更大的短期债务压力。

购房尾款ABS、物业费ABS及CMBS则较为直接地增大房企债务规模。然而,部分房企将它们计入“长期应付款”或“其他非流动资产”等科目,在统计时容易遗漏,这会使得有息债务的账面值低于其真实的债务压力。

而且,这类融资的本息偿付主要来源于底层资产,依赖房企的主体信用。另外需要注意的是,当前普遍采取原始权益人增信,换句话说,部分企业取得的融资额与其底层资产的偿债能力是不匹配的,隐含违约风险。

此外,实现“真实出售”条件的REITs可以降低公司负债率,增强资产流动性,对房企偿债能力指标的改善有促进作用;但非出表的类REITs是目前市场的普遍形式,本质属于抵押融资,仍然会增加债务规模。