领展中心城还能“出圈”吗?浅析商业地产REITS

来源:彼山(ID:yonderdesign)罗磊鑫 乔心

2021年4月30日,中国证监会、国家发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,5月31日首批公募REITs发行,众多地产/金融从业者耳熟能详的REITs这五个字母终于在国内有了官方实物。虽然暂时仍有着许多条件及物业类型的限制,但也不妨碍大家对这个金融舶来品的新玩法产生更大的期待.

招商蛇口网谷产业园REITs新闻报道图源:房天下

01

开发商融资和退出的新途径

-REITs逻辑解析

首先,REITS对于所有开发商和操盘者来说,是一个融资及退出的新途径,股份的打包转让并配售给大众或机构投资者共同持有,此途径得到的资金甚至不属于负债。在现在国家严控负债比例三条红线的大环境下,银行借贷和国内债券都受到了极大限制,地产行业的上市更是天方夜谭,REITs松开的这个口子毫无疑问给了各大开发商一个融资/退出的新希望,更何况这些标的可以是原本极其难以退出的自持指标。

其次,REITs基金也可以和其他投资产品一样通过夹层资金和杠杆的原理将运营的收益率放大。举个例子,深圳的商业属性自持资产当下净回报率做到4-5%已很不错,4%以下的资产收益率甚至成为主流,这些资产看似都无法满足基本投资收益率,但如若对应到的夹层优先级资金或银行借贷能做到4%或以下,基金主体部分也就有机会做到6%甚至以上的收益率,这与房贷杠杆给买房带来的投资收益放大效果是一个逻辑。这也是金融游戏里不同角色各取所需带来的灵活性和高效率,银行有大量资金可以接受低息回报和低风险,而更多的机构或REITs投资者可以接受波动但需要更高的收益率。

所以REITs除了是一个融资退出的新途径以外,更是一个对公众发行的投资产品,也有很多厌恶风险的银行资金参与。而且REITs的估值直接与其对应资产挂钩,除了租金回报率以外,物业的升值和降价也都直接影响着基金的波动,这些都代表着REITs上市所面临的最大检验是对其物业的高要求,它最好有着旱涝保收的运营稳定性,在整体的经济周期中穿越牛熊。从运营和开发思路来看,REITs操盘者也有着明显的保守策略,物业打包发行上市受到的监管和流程更是堪比公司上市的严苛与细致。

关于REITs的特性细节我们不再展开,回到商业市场来看,在国内对个性和场景体验要求越来越高的趋势下,REITs类商业的高复制性,高金融属性和高速扩张性,是否能为市场带来正向输出?

02

港股REITS之王

-领展(00823)

既然是聊REITS的话题,那避免不了谈及近年来一直比较活跃的领展,也是商业地产REITS的典型代表。

领展的成立发展过程是很特别的。除了上上世纪和上世纪遗留的一些居住生活社会矛盾,主要的导火线还是源自于1998年金融危机、2003年的SARS疫情,为香港经济发展带来的重创。2004年,香港政府为了解决平衡收支,将房屋署的大量街市、菜场、停车场打包出售,向社会募股,成立了「领汇房地产信托投资基金」,领汇也就是领展的前身。同年12月,领展晒出首次招股成绩单,吸引了近51万散户的认购,超额认购130倍,冻结2800亿港币,打破了当年的冻资纪录;2005年,领展正式挂牌港交所,首日股价大涨14.56%;此后开启了对收购的150余家公屋社区商业进行更新,也正是这些烟火气的民生商场、鲜活街市等民生资产筑就了领展发展的“护城河”。

大元街市 图源:领展

改造的街市项目内景 图源:领展

T Town项目 图源:领展

2015年,领展开始进军内地,布局北上广深四大一线城市7个项目,除了上海七宝万科是持股50%以外,其先后全资收购北京欧美汇购物中心、上海企业天地、广州西城都荟广场、北京京通罗斯福广场、深圳中心城广场、广州天河太阳新天地购物中心,并分别更名为领展购物广场 · 中关村、领展企业广场、领展购物广场·广州、领展购物广场·京通、领展中心城等。从香港到内地再到全球,领展成立至今已优化资产项目80余个,房地产投资信托基金的物业组合估值超过2200亿港元。借着REITs带来的红利,领展从香港首支REITs迅速成长为亚洲REITs之王。

领展购物广场 · 中关村

领展企业广场

领展购物广场·广州

03

领展中心城--现状细节

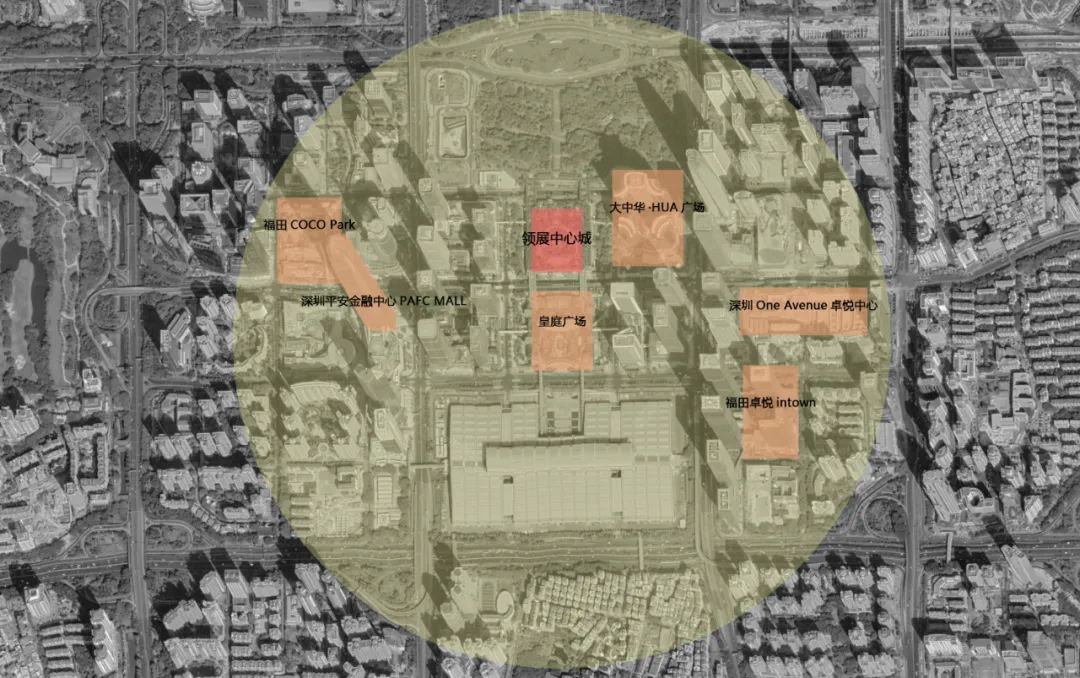

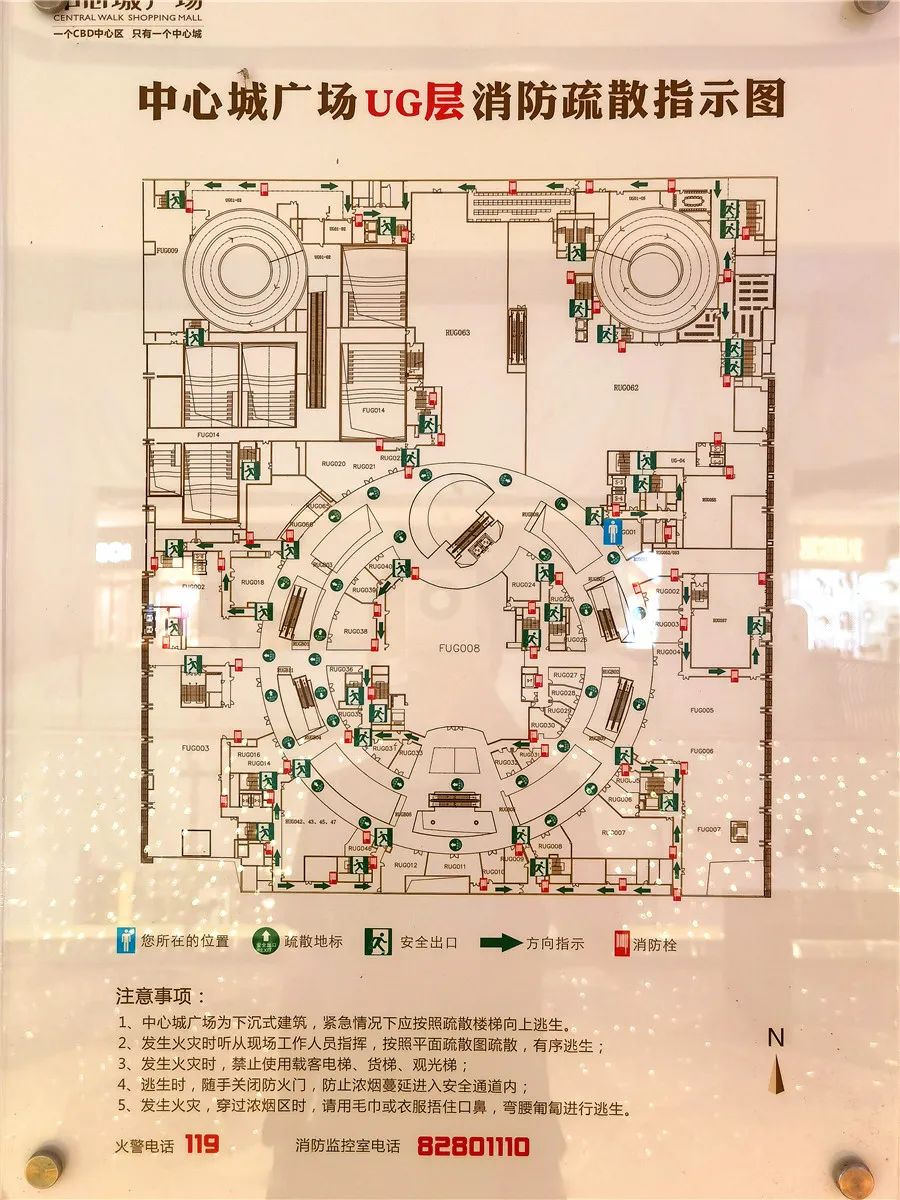

这里我们也借着深圳领展中心城来聊聊领展REITs。领展中心城原为怡景中心城,于2002年启动开发,最终于2007年开业,整体商业体量接近8.39万㎡,与莲花山-市民中心-皇庭广场-会展中心一同组成了深圳福田主CBD区域的最强中轴线,周边数百万方的顶级综合业态,甲级写字楼、国际知名酒店、老牌豪宅为整个区域带来了足够优质的客流基础。而会展中心地铁站带来的交通便利性,乃至后续福田高铁站的建成,这个地块几乎拥有了商业运营的所有优质条件。

当然基于深圳中心轴限高的存在,整个地面被压到了主体一层局部两层的高度,这对于商业的昭示性来说却又是相对致命的打击,剩下的体量被安置在了B1-B3,整体为四层的大环形动线,在最初依然是有着传统环形动线常备的迷路感 – 空间节点不明显,品牌规划分区不清晰,再加上暗调老旧的装修风格,从运营开业之初其人气就远不如福田的另外两大商业 – 皇庭广场和福田COCO Park。

福田CBD商圈 图源:彼山

终于在2019年2月,领展66亿的对价收购了怡景中心城,这个消息在当时深圳的商业地产圈也广泛流传了好一阵子。这个标的当时其实受到了很多大型开发商的青睐,其中不乏深耕深圳的商业操盘手,为何最终是由来自香港的REITS基金胜出,相信也是极低的CAP RATE(资产回报率)对应到的售价让各大传统开发商都算不过账,而REITS相对便宜的夹层资金则可以为其自有资金或股份带来杠杆后相对合理的回报,并且REITS的目标都是稳定性,没有哪个标的能比一个体量足够、区位稀缺、交通极佳、人流旺盛的一线城市CBD中轴更有稳定性了。这一举措也让人期待在REITS的专业化运营下,项目能否产生质的飞跃。

然而,领展接手后已然过去三年,中心城仍然是一个被深圳人淡忘的状态,亦或许是运气差,刚接手半年多,就爆发了疫情,对于准备大刀阔斧改造的的项目确实是充满了挑战。不久前笔者在福田区范围内搜寻某一个店时,发现了这个曾经熟悉的名字,便决定过去购物顺便一探究竟。

我们从进入停车场后便看到了大量正在施工的区域,电梯上到gf商业主空间后,也有幸见识了商场装饰的新风格 - “叙利亚”风。

图源:彼山

半拆卸后裸露的吊顶和垂挂的铝板,初看还以为是特色装饰风格;改造到一半的扶手营造着一种神奇的新旧冲突;随处可见的大型脚手架如矩阵般架在主动线或主中庭里;昏暗的装修灯光居然也就顺理成章地成为了商场公区的主光源。

领展中心城实拍图 图源:彼山

更让人惊讶的是,在这一套“新奇的场景风格”下,得益于其核心便利的区位位置,整个商场仍然有着看似70%+的开铺率,周日晚餐时间也有着一定的客流,只是这些景象丝毫让人感受不到任何CBD商业的气息。

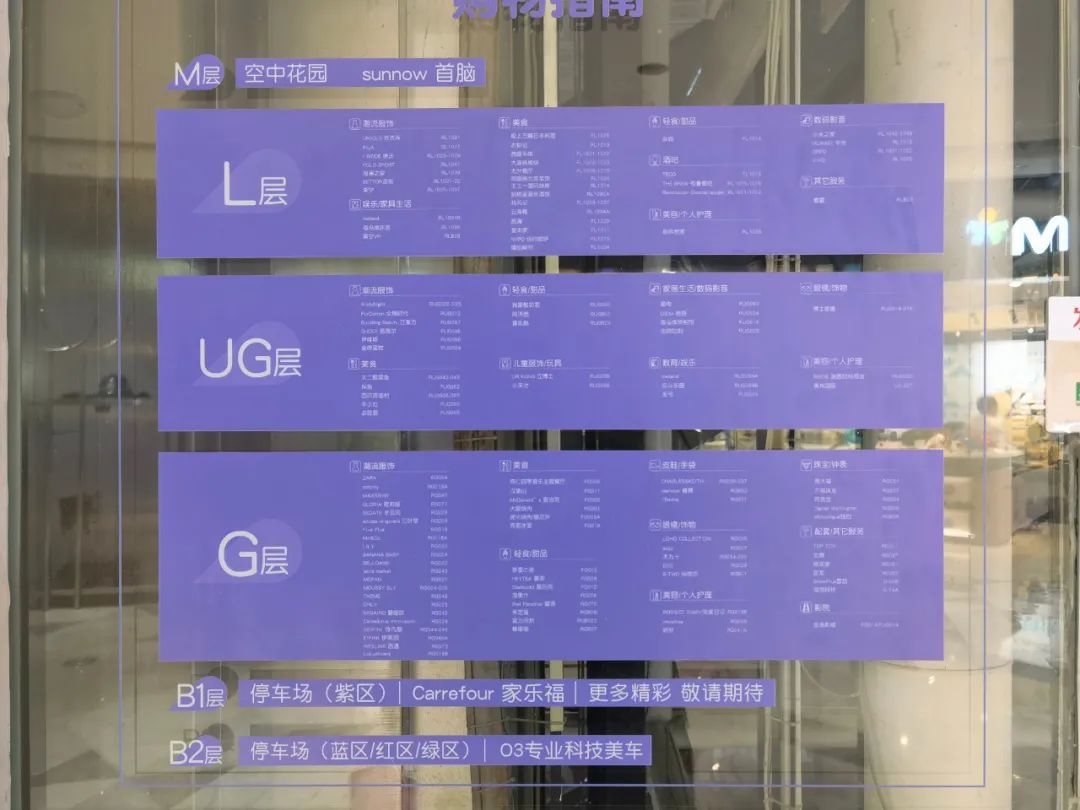

部分在营业品牌列表 图源:彼山

周末晚上时分的领展中心城客流实拍图 图源:彼山

商业项目中分区域改造提升的案例不少,在香港这个寸土寸金不缺人流的城市则更常见且频率很高。但这种全域动工却让顾客和品牌在“工地”中逛游的案例却是首次感受。领展并不缺流动资金,此举则看似连片刻的租金都不愿舍弃,只是这个过程中半死不活的状态难免会对商场品牌产生一个负面影响。

04

REITs逻辑与当下商业发展的

个性化趋势-冲突OR激励

一个核心区域旧场在手,更多的开发商往往会选择厚积薄发,一炮而红,用改造后的全新形象/全新空间和全新业态来让人忘却其改造前失落的场景。例如彼山刚解读过的西单更新场(推荐阅读:浮光掠影窥更新 西单更新场不完全游记),其实与这个项目有着不少相似点 - 地下空间为主,区位核心城市轴线。但显然华润有着更大的魄力,不惜以减少租赁面积的代价换取一个更跟得上消费趋势和潮流的商业环境,项目区位的核心程度给这个项目带来了足够的理由和使命,来为城市空间提供新鲜活力。

西单更新场鸟瞰图 图源:西单更新场

改造后空间开阔感大为加强,相应租区面积大幅度削减图源:彼山

再让我们看看中心城的潜力。2008年落地时已经是第二代商场的基础胚子,足够的层高与中庭可以提供优质的基础,无需牺牲任何租赁面积,甚至有空间进行加建与拓展;东西两侧骑楼街与下沉广场则先天具有空间立体感和话题性,是塑造场景和城市空间的绝佳位置;屋顶花园则可以借着福田中心的互联互通计划,与周边的各个业态发展出更紧密的联系从而多了一个完整的展示面。无论从哪方面来看,这个项目都应该有着足以一鸣惊人的潜力,现在项目尚未成型我们也不好妄加判断,期待其后续有着更大的蜕变。

但这个商场和内地现在一些商业开发商的发展思路也足以给我们带来思考,境外已存在的商业REITs发展逻辑和当下国内商业发展趋势是否会背道而驰?

UG层平面图

足够的层高和宽阔的中庭 图源:彼山

领展中心城“骑楼” 图源:彼山

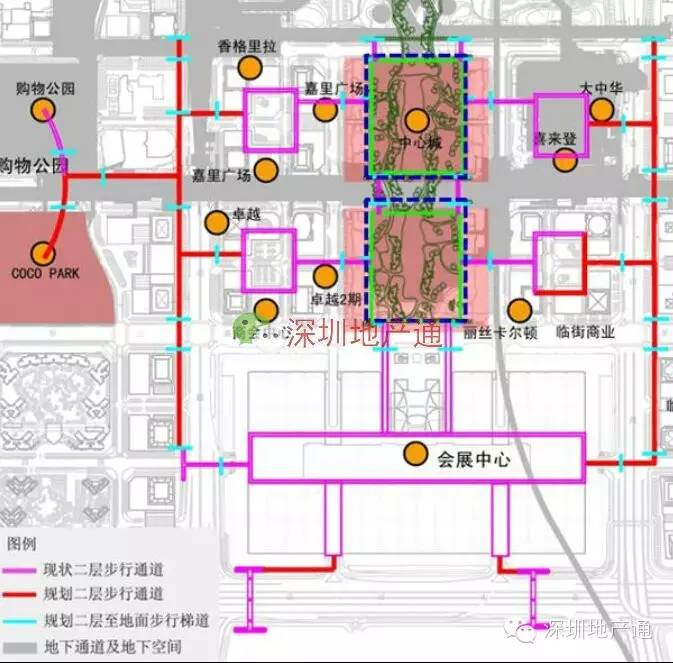

福田CBD商圈南部区域空中连廊规划 图源:深圳地产通

曾经的REITs讲究的是标准化,可复制,多城市落子开花形成资产包,在万达/新城/龙湖/华润这些大型商业开发商中都曾往这个方向探索,以商业换住宅并期待着REITs融资窗口开放后的打包回血。这种标准化的开发实则是与美国80-90年代第一/二代的百货/mall的发展路径类似的,如当时的希尔斯/梅西/nordstrom,动辄数以百计的商场布点,标准化设计和标准化运营抢滩登陆到了每一个城市,而simon这个专注商业的REITs公司也是将手上的Simon malls/mills/premium outlets扩张到了全国各地,并成长为了美国最大REITs,只是在现在商业消费趋势的变化和互联网商业的冲击下都一一退出了主流舞台。

关于simon malls的新闻报道

很显然当下国内的商业环境也早已过了那个初生时代,消费者的需求需要更为精细/巧思/专注的全方位适配才能得到满足。这个时候姗姗来迟的REITs相关批文,或许能让很多已经有所准备的开发商获得一次额外的融资机会,将手上的标准化产品打包上市,但此举并不能解决那些过量或同质化的商业本身面临的困境。我们甚至更有理由担心,在这样一个诱人的融资渠道面前,原本合理/因地制宜的商业开发流程和运营思路会剑走偏锋或丧失其应有的市场判断力。

对应到当下商业里不容忽视的核心区老旧改造项目,黑石基金一直在做的事情,buy&fix是最佳思路,收购完改造运营成精品,也自然就会有足够的资金回报,印力也正是在这个大思路下慢慢将黑石时代收购的大量珍宝一个个活化,成为了专家。

所以国内商业类REITs的发展思路也许更适用于先有项目,优化它,运营它,重获新生后再利用REITs打包融资来加速回收果实的思维,而顺着这个思路,很多改造操盘者能更加大胆或主动。REITs的便利性不应为标准化的城市水泥盒子而买单,而是为更多优质城市运营商的付出提供保障与充足的子弹,这对应到投资REITs的普通群众也是一个保障,最终从空间服务和资产回报两个角度,以优质的城市运营回馈到城市居民,形成良性循环。