本土咖啡的魔都棋局:Manner、瑞幸凭何乘风而上?丨门店密码

地段、地段,还是地段。趣味横生的门店,因选址对头而精彩加倍,因选址失败而落魄,甚至消失。本系列,揭秘品牌开店的那些小心思、大谋略。此篇为,魔都咖啡地图之下篇,本土咖啡。

从种种公开信息来看,外资咖啡Blue Bottle内地首店落户上海已是板上钉钉。一子落入,形成“鲇鱼“效应,一众目光又再聚焦于上海咖啡版图。

在魔都咖啡门店密码·外资篇,一览魔都百年咖啡文化与新世代的狂欢碰撞火花中,外资咖啡的有序生长。

现在,将目光转向辟道而行的魔都本土咖啡。它们拼凑出的选址地图,虽不如外资咖啡那般规规律律,但同样有踪可循。

无论是咖啡后浪Manner、M Stand之辈,还是太平洋咖啡等咖啡圈老大哥,这些本土咖啡以自有之策略跑出了一条与星巴克们不一样的选址轨迹。

为此,赢商云智库选取了22个本土咖啡品牌,以其在上海5万㎡以上购物中心中、超140家门店为数据样本,试图剖析个中谋略。

样本说明

统计截止时间:2020年12月30日(下同)

统计范围:上海商业面积5万㎡及以上购物中心(下同)

本土咖啡品牌样本选取:瑞幸咖啡、Manner coffee、太平洋咖啡、Seesaw Coffee、LITTLE BEAN、漫猫咖啡、COFFii&JOY、麦隆咖啡、麝香猫、M stand、HAPPY KARTEL、FISH EYE、质馆咖啡、StayReal Café、CAFE&BAR GEOGRAPHER、悦咖啡、FULLTIME COFFEE、BALINI COFFEE、Brew Bar、Ocean Grounds、逸山咖啡、意燃咖啡共22个品牌。

一、魔都本土咖啡生存样本

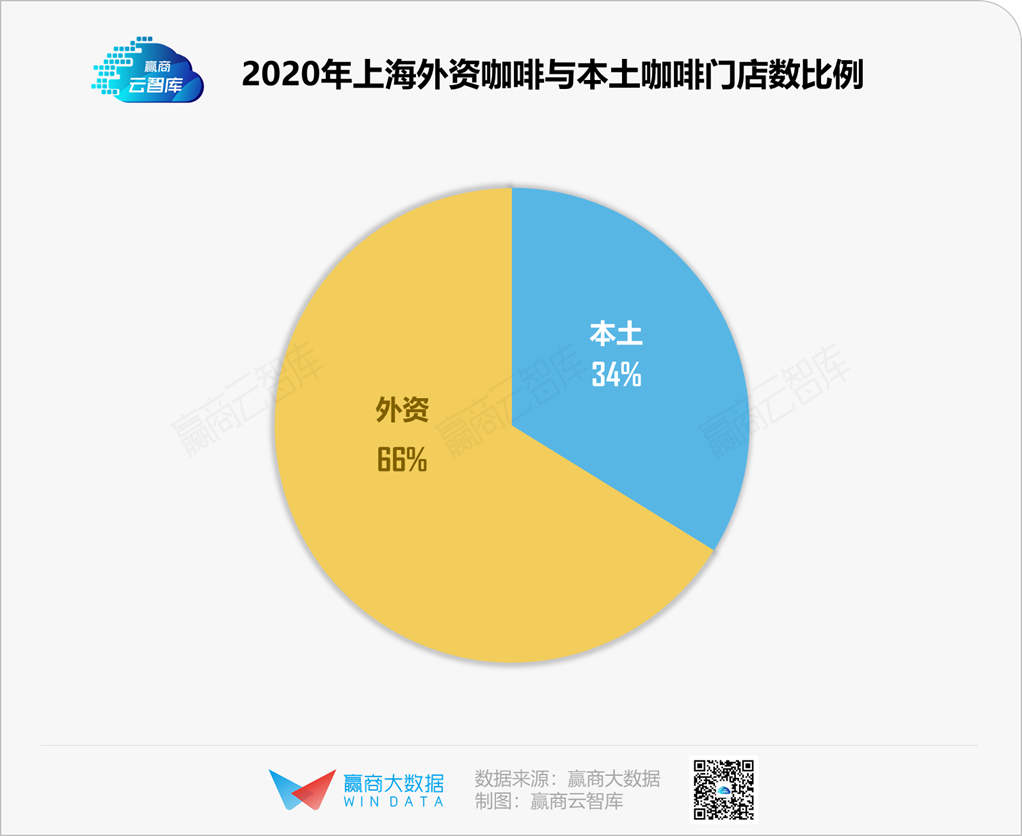

千禧年之初,外资咖啡巨头星巴克、Costa就开始入局上海,来势凶猛。经过20多年沉淀,如今外资咖啡品牌已牢牢占据了上海大部分的咖啡市场。

可强劲的外敌并没有劝退本土咖啡品牌,后者借着一股巧劲,经历了两个不同的时期,在魔都绘出了另类生存样本。

■ 稳步拓展期(2010-2014年):太平洋咖啡从香港进入内地,迅速拓张本土商业咖啡版图。

■ 多元快打期(2017年至今):瑞幸和Manner借力资本迅速攻占市场,以Seesaw、M Stand为代表的本土中高端咖啡也在迅速发展,大众化咖啡与中高端咖啡多元盛放。

按消费价格,上海本土咖啡分大众化咖啡、中高端咖啡两派。

■ 大众化咖啡:人均最低消费在35元以下,包括瑞幸、Manner等9个品牌。

■ 中高端咖啡:人均最低消费35元或以上,包括有太平洋咖啡、Seesaw、Brew Bar、M Stand等13个品牌。

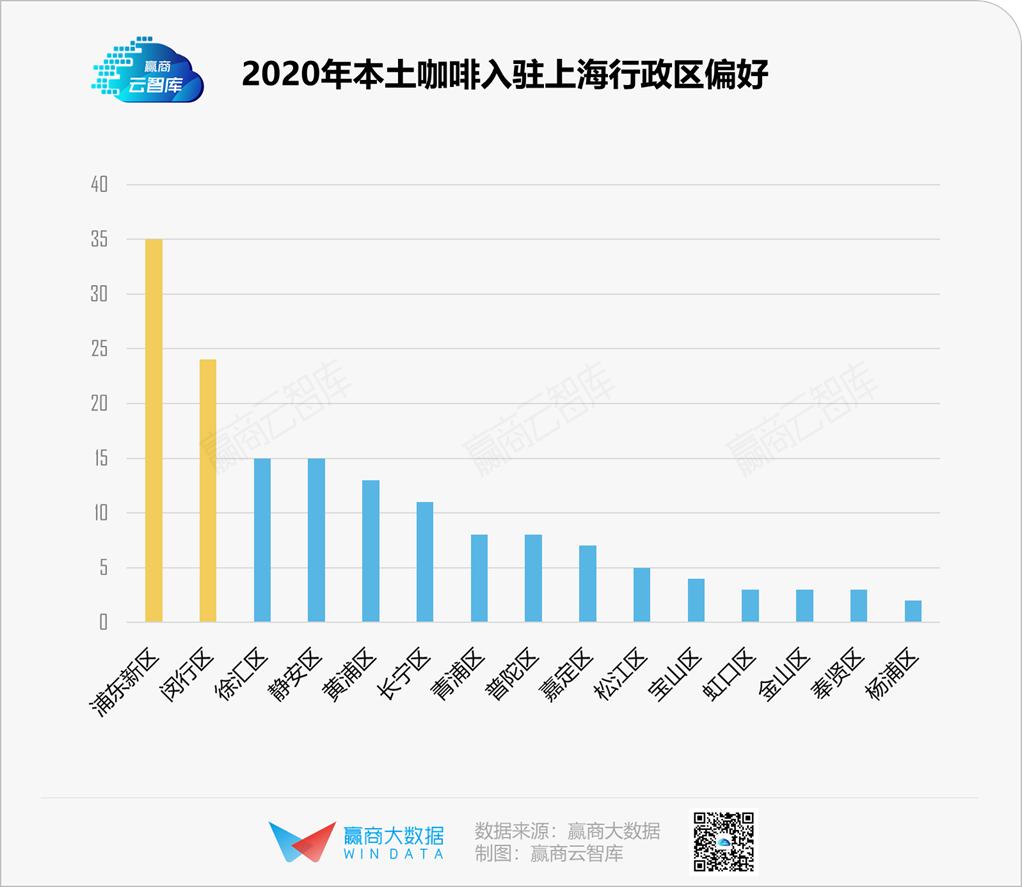

1.行政区偏好:浦东新区成热门,闵行区紧随其后

在行政区选址方面,本土咖啡品牌最为青睐浦东新区,紧随其后的是闵行区。

拥有陆家嘴金融贸易区、张江高科技园区等金融产业、高新产业,作为首个国家综合配套改革试验区、国家级新区,浦东新区已成为上海乃至中国经济产业最发达的地区之一。无怪乎本土咖啡品牌瞄准其一路上扬的发展势头和消费力在水准之上的客群,扎堆入驻。

闵行区既有浦东机场、虹桥机场、虹桥火车站等交通枢纽,又有国家会展中心、上海迪士尼等流量担当,引得本土咖啡随人流而至。

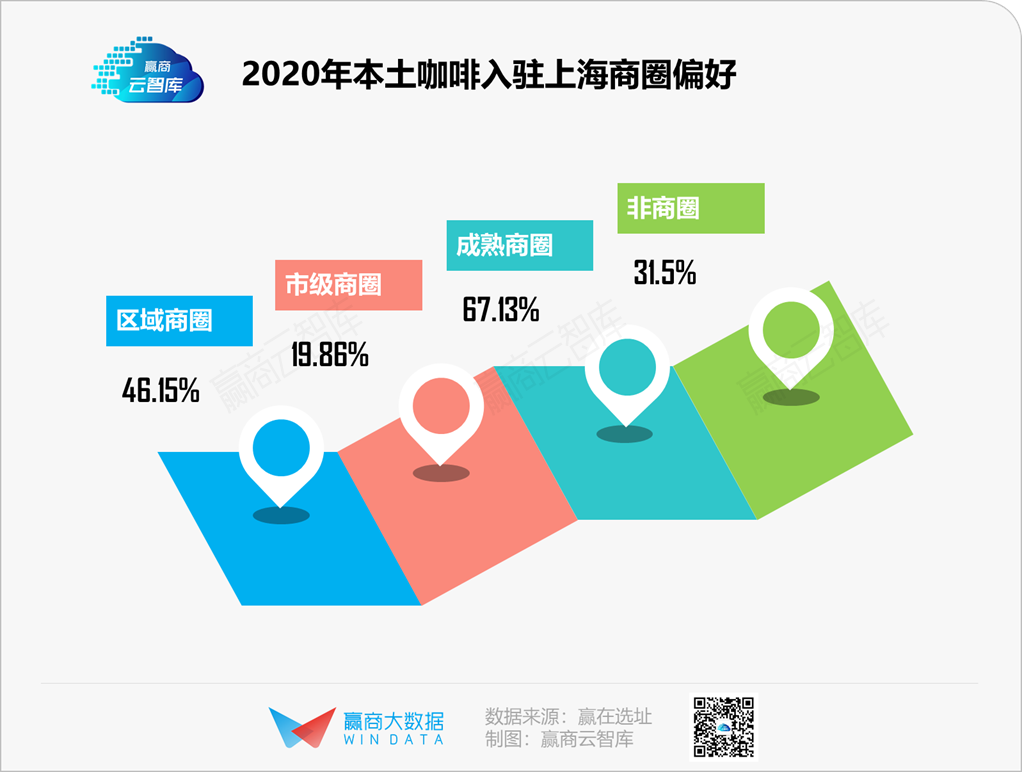

2.商圈偏好:成熟商圈被捧,非商圈之地亦有潜力

在商圈选址方面,本土咖啡品牌倾向于成熟商圈(占比67.13%)、区域商圈(占比46.15%)。成熟商圈拥有庞大的客群、方便的交通,符合咖啡馆业态对于客流量的高要求,能够为咖啡馆带来足够的出杯量。

另从数据可看出,监测样本中的本土咖啡,落在市级商圈占比仅为19.86%,且半数以上品牌为瑞幸、Manner、Seesaw等资金实力雄厚的品牌。扎在市级商圈的它们,意在最大限度覆盖目标客群外,亦可以亮眼之门店提升品牌知名度。

而大量聚集在区域商圈的本土咖啡品牌,议价能力相对较低,主要辐射周边客群,意不在全市客流抢夺,且门店租金较低,运营成本相对可控。

值得注意的是,不同于外资咖啡几乎大都落在监测商圈内,样本中的本土咖啡门店有近31.5%不在商圈之中。近年来,上海核心商圈发展趋向饱和,土地供应不足,新兴购物中心与流动人口逐渐流向非商圈区域,吸引不少本土咖啡品牌进驻。

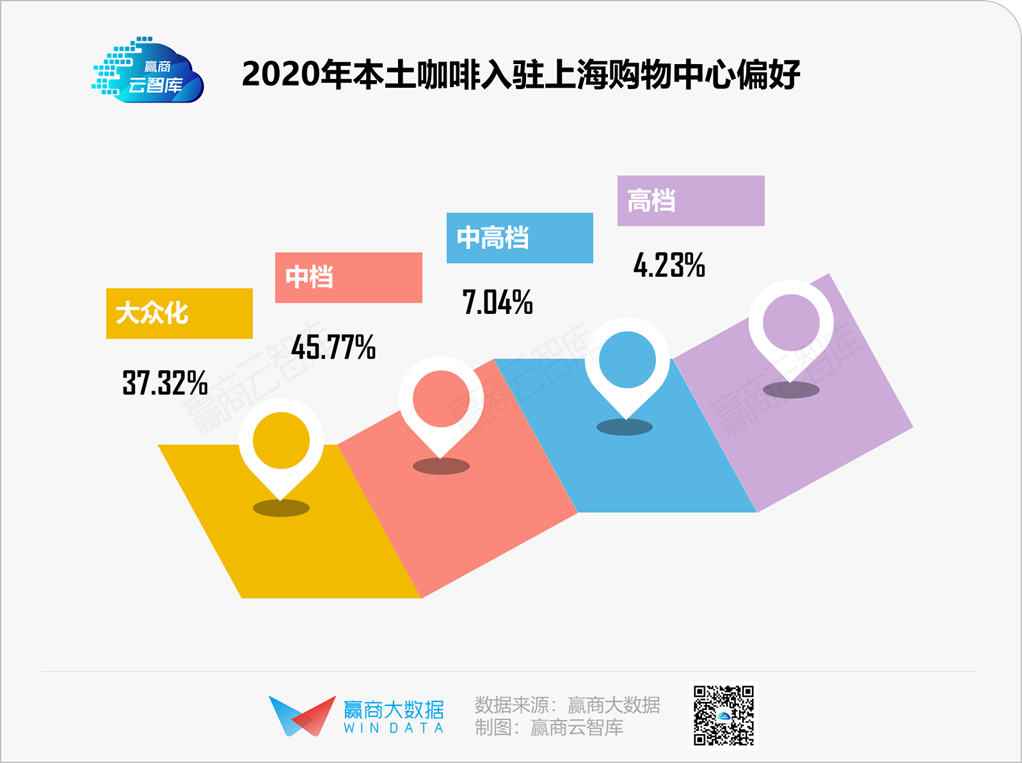

3.购物中心偏好:中档、大众化mall低租金吸引力强

无论是大众化还是中高端咖啡品牌,门店租金仍是最大的成本支出。相较资本实力抗打的外资咖啡,多数本土咖啡在魔都的的选mall之道,都优先考虑“性价比”——进大众化、中档的购物中心炙手可热。

这些中档、大众化购物中心的租金较低,能够压低成本;同时,能够聚集这一波与本土咖啡消费力水平一致的目标客群。

赢商云智库统计发现,拥有三家或以上本土咖啡馆的10个购物中心,其中2个(上海静安大融城、上海世纪汇广场)都在近两年连续上榜赢商网与中城研究院联合发布的《品牌商关注优质新开业购物中心TOP100》。

这些购物中心都具有消费年轻化等特点,擅长以细分客群、创新场景打造差异化的商业空间,与本土咖啡品牌创新的发展路径不谋而合。

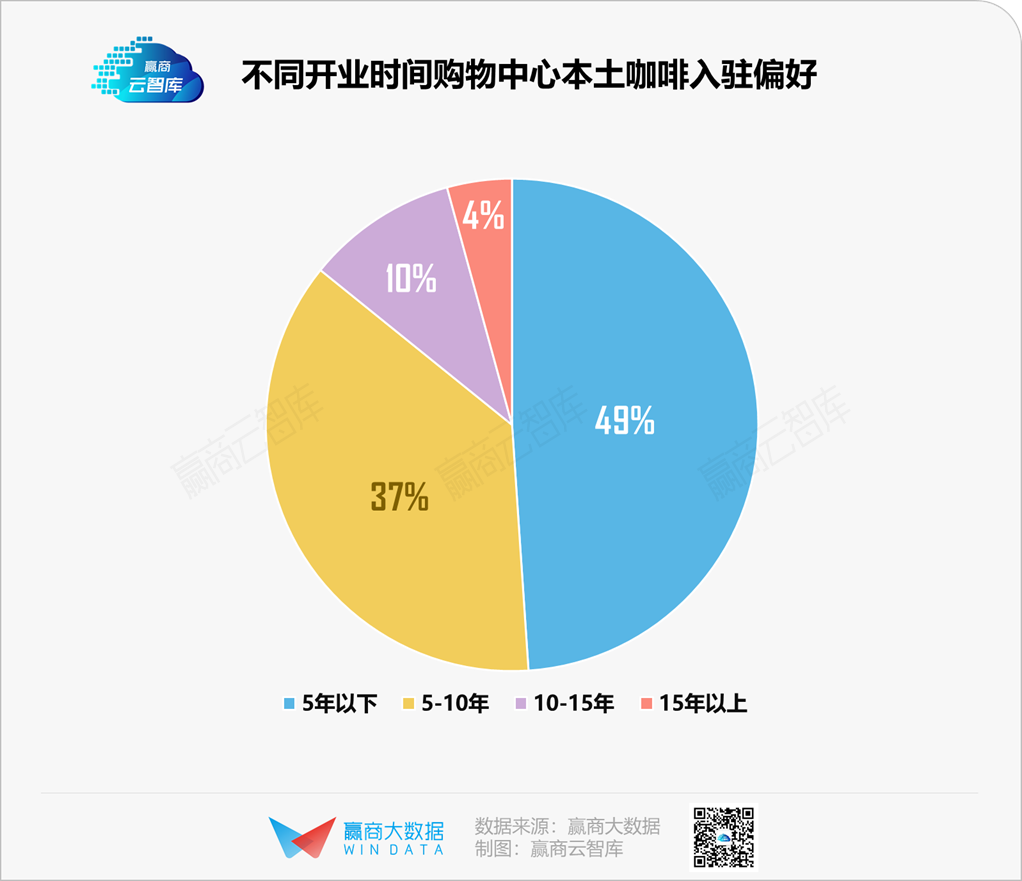

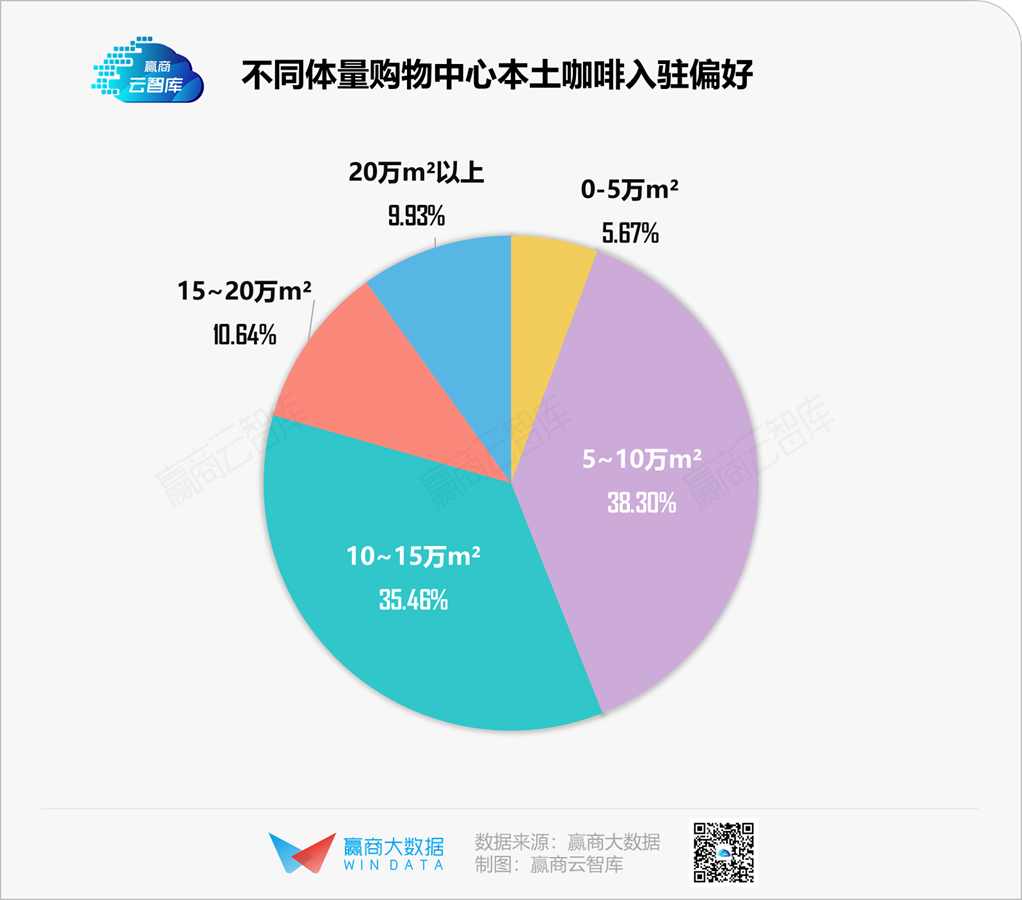

另从购物中心开业时间和体量上看,本土咖啡过半品牌门店更青睐于落子开业时间在5年以下的mall,且近4成品牌门店开进了5-10万平米的中等体量购物中心。

开业时间较短的购物中心有更多新兴的强势业态,容易吸引年轻客群,近年来风头颇盛,更为吸引品牌年轻化的本土咖啡品牌。

综上不难看出,相较“财大气粗”的外资咖啡,本土咖啡们在魔都勾勒的选址地图,少了些霸气外漏的恣意,却多了几分精打细算的谋略。

二、“三大形态”解开本土咖啡品牌选址密码

在魔都咖啡·外资篇,若以监测样本的门店数多寡为标准,则可将上海21个外资咖啡品牌(近270家门店)大致分为三大阵营,且呈现出三大布局形态:“全面覆盖型”、“初期拓展型”、“独立精品型”。

参照上述模型,若将赢商云智库统计出的22个本土咖啡品牌、超140家门店选址特点进行归纳分类,其在上海布局特征可分为:“成熟覆盖型”、“加速拓展型”、“谨慎试水型”。

■ 快速覆盖型:瑞幸咖啡、Manner、太平洋咖啡门店数超10家、覆盖上海超过一半的行政区域,是上海最为民众所知的本土咖啡连锁品牌。

■ 创意拓展型:Seesaw Coffee、Little Bean、漫猫咖啡、M Stand等13个品牌门店数在2-10家之间,覆盖上海一半以下的行政区域,处于拓展阶段。

■ 谨慎试水型:悦咖啡、Brew Bar等6个品牌则在上海拥有1家购物中心门店,覆盖一个行政区域,处于试水阶段。

1.快速覆盖型:逐最大客流而动,以“快”锁住办公白领

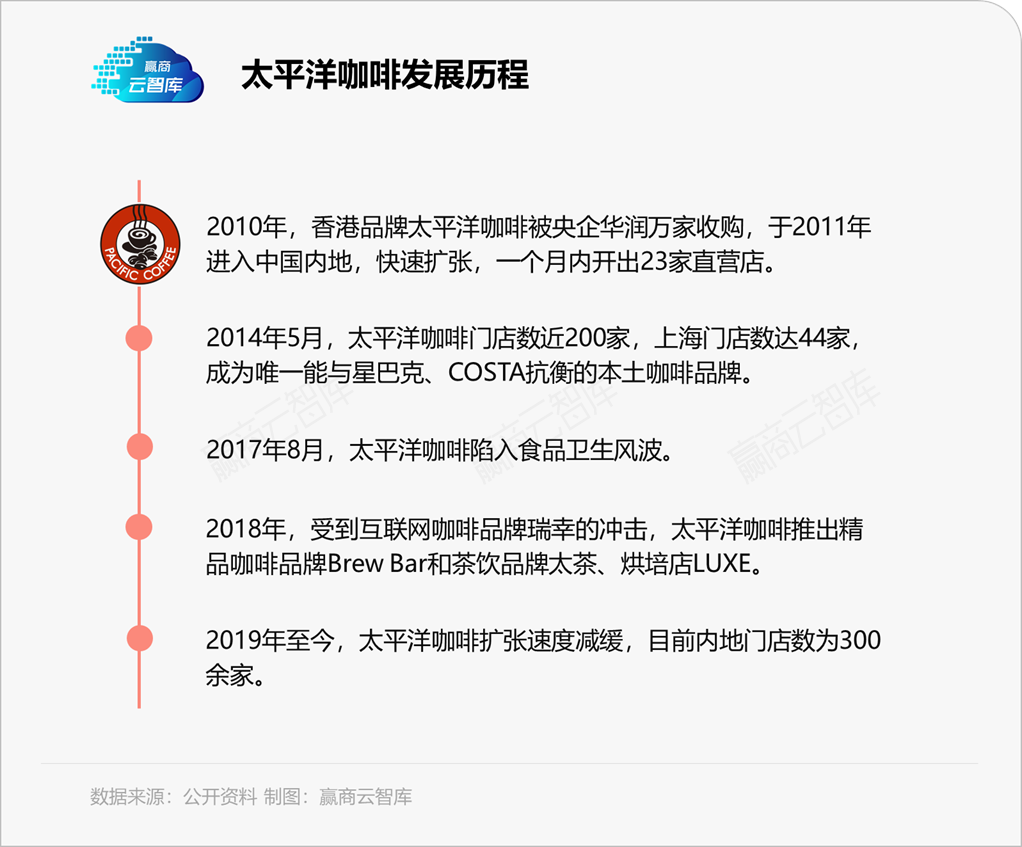

在瑞幸咖啡、Manner魔都快速出圈前,来自香港的太平洋咖啡,是为数不多能与外资劲敌星巴克与COSTA相提并论的国内咖啡品牌。

2010年,太平洋咖啡被央企华润万家收购。一年后,勇猛杀入沪地,依靠在香港打下攒下的品牌力,太平洋咖啡先把咖啡店开在有着大批海归、香港人聚集的商业区。

共享着华润的店铺、物流、客流等资源,叠加着“三架马车”战略——咖啡零售、企业咖啡、特许加盟,至2014年5月太平洋咖啡在上海开出44家门店。

如果说,太平洋咖啡的线下店选址模式趋近于星巴克“空间打法”等,那后来的新秀瑞幸咖啡、Manner的选址铺排则是以“快”为锚点,目的是无限接近办公白领们。

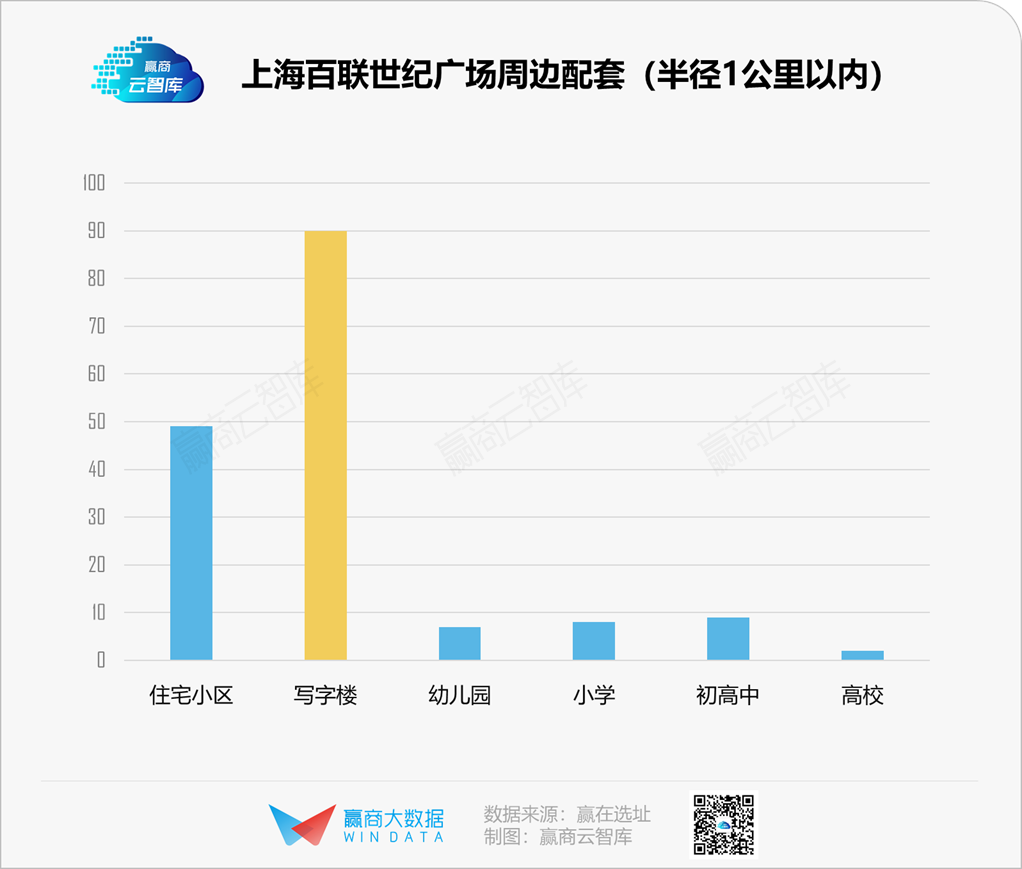

2017年,瑞幸咖啡创立,以高补贴、外卖、快取店等模式快速扩张,瞄准都市上班族,把大量快取店开在写字楼附近,直击“购买不方便”的用户痛点。瑞幸所在的上海百联世纪购物中心,半径1公里内就足足有90栋写字楼,辐射范围极广。

瑞幸店铺类型有旗舰店、悠享店、快取店、快闪店,其中面积在10-15平米的快取店占大多数。快取店通常不设或配少量座椅,让顾客自提或采取外卖配送。

◎图片来源:瑞幸官方微博

瑞幸这杯价格在10块以下的咖啡,成功跑出了与25-35元区间段的星巴克、太平洋和COSTA不同的路数。一年后,瑞幸咖啡完成两轮融资,全国门店数达2000家。2019年,瑞幸上市,市值达42亿美元,此时,距离其创立不过18个月。

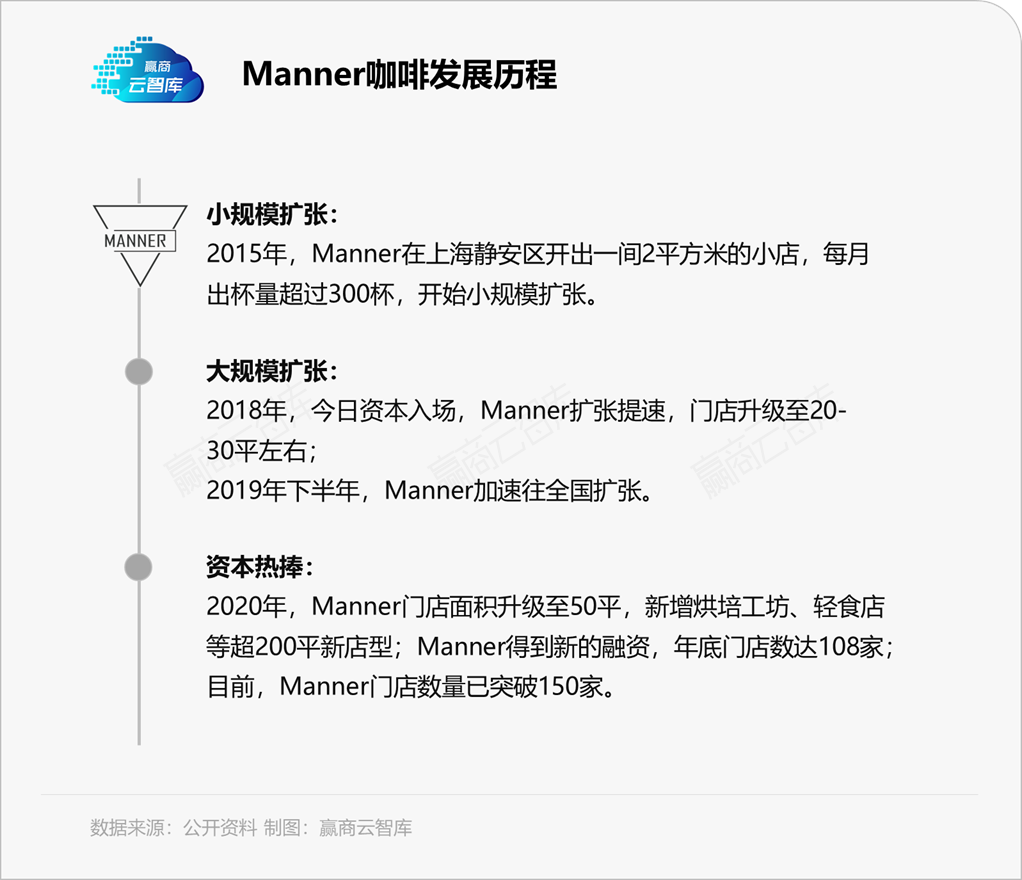

相似地,另一国产咖啡品牌Manner也采用小店打法,但只设自提,不设外卖。

Manner咖啡不设置座位,解决传统餐饮店的“翻台”难题。门店面积较小,从一开始的2平方米逐渐升级到20-30平、50平,用以压低租金。直至去年才设有200平的新店型——与星巴克的普通门店面积持平。

Manner咖啡主打平价,单价为15-20元,并把市面上一般是18-20g的咖啡粉比例提升至25g,提升咖啡浓度,为顾客带来高性价比的咖啡体验。在资本的驱动下,Manner从2019年下半年迅速扩张,目前在上海拥有超90家门店。

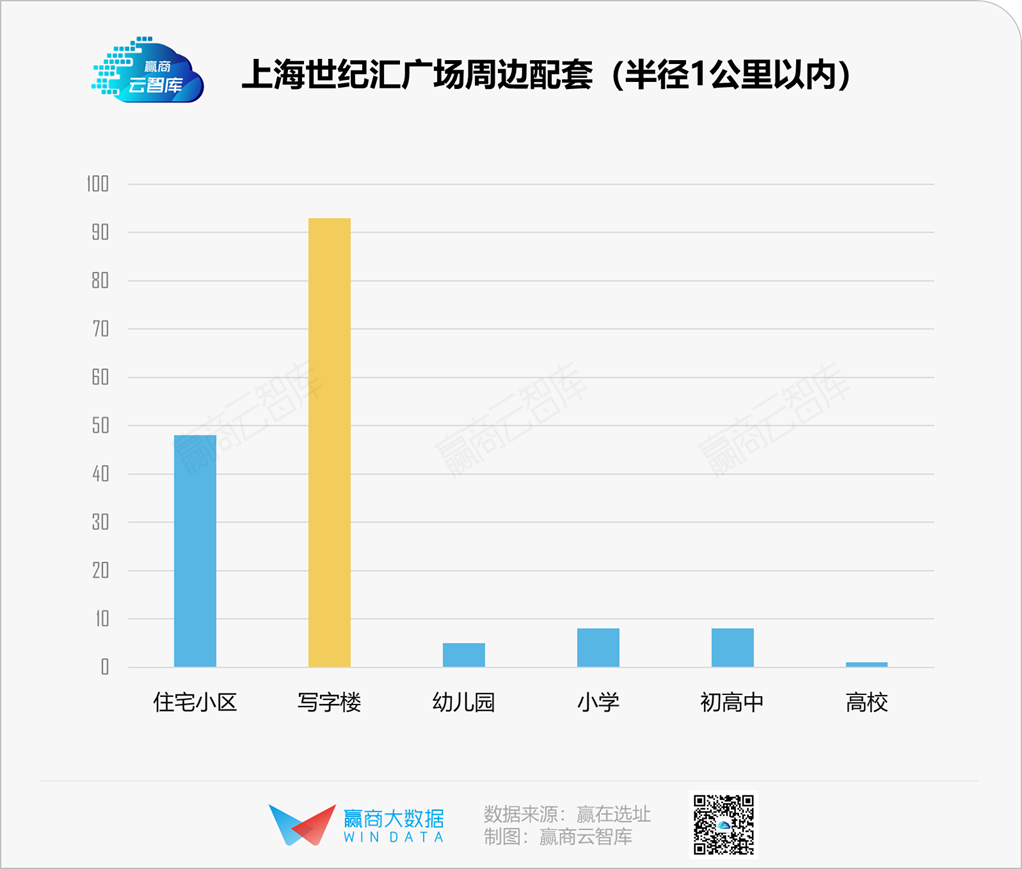

以Manner所在的上海世纪汇广场为例,据赢在选址统计,其半径1公里内的写字楼数量达90栋,上班族人口密度极高。

2.创意拓展型:主打“创意”玩法,出没于潮人、潮流聚集地

铺向交通便利、商业成熟、聚客能力强的商圈,是Manner、瑞幸们以“连锁+便宜+好喝”为战术,快攻快打的成果展现。

Seesaw同样沿用了这种拓店策略,与主攻街边店的大部分中高端咖啡不同,Seesaw瞄准客群消费能力高、客流量大的成熟商圈,聚焦潮人出没的浦东新区,并往闵行、黄浦区扩散。

M Stand则出没于带有文化艺术气息的购物中心,以高端创意咖啡捕获一众追求生活品质的年轻白领,其所在的上海BFC外滩金融中心曾打造《芝麻街》主题街区、“2021上海夜生活节”,摩登质感十足。

Seesaw专注浅烘咖啡,强调咖啡的花香和果香,在主打深烘咖啡的市场上错位竞争;根据季节、城市文化、内容主题推出各式创意咖啡饮品,以咖啡饮品化的策略实现破圈。

围绕着创意咖啡的市场策略,Seesaw还与不同的文化、潮流品牌合作,力主咖啡文化与当代青年的生活融合:2021年,Seesaw与日本潮流生活方式品牌 niko and...合作推出联名T恤,更牵手文化 IP “三星堆巫族世界”推出“出土”联名套餐。

2017年成立的M Stand在今年1月首次获得融资,融资资金超过1亿元。黑马M Stand瞄准市场中的空白,主打高端创意咖啡,藉着燕麦曲奇拿铁等个性化单品、“一店一设计”的INS风设计实现爆火,得以突围而出。

品牌还计划将打造M Stand潮流综合旗舰店,以咖啡+简餐+酒吧+潮牌的模式,打造新一代的网红打卡点。

3.谨慎试水型:满城落位插空而生,风格多样精致为上

在外资巨头和本土连锁品牌的夹击之下,BALINI COFFEE、悦咖啡等6个本土品牌,在上海谨慎落子,在监测的范围内仅拥有一家门店,零落地分布在全城各个行政区。

■ 门店风格:风格多样,主打体验场景是这些咖啡品牌的门店特点。太平洋咖啡旗下的Brew Bar主推极简风,以白色为店铺主调,配以金色字样,高级感扑面而来。CAFE&BAR GEOGRAPHER以岩洞为主题,白色岩洞配以水晶吊灯,传递出幽深神秘的感觉,成为网红打卡地。

■ 产品策略:Brew Bar定位为咖啡深度体验空间,推出咖啡+可乐、阿胶固元咖啡等特色咖啡。Ocean Grounds主打美式咖啡,除咖啡以外还推出Taco、披萨、汉堡等美式流行美食。

■ 客群定位:以都市白领、中产阶层消费者为客群定位,这类客群消费能力强、追求品质生活,与这类咖啡店的品牌定位相契合。对于这类客群,咖啡除了醒脑提神的功能,还要精致好喝、颜值过关,满足社交需求。相应地,咖啡品牌也投其所好,在门店装修、特色产品上发力,笼络了一批忠实客户。

凭借着创新的产品策略、独特的门店体验,谨慎试水型的本土咖啡品牌为自己谋得一席位的同时,也为上海咖啡版图锦上添花。正因为有这些独特的品牌存在,上海的咖啡地图才呈现出丰富的层次感,显得格外地迷人、多元。

精挑细算的选址策略,搭配竞争力极强的产品,一批本土咖啡实力选手突围而出,形成一股与外资咖啡并行的势力。近来,虎视眈眈的外资咖啡又再进击上海市场,Blue Bottle、Tim Hortons等外资老牌选手陆续入局,搅出一波浪花。

在汹涌而来的浪花之中,要想不被淹没,本土咖啡需认清底下的潮势,保有原本优势,以清晰有序的步伐地迎浪而上。

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)