二季度9城平均空置率微增,北京“掉铺”最少

“消费拉动作用增强。上半年,最终消费支出对经济增长的贡献率达到61.7%。”国家统计局新闻发言人刘爱华在答记者问时说道。

数据显示,2021年1月至6月,社会消费品零售总额同比增长23%,比2019年同期增长9%。

作为承接线下消费的核心场所,购物中心的稳定发展意义重大。据赢商大数据监测,2021年二季度,9大重点城市购物中心空置率平均值为8.89%,环比微升5%。

统计时间:2019年1月1日-2021年6月30日;2020年Q1疫情特殊原因,数据缺失

“空置率”释义:统计范围内的购物中心空铺数量总量/所有门店数量总量(含空铺)(下同)

统计范围:上海、北京、深圳、广州、成都、重庆、武汉、杭州、天津9大城市,商业面积5万㎡及以上的200个已开业购物中心(下同)

具体看,今年二季度,9大城市200个样本购物中心中,出租率超过95%的占比约42.4%,约28.8%的购物中心空置率超过10%。

城市方面,武汉、杭州空置率较高,均超过10%,表明品牌持观望态度,承租意愿不强;深圳、北京空置率维持低位,消费热情看涨,带动购物中心持续向好。

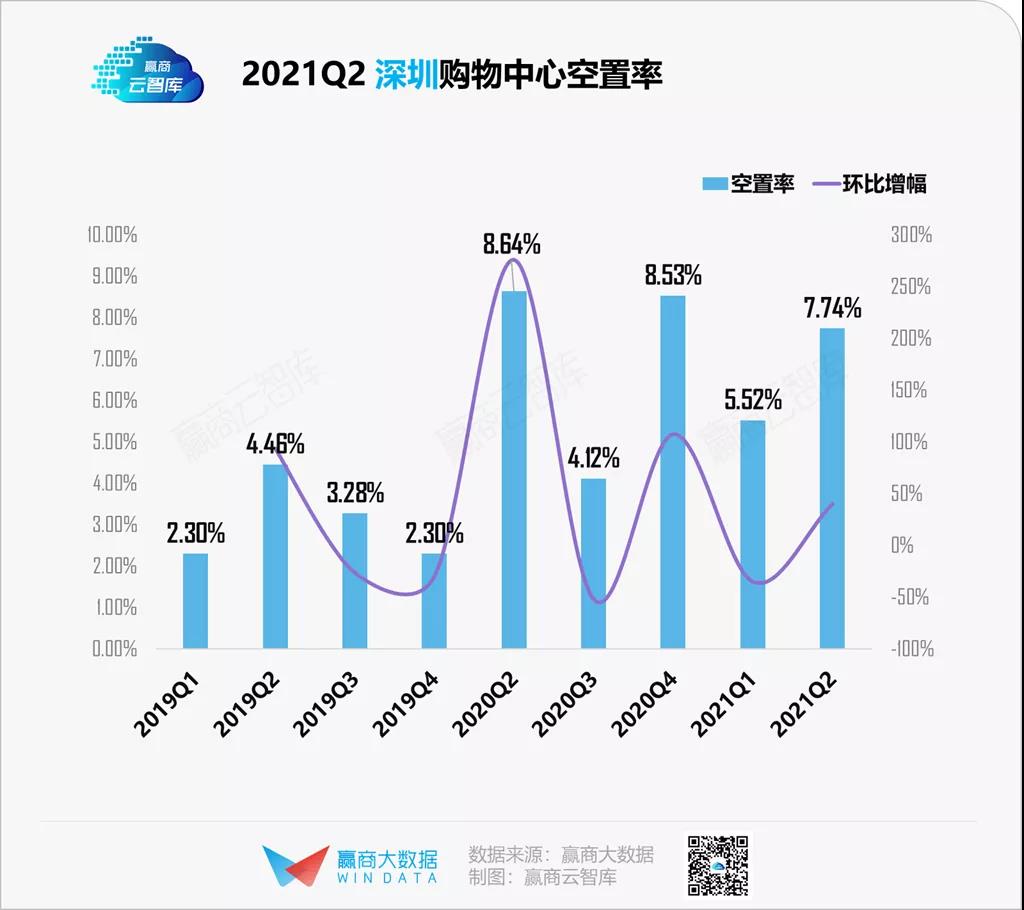

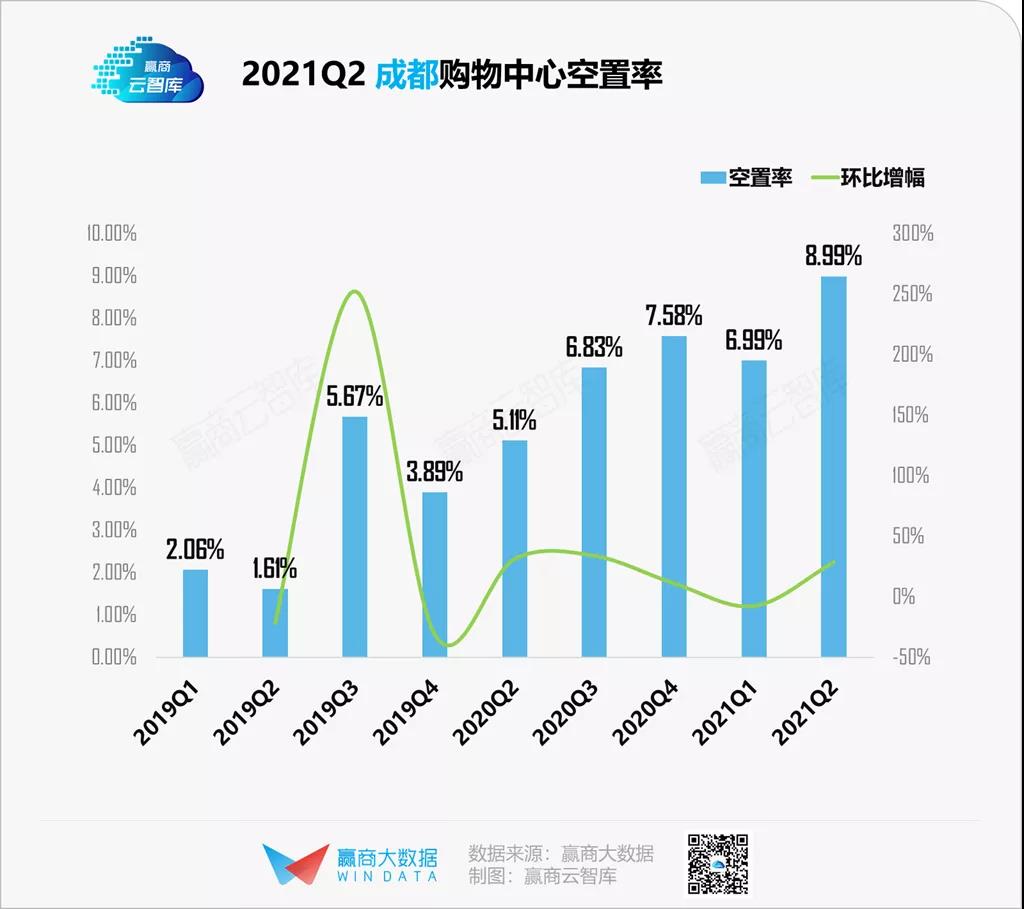

环比增幅上,深圳、成都的空置率增幅居高,均超过30%,但二者空置率仍优于多数城市,可能与部分存量购物中心经营策略调整有关。

01

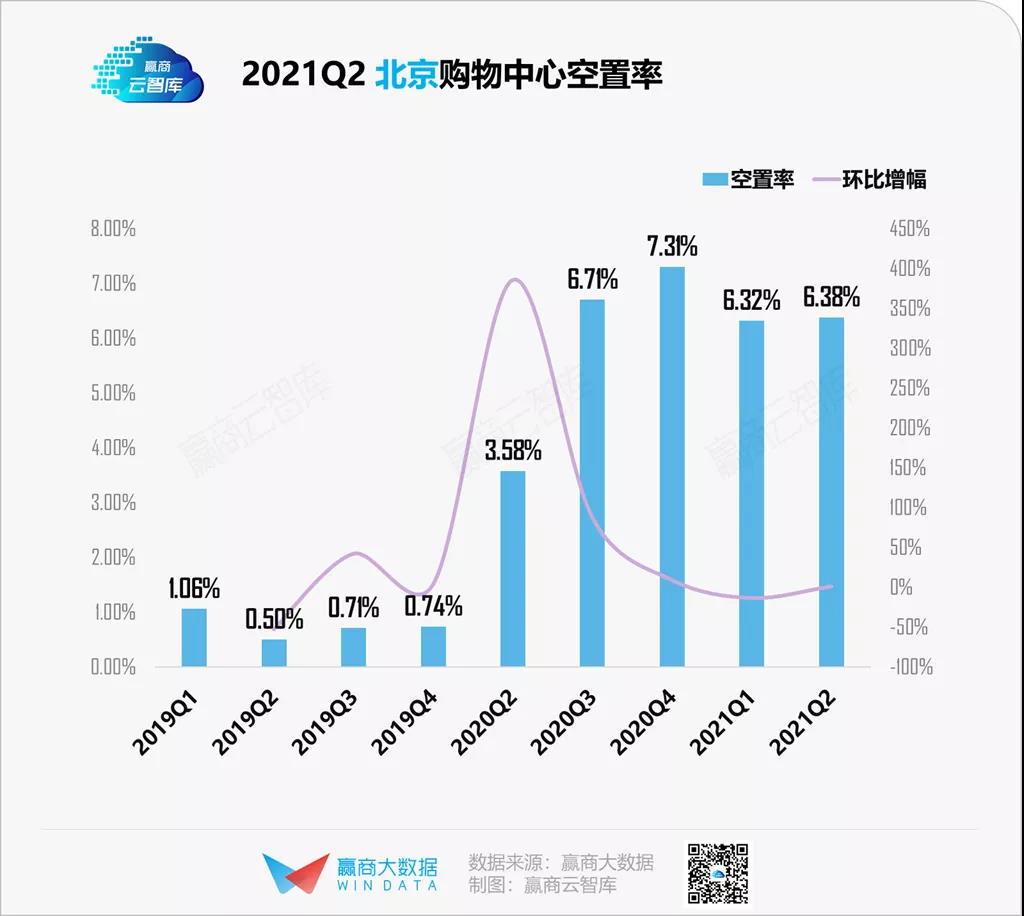

北京:环比微增1%,空置率为九城最低

季内,北京全市购物中心空置率环比上升1%,至6.38%,空置率为九城中最低。

其中,市级商圈购物中心空置率为7.39%,区域商圈购物中心空置率为5.37%。主要原因系核心商圈部分项目升级改造,品牌调改所致,如位于核心商圈的西单更新场,由华润置地负责改造升级、华润万象生活负责运营。

从项目供应端看,有三个新项目入市,分别是首创龙湖丽泽天街、北投爱琴海购物公园,以及唐家岭奥特莱斯。

从需求端看,零售、餐饮活跃,分别占全市购物中心新开门店49.6%和31%。

二季度,三里屯、CBD、王府井等核心商圈仍是城市级以上品牌首店入驻的首选。

FILA全球首家全新概念店在王府井商圈的北京APM开业;

科技健身品牌FITURE的全球首家线下旗舰店在CBD商圈的国贸商城开业;

意大利少女服饰品牌Brandy Melville北京首店、小鹏汽车全国首个旗舰体验中心、 Kappa首家品牌概念店均入驻北京三里屯太古里。

展望三季度,北京核心商圈项目供应稳定,在国际消费中心城市政策影响下,购物中心将持续优化品牌组合,整体空置率有望保持稳定。

02

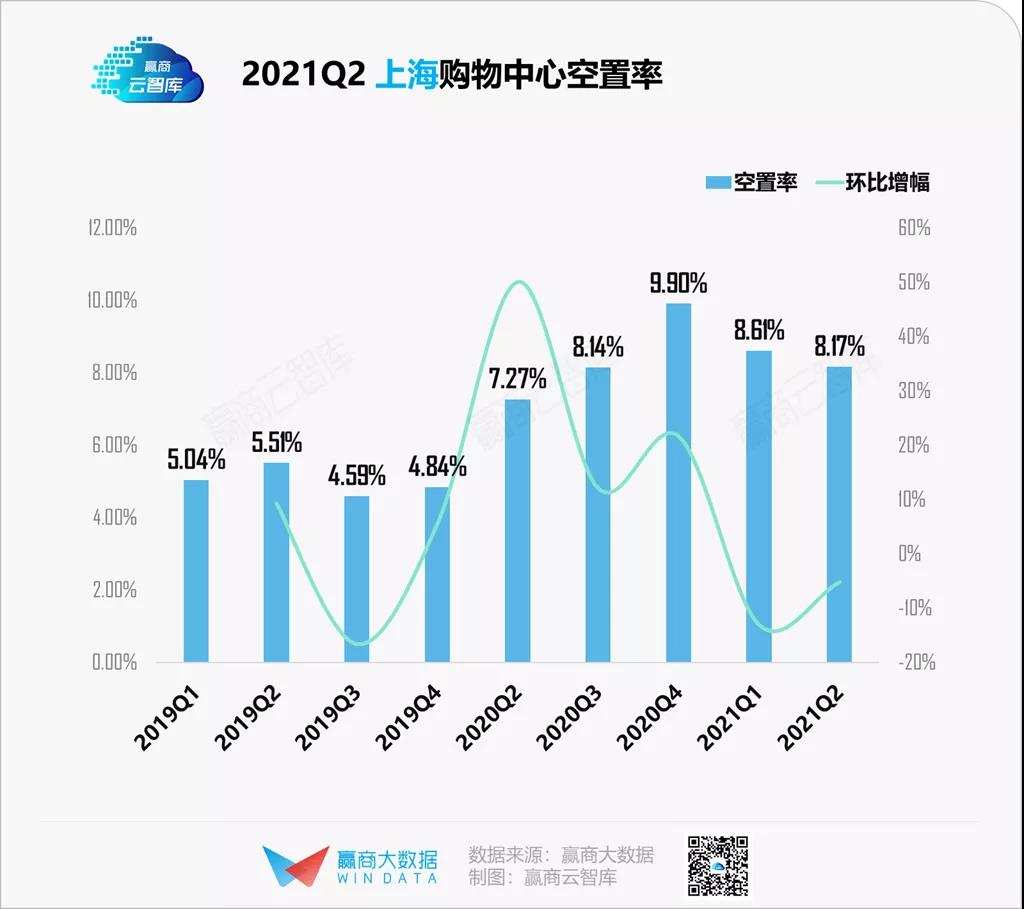

上海:购物节刺激消费,空置率环比下降5%

2021上海五五购物节5月1日正式启动,持续至6月30日,横跨五一、母亲节、端午节等多个节日在内,刺激消费增长。消费市场大数据实验室(上海)的监测数据显示,2021年5月1日至6月30日期间,上海全市支付端线下消费4991亿元,同比增长12.4%。

季内,上海全市购物中心空置率环比下降5%,至8.17%。其中,市级商圈空置率为6.90%,区级商圈空置率为9.43%。

从项目供应端看,上海零售市场在第二季度迎来六个新项目开业,分别是上海金桥啦啦宝都、上海融信上坤中心先番城、上海漕河泾印象城、上海宝山尚优里乐坊、上海新田360广场、上海主场ESP电竞文化体验中心。

从品牌需求端看,监测范围内购物中心内品牌开关店比为1.12,呈扩张态势,其中,零售新开门店占比为40.7%,餐饮新开门店占比为39.1%。

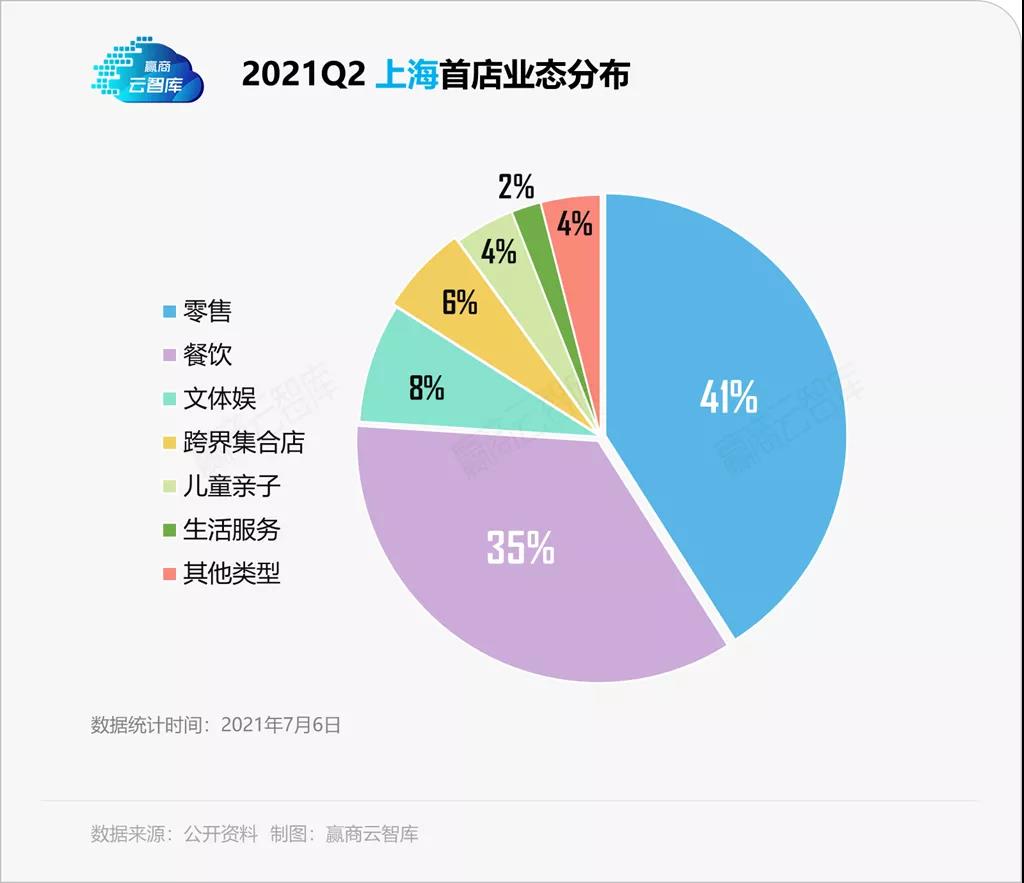

值得注意的是,上海二季度首店数量,较一季度增长84.78%。据赢商网不完全统计,2021年二季度上海首店总计85家,零售和餐饮业态领跑,两者合计共65家,占比达76%。文体娱和跨界集合店紧随其后,其他业态中的宠物呈现明显增长趋势。

此外,新能源汽车进驻购物中心热情较高,上汽、福特、大众旗下多个新兴品牌进驻张江、五角场商圈等购物中心的首层。

虽然当前新能源汽车门店数量占比较低,但其对特定客群具有一定吸引力,同时承租能力较强,未来占比有望进一步提升。

三季度,上海将迎来北外滩来福士广场、瑞虹天地太阳宫、前滩太古里等优质购物中心,新项目注重差异化竞争,体验性品牌是项目争夺的焦点,预计全市空置率将小幅增加。

03

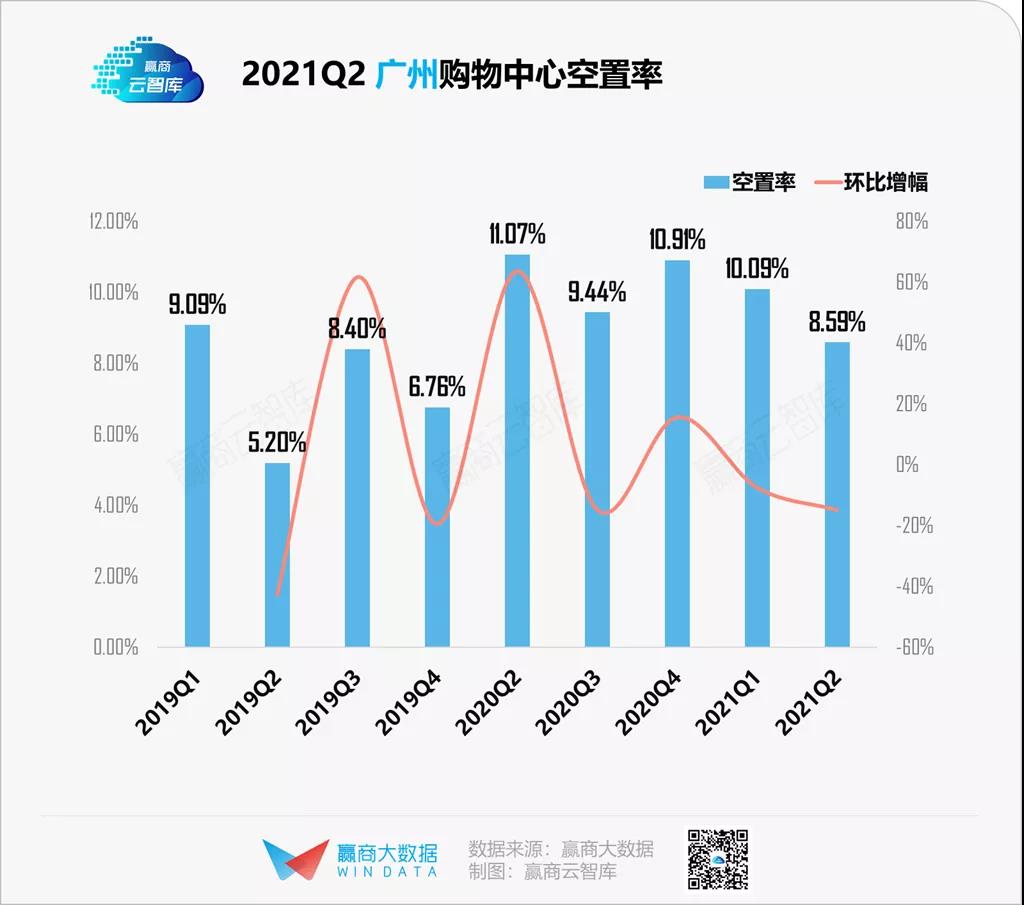

广州:环比下降15%,74家首家强势入驻

5月底,广州本土爆发小规模疫情,部分区域餐饮及娱乐陷入停滞,但整体表现稳定。

季内,广州全市购物中心空置率环比下降15%,至8.59%。其中,市级商圈空置率为8.17%,区级商圈空置率为9.02%。原因在于,广州核心商圈集中在天河区,受疫情影响较轻。

从项目供应端看,广州二季度有花都雅乐城、增城永旺梦乐城、拉丁茂广场三个新开项目。

从品牌需求端看,监测购物中心品牌开关店比为0.93,小于1,品牌在广州购物中心拓展呈现收缩态势。在新开购物中心品牌开关店比为门店中,零售占比为50.5%,餐饮占比为27.4%。

据赢商网不完全统计,二季度广州35家重点购物中心共吸引74家品牌首店进驻,其中,餐类、零售类首店均为19家,生活服务类首店为6家。与一季度相比,这三种业态新开首店数量呈现增长趋势。

与此同时,受疫情影响文娱类场所暂时闭店,这也间接影响了儿童亲子类、文体娱类新店开业进度,与一季度相比,这个业态开店量出现下降趋势也是意料之中。

值得注意的是太古汇以12家成为广州二季度吸纳首店最多的商场。原来大食代区域升级为全新的美食专区“一食圈”,引进了8家餐饮类的首店组团。

下半年,据不完全统计广州还将有17座购物中心入市,主要分布在花都、增城等地,值得注意的是天河区将引来三座购物中心开业,分别是美林M·LIVE天地II期、广州ICC环贸天地和天河·高登汇,预计全市购物中心空置率将会小幅波动。

04

深圳:环比上升40%,奢侈品“跑马圈地”

受疫情影响,深圳零售市场出现波动。季内,深圳全市购物中心空置率环比上升40%,至7.74%。其中,市级商圈空置率为9.46%,区级商圈空置率为6.01%。

从项目供给端看,新项目有龙华后浪新天地、深圳水湾一里街坊、深圳钧濠MIX PARK、深圳鹏润达·奥特莱斯。

从品牌需求端看,监测购物中心品牌开关店比为0.87,整体小于1,门店拓展处于收缩态势。新开门店中,零售业态占比48.9%,餐饮业态占比28.0%。

在 “首店经济”概念吸引下,奢侈品零售品牌持续进军深圳市场。例如,香奈儿深圳首家精品店、Harry Winston 和Moynat华南首店均已选址深圳湾万象城。除此之外,Delvaux、 Balmain 和 Tom Ford Fashion 也相继落位深圳。

新茶饮品牌迅速扩张。例如,阿嫲手作继2020 年年末在深圳开设首店后,目前已扩展至五个门店。M Stand 在 2021年年初开设深圳首店后,更于季内积极扩张四家新店。

据赢商网不完全统计,2021年下半年深圳拟开业商业项目达到20个,商业体量达160万方。

从商业体量来看,2021年下半年拟开业项目中,将迎来3大超大型mall入市,分别是龙岗万达广场(30.5万方)、满京华沙浦项目(30万方)、壹方城(龙华)(25万方)。

8万方以上的大体量项目有8个,除上述三个外还有平湖佳纷广场、深圳万象前海、光明蓝鲸世界、宝能中心环球汇、杉杉奥特莱斯广场·深圳;此外,5-8万㎡有4个,不足5万㎡有8个。

05

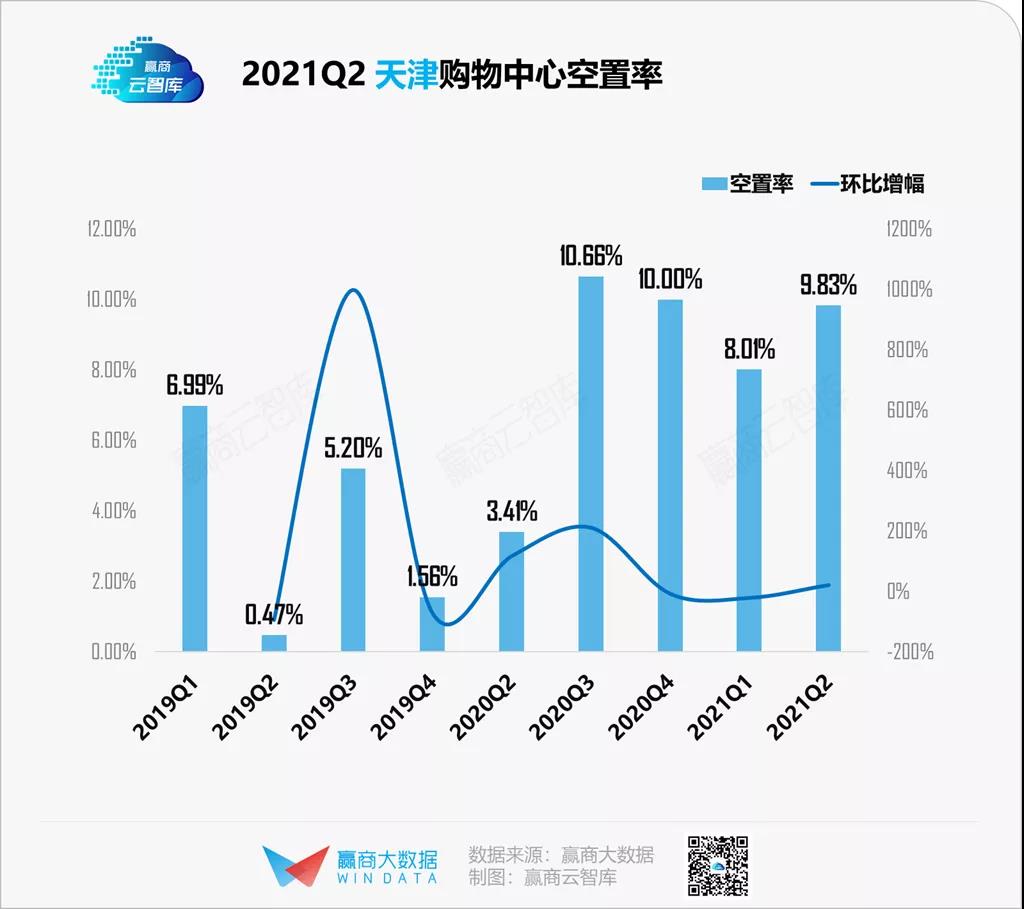

天津:环比上升23%,滨海新区迎来“开业潮”

季内,天津全市购物中心空置率环比上升23%,至9.83%。其中,市级商圈空置率为11.25%,区级商圈空置率为8.41%。

从项目供给端看,天津共有三个新项目入市,分别是天津K11 Select购物艺术中心、天津大港万达广场、天津尚河中街商业广场。其中位于滨海新区的K11天津K1体量达35,000平方米,是香港新世界集团在内地继上海、北京、广州、 沈阳、武汉后布局的第六个项目,其开业填补了天津滨海新区中高端购物中心的空白。

从品牌需求端看,监测购物中心品牌开关店比为0.90,处于收缩态势。新开门店中,零售业态占比52.6%,餐饮业态占比26.1%。

据赢商网不完全统计,2021年下半年天津筹开购物中心共计11家,总体量约为100.6万方,其中仁恒伊势丹、辰悦广场以及津悦城都是存量改造项目,计划将于下半年焕新亮相。而滨海新区也将迎来一波购物中心“开业潮”,带动滨海新区消费升级。预计全市空置率可能进一步升高。

06

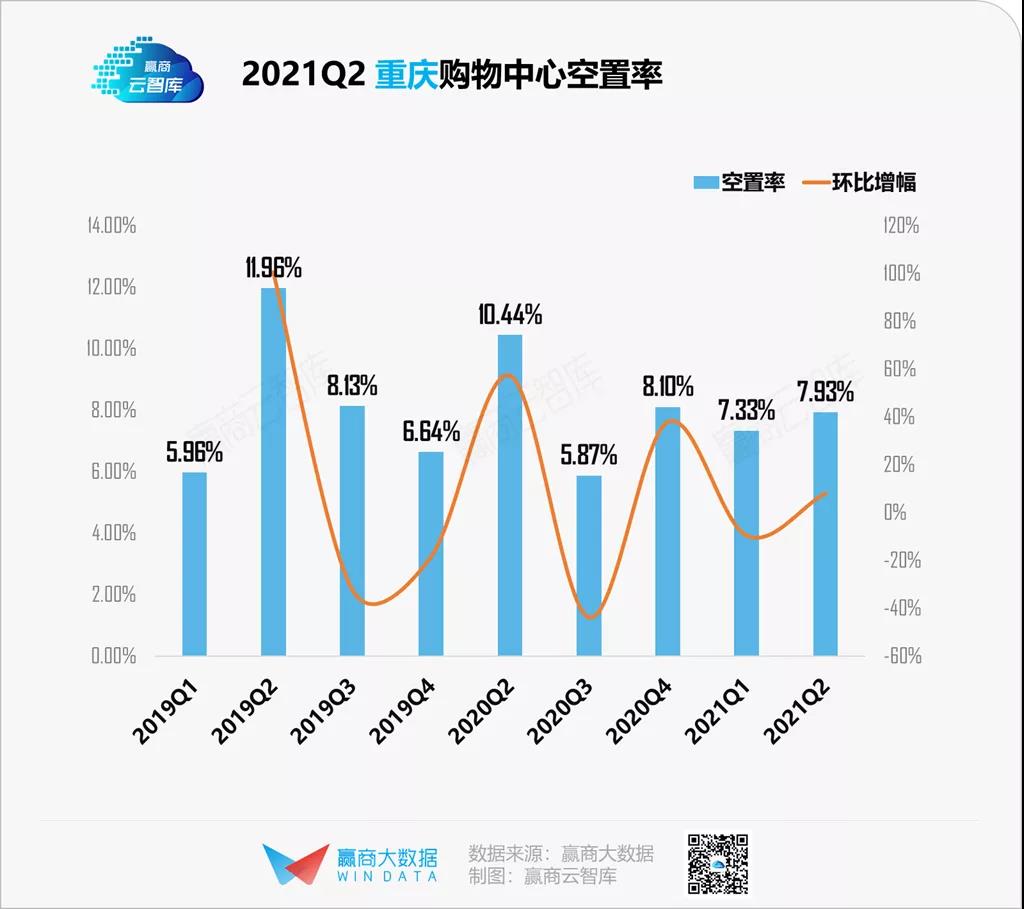

重庆:环比上升8%,新能源汽车抢地忙

季内,重庆全市购物中心空置率环比上升8%,至7.93%。其中,市级商圈空置率为8.11%,区级商圈空置率为7.74%。

从项目供给端看,重庆二季度共有四个项目入市,分别是重庆光环购物公园、青虫ONE MALL万摩购物中心、重庆大渡口万象汇和重庆磁器口后街。

从品牌需求端来看,在新开门店中,零售占比54.1,餐饮占比为23.7。

首店方面,零售类引入SEPHORA区域首店,BRAVO永辉超市黑标店;餐饮类引入重庆首家秋叶日料臻选店和重庆首家奈雪的茶Pro。

值得注意的是新能源汽车品类持续受到市场追捧,如天际汽车落户时代天街,岚图纯电动车进驻来福士购物中心。

据不完全统计,下半年重庆将迎来17个新项目入市,带来186万㎡增量,其中渝北区预计有7个项目开业,是下半年开业项目最多的区域。

07

成都:环比上升29%,首店经济持续火热

季内,成都全市购物中心空置率环比上升29%,至8.99%。其中,市级商圈空置率为11.25%,区级商圈空置率为8.41%。春熙路等核心商圈标杆项目提档升级,品牌招调频繁或是主因。

从项目供给端看,成都二季度仅有两个新增项目,分别是成都印象城和成都王府井Discovery街区,两者商业面积均超过10万平方米。

从品牌需求端看,在新开门店中,零售业态占比为51.3%,餐饮业态占比为24.8%。

“首店经济”是成都一大特色。数据显示,今年上半年,成都新开296家首店。

潮流服饰最活跃。如人气潮流品牌集合店KNOWIN西南首店亮相晶融汇二期,北美球鞋集合品牌SOLESTAGE入驻太古里二楼。

配饰香氛品牌中,意大利顶级香水品牌Acqua di Parma于万象城一期开出成都首家香氛精品店。

餐饮类首店品牌主要集中在甜品类, 如纽约精致甜品品牌Chikalicious中西部首店进驻太古里1楼,香港蛋糕品牌La Famille进驻IFS。

据不完全统计,下半年成都预计有12个新项目开业,但由于空间分布较为分散,市场整体空置率或不会出现太大波动。

08

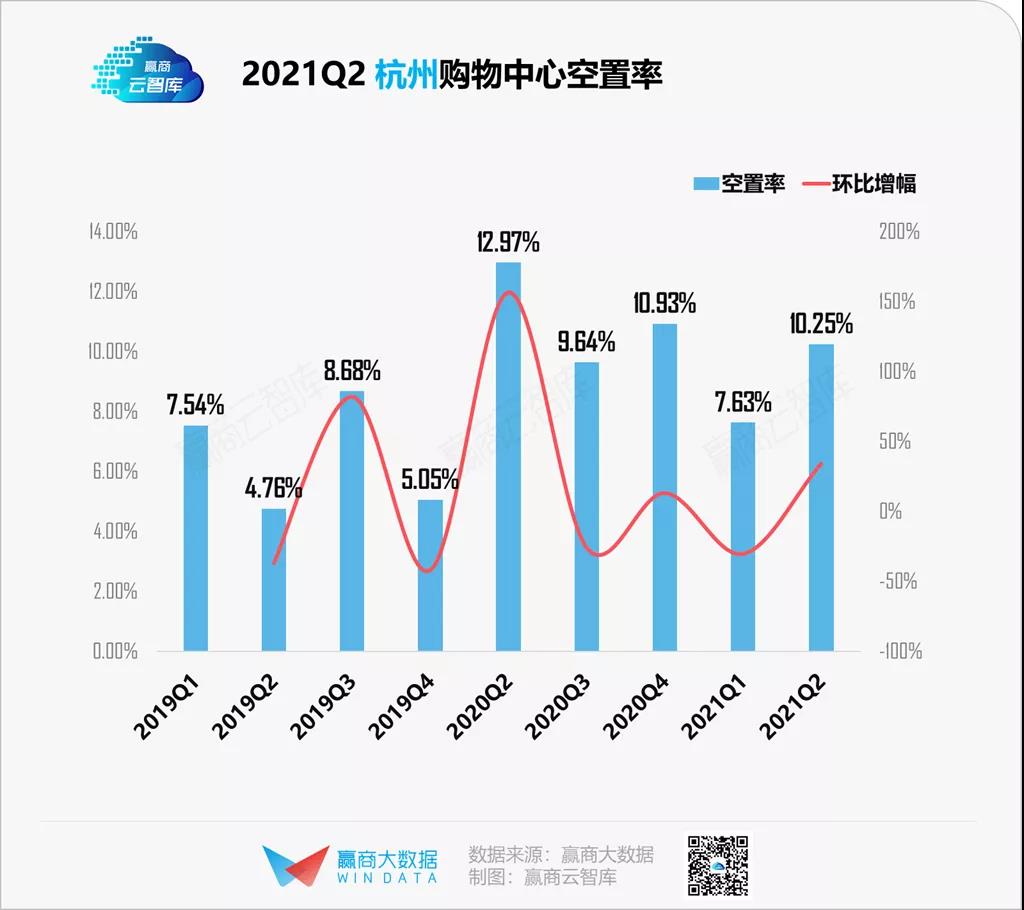

杭州:环比上升34%,短期购物中心承压

季内,杭州全市购物中心空置率环比上升34%,至10.25%。其中,市级商圈空置率为10.72%,区级商圈空置率为9.78%。

从项目供应端看,杭州二季度共有三个新开项目,分别是杭州西子丁兰广场、杭州融创文旅InS.Park和杭州富阳万达广场,三者合计商业面积为30万平方米。

融创InS.Park商业面积近8万平方米,毗邻地铁10号线祥园路站,汇聚了众多杭州及浙江首店,包括多元宝贝世界、万里目少儿成长中心以及MANAS 餐厅。

从品牌需求端看,在新开门店中,零售占比为45.4%,餐饮占比为30.3%。据不完全统计,2021年第二季度,杭州商场新店迎来爆发式增长期,是一季度新店数的近2倍。监测的27家商场中,共计新开门店343家,平均每个商场开出12.5家新店。

下半年,杭州预计有10个新项目开业,但由于新项目开发商都较知名,品牌招调能力较强,预计全市空置率将小幅波动。

09

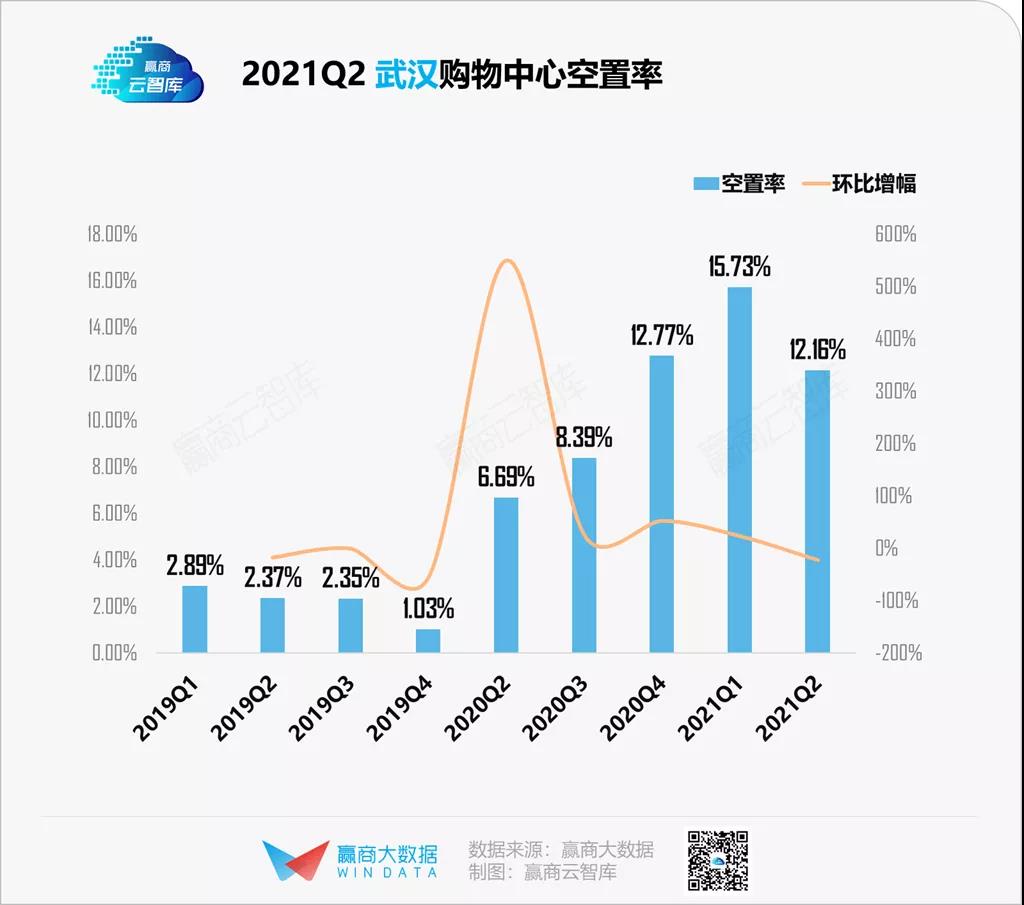

武汉:环比下降23%,供需两端活跃

季内,武汉全市购物中心空置率环比下降23%,至12.16%。其中,市级商圈空置率为15.13%,区级商圈空置率为9.19%。

从项目供给端看,武汉二季度仅有两个新开项目,分别是武汉K11购物艺术中心I馆和武汉江宸天街,前者商业面积为8.6万平方米,后者为14万平方米。

从品牌需求端看,监测购物中心整体开关店比为0.90,呈现收缩态势。在新开门店中,零售占比为47.2%,餐饮占比为27.3%。

据赢商网不完全统计,武汉2021年二季度首店品牌数量再创新高,共迎来88个“新面孔”,相较于一季度增长35%。

零售方面不乏国际品牌,如Alexander McQueen、Golden Goose、GENTLE MONSTER、I.T等多家国际零售品牌在K11购物艺术中心I馆开设武汉首店。另外,BALENCIAGA、Saint Laurent Paris在武汉恒隆广场开业,意大利珠宝品牌Pomellato宝曼兰朵也在恒隆广场开出武汉首店。

餐饮品牌继续发力,加拿大咖啡品牌Tim Hortons武汉首店在壹方南馆围挡;人气烘培品牌好利来武汉首店在武汉天地围挡;茶饮品牌茶颜悦色在武汉江宸天街同时开设三家门店;继武汉恒隆广场之后,奈雪の茶全新门店奈雪PRO又在绿地缤纷 城、人信汇C PARK开出新门店。

此外,新能源汽车品牌抢地开店。VOYAH岚图在武汉江宸天街开设新店;零跑汽车、长安汽车分别在奥山世纪广场开设新店;理想ONE在荟聚中心开设新店;哪吒汽车分别在保利广场和金地广场开设门店。

下半年,华发中城商都、武汉大悦城、武汉万象城、汉阳万达广场、万科未来中心等多个项目开业,新项目入市有助于提升商业氛围,但也可能抬升全市空置率。

打通消费领域的堵点痛点,让消费“跑”起来,不仅关系购物中心生存,同样关乎经济新动力。

商场空置率与市场消费区域密切相关,从项目端看,社交空间的氛围营造与体验业态的多元化愈发成为新项目吸引消费者的重点,从消费端看,不少线上品牌为更好触达年轻消费者,纷纷开始布局线下店,有望为市场注入新活力。