阿里、苏宁抢食的折扣超市,终于要硬起来了

商超的下一个风口来了。

1月15日,苏宁首家折扣超市亮相马鞍山,开业首日150㎡门店销售额破5万元。按照计划,苏宁折扣超市2022年剑指100家门店。

而在苏宁之前,盒马已抢先入局。2021年10月,盒马在上海开出首家盒马生鲜奥莱店,主打折扣生鲜商品和冻品,目前该店型已拓至南京、北京等地。

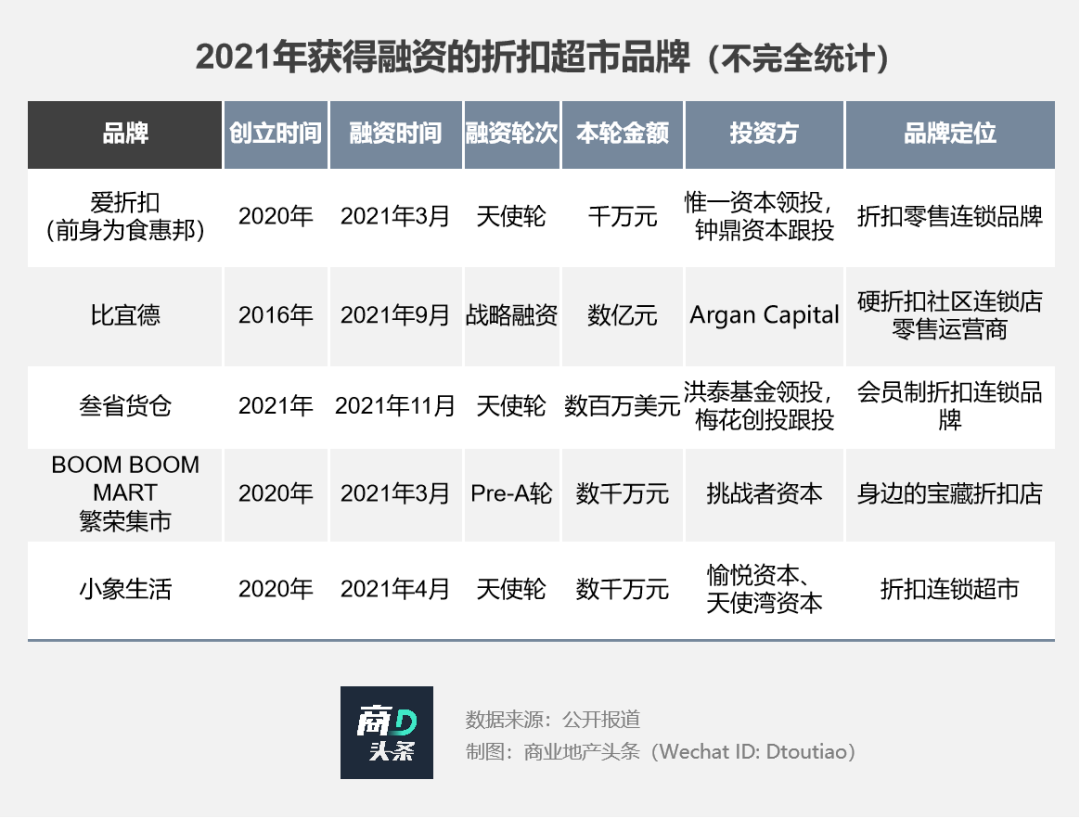

大佬扎堆入局背后,是折扣超市在中国的大爆发之势。据商业地产头条不完全统计,去年共有5个折扣超市品牌拿下融资,融资额最高达数百万美元。

资本捧场,零售商“抢食”,折扣超市终于崛起了?

1、折扣超市中国众生相

几百平米的小店,数个货架堆满“临期”“滞销”的食品饮料、日用百货,却因价格低廉,吸粉不少。原本粗犷的折扣超市,多为软折扣模式,即通过销售尾货、压箱货、金融抵押品,以产品本身不足为由,实现超低价格,获得第一批客流。

而随着消费升级大潮迭起,国内的折扣超市走起了“高大上”路线,从“软折扣”转身为“硬折扣”。后者意在通过减少SKU和运营成本,搭建垂直供应,推出Private Brand(自有品牌),从而降低渠道的零售价。

于是乎,当下国内的折扣超市呈现出多样路径:有人坚持“兜售”临期商品,有人转身卖起了正价商品,也有人大胆推出会员制折扣店。

好特卖、嗨特购们努力撕掉“临期”标签

目前,国内不少折扣超市是以临期快消品为切入点,整合上游临期商品资源,以“骨折价”卖出。典型玩家有诞生于2020年的小象生活、爱折扣(前身为食惠邦),它们主要从品牌厂商、三方经销商、快消品牌代理商以及各地商超便利店系统“进货”。

临期商品货源存在不确定性,日期越好越抢手。各路玩家反应稍迟,便空手而回。为保证货源稳定,折扣商超们祭出新招。

小象生活、爱折扣加码非临期商品,上架一些地方性品牌或小众品牌新货等,以补充“临期”商品的SKU,已成折扣超市迭代商品类型的一个重要方向。

图片来源/视觉中国

以临期商品“破圈”的好特卖、嗨特购HitGoo,仍主打“低价”和“特卖”,但亦在逐渐撕掉“临期”标签。目前二者门店商品以二三线品牌为主,也有非知名国际品牌,临期商品占比较小,部分门店甚至没有,颇有“硬折扣”之味。

其实,在中国,“硬折扣店”并非新鲜事。于2018年“卖身”苏宁的西班牙零售商迪亚天天,是此生意的OG玩家,只是发展不尽如人意。

对比之下,后来者德国ALDI(中文名为“奥乐齐”)风光不已,上海首店开业当天6万人排队,而后稳扎魔都开出20余家店,战绩不俗,学步者不少。

图片来源/ ALDI奥乐齐

失重宝藏、折满满加码会员店,开出数千平大店

失重宝藏、惠买喵,分别为嗨特购HitGoo、小象生活孵化的子品牌,均为会员制的仓储折扣店模式。

惠买喵面积在800-1000㎡之间,门店SKU约1100个,聚焦生活和居家生活两大场景,加大日用日化、水果和烘焙的占比,力推一系列自有品牌商品。

图片来源/惠买喵超级折扣仓

失重宝藏首家门店于2021年12月31日在北京崇文门新世界百货二期开业,面积超过2000㎡,SKU近6000个,新增爆款水果、网红日用品、进口生鲜等多个全新品类,客单价在60-100元之间,欲造中国版“堂吉诃德”。

图片来源/嗨特购微信公众号

不同于失重宝藏、惠买喵自创新路,折满满选择迭代原有门店。去年12月24日,折满满在南通港闸万达推出首家会员制仓储折扣店,建面约4000㎡,网罗全球优质进口商品。

值得一提的是,嗨特购HitGoo、小象生活、折满满这波新玩家,不约而同都瞄上了会员制。成立于2021年2月的叁省货仓,共有普通会员(免费开通)和PLUS会员(9.9元/年起)两种模式;小象生活推出9.9元月卡、99元年卡及139元家庭卡(主卡及副卡2张),单月销售超36万元门店,会员卡消费占比达60%。

2、折扣超市爱去哪开店?

门店形态上,折扣超市玩花样迭出;门店选址上,亦逐渐分化出了两条路线:一是专攻社区,直接瞄准家庭消费,商品以生活日化用品为主;二是进驻高流量商圈,推出爆款产品,意欲收割年轻白领。

小象生活、比宜德,把商品卖到家门口去

早期的折扣超市,以售卖临期食品为主,商品保质期有限,为保证高周转率,只能往人流量大的地方开店,叠加着低租金考量,“家门口”成了首选之地。故过去很长一段时间,折扣店几乎都是分布在街边巷尾。

目前,驻扎在社区周边的折扣超市仍不在少数,如爱折扣、小象生活,以及2016年进入上海的德国超市比宜德。它们的社区店,单店面积约为100㎡,货品主要针对家庭日常消费,包括零食、饮料、粮油米面、调味品等。

图片来源/比宜德

尽管只做社区生意,这些折扣超市却成绩不菲。以爱折扣为例,部分门店坪效极高,单店年营业额达数千万元。

而在城市拓展路径上,爱折扣、小象生活颇为相似,都是以大本营为起点,继而辐射周边城市,特别是下沉市场。爱折扣从天津逐步走向北京、河北及山西,其中北京门店占比仅为18%;小象生活则以南京为起点,向周边的县市下沉,其创始人粟海辉曾表示,“不会开到一线”;新品牌“惠买喵”主要集中在镇江、无锡、常州等地开店,把“下沉生意”进行到底。

繁荣集市、折满满们,爱进Mall凑热闹

风口劲吹,折扣超市不甘心于只做社区生意,越来越多玩家把门店开到人流密集的商圈,如ALDI上海一店、二店分别落地静安体育中心、古美生活购物广场,而后开进了旭辉Mall、莲花路站商场等网红之地。

不止ALDI,好特卖、嗨特购HitGoo、繁荣集市BOOM BOOM MART和折满满等折扣超市也是购物中心的“常客”。以好特卖为例,北京门店不少选址望京、三里屯、亚运村这类黄金商圈,且挺进了朝阳大悦城、荟聚西红门等顶级商场。

图片来源/视觉中国

不同于驻守社区的小象生活们,这些进驻购物中心的折扣超市更注重营造“品质感”的门店氛围,如好特卖的门店设计统一采用了醒目的正红色,红底白字写着大大的“HotMaxx”,“省钱才是硬道理”等标语随处可见。

扎进mall的折扣超市,在选品上更注重潮流爆品。繁荣集市BOOM BOOM MART主打相对主流品牌的爆品和新鲜产品,拥有元气森林、好望水的新消费品牌,同时酒类品牌丰富,店内部分正期商品甚至选择了正价出售,俨然是个线下新品和新品牌试验地。

图片来源/BOOM BOOM MART

显然,好特卖、繁荣集市们进驻购物中心自有盘算,它们看中的不仅仅是商圈的高客流量,还有顶流带来的品牌增量,以及可复制性。相比街头巷尾,购物中心门店更具传播性,利于抢占用户心智;选址标准化,便于规模化扩张。

从选择上看,这些偏爱高流量商圈的折扣超市,更喜欢在商业活跃的高线级城市集结。ALDI的22家门店均位于上海,折满满的16家门店分布在上海、杭州和南京,好特卖、嗨特购HitGoo喜欢在一二线城市开店,新品牌“失重宝藏”在上海、深圳、广州、成都等地筹备门店。

3、海外折扣店启示录

国内折扣超市虽然正在全面爆发,但仍未跑出一个头部品牌。相比之下,起步早的海外折扣店们靠着低价高品、降本增效等手段,已经成为了穿越周期的“抗跌”物种。

在德国,诞生了Aldi、Lidl、Norma这样廉价超市;在美国,则有高档时装折扣店TJX、中低端折扣百货Ross、全美首家连锁一元店Dollar Tree;日本则产生了堂吉诃德、大创、Seria此类“百元店”。

不管是“硬折扣”还是“软折扣”,它们的经验、做法之于中国本土折扣店品牌均有借鉴之处。

找准入驻之地,捕捉精准客流

为了避免因库存积压变成“垃圾堆”,折扣店的门店必须保持高周转。

将门店开在城市繁华地段以维持稳定的高客流,这是维持高周转的常见做法。可是,这也意味着门店要承担更高的租金压力。一旦选址出现偏差,就会拉低整体盈利。

因此,找准入驻之地非常重要。这一点上,堂吉诃德做到了高性价比。在香港核心地段的街铺空置率不断升高现状之下,其逆市“抄底”旺铺,低价收割铜锣湾中心地带、中环等核心区的街铺,预计到2024年6月,其香港门店数将达24家,仅次于夏威夷的31家店。

图片来源/堂吉诃德官网

维持高周转的另一种做法,则是“抱大腿”,捕捉精准客流。Dollar Tree是这一类的典型。

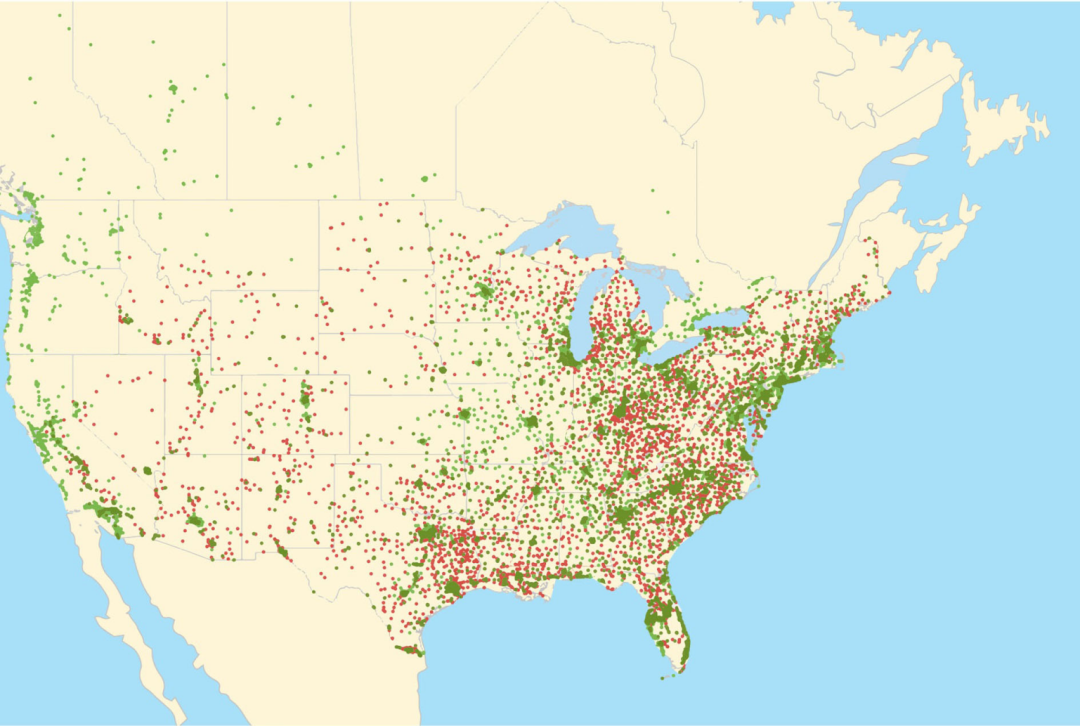

Dollar Tree作为连锁一元店,深知客流对于门店生存的重要性。于是,在选址上,它将门店开在购物街旁、商场中,或者是独立门店,紧跟沃尔玛。数据显示,其84%门店离沃尔玛开车不到10分钟,而Dollar General这一比例为54%。

这样做,一方面是为了共享沃尔玛养熟的成熟商圈中的批量客流,门店小离停车区更近,有效截流沃尔玛门店中寻求低价的消费者;另一方面是借此提高自身知名度。

低价高品,建供应链推自有品牌

低价不代表低品质,产品高质是高复购率的前提。要保持这一点,重要的做法是建立一条高效的供应链,推自有品牌。

大创在全球精选供应商,对供应商制定了严格的商品质量审核标准,特别是口红和巧克力等高温易融化产品,并从源头批量采购降成本;或者直接与制造商谈判,低价定制。

但仅靠直接向工厂采购,还远远不够。优化供应链,降低成本,还可以通过设立或者投资海外的代工厂,生产自有品牌来实现。

大创在全球45个国家,有1400家制造商、10个生产工厂,自主开发的商品占比高达99%。这样能够从源头掌握成本,做到低价质优,从而提高毛利率。

图片来源/小红书

降本增效快速扩张,释放规模效应

强控门店运营成本下,需要打造一套标准化可复制的模型,进行快速扩张,释放规模效应。

折扣店具有“低成本、高毛利”的能力。比如,2009年Ross单店员工约为45人,同期TJX约为56人。2019年,门店数量扩大了1.8倍时,Ross单店员工数还保持在51人左右,而同期TJX约为63人。这种强大的门店成本管控力,是Ross高毛利率的一个关键推力。

基于此,规模化扩张是志在必行。

图片来源/CNBC

Dollar Tree在扩张路径上,选择“农村包围城市”。以“小”为进,其门店可下沉至一些沃尔玛亦无法覆盖的偏远区域。在这些中小城市,Dollar Tree低租金、高密度设店,以“低价便利店”嵌入消费者日常购物场景,抢占市场份额。

Dollar Tree门店分布图

往后,以美日德折扣店为参考样本,国内的折扣超市会继续缩小“临期生意”,朝着“硬折扣店”模式进化。而随着市场竞争加剧,祭出差异化大招成了必然之选,新一轮商超大战号角已经吹响。