全国20城mall平均空置率降至9%,哪些城市逆风翻盘?

空置率,是衡量购物中心商铺供需关系的一项重要指标。《空置率报告》系列,以独家、硬核数据,呈现不同城市、商场间商铺供需之现状,为招商人士参考指南。此篇为,2021年度全国20城空置率报告。

惊喜!一二线城市的购物中心空置率终于降了。

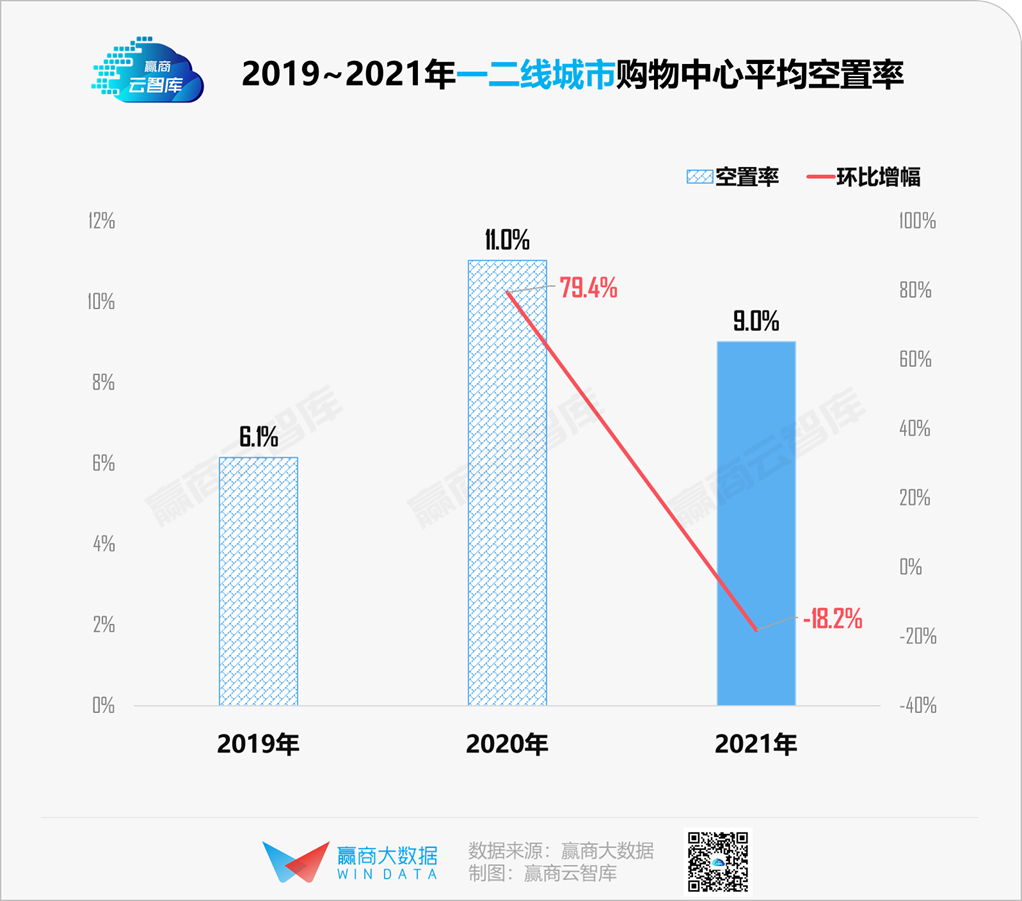

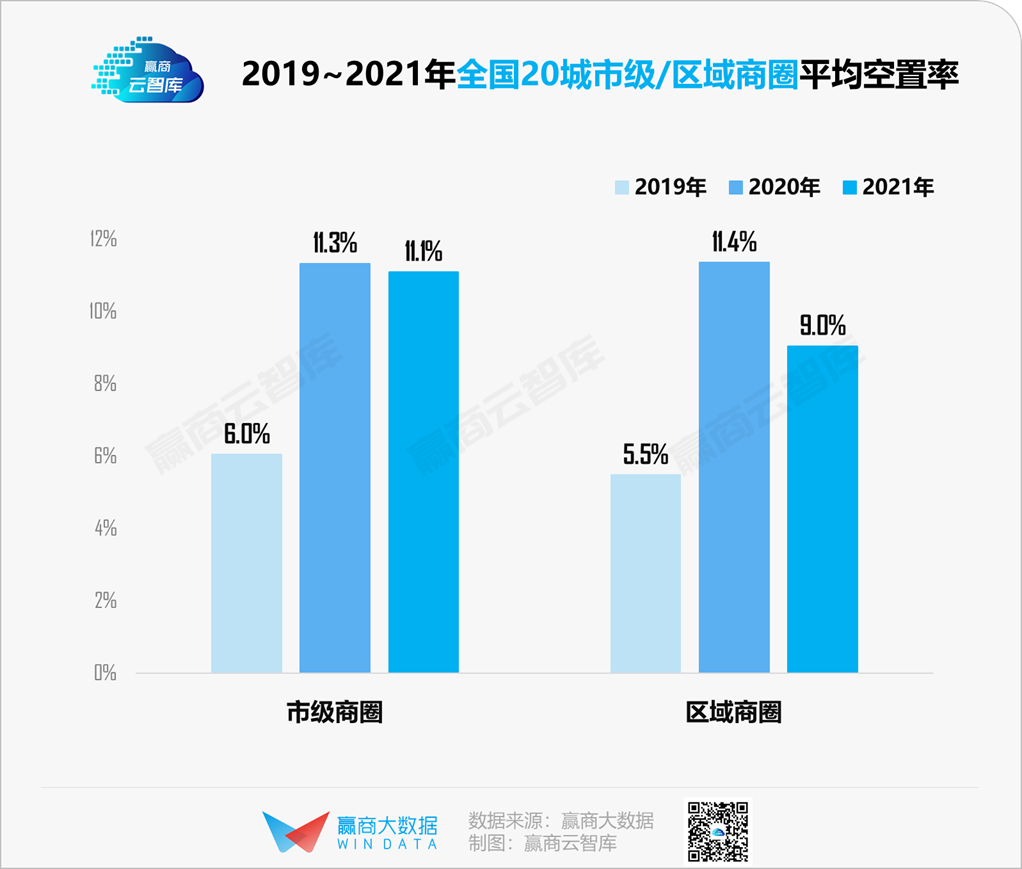

据赢商大数据监测,2021年全国20个一二线城市购物中心平均空置率同比下降18.2%至9.0%;但相比疫前的6.1%的较低水平,仍有差距。

其中,满铺出租的商场数量与2020年持平,为101家;出租率超过95%商场占比约46.3%,同比增加21.7%;同时,约3成商场空置率超过10%,但相比2020年回暖态势明显。

数据说明

数据来源 :赢商大数据

统计时间 :2019年1月1日-2021年12月31日

“出租率”、“空置率”释义 :根据实地踩盘的全量门店数据计算得出,出租率=已出租店铺数量/总店铺数量;空置率=1-出租率

统计范围 :北京、上海、广州、深圳、天津、南京、苏州、杭州、青岛、郑州、武汉、长沙、重庆、成都、西安、合肥、福州、厦门、贵阳、昆明20个城市,商业面积5万㎡及以上的1131个已开业购物中心

(除特殊说明外,本报告采用上述样本数据)

一、全国20城mall平均空置率9.0%,谁拖后腿了?

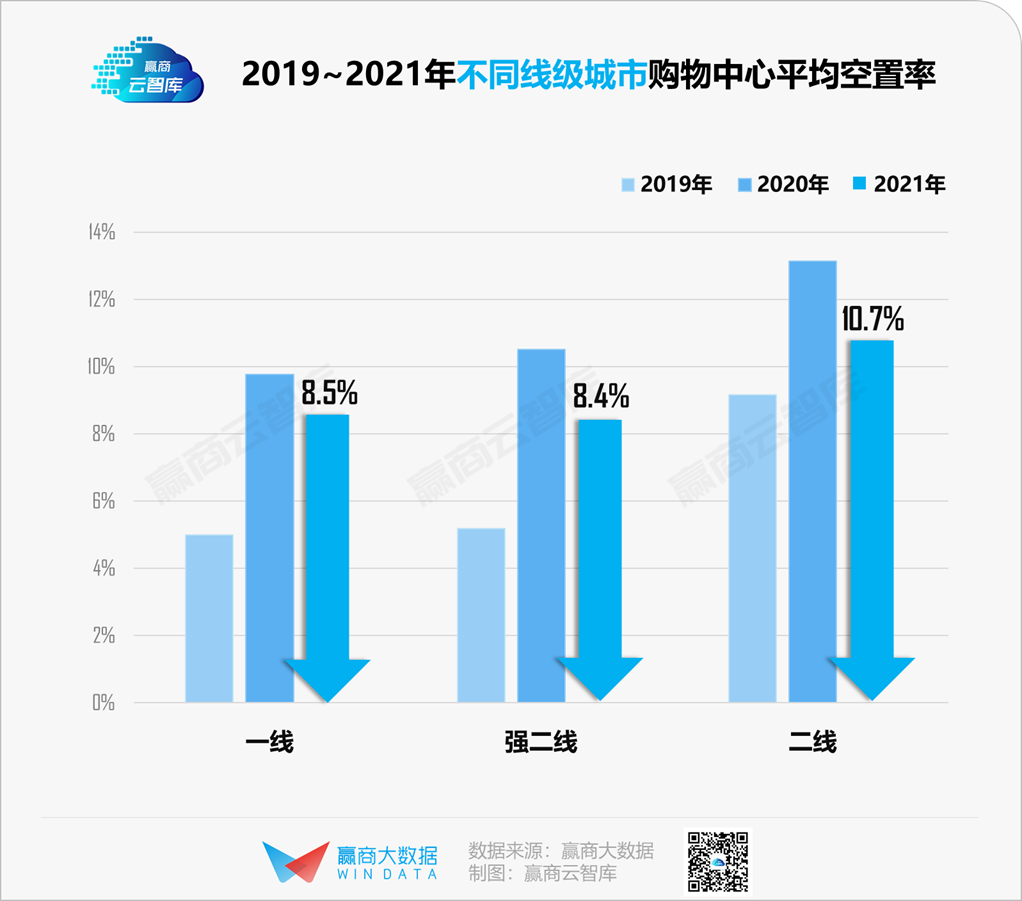

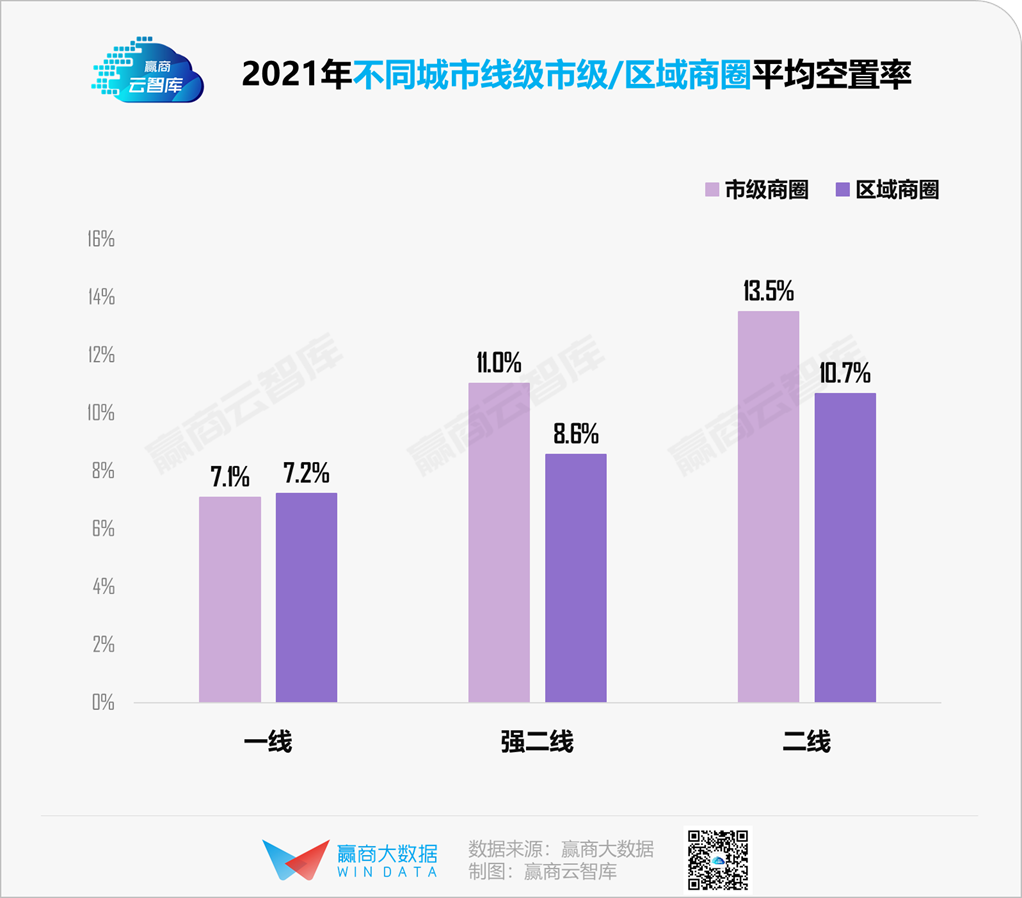

1、一线、强二线城市抗周期能力强,二线城市生存压力大

分城市线级来看,强二线城市整体优异,空置率略低于一线城市,出租情况较好。二线城市购物中心生存压力加大,或将加速行业洗牌。

得益于更好的经济环境、更高的人口密度、更强的消费力,叠加着积极求变、经营能力佳等因素,一线、强二线城市购物中心抗周期能力更强。

城市线级划分说明

一线 :北京、上海、广州、深圳

强二线 :天津、南京、苏州、杭州、青岛、郑州、武汉、长沙、重庆、成都、西安

二线 :合肥、福州、厦门、贵阳、昆明

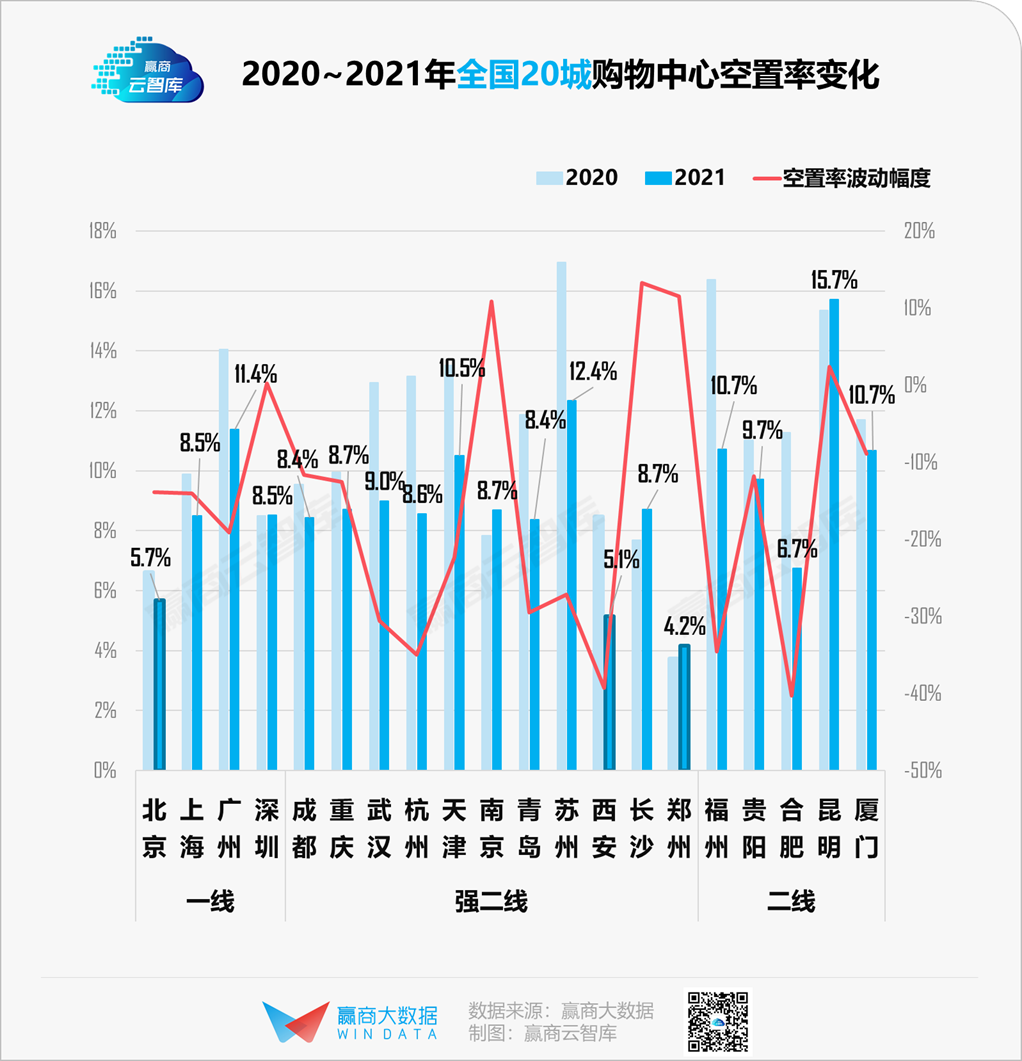

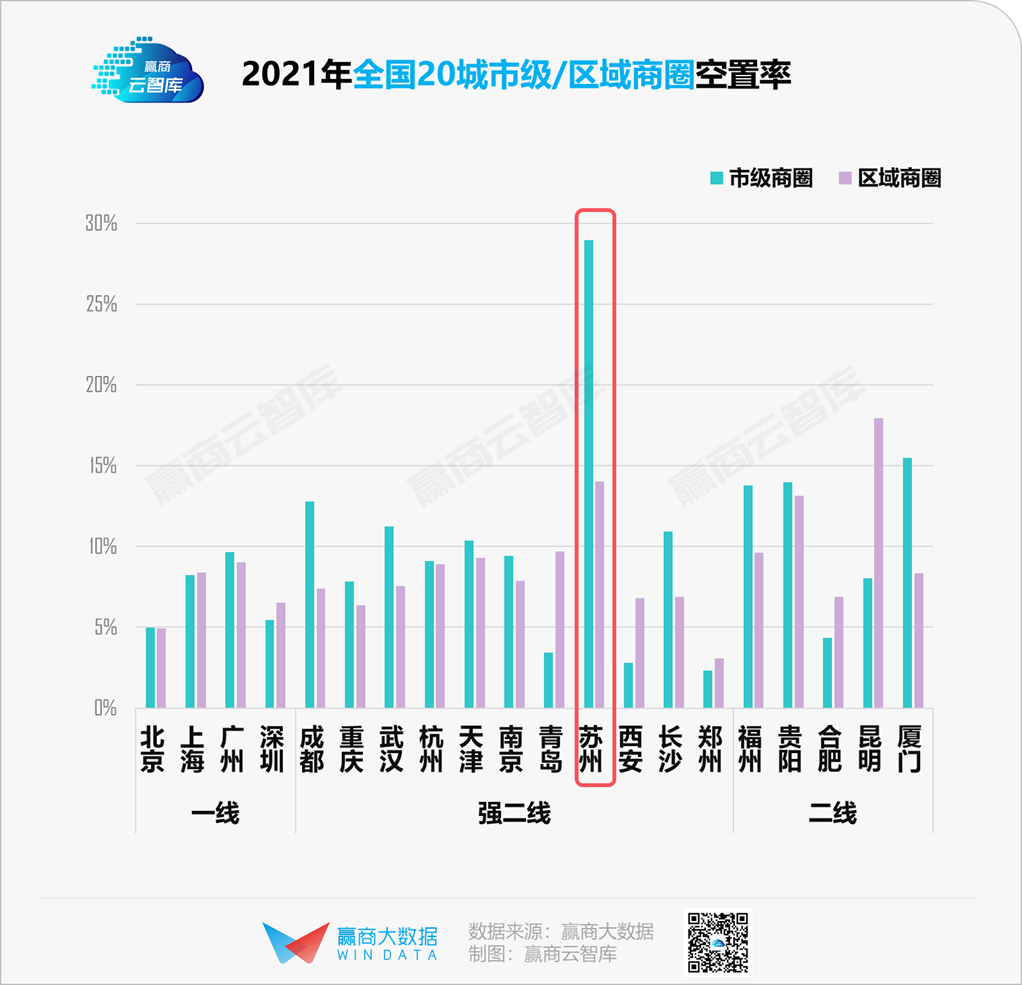

2、北京、西安、郑州市场表现抢眼;昆明、苏州不景气

20城中,北京、郑州的购物中心出租率领跑,空置率位居较低水平,市场发展稳健;西安,2021年表现亦较抢眼,空置率同比下降39.3%至5.1%,主要得益于城市吸引力不断提升,年内多个高关注度项目开业,首店经济活跃。

2021年共有6城购物中心空置率超过10%,分别为昆明、苏州、广州、福州、厦门、天津。2020年,这些城市的购物中心空置率亦超过10%,经营持续承压,市场信心亟需提振。

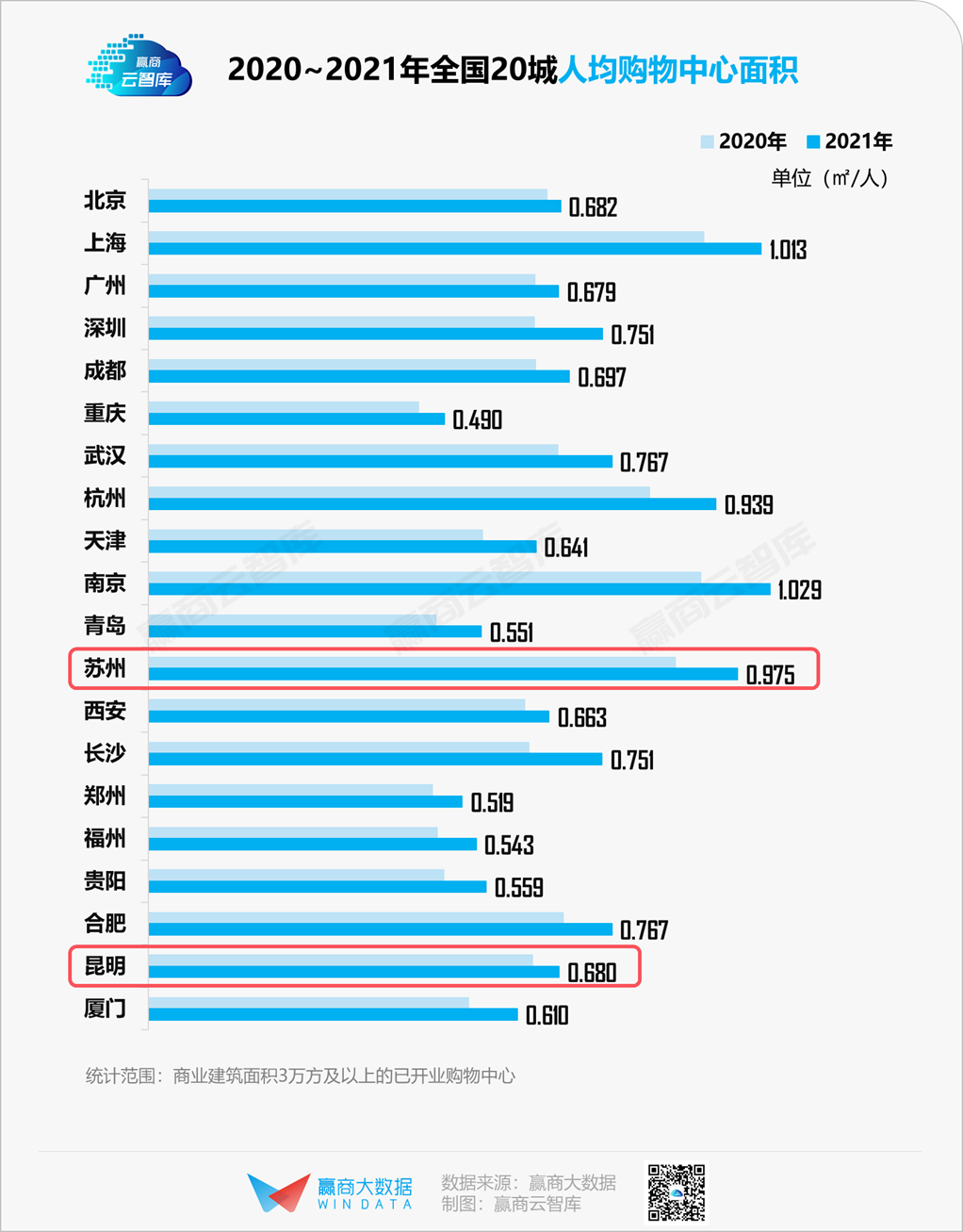

空置率居高的城市,多经济发展实力相对较弱、或人均购物中心面积较高。

如昆明,虽人均购物中心面积较低,但GDP增速位列全国省会倒数,高度依赖房地产业和旅游业,居民收入和消费意愿受疫情影响较大;苏州人均购物中心面积则仅次于上海、南京,达0.975㎡/人,与人口规模、经济增速不相匹配,供需矛盾突出。

相比之下,杭州、武汉、青岛、合肥、贵阳,2021年逆风翻盘,努力甩掉“空置率高于10%”的帽子。随着高品质项目开业带动零售市场回暖,加上存量项目积极调改升级,刺激消费力释放,武汉购物中心空置率同比下降30.5%至9.0%。

3、20城区域商圈平均空置率9.0%,整体复苏情况优于市级商圈

从商圈类型来看,2021年区域商圈复苏情况较好,20城平均空置率下降20%至9.0%;市级商圈经营承压,空置率下降0.2个百分点至11.1%,相比疫前的6.0%仍处于较高水平。

具体看,城市线级越高,商圈表现越好。一线城市的商圈租赁需求活跃,不管是市级还是区域商圈,平均空置率均在7%左右;而在强二线、二线城市,区域商圈优势较明显。

细分至各个城市,除了北上广深,多数城市市级商圈和区域商圈差异较大。如苏州,市级商圈空置率近30%,区域商圈空置率近15%,均处于较高水平。

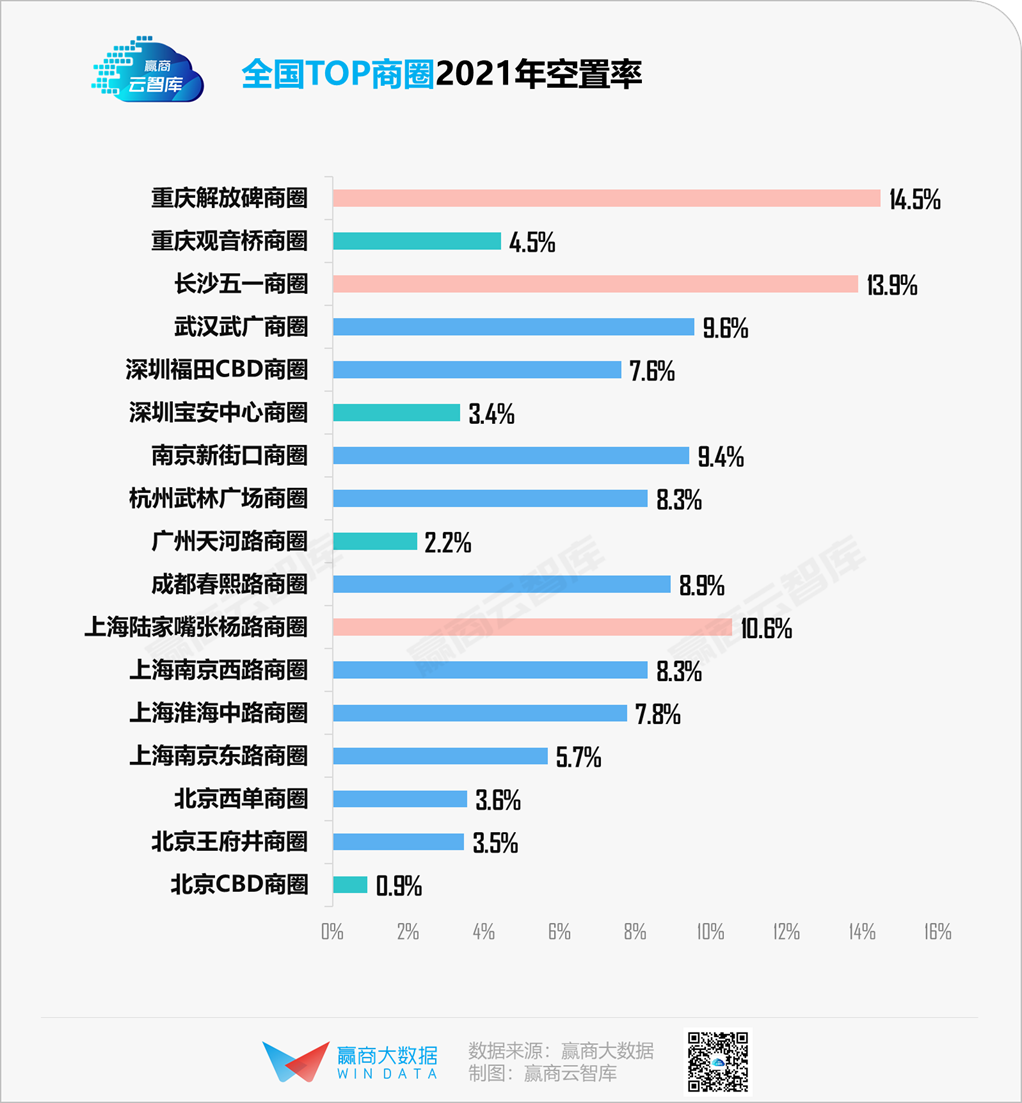

各城市知名市级商圈命运迥异,有得意者,亦有失意者。

北京CBD商圈、广州天河路商圈、深圳宝安中心商圈、重庆观音桥商圈内,项目经营管理得力,空置率水平较低,租赁需求活跃;而重庆解放碑商圈、长沙五一商圈、上海陆家嘴张杨路商圈等,依旧陷于空铺烦恼中难自拔。

二、典型城市空置率解读

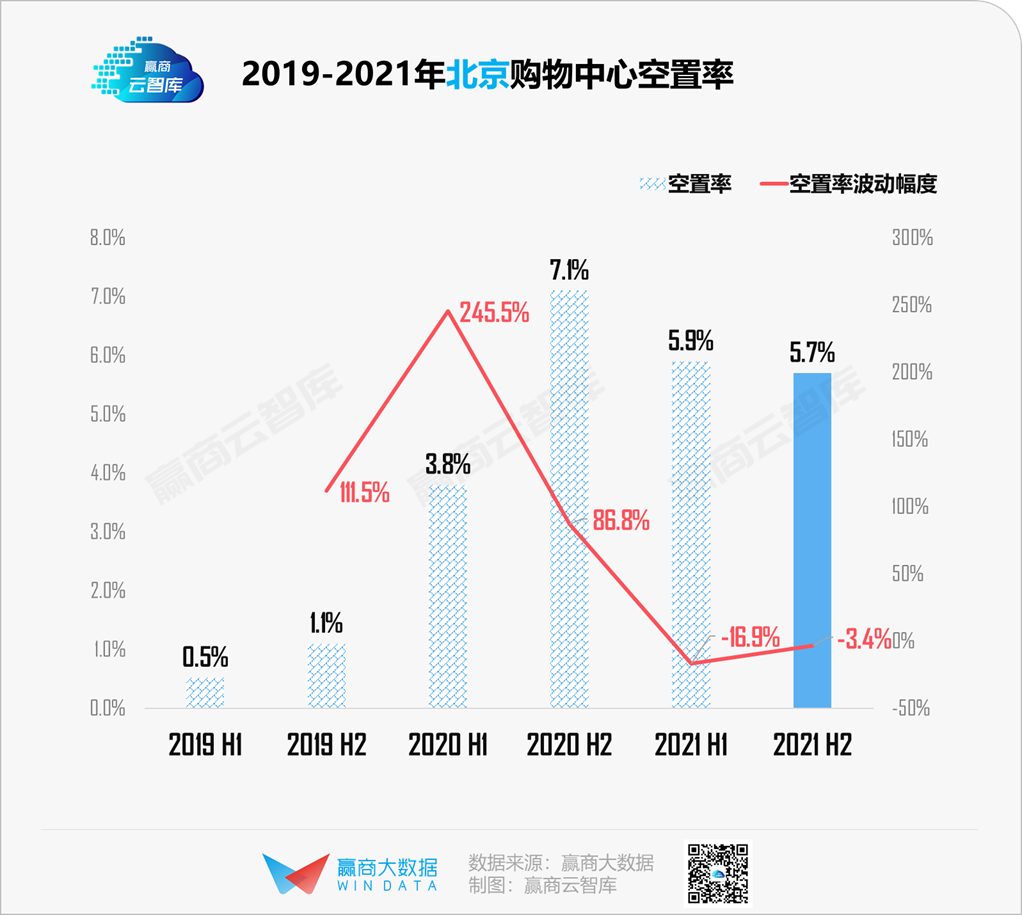

1、北京:下半年空置率环比下降3.4%至5.7%,为一线城市中最低

自2020下半年,北京购物中心空置率持续下降。至2021下半年,购物中心空置率环比下降3.4%至5.7%,为一线城市中最低值。其中,市级商圈购物中心空置率为5.0%,区域商圈购物中心空置率为4.9%。

从供给端看,2021年北京共迎来7个购物中心入市(商业建筑面积≥3万㎡),总体量50余万㎡。存量改造项目北京西单更新场、三里屯太古里西区开业即火,诸多首店集结,制造消费新热点,带动市场租赁需求升温。

超六成购物中心出租率达95%以上,存量项目积极招商并调整品牌租户,填补疫情时期的关店、撤店空铺。如位于朝阳区的龙湖北京长楹天街全年升级调整450+品牌,日均客流恢复至疫前,出租率回升至100%。

从需求端看,在建设国际消费中心城市、消费新地标北京环球度假区、冬奥会等利好因素带动下,北京全市零售消费市场表现活跃,社会消费品零售总额14867.7亿元,同比增长8.4%。

此背景之下,据赢商大数据监测,2021年北京购物中心(商业建筑面积≥5万㎡)品牌调整数量8028家,其中,新关店3600余家,新开店4300余家,开关店比1.18。

■ 首店经济爆发。北京市商务局数据,2021年共有901家首店(含旗舰店)落地北京,是2020年入驻首店数量的近5倍。如法国珠宝配饰品牌SATELLITE全球概念店落户三里屯太古里、FILA全球概念店在北京apm开幕、李宁高端时尚品牌LI-NING1990全国首店进驻北京侨福芳草地。

■ “冰雪经济”需求旺盛。冰雪运动体验、冰雪装备零售品牌积极进驻,如迪桑特全国首个概念空间店落户三里屯太古里西区。

展望2022年,北京共有21个购物中心(商业建筑面积≥3万㎡)计划入市,带来约213万㎡新增供应,主要分布在非商圈区域,代表项目如位于通州区的北京远洋乐堤港。

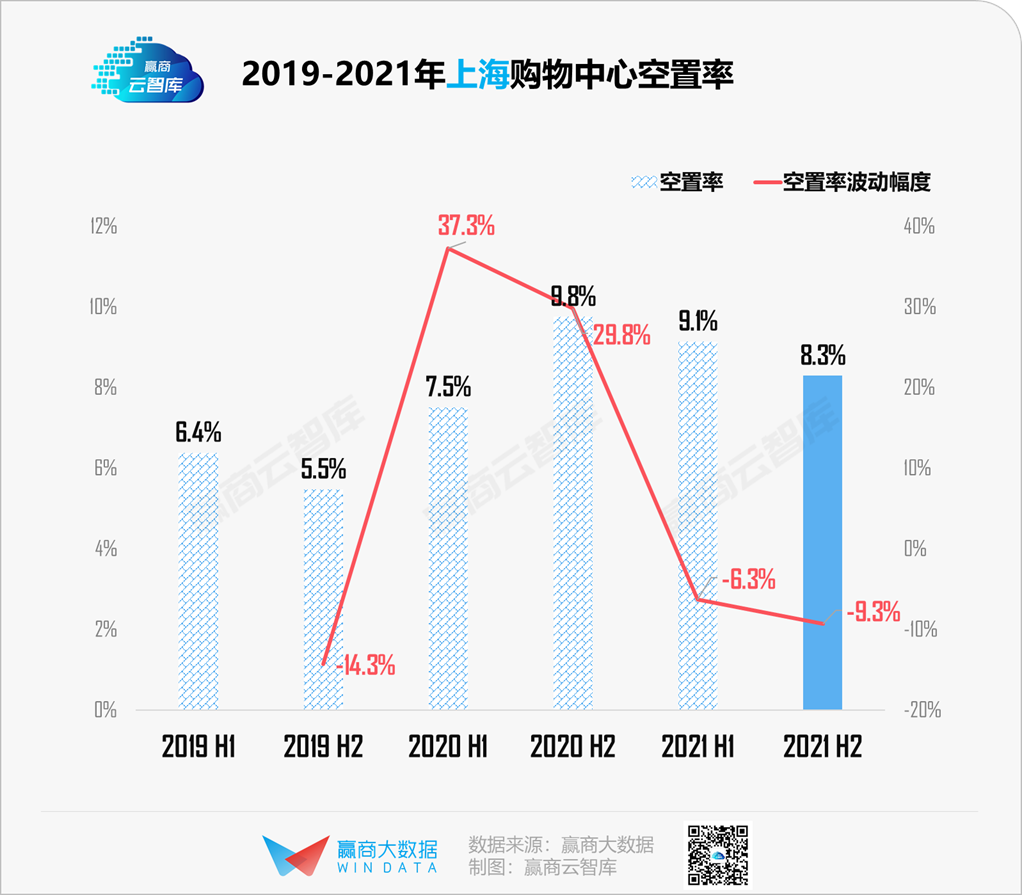

2、上海:新增供应高企,下半年空置率仍持续下降至8.3%

2021下半年,上海购物中心空置率环比下降9.3%至8.3%。其中,市级商圈购物中心空置率为8.2%,区域商圈购物中心空置率为8.4%。

具体看,2021年上海仅四成购物中心出租率达95%以上,37.5%购物中心空置率超过10%,略逊于20城整体水平。存量项目竞争激烈,品牌汰换加速。如中山公园龙之梦,引入中华老字号白玉兰长宁首店、虎头局渣打饼行上海首店、全球奢侈品服务平台寺库上海首家线下体验中心等。

从供给端看,2021年上海共有30个购物中心入市(商业建筑面积≥3万㎡),带来超230万㎡新增供应,开业数量、体量远超2020年,位居全国第一。

新开项目市场关注度走高,上海前滩太古里、瑞虹天地太阳宫、上海久光中心等22个项目快速蹿红,入选《2021年赢商网季度热搜购物中心榜》(☜点击查看)。得益于优质开发商的精心打造,新项目开业率普遍较高,因此尽管供应居高加剧竞争,空置率仍持续下降。

从需求端看,2021年,上海社会消费品零售总额1.8万亿元,增长13.5%,规模继续稳居全国城市首位。

据赢商大数据监测,2021年上海购物中心(商业建筑面积≥5万㎡)品牌调整数量超1万家,其中,新关店4600余家,新开店5300余家,开关店比1.16。

■ 高端零售强劲,国际零售品牌积极布局,首店经济能级领跑全国。如施华洛世奇亚洲首家全新设计旗舰店在香港广场开业、全国首家Valentino线下独立美妆旗舰店进驻上海新天地。

■ 新兴休闲餐饮、餐饮主题街区扩张加速。如山海茶点占据多个购物中心首层、虎头局渣打饼行开设多家新店;城市集市在北外滩来福士广场和瑞虹天地太阳宫打造老上海和武侠概念的餐饮主题街区。

展望2022年,上海新增供应大幅减少,共有25个购物中心(商业建筑面积≥3万㎡)计划入市,总体量约190万㎡。商圈“外溢”明显,青浦区占据数量NO.1。

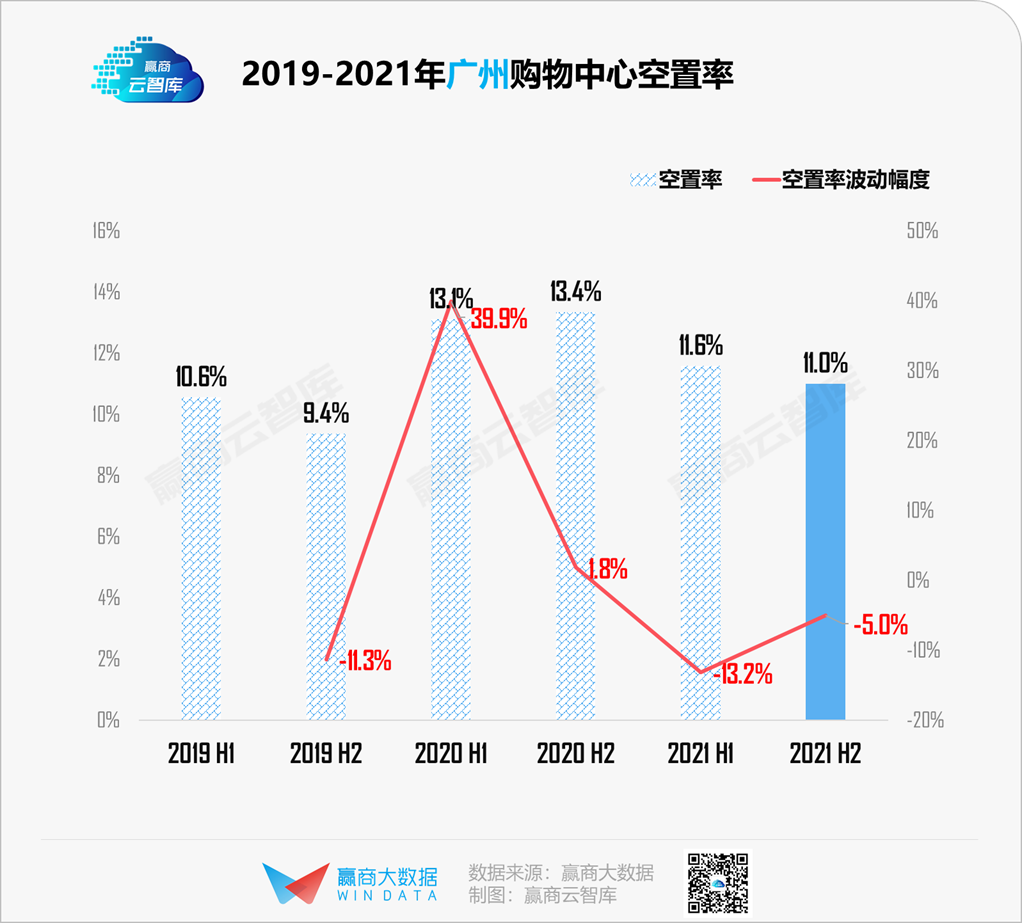

3、广州:社零总额首破万亿元,但空置率水平居高不下

2021年,广州市社会消费品零售总额首次突破万亿元大关,达10122.56亿元,同比增长9.8%。

2021下半年,广州购物中心空置率环比下降5.0%至11.0%。其中,市级商圈购物中心空置率为9.7%,区域商圈购物中心空置率为9.0%;非商圈“拖后腿”,租赁需求疲软。

从供给端看,2021年,广州新入市项目11个(商业建筑面积≥3万㎡),总体量88万m²,为近5年的最低值。新增供应主要集中在外围城区。

近四成购物中心出租率达95%以上,另有近四成购物中心空置率10%以上。

■ 中档/大众化项目大力调改,如广州凯德广场·云尚、广州凯德乐峰广场依托凯德集团的运营生态,实现了品牌大换血;

■ 高档/中高档项目,如广州太古汇、广州K11焕新品牌级次较高,有助于深化项目定位;同时,亦出现面向多元客群的新业态,带来更大的消费增长空间。

从需求端看,据赢商大数据监测,2021年广州购物中心(商业建筑面积≥5万㎡)品牌调整数量约5000家,其中,新关店2400多家,新开店2500多家,开关店比1.04,为一线城市中最低,相比全国20城开关店比整体水平(1.14)稍显保守。

■ 餐饮首店扎堆,其中不乏自带流量的高人气休闲餐饮新创品牌。如Tim Hortons华南首店、Peet’s Coffee皮爷咖啡广州首店、谢谢锅全国首店进驻广州天河城。

■ 新能源汽车活跃,以承租能力强成为商场招商拓展的新标配,典型首店如比亚迪华南最大店、广汽埃安全国首店、极氪华南首店等。

空置率持续居高的情况下,2022年广州仍有35个购物中心(商业建筑面积≥3万㎡)计划开业,总体量超过280万㎡,预计广州零售商业经营将持续承压。

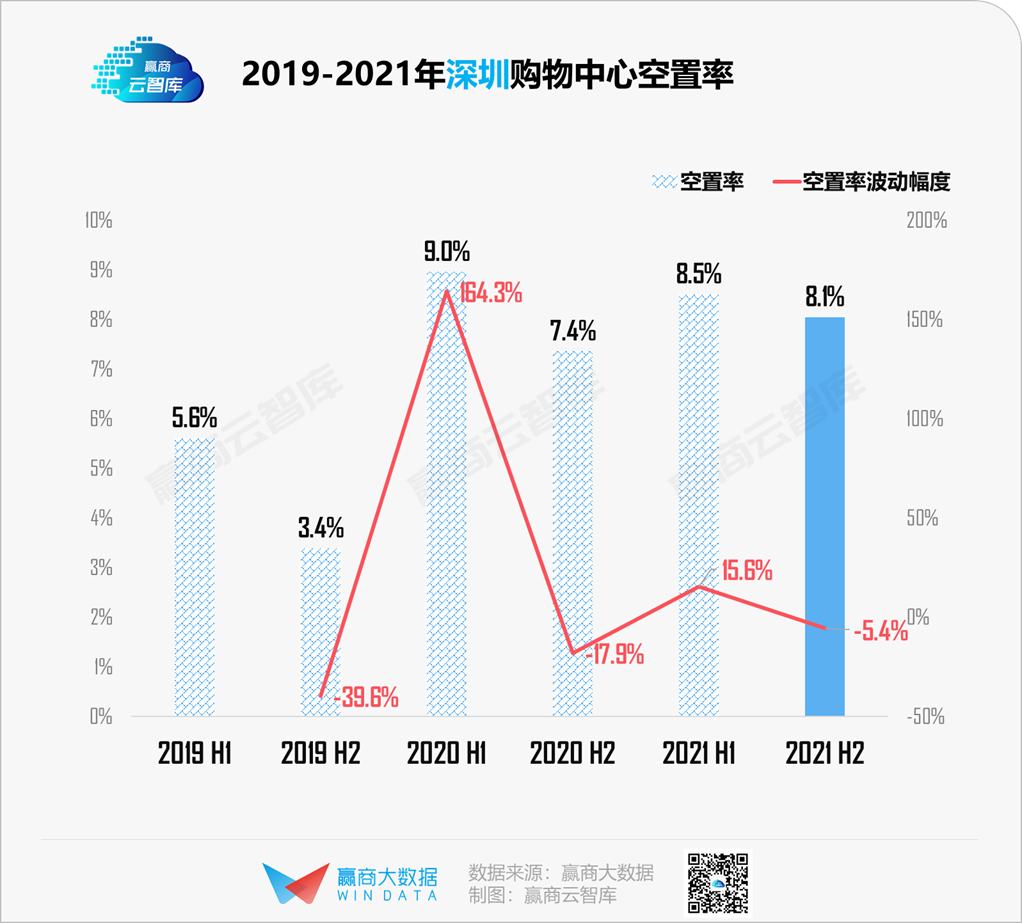

4、深圳:优质新mall出圈,疫情反复空置率承压

2021年,深圳全市社会消费品零售总额为9498.12亿元,比上年增长9.6%,排在上海、北京、重庆、广州之后,位居全国第五。与突破3万亿、位居全国第三的经济总量相比,消费领域仍有挖掘潜力。

2021下半年,深圳购物中心空置率环比下降5.4%至8.1%。其中,市级商圈购物中心空置率为5.4%,区域商圈购物中心空置率为6.5%。

从供给端看,2021年深圳有23个购物中心入市(商业建筑面积≥3万㎡),带来近200万㎡新增供应,开业数量、体量仅次于上海。重磅项目集中开业,以高出租率提振市场,如深圳龙岗万达广场(深圳目前最大单体规模的购物中心),深圳龙华壹方城(鸿荣源壹方商置又一商业力作)、深圳万象前海(华润首次推出“生活美学”概念的购物中心)。

半数购物中心出租率95%以上,约三成购物中心空置率超过10%,整体供需情况良好。深圳标杆项目,通过大幅调改保持竞争力:如深圳万象城三期启动招商,主力店芮欧撤出释放2万+㎡商业面积,一二期则进行了开业以来最大的品牌调整,新开出33家品牌首店,全年销售额超过130亿元;深圳前海壹方城全年焕新店铺150家,2021年有166家店销售额突破了千万元,占比高达33%。

从需求端看,深圳零售市场的需求强劲。据赢商大数据监测,2021年深圳购物中心(商业建筑面积≥5万㎡)品牌调整数量6300余家,其中,新开店3500多家,新关店2700多家,开关店比1.30,为全国20城中最高值。

■ 国际奢侈品牌强势进驻,开设华南或深圳首店。如深圳首家Chanel精品店、深圳首家Christian Louboutin精品店亮相深圳湾万象城。

■ 高消费力、年轻化的人口结构优势支撑网红品牌持续扩张。Shake Shack选址深圳作为其布局中国内地市场的第三个落位城市,香港本地知名快餐品牌谭仔米线将深圳视为内地首站,马记永、陈香贵等中式快餐品牌亦扩张明显。

步入2022年,香港疫情蔓延,深圳防疫压力剧增,部分区域疫情时有爆发,上半年深圳购物中心空置率不容乐观。此外,2022年深圳共22家购物中心计划入市,总体量超170万㎡,严峻考验下,部分购物中心或将推迟开业计划。

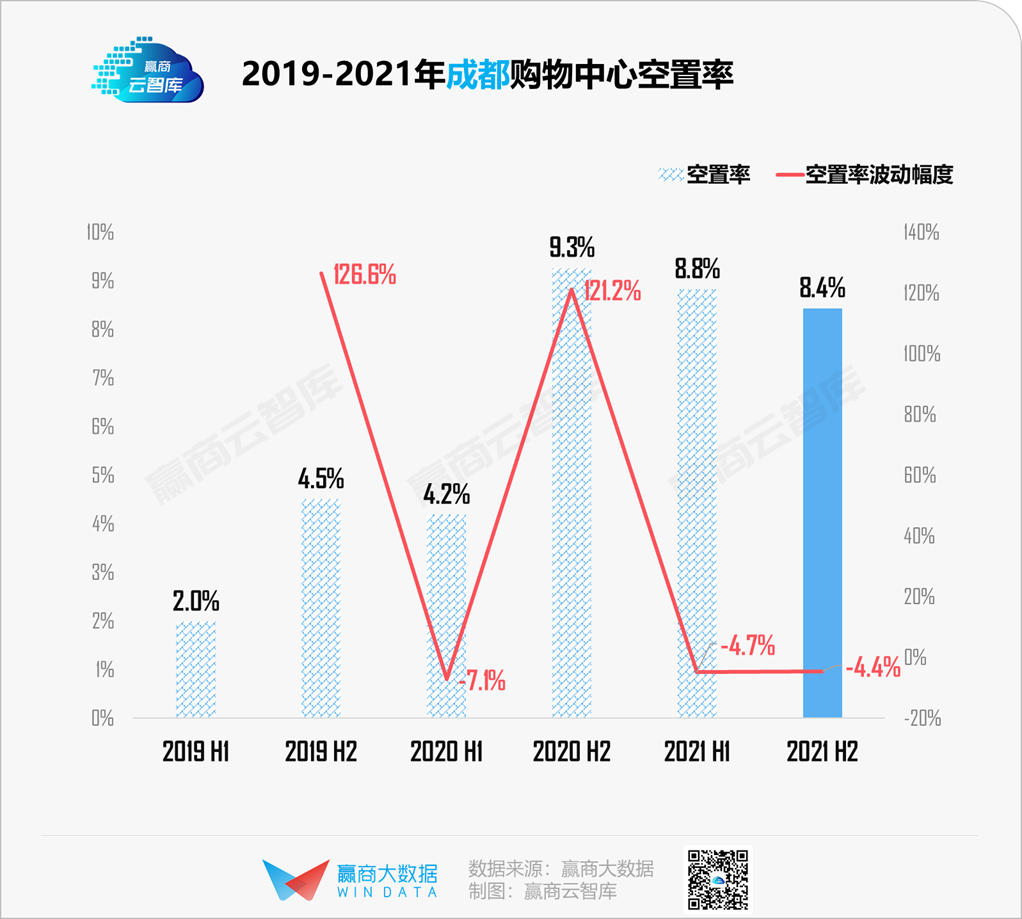

5、成都:下半年整体空置率降至8.4%,市级商圈更迭提速

得益于消费回流,成都——中国首店经济“第三城”,2021年零售消费市场整体回暖,全市实现社会消费品零售总额9251.8亿元,同比增长14.0%。

2021下半年,成都购物中心空置率环比下降4.4%至8.4%。其中,市级商圈购物中心空置率为12.8%,区域商圈购物中心空置率为7.4%。市级商圈更迭提速,年轻群体消费需求变化驱动存量项目大幅调改,致使空置率相对较高。

从供给端看,2021年成都共迎来15个购物中心入市(商业建筑面积≥3万㎡),总体量117.3万㎡,主要在主城区外围及远郊区,区域消费需求进一步释放。

出租率达95%以上、空置率10%以上的购物中心均超四成。重奢、高档购物中心作为成都零售市场重要组成部分,继续对顶级奢侈品牌提档升级,进一步优化租户结构、提升项目品质。如成都远洋太古里,引入瑞典顶级香氛品牌Byredo西南旗舰店。

从需求端看,据赢商大数据监测,2021年成都购物中心(商业建筑面积≥5万㎡)品牌调整数量7300多家,其中,新关店3300余家,新开店4000余家,开关店比1.21,拓店需求活跃。

■ “首店经济”蓬勃。交子公园商圈是目前成都正在积极打造的第二个城市主中心、世界级新商圈,商业活力强劲,新型阅读文化空间“朵云书院·交子店”、潮流品牌集合买手店“MEIMEI”、新加坡西餐品牌“Birds of Feather”、RH in Lounge、怀石料理“未在Mizai”等一批首店将陆续开放。

■ 运动潮流服饰与潮玩品牌加码。如意大利潮牌GCDS西南首店、生活方式品牌delicates西南首店、北美球鞋集合品牌SOLESTAGE西南首店、Maia Active成都首店亮相远洋太古里;TOP TOY西南首店、FILA全球第二家全新概念店落户IFS。

■ 国内外网红餐饮品牌持续进驻。如泸溪河西南首店、Seesaw Coffee成都首店、韩国“脏脏包鼻祖”OUR Bakery。

展望2022年,成都共有19个购物中心(商业建筑面积≥3万㎡)计划入市,带来近200万㎡新增供应。代表项目如成都招商大魔方THE MAGIC,将加速金融城-交子大道商圈崛起,形成城市商业双核竞争格局。

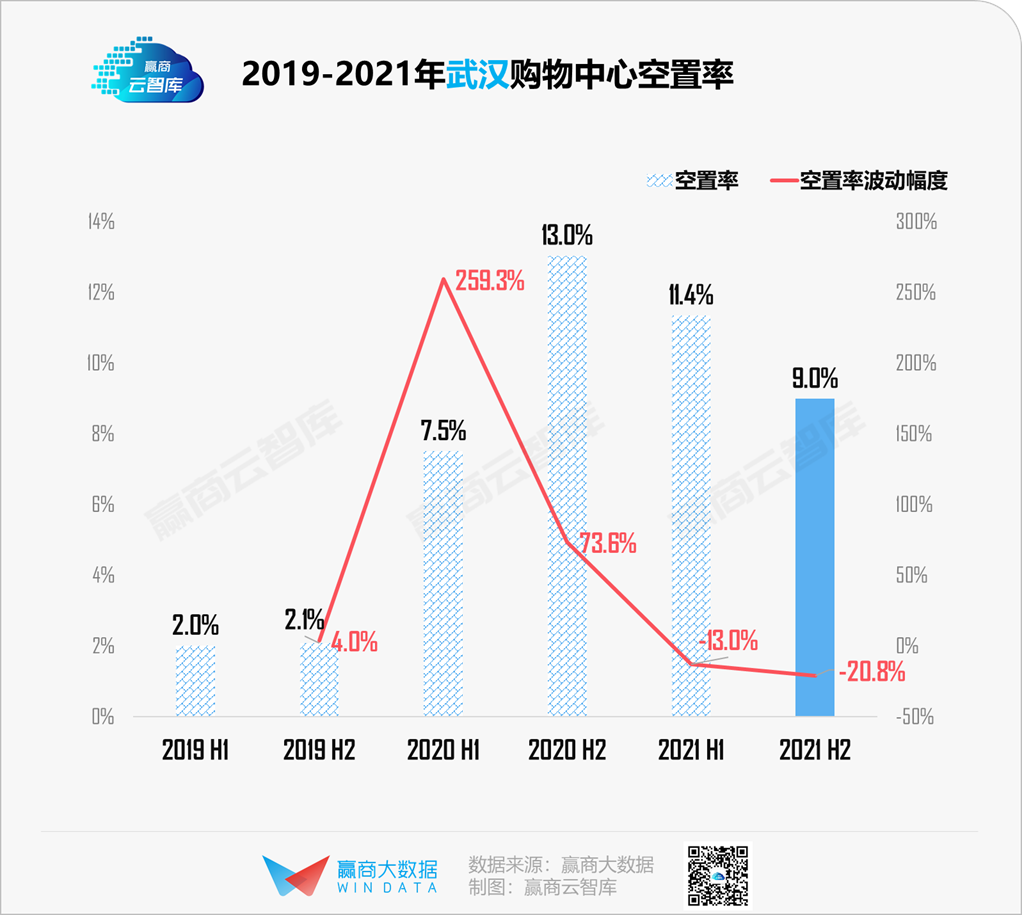

6、武汉:市场明显回暖,下半年空置率环比大降20.8%

2021年,武汉全市实现社会消费品零售总额6795.04亿元,同比增长10.5%。

自2020下半年,武汉购物中心空置率持续下降,环比跌20.8%至9.0%。其中,市级商圈购物中心空置率为11.2%,区域商圈购物中心空置率为7.6%。

从供给端看,2021年武汉共迎来10个购物中心入市(商业建筑面积≥3万㎡),总体量110.9万㎡。武汉恒隆广场、武汉江宸天街、武汉K11购物艺术中心 I馆等高品质项目开业,以及存量项目升级,零售市场提质,市场回暖。

超四成购物中心出租率达95%以上,超三成购物中心空置率10%以上。如武汉武商mall·国广开启开业以来最大规模升级改造,带来奢侈品品牌Roger Vivier、Golden Goose、Wilson Sportswear、Canada Goose、Apple Store等新店。

从需求端看,据赢商大数据监测,2021年武汉购物中心(商业建筑面积≥5万㎡)品牌调整数量5200余家,其中,新开店2800余家,新关店2400余家,开关店比1.17。

■ 奢侈品牌、设计师品牌持亮眼。Hermes、Cartier、设计师买手店nound nound等进驻武汉恒隆广场;LOEWE、BERLUTI、MOYNAT、LV、DIOR、GUCCI等在武汉开设首店或布局二店。

■ 潮玩、新兴饰品、美妆活跃。潮玩集合店X11武汉首店、ME+首店、BA饰物局首店、仓储式美妆HARMAY等落户武汉。

■ 咖啡与烘焙甜品品牌走红。Manner、M stand、Tim Hortons、虎头局渣打饼行、墨茉点心局积极拓店。

2022年,武汉零售商业市场将迎供应高峰,共有27个购物中心(商业建筑面积≥3万㎡)计划入市,新增供应预计超330万㎡,将在短期使空置率承压。新项目主要位于非商圈,代表项目有武汉武商梦时代广场、武汉万象城等,商业多中心发展格局进一步深化。

三、总结

在宏观经济收紧、消费意愿减弱、品牌扩张回归理性等新常态下,2021年购物中心空置率并未一路走高,而是回暖向下,国内实体零售商业的韧性各中可见。

步入2022年,新增供应不断增加、疫情间断性爆发,存量商业持续调改、保持竞争力成为关键命题,或将引发空置率小幅震荡。挑战虽大,但居民消费升级与美好生活消费意愿始终存在,新一轮洗牌后,实体商业新活力必现。

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)

时间地点:5月18-19日/广州保利世贸博览馆

商务洽谈/媒体合作/咨询热线:020-37128283