万字深度解读丨疫情第三年:中国商业什么变了?什么没变?

疫情的第三年,重置了中国商业的基本面,也让原有的一些商业趋势加速发生。

作为以线下服务为主的实体商业,购物中心/品牌商户们从2020年初的盲目、慌乱,到2021年相对从容应对,再到2022年“倒春寒”多点爆发再次慌乱。三年来,有的企业转向精细化运营,有的企业稳健为本,有的企业反而逆势扩张。

在“适者生存”规则之下,中国商业世界的运行系统正演化迭代。什么会被淘汰,什么会留下来,什么发生优化?又产生了哪些新物种?

赢商网策划《疫情怎么改变了中国商业?》从行业宏观数据变化、个体观察、行业访谈等维度,试图反映疫情之下行业的努力、变化和趋势。

作者 |赢商小纵队

封面&头图来源 | 视觉中国

此前,赢商网曾走访了餐饮、服装、美妆、亲子娱乐等四个业态的一线品牌创始人或相关负责人,了解当下大家正在经历的现状:《疫情第三年:有人70%店铺受影响,有人单店同比超20%增长》。

本篇将从数据的纬度,观察疫情之下,中国商业发生了哪些变化。

/

疫情进入第三年,中国商业基本面被重置了。

跨过2020年的客流冰点,全国3万方及以上购物中心日均客流已恢复至2.5万人次,但回暖不及预期,离疫前水平尚有距离。

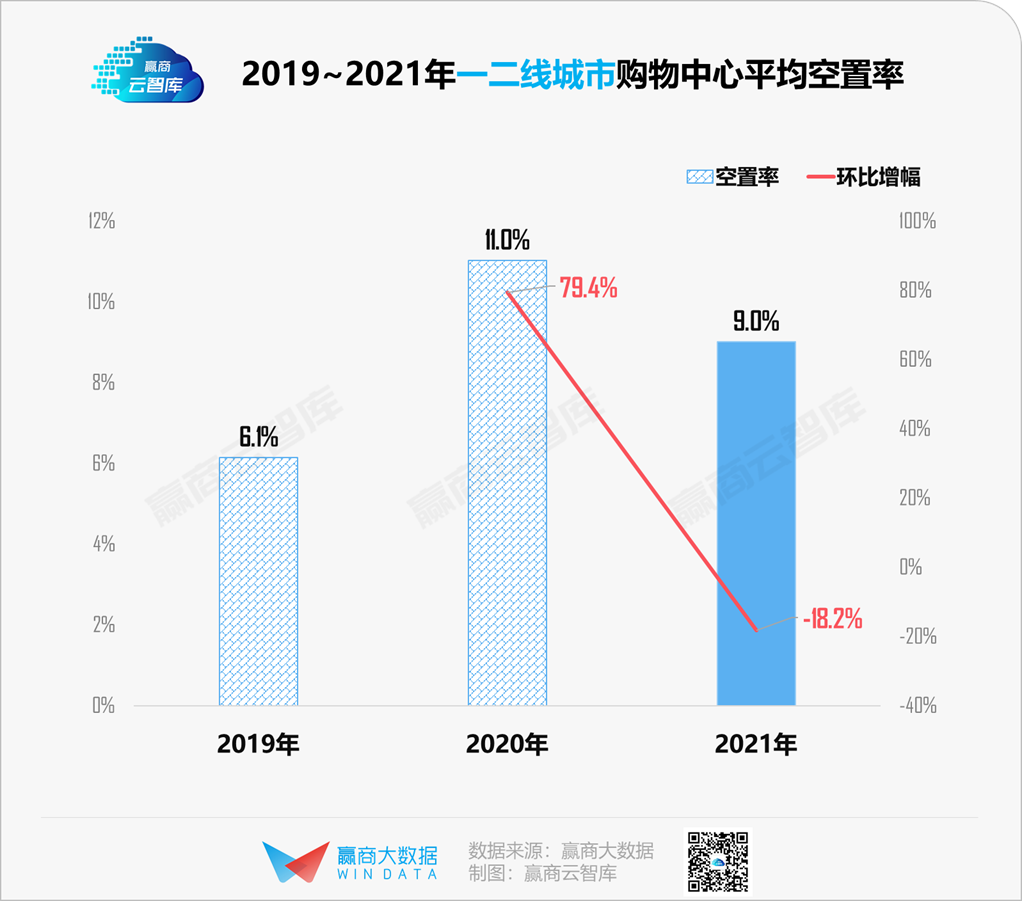

吸客不易,填铺也难。虽2021年全国20个一二线城市的购物中心空置率终于降至9.0%,但相比疫前的6.1%的较低水平,仍有差距。

购物中心们,艰难前行;品牌们,亦拓店维艰。

2020年,全国24城购物中心的开关店比骤降至0.78,“惨不忍睹”;行至2021年,这一数字回暖至1.14,各业态品牌新开店超过50000家。

当然,疫情也放大了中国市场的魅力,让原有的一些商业趋势提前发生。

这种魅力,来自爆发而出的消费水平。2019年,中国人均GDP近7.08万元,约为全球人均的90%;2021年,这一数字突破8万元,已超世界平均水平。与此同步,人均可支配收入亦实现三连涨。

这种魅力,是为商业创新提供了试验场。本土购物中心们,以“首店”王牌、吸睛的硬件美陈、新潮营销打法,高手过招;外资mall们则加速抢占一线、新一线之城。

品牌们,同样热闹不已。“胆大”的奢侈品们,高姿态任性涨价;本土头部品牌,大玩“年轻化”策略,谋变新生;前仆后继的新兴品牌,不断发现细分新品类,独辟蹊径。

淘汰、优化与新生,这些商业要素之间的关系变化,正在加速把中国推向下一个消费时代。

一、宏观之变:人均可支配收入三连涨,买买买却“谨慎”了

人均GDP突破8万元,超世界人均水平

2019年,中国人均GDP近7.08万元,按全年人民币与美元的平均汇率折算约为1.03万美元,为全球人均的90%。

人均GDP破万美元,意味着中国经济已经达到中等发达国家水平,同时透露出关键信号:消费是拉动中国经济增长的主力“马车”;居民消费能力释放与升级持续进行。

这股向上的力量,虽遭到疫情黑天鹅突袭,依旧强劲。2020年,中国人均GDP达72447元,同比微增2.0%。而至2021年,这一数字升至80976元(环比增8.0%),按年平均汇率折算达12551美元,超世界人均水平。

稳居全球第二大经济体的中国,经济发展进入新阶段,站在了“高收入国家”门槛的不远处。随之而变,国内的经济活动将由以前的“重生产,变成重视消费”。

人均可支配收入三年连涨,破3万元大关

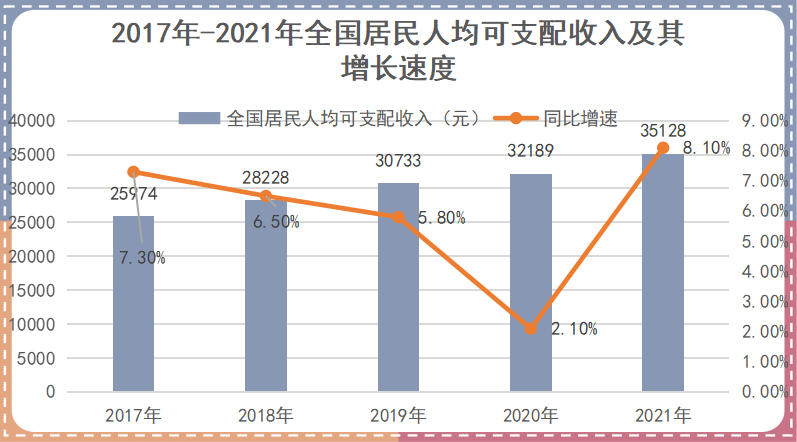

与人均GDP节奏同步,自2019年至2021年,全国居民人均可支配收入实现了三连涨。对应的具体数字分别为30733元、 32189元、35128元,同比增速则为8.9%、4.7%及9.1%;扣除价格因素,实际分别增长5.8%、2.1%及8.1%。

可支配收入是居民美好生活的基础因素,疫情反复影响之下,这一数字保持稳定增长,可大限度稳定消费者对未来的期望和信心。

另一方面,以国内大循环为主体、国内国际双循环相互促进的新发展格局之下,不断增加的可支配收入正在推动中国消费市场进入新纪元。

◎ 数据来源:国家统计局

人均消费支出43年首次负增长,而后攀升

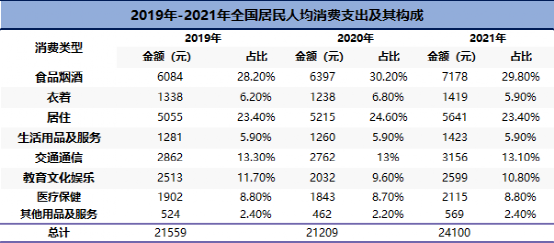

2019年,全年全国居民人均消费支出21559元,比上年增长8.6%,扣除价格因素,实际增长5.5%。

行至疫情肆虐的2020,全年全国居民人均消费支出 21210元,比上年下降 1.6%,扣除价格因素,实际下降4.0%。背后的原因,一方面是因为疫情防控,线下消费场景受限,想消费也可能消费不了;另一方面,人均可支配收入增速放缓,一定程度上影响了人们对未来的消费预期。

但在国内有效的疫情防控之下,2021年国内消费复苏之势强劲,消费需求持续释放。2021年全国居民人均消费支出24100元,比上年增长13.6%,扣除价格因素,实际增长12.6%。

社会零售消费总额低点向上,餐饮收入波动大

2019年,全年社会消费品零售总额 411649亿元,比上年增长 8.0%。按消费类型统计,商品零售额364928亿元,增长7.9%;餐饮收入额46721亿元,增长9.4%。

受疫情严重影响,2020年1-2月,我国社会消费品零售总额分月同比下降了20.5%,最终全年社会消费品零售总额391981亿元,比上年下降 3.9%,近五年首跌。

◎ 数据来源:国家统计局

疫情防控进入常态化后,2021年全年社消零售总额迅速反弹,同比增长12.5%至440823亿元。上年暴跌16.6%的餐饮收入额,同比增长18.6%至46895亿元。

二、12大关键词,看商业地产三年之变

01市场格局:重奢、高能、下沉三级分化,结构性增长

疫情三年,国内购物中心展示出了强韧性及不可替代性,以及因城市格局、人口结构、消费偏好变迁而呈现的分化和结构性增长。

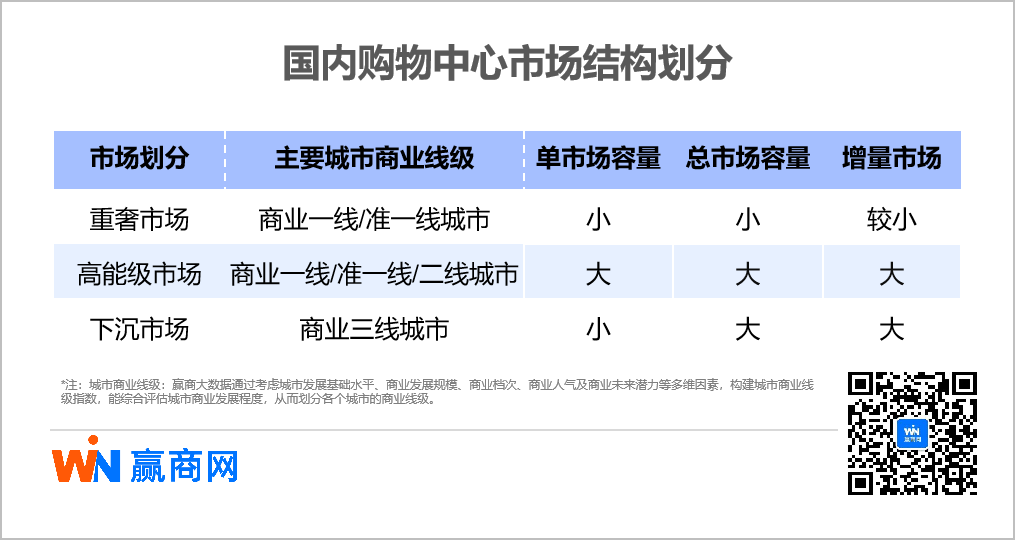

以产品特性、城市线级、市场规模等维度,赢商大数据对疫情之下的购物中心市场进行了结构划分。

◎ 注:城市商业线级:赢商大数据通过考虑城市发展基础水平、商业发展规模、商业档次、商业人气及商业未来潜力等多维因素,构建城市商业线级指数,能综合评估城市商业发展程度,从而划分各个城市的商业线级。

重奢市场:寡头竞争格局形成,港资不会永远领跑

内地重奢市场主要有三类玩家:恒隆、太古等港资开发商;较早涉足的高端百货企业;华润置地、SKP等内资开发商。

疫情以来,高端消费回流、新世代消费者崛起、数字化发展以及海南离岛免税购等因素凸显中国重奢消费力,国内重奢市场表现景气,重奢购物中心企业租赁收入、零售销售业绩齐升。

消费者品牌忠实度高,高收入客户群相对稳定,重奢市场抗周期性强,但进入门槛非常高:丰富的高端品牌资源,“抢时机、抢地段”的前瞻性,高运营力及拓展力。

高能级市场:竞争激烈,各出奇招,增加竞争路径

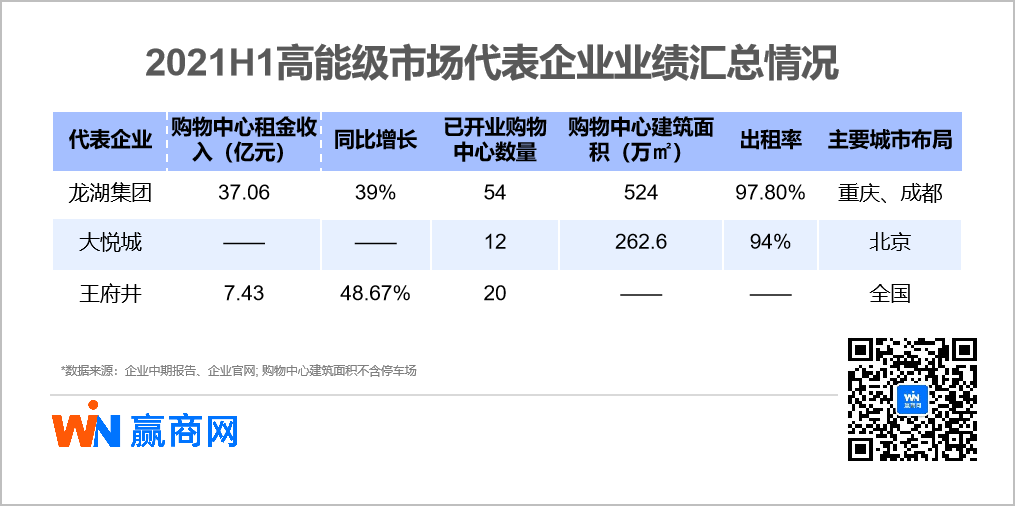

高能级市场以中高档、中档的体验式购物中心类型为主,竞争企业多,同质化明显,但不乏财务稳健、规模优势、品牌力强、运营团队经验丰富高阶玩家。

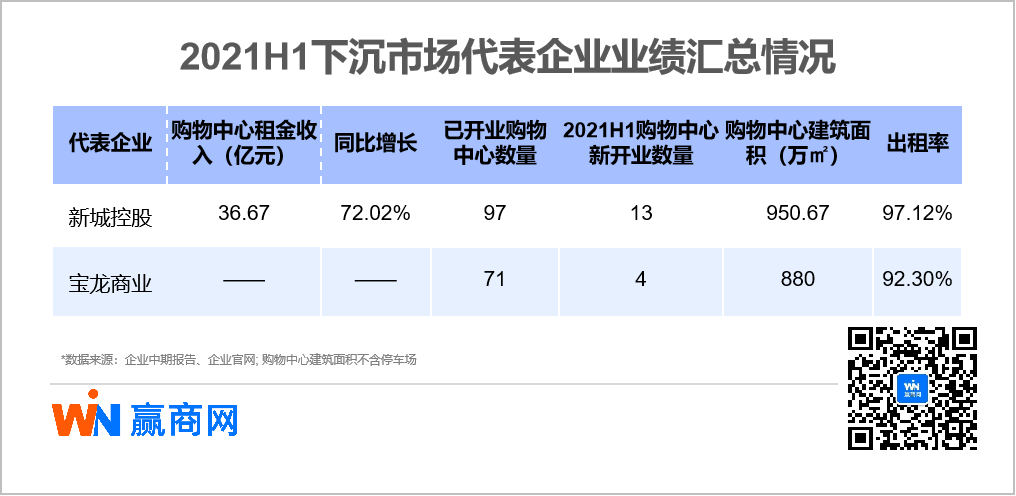

◎ 数据来源:企业中期报告、企业官网; 购物中心建筑面积不含停车场

优等生龙湖,发力TOD。发力TOD项目是龙湖近年来的独有特征。截止2020年年底,龙湖持有超70个TOD项目,开发面积近千万平方米。仅2020年就拿下15个TOD项目,为历年之最。

“潮人”大悦城,定位于年轻消费市场,强化项目独特性。运营营销方面,擅长制造营销热点、打造独特商业IP、增加平台资源联动。

“购物中心化”转型的王府井,开辟免税新路径。2020年王府井被授予免税品经营资质,成为中国第八个拥有免税牌照的企业,“免税”金牌的加持将重新定义王府井。

下沉市场:投拓能力重要,先发优势形成虹吸效应

下沉市场主要分布在商业三线城市,受到城市能级、消费力等因素的影响,单城市市场容量相对有限,但总市场容量相对较大,增量市场也大。

目前有效下沉市场集中在长三角地区,以新城、宝龙两大企业的表现尤为突出。

值得注意的是,低能级商业市场进入门槛较低,但规模化布局也不是易事——需要产品模式的标准化和强复制性;要有快人一步的圈地实力和良好的运营能力加持。

02大宗交易:“投资者偏好稳现金流项目,市场向头部集中

大宗交易,本质上是存量物业在市场上的重新优化配置,区位价值与运营价值不匹配的资产,在市场力量引导下会进入资管能人之手。

据赢商网不完全统计,截至2021年12月31日,中国内地投资市场大宗商业物业(包括零售商业、综合体、商办物业,不含纯写字楼及其他类型物业)交易总额超775.9亿元,涉及27宗案例。

与2020年相比,2021年交易数量下降42%,但涉及总金额更高,这反映出在疫情防控常态化之下,市场上买家的风险偏好更保守,交易项目更向头部明星项目集中。

市场越来越向头部集中,优良项目在头部资本方中形成交易闭环,可能是未来的趋势。

内资是交易主力,外资单宗交易规模更大

以交易笔数计算,2021全年内、外资买家占比分别为89%、11%。若剔除未知交易金额的案例,内、外资交易金额数量分别为627.13、148.77亿元,内、外资平均单宗交易规模分别达31.4、49.6亿元。

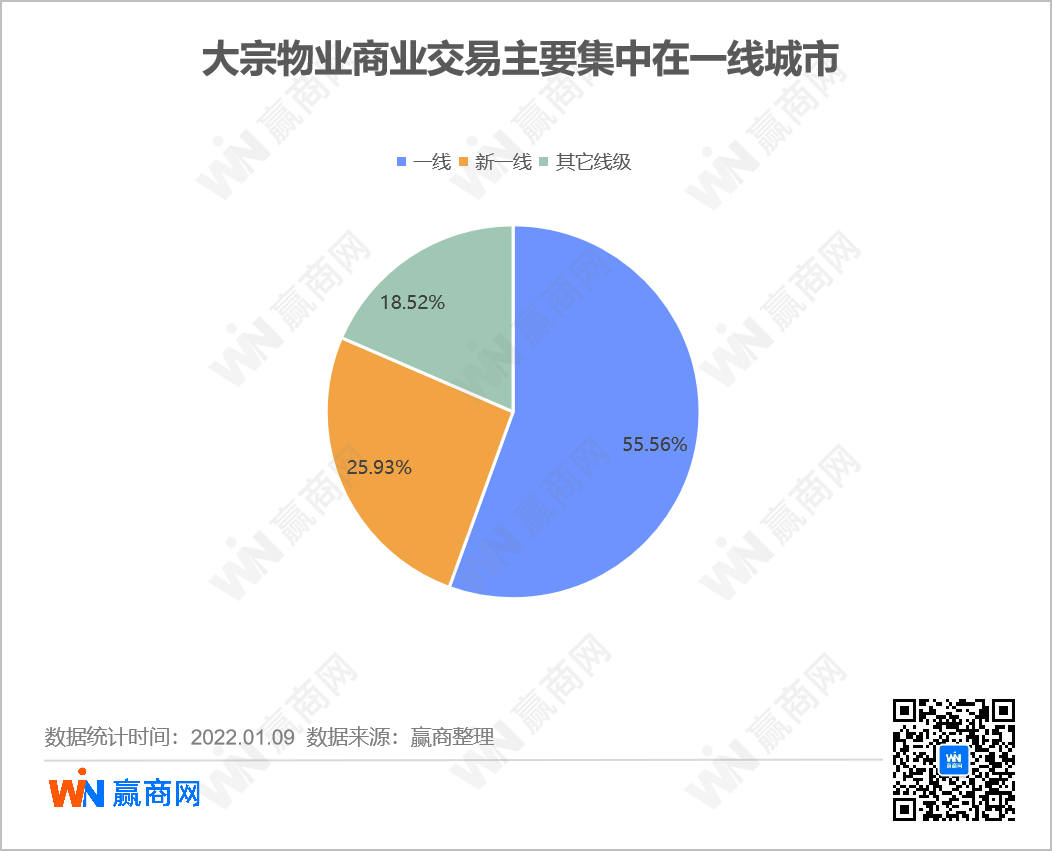

一线城市是核心交易区,数量占比55.56%

交易数量来看,2021年中大宗商业物业交易集中发生在一线城市,占比55.56%,北京、上海是交易最集中的城市。而2020年,一线城市交易数量占比62%,说明一线城市始终是买家关注的核心区域。

究其原因,一线城市的核心资产,具有稳定的现金流、良好的抗风险能力。投资者可以通过收购核心项目,重新定位改造等,实现更好收益或资产增值。

03资产证券化:巨头热情高涨,马太效应显现

2020年,疫情之下,资产证券化开始成为房企重要的融资拓展手段。基础设施公募REITs正式开启,是中国资本市场里程碑事件。

2021年,由于金融政策收紧等原因,头部房企纷纷进行资产证券化的尝试,为构筑多渠道金融链条赢得先机。市场集中度越来越高,马太效应明显。

相比起2020年共发行CMBS 49单,发行规模1144.4亿;类REITs共20单,发行规模358.7亿。2021年发行的CMBS发行数量提高24%,规模降低6.4%,类REITs发行数量减少37.5%,规模减少19.6%。

头部企业的优良资产融资在金额上占比极高。

1

北京朝阳合生汇:历史最大规模单体购物中心CMBS

作为今年CMBS单笔最大发行规模的案例,“中金-合生-北京朝阳合生汇资产支持专项计划”的产品规模为80亿元,是续发产品。其中,优先级资产支持证券发行规模75亿元,发行利率为4.35%,是历史最大规模单体购物中心CMBS产品,其底层资产为北京朝阳合生汇商业、停车场物业。

2

两个万象城:华润加速资产证券化进程

“中信证券-国君-上海万象城资产支持专项计划”在上交所成功发行。产品规模50.01亿元,优先档AAA评级,期限为15年,优先档证券利率为3.85%。中信证券-华润置地重庆万象城资产支持专项计划在深交所成功设立,产品规模45.01亿,为10月最高。其标的资产为重庆万象城,2014年开业。

面对商业地产庞大的存量,以及融资渠道有限的局面,如何通过金融创新来盘活存量,优化资本结构、降低资金成本也是行业亟待解决的难题。而资产证券化将是商业地产目前乃至未来最合适的路径之一。

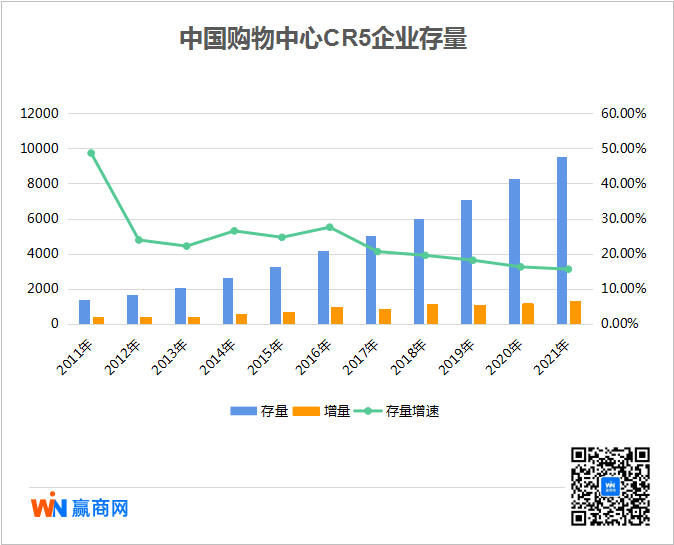

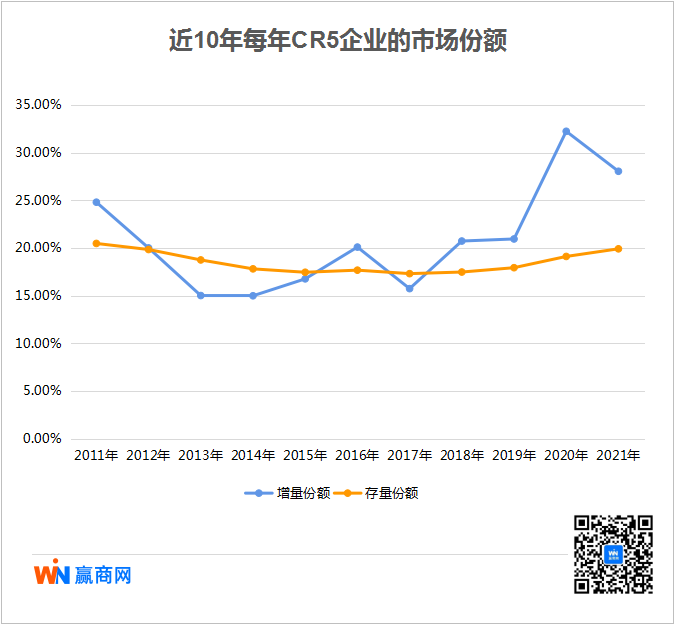

04行业集中度:中国购物中心CR5企业存量增速加快

2011年至2020年,中国购物中心CR5企业存量份额保持在15-20%区间,但在2020-2021年CR5企业的存量增速明显加快。

2020年,CR5企业增量份额大幅增加;至2021年,CR5企业增量份额同比略有下降,但依然接近30%。

◎ 行业集中度:行业集中度一般以某一行业排名前5位的企业的市场份额占行业总额比例来度量。CR5越大,说明这一行业的集中度越高。

由此可见,在黑天鹅事件中规模性企业竞争优势明显,强者愈强,未来轻资产战略或是企业其实现规模扩张的重要途径,垄断的竞争格局将会越来越明显。

05产品线创新:拓宽商业版图,强化差异化

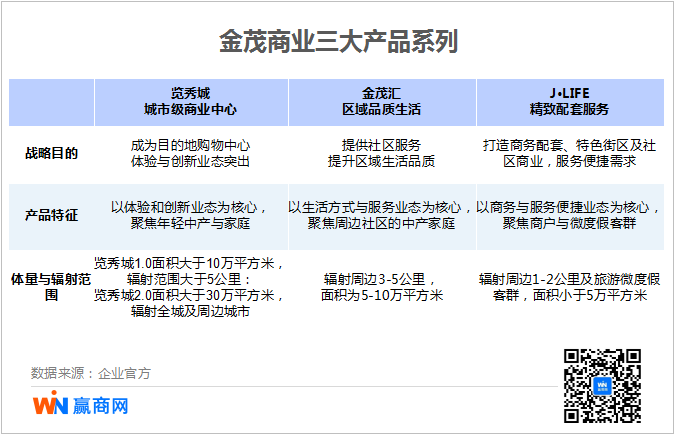

疫情常态化之下,抢食不断的商业地产企业们不断更新“多元产品线”思维,以拓宽商业版图,打造差异化。透过万达、龙湖、万科、印力、金茂等多个玩家产品线求新之变,可窥见商业地产大势之变。

万达广场:从1.0单店模式到4.0“社交生活”场景

2021年,万达广场新增51个。其中,全国首个第四代万达广场——深圳龙岗万达广场开业,打造“城市微旅游目的地”,引进超80%体验业态,实现“社交感+体验感+美感+沉浸感”的多重升级。

龙湖:发力TOD项目,批量造天街

发力TOD项目是龙湖近年来的独有特征。截止2020年年底,龙湖持有超70个TOD项目,开发面积近千万平方米。仅2020年就拿下15个TOD项目,为历年之最。

万科商业:万科里2.0、首个文旅产业创新项目面世

2021年,万科商业在全国新开12个项目,包括万科西安首座万科广场——西安长安万科广场、万科商业首个万科里2.0——万科里·瑧、以及万科在淮海经济区打造的首个文旅产业创新项目——徐州万科新淮中心等。

印力集团:大体量项目吸睛,加码旗舰产品MEGA

2021年,印力开出10余家商场。其中,大体量项目如印力汇德隆杭州奥体印象城、温州印象城MEGA等备受关注。印象城MEGA系列是印力旗下超大型商业中心/目的地商业,管理面积近60万m²。

针对都市的国际化生活方式转变以及商业形态、功能、模式的不断重构,印力集团在印象城、印象汇、印象里三大主力产品线的基础上创新升级产品体系,全新旗舰产品印象城MEGA应运而生。

金茂商业:逆势上行,三大商业产品线构筑新版图

2021年,南京金茂汇正式升级换标为南京金茂览秀城,商户二装、招商签约、开业预热等多线发力,针对年轻人群消费需求,营造了更加轻松舒适的消费场景,结合线上线下的方式打造社群 ,加大社群活动,不断壮大社群规模,项目经营稳定。

金茂商业官方数据显示,目前金茂商业已经进驻上海、丽江、南京、长沙、青岛等13座城市,在营及筹开项目共16座。

在中国金茂的“5年20城”战略计划下, 2021年4季度金茂商业还将迎来青岛金茂览秀城、张家港金茂览秀城、天津金茂汇三座新项目入市。

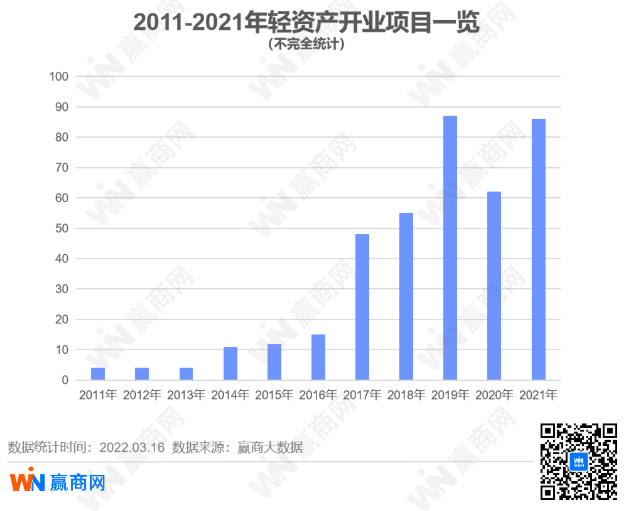

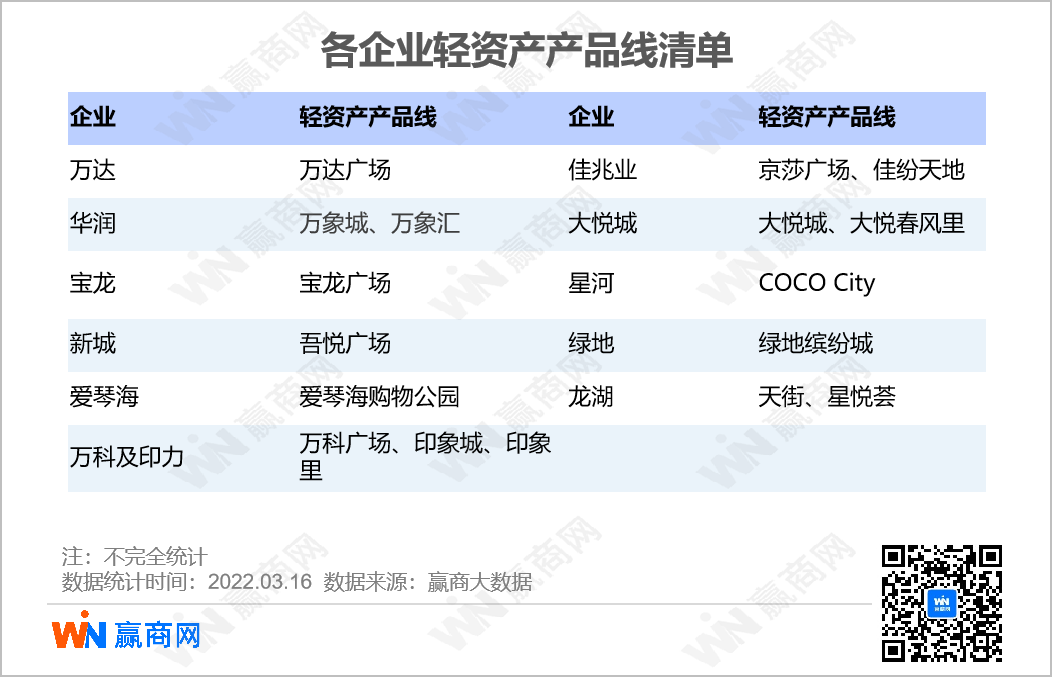

06轻资产:盛宴提前到来,独立上市商管公司加剧混战

疫情催化下,商业地产从增量向存量转变明朗,“轻资产化运作”的商业模式受到追捧,加速着商业地产领域的碎片化整合。

这种整合,叠加着存量改造、规模扩张,以及高能玩家之于低效物业的重现分割与排列组合。

截至2020年9月底,据赢商大数据不完全统计了29个企业(有轻资产输出业务,且总在管面积≥10万㎡)共有287个在管轻资产项目(开业时间截至2023年);至2021年底,这一数字已经攀升至388个。

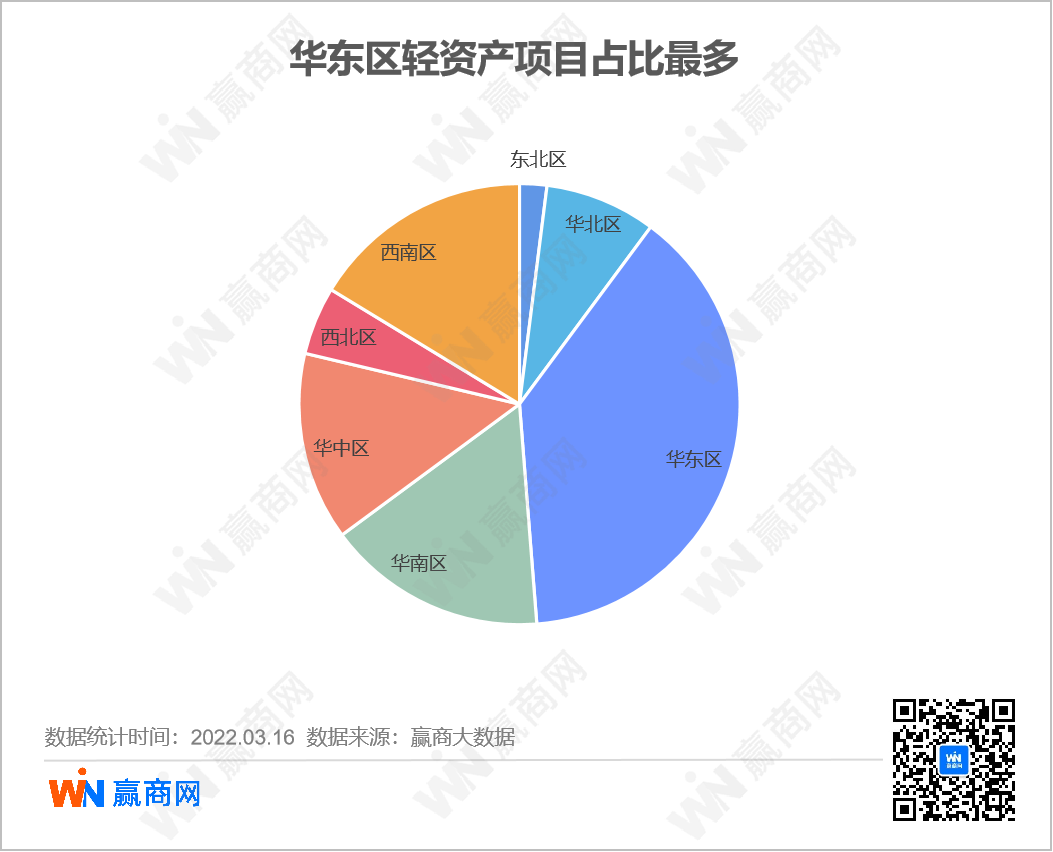

在这份轻资产图鉴上,能看到近400个轻资产项目的地域分布以及玩家特征:

地域分布:华东区为轻资产项目的重点布局区域,其次是西南与华南

以省份来看,广东最活跃,是唯一一个数量占比超10%的省份。其次为浙江、四川、安徽、江苏、山东。这与存量项目的数量、不同区域商业地产市场的成熟度高度相关。

玩家特征:头部企业占绝对优势,独立商管公司掀起混战

轻资产化的前提是必须拥有大量优质的固定资产,只有打造过优质的持有项目,才能拥有管理经验,向外输出品牌溢价。

就国内商业地产目前发展状况而言,持有大量优质资产的商业地产公司十分有限。因此,头部企业将进一步向二三线城市加速拓展轻资产项目。

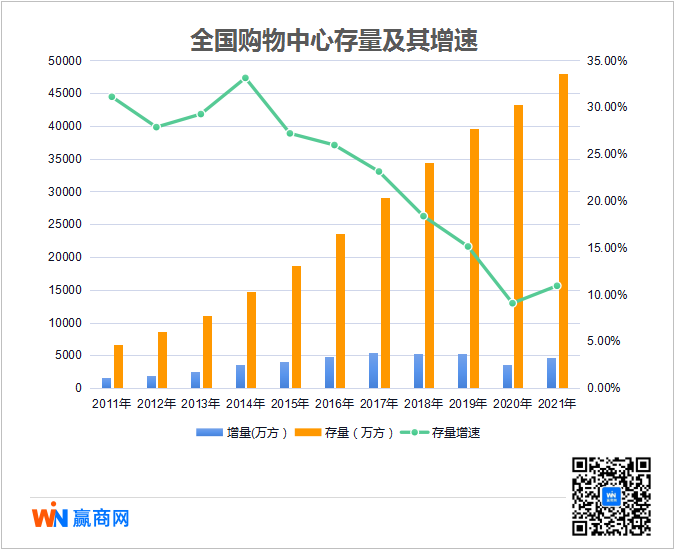

07购物中心存/增量:绝对增量缓升,存量增速连续下滑

作为中国城市线下最核心的消费场景,过去十年,购物中心面积高速增长。但是从总量上来看,中国购物中心存量的相对增速从2015年开始同比下降。

2020年疫情之下,不少项目因疫情暂缓开业,推迟至2021年。商场开业数量的回升也间接显示了开发商仍然看好市场的潜力。

在各大企业规模化扩张的同时,也在加速产品线的迭代和扩容。以往那种复制化的策略已经逐渐弱化,而更精细的产品细分或在不确定的市场环境中占有一定竞争力,其目的同样指向企业的扩张和市占率的提升。

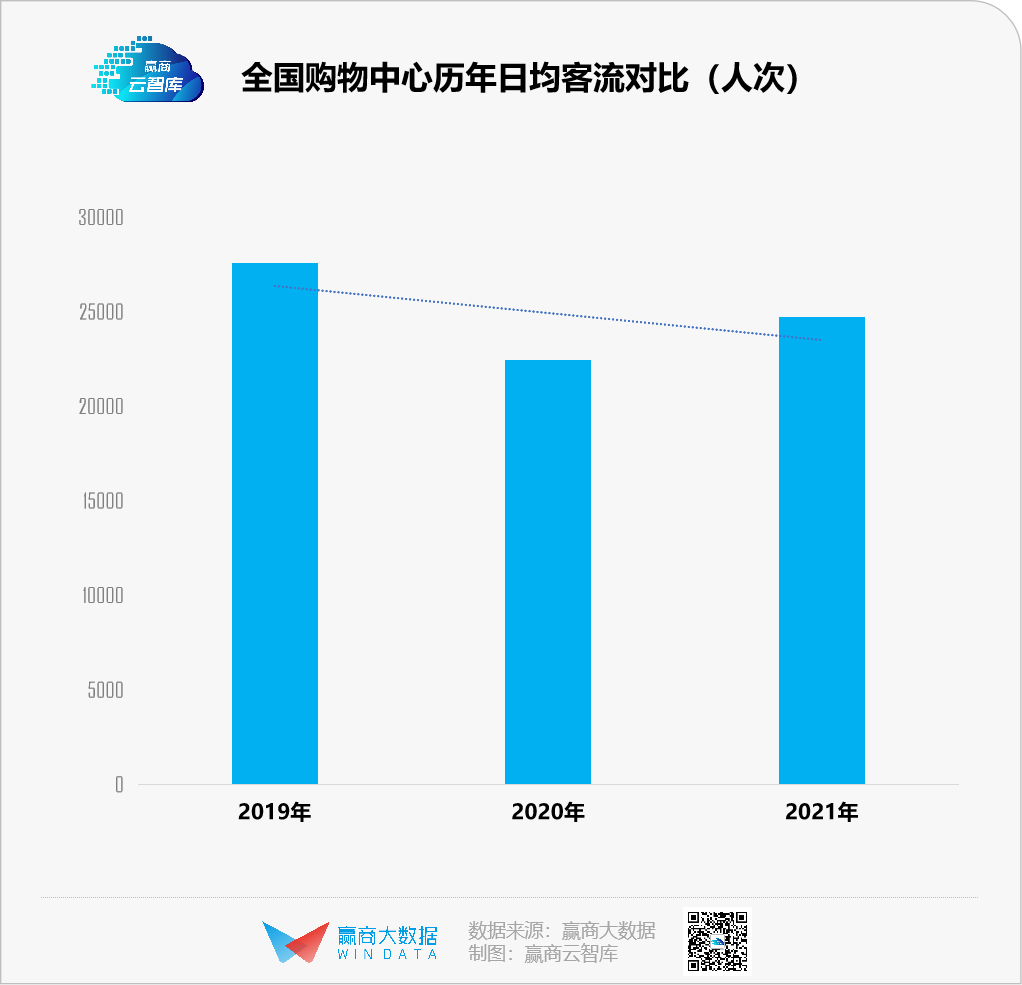

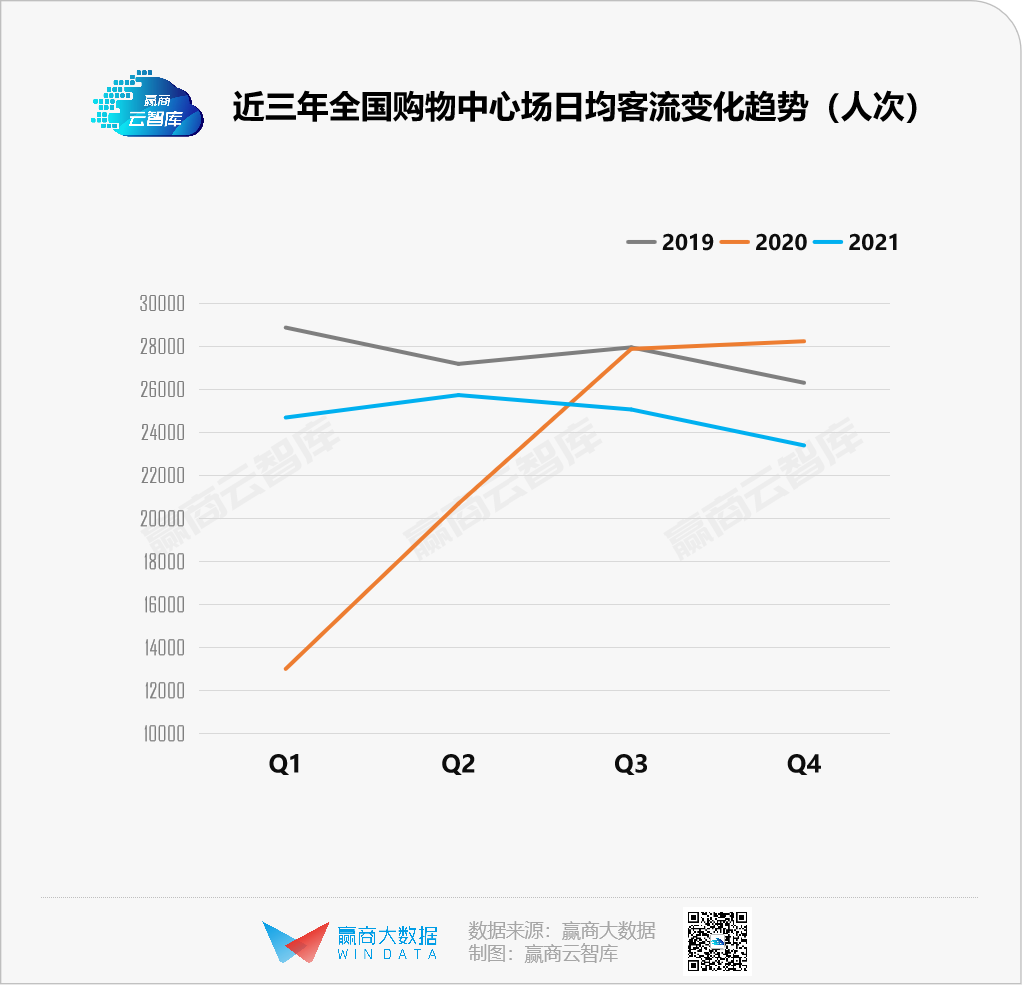

08客流:随疫情态势波动,不同城市分化明显

据赢商大数据监测,2021年全国3万方及以上购物中心日均客流近2.5万人次,同比增幅近10%,但与疫前水平相比尚有距离。

具体来看,2020年二至四季度,随着疫情防控解封、宏观调控刺激,消费阶段性复苏,至四季度全国购物中心客流强势回弹,甚至赶超2019年同期水平。

行至2021年,一季度客流回落,二季度小幅上扬,三、四季度同比2020年增速分别为-10.10%、-17.15%。

◎ 注:场日均客流:平均每日每场客流值。计算公式=某一研究时间段内特定范围中全部购物中心客流总和/(购物中心数量*天数)。

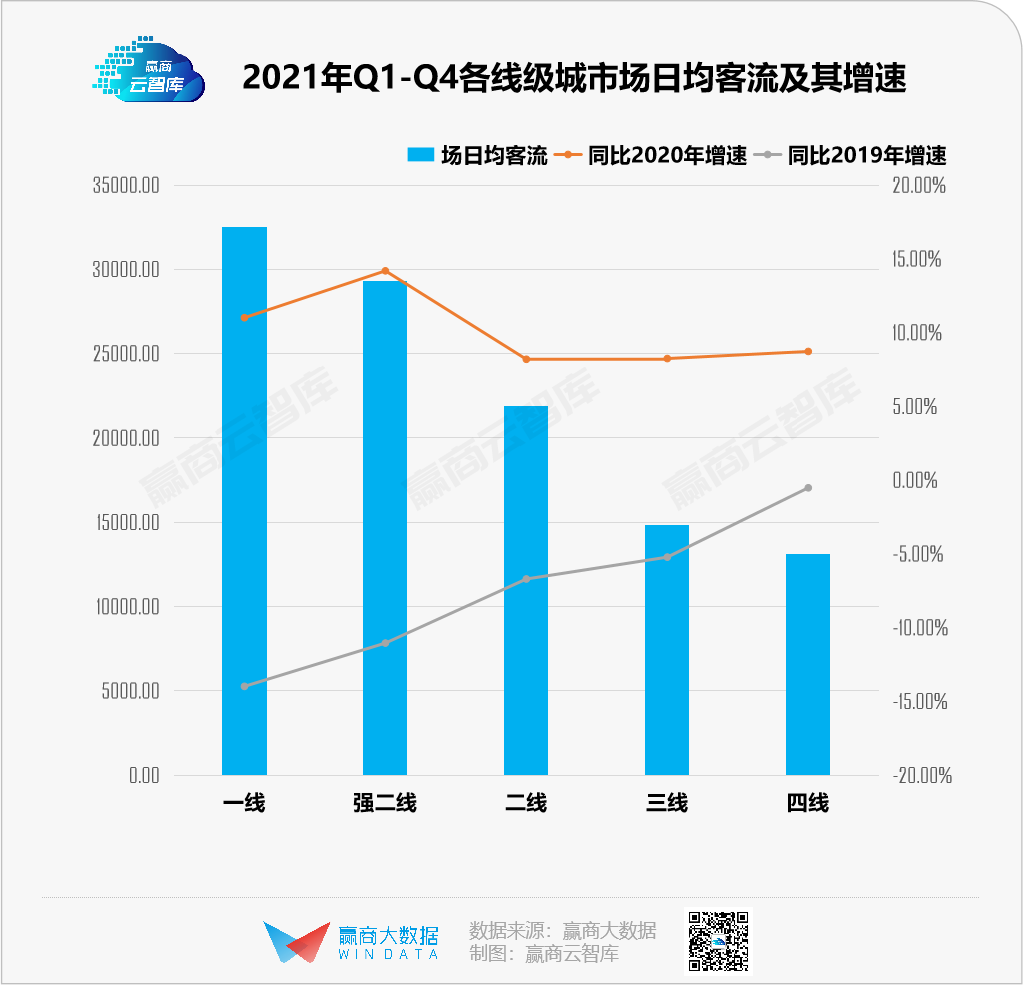

聚焦到具体线级城市,因客群结构差异,疫情之下的客流动态分化明显。

据赢商大数据监测,一线城市2021年购物中心日均客流量较疫情前回落13.98%,但较2020年增长11.01%;二至四线等下沉城市无论是相较疫情前还是上一年,整体客流增速都相对平稳。

二至四线城市,商业发展稳中有升,人口基数波动小。线下消费群体结构仍然以本地客户为主,线下消费需求体量相对稳定,且对线下产品的需求敏感度正在提高。随着线下消费市场的下沉及优化升级,低线城市消费体量的跃升未来可期。

09空置率:疫后较高,未来关键在于运营创新

据赢商大数据监测,2021年全国20个一二线城市购物中心平均空置率同比下降18.2%至9.0%;但相比疫前的6.1%的较低水平,仍有差距。

数据说明

数据来源:赢商大数据

统计时间:2019年1月1日-2021年12月31日

“出租率”、“空置率”释义:根据实地踩盘的全量门店数据计算得出,出租率=已出租店铺数量/总店铺数量;空置率=1-出租率

统计范围:北京、上海、广州、深圳、天津、南京、苏州、杭州、青岛、郑州、武汉、长沙、重庆、成都、西安、合肥、福州、厦门、贵阳、昆明20个城市,商业面积5万㎡及以上的已开业购物中心

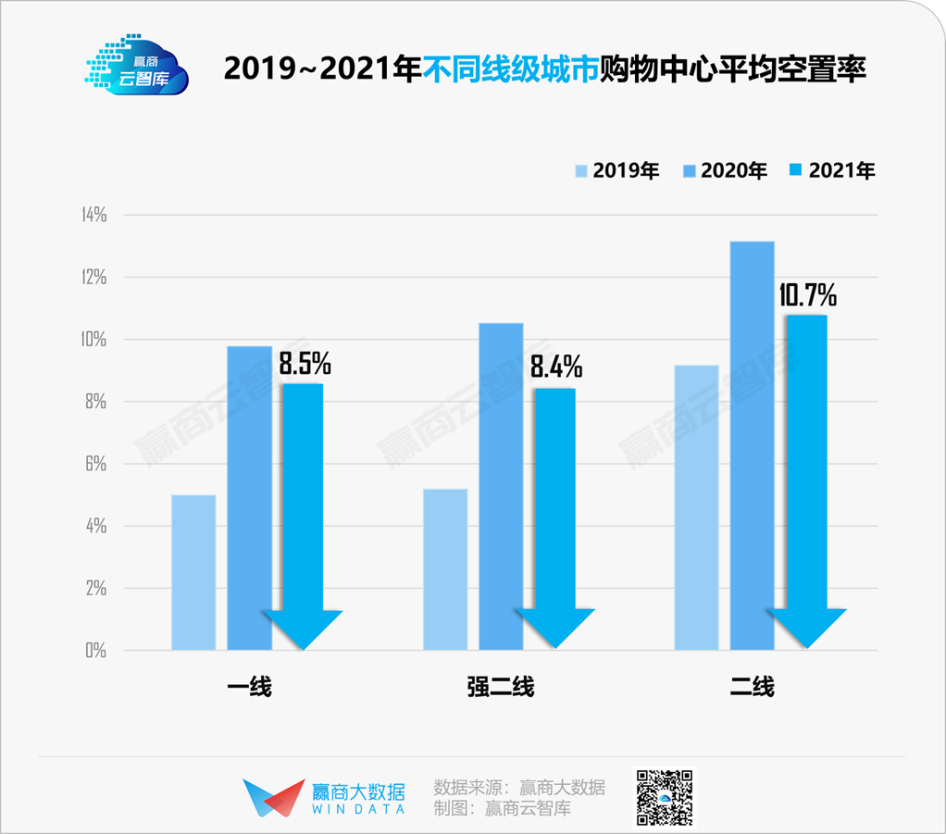

分城市线级,基于经济环境、人口密度、消费力强综合力,叠加着积极求变、经营能力佳等因素,一线、强二线城市购物中心抗周期力更强,2021年空置率水平回落至8.4~8.5%。

二线城市消费力提升不及商业开发速度,购物中心生存压力仍较大,2019年空置率水平已逼近10%,2020、2021年均超过10%,运营创新已刻不容缓。

城市线级划分说明

一线:北京、上海、广州、深圳

强二线:天津、南京、苏州、杭州、青岛、郑州、武汉、长沙、重庆、成都、西安

二线:合肥、福州、厦门、贵阳、昆明

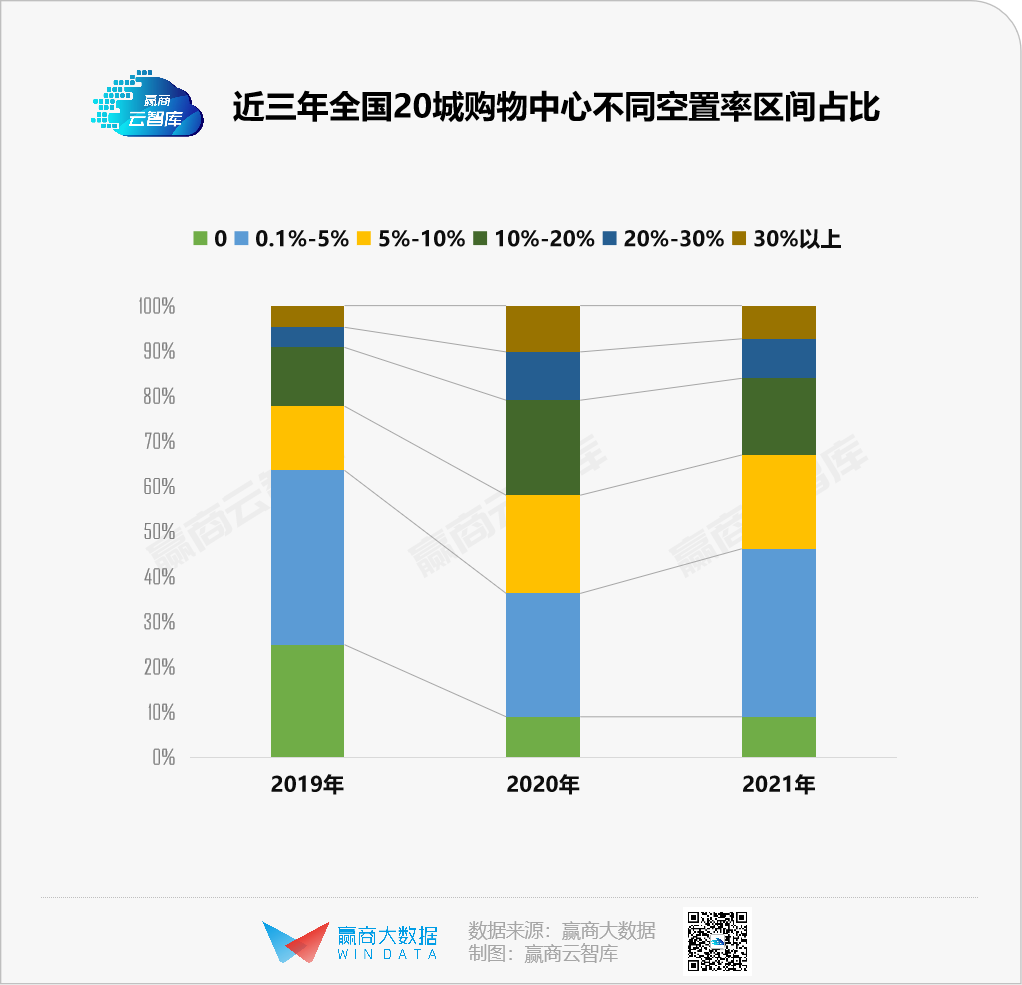

此外,2020年、2021年满铺出租的商场(即空置率为0)占比持平,均为8.9%。

当下,一定数量的“空铺”成为行业普遍现象,于商场运营者而言,优化品牌组合、提升商场吸引力更为关键,只有这样才能真正实现长期低空置率水平。

10开关店:缓慢回弹,整体趋于上行

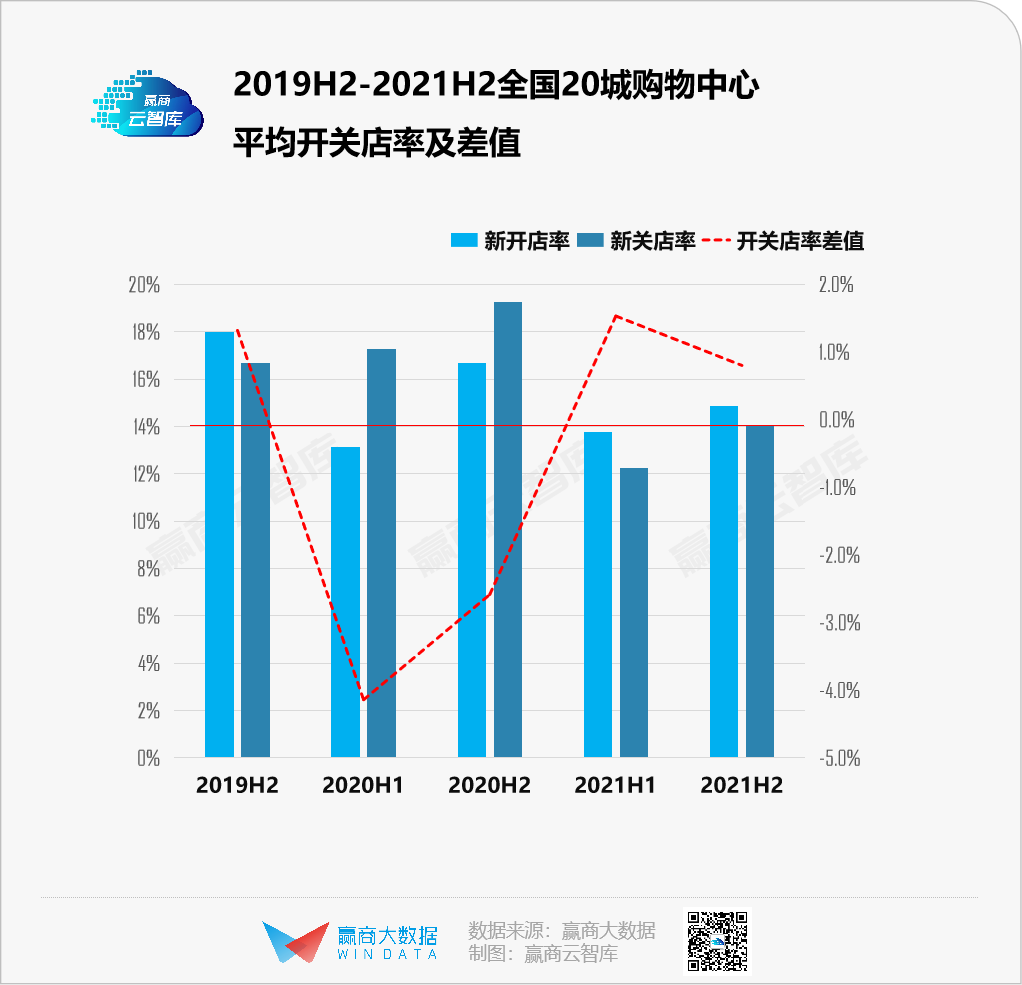

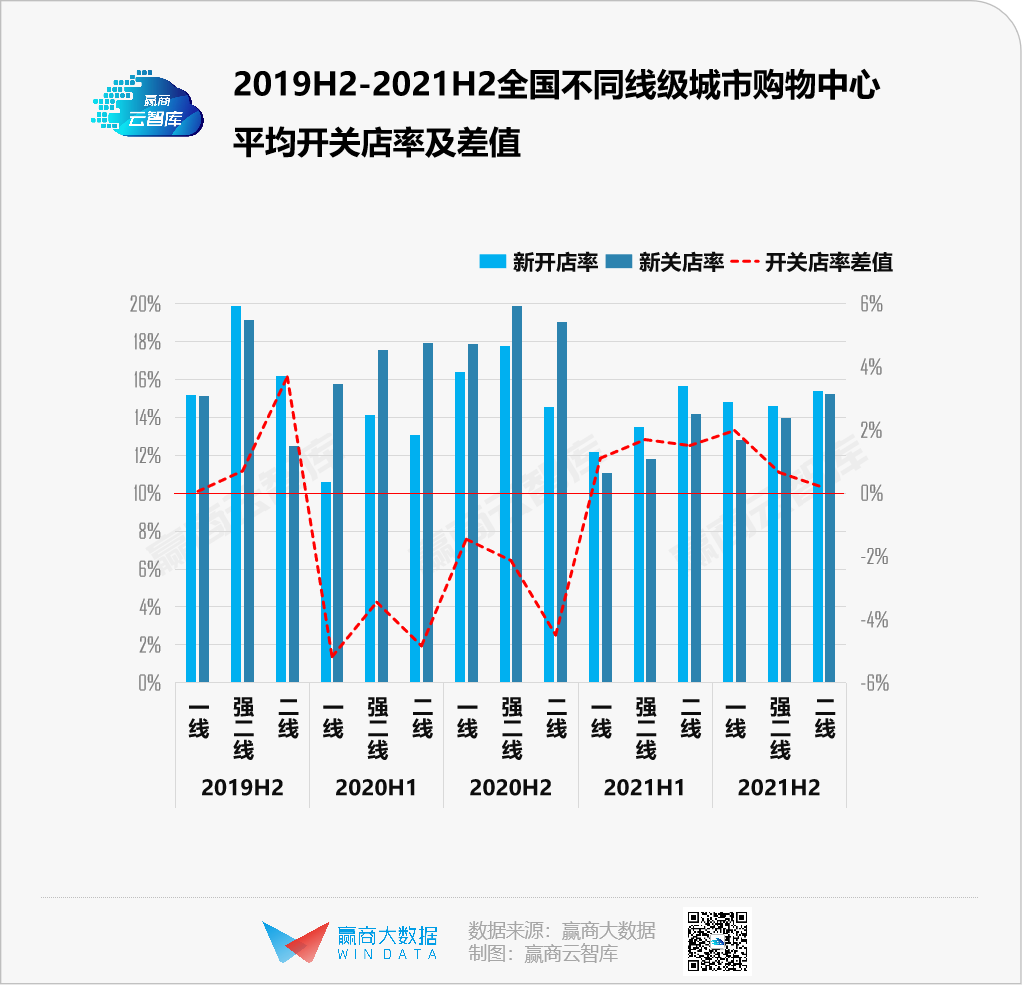

据赢商大数据监测,2021年全国20个一二线城市购物中心平均新开、关店率维持在12%~15%之间,开关店率差值大于1%,趋于上行。

对比近三年情况,可发现:

2019年下半年,疫前新开、关店率较高,而开关店率差值亦为正值,购物中心品牌调整幅度大,同时品牌开店积极性强,市场信心较强。

2020年,上下半年新关店率均较高,同时开关店率差值为负值,上半年更是达到-4.1%,表明购物中心受疫情影响较大,品牌拓店信心受重创。不过,下半年新开店率亦较高,头部品牌纷纷“抄底”开店,行业加速洗牌。

行至2021年,上下半年新开、关店率水平均不及以往、回弹情况不及预期,品牌更迭速度减弱,加上2020年开关店率差值下行幅度较大,购物中心迈出疫情阴霾还需一定时日。

数据说明

数据来源:赢商大数据

统计时间:2019年7月1日-2021年12月31日

新开关店率=统计范围内的购物中心新开(新关)门店数量/所有门店数量(含空铺)

平均新开关店率=统计范围内各城市购物中心新开关店率平均值

开关店率差值=开店率-关店率

统计范围:北京、上海、广州、深圳、天津、南京、苏州、杭州、青岛、郑州、武汉、长沙、重庆、成都、西安、合肥、福州、厦门、贵阳、昆明20个城市,商业面积5万㎡及以上的已开业购物中心(下同)

细分到各线级城市,可见:

2019年上半年,各线级城市开关店率差值均为正值,其中二线城市表现突出,开关店率差值达3.7%。

至2020年上半年,随着疫情深化,各线级城市开关店率差值急转直下,但步入下半年,一线、强二线城市明显回暖,但二线城市开关店差值仍为负且绝对值维持较高水平。

2021年上下半年,各线级城市开关店差值转正,但均低于2%,呈“横盘”态势,市场信心亟待提振。

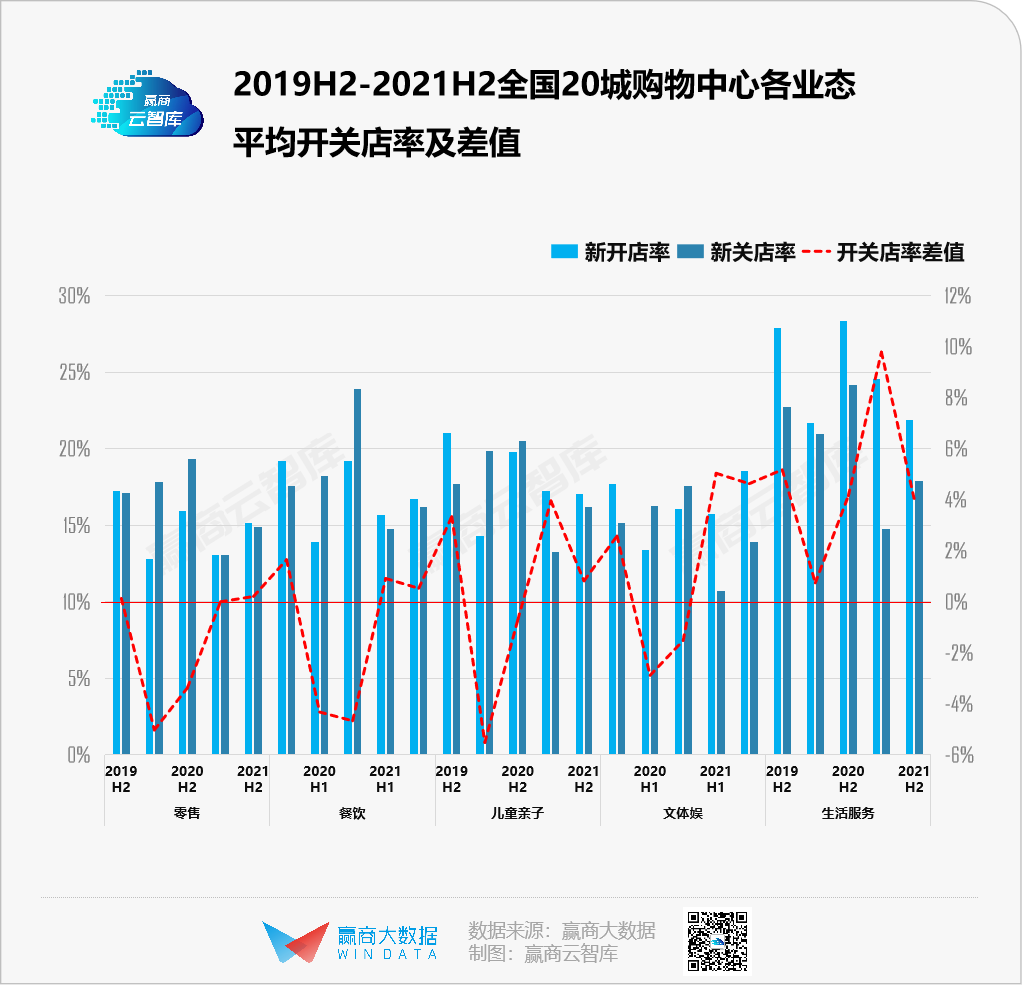

分业态来看:零售业态在2019下半年的开关店率差值已接近0,开店与关店力量势均力敌,2021年回调力度远不及其它业态;餐饮在疫前发展向好,2020年受疫情影响严重,2021年迅速回暖,积极拓店。

生活服务作为“刚需”型业态,抗周期能力强,即使是在疫情严控期,亦能保持正向增长;文体娱在疫前表现亦较好,虽2020年关店不少,但2021年明显反弹。

11品牌变奏:两极化、细分化及多品牌化

两极化:头部玩家谋变新生,新兴品牌长红不易

在疫情之前,新兴品牌的增长速度很快,在缩小和巨头的差距;但是,在疫情打击之下,新兴品牌的运营管理水平和风险抵御能力的短板逐渐暴露了。

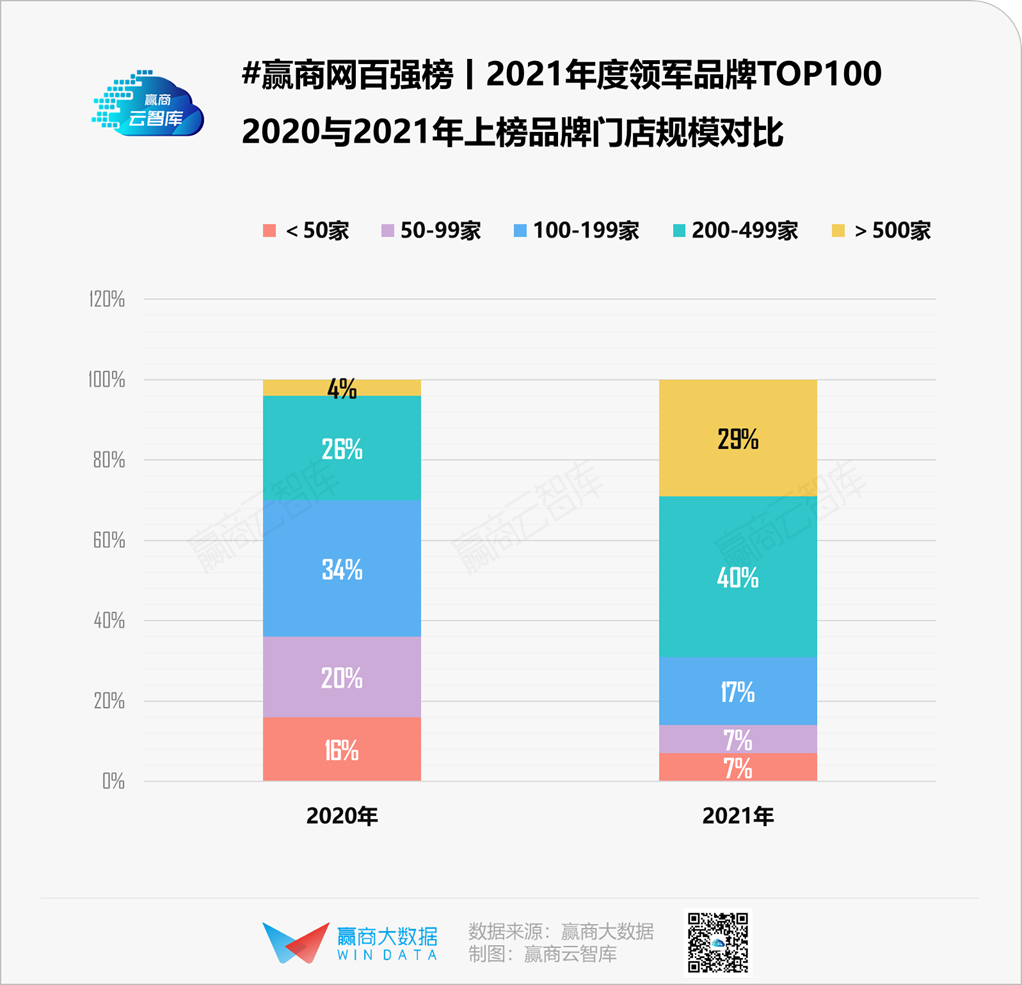

在《赢商网2021年度中国领军品牌TOP100》中,海底捞、喜茶等品类头部玩家mall门店数量在200家及以上的品牌占比近70%。可见以规模瓜分流量、建立护城河,依旧是品类头部们竞争的关键制胜点。

对比之下,以“高成长力、高承租力、高热力值”为据,《赢商网2021年度新兴品牌TOP100》遴选出的一批“造新”能力出众的品牌,虽开局大热,但不少都面临着优势单一的“成长烦恼”——难以发展壮大,给了后来者乘胜追击的机会。

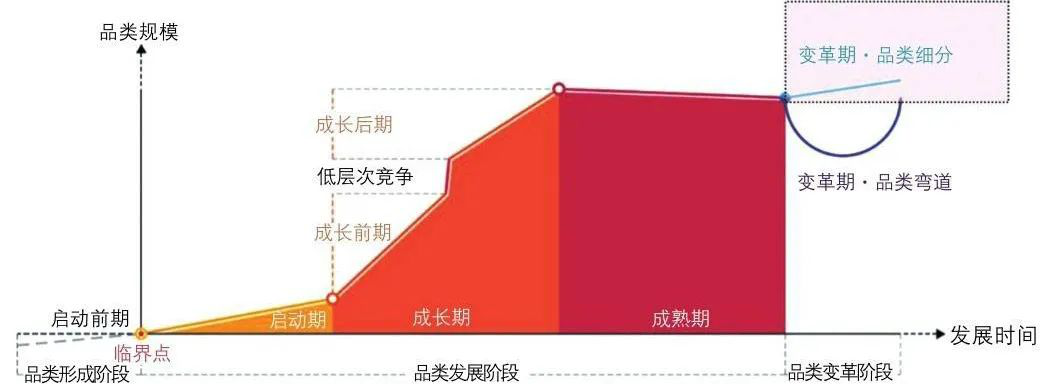

细分化:人群、功能与场景,皆可细分

当下,玩得最high、最疯狂的,当属“新”品类的品牌们。这种“新”并不等于“创造”,而只是“发现”。它们是消费洪流中成熟品类面对着特定、个性需求而被迫优化、裂变、细分的结果。

◎ 资料来源:《品类十三律》

按照《品类十三律》的说法,成熟品类自发进入变革期后,产生的品类细分,主要来自方面:

人群细分:追求个性需求,注重自我标签。“盲盒第一股”【泡泡玛特】市值一度突破1100亿港元。可盐可甜的盲盒玩具,让潮玩这一玩具届小众品类彻底出圈。

功能细分:创造新概念,凸显新功能点。【Bananain蕉内】通过体感科技等技术,成功占领了“科技内衣”的品类认知。

场景细分:深耕特殊场景,做透做红。奈雪的茶PRO门店产品比标准店多元,加入了咖啡,以及部分零售产品;喜小茶饮料厂,主推预包装产品,以提升消费场景与频次。

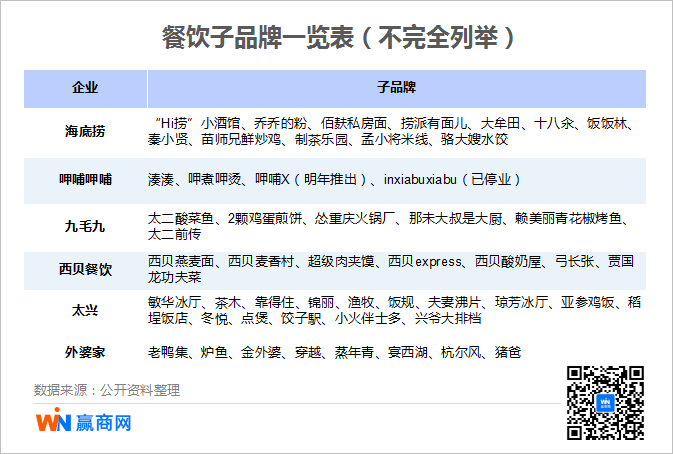

多品牌化:扩充业务版图,寻找增量市场

多品牌化,已经是消费领域品牌的成熟打法之一。一方面是希望扩充业务版图,实现多元化发展,寻找新的增量市场;另一方面是通过布局“副牌”,将触角延伸至主业以外的领域。

其中,典型代表非餐饮莫属。如海底捞试图以“极致性价比”抢占快餐市场,呷哺呷哺则希望跻身“高端火锅”市场.....

12数智化:从风声到落地,已成实体商业战略驱动力

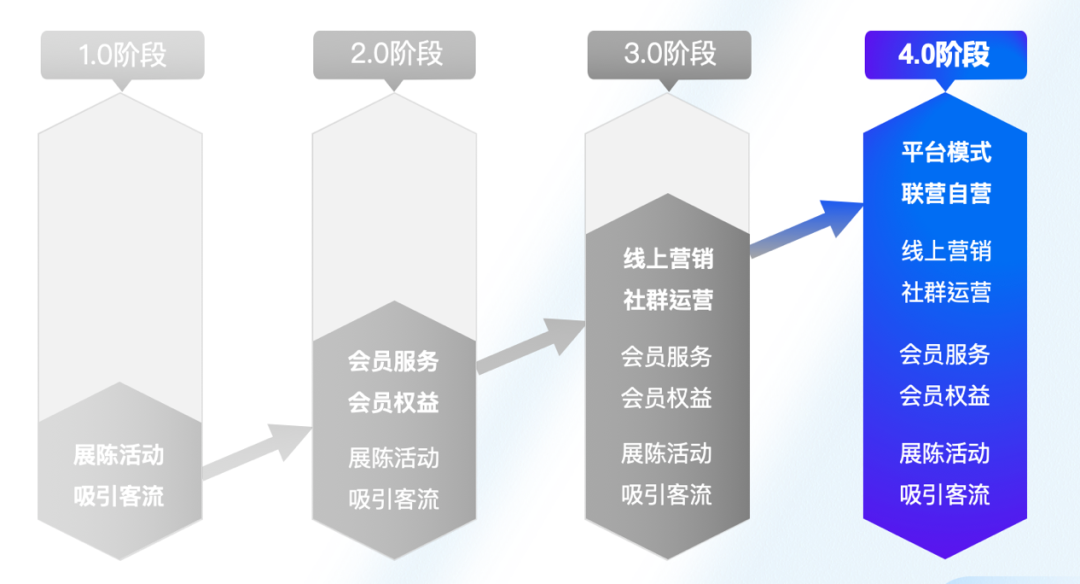

疫情催化之下,国内购物中心的数智化转型从风声到落地,已成实体商业战略驱动力。

在行业看来,目前国内购物中心的数智化发展经历了三个阶段:以库存管理、收银系统为代表的库存数字化阶段;通过会员管理、工作流程管理系统,对购物中心实行一体化管理阶段;以及,数字化营销时代。

以这三个阶段为基,当下购物中心数智化转型已应用到购物中心运营的全链条、全流程、全场景。

目前,赢商tech已经推出了城市商业地图、CMiCloud云商管、MI闪购等SaaS产品,覆盖商业项目从城市进入、地块判断、项目选择、前期招商到开业后商户招调管理、客户营销管理等环节的全生命周期。

以智慧商业数智化解决方案CMiCloud云商管为例,在传统商管系统(ERP)基础上,提供4万+结构化品牌数据及同类品牌智能匹配逻辑,为招商、招调全周期资源加持,以大数据关联对比及多维评价体系,赋能企业精细决策。

而在数字化营销方面,在赢商tech副总裁兼首席数据官朱智看来,过去两年,疫情和内部需求两股力量推动着购物中心数字化营销的激进式尝试,且已经跨入了营销4.0时代。

在《青山资本:亲爱的消费创业者,请认清现实》一文中,青山资本劝醒当下的消费创业者:面对现实,认清现实,接受现实。

这个现实是,疫情常态化之下,流量红利短期不会再有,资本红利短期不再有。可尽管活下去不易,中国商业地产人仍然可以继续相信国内线下商业之韧性。因为,这里有持续在线的消费需求,有汹涌而来的创新大潮,有应时而变的技术赋能。

· end ·

此次转载仅供分享不作商业用途

文字与图片版权归原作者所有

如需转载,请联系原作者