疫情下越活越好,这三类商场凭啥“穿越周期”?

疫情的第三年,重置了中国商业的基本面,也让原有的一些商业趋势加速发生。

作为以线下服务为主的实体商业,购物中心/品牌商户们从2020年初的盲目、慌乱,到2021年相对从容应对,再到2022年“倒春寒”多点爆发再次慌乱。三年来,有的企业转向精细化运营,有的企业稳健为本,有的企业反而逆势扩张。

在“适者生存”规则之下,中国商业世界的运行系统正演化迭代。什么会被淘汰,什么会留下来,什么发生优化?又产生了哪些新物种?

赢商网策划《疫情怎么改变了中国商业?》从行业宏观数据变化、个体观察、行业访谈等维度,试图反映疫情之下行业的努力、变化和趋势。

此篇为,疫情之下越活越好的三类商场。

作者 | 苏珊 黄柏坚

编辑 | 熊舒苗,主编 | 付庆荣

视觉设计 | 西野柏 黄居易

头图来源 | 视觉中国,其余图片均来自| 项目方

本系列第一篇,赢商网采访了餐饮、服装、美妆、亲子娱乐等业态的一线品牌高层,了解品牌的当下:《疫情第三年:有人70%店铺受影响,有人单店同比超20%增长》。

本系列第二篇,我们从数据的纬度,以12大关键词,观察疫情之下中国商业三年之变:《被疫情“虐”了两年,中国商业变了,又没变》

本系列第三篇,复盘了近三年消费市场投融资事件,从数量、轮次、金额、业态、细分品类等方面,分析疫情对消费品投融资市场的影响:《复盘近三年消费投融资:数量、 IPO、CVC大爆发后的理性回归》

本系列第四篇,盘点疫情进入第三年,那些上行和下行的品类/品牌,记录商业生态变化,回顾疫情下实体零售之深刻变局:《18大品类疫情下大洗牌:有人玩砸了,有人巧上位》

/

反复的疫情,持续挑动着国内各大商场的敏感神经。可常态之下,总有例外存在。

放眼过往2年,国内的高端商场、奥特莱斯、免税店客流表现虽有波动,却捷报频传,一派火热。

本篇,将以上述三类商场为观察样本,研究TA们在疫情之下“越活越好”的秘密。

一、高端商场:商业地产圈“掌上明珠”,吸客、吸金力在线

高端商场,时下商业地产圈的“掌上明珠”。

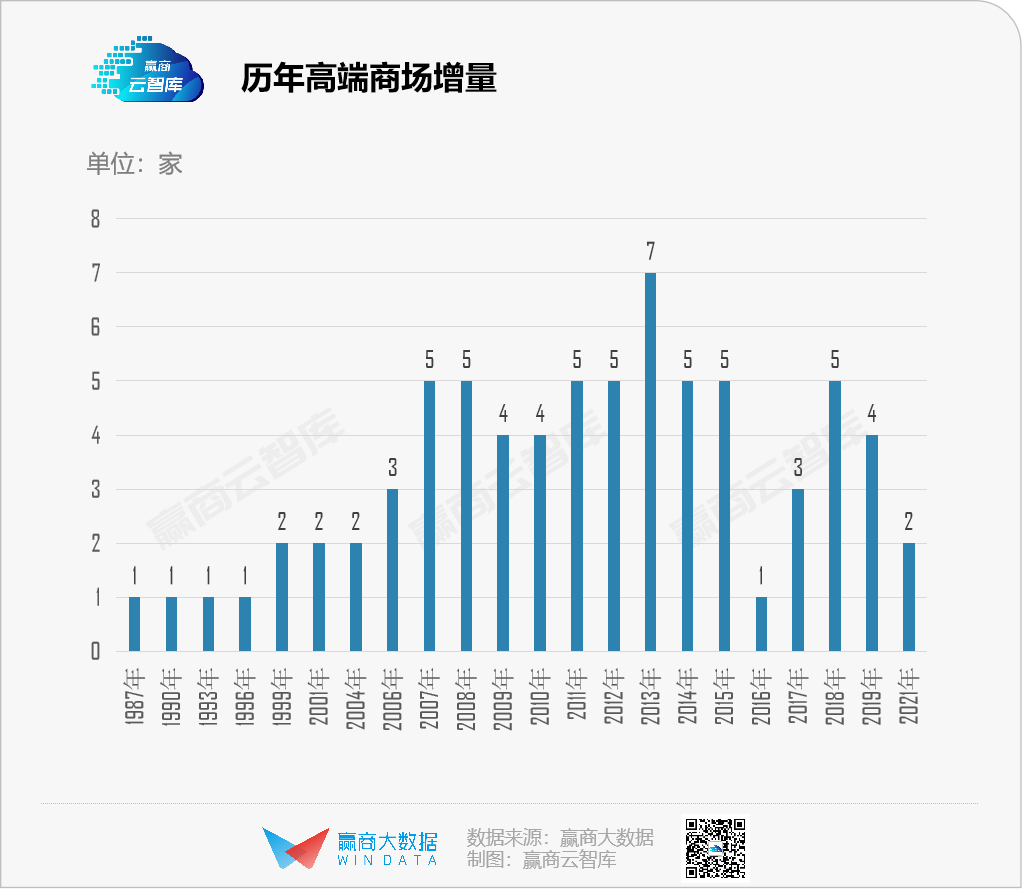

据赢商大数据监测,截至2021年12月底,全国高端商场共计73座,包含购物中心以及独立百货,主要覆盖中国的商业一二线城市以及部分商业三四线城市,其中商业一线城市30个,商业准一线城市20个。

疫情爆发后,得益于奢侈品消费回流,以及项目自身的优秀运营能力,它们显示出更强的抗周期性。

据赢商网不完全统计,2021年度全国销售额跻身“50亿俱乐部”的商场中,高端商场独揽17席位,占比超八成。

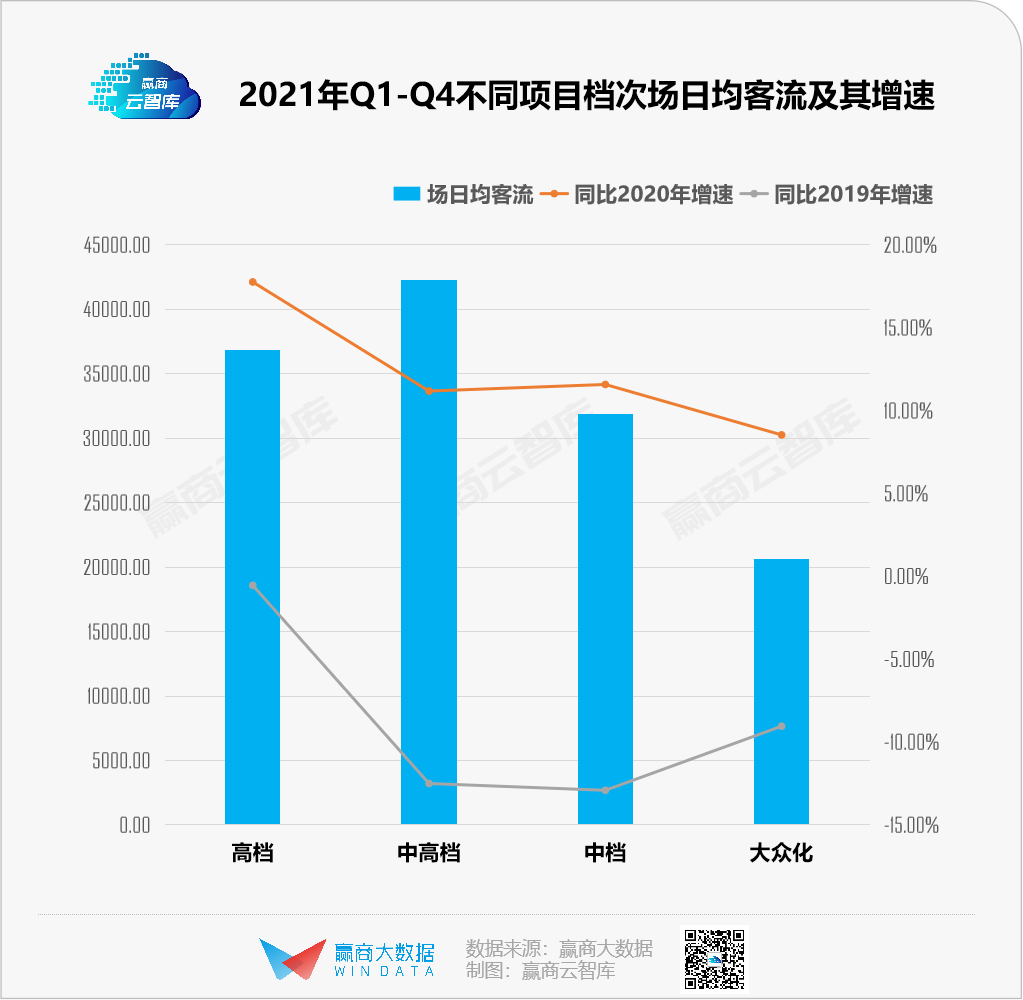

在《2021全国购物中心客流报告:日均2.5万人次,高端mall最抗打》一文中,可看到:2021年高端商场日均客流逆市上扬,同比增速高出其他档次商场超6%,客流水平亦回血至疫前水平。

高端mall客流密度普遍不大,但客群固定、目的性消费特征明显,客户忠诚度和转化率双高。它们能成为“最抗打”的吸金、吸客王,有天时地利之便,亦离不开硬核实力之坚。

华润、恒隆、九龙仓、SKP等头部运营商,品牌积淀充分,资本实力强大,是当之无愧的王者玩家。随着行业分化加剧,它们也演变出了差异化经营风格。

品牌布局方面,以恒隆为例,近年来更加注重轻奢品牌的配置。从2019年至2021年,将轻奢品牌占比从19.82%提升至了21.12%,截至2021年底其高端商场板块绑定的品牌数量达到1144家之众。此战略丰富了后备品牌积累,储备了更多的新一代中产客户资源,有利于更好地规避经营风险。

产品形态方面,上海IFC主打圈层、格调和氛围感体验。精确瞄准高财富净值消费群体,业态配置超脱于常见高端mall主打奢侈品零售的固定模式,在增强客户体验感上下足功夫——引进以COVA、Blondel、théATRE 茶聚场等为代表的高端下午茶品牌,进一步丰富购物中心功能体系。

这些头部企业凭借着引导性的经营战略,以及不断累积的品牌资源优势,必将强者恒强。而另一方面,随着城市居民生活水平不断提高,中高端消费群体壮大,与之匹配的高端消费市场上行不止,高端商场将继续蓬勃生长。

典型筹开业高端商场

海口万象城

计划开业时间:2022年中

项目位于海口国贸CBD核心区位,亦是海口目前最繁华商圈所在地。以重奢为主打,兼具全品类业态、高规格“首店”集群、尊贵的服务体验,总体量达12.3万㎡,将围绕着非凡场景、非凡品牌、非凡服务和非凡体验四大维度开启“自贸港之旅”。

成都SKP

计划开业时间:2022年10月

成都头部重奢商业,由成都交投集团与北京华联集团联手打造。据悉,项目商业体量为16.2万㎡,将引入Chanel、HERMÈS、Gucci等在内的百余家奢侈品品牌,交付7大顶级品牌的物业后,预计一线品牌覆盖率达98%。

二、奥特莱斯:年销售额10亿+的项目数量、总业绩逐年递增

疫情之下,主打“名品折扣”的奥特莱斯再次成为消费热点。

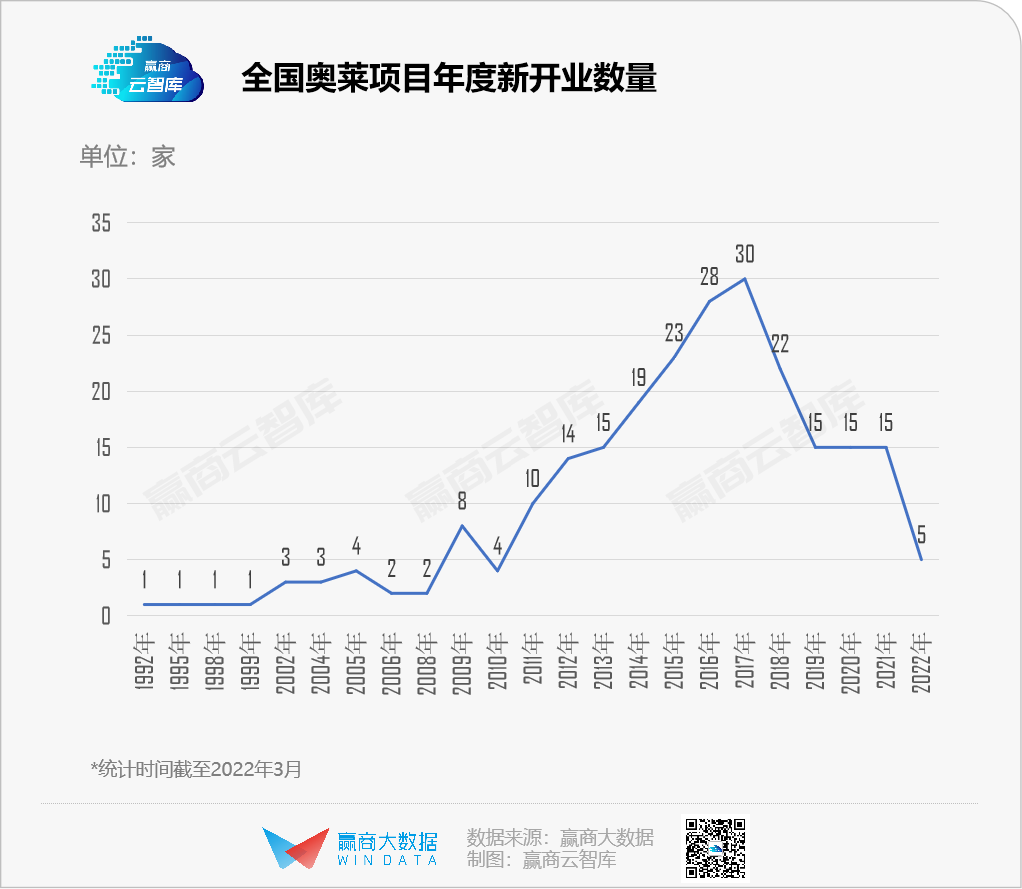

2019年-2021年三年间,奥莱以每年开业15家的速度稳步增长。据赢商大数据收录统计,截至2022年3月,全国已开业奥莱项目数量达241家。

疫下催生的本地及周边地区“微度假”消费需求增长,奥莱常见的“小镇模式”自带文旅属性,加上给力的品牌折扣、丰富的业态和沉浸式体验,成为城市白领周末或小假期休闲的好去处。

此外,不少奥特莱斯正在向一站式购物中心靠拢,除自身品牌流量和折扣力度的加持外,也在积极拓展餐饮、娱乐、体验板块,使之更能满足多元消费客群需求。

大势向好,国内各大奥莱项目业绩看涨。

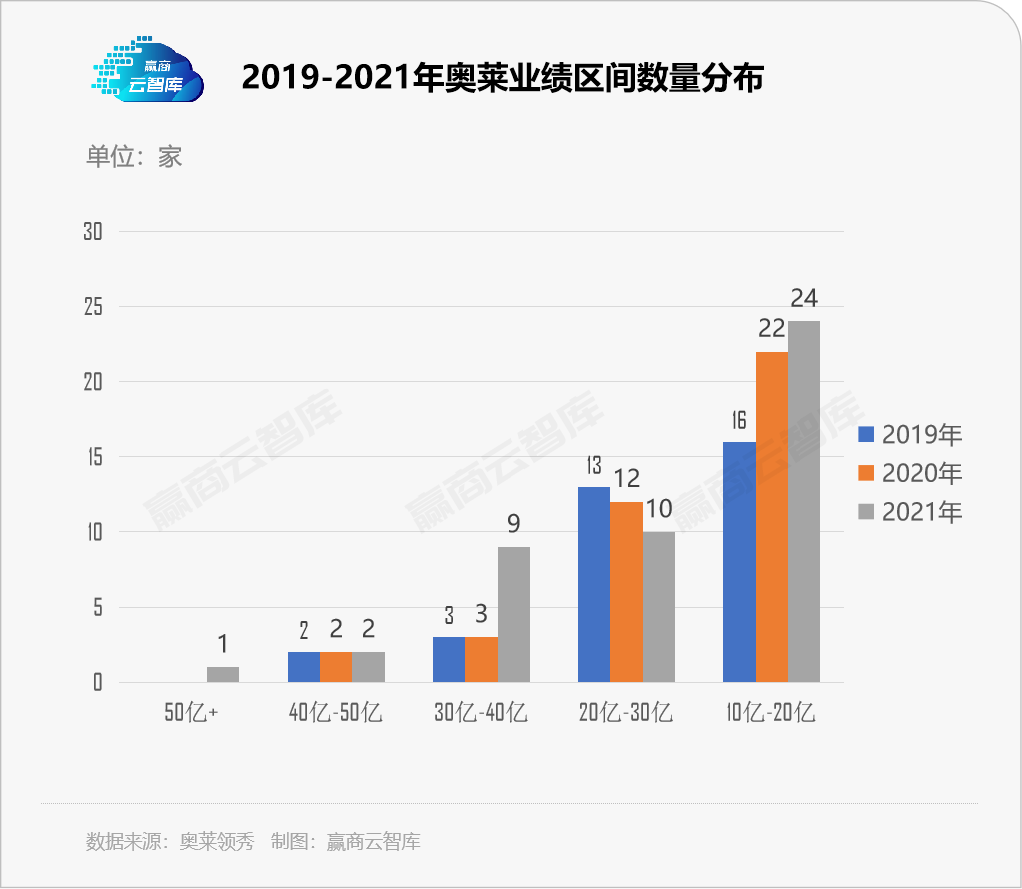

奥莱领秀发布的“年度中国奥特莱斯业绩排行榜单”显示:2019年-2021年销售额10亿+的奥莱项目数量、总业绩逐年增加。

2019年,34家10亿+奥莱总年销破700亿元;

2020年,39家10亿+奥莱总年销达800亿元;

2021年,46家10亿+奥莱逆势增长,总年销逼近1000亿元。

从前三名来看,百联奥特莱斯广场(上海·青浦)连续3年稳居榜首,并于2021年以55亿元的成绩成为国内首家超50亿元的奥莱。

通过适时的品牌调整和环境改造等经营战略,百联奥特莱斯广场(上海·青浦)自2015年以来业绩领跑业内。2022年3月,面对疫情突袭,该项目及时转变思路,着力主推线上销售。

RDM Asia在华投资的首个项目——佛罗伦萨小镇·京津名品奥特莱斯则连续3年位列第二,保持超40亿元的业绩。

佛罗伦萨小镇·京津名品奥特莱斯,意式风格小镇为其最大经营特色,设有奢侈品、国际名品、运动和户外以及休闲四大特色主题区。核心竞争力在于强大的品牌阵容:不仅坐拥Golden Goose Deluxe Brand和Victoria’s Secret在中国的首家奥莱门店,而且拥有Roger Vivier和Acne Studios亚洲首家奥莱门店及Sephora全球首家奥莱门店。

北京房山首创奥特莱斯,作为首创钜大的标杆项目、华北地区最大体量的奥莱项目,亦稳守第三的位置。

首创钜大是国内唯一一家以奥特莱斯为核心主业的上市公司,2021年业绩全面增长,营业收入13.41亿元,同比增长31%。项目于2013年开业,一期由8万㎡的奥特莱斯名品折扣中心、2万㎡的特色餐饮娱乐和儿童游乐中心构成,规划建筑面积为17万㎡;二期建筑面积8.8万㎡,增加多种业态形式,涵盖时尚零售、大型餐饮、京东超市及万达院线,与一期优势互补。

往后看,属于奥莱的大时代还在向前。据赢商大数据统计,2022年筹开业奥特莱斯项目超30家,体量超400万㎡。

项目主要是大体量购物综合体,其中多个20万㎡以上大体量项目,如包头中东奥特莱斯商业体量46万㎡,无锡悦尚奥特莱斯36.8万㎡,砂之船(福州)超级奥莱33万㎡,重庆永川里奥特莱斯20万㎡。

新一批奥莱项目的入局者包括砂之船、首创、百联、杉杉、爱琴海等,其中砂之船作为中国最大的奥特莱斯运营企业,2022年将再迎来砂之船(银川)奥特莱斯、砂之船(南京江北新区)超级奥莱、砂之船(福州)超级奥莱三个项目开业。

三、免税店:中免成为世界级免税龙头,但区域免税巨头格局稳定

免税店也是疫情之下,一路逆势增长的典型玩家。

2020年,海南岛的离岛免税销售额超过320亿元。2021年,海南离岛免税店销售额突破600亿元,同比增长84%,成为疫情后全球免税行业的一枝独秀。

2022年春节法定假日期间,海南日均免税销售额2.60亿元,较去年春节同期增长58%,;日均购物人次3.97万,同比增长62%,环比增长93%。全省10家离岛免税店总销售额 19.83亿元,同比(公历口径)增长144%。其中,免税销售额 18.2亿元,同增153%;免税购物人数27.78万人,同增128%。

占市场份额90%左右的中国中免业绩喜人:2021年度,实现营业总收入676.69亿元,同比增长28.65%;净利润95.92亿元,同比增长56.23%。

这主要是由于外部消费回流+国家政策支持+自身能力提升。

疫情下奢侈品消费回流,免税店承载重任

《2019 年全球奢侈品行业研究报告》显示,2019 年有超 600 亿欧元的国人奢侈品消费在国外完成,消费外流现象十分严重。

免税店是消费者尤其是中高收入群体购买奢侈品的重要渠道,根据 Oliver Wyman 的中国出镜旅客调查数据显示,中国消费者海外消费约 37%发生在免税店,其中有 29%是发生在境外市内/机场免税店,在国内免税店的销售额仅有9%。

而这一切在2020年初被改变。

2020 年我国境外旅行支出仅为 9,008 亿元,同比下降48.7%,倒退到2012年左右水平。购物是旅游产业链上附加值最高的环节,我国公民以往在香港、韩国、日本的中高端旅购需求,如今正在被海南等渠道吸收。

在中国居民消费回流的过程中,免税店因其产品结构,以及相对于传统零售渠道的价格优势对游客的吸引力,能够承担起吸引国人海外消费回流的重任。

政策红利+行业自身提升,国内免税吸引力增强

长期来看,国内免税市场增长空间依然巨大,如何优化品类组合价格优惠、购物体验等方式增强国内免税市场竞争力,成为吸引海外免税消费持续回流的关键。

免税消费具有高端化、奢侈化的特点,中高收入人群为免税消费的主要受众群体。

免税消费品主要为烟酒、香化产品、箱包、首饰等可选消费品,具有一定的奢侈品属性。同时税率较高,若加上关税、消费税和增值税等应纳税费,价格相较于进口完税价格会高出约36%-297%,因此免税消费的吸引力较大。

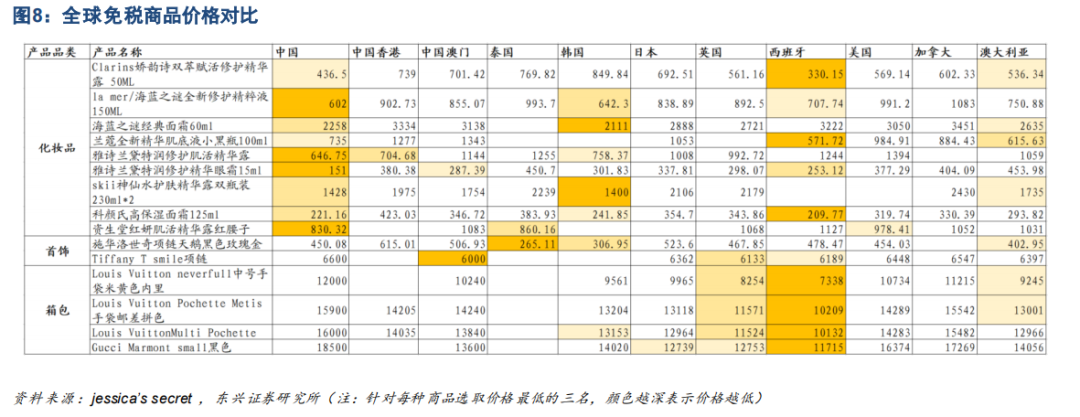

通过对比核心大单品在各国免税店的价格发现,部分产品国内免税已经形成了明显的价格优势,部分商品拥有最低价格(在挑选的可比范围内),国内免税店吸引力有所增强。但同时也看到,国内免税在首饰和箱包等精品品类上距离国际免税市场仍有一定差距,未来有较大提升空间。

全球企业各具优势,中免已经成为世界免税龙头企业

从近年的旅游零售商排名来看,全球竞争格局受到疫情一定影响,但各地区龙头并未有明显变化,由于已经在其强势领域形成与其他地区不同的经营模式,区域性龙头均可维护住龙头地位。

韩国是全球免税行业最发达的国家之一,三大免税公司乐天、新罗、新世界,在2020年全球旅游零售商排名中分别位于第二、五、七位。依托成熟的百货业和化妆品产业,韩国重点发展市内免税店,吸引众多亚洲旅客赴韩购物,济州岛也成为知名离岛免税区之一。

日韩强大的化妆品品牌促使其免税行业蓬勃发展,如何学习日韩壮大本国产品品牌助力其走向世界是我国零售行业、消费行业、免税行业需要共同思考的问题。

老牌免税行业龙头 Dufry 业务布局全球,渠道多样,产品种类多元,持续并购扩张市场份额,曾连续多年作为全球免税龙头,在疫情爆发后受负面冲击明显,在全球的龙头位置被中国中免取代,但仍具有品牌商渠道等优势,毛利率维持在较高水平。

拉格代尔在法国龙头地位显著,在大量口岸开设门店,业务兼顾免税和有税,并于近年不断加深与中国中免合作,中国区业务发展亮眼。

Heinemann(海内曼)作为德国免税龙头,兼顾批发和零售业务,业务主要布局欧洲,近年进军亚洲,并于美国开展邮轮业务。DFS曾是全球性免税龙头,近年来在全球排名被Dufry、乐天和中免超越,但仍保持在前十,业务主要聚焦于亚太地区,大力发展市内店。

美国免税龙头是DFA,业务集中在美洲,在美国和其它美洲国家各大机场经营机场免税店。泰国王权免税也是亚洲老牌免税企业,依托发达的旅游业,发展机场和市内免税店,入驻众多具有特色的泰国本土品牌。

但全球龙头发生了更迭。中国免税行业的崛起使得中国免税国际地位显著提升,国内免税龙头中国中免已经取代了 Dufry 成为了新的世界免税龙头企业。据中免2022年1、2月经营数据公告,旺季经营情况喜人,预计实现归母净利润约24亿元,归母净利率约为 18.32%,创历史新高。

典型筹开业免税商场

海口国际免税城

计划开业时间:2022年

海口国际免税城,位于西海岸新海港东侧,规划总建筑面积92.6万㎡,集免税商场、星级酒店、高端办公、配套住宅以及大型商业为一体。建成后,将为海南免税购物版图再添“新地标”,助力海南建设成为国际旅游消费中心。

高端商场、奥特莱斯、免税店所显示出的卓越的客流弹性及逆市上扬的行业领跑力,都提醒着在零售领域深耕多年的商业地产玩家们应重新思考投资策略,同时发力定位更聚焦的线下消费产品。

但丰富自己的资产组合绝不是简单的腾笼换鸟,而是要以更成熟的管理战略和打法,在长期中穿越市场周期。

· end ·

赢商云智库原创稿件,如需转载请告知