龙湖、新城、华润都要来开新mall,郑州商业能再上一层楼吗?

————「寻找商业MALL力」系列报道

今年8月,研磨·2022中国城市商业力高峰论坛将在武汉举办。商业体作为城市商业发展的重要载体,传达商业原创能力,是城市商业力不可分割的部分。为此赢商网特别策划「寻找商业“MALL”力」系列报道,以城市视角探寻购物中心/商业街的原创力。本期寻找商业“MALL”力之郑州。

郑州商业市场回顾

从上个世纪90年代中后期至今,郑州商业地产经历了二十多年的演变发展历程。从萌芽到逐步成型,再到商业模式不断调整,直至更多新业态的诞生。

1955年郑州百货大楼的开业,改写了郑州商业的历史。直到1978年,华联商厦、郑州百货大楼、紫荆山百货大楼、商业大厦及亚细亚相继开业,并在1990年前后上演了一场名震全国的中原商战。

自1996年起,郑州的商业市场相继陷入了经营困境,2000年正式步入了一个长达8年的“断档期”。此期间,金博大、通利电器、八方电器、丹尼斯四大本土刷新商业零售市场新局面。

2010年之后,郑州商业项目迎来井喷态势,衍生出郑州新田360广场(国贸店)、万达城市综合体、升龙商业广场等“实力派选手”。郑州商业进入冲刺期,新增商业项目持续增加,开始扎堆开业;2018年商业大爆发,一年之间新增首创奥特莱斯、郑州上悦城等15个商业项目,新增商业体量近90万平方米,首次进入新一线城市前10名。

疫情席卷全国,郑州虽有波及,依旧新增郑州YOYO PARK购物公园、郑州瀚海海尚购物中心等13个商业项目,发展势头强劲。

2020年至2021年,郑州购物中心增量市场持续发力,共计新开购物中心22个,总体量146.76万㎡,郑州CITY·大融城、吾悦广场、杉杉奥特莱斯等产品线集中亮相, 主要扎堆在金水区、管城回族区及二七区等行政区域。

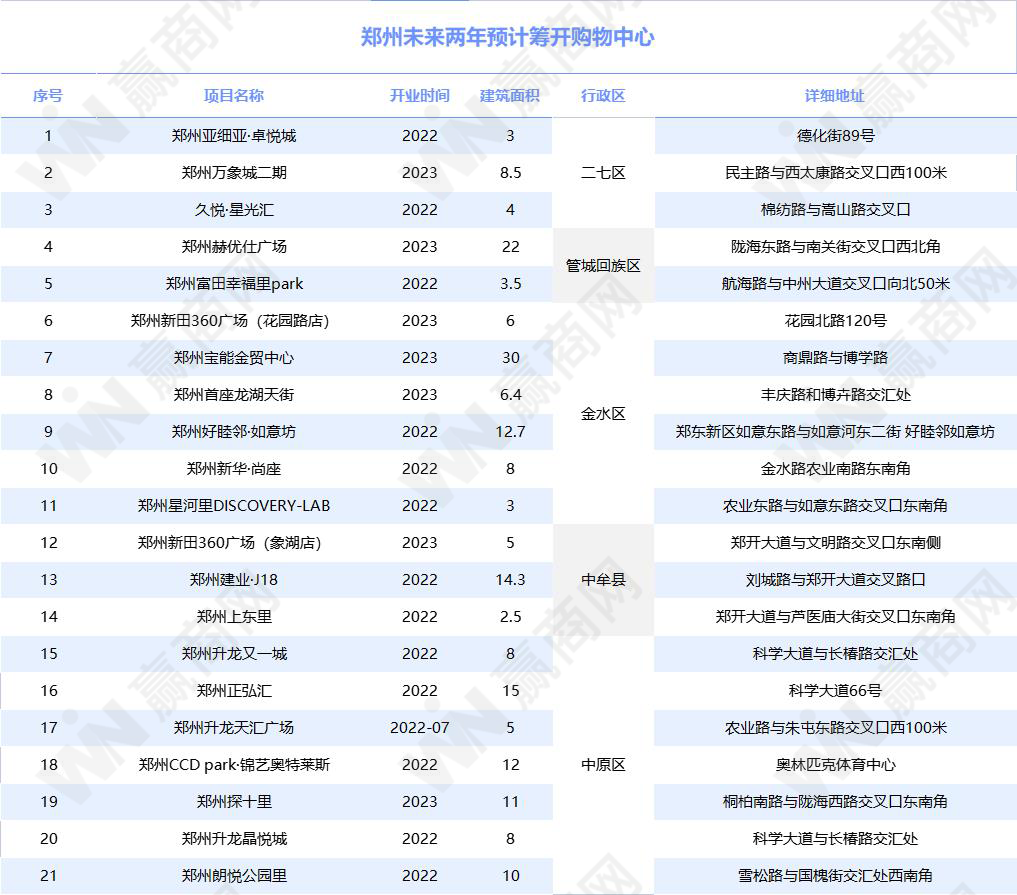

截至2022年6月30日,郑州购物中心(含独立百货)共计105个,总体量高达781.28万㎡,2022年下半年预计有21个项目开业,体量为197.9万㎡,若如期开业,则是郑州商业地产历史上新增供给量最高的一年。

区域商业发展

//行政区:金水区项目数量第一,中牟县后期勃发

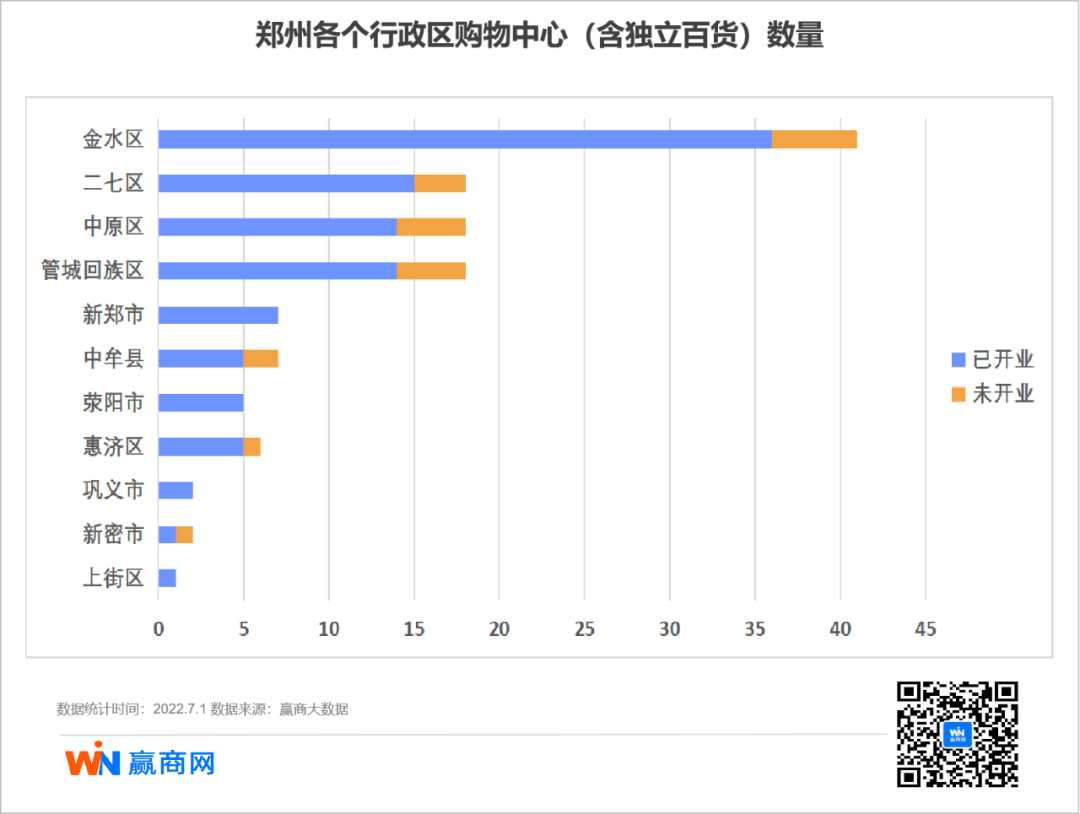

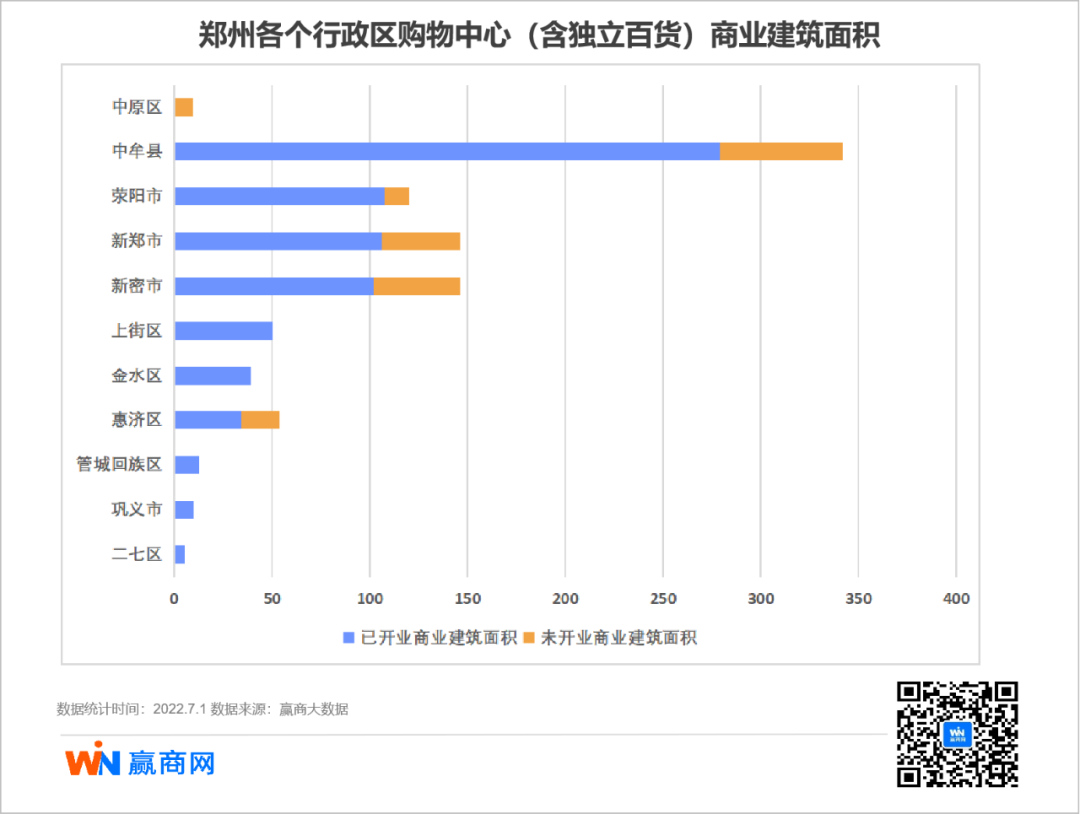

郑州市共设置金水、二七、中原、管城回族、新郑、中牟、荥阳、惠济、巩义、新密及上街共11个行政区,金水区、二七区、中原区人口密度最为集中,目前金水区存量商业项目数量位居全市第一,共计 36个,增量上,未来2年新郑区将有新壹城,新尚天地等项目入市。

于数量而言,郑州市商业项目最多的前五个行政区分别为金水、二七、中原、管城回族及新郑;于商业建筑面积而言,中牟、荥阳均靠前列。

据2022年郑州大事件盘点可见,郑州首座龙湖天街将落户金水区这片商业热土,同区域选手包括郑州正弘城、郑州YOYO PARK购物公园,郑州瀚海海尚购物中心等商业项目,其区域商业版图铺展将愈来愈大。

//商圈:市级商圈项目集中度高于区域商圈

随着城市建设不断外扩,郑州商业项目不再单纯的聚集在城市中心区,郑州从二七广场商圈、花园路商圈为核心的「双中心」模式,逐渐向多核化商圈演变发展,呈现出全面开花的趋势。

经赢商网观察,郑州所有城区已形成17个商圈,包含2个市级商圈和15个区域商圈。已开业和未来2年筹开的购物中心(及独立百货)的126个项目,有70个项目在商圈内,其中15个项目在市级商圈内,已开业项目8个;45个项目在区域商圈内,已开业42个。

具体到每个商圈上,商圈内项目数量排在前4名的二七广场商圈、大学路商圈、花园路商圈、西区商圈,已在各自领域形成集群效应。

市级商圈代表有二七广场商圈及花园路广场商圈,二七广场商圈以10家购物中心(独立百货)独领风骚,自2012年起,二七商圈作为传统商圈已成为大商集团、华润集团等大型购物中心的竞争热点,现商圈代表项目有大卫城、万象城,新田360广场,旧改项目大融城等,据赢商大数据显示,二七商圈的客流量工作日去重客流为144万人;节假日去重客流为172万人,可以称得上是郑州最具历史底蕴的市级成熟商圈。

运营商洞察

郑州欧亚百货大楼作为郑州早一批的独立百货,创始于1995年,开业的第二年,就以年销售额550万元、年纯利润36万元的丰硕成果,创造当时本地民企运营的商业奇迹,一度成为郑州市民消费购物的地标商场。

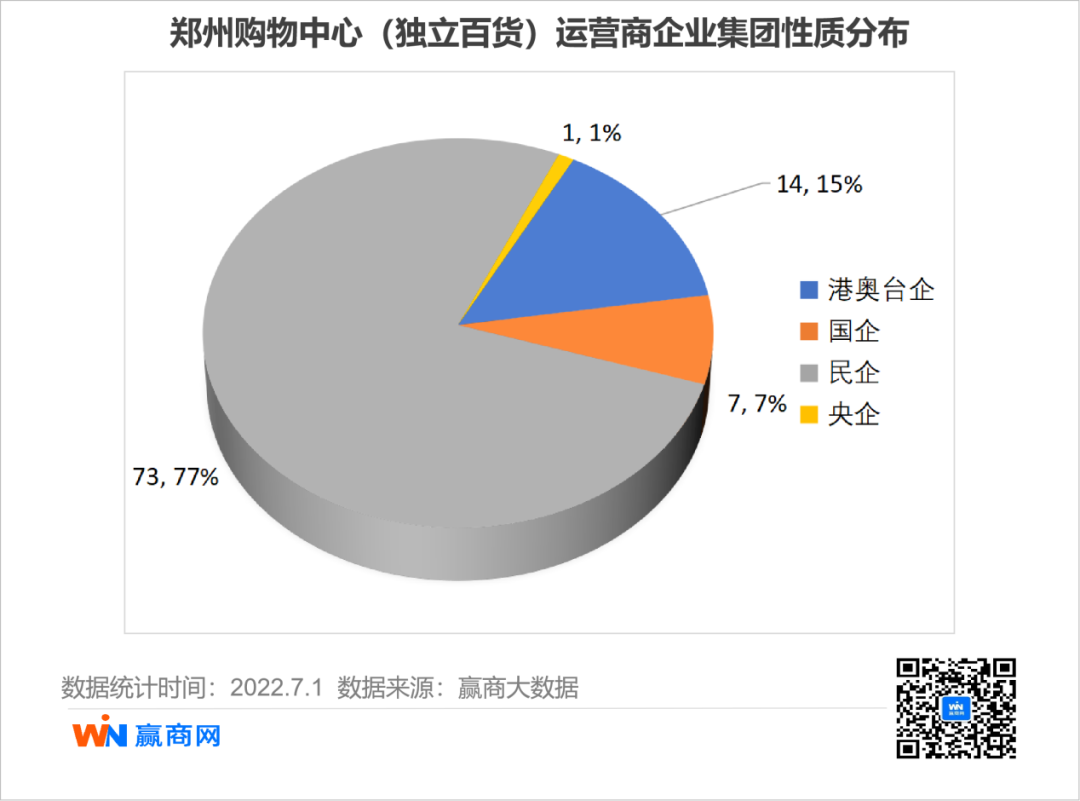

郑州市场的港澳台资企业,存在感相对较弱,郑州丹尼斯百货有限公司及新世界发展有限公司进驻后,至今暂无港澳台新企业的“血液”流入。

2012-2013年,国企代表大商股份有限公司接连开发了三个商业项目,随后王府井、首创、绿地等一批国企陆续来到郑州投资,加快推动郑州商业新格局。

如今,大量外地企业也瞄准了郑州商业的大蛋糕,至少有31条商业产品线完成在郑州的布局,新城吾悦、杉杉奥莱、万科等企业纷纷加码。不完全统计显示,郑州购物中心(含独立百货)中民营企业占比73.77%,央企、国企商业项目占比偏低。

由此可见,郑州的商业格局更依靠本土商业的自我更新迭代,本土企业把持着大量的商业资源和优质地段,但起步晚,经验较少,极大程度上影响外来企业找到合适规模的地块。

项目情况

//项目档次:大众化项目占比约一半

研究郑州80个购物中心和独立百货后,我们发现已开业项目中,高档型仅占2%,中高档和中档项目35%,大众化项目占比最重,达到了63%。

头部奢侈品加持的郑州丹尼斯大卫城,从最初的百货时代,到后面的购物中心兴起,其品牌实力及高端定位始终安如盘石,占据郑州商业市场的绝对地位。

以万达广场、郑州新田360广场、锦艺城等产品线为代表的中高档及中档项目,共计28个。

大众化项目包含郑州新悦荟、郑州金水印象汇等50个,瓜分大半的商业市场。

//出租情况:2022年样本购物中心平均出租率全国领跑

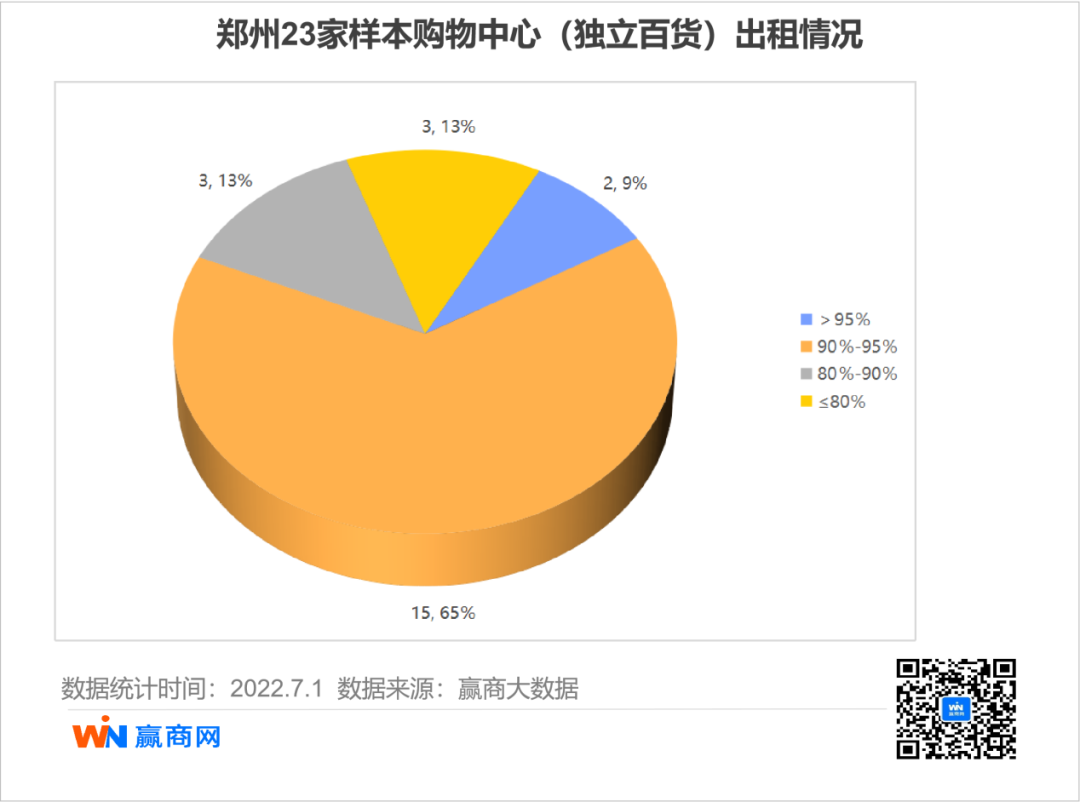

《2022购物中心年度发展报告》显示,2021年全国20个一二线城市购物中心平均空置率为9.0%,而郑州整体购物中心市场购物中心空置率为4.2%,连续两年处于最低水平,市场发展稳健,表现亮眼。

2022年上半年,我们重点关注到郑州的23家代表性购物中心的出租情况。这些购物中心整体平均出租率为92.72%,其中出租率超过95%的商场有2家、占比2.9%,出租率超过90%的商场有15家,仅有6家商场出租率低于90%,最低出租率为76.52%。

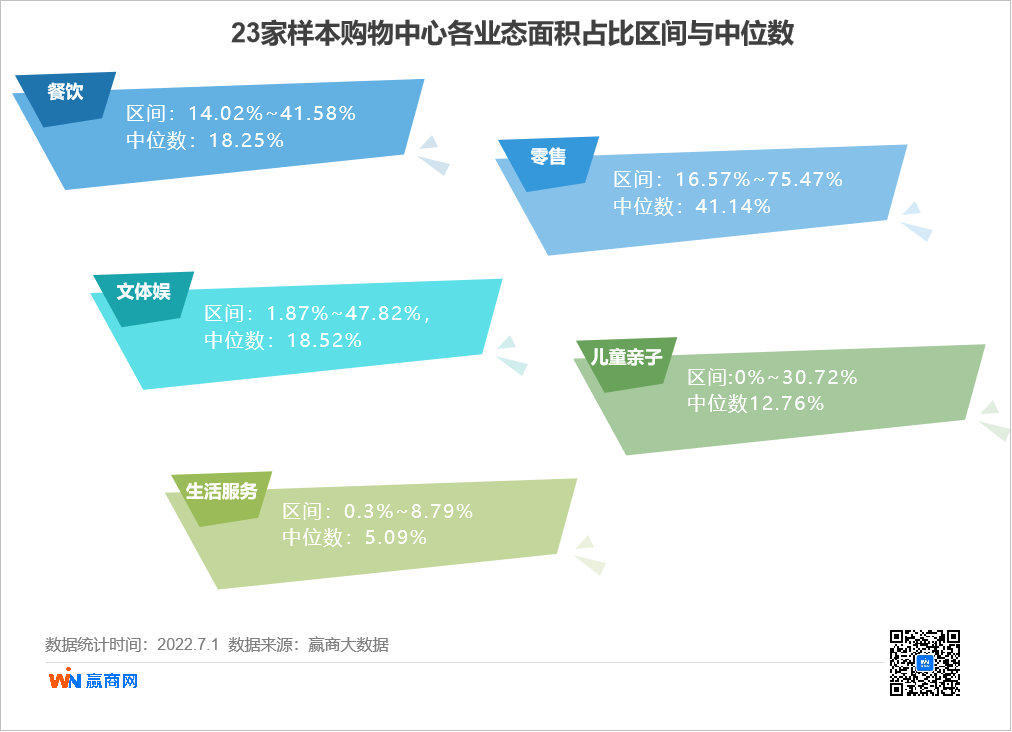

透视23家购物中心租户业态面积,分析餐饮、儿童亲子、文体娱、零售、生活服务的构成与分布,我们发现:

目标购物中心的餐饮业态面积占比区间为14.02%~41.58%,中位数18.25%,平均来说购物中心餐饮业态的面积基本在15%~20%之间,由此可见,郑州商业项目的餐饮业态属于平衡发展。

零售业态面积占比区间为16.57%~75.47%,中位数41.14%,郑州23个样本购物中心里,约14个商业项目零售面积已达50%以上。

儿童亲子业态面积占比区间为0%~30.72%,中位数12.76%,文体娱业态面积占比区间为1.89%~47.82%,中位数18.52%,生活服务业态面积占比区间为0.3%~8.79%,中位数5.09%。

郑州商业展望

赢商大数据监测到,未来2年郑州还将新增项目21个,到2024年总数将超过121个,合计商业建筑面积将达到979.18万㎡。

新田360广场、银泰、龙湖、吾悦广场、万象城等优质产品线将在郑州落地开出新项目,集结而出的商业项目,是拔高郑州商业之新格局。

城市商业格局分布正在发生改变,新商圈方兴未艾,老商圈迭代升级。现有商业项目迭代升级、不断革新,新商业项目将以昂扬之势将迸发出郑州商业璀璨之光。

附郑州未来2年预计筹开购物中心名单: