空置率上升、本土企业占主导、未来三年还有超300万方商场入市……深圳255个商场反映出这些趋势

今年8月,研磨·2022中国城市商业力高峰论坛将在武汉举办。商业体作为城市商业发展的重要载体,传达商业原创能力,是城市商业力不可分割的部分。为此赢商网特别策划「寻找商业“MALL”力」系列报道,以城市视角探寻购物中心/商业街的原创力。期寻找商业“MALL”力之深圳。

深圳商业基本面

已开255个商场,总量1560万㎡

深圳商业起步较晚,但发展速度极快。赢商大数据显示,自20世纪90年代百货商场兴起至今,深圳在近30年间已开出购物中心(含独立百货)255个,总体量高达1560万平方米(数据截止至2022年6月30日)。

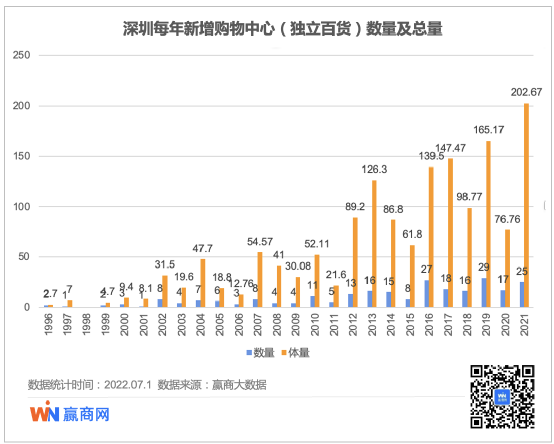

梳理近30年开业购物中心(含独立百货)历程变化,有几个时间轴值得关注:

第一是21世纪初独立百货黄金发展期。得益于1992年南巡讲话深圳市场经济开放,以百货为主要形态深圳商业铺开全面发展之路。这一阶段深圳本土民营企业岁宝、茂业、天虹、太阳百货等在深圳开出诸多独立百货商场。目前在深圳依然生存很好的华强北茂业天地、太阳百货、天虹商场(常兴店)等都是那个时代的产物。

第二是2013年商业爆发增长期。自2002年深圳出现第一家购物中心以来,深圳购物中心发展规模便不断扩大,2006年开始购物中心增量便超过百货商场增量。而随着万象城、印力中心、海岸城等购物中心的成功运营,越来越多企业看到深圳商业的发展前景,商业增量稳定上升。2013年前后无论是新增数量还是面积,深圳商业的开业建设呈现出高速发展态势。

(注:目前图表显示2014-2015年增量为下降,主要为统计口径去除了目前已闭店项目及改造重开项目。实际上自2013年深圳商业呈爆发式增长,2014年达到峰值全年增量约150万平方米,2015年增量亦是超百万方。)

第三是2020年疫情冲击商场增速放缓及后疫情时代再迎爆发。2020年新冠疫情冲击商业增速放缓,全年仅有17个商场入市,商业总量76.76万平方米,为近五年来最低。而延缓开业的商场,在2021年市场复苏后集中入市,深圳商业迎来最强供应期。据赢商网统计2021年全年新开业商场25个,合计商业体量202.67万平方米,创历史新高。

今年上半年深圳再次面临疫情冲击,商业开业率低迷,仅有3个商场总计20万平方米体量入市。但从下半年来看2022年依然是高供应,下半年计划有23个商场,总体量160.5万平方米的新项目入市。

区域商业发展

//行政区:传统商圈中高端商业聚集

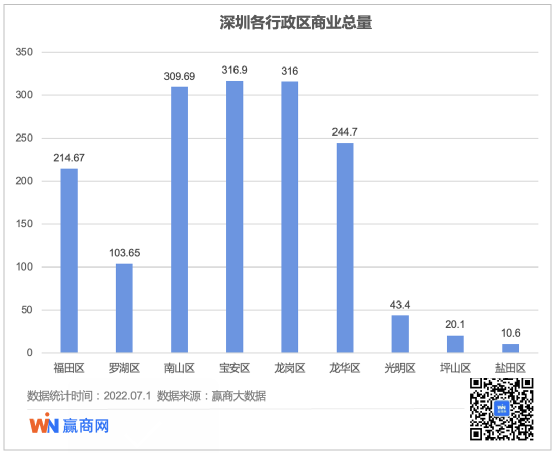

深圳市下辖9个行政区:罗湖、福田、南山、宝安、龙岗、盐田、龙华、坪山、光明。从商业总量来看,南山、宝安、龙岗商业聚集度远高于其他区,三区的商业总量都在300万平方米以上。

但从商业发展程度来看,尽管罗湖、福田等发展较早的商业区在数量上不占优势,但其聚集了深圳绝大部分中高端MALL。数据显示,在全市的20个中高端及高端MALL中,这两大区域聚集了10个,占全市中高端及高端MALL一半。

而南山区作为深圳经济最具活力的区域,不管是商业总量还是商业级别都很有优势。其商业总量为309.69万平方米,位居深圳第三;中高端及高端MALL数量为6个,是深圳中高端及高端MALL最集中的行政区。

深圳商业发展与地铁息息相关,据赢商网2019年数据显示,已投入运营的16条地铁串联了124个商业项目。而近两年新线开通有力带动偏远地区商业的发展。典型的如光明区,2020年地铁6号线结束了光明区“无地铁”时代,商业也由此沿地铁线发展起来。2020年至今,光明相继迎来光明勤城达K+广场、光明蓝鲸世界、光明万达广场三大商场开业。光明商业也在越来越多新项目开业后进入大众视野。

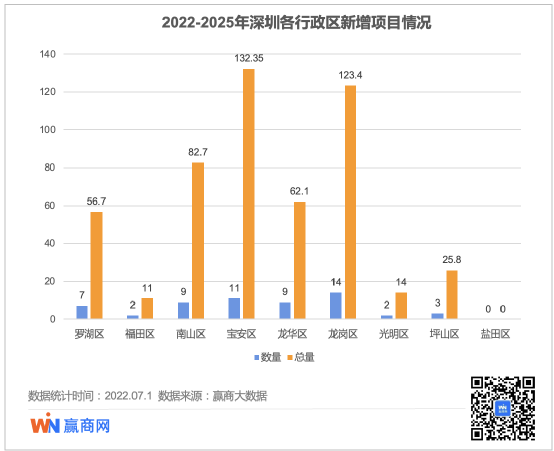

从未来发展潜力来看,未来四年(2022-2025)南山、龙岗、宝安商业竞争持续激烈,三大区未来三年至少还将迎来约百万平方米商业入市。而老商业区罗湖也将迎新力量推动区域商业蝶变,未来四年将有7个项目合计56.7万平方米体量供应。此外非核心区光明、坪山也将有少量项目入市。

//商圈:市级商圈聚集度高,新兴商圈未来可期

深圳共形成了48个大大小小的商圈,包含了7个市级商圈和41个区域商圈。东门商圈、华强北商圈、福田CBD商圈、宝安中心商圈、蔡屋围商圈、后海商圈、龙华国际商圈七大市集商圈也深圳少数的商业高度聚集区,在营商场41个,合集体量约400万平方米,约占全市存量商业比例达30%。

在48个商圈中成熟商圈与新兴商圈分别为14个、34个。其中值得关注的是新兴商圈前海商圈,作为近两年政策资源高度倾斜的区域,前海商圈的商业发展进程迅速而猛烈。除了已开业的前海·卓悦INTOWN、万象前海外,该商圈还将迎来前海·印里、前海壹方汇、前海山姆旗舰店等商业体的入市。且前海管理局还制定了“1+3+5+N+X”的分级分区商圈体系,力争在2035年将前海建设成国际一流的消费中心城市核心区。其未来商业发展可谓有无限可能性。

运营商洞察

本土民营企业占绝对优势

深圳开放的市场环境为民企创造了优越的营商环境与发展土壤,商业领域亦是民营企业占据绝对的主导优势。数据显示,深圳购物中心(独立百货)运营商民营企业占比高达72%,央企国企总占比约23%,外资企业占比仅4%。

深圳聚集的头部商业开发企业如华润置地、万科印力,代表性国企央企背景企业如华侨城、招商蛇口、天虹股份等,外资如凯德、铁狮门,港资如领展等,均在深圳有其商业代表作,占据相应的市场影响力。尤其是华润置地,深圳作为其大本营,是其商业的起始点,也占据深圳高端商业的领导地位。目前华润置地旗下的深圳万象城与深圳湾万象城也是深圳仅有的两个高端MALL。

值得注意的是,相比于北京、上海一线城市的中高端商业市场以港资、外资企业为主流,深圳反而被本土民企,尤其是潮商分割。据赢商网不完全统计,仅熟知的星盛商业、鸿荣源壹方商置、宏发商业、龙光商业、中洲商业、佳兆业商业、茂业商业、恒裕商业、海岸商业等代表性的潮汕籍商业企业,在深圳就已经布局有超70个商场(包括未开业)。此外本土民营企业还有卓越商业、京基百纳商业、益田旅游商业、百佳华、绿景商业等都为深圳商业贡献了一定力量。

这些企业为深圳商业打造了不少有影响力的项目,是深圳商业的中坚力量。如星盛商业福田星河COCO Park、鸿荣源壹方商置前海壹方城/龙华壹方天地、金光华集团金光华广场、海岸商业深圳海岸城、京基百纳商业KK MALL等,都是深圳的中高档MALL,也都在一定时期推动深圳商业格局的变迁。

项目情况

缺乏中高端商业,存量商业出租率较高

//项目档次:高端型尤为稀缺,但特色项目不少

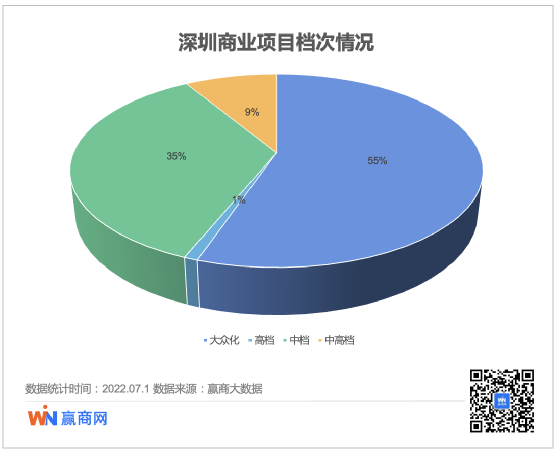

诚如上述提到,深圳高端商业仅有深圳万象城与深圳湾万象城,远低于北京、上海高端商业存有量。从统计数据来看,深圳商业仍然集中在大众型与中档型商场,两者占比分别达到55%、35%。中高端商场存量也相对缺少,在已开业的255个商场中,仅有18个中高端商场。

这与商业开放度有着重要关联,深圳商业地产开发相对保守,本土民营企业占据了大部分市场,外资背景、港资背景开发数量远低于北京、上海。另外地理位置原因导致高端消费外溢、早期工贸制造产业发展,第三产业较低、深圳高昂房价,生活成本等诸多因素都分别对国际品牌落户深圳、消费者消费意愿等造成一定限制。

但值得肯定的是,作为改革开放前沿阵地,富有创造力的本土企业在深圳也创造了不少特色项目。如:

-深圳福田COCO Park是国内首创情景式公园版购物中心;

-深圳益田假日广场是国内首个明确定位“体验式购物中心”的商场;

-欢乐海岸是国内第一个文商旅融合都市文娱综合体;

-深圳海岸城是国内首创“双首层+退台连廊设计”的购物中心……

//项目量级:社区型发达,集中商业次发达区

在深圳出行高度依赖地铁的情况下,消费市场也形成了一个明显特点:周末或节假日选择游逛商场对距离的敏感度更低,对商场的品牌、体验等更为关注,跨区消费普遍存在。而在平时工作日则主要依赖周边商场满足日常所需。

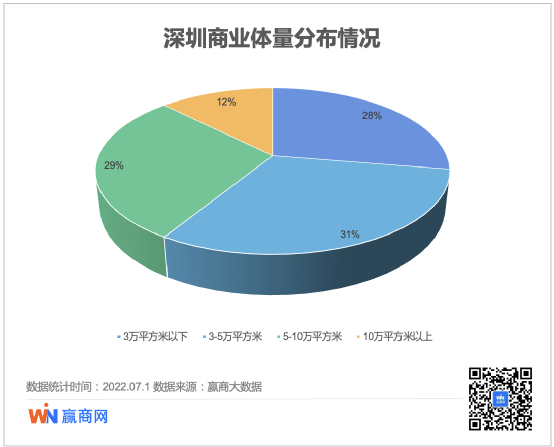

由此有一个值得关注的现象是,深圳的小型社区型商业十分发达。据赢商大数据显示,在深圳已开业的255个商场中(购物中心及百货),3万平方米以下商场占比达28%,3-5万平方米商场的占比达到31%,5-10万平方米商场占比约29%,超10万平方米商场占比12%。从数量来看5万平方米以下的小而美社区型商场占据了深圳商业的一大半。

从区域分布来看,这些商场主要分布在深圳商业次发达区,如龙岗、宝安、龙华等,三个区5万平方米以下的商场达到87个,占全市的58%。小型社区型商业主要以满足社区居民购物、饮食等方面的需要,宝安、龙岗、龙华的常住人口位居全市前三,这也可解释为何宝安、龙岗、龙华三区社区商业密集。

//空置率:上半年平均空置率达10.8%,上升2.7个百分点

《2022购物中心年度发展报告》显示,2021年深圳购物中心平均空置率为8.5%,略低于全国20个一二线城市购物中心9.0%的平均空置率。而从2021年下半年空置率数据显示,得益于2021年重磅项目以极高出租率提振市场,深圳市场发展面逐步向好。据赢商大数据统计,2021年下半年深圳购物中心空置率环比下降5.1%至8.1%。

2022年上半年受疫情影响,各商场有不同程度的掉铺,空置率有所上升。据赢商大数据统计,对比2021年下半年,深圳主流商场平均空置率达10.8%,上升了2.7个百分点。

市级商圈聚集深圳主流商场,得益于他们的稳定运营空置率较区域商圈低。数据显示,市级商圈空置率为7.5%,区域商圈空置率为11.1%。

//业态占比:零售是主力,体验式业态呈上升趋势

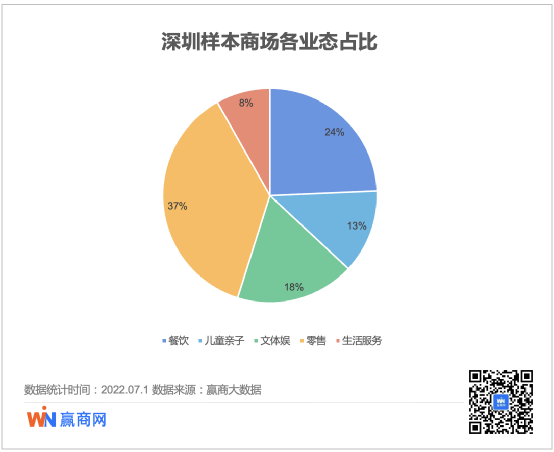

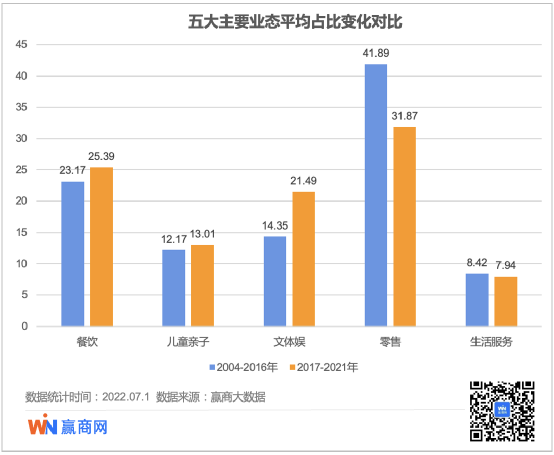

对深圳54个代表性商场进行业态分配占比调研,我们发现深圳商场在餐饮、儿童亲子、文体娱、零售、生活服务五大业态的平均占比分别约为24%、13%、18%、37%、8%。可以看出深圳商场仍以功能性消费为主,零售、餐饮、儿童亲子等业态占比较高。

但在样本中提取近五年(2017-2021年)开业的商场,有一个趋势是文体娱业态占比在上升、零售业态占比有所下降。数据显示,2017年以后开业的商场文体娱业态平均占比相比于2017年以前开业的商场要高出约6%至21.49%,零售业态平均占比则下降了约10%至31.78%。餐饮、儿童亲子、生活 服务类业态占比相对稳定。

这主要是因为近几年消费主体的变化。目标消费客群转变为以90后、00后为主的年轻一代,他们更注重体验类消费,故购物中心也随之迭代,向体验类业态倾斜。

商业展望

未来三年入市项目大有看点

透过未来商业布局情况,我们发现深圳商业地产的开放度不断提高,外来头部企业纷纷进驻深圳进行战略布局,与此同时本土企业储备项目也可圈可点。

如K11母公司新世界发展与招商蛇口联合打造项目、K11内地首个旗舰项目K11 ECOAST将于2024年开业;大悦城控股在深圳布局的首个大悦城-宝安大悦城、万科商业深圳新旗舰之作“2.0版万科广场”-坂田万科广场等也将在近几年入市……

本土企业如恒裕集团在深圳湾后海总部基地打造的“新奢主义”商业旗舰恒裕·香悦X、京基商业新作-KK TIME京基百纳时光、海岸集团第二座海岸城万丰海岸城、鸿荣源壹方商置的首个奥特莱斯沙井奥莱等也将陆续亮相。

从目前监控的数据显示,未来三年内(2023-2025年)深圳至少还将新增超300万平方米商业体量。