奈雪的茶上半年亏损2.49亿元,新增门店87家

作者:翟更章

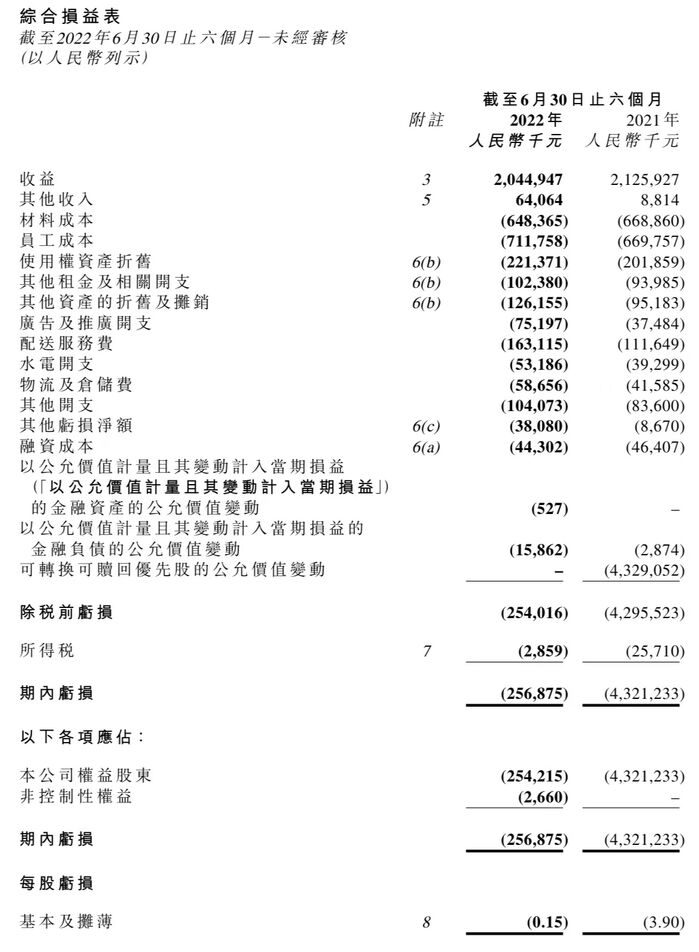

8月31日,新式茶饮品牌奈雪的茶发布2022年度上半年财报,其中亏损2.49亿元的净利润引发行业关注。

受今年上半年疫情影响,奈雪的茶业绩出现大规模波动,同时资本市场从原本的亏损换增长转变为追求经营稳健性的高质量发展。去年6月上市以来,奈雪的茶业务形态进行了大规模调整,以适应环境变化。

这次财报反应了奈雪的茶业务模式改造成果,以及新模式下抵御环境风险的实力。

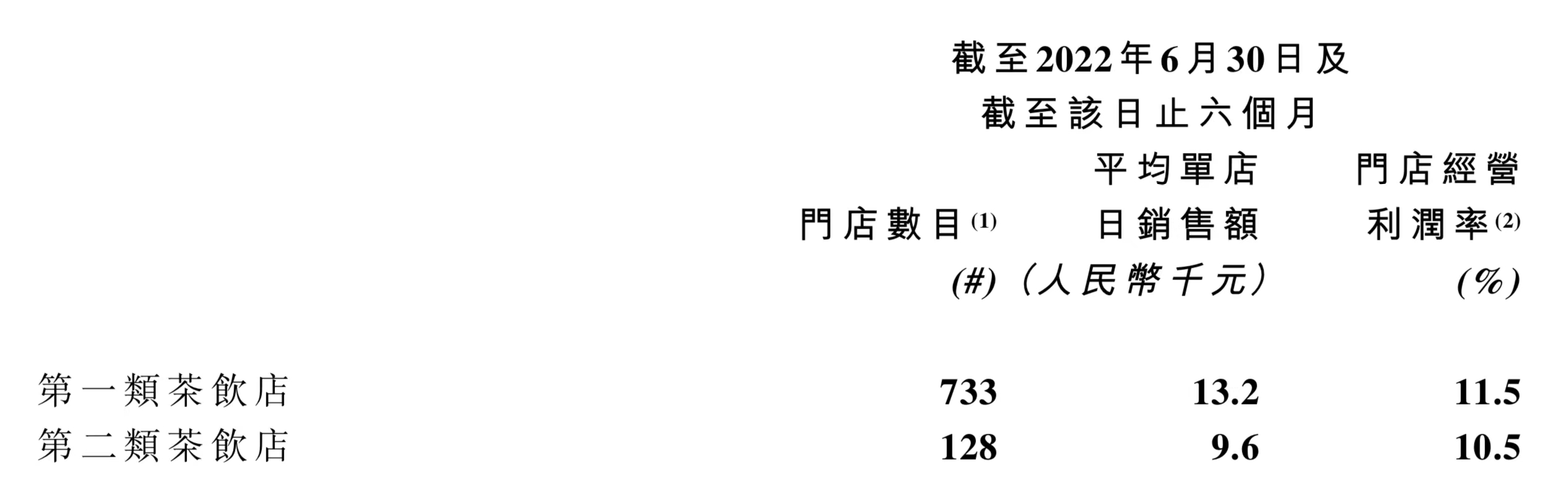

开店降价亏损,奈雪账上还有37.22亿

财报显示,2022年上半年奈雪的茶营收20.45亿元,同比下降3.8%;归属于上市公司股东的净亏损达2.54亿元,净利润为亏损2.49亿元,去年同期为盈利4816.8万元。2022年上半年,奈雪的茶茶饮店门店经营利润率为10.4%,较2021年同期下降8.8个百分点。

在降价和推出20元以下价位产品系列的影响下,奈雪的茶今年上半年客单价出现下降,较去年同期下降6.8元至36.7元。

对于这样的业绩变化,奈雪的茶在财报中归结为:今年上半年受疫情持续影响,尤其在其门店较密集的高线城市受疫情干扰,因此收入同比下滑并录得亏损。

在8月5日发布的业绩预警中,奈雪的茶表示,6月份在今年内已首次实现盈利。

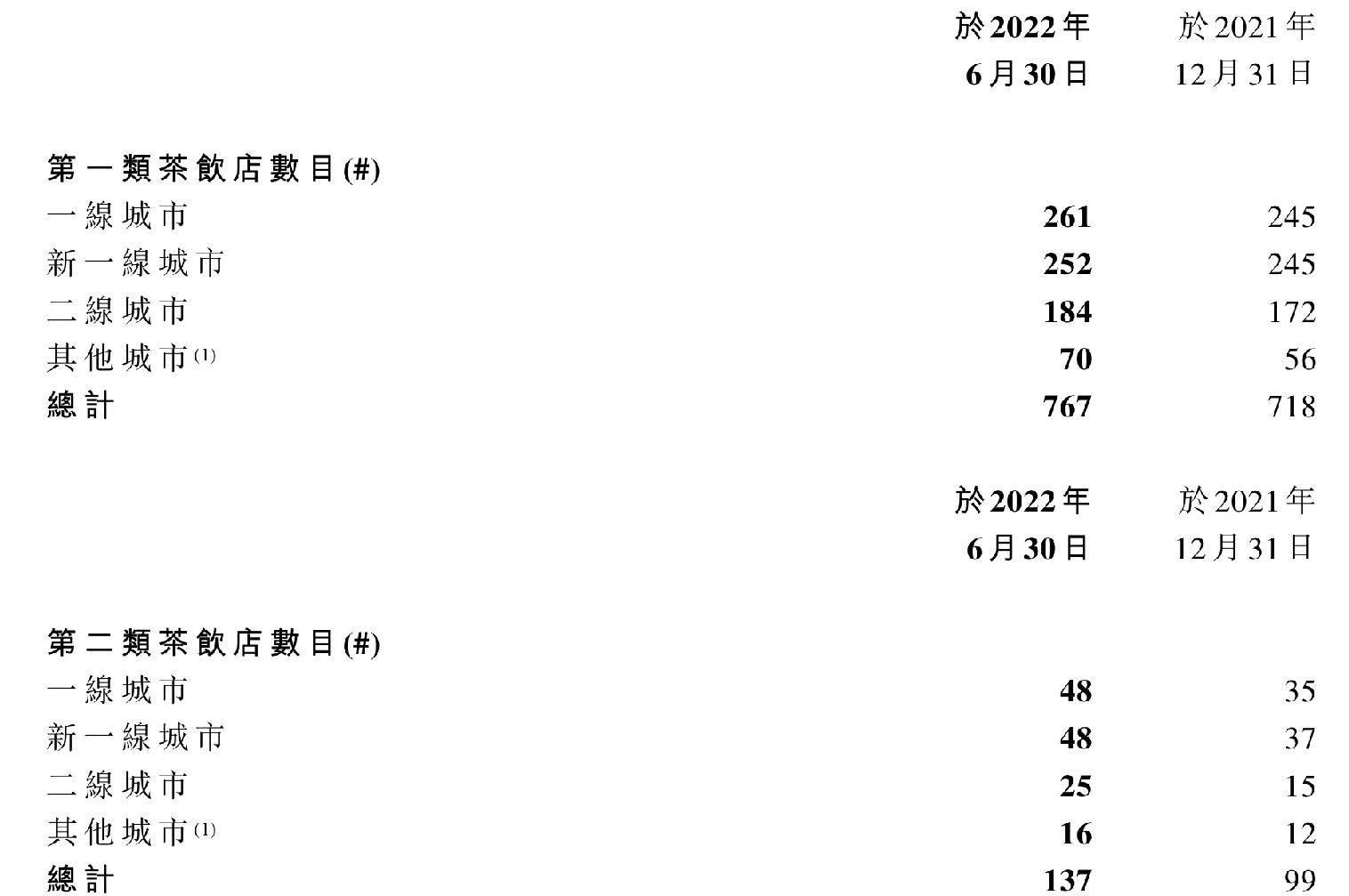

在业绩受客观环境影响下滑的同时,上半年奈雪的茶逆势在全国保持继续开店。截至2022年6月30日,奈雪的茶在85个城市拥有904间奈雪的茶茶饮店,均为自营,同比去年6月增长近350间,上半年净新增87间。

同时,截至6月30日,奈雪会员数已达到约4900万名,较2021年底增长570万名;活跃会员复购率约33.6%,较去年同期提升3.3个百分点。

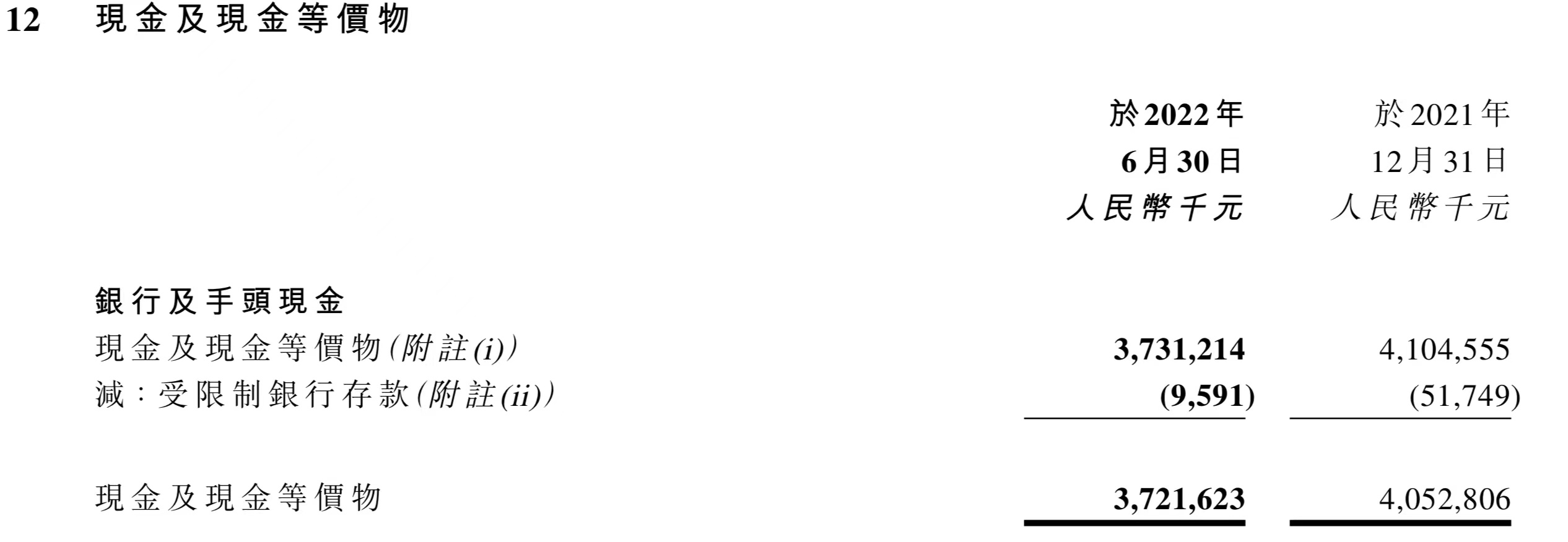

上半年奈雪的茶经营活动所得现金净额则同比下滑72.8%至1.03亿元。截至2022年6月30日,奈雪的茶的现金及银行余额总额为约37.22亿元,上年同期为约40.53亿元。

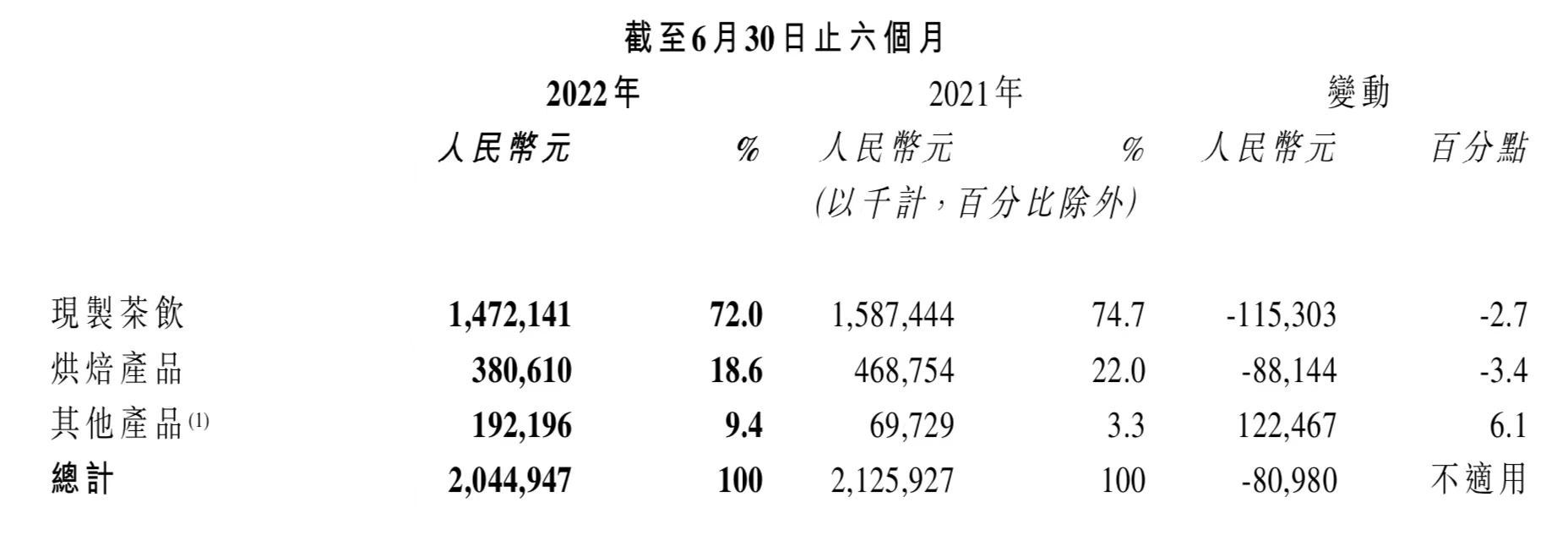

瓶装饮料业务猥琐发育,奈雪线上收入占比达80.1%

分业务来看,2022年上半年,奈雪的茶核心的现制茶饮业务营收为14.72亿元,同比下降7.2%,占总营收的72%;烘焙产品业务营收为3.81亿元,同比下降18.9%,占总营收的18.6%,而去年同期为22%;包括瓶装饮料、伴手礼等在内的其他产品业务营收为1.92亿元,同比增长178%,占总营收的9.4%,而去年同期为3.3%。

奈雪的茶在财报中表示,集团将精力集中在主营业务现制茶饮的研发与推广上,原因是现制茶饮产品线弹性较好,也更有能力帮助集团尽快恢复盈利能力。而现制烘焙产品则在最新的奈雪的茶PRO店中改换为预制成品销售,收入占比出现下降。

今年5月奈雪的茶推出的大容量果茶系列“霸气一升桃”在市场上的火爆,也是带动其6月份扭亏为盈的重点产品。

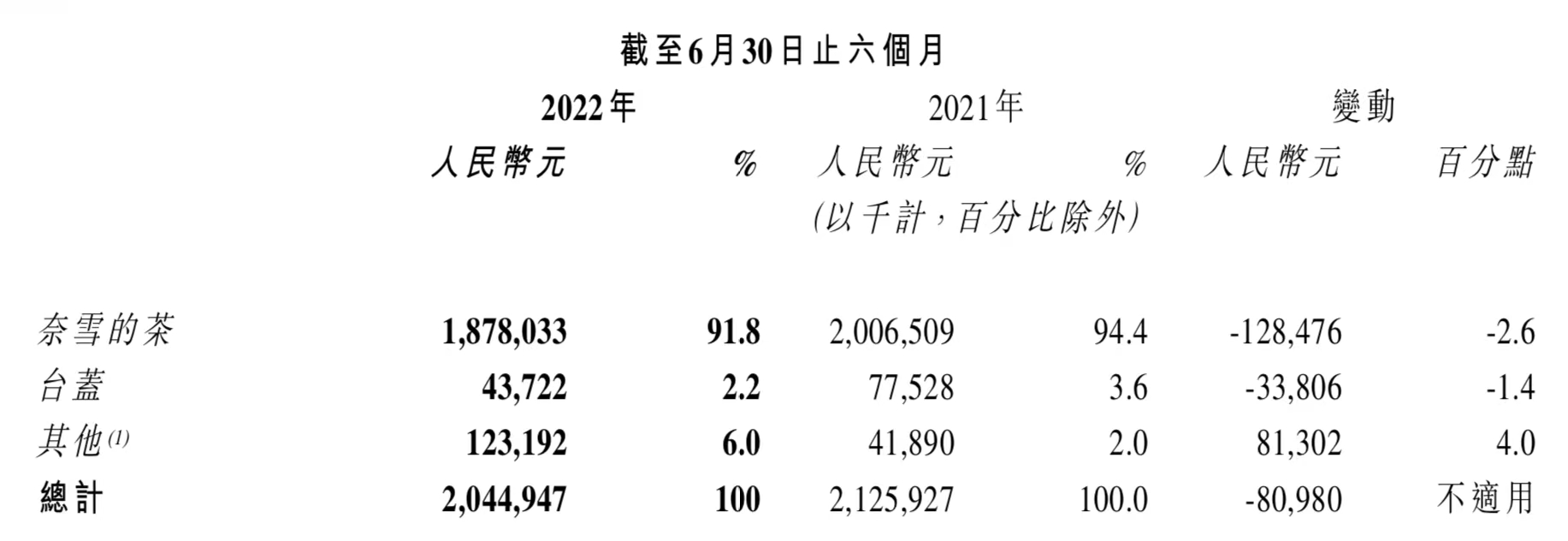

分品牌来看,上半年奈雪的茶品牌营收为18.78亿元,同比下降6.4%,占总营收的91.8%。奈雪的茶品牌门店经营利润同比大幅下滑49.2%至1.96亿元;子品牌台盖上半年营收为4372.2万元,同比下滑43.6%,占总营收2.2%。

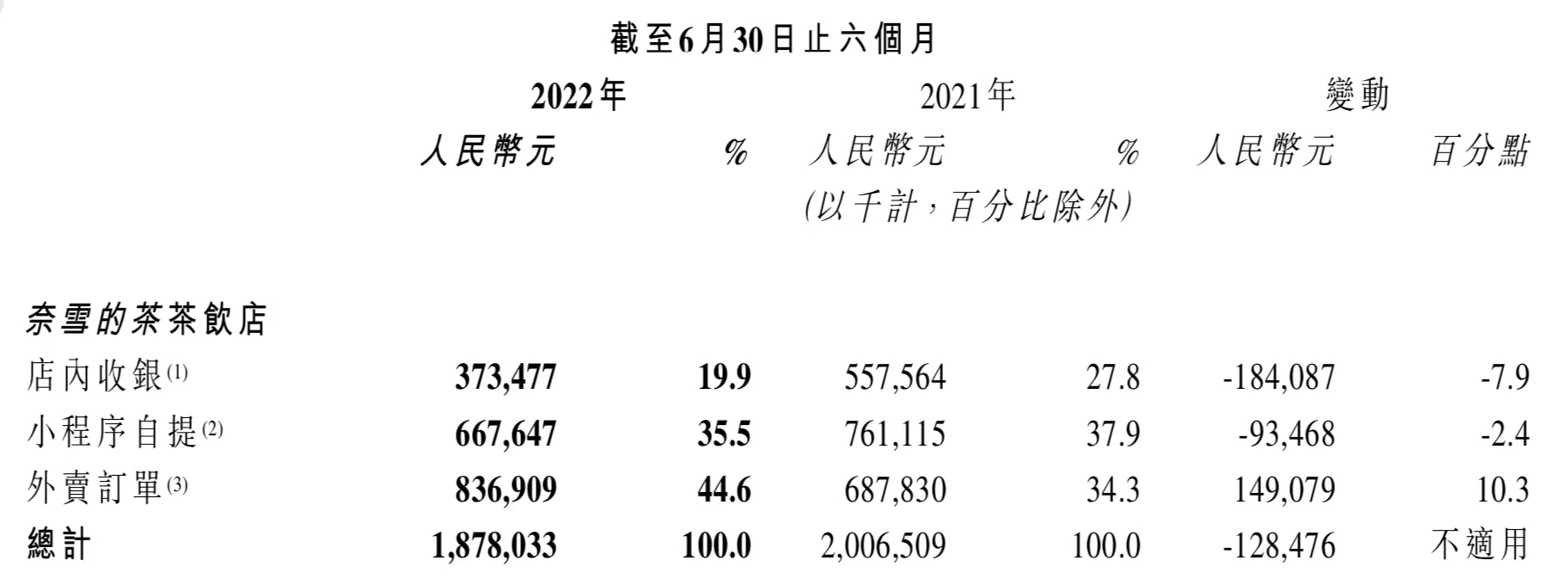

从业务形态上来看,2022年上半年,奈雪的线上订单收入占比达80.1%。其中外卖业务占比持续扩大,外卖订单收入同比提升21.6%至8.37亿元,贡献了44.6%的收入,占比同比增加10.3%。而到店业务则大幅缩减,店内收银订单营收为3.73亿元,同比缩减33%。总订单上,报告期内,每间茶饮店日均订单量为346.2,同比下降29%。

不过奈雪的茶在财报表示:现阶段集团没有主动推高或降低外卖订单比例的计划。

新业务方面,奈雪的茶已经推出“奈雪茗茶”“奈雪果茶”瓶装茶业务,与“现制茶饮”一起被奈雪的茶视为三大业务板块。

财报显示,奈雪的茶多款瓶装纯茶、水果茶和气泡水产品已经在自家的线上渠道及线下门店内售卖,目前正在着重拓展线下连锁商场等渠道。

奈雪的茶预计,因前期渠道铺设等费用,预期零售业务今年将处于亏损状态,零售业务的业绩表现最早将于2022年年度业绩公告中被单独列示。

奈雪的茶认为这一部分业务在长期将有希望成为公司持续增长的另一驱动力。

降本增效做中端市场,蓄势搏深蹲

在降本增效的同时保持业务扩张,是奈雪今年上半年工作的重点。

按照招股书中的承诺,在2021-2022年,奈雪的茶将主要在一线城市、新一线城市分别开设约300间和350间奈雪的茶门店,其中约有70%的门店规划为奈雪PRO门店。

财报显示,截至6月30日奈雪门店数量同比增长350间,距离目标还差300间。同时进入今年以来,奈雪尚未开设大店,原有的大店也在逐步改造为PRO店。而这正是奈雪降本增效的核心。

奈雪的茶在财报中表示,今年3月上线自动排班系统后,第二季度人力成本出现显著下降,第三季度末前,自动制茶设备将按期完成在全国奈雪的茶门店的推广,预计将大幅降低对培训的依赖。在租金上,奈雪的茶从今年初开始对部分门店寻求重新谈判租约等措施,目标在短期内将门店层面实际租金成本率维持在15%以内,并预计未来有小幅下降空间。

除此之外,奈雪也在通过机器替代人力,自动奶茶机、自动奶盖机、自动茶汤均质器等系列设备,正在进入奈雪全国门店。

在这些措施之下,财报显示,奈雪单店人力成本占比降至18.9%。而奈雪的茶招股书显示,从2018年至上市,人力成本占比在28%~31%之间浮动。奈雪的茶表示,目标在短期到中期将未经审核综合管理账目奈雪的茶门店层面人力成本率下降并稳定在20%以内。

同时,营收更加稳健的瓶装纯茶、水果茶和气泡水产品业务战略位置也开始与现制茶饮业务齐平,正在以短期的亏损快速进行零售渠道铺设。

在将本增效、业务扩张的另一边是市场竞争,今年上半年,新茶饮头部品牌从去年的涨价潮之后开始进入降价潮,各家产品价格保持在在35元之下,并进一步19-25元价格区间。

这也与各家新茶饮品牌降本增效的需求有关,中端价位产品对应着更简单的产品制作流程,对线下店面业务的标准化,降低人员投入、场地面积相匹配。

今年新推出的“霸气一升桃”、“霸气一桶瓜”等大容量果茶系列,以及“摆烂桃”这样的IP心智所引发的用户追捧,也反映出其业务形态已经从原本的高端精致走向简单粗暴和效率。

总的来看,奈雪的茶在今年上半年手环境影响下滑的背景下,加大新业务、新设备、新业态的投入。虽然在业绩上进一步拉高了亏损,但在行业下行期间优化了运营效率,扩展了业务资源,对于接下来的发展在资本上也是一个深蹲动作,经历过盈利预警和半年报的下滑之后,预计下半年的增长恢复将是奈雪的茶的重头戏。