安踏远未胜利

作者|丛文蕾

安踏集团半年报成绩亮眼。2022年上半年,安踏集团的总营收同比增长13.8%,达到259.65亿元,继去年在国内市场超过阿迪达斯之后,现在又首次超越耐克中国。

但是,这份亮眼的成绩是在阿迪达斯连续五个季度在大中华区业绩下滑、以及阿迪达斯高层公开反思其中国策略失误的语境之下所凸显的。2022年上半年,阿迪达斯销售额约为753.33亿人民币,同比上涨5.3%,但中华区销售额只有119.11亿元左右,同比下滑了34.8%。

细看安踏上半年财报可发现。259.65亿元的营收额是安踏集团「多品牌」策略的成果。主品牌安踏贡献了133.60亿,占总收益的51.5%;FILA贡献了107.77亿元,占总收益的41.5%;所有其他品牌贡献了18.28亿元,占总收益的7%。

背后重要的逻辑在于,借由多品牌所进行的零售化转型的效果初现。财报显示,安踏DTC、电子商贸业务占比共达74.9%,而传统批发及其他业务模式只占16.1%。其中,DTC业务模式同比上升79.3%。

多品牌策略是国产运动品牌从传统批发模式到零售化转型的重要路径之一。它能够帮助国产品牌摆脱单一主品牌天花板低、传统销售模式效率极低等问题。在中国体育运动品牌竞争的初始阶段,曾经雄心勃勃的国产品牌就是因此而陷入漫长的库存危机之中。

然而,财报中的一些数据让人难以放心。首先依然是库存,自2020年主品牌安踏实施DTC转型后,安踏整体库存周转天数从2019年的87天提高到122天。今年上半年,更是达到了145天,成为库存周转天数最高的国产运动品牌。受疫情影响,FILA上半年库存水平更是上升至7倍以上。

下滑的利润也不可忽视。上半年,安踏主品牌的经营溢利率同比下降1.1%至22.0%,FILA 经营溢利率同比下降6.5%至22.5%。安踏整体经营溢利率也从去年同期的25.9%降至22.3%。

除此之外,更大的挑战来源于Lululemon等新一个世代的运动品牌:以品牌资产撬动某个圈层、以具体的生活方式或运动品类引领某类人群,在精神上满足消费者的自我实现与自我尊重,与生俱来的共创与社群组织,向提消费者供舒适度较高的跨场景产品。

Lululemon第二季度,Lululemon实现营收18.68亿美元,同比增长29%;净利润为2.89亿美元,同比增长39.42%。在营收增速和净利润增速上,都遥遥领先于耐克和阿迪达斯两大运动巨头。今年7月,Lululemon的市值超越阿迪达斯,仅次于耐克,成为全球第二大服装集团。

即使在数据上处于暂时下风,经久的耐克与阿迪也并没有真的失败。两强所沉淀的技术储备、全球资源和品牌资产,都是国产品牌需要非常漫长的时间方能日渐补足。特别是耐克,依然保持着强大的自我更新能力,潮流方向的话语权,以及在新的生活理念上的不断跟进,而阿迪达斯也非常相信,「国际品牌还会再次回到中国市场」。

国产运动品牌的顽强和努力,让中国这个快速增长的市场呈现出令人兴奋的竞争态势,但是在一场马拉松比赛之中,安踏抓住机会向前快跑几步,却还未到终点,也远未胜利。

摸牌:开启多品牌战略

「新品牌孵化模式越见成熟,第三条增长曲线逐步成型,印证多品牌策略优势。」这是安踏集团董事局主席丁世忠对集团自2016年开始的多品牌、全球化策略的评价。

安踏多品牌策略的起点是FILA,这是一次站在被动位置的主动选择。2009年,安踏一面想像李宁一样,进入到一、二线城市,却受到消费者心中已有形象的桎梏。另一面,耐克、阿迪达斯开始采用下沉策略寻找新的增长点,安踏大本营面临威胁。

丁世忠和现任安踏体育执行董事的郑捷选中了FILA,代替公司抢占中高端市场。FILA于1911年诞生于意大利,主要针对网球、滑雪、高尔夫等细分领域。

当时,FILA所针对的运动领域在中国的土壤仍非常贫瘠,加上金融危机的影响,2007及2008年度,FILA品牌中国业务先后亏损1096万元及3917.8万元,已成为了百丽国际在中国的烫手山芋。

有趣的是,郑捷曾向媒体直接表示,安踏对FILA的引进兴趣源于中国动向对kappa的成功示范。2002年Kappa通过李宁公司进军中国市场,由李宁旗下的北京动向负责运营。后来,时任北京动向负责人、李宁集团总经理的陈义红卖掉了在李宁的所有股份,以超4000万的资金买下北京动向80%的股份,并将北京动向更名为中国动向。

陈义红将Kappa朝着时尚休闲等方向进行品牌打造,与阿迪达斯、耐克等运动品牌形成差异化运营。Kappa的盈利从2006年的3.3亿元,快速增长到2008年的13.1亿元,并在运动时尚领域找到了自己的位置。

2009年,安踏从百丽国际手中买下了FILA在中国内地以及港澳地区的商标使用权和专营权。并为FILA挑选了一个具备国际品牌本土化相关经验的职业经理人姚伟雄。

在姚伟雄的带领下,FILA开始了从上而下的改革。具体包括FILA门店全部开在一、二线核心商圈,采用大店精装修模式,以蓝、白、红为店铺主色调,打造统一时尚风格。产品上,姚伟雄曾对《界面》表示,他要求每一季的创新面料不得少于一半,并且FILA从海外进口的材料不得少于40%。而在设计上,则需要根据亚洲人的身材特点,大力开发运动时装。

2014年,FILA正式扭亏为盈。不仅如此,FILA连续5年的增长,成为安踏近年来增长的重要引擎。安踏2018年上半年财报显示,非安踏品牌实现了80%-85%同比增长,这样的增长主要来自约占当时公司总收入25%的FILA。

FILA的成功一定程度是站在了时尚运动在国内市场的萌芽期,国内高端细分运动市场存有较大待释放的潜力。加之在职业经理人的带领下,延续了品牌的运动时尚基因。

同时在安踏不遗余力地零售化改革下,让FILA一经接手就采用直营模式,能够直接快速地把品牌文化理念深入消费群体,配合安踏集团在本土的供应链能力和强大的销售资源,最终帮助FILA在中国高端市场迅速发展。

而FILA对于安踏更深远的意义在于,它为集团确立的「单聚焦、多品牌、全球化」策略提供了可供参考的模板以及宝贵的运营经验。郑捷曾表示,如果斐乐没做成功,他们就不可能有多品牌战略。

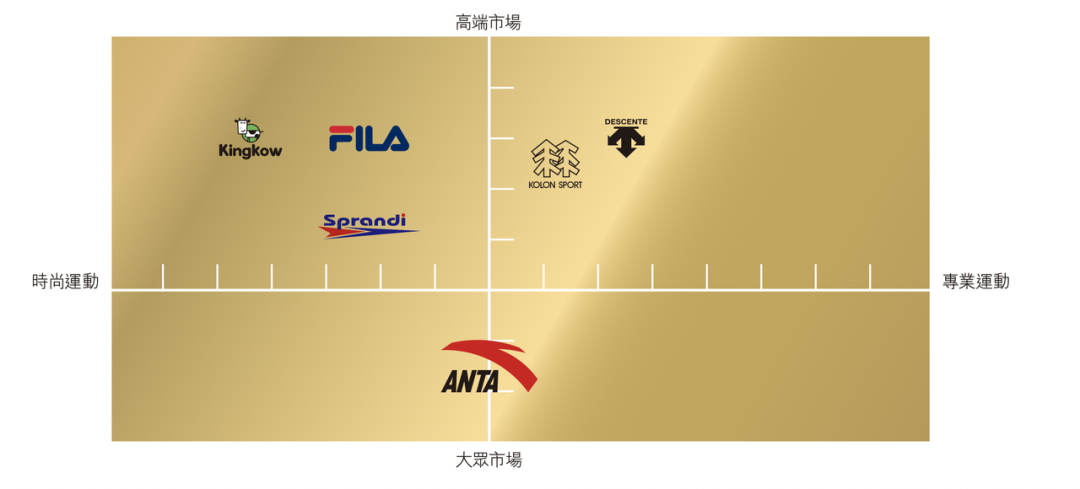

2016年,安踏集团与迪桑特日本母公司以及伊藤忠商社成立了中国公司,占股60%。在这一年的财报中,集团首次提出「单聚焦、多品牌、全渠道」战略。2017年与Kolon合资成立中国公司。同年,安踏全资收购入门级户外品牌斯潘迪(Sprandi)、中高端香港童装品牌小笑牛(Kingkow)。

2018年8月的财报发布会上,郑捷向媒体表示,安踏希望未来可以收购与安踏定位匹配的国际化运动品牌,并与安踏品牌形成互补,实现品牌和集团的共同国际化策略。

2019年4月,安踏正式完成对世界级品牌公司亚玛芬收购。亚玛芬旗下拥有多个顶级运动品牌,比如户外装备品牌始祖鸟(Arc'teryx)、山地户外越野品牌萨洛蒙(Salomon),网球装备品牌威尔逊(Wilson)等。

亚玛芬在被安踏收入麾下后,一直在努力扭亏为盈。今年上半年,亚玛芬营收达96.71亿元,同比增长21.1%,其中始祖鸟同比增长25%、威尔逊增长超过30%。亚玛芬亏损大幅降低,全年有望首次实现对于安踏集团利润贡献。

「小丑牌」受阻

中报一出,FILA的情况受到外界的普遍关注。财报显示,上半年,FILA营收同比下降0.5%至107.77亿元,低于主品牌。在主品牌和其他品牌毛利率分别上升2.3%和3.9%的情况下,FILA毛利率却下降了3.7%,这也让集团整体毛利率下滑了1.2%。

安踏解释,主要受疫情影响。FILA实体店主要集中在一、二线城市的购物中心,受疫情影响更大,最高峰时的闭店率达30%。为应对疫情带来的低迷消费和库存积压,FILA也加大了折扣力度,外加原材料价格上涨,最终导致FILA毛利下滑。

事实上,FILA增速在此之前就已放缓。2019 年安踏首次在财报中披露 FILA 的经营数据,FILA全年营收147.70亿元,同比增长高达 73.9%。2020年和2021年,FILA 同比增长仅为18.1%和25.1%。

今年上半年,李宁的运动生活也下降了1%,反观篮球及跑步业务的零售流水同比分别增长30%和10%。特步的专业运动事业群今年上半年也增长了106%,而时尚运动事业群收入增长为36.3%。

运动品牌和时尚潮流品牌的运作规律并不相同。品牌在运动领域的长期投资,沉淀下来的资产可保留,这也是运动品牌生命周期更长、市场集中度更高、一旦建立起壁垒就很难被淘汰的原因。而时尚潮流品牌仅靠设计、IP难以建立起竞争壁垒,更多的是帮助运动品牌扩列。

追溯FILA历史,可以发现其与专业运动有着深厚渊源。70年代起,FILA开始大量赞助网球运动员,与网坛传奇、瑞典名将比约·博格(Björn Borg)的合作。身着FILA标志性直线彩色条纹服饰和发带的博格打破了网球场单一白色服饰的传统,为网球运动引入多元色彩和时尚元素的,也让FILA成为第一个为网球场带来色彩的品牌。

之后,FILA将这股时尚风潮拓展到高尔夫、滑雪、登山等多项运动领域。正如一位业内人士评价,FILA本身是一个「优雅高端的休闲运动品牌」。

但在近两年,FILA却越来越多的成为二、三线城市的35-45岁中壮年的中产阶层选择,成为「厅局风」的代名词,这与安踏集团曾经对其「一、二线城市菁英的选择」定位不符。

为吸引一、二线城市的年轻都市白领,安踏集团先后请来了蔡徐坤、张艺兴、张钧甯在内的近10位明星,代言FILA不同产品线。2021 年,由于高端广告和品牌建设活动导致的广告及宣传开支费用增加,FILA 全年的经营溢利率同比下降1.3%至 24.5%。今年上半年,这个数字又同比下降6.5个百分点至 22.5%。

目前,FILA处于战略调整期。安踏集团表示,FILA将从高速增长进入到高质量增长阶段,坚持顶级商品、顶级品牌及顶级渠道战略,中长期目标维持400-500亿不变,维持双位数增长目标。

出牌:知易行难

安踏把户外运动群被称为第三条增长曲线,其中包括迪桑特和Kolon。迪桑特定位高端专业运动品牌,聚焦高尔夫、滑雪、铁人三项,项目相对小众。Kolon则专注徒步露营,同时致力挖掘女性运动消费市场潜力,为都市女性提供日常及户外穿搭产品。

姚伟雄在安踏上市十周年曾表示,「第一个吃螃蟹的人已经知道怎么做了,后面集团其他品牌在搭建的时候,就有可以借鉴的经验。」

经营模式上,迪桑特和Kolon延续了FILA的直营方式。两个品牌的门店均开在一、二线城市的购物中心,以大店为主、重视店效。截至今年6月底,迪桑特和Kolon分别有182家和153家门店,迪桑特线下店效达120万左右,Kolon线下店效为50万。此外,安踏集团在供应链资源、研发创新、数字平台上赋能两个品牌,帮助迪桑特和Kolon全渠道发力。

曾在韩国FILA和百丽国际控股时期的中国FILA工作20余年、后出任迪桑特中国的总裁,现任挪威国宝级户外品牌Helly Hansen大中华区CEO的梁夏準,总结过安踏运营品牌的一套基本方法论:先找到经验丰富的职业经理人,找准品牌定位,中国公司全权掌握设计、生产、销售、渠道和营销,灵活应对市场。

不过,现阶段安踏集团还没有出现FILA一般的增长引擎。安踏集团所有其他品牌在安踏总营收的比例至今只有7%。

需注意的是,安踏操盘收购回来的品牌并非都是成功的。安踏前几年财报中提到的斯潘迪和小笑牛并没有单独出现在2020年及之后的财报里。2019年安踏重新调整组织架构,斯潘迪被划分在以安踏主品牌为主的专业运动事业群,小笑牛被划分在以FILA为主的时尚运动事业群。目前斯潘迪的微信公众号最后一篇更新停留在今年5月,天猫旗舰店仍在运转。而小笑牛公众号最后一篇更新则是停在去年8月,天猫旗舰店也已下架。

多品牌策略的难点在于,为收购的品牌找到合适的定位。安踏为FILA找到的是高端时尚、为迪桑特找到的是高端专业运动、为Kolon找到的是高端户外生活方式。而斯潘迪的定位是「舒适科技的时尚运动鞋」,与FILA时尚运动的定位类似,价格带上也有所重叠。小笑牛的定位则是「儿童时尚用品」,又与FILA Kids定位重合。

同样的问题也困扰过李宁。2008年,李宁体育以不低于10亿港元的价格,获得乐途在中国为期20年的独家特许权。但在耐克和阿迪达斯等品牌的扩张下,乐途旗下优质体育资源和球星被挖走,品牌立足的足球板块在产品中的占比越来越小。2010年,李宁开始对乐途重新定位,并全面落实娱乐营销、加大渠道拓展。但全年收入仍然只有9000多万元,品牌认知度也只获得18.7%的增长,这都逊于李宁的预期。2013年起,李宁管理层不再单独评估乐途牌表现,并按计划关闭全国实体店铺,缩减各项开支。

另外,多品牌策略的核心在于,通过价格带和使用场景将不同的品牌区隔,覆盖不同的消费群体。运动品牌需要与某一类运动形成绑定关系,比如篮球之于耐克,瑜伽之于Lululemon。主品牌安踏和FILA搭档,不仅满足了集团对高端市场的渴望,还扩宽了产品场景边界。

但据中报表示,FILA近两年持续发力运动时尚、高端专业运动产品,强化高尔夫、网球的产品心智,那么在运动绑定上,FILA就与迪桑特、始祖鸟的消费人群有所重叠,不能最大限度发挥多品牌策略优势。

牌局不停

牌局仍在进行,处在暂时领先地位上的安踏挑战重重。

今年上半年主品牌安踏营收占比51.5%,在集团营收占比超过FILA,提高了安踏集团的整体营收。集团把这一成绩将其归功于主品牌从2020年就开始的DTC转型。财报显示,主品牌安踏来自DTC的收入增长79.3%,贡献了66.4亿元的收入,主品牌的毛利率提升2.3%至55.1%。电商业务营收增幅26.6%,达到了45.69亿元。

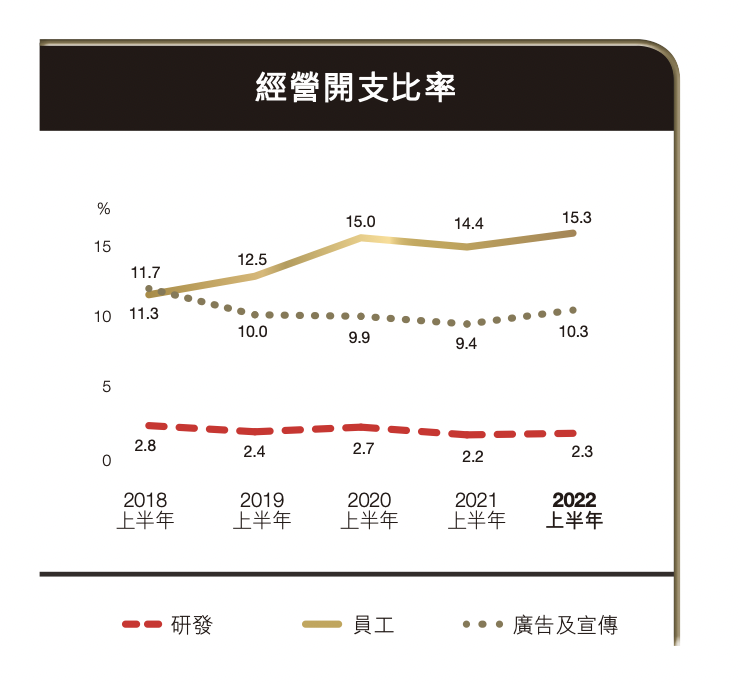

DTC的运营模式因企业直接参与经营,毛利率会更高。与此同时,也同样会带来更高的员工成本、租金成本和库存水平。在集团的DTC和直营业务相关零售开支都有所上升的情况下,集团的经营溢利率下降3.6%至22.3%。

现阶段,安踏拥有6600家DTC门店,其中 52%为直营、48%为混合运营,对安踏的品牌运营能力提出进一步考验。今年上半年,在主品牌安踏DTC转型收回零售库存的影响下,存货周转天数进一步上升28天至145 天。

当前的体育运动品牌公司,正在从单纯的体育用品生产商逐步向体育运动科技公司、体育营销公司和体育运动赞助商的身份转变。

凭借冬奥会营销,安踏成为奥运关联度第一的品牌。安踏从去年开始在一二线城市的核心商圈铺设线下冠军店,并且推出了冠军系列。集团称,在高价位篮球鞋、跑鞋和代言人共同带动下,主品牌收益增长26.3%。

但作为一个专业运动品牌,科技仍是底层竞争力。以跑鞋为例,耐克跑鞋发展至今,中底技术已经细分出包括,自然贴合的Nike Free、极致灵敏的Nike Zoom Air、极致缓震的Nike Air Max和柔软灵敏的Nike Lunarlon四大系列,耐克会根据中底技术的进步有节奏的进行产品迭代。国内方面,李宁2019年推出「䨻」科技后,便围绕这一科技建立起适合不同跑者的成熟跑鞋矩阵。

2022年上半年安踏集团经营开支比率

在科技领域创新上,安踏姗姗来迟。2021年才推出「氮科技」,现被用到主品牌创跑、马赫、c202、篮球的KT、狂潮、轻狂等系列产品中。今年8月,安踏在第二届创新科技大会上推出了售价699元的奥运冠军跑鞋,希望以民族国家情感配合高性价比产品的方式打动大众消费者。

诚然安踏可以通过强大的供应链体系和成熟的经销商资源,保持自己高性价比优势,做到「后发也可制人」。不过,对于国产运动品牌来说,在运动科技领域大家依靠的是不断补课的方式参与竞争,安踏要想在牌局中保持领先优势,更需加快补课速度。

毕竟,国外牌友的实力不可小觑。耐克在牌桌上稳坐50年,阿迪达斯则坐了73年,他们所沉淀下来的科技实力、品牌文化、零售系统、组织管理等综合能力,可以让他们即便一时走神、打错牌,只要不下牌桌就有反超的可能。

耐克首席财务官马修·弗兰德(Matthew Friend)预计,2023财年(2022.6.1-2023.5.31)将是中国地区销售额恢复的一年。阿迪达斯CEO罗思德此前承认在中国犯了错,不过也表示中国不会最终放弃西方品牌。「中国市场会回来的,并且还有很大增长空间。」

除此之外,Lululemon、On昂跑等品牌势头正旺。据Lululemon2022财年二季度财报显示,中国大陆市场发展稳健,营收同增30%以上,三年复合年增长率接近70% 。今年二季度,Lululemon在中国大陆新开8家门店,并在京东开设官方旗舰店。On昂跑公布的2022财年第二季度业绩称,该季度营收同比增长66.6%约至20.78亿元人民币,毛利率为55.1%。

上一阶段,安踏可以通过「自研技术为储备,全面的DTC改造建设零售系统,不同品牌覆盖到足够多的人群、场景」的战术暂时获得领先地位。

如今,运动品牌已进入到新的竞争阶段。这也给安踏如何打好手中的多品牌提出新挑战。

END