Keep再次冲刺港股上市:2022年营收增长至22.12亿元,月活3640万

作者/启立

编辑/GymSquare编辑部

3月28日晚, Keep再次更新招股书,冲击港股上市 。

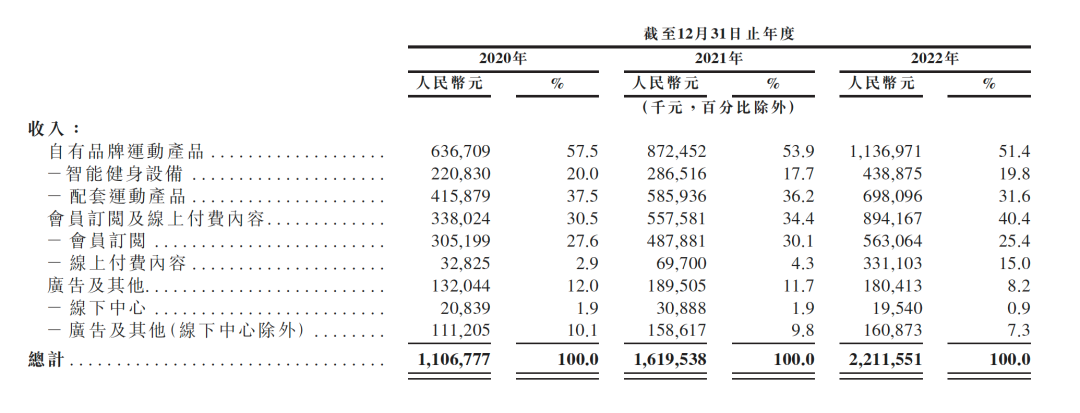

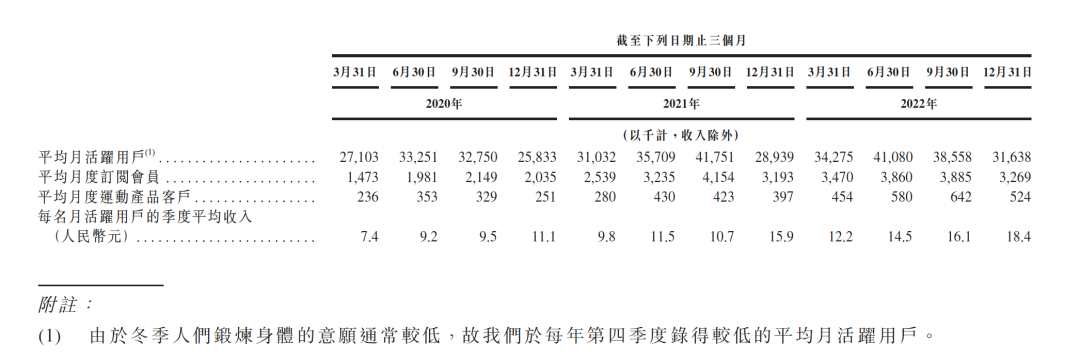

Keep招股书显示,公司2022年 实现营收22.12亿元,同比增长36.6%,2021年为16.19亿元,2020年则为 11.07亿元人民币。 Keep平均月度活跃用户依然保持了增长,在2022年达到3640万,其平均月活在2022年第二季度达到4108万。

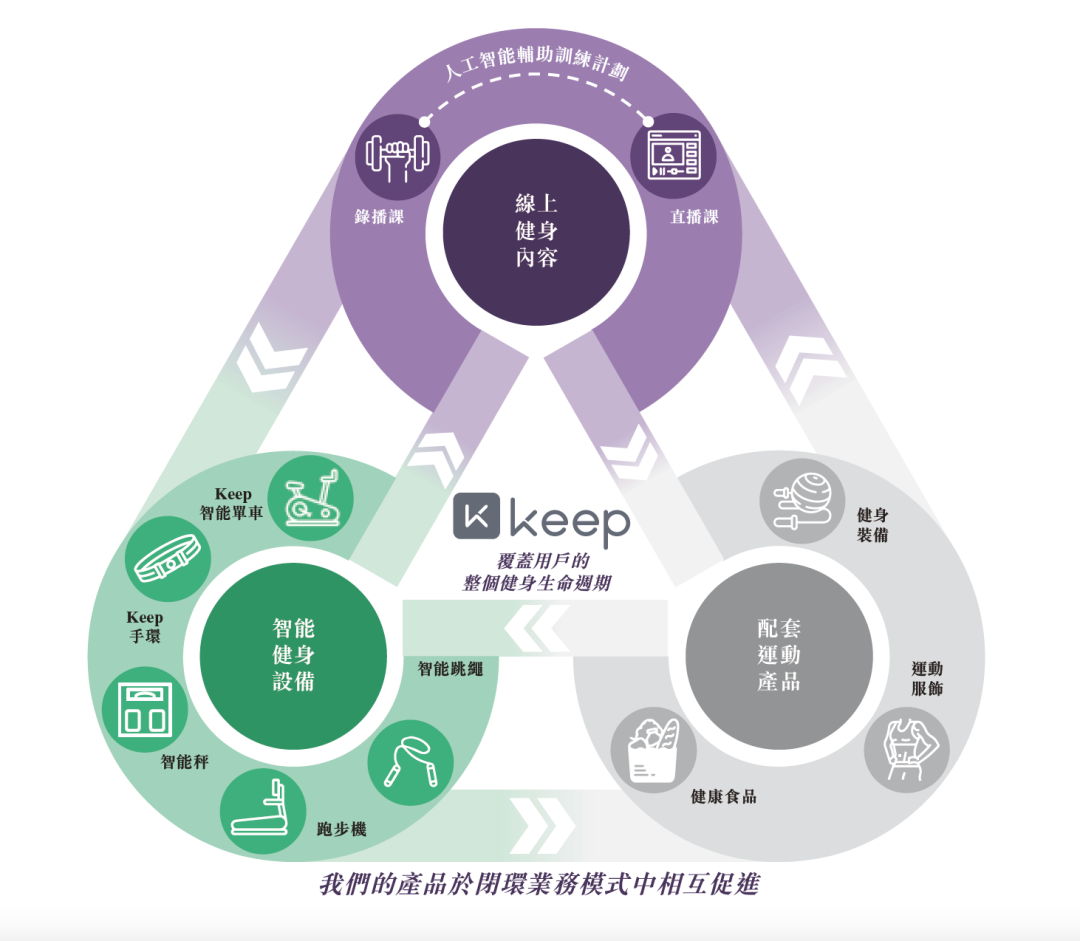

收入结构上, Keep的营收构主要由三部分构成:分为自有品牌运动产品(消费品)、会员订阅及线上付费内容、广告及其他。三者的占比分别为51.4%、40.4%和8.2%。

Keep的亏损也在收窄,截止2022年12月31日,Keep调整后净亏损(非国际财务报告准则计量)为6.67亿元,2021年同期为8.27亿元。

Keep曾分别于2022年2月和9月更新招股书,而在文件刚刚失效的三周后,Keep再次向港交所递交了招股书。在2022年疫情的背景之下,Keep依然维持了不错的收入增长,也稳住了月度活跃用户规模。

但摆在Keep面前的上市疑问依然待解答:消费品占比过半的健身公司Keep,能否顺利通过上市。

01 运动健康消费品公司Keep

Keep首先是家体量相当的运动健康消费品公司。根据招股书,Keep自有品牌运动产品(消费品)占比过半,营收为11.37亿元,同比增长30.3%。Keep的消费品成为这家健身公司收入增长的引擎。

而从消费品中的结构占比来看,包括脆脆球、鸡胸肉在内的健康食品占到31.6%,为6.98亿元,而包括瑜伽垫、单车、跑步机等家用健身设备等的智能健身设备占比为19.8%,为4.38亿元。

因此,Keep在运动健康类产品几乎成了多个品类第一。比如Keep已经是全国最大的瑜伽垫品牌,占市场的18.3%,Keep也是中国最大智能单车品牌。

当然,如果健康食品也有细分品类的话,Keep可能是全国最大的高蛋白黑巧脆脆球品牌。

因此,与其说Keep在和线下健身房竞争,Keep真正的竞争对手可能是同样健康食品的薄荷健康、鲨鱼菲特,或者同样做家用健身设备的亿健、麦瑞克。

当然,根据Keep本周新品发布会内容,Keep发布的最新产品智能硬件体感运动主机「Keep Station」与划船机「A1」,Keep还将和更多智能设备竞争,包括智能健身镜、甚至运动手表公司。

而根据2022年2月更新的招股书披露,上述产品毛利最高的可能不是技术门槛最高的硬件,其中高蛋白黑巧脆脆球毛利率为39.7%,加宽加厚瑜伽垫的毛利率为44.8%,而Keep智能单车的毛利率仅为7.7%。

也就是说,即便Keep的智能类产品依然在持续研发推出,但营收和毛利的主力,依然要靠基本款的瑜伽垫或者健康食品来贡献,除了Keep本身的品牌效应外,类似产品的流量和获客效率十分关键,这和大部分的淘宝和抖音消费品公司逻辑类似。

02 卖线上会员和卖奖牌,确实贡献了新营收

Keep早些时候被广泛的卖线上奖牌新闻,确实给公司贡献了新营收。

根据招股书,Keep会员订阅及线上付费内容业务保持了不错的增速,在2021年和2022年分别实现5.58亿元和8.94亿元收入。2022年,Keep会员订阅及线上付费内容业务增长提速,为总营收贡献了40.4%的收入,同比增长60.4%。

虽然没有具体公布奖牌是否卖了5个亿,但总体用户的会员的渗透率正在提升。根据招股书,平台上月活跃会员会员的转化率由2020年的6.4%增加到2021年的9.5%,并继续增加到2022年的10%。

其中,根据招股书,每名会员用户给Keep贡献的线上内容和会员收入为246.9元,比2021年的170元有较大提升。

也就是说,到了2022年,每10个Keep月活跃用户中,就有一位买了Keep的会员,并且为Keep花的钱更多了,当中奖牌占比不小。

当然,按照招股书描述卖奖牌并不算是一件挣钱的生意。招股书显示,2022年的整体毛利率较2021年有所减少,这反应了虚拟体育赛事的收入贡献了不断增长,但毛利率相对较低。原因是奖牌成本上升。

当然,受总体市场影响,广告和Keepland线下业务毛利率也开始下降。按照招股书的描述,Keep线下业务的价值为这种线下健身体验可以加深用户参与度并提高用户对Keep品牌的忠诚度。

总之,疫情依然没有阻止Keep营收的增长。30%的消费品增长和60%的会员付费业务增长,都代表了Keep在现有优势业务的商业化空间依然存在。

按照Keep官方的表述,线上内容、自有品牌产品和广告三大收入来源形成公司营收三家马车的商业模式。只是Keep寄希望于的线下业务,占总体业务的营收依然十分微弱,为不到1%。

03 Keep的上市之路

从美股转投港交所之后,Keep的上市故事显然已经从Peloton转为运动品牌。中国Peloton的对标公司显然还在探索之中,但Keep的产品商业化,让其成为中国家庭健身探索的希望,头部优势拉大。

疫情也在加速这种优势,融资机会的减少和线下健身的增长放缓,都让这家健身公司有了更多的空间做喘息和探索。

不论是本周早先发布的AI健身科技产品,还是Keep线下业务的探索,都是其后发制人对早些「中国版Peloton」和线下健身连锁房的持续竞争。

Keep的上市之路毫无疑问将继续,而在外部市场环境不确定性情况下,Keep有了更多的资金实力和空间持续竞争和探索,以交出更好的财报冲击港股。

当然,也许Keep面临的挑战者从来不是健身公司,可能是抖音、运动品牌,甚至更多户外的运动新方式。