丁世忠家族配股套现百亿,安踏14年融资超290亿

文|周嘉宝

时隔两年,丁世忠家族再现百亿级融资。

4月18日,安踏体育(2020.HK)发布公告称,卖方拟透过配售代理出售合共1.19亿股配售股份。配售完成后,安踏体育将向卖方发行合共1.19亿股认购股份,配售价和认购价均为每股99.18港元,较安踏体育4月17日收市价折让约8.84%。

根据公告,交易卖方为安踏国际、安达控股及安达投资,均为安踏体育的大股东,背后是以丁世忠为首的丁氏家族。公告显示,认购事项的所得款项总额预计约为118.02亿港元,所得款净额预计约为117.31亿港元(约合人民102.77亿元)。安踏体育拟将认购款项净额用于偿还集团未偿付的财务负债,以及作为集团一般运营资金。

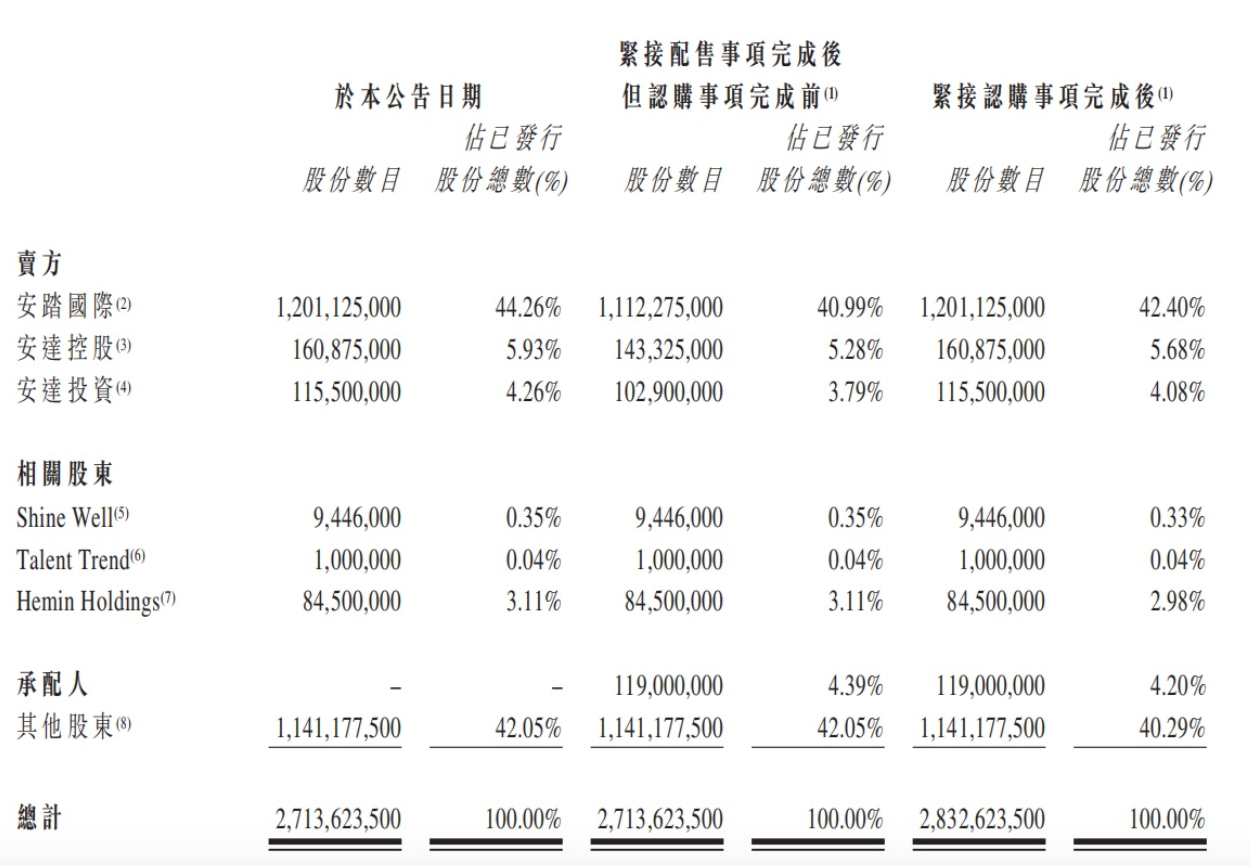

根据公告,截至4月17日,卖方合共持有约14.775亿股,配售及认购事项完成后,卖方持有总股数不变,但股权占比由此前的54.45%下降至52.16%。通过配售动作,丁氏家族套现达百亿港元。

此次配售及认购对股权架构的影响。图片来源:安踏体育公告截图

配售是香港上市公司再融资的主要方式,但安踏体育再融资的消息让不少投资者感到惊讶,“消费股还融资,不能内生增长么”“A股不管不顾的减持,港股不计代价的融资”。

受此消息影响,4月18日早间,安踏体育股价一度跌近9%。关于此次配售与认购事项的进一步解释,安踏方面回应时代财经称“一切以公告为准”。

No Agency时尚行业独立分析师唐小唐认为,“从配股动作的根本逻辑上来说,一是公司缺钱,二是大股东缺钱。账面来看,安踏并不缺钱,运营也相对稳健。”

2022年财报显示,安踏体育经营现金净流入录得人民币121.5亿元,自由现金流入录得104.2亿元。截至去年12月31日,集团现金及现金等价物、存款期超过三个月的银行定期存款及已抵押存款合计达276.9亿元,净现金状况由2021年的114.08亿元增至149.98亿元。

有观点指出,安踏或为收购新标的而进行融资。“理论上是有这种可能性,但从融资的角度,我要买东西,先在外面找点钱放着,这是需要支付利息和财务费用的,这种操作少见。目前来看市场上也没有出售的大公司。”唐小唐指出。

另有观点认为,安踏此次的配售并非出于主动。阿仕特朗资产管理董事郑家华表示,安踏现金充裕,加上配股价折让幅度不大,相信可能是基金主动要货,而目前息口相对偏高水平下,公司透过配股筹集多些现金在手,亦属合理决定。

值得一提的是,安踏体育及背后丁氏家族近年来有多次配售筹资动作,合计融资超290亿港元。

2021年4月,安踏体育大股东安踏国际及关联的安达控股和安达投资,就通过配售现有股份进行了高达115.7亿港元的减持套现,安踏国际及关联的安达控股、安达投资的持股由61.04降至57.78%。当时,外界普遍认为,该次配售是因为2019年花巨资收购的AmerSports(亚玛芬集团)没有达到预期收益,仍需要继续投钱,以及2020年疫情带来的全球化受阻导致。

此外,在2009年-2017年间,安踏体育还有过三次大股东配售记录,每股分别作价10港元、16.32港元、37.92港元,大股东从中套现分别为8亿港元、11.42亿港元与37.92亿港元。筹集资金分别用作成立慈善基金;拓阔公司投资者基础及提高其股份流通性;为持续物色国际体育用品品牌收购和合作机会提供资金,以及作为集团一般运营资金。

截至4月18日收盘,安踏体育每股报收100.7港元,总市值约2733亿港元。值得一提的是,近日《福布斯》杂志发布2023全球亿万富豪榜上,来自的安踏的丁世忠家族和丁世家分别以79亿美元和75亿美元,分列厦门上榜富豪的前两位。