2023卷到现在,还有什么品牌值得招?

纸质版报告原价5999元

5月31日前预订,享早鸟价1999元!(送电子版)

如需订购,可扫描二维码,留下联系方式进行订购

2023开局,消费快速回暖,购物中心整体客流明显恢复,但品牌商家拓店步伐谨慎,一些甚至呈现继续收缩态势。

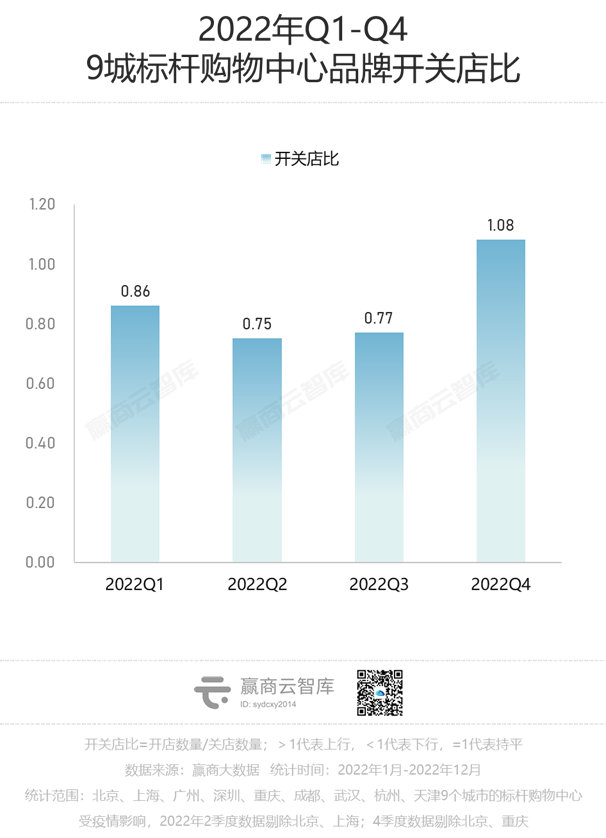

据赢商大数据监测,2023年1季度,9个重点城市约200个标杆购物中心,新开店约2500家,新关店约3000家,开关店比0.82,整体表现不及2022年4季度(1.08)。

但随着经济、消费表现逐渐离开疫情带来的阴影,可预见的是,品牌们活跃度继续回归。品牌投融资,规模与数量会上升,咖啡依旧是热门赛道;品牌开关店,头部品牌“抄底式”扩张场景,频频出现;新旧消费品类交替而行,当露营风不再猛吹,总有一种新的户外运动替补而上。

属于品牌们的“开放时代”,又出现了。

赢商网X中城研究院联合发布的《2023中国购物中心年度发展报告》品牌篇,将从市场环境与品类研究两方面,零售品牌市场变化与趋势,探析热门品类的拓店逻辑与经营模式。

以下为部分内容节选:

01、品牌趋势:武汉成品牌首店热门地,品牌开店数量触底反弹

首店研究:武汉跃升第一,奢侈品增速放缓

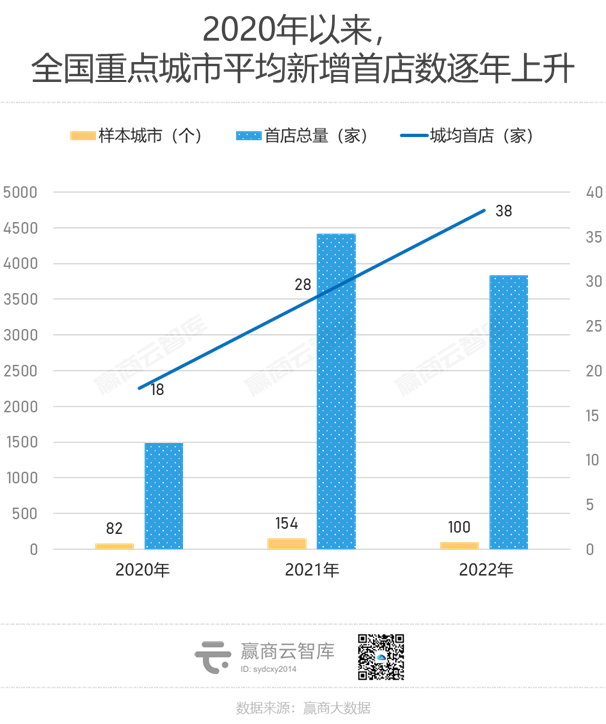

根据赢商大数据监测,2020-2022年有录入首店数据的城市分别为82个、154个、100个,对应首店数为1484家、4422家、3836家。从绝对数看,2021年是个小高峰;从平均数看,城均首店数逐年递增,从18家增至38家。

数据说明:

(1)监测范围 :赢商大数据基于城市商业发展活力和首店引进活跃度考量,主要选取但不限于一线,强二线城市(城市经济线级)5万方及以上商业综合体及城市代表性商业街

(2)首店类型 :全国首店-指品牌在中国内地开设的第一家门店或新概念门店;区域/城市首店-指品牌在某区域/城市购物中心开设的第一家门店或新概念门店

(3)统计时间 :2020年1月1日-2022年12月31日

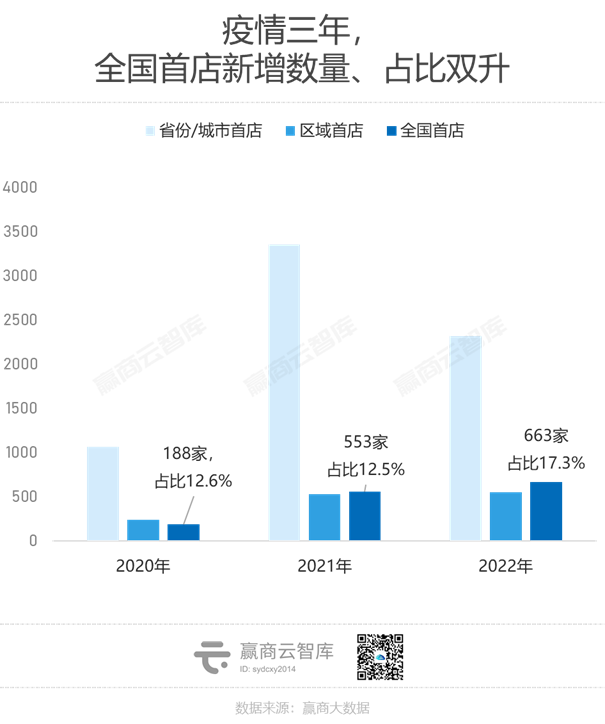

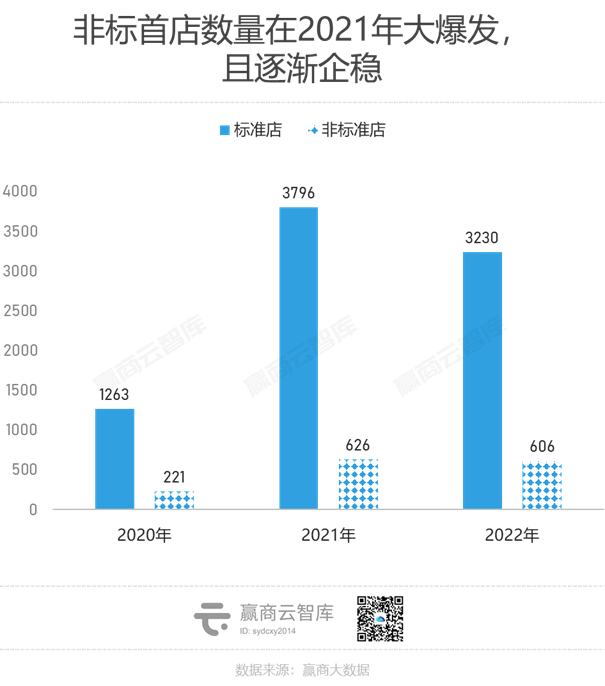

从选址布局望向品牌属性,疫情大幕下的首店亦呈现出鲜明特征:全国首店数量、占比双升,在2022年超17%;非标首店数量在2021年大爆发,且逐渐企稳。

期间,首店的业态图谱则呈现出浪潮式变化。以全国首店为例,国货美妆大热的2020年,拓店王业态是“美妆护理”,H.E.A.T、参半NYSCPS、Abby's Choice、ONLY WRITE、WOW COLOUR上演竞技赛;到了2021年、2022年,中外咖啡新品牌勃发,饮品两度蝉联TOP1之位,烘焙甜品异军突起。

现在,步入真正的后疫情时代,首店经济的变奏声越来越急。不同品牌玩家的换代速度加快;不同城市间的竞争属性增强。但总体来说,趣味性的商业含量更高了。

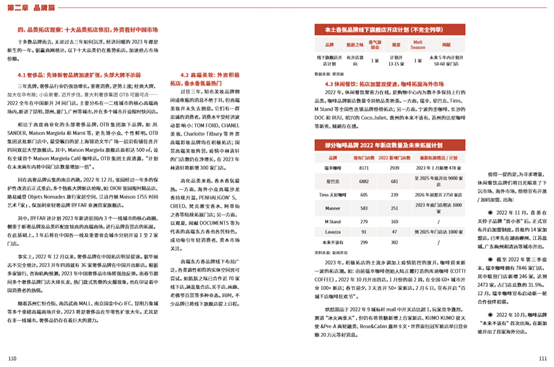

根据业态划分,对比近三年首店成绩单,各品类表现不一。10大坚挺品类中,饮品、甜品、新能源汽车首店一直都是商场的招商热门;而10大失意品类中,明星品牌首店首当其冲。

开关店研究:2022开店量未达预期,但已触底反弹

2022年全年新开店1.1万家,关店1.3万家,相比2021年的扩张态势,以及2020年的小幅收缩,2022年表现为近三年最弱。分季度看,受各地疫情管控影响,第2、3季度表现最差。第4季度情况发生逆转,开关店比谷底反弹,新开店数量略大于新关店数量,呈现回暖。

从城市看,成都、深圳4季度表现优秀,主因标杆新mall入市带来众多新店;上海强势反弹,在2季度停摆后迅速复苏,4季度开关店比已接近1;广州全年收缩;杭州相对稳定,3、4季度开关店比均在1左右;武汉持续收缩,品牌经营压力大,开关店比于4季度跌至冰点。

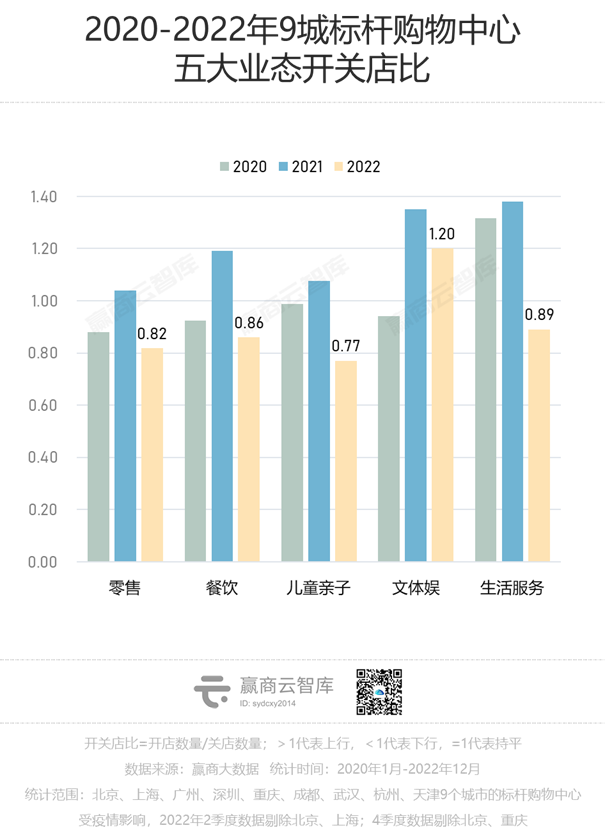

从业态看,文体娱类业态逆势抢眼,开关店比1.20,其余业态均呈现收缩,且均不及2020、2021年水平,儿童亲子类垫底。

融资报告:收并购浪潮来袭,行业洗牌加速

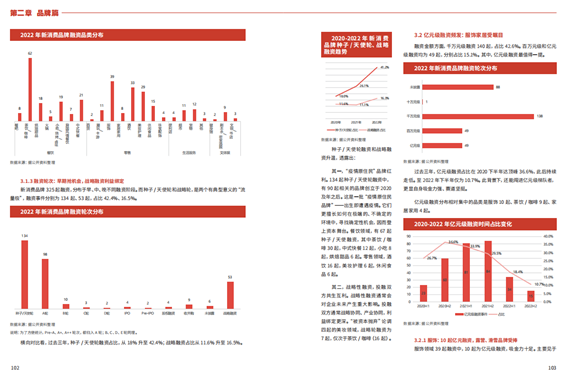

2022全年消费品牌融资事件共325起,虽然比2021年的513起锐减接近1/4,但比2020年的245起,仍显得活跃。从49起亿元级融资项目中可看出,年轻人热衷城市户外运动,重新发现“消失的附近”;拒绝统一审美的家居风格,懒宅生活也要个性、品位。

透过17个“一年双轮融资”的品牌看到,餐饮是资本最钟情的赛道。茶饮不输咖啡,但却陷入创新窘境;中式烘焙降温,日式烘焙崭露头角。而89起品牌转身做投资的案例则表明,真正拥有行业背景的资方更受欢迎;企业间的收并购活跃,行业洗牌加剧。

说明:本文所指“新消费品牌”圈定范围大致为餐饮、美妆护理、服饰、儿童亲子、生活服务、时尚精品、酒水/饮料、商超/生鲜、宠物、健身等核心业态,线上线下融合的消费品牌。

时间分布上,2022年前三季度基本持平,平均每季度93起,Q4降至46起。按月度分布来看,则显示多波峰错落,但整体波动下滑之势明显。主要原因之一是,随着2022年疫情的反复,投融双方的决策愈发谨慎。

业态和品类上,资本个更看重餐饮及零售业态,全年融资量餐饮类140起,零售类共141起。二者消费刚性凸显,整体行业韧性强。

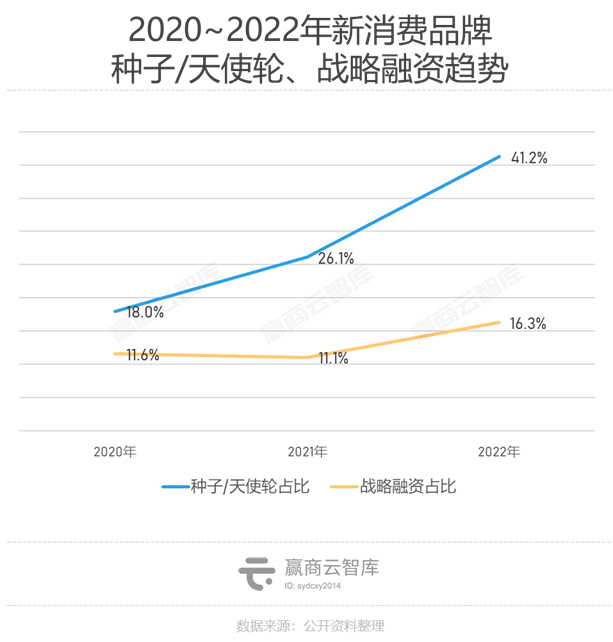

融资轮次上,种子/天使轮和战略轮,是两个具有典型意义的“流量级”,在过去三年的融资占比中增速上涨。

02、品类研究:热门品类忙拓店,,几家欢喜几家愁

于多数品牌而言,无论过去三年如何沉浮,经济回暖的2023年都是新生的一年。据赢商网统计,以下十大品类仍在蓄势拓店,加速抢占市场份额。

●奢侈品:先锋新奢品牌加速扩张,头部大牌不示弱;

●高端美妆:外资积极拓店,香水香氛最热门;

●休闲餐饮:拓店加盟双提速,咖啡拓展海外市场;

●户外用品:国外品牌加码中国市场,集体进驻高线城市标杆上产;

●异国餐饮:外资重拾信心,拓店计划激进;

……

饮品:开启加盟模式,策略各有不同

2022年底,以瑞幸为首的饮品直营品牌纷纷开始尝试引入“加盟”拓店模式,引爆饮品品牌“加盟热”。其中:

●瑞幸面向9省41城招募新一轮联营合伙人;获奈雪5.25亿元投资的乐乐茶,已有开放加盟迹象;

●动作最快的喜茶于2023年开年即交出“首份加盟成绩单”:首批10余家加盟店落地,另有超20家逐步官宣开业,总店数已超30家。

总体来看,加盟店落子分散,主打三四线下沉市场,小面积档口店为主,而已开店铺虽春节生意不差但口碑不及预期。从瞧不上的存在,到抢食的香馍馍,加盟之于“直营派”角色的转变,意示着消费市场新变局正在酝酿;而加盟打法的实际落地、首轮加盟店的调试验证,则成了品牌竞争的新一轮核心命题。

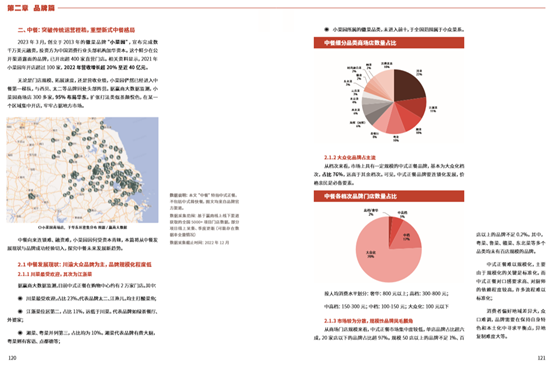

中餐:突破传统运营桎梏,重塑新式格局

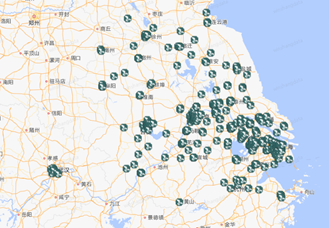

2023年3月,创立于2013年的徽菜品牌“小菜园”,宣布完成数千万美元融资,投资方为中国消费行业头部机构加华资本。这个鲜少在公开渠道露面的品牌,已开出超400家直营门店。相关资料显示,2021年小菜园年开店超过100家,2022年营收增长超20%至近40亿元。

无论是门店规模、拓展速度,还是营收业绩,小菜园俨然已经进入中餐第一梯队,与西贝、太二等品牌同处头部阵营。据赢商大数据监测,小菜园商场店300多家,95%布局华东。扩张打法类似茶颜悦色,在某一个区域集中开店,牢牢占据地方市场。

⊙小菜园商场店,于华东区密集分布图源:赢商大数据

中餐向来连锁难、融资难,小菜园因何受资本青睐,本篇将从中餐发展现状与品牌成功经验切入,探究中餐未来发展新趋势。

运动鞋:国际品牌光环退去,国潮品牌异军突起

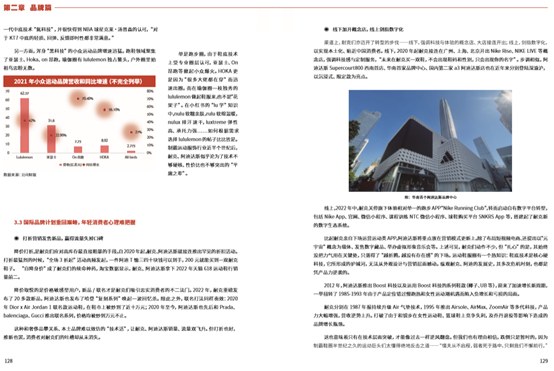

近年,国际运动品牌在鞋类产品方面的业绩不佳。2022上半年,耐克市值一夜蒸发800亿,阿迪达斯在华销售五连降,纷纷失守中国市场;市占率上,2022年阿迪达斯中国、全球的“第二排位”被安踏、lululemon抢占;品牌价值上,虎扑《2021年度装备球鞋TOP5》榜单中,前三名分别是李宁驭帅14、匹克澎湃大三角、李宁全城9v2,阿迪达斯罗斯10排名垫底,耐克则罕见缺席榜单。

与此同时,耐克、阿迪达斯有关产品抄袭一事使消费者对于此类品牌的好感度不再,阿迪达斯、耐克统领中国运动鞋服市场的时代已成过去。在年轻人高喊“支持国货”的消费情绪下,如耐克一般的国际品牌到底是为行业大环境不景气所伤,还是因自身运营操作问题自食苦果?

瑜伽:头部瑜伽店退出,消费热度不减

从瑜舍瑜伽、Mysoul瑜伽馆倒下,到“瑜伽届爱马仕”梵音瑜伽一夜闭店82家,一些头部瑜伽馆终究没能熬过2023的春天。但这只是国内当下瑜伽生意的半边切面,另半边则是吸金狂欢——拉伽瑜伽、星瑜伽加速拓店,以及“中产收割机”lululemon年赚近10亿美元,市值超阿迪达斯。

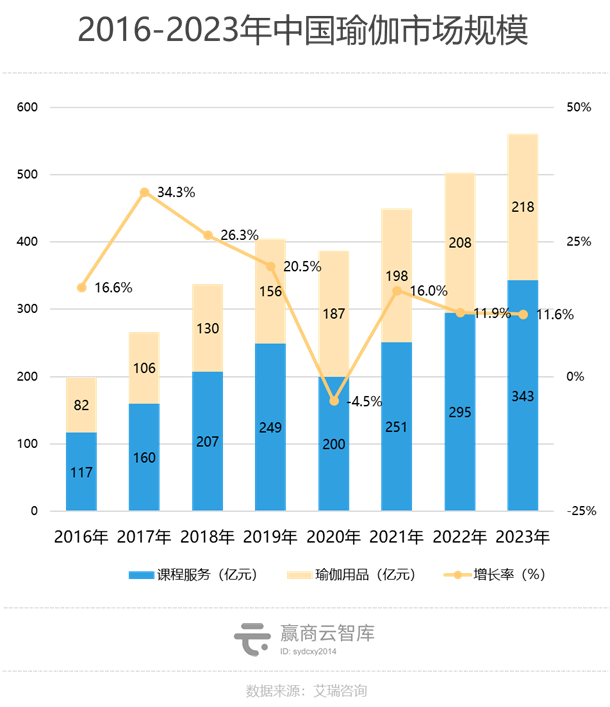

按照艾瑞咨询数据,虽疫情波及下2020年国内的瑜伽市场规模有所下滑,但仍保持在387亿元水平,且预计2023年市场规模达561亿元。前景、钱景诱人,有人离开,亦有人入局。本篇以瑜伽馆、瑜伽服两大类别为观察脉络,探究瑜伽生意在中国的角逐与发展。

如您希望阅读

《2023中国购物中心年度发展报告》全文,

可扫描二维码 ,留下联系方式进行订购

纸质版报告原价5999元

5月31日前预订,享早鸟价1999元!(送电子版)

· end ·

赢商云智库原创稿件,如需转载请告知

商务合作/转载/加群沟通:xwnkfh0921(微信号)