国潮降温,李宁遭遇“中年危机”?

作者 | 周佟

编辑 | 趣解商业

一年前刚刚交出上市18载“最好成绩单”的李宁,还没有来得及多喘口气,进入到2023年后,形势突然急转直下,开始接连遭遇到了“中年危机”。

先是8月份披露的半年报数据显示“增收不增利”,之后10月25日李宁(2331.HK)披露三季度运营状况,又透露出了一些“不利信号”。次日,李宁股价大幅低开,盘中跌幅一度达到21.52%;截至当天收盘股价报收23.95港元/股,下跌20.7%,创出自2020年8月以来的新低。

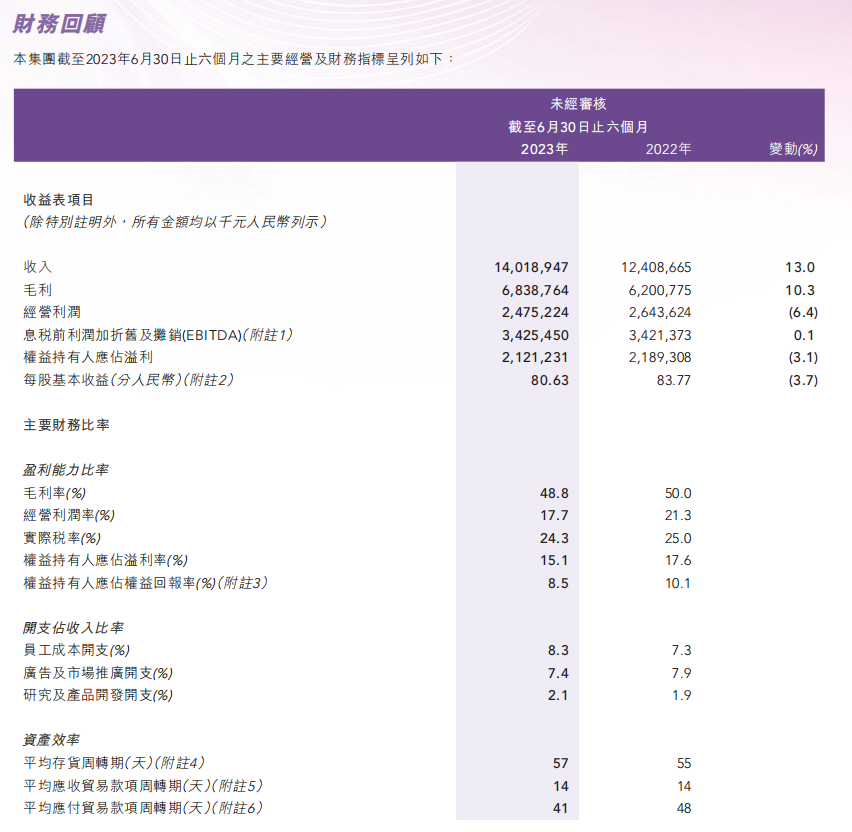

图片来源:公告截图

从今年1月底高点的收盘价79.33港元/股算起,李宁已跌去69%,蒸发1500亿港元市值。截至10月27日收盘,李宁股价略有回升至24.9港元/股,总市值为656.38亿港元;目前暂未恢复下跌之前的水平。

突然出现大幅下跌,“国货之光”李宁,这次是怎么了?

01.

电商业绩下降,门店数增长缓慢

作为在港股上市的国内四大运动品牌中,最后一个公布第三季度运营情况的公司,李宁在此次公告中,对于整体营收数据只字未提,仅仅只是略微透露了一些渠道零售表现、销售网点增减和同店销售数据的信息,然而这些许信息,在机构看来是利空的。

摩根士丹利(Morgan Stanley)在报告中,一口气下调了李宁今年至2025年三年间的营收与利润预测。花旗此前也发布研究报告称,考虑到李宁单一品牌的商业模式,预计其2024年收入增长将慢于滔搏及安踏,同时也下调了李宁今年至2024年两年的盈利预测,并将其目标价由62.7港元下调28%至45.1港元。

图片来源:东方财富截图

华泰证券研报中指出了“原因”——李宁三季度全渠道零售流水低于预期。同时,研报透露,李宁管理层下调今年收入指引至同比增长个位数(此前为10%-20%中段),预计全年毛利率同比改善面临压力。

为什么说全渠道零售流水低于预期?具体来看,零售表现方面,截至9月30日,第三季度公司销售点(不包括李宁YOUNG)于整个平台之零售流水按年录得中单位数增长。

分渠道来看,线下零售(直接经营)渠道录得20%-30%低段增长,批发(特许经销商)渠道录得低单位数增长,但电子商务虚拟店铺业务录得低单位数下降。

在直播网购大行其道的当下,李宁的电商业务销售数据却出现了下降,多少令人有些意外。 要知道根据商务部的统计,今年1到9月,全国网上零售额达到10.8万亿元,增长11.6%,远远高于同期社会消费品零售总额的增速。

据摩根士丹利的评估,电商销售数据下降,是由李宁折扣幅度较之前预期更高造成的。而从另一个角度,这也意味着曾经贵为“国内运动第一品牌”的李宁,并没有因为良好的品牌形象吃到直播带货的红利。

电商业务“失速”,李宁取得“高单位数增长”的线下渠道,也并没能令人满意。 据李宁公告,截至9月30日,李宁在国内的销售网点数量(不包括李宁YOUNG)为6294个,虽然比上一季末净增加了127个,但 将时间线拉长到年度来看,今年以来门店的净增加数仍是负1个 。

这一数据如果放在2021、2022年,不能算是太差的表现,但在线下消费正在全面复苏的2023年,就显得有些差强人意。尤为关键的是,据财报显示,2021、2022年李宁的门店净增加数还达到了210家和466家。 按照年初的原有设想,李宁今年的门店扩张目标是250家,但9个月过去了,公司反而距离目标越来越远了。

如果店铺数量增长停滞,还能用半年报中“优化渠道结构和提升渠道效率”来解释的话,李宁最新公告中的另一组数据就难以理解了。其公告显示,以去年同期已投入运营的李宁销售点计算,截至9月30日,整个平台同店销售按年“录得中单位数下降”。也就是说,李宁经历了一轮“优化”的线下门店,销售额甚至还比不上去年的水平了,这其中批发渠道下降更为明显,达到了10%-20%。

图片来源:半年报截图

在公布半年报时,李宁还特意强调,随着管控的全面放开,消费者对于运动健身的消费需求增加,在购买渠道的选择上将“更倾向于线下门店消费”;但是, 从现今披露的三季报运营细节来看,实际情况并不符合李宁的预期 。

相反的,半年报中除李宁外,在港股上市的另外三大品牌安踏、特步、361度,净利润均呈增长态势,到了此次三季度运营情况发布,也都是利好消息。安踏主品牌零售金额录得高单位数的正增长,特步主品牌销售录得高十位数增长,361度则获得了约15%的正增长。

是消费者的需求下降了,还是对李宁的需求下降了?

02.

国潮降温,李宁“落地”?

相比之前经历过的挫折,当下的际遇对于已过“而立之年”的李宁来说,似乎并不算太严重;但如果联系到2021年时的意气风发,还是让人不得不感慨,李宁的“高光时刻”结束的又太仓促了。

之所以说“又”,是因为2010年李宁的第一次“高光时刻”,结束的一样很匆忙。

创立于上世纪90年代初的李宁,在相当长的一段时间,都是国内运动品牌当之无愧的“一哥”,直到2003年才先后被耐克、阿迪达斯抢走了国内市场第一、第二的位置。到了2008年,北京奥运会上李宁的“冲天一飞”,让李宁品牌的知名度再上了一个台阶。

2009年,李宁公司的年收入以83.87亿元远远超过阿迪达斯,后者当时在中国市场排名第二;李宁一跃成为中国市场仅次于耐克的第二大品牌,在国内体育品牌有着不可撼动的地位。2010年李宁公司的年收入达到94.55亿元,达到了自创立以来的顶峰。

然而此时,李宁开启的一轮面向90后的品牌年轻化战略,让它失去了公司上升的势头。更换Logo和广告语、全面提价、主攻一二线市场……一番操作下来,李宁营收开始出现了下滑。三年间,李宁不仅失去了主导地位,还让安踏成为了国内体育品牌的领导者。

公开数据显示, 2010年至2013年,李宁品牌营收规模从顶峰时期的近百亿下降到了2013年的52.18亿,跌幅近45% 。其中,2012年遭遇了上市后的首次亏损,一亏就是近20亿,同一年,李宁关闭的门店数量就有1821家。

连亏三年后,创始人李宁不得不重回一线,尝试带领团队寻找新的突破口;这一摸索就是四年,直到2018年,才迎来曙光。在这一年年初的纽约时装周上,李宁以“悟道”为主题进行了一场走秀,运动、复古、潮流融为一体得设计,让它不仅迅速在社交媒体走红,也由此引发了抢购热潮。 这一次成功的“营销”,一举将李宁从“经营困境”中解救出来,李宁还因此被贴上了“国潮一哥”的标签 。

适逢“Z世代”渐渐成为消费主力,贴在李宁身上的这一新标签,无论是对品牌形象的提升,还是对销售的推动,都起到了相当积极的作用。到了2021年,李宁实现了营收225.72亿元,同比增长56.1%,净利润更是猛涨136.1%,达到40.11亿元,创下上市后的新高。

李宁的第二次“高光时刻”就在此时。随后的2018年-2021年国潮趋势热度不减,在它成就李宁的同时,也吸引了无数品牌扎堆涌进这一赛道。各领域的品牌都玩起了国潮,国潮产品的过度饱和也让这一趋势开始降温,从一个足以令李宁与竞品差异化定位的标签,变成了消费者习以为常的营销元素。

自2018年后,承载着公司时尚转型梦想的“中国李宁”,出现在财报中的次数逐年降低 。

03.

要时尚,还是要专业?

说起来,也不能怪李宁不够重视,按照公司“单品牌、多品类、多渠道”的经营策略,“国潮”对于李宁来说,至多只能算是“多品类”中的一种,而不是品牌的全部。

不过也正是因为2018年时借助国潮和时尚爆火,李宁从2019年开始,在公司财报首页关于集团的介绍里,加进了这样一段话:我们致力于成为源自中国并被世界认可的,具有时尚性的国际一流专业运动品牌企业。

一连串长长的定语,在传递公司愿景的同时,似乎也凸显了李宁单品牌策略的“尴尬”。 “源自中国”,意味着不好像安踏学习——直接收购类似始祖鸟、迪桑特等国外成熟运动品牌为己所用;外界所传的对Clarks、Bossini的收购,其实是由李宁本人控股的另一家公司非凡领越(0933.HK)完成的。“具有时尚性的专业运动品牌”,又让李宁不得不同时在“时尚”和“专业”两条战线与友商展开竞争。

在时尚领域,安踏用斐乐一年超过200亿的营收和高达69%的利润率,就可以让李宁“自愧弗如”。在专业领域,篮球、跑步、健身、羽毛球、运动生活,甚至是童装等多个品类都有涉猎的李宁,似乎哪一个单独拿出来,专业度都不足以令人信服。

跑步运动领域,将“世界级中国跑鞋”写入战略定位、从2012年起就开始深耕跑步领域的特步, 是国内品牌中当之无愧的NO.1。 其在全国250多个城市建立有会员组织,顶尖的马拉松选手董国建、彭建华、杨绍辉等等都是它的签约跑者。 2019年,特步又拿下了有“全球四大跑鞋”之称的索康尼在国内的运营权,实力和地位轻易不会动摇。

篮球、羽毛球运动领域,前有易建联、周琦等国手拒穿赞助商李宁球鞋的尴尬,后有奥运冠军陈雨菲因穿李宁羽毛球鞋导致脚趾被划伤的悲剧。“什么都会点”的李宁,似乎在专业度上总是缺乏存在感,而之所以会出现这样的局面,或与李宁低研发投入也有关。

公开数据显示,2020-2022年,李宁研发费用分别为3.23亿元、4.25亿元、5.34亿元,在收入中的占比分别为2.2%、1.8%、2.1%,远低于耐克、阿迪接近10%的比例。根据2023年半年报数据,李宁的研发费用占比2.1%,较之前有了一些提高,但还是低过安踏、特步和361度,这三者分别为2.3%、2.7%、3.2%。

将观察周期拉长不难发现,已过“而立之年”的李宁,品牌定位似乎“摇摆不定”。 从赞助国家队到主打90后人群,从走国潮风到回归专业运动品牌……李宁当下遇到的挑战,又仿佛回到了“青年”李宁需要思考的问题。

相比起来,安踏坚定的“单聚焦、多品牌、全球化”战略,似乎完美解决了这一难题。 通过并购不同品牌,既能够保证其在各个细分市场中获得成功,也不影响主品牌在大众心中的认知,既可以通过始祖鸟们打开向上空间,也能靠主品牌的性价比路线吃下大众市场,按照2023年半年报的数据,安踏不但整体营收继续稳居国内第一,主品牌141.7亿元的销售额,也超过了李宁同期的数据。

假设一下,如果面对从天而降的“国潮热”,当时李宁借势主推的是另一个与李宁有所区隔的独立品牌,时下是否会是另一种情形? 但现在的李宁,成长的烦恼或还将持续下去。

参考资料:

1、《花旗:予李宁(02331.HK)“买入”评级 目标价下调至45.1港元》,证券之星

2、《李宁股价跌超20%创三年来新低 机构观点:三季度全渠道零售流水低于预期》, 每日经济新闻

3、《运动国牌争锋“跑鞋江湖”》, 界面新闻

4、 《安踏半年营收创新高背后: 多品牌成长逻辑越发清晰》, 36氪