嘉里建设2023年收入130.9亿港元 股东应占溢利同比增长18%

3月20日,嘉里建设有限公司(以下简称“嘉里建设”)发布了2023年年度业绩报告。公告显示,2023年集团录得总收入130.9亿港元,同比下降10%;股东应占溢利32.43亿港元,同比增长18%。

其中,发展物业销售收入减少至63.49亿港元,期内合约销售额140.71亿港元,较去年同期增长近163%,合约销售额的大幅提升得益于上海浦东荟萃庭、杭州馥源庭以及香港缇山三个住宅项目的售罄。投资物业和酒店组合录得收入67.41亿港元,同比增加11%。这是由于解除疫情限制后,酒店业务的收入增加。

于报告期末,嘉里建设在内地、香港及海外所驰物业组合的楼面面积合计5090万平方呎,其增长主要源于集团于今年购入的位于香港荃湾和上海黄浦区金陵路两个优质项目。

内地物业部录得总收入89.65亿港元 投资及租金收入小幅增长

公告显示,截止2023年12月31日,内地物业部录得收入总额为89.65亿港元(2022年:92.45亿港元),毛利为51.78亿港元(2022年:48.87亿港元)。

其中,投资及酒店物业收入为56.38亿港元(2022年:48.48亿港元),这主要得益于酒店收入增加66%,达到17.55亿港元。投资物业的毛利为28.25亿港元,毛利率维持稳定在73%。

期内,集团在内地的投资物业贡献租金收入(酒店收入除外)为38.83亿港元(2022年:37.92亿元),计入联营公司及合营公司业绩,内地投资物业合并租赁收入(酒店收入除外)为42.16亿港元(2022年:40.92亿港元),均较上年有小幅增长。

嘉里建设在公告中表示,尽管目前消费意愿转弱,但是随着客流量及租户销售增加,集团的零售分部略为改善,这主要受惠于新零售策略及集团于疫情期间在若干主要商场进行的资产增值措施,增加了物业单位面积及租金。而办公室分部仍然是集团投资物业组合的主要收入来源,为了能够在市场疲弱时保持稳定收入,集团将采取续约优先策略,并按现行价格争取最佳租赁条件。

香港市场情绪低迷 物业收入下跌

因为经济发展不确定性带来的房地产市场放缓和市场情绪的低迷,2023年香港物业部录得收入为41.25亿港元(2022年:53.45亿港元),毛利为15.43亿港元(2022年:20.98亿港元),均有不同程度的下跌。

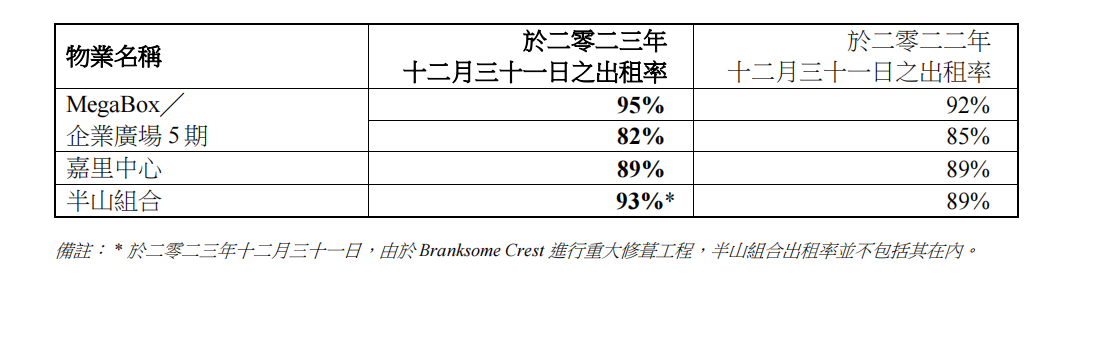

发展物业方面,期内香港物业部录得合约销售总额34.35亿港元(2022年:36.73亿港元)。投资物业组合收入相对稳定,期内实现租金收入11.03亿港元(2022年:11.99亿港元),计入联营公司及合营公司的贡献,投资物业的合并租赁收入为12.34亿港元(2022年:13.52亿港元),租金收入减少的原因是由于个别出租住宅转为代售发展物业,以及2022年出售的货仓租金收入损失。

重仓内地市场 土地储备充足

报告期内,嘉里建设旗下主要投资物业组合楼面面积合计1840万平方呎,包括香港和内地的办公室、零售、公寓、酒店及货仓资产。在香港和内地的投资物业组合,内地占83%,香港则占17%,其中上海浦东和黄浦区项目、武汉、杭州和其他城市将成为集团的重要增长点,嘉里建设重仓内地市场的发展意图可见一斑。

鉴于当前不确定的市场环境,嘉里建设在公告中表示将持续保持审慎态度,专注于销售香港及内地的发展物业项目,致力于平衡销售进度及销售利润。在投资物业方面,将严格控制成本以维持稳定业绩。