元祖食品2023年财报:营收、净利微增,门店扩张稍显乏力

作者:桂生 编审:鹤翔

出品:零售商业财经 ID:Retail-Finance

3月26日,元祖股份(603886.SH)披露2023年年报。

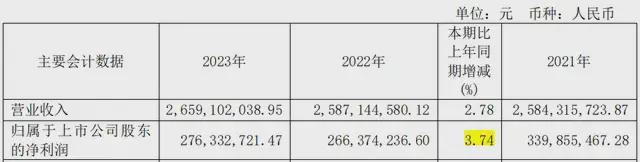

报告期内,元祖实现营业收入26.59亿元,同比增长2.78%;归属于上市公司股东的净利润为2.76亿元,同比增长3.74%,但净利润表现仍未恢复到此前的最佳水平。

元祖交出了一份营收、净利微增的成绩单,虽然业绩增长势头不错,分红力度也不小,但绩后元祖股东便发布了减持计划。

3月27日元祖股份发布的公告显示,公司股东兰馨成长及其一致人兰馨投资因自身资金需求,计划通过集中竞价及大宗交易方式减持公司股份不超过720万股,即不超过公司总股本的3%。

相关数据显示,2018年以来,元祖股东通过二级市场减持,累计套现7.28亿元。股东减持通常被视作对公司未来发展的缺乏信心之举,从而导致投资者对公司的看法发生变化,继而产生不利的市场影响。

放眼整个烘焙行业,在三五年的时间里,曾经风靡一时的新中式烘焙市场迅速降温,其热度恰如昙花一现。

一些曾经备受瞩目的明星品牌,经历了从资本市场的宠儿到消费者追捧的高潮,却最终跌落至亏损、闭店乃至破产的低谷。同时,许多自诩为“点心局”、“点心行”的中式烘焙品牌,在市场的大潮中未能激起任何波澜,便黯然收场。

“不贵就不配叫新消费”的市场热潮褪去,新中式烘焙行业的泡沫开始破裂,赛道逐渐回归到一个更为理性和审慎的发展阶段。

反观曾经的“蛋糕第一品牌”元祖,又该如何在烘焙赛道中形成跨越周期的能力,持续坐稳“元祖”之位?

01 恢复性增长难及预期,重营销、轻研发或成致命伤

财报显示,元祖股份2023年实现营业收入26.59亿元,较上年同期增加0.72亿元,同比增长幅度为2.78%;净利润为2.76亿元,较上年同期增加995.84万元,同比增长幅度为3.74%。

图源:2023年元祖财报

具体来看,自2016年12月元祖登陆A股市场,至2018年间,净利润连续三年增长;次年净利润虽同比下降,但仍超过2亿元;随后两年净利润更是突破3亿元。

由此,2023年的元祖,虽实现了净利润、扣非净利润的增长,但仍未恢复至2020年水平,整体营收情况难及市场预期。

尽管元祖的营收和净利润均实现了增长,毛利率为61.98%,同比增加3.85%,净利率为10.36%,同比增加0.03%。如此高毛利率、低净利率的表现,与其“精致礼品名家”、主打节庆礼赠场景的品牌定位密不可分。

图源:元祖官网

值得注意的是,元祖的研发投入费用相对较低,但其销售费用却高达10.97亿元,占当期营业收入的41.26%;同时,2023年元祖销售人员数量达4219人,占员工总数的比重达84.63%。

在新中式烘焙品牌以持续性的产品创新俘获消费者芳心,并坚持“爆款单品>爆款品牌”的思路下,元祖却迟迟未能醒悟,在“重营销、轻研发”的路子上越走越远。

财报显示,元祖在2023年大力投入品牌推广,报告期内其在抖音渠道达成 GMV 1.2 亿元,同比 增长 385.9%,品牌内容累积播放/观看 6.97 亿次。

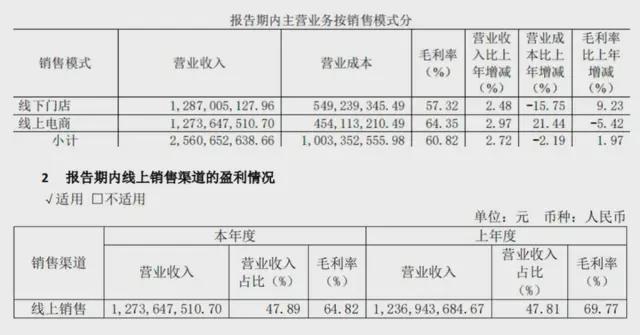

此外,元祖2023年线上电商营业收入为12.7亿元,营收占比为47.81%,较上年增长2.97%。

图源:2023年元祖财报

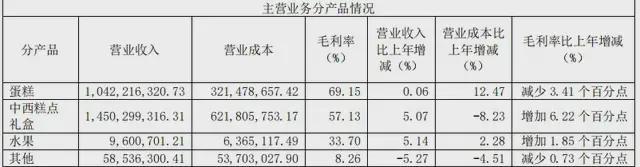

值得一提的是,蛋糕的毛利率高达69.15%,中西糕点礼盒的毛利率为57.13%。

如此高的毛利率表现,也难怪元祖在财报中表示,要将“打造蛋糕第一品牌”作为重点发展战略目标,持续弱化节令占比、提升蛋糕影响度,做到每款蛋糕都是精品,势必将“精致的礼品家”理念一以贯之。

图源:2023年元祖财报

元祖的经营业务主要包括水果、蛋糕、中西糕点礼盒等,而作为元祖两大业绩支柱的中西糕点和蛋糕,分别占比为54.54%和39.19%,合计营收占比超9成。在此之外,元祖其他品类鲜有突破。

立志“打造蛋糕第一品牌”的元祖,其报告中,作为蛋糕产品示例的几款鲜奶蛋糕,都称不上当红款式,但起售价却高达238元。

图源:品牌

1993年第一块鲜亮醒目的“元祖红”招牌在上海竖起,凭借雪月饼、青团、粽子等知名产品,元祖立住了“精致礼品名家”的人设,并专注发展团购礼券的销售模式。

或许连元祖自己都忘了,当年那个同哈根达斯一起,凭借新奇的冰淇淋蛋糕获得无数消费者青睐的品牌,也曾是跨界创新的“元祖”。

在普通人的消费观念变得务实,越来越多的消费者不再青睐礼盒包装的时代,连曾经瞄准品质零食市场的中高端零食品牌,都开始降本增效、从供应链里挤水分,以回应“极致性价比”时代的消费偏好。

那么,始终不愿低下“精致”头颅的元祖,又该如何突破新兴品牌的围剿,如何用蛋糕讲一个“新故事”呢?

02 区域壁垒过高,门店扩张稍显乏力

2023年元祖积极推进线上线下一体化经营,通过电商平台和实体门店的相互引流,依托线下门店实现销售闭环。

元祖门店主要集中在江浙、四川等地区,形成了一定的区域壁垒。窄门餐眼数据显示,截至2024年3月2日,元祖蛋糕门店数量为760家。其中,江苏省、浙江省、四川省分别有208家、101家、136家。

尽管元祖在江浙和四川地区实现了较高的市场占有率,但其产品单价相对较高,且缺乏足够的创新力,这导致其品牌认可度并未与之形成正比。

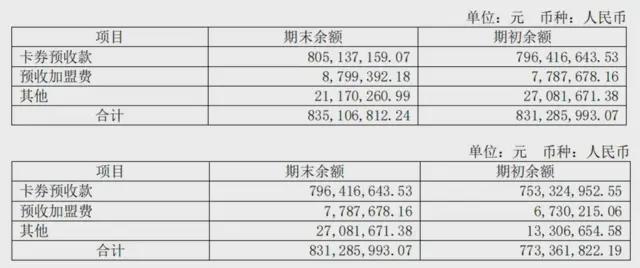

而在元祖一向擅长的卡券预收方面,据财报显示,截至2023年12月31日,总预收8.35亿元,净增0.04亿元。较2022年总预收8.31亿元,净增约0.58亿元,略有下降,可见元祖在卡券预收款方面发力不足。

图源:元祖财报

曾经,元祖通过爆款产品在激烈的市场竞争中脱颖而出,但随着时间的推移,缺乏新鲜感的产品线使得品牌显得乏味和陈旧。而现在,国潮新品不断崛起,凭借独特的产品魅力和创新后劲,正在成为烘焙行业的新领军者。

行业人士看来,国潮烘焙品牌的吸引力在于其“潮流”属性。相比之下,传统的元祖蛋糕似乎显得过于保守,给消费者留下了缺乏变化的刻板印象。难以提升的品牌力,也使元祖门店扩张稍显乏力。

2022年年报显示,彼时元祖全国门店数量为741家,2023年年报则显示全国门店超750家,仅新增十余家。

品牌官方则表示,在未来3年至5年,不会强制要求每年净开店达30家或40家;对深圳、珠海、东莞、昆明等城市都有进一步开拓的想法;同时对扩张保持谨慎态度。

基于上述重营销、轻研发,产品力难以提升的颓势,元祖门店扩张谨慎也属无可奈何之举。

03 烘焙品牌起落皆快,元祖如何低谷穿越?

2023年9月,我国正式实施《限制商品过度包装要求》新标准,旨在减少资源浪费和环境污染,推动绿色消费。在此背景下,元祖作为一个以包装精美著称的品牌,高昂的价格和相对滞后的产品创新使其在竞争激烈的市场环境中力不从心。

图源:元祖官方微博

除了元祖,克莉丝汀、桃李面包等传统烘焙品牌也面临业绩下滑的颓势;一些新中式烘焙品牌如墨茉点心局、虎头局等也身陷泥潭。

这些品牌或因经营不善,或因市场环境变化,或因过度包装导致成本上升,都面临着不小的挑战。其中,虎头局更是一度被视为新中式烘焙的佼佼者,却最终以“蛇尾”收场,令人惋惜。

也有“三十而立”的好利来,以专注直营、持续打造爆款单品在烘焙行业站稳了脚跟。其在产品半熟芝士上持续发力,把“老品牌年轻化”做到极致,以期在“剩者为王”的烘焙行业中脱颖而出。

烘焙品牌不乏守正者和搅局者,如何垒高品牌护城河,如何为糕点的社交属性充值,形成可持续性消费和品牌力,正是当下元祖实现低谷穿越首要突破的难题。