深度调查:高端也不香了?海外美妆接连败退被指“傲慢”

作者/林宇

编辑/刘颖

校对/阳艳

4月1日,全球知名网红品牌、由美国知名女歌手蕾哈娜创立的Fenty Beauty 宣布入驻丝芙兰中国内地市场的消息,这距离其进驻天猫国际开设海外旗舰店不足4年。有进口品圈内人士透露,Fenty Beauty试水第一年营业额就曾破亿元,如今布局线下,预计会取得不错的增长。

然而,与之高歌猛进截然不同的是,市面上依然不断传出有进口美妆品牌“撤离”的消息,它们或是彻底退出中国市场,或是在渠道上有所缩减,且这种颓势已蔓延至中高端品牌。

在行业加速分化的转折阶段,面对日益理性的消费者和动荡中的渠道生态,不少海外品牌也无奈“卖不动了”,在中国市场“起跑”和扎根难度系数加大,原本单纯依靠一个概念或者名人效应的叙事完全行不通了,需要做好长线系统性作战的准备。

#1

“高端”不香了?

五大进口品轮番“撤离”

《FBeauty未来迹》梳理发现,在2024年三个多月,至少有5个进口品牌宣布在中国市场的调整动作,品类覆盖彩妆、护肤,且基本都是高端品牌。

其中,“撤离”的彼得罗夫(PETERTHOMASROTH)和肌肤哲理(Philosophy)都属于高端功效护肤品牌。值得关注的是,这两个小众品牌,都颇有背景。

前者彼得罗夫创立于1993年,将“精准之效,锁定肌肤需要”作为品牌理念,打造了“黄金眼膜”“21胜肽精华”等明星单品,被中国消费者称为“抗皱猛药”。早在2010年,彼得罗夫就曾通过丝芙兰进入中国,曾连续5年在丝芙兰中国独家品牌中取得排名第一的成绩。

尽管美妆大盘激情增长,在此后的十年间,该品牌扩张却显得十分保守。2021年左右,彼得罗夫正式进驻天猫,在中国开辟出第二条渠道。彼时的品牌创始人兼首席执行官Peter Thomas Roth公开表示,得益于丝芙兰的布局,彼得罗夫的线上销售呈爆发式增长,并达到了新的高峰。

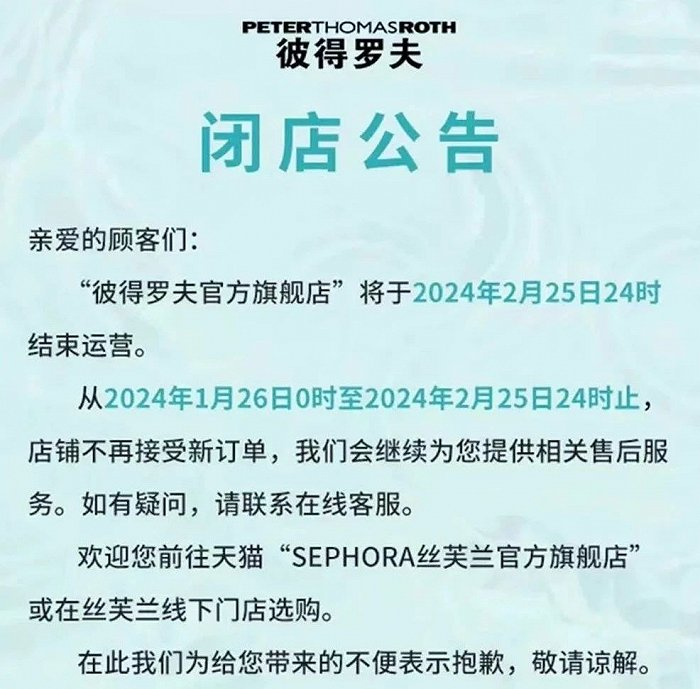

而不过三年,品牌突然在2月25日宣布线上关店,“闭店公告”显示,店铺从1月26日起便只提供售后服务,不再接受新订单。

●图源彼得罗夫天猫官方旗舰店

与彼得罗夫不同的是,肌肤哲理背靠香水巨头科蒂这棵大树。该品牌创立于1996年,创始人Christina Carlino在临床护肤和美容领域有30余年经验,肌肤哲理的品牌理念以专利配方、活性成分为基础,2010年被科蒂集团收购。

2017年跟随科蒂护肤品全球扩张策略,肌肤哲理正式进入中国市场,入驻天猫旗舰店,一年后又开设了京东官方自营店。在科蒂2024财年第二季度财报中,还着重表扬该品牌自2023年重新推出以来保持积极势头。

但如今在中国市场,肌肤哲理仅剩京东官方自营店,且所有产品均已下架,相当于销声匿迹。另外两个中高端彩妆品牌贝玲妃和BY TERRY泰芮都曾在中国市场拥有自己的“高光时刻”,因此它们的退出也多少让一些消费者感到“意难平”。

2007年进入中国的贝玲妃,最初以线下渠道扩张为主,在中高端百货专柜、入驻丝芙兰,在中国市场打出高知名度,猪油膏、反恐精英妆前乳、蒲公英腮红等都曾是红极一时的爆款单品。

2011年开始,贝玲妃几番试水线上渠道;2021年,品牌下定决心渠道大调整,大量撤柜、退守丝芙兰的同时,转战线上。除了天猫旗舰店外,还陆续入驻了京东、抖音平台。

但在去年年底,贝玲妃关闭了多个电商平台店铺,仅保留了丝芙兰线下店铺和丝芙兰各平台线上官方旗舰店的购买渠道。有会员收到通知称,该品牌将在今年6、7月彻底退出中国内地市场。

另一彩妆BY TERRY泰芮初入中国市场时也曾“开门红”。这个由法国专业彩妆师开创的高端彩妆品牌,定位“法式轻裸妆”,通过丝芙兰进入中国市场。营销打法较为高调,曾与多位KOL合作,并进入李佳琦直播间,创下“3分钟告罄5000件商品”的成绩。

现如今,BY TERRY泰芮在唯一官方渠道丝芙兰官网上,大部分产品均以5折出售。小红书平台内,多位自称“丝芙兰柜哥/柜姐”的用户表示“BY TERRY将退出中国市场”。

●截图自小红书

除此之外,还有1987年便进入中国,被大众所熟知的高丝。不久前,高丝宣布其天猫旗舰店将于4月19日结束运营,仅保留官方微商城或线下渠道,舍弃天猫这个“第二官网”在业界看来有些“破罐子破摔”的感觉了。

据悉,该旗舰店内包含高丝茵菲妮、高丝蕴一、以及高丝MAKE KEEP MIST三个品牌/产品线。繁华落尽是唏嘘,这五个品牌定位、打法和运营策略虽不尽相同,但仔细分析下来,在中国市场的“碰壁”原因却非常典型。

#2

三大维度影响

高端进口美妆生态正发生改变

这些典型问题,大致可以分为三种。

首先,是品牌营销策略的不贴合,主要体现在功效护肤品牌们宣发上的“割裂”,“一招鲜吃遍天”被业界认为态度“傲慢”。

以彼得罗夫为例。虽然2010年便进入中国,但直到2020年才开通小红书,以较为简单的产品宣发内容为主。几乎每篇笔记都围绕“抗老”、“淡纹”,直接宣传产品成分的高浓度,专注树立自身“抗老猛药”的品牌形象。

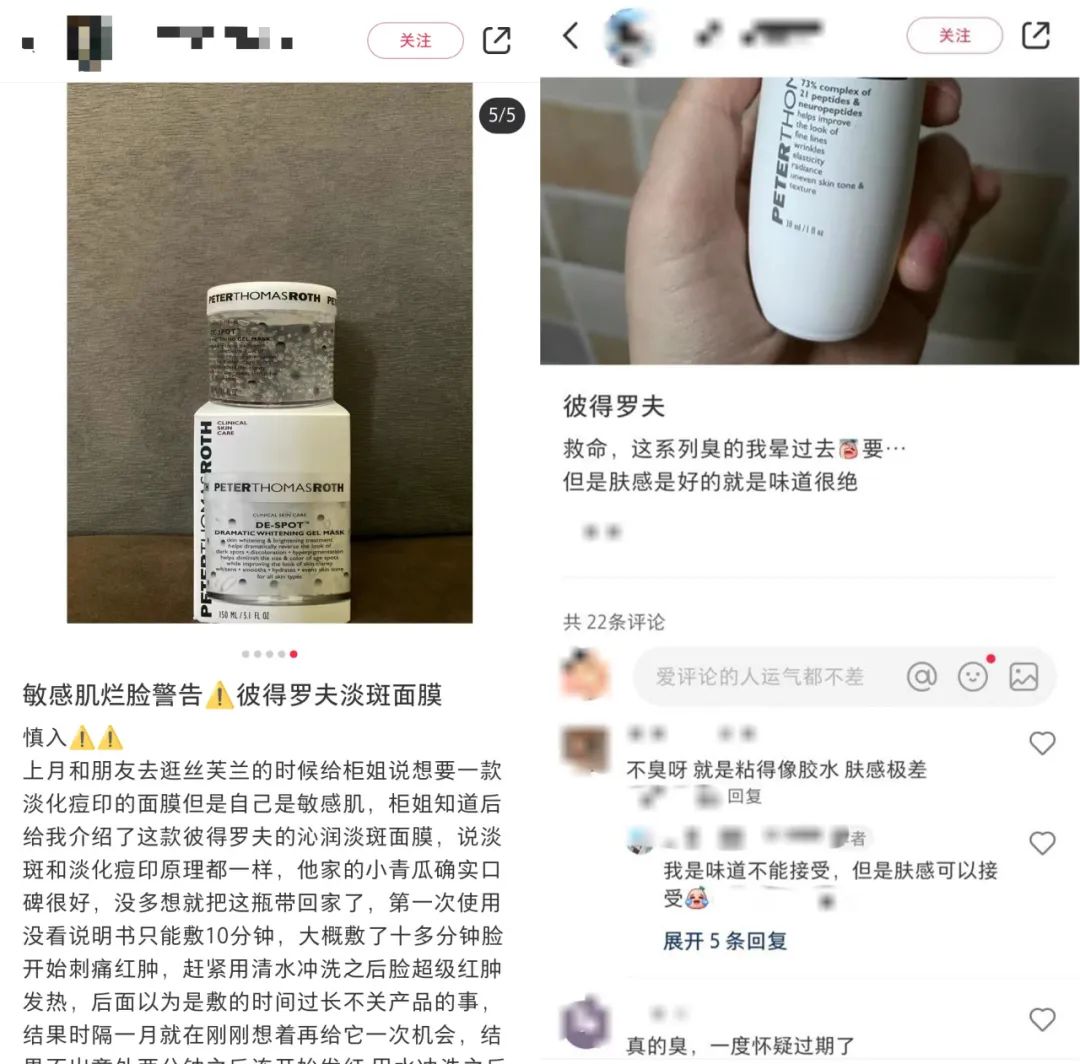

但有不少用户在社媒平台发帖表示,用过相关产品后脸部出现明显发红、发痒等过敏症状,以及对味道、肤感的负面评价。彼得罗夫曾回复“因为无香精添加,品牌走成分科技护肤路线”,并未做出实际改善。此外,品牌的“直球”打法,不仅罔顾来自市场端的声音,也并未充分体现自身“科技护肤”的定位和科研实力。

●截图自小红书

情况相似的还有肌肤哲理。同为功效护肤品牌,但社媒平台的官方账号内只有简单的新品推送、产品介绍及节日活动,进入中国市场5年后才开通小红书账号,至今粉丝数不到两万,可见营销乏力。过去两年,科蒂在中国加码护肤的战略中,也主要聚焦兰嘉丝汀(Lancaster)和奥薇达(Orveda),对外很少提到这个品牌,没有太多资源倾斜。

“这些品牌在小红书或抖音上做推广的预算显然不足,声量太低了。”一位多年从事进口品零售的业内资深人士告诉《FBeauty未来迹》,从他十多年来合作海外品牌分销看,通常这些偏向小众的品牌都有一个背景强大的创始人,职业履历光鲜或者本身的品牌故事在欧美语境下非常容易引发共鸣,不需要推广便可以做生意。但是在中国市场的生存土壤却不尽相同,“酒香也怕巷子深,碎片化营销时代,品牌需要有推广投入才能让自己的品牌故事触达核心消费者甚至出圈”。

在他看来,这种固化或者纯粹做分销的想法,不能顺随本地市场进行改变和精细化的运营,显现出“傲慢”的态度。

其次,即便心知肚明市场的重要性,但这些品牌对中国渠道机会及中国消费者的变化不敏感,出现运营策略上的严重偏差。

早早进入中国市场的贝玲妃,原本凭借几款大单品已经打出知名度,掌握了一定主动权。但在2011年,品牌试水线上时,发觉彼时的电商渠道并非美妆品牌的争夺主战场,半年时间就选择退出。当时以天猫为代表的主流电商平台正在掀起一股“品牌化”的风潮,贝玲妃可以说“起个大早赶个晚集”,2017年重返线上之际已经泯然于众品牌之中。

如果说战略的前瞻意识不足是贝玲妃的缺憾,内部组织结构繁杂、决策链条过长则是老牌日企高丝的现实难题。加之在中国市场的品牌定位不清晰、产品线混乱、渠道交叠等问题,令高丝旗下品牌给大众一种“模糊感”。在“核污水”问题冲击下,未能像其他日企一样求变,进一步“拖垮”了品牌。

最后,聚焦彩妆这个赛道,伴随中国彩妆市场极致“卷”色彩和技术叠加消费理性化,市场留给如By Terry一般的高端小众彩妆的空间本就不多,海外彩妆品牌要抢占消费心智需要强大的时尚话语权。

上述进口品资深零售人士表示,橘朵、INTOYOU等一众平价彩妆品牌崛起,带动彩妆进入“质价比”时代,而进口彩妆属于高税品,目前又有很多本土品牌打出“大牌平替”,如果不具备差异化竞争优势,价格又高,自然很难被消费者所接受。“一个明显的趋势是,如今彩妆品牌都在围绕底妆大讲科技,反而对彩妆更应该强调的时尚话题缺乏潮流引领能力。”

事实上,除了上述三个方面的问题,作为海外品牌运营的关键一环,代理公司正在陷入高成本低收益,“为他人做嫁衣”的苦恼。

“当下市场竞争门槛的提高、营销所需成本的急剧上升而且ROI也不理想,国内的总代理公司无论是做线上还是线下沉淀都压力巨大,有名气的还愿意接手做做分销,深耕培育一个新品牌性价比不高。”

在另一位曾负责运营进口业务招商的业内人士看来,进口品牌乃至高端品牌都在中国卖不动了,接下来熬不住的出现收缩止损是一种正常现象,洗牌有可能进一步加剧。与此同时,大市场生态变化下,势单力薄的海外小众新品牌能成功“落地生根”的几率将进一步下降。

#3

行业深度分化

海外品牌要找到新“活法”

从当前大盘看,进口化妆品的整体态势堪忧。根据国家海关总署最新发布的2024年第一季度的进口数据显示,美容化妆品洗护类产品出现了“量价齐跌”的状态,同比下滑幅度都超过17%。

若仔细从渠道视角看,无论是大厂的小品牌还是独立美妆品牌,海外品牌进驻中国市场的首选平台不外乎丝芙兰、天猫国际。前者在中国市场依托于新零售探索实现了多渠道布局,有实力帮助海外小众品牌完成在华落地,最新数据显示丝芙兰体系内独家、小众进口品牌占比高达30-40%。

由于跨境的独特优势,天猫国际更是品牌探索中国市场的“试验田”。早在2020年,天猫国际便推出各项扶持政策,加速引进海外美妆品牌。易观最新发布的跨境进口行业报告显示,天猫国际的市场份额目前是37.6%,位列第一。

“两个平台进入的门槛、上架的难度都远低于品牌自己拓展渠道,并且能够较为精准的对接相应消费者。”和麦贺达副总田黎明认为,无论是流量、渠道覆盖面积,还是运营能力,天猫国际和丝芙兰都曾具有独特优势。

不过,形势正在发生一些转变。

首先,作为线下实体连锁的丝芙兰不可避免地受到了来自各个渠道的冲击,自身也寄希望于数字化转型带来的提速增效。上述资深进口品零售人士分析认为,当前丝芙兰的商品结构不够完全贴近当今中国市场的整体需求,而且由于主要业务来自成熟高端美妆,也难免遭受免税渠道带来的低价压力。

“丝芙兰当下的思路是对的,加速下沉到三五线城市开店,自身的零售品牌力和时尚感还是有带动力的,但对于这类市场的消费者要做更深入的洞察,人货场的各要素的特点也和一二线城市的门店大不相同。”

天猫国际也在努力提升自身对品牌的赋能价值。内容电商的分流下,平台不仅要做好特色品牌的引进,还要做好一站式的扶植,帮助品牌找到在中国的“活法”。

上述海外品牌运营负责人认为,和理性消费同时发生的是,当下中国年轻一代追求个性化、追求体验,这些新趋势值得被深挖。在他看来,品牌定位、品牌资产与产品本身,是打出差异化的根本。

“第一,从产品层面来看,该品牌所处的品类需要符合中国消费趋势,过于冷门小众的做市场教育更不易;第二,从品牌建设的角度,要反思自己的核心品牌‘人设’究竟是什么,例如独特的品牌故事、百年历史、强劲研发机构等都是很好的叙事;第三,具有真正差异化的品牌功效,这对护肤品来说是必答题。”

除了品牌对自身有清晰的认知,对照此前多个品牌的失败路径,选好操盘团队决定品牌生死。“一个具备新品孵化能力且有过成功经验的操盘团队,意味着拥有强大的推广、直播、种草以及一整套消费者服务经验。小品牌和大品牌的打法各不相同,操盘手拥有的决策权、投入预算都是关键。”上述运营负责人总结道。

值得一提的还有,作为新品牌入局中国市场的重要“跳板”,丝芙兰和天猫国际也在做一些策略调整。据悉,从对进口美妆品牌的引进和选择上,天猫国际未来会更注重引入更多“国外发展成熟、国内体量较小、有市场拓展空间”的海外美妆品牌。

“有些品牌可能体量不大,但符合新消费趋势,具备当地特色,又有特别的优势品类,有发展潜力,我们会积极推动品牌入驻。”天猫国际官方在回复《FBeauty未来迹》表示,近一年来,天猫国际上来自德国、瑞士等国的新商家,数量增长同比超一倍。从第一季度的数据看,天猫国际美妆品牌数量比去年同期增长了55%,其中欧洲和韩国品牌最多。

丝芙兰则是在持续强化自身数字化能力,并将其作为辅助工具充分利用原有资源、发挥优势。在过去,丝芙兰注重与小众进口美妆品牌的“共创”,通过共享国内、国外大量的消费者需求数据,与创始人一同寻找品牌的立足点和消费者需求点。

2023年,丝芙兰开设了全新“未来概念店”,着重对数字化服务进行了优化升级。而这类数字化工具,能够有效、清晰地看到品牌在平台中的定位及对口目标人群,进一步提升门店传播、种草、转化能力,令现有资源进一步聚焦,获得更为高效的转化。不久前,丝芙兰官宣丁霞为大中华区总经理,也让业界对这一“新官”的新打法产生更多期待。

百花争艳才是春。化妆品一直以来就是一个充分竞争的行业,但多年来外资美妆占据优势,而今海外美妆“撤退潮”波及高端品牌的背后,体现了市场新一轮的洗牌正在加速,这带动了中外美妆市场竞争格局进一步发生变化。在这种分化中,没有核心优势的品牌将会陆续被清退出场,这也为中国头部美妆公司的加速抢占市场份额提供了一定的窗口期。