百亿美妆巨头欧舒丹宣布私有化退市

文/辰龙

“我们在亚洲拥有最大的客户群,比欧洲和美国的总和还要多,我们去别的地方没有意义。”14年前,在万众瞩目下,欧舒丹集团成为首家在港交所上市的法国企业,欧舒丹集团董事长Reinold Geiger在上市启动仪式后如是说。

如今,这家年营收超165亿元的法国美妆巨头,想法已悄然发生改变。

近日,据港交所官网显示,欧舒丹集团正式宣布私有化计划,Reinold Geiger及其合伙人提出以约17亿欧元(约合人民币131.82亿元)的价格收购尚未持有的集团股份,每股价格为34港元(约31.48元),交易总估值高达60亿欧元(约465.3亿元)。

值得一提的是,若此次私有化成功,欧舒丹集团或将正式从港股退市。青眼号外注意到,私有化计划发布后,截至今日收盘,欧舒丹股价大涨至32.25港元,创2022年1月以来新高,总市值达477亿港元(约441.60亿元)。

今年以来,道格拉斯、高德美、Puig等一众欧洲美妆巨头积极寻求上市,而欧舒丹集团此时为何逆流而上,动了退市的念头?若从港股退出,又是否将动摇中国乃至亚洲市场在欧舒丹布局中的战略核心地位?

01

一年内三次停牌 欧舒丹或将退市

76岁的Reinold Geiger,正在又一次为欧舒丹集团“力挽狂澜”。

1994年,正在寻求生意机会的Reinold Geiger前往意大利参加化妆品包装会议,期间巧然遇到了Baussan——一位濒临破产的法国企业家,而其掌管的企业正是欧舒丹。

同年,Reinold Geiger收购欧舒丹集团33%的股份,并决定立刻在亚洲扩张,原因来自其之前收购中国包装公司的经历,由此看到了亚洲的增长潜力,“对我来说,那些人是如此努力的工人”“我相信那个大陆会变得更强大,我们应该在那里做生意”。

两年后,Reinold Geiger全面掌管欧舒丹集团,并先后在香港、东京等地开设门店,在此后的十年间,欧舒丹几乎每年都能取得超25%的增速。

2010年,曾救欧舒丹于水火的Reinold Geiger,再次为欧舒丹做出品牌史上的重要决定——让彼时以亚洲为主要市场的欧舒丹赴港上市,以进一步押注包括中国、日本在内的亚洲市场。对此,时任欧舒丹集团亚太区总裁Andre Hoffmann表示,“我们只需要中国1%的人对有机护肤品感兴趣,这对我们来说就意味着大生意。”

在港股上市的十余年间,欧舒丹全年业绩从不到7亿欧元(约54.32亿元)涨至21亿欧元(约162.84亿元),翻了近三倍。

然而,近两年来,港股越发呈现流动性差、融资能力不足的弊端,而欧舒丹也面临着在中国市场增长失速,净利润下滑明显等困境,这也使得欧舒丹开始重新思考维持其港股上市企业地位的必要性。

从去年7月开始,关于欧舒丹私有化的传闻就开始流传。彼时,据彭博社报道,有知情人士表示,Reinold Geiger正在研究收购这家香港上市集团少数股东股权的可能性,并一直在为这笔潜在交易探索各种融资方案,不过欧舒丹很快便发布澄清公告,表示“确认无重组本集团或在其他证券交易所上市的任何计划”。

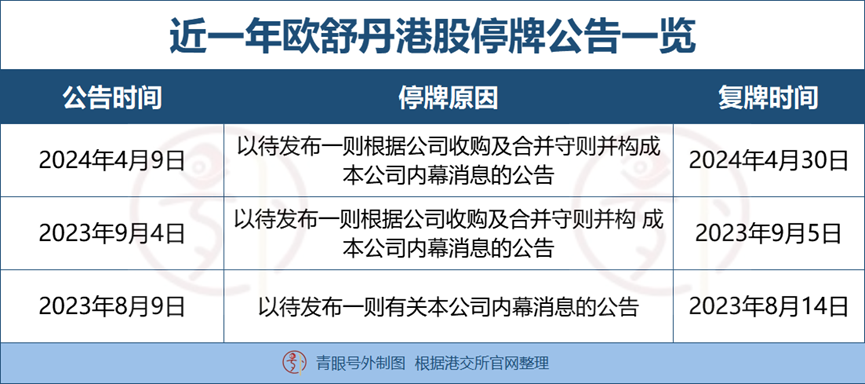

然而,私有化的传闻伴随着欧舒丹的一次次停牌复牌,越发变得扑朔迷离。据青眼号外统计,仅在一年内,欧舒丹就先后三次停牌,理由大多为“以待发布一则根据公司收购及合并守则并构成本公司内幕消息的公告”。

今年2月,彭博社报道称,有知情人士透露,黑石集团正在考虑与欧舒丹董事长Reinold Geiger合作进行收购欧舒丹的可能性。

直到昨日,欧舒丹在港交所发布《联合公告》(下称《公告》),正式宣布私有化计划,沸沸扬扬的私有化传闻才最终得以“靴子落地”。

据欧舒丹2023财年财报显示,Reinold Geiger拥有欧舒丹72.72%股份,这也意味着若要完成私有化,则需从股东手中收购剩下的股份。

而据《公告》显示,此次交易将由CréditAgricoleCorporate和Investment Bank提供外债融资,由黑石集团及其分支机构、Goldman Sachs Asset International International等企业提供资金,也证实了此前的报道。

▍截自港交所官网

青眼号外还注意到,在此次《公告》中,欧舒丹明确表示不排除提出强制收购及撤回股份上市地位的可能,这也意味着其有可能将结束在港交所长达14年的运营,最终完成退市。

事实上,提出私有化计划并不意味着能够实现退市,曾有不少企业港股私有化计划失败,不过业界对于此次欧舒丹集团私有化计划普遍表示看好,有业内人士表示,“Reinold Geiger的持股加上一些独立股东的支持,相当于约80%的股本,使竞购者处于强势地位,使得该协议距离通过所需要的条件并不太远。”

02

首次披露私有化理由

欧舒丹中国发动机“失灵”

青眼号外注意到,在此次《公告》中,欧舒丹详细陈述了其进行私有化的理由,主要原因在于“为本公司作出长期业务为中心的决策及长期可持续增长提供更大灵活性”。

欧舒丹坦言,各品牌各自面对不同的市场及行业挑战,而挑战均需透过制定特定的品牌及地区策略以增长或维持其市场地位,例如L’OCCITANE品牌此前正面临增长放缓及经营溢利下降等挑战,ELEMIS持续实施高端化策略需要加快营销开支,而表现强劲的Sol de Janeiro也需要在制造、分销及物流方面持续投资,以维持其增长势头。

在欧舒丹看来,为了在日益激烈的竞争环境中维持及提高公司品牌市场份额,进一步重大投资于营销、翻新店铺、投资于资讯科技基础设施及吸引人才至关重要,而这些投资会牵涉产生更多成本,以为长期增长奠定基础。此外,巩固本公司独立性,降低市场风险也是其私有化的重要目的。

事实上,正如欧舒丹在《公告》中所言,青眼号外梳理欧舒丹近五年财报发现,尽管营收多年持续增长,但潜在的危机已然显露,例如净利润在去年出现大幅下滑,曾引以为傲的中国市场“发动机”,似乎也出现了失灵的情况。

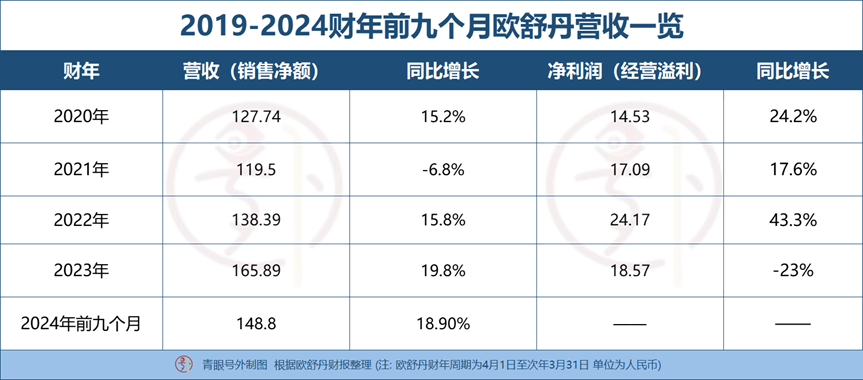

据财报显示,2020财年-2024财年前九个月,欧舒丹销售净额分别为127.74亿元、119.5亿元、138.39亿元、165.89亿元、148.8亿元,同比增长15.2%、-6.8%、15.8%、19.8%、18.9%,除了在2021财年略有下滑,欧舒丹均保持着超10%的增幅,并在2023财年迎来首次突破20亿欧元(约合155.11亿元)的重要里程碑。

净利润方面,欧舒丹在2020-2022财年表现同样亮眼,同比涨幅均超15%,不过在2022财年取得高达43.3%的大幅增长后,欧舒丹净利润在次年迎来大幅下滑,大跌23%。对此,欧舒丹表示,LimeLife及Melvita的减值亏损、成本上涨、大部分品牌的营销投资及多个资讯科技项目增长均是净利润下滑的重要原因。

目前,欧舒丹集团拥有超过3000间零售店,包括约1300间自营店, 足迹遍布90个国家,拥有包括L’OCCITANE en Provence、Melvita、Erborian、L’OCCITANE au Brésil、LimeLife by Alcone、ELEMIS、Sol de Janeiro、Dr. Vranjes Firenze八大品牌,覆盖身体护理、护肤、彩妆、香氛等多个品类。

据欧舒丹2024财年前九个月财报显示,欧舒丹集团销售额同比上涨18.9%至148.8亿元,其中,Sol de Janeiro撒琅和ELEMIS艾丽美分别录得了199%和12%的强劲增长。而营收占比最大的主力品牌欧舒丹,其在2024财年前9个月实现收入84.46亿元,占同期总营收比为56.7%。但与此同时,品牌销售额仅增长2.6%,拖累了集团的整体业绩增速。

尽管多品牌战略日趋成型,但回顾欧舒丹近年业绩,中国市场的失速成为欧舒丹不得不面临的严峻挑战。

事实上,在2021财年,中国曾以17%的占比超越美国成为欧舒丹第一大单一市场,然而到了2023财年,中国又以14%的占比被美国反超,成为第二大市场。

对此,Reinold Geiger在2023财年财报中直言,“我们面临着充满挑战的宏观经济形势,而情况因中国(我们最大的增长市场之一)的独特不利因素而加剧。”

而在此次《公告》中,欧舒丹也特别提及中国消费者情绪疲软,加上当地品牌竞争加剧及经营成本上涨带来的压力可能会继续对当地的市场产生重大影响。

面对增长困境,大幅增长在中国的营销投资是欧舒丹的重要动作,并似乎已出现成效。据财报显示,由于Sol de Janeiro、ELEMIS及L’OCCITANE en Provence在中国抖音平台亮相,成为2024财年前九个月取得增长的重要因素。

03

欧舒丹仍处动荡期

中外美妆企业对于港股态度不一

青眼号外梳理发现,近三年,欧舒丹在人事任命、品牌出售等方面动作频频,而此次私有化无疑仅是欧舒丹动荡期的缩影。

2021年9月,Reinold Geiger将其首席执行官一职移交给了与其合作近30年的商业伙伴Andre Hoffmann,而此前Reinold Geiger担任该职位超25年,这也被外界视为欧舒丹积极寻求变化的重要举措。

对于此次任命,Reinold Geiger表示,“这一宣布是公司需求的自然演变,因为它从一个单一品牌的公司转变为一个真正的跨国多品牌集团”。

然而仅不到一年半时间,就在今年1月,欧舒丹宣布将首席执行官和集团董事总经理的职责将合并为一个角色,以支持公司转型为一个地理平衡的多品牌集团,并由曾在LVMH集团任职达15年的欧舒丹集团现任董事总经理Laurent Marteau接替Andre Hoffmann。

除了在领导结构上的变动,近期,欧舒丹还以价2835.28万欧元(约2.2亿元)的价格出售澳洲护肤品牌Grown Alchemist艾科美全部股权,并表示出售艾科美有助于将资源及精力集中在核心品牌L'OCCITANE en Provence上,以加快其他品牌动态增长,从而改善欧舒丹整体财务表现。

种种迹象表明,欧舒丹正在积极针对集团长远战略目标进行优化调整,并正从过去的“增量模式”逐步转向对现有品牌的“质量提升”和重点业务的集中化管理上。

值得一提的是,与欧舒丹试图通过私有化进行退市举措形成鲜明对比的是,近期国内多个头部美妆企业则对于港股产生浓厚兴趣,典型如多年上市未果的毛戈平近期正式向港股发起冲击,而国内老牌美妆集团自然堂也在去年被传或将赴港上市。

对此,有业内人士表示,“尽管受美联储多轮加息影响,港股出现流动性差,难以能反映公司的实际价值等弱势,但对于内地越发严格的上市审核,对于国内美妆企业寻求上市,港股仍有着审核流程短、要求低、更加国际化等优势。此外,内地企业赴港上市同时也是政策鼓励的方向。”

青眼号外注意到,就在近日,中国证监会发布5项资本市场对港合作措施,明确提及“支持内地行业龙头企业赴香港上市”。

总体来看,欧舒丹此次宣布私有化计划,无疑将是其发展的重要节点。而展望未来,中国市场能否重回欧舒丹第一大单一市场,后续欧舒丹又是否会在其他地区重启上市计划,都令人期待。

注:除特殊说明外,文内货币单位均已换算为人民币。