盘点近3年斩获融资的100个品牌:未来餐饮最大赛道是“新中餐”

刚刚,伏牛堂宣布已经完成数千万的B轮融资,现估值5个亿。

早些时候,2018 年开年,安徽“老乡鸡”获得国内知名私募股权投资基金“加华伟业” 2 亿元注资。

犹记得,西少爷在 2016 年末融资 1260 万美元,创下中国餐饮业年度融资最高额……

是否发现,这些都是快餐品牌?我们仔细盘算了一下:

2016 年,7 家快餐企业获投 3.2 亿元;

2017 年,17 家快餐企业获投 7 亿元;

毫无疑问,这些巨额融资背后隐藏着同一个逻辑,就像《中国餐饮报告(白皮书2017)》中的结论——小吃简快餐是中国餐饮最大的品类赛道。今天就来看看吴憨子对这个趋势更加细致的研判。

洞察:“中式快餐”是融资品类冠亚

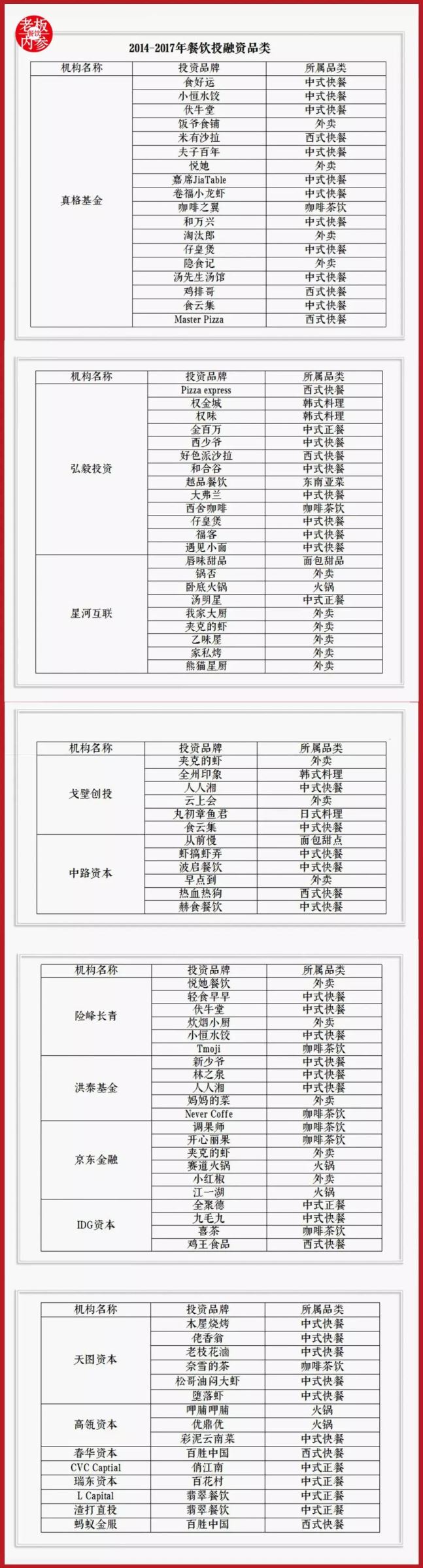

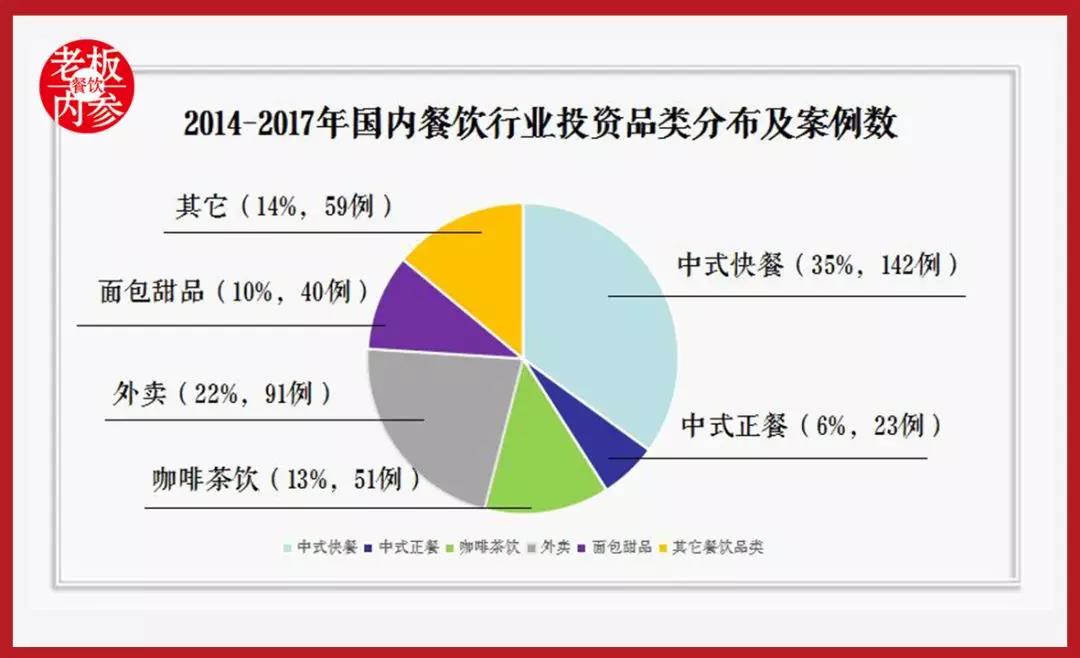

2014-2017年餐饮投融资品类数据

一目了然,国内餐饮投资品类分布就清楚了:

中式快餐:占比35%,冠军。中式正餐:占比6%,亚军。外卖(中式占比>2/3):占比22%,季军。

我们说,“新式中餐”品牌的资本化,如今气势如虹,可谓恰如时机。(为什么是新中餐,后文会有阐述)

譬如鸡鸭类:鸡类品牌有8家获得融资,以炸鸡为主,融资金额过亿的两家企业——库桥鸡排和Pelicana炸鸡,均为韩式炸鸡。

鸭类品牌方面也有8家企业获得融资,全聚德、金百万均为知名的上市或挂牌企业,叫个鸭子与霸王别鸭主营鸭类外卖。

譬如面食类:包括面条、煎饼、水饺、包子馒头等经营面食品类的餐企,共37家获得融资,除黄太吉外,还有芭比馒头、西少爷、小恒水饺、东方饺子王。

譬如小龙虾类:共有20家企业有融资经历,麻辣诱惑霍梅花天使、经纬中国等知名机构投资,松哥油闷大虾与堕落虾获天图资本投资。

其中,精悦蓉主营牛蛙类产品,大虾来了主营小龙虾外卖。

譬如新中式茶饮:消费升级下,新中式茶饮站上风口,喜茶、奈雪的茶、因味茶等三大品牌均获亿元融资。

譬如新卤味:有广泛民众基础的卤制品,更容易线上、线下双向深度融合,而且有周黑鸭、煌上煌、绝味等上市企业光环,发展潜力不容小觑。

研判:“新式中餐”强势崛起新曲线4.0

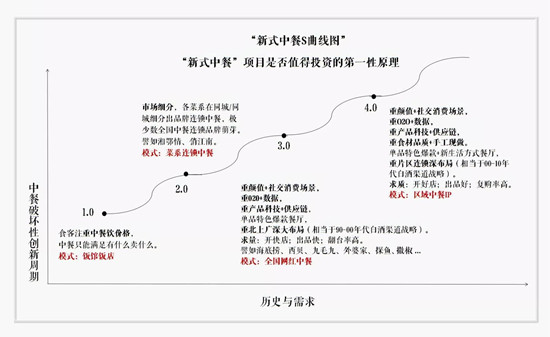

我用熊彼特创新理论经济学简单推导:“新式中餐”创新的主体就是创造新品牌的新餐饮人。每一条S新曲线,就是一个“新式中餐”品牌崛起的绝佳机会。

春笋餐渠创投团队创作了"新式中餐S曲线图” ,作为内部研判具体中餐项目是否值得投资的第一性原理。

显而易见,当前业内对“新式中餐”的定义,其实就是“中餐曲线3.0”的要素(如下)。

重颜值+社交消费场景;

重O2O+数据;

重产品科技+供应链;

单品特色爆款餐厅;

重北上广深大布局(相当于90—00年代白酒渠道战略);

求量:开快店;出品快;翻台率高(譬如:海底捞、西贝、九毛九、外婆家、探鱼、撒椒……);

模式:全国网红中餐;

目前,多数餐饮人战略思维与动作,还处于“中餐曲线3.0”时期。

新式中餐的主流品牌,自2014-2017年,一直收获"中餐曲线3.0”的产业红利。大家纷纷用互联网思维、跨界思维,为满足食客注重特色、口碑、社交等更多群体的特殊需求,纷纷注重服务质量、环境、口碑、用户体验这些食物本身以外的价值元素。

2018年后,新式中餐的S新曲线在哪里?

多数新式中餐人,必然依赖熟悉的价值元素。继续“分化出”新品牌,继续“极致出”新服务。但是,充其量只是延续性创新,无法撼动海底捞、西贝、九毛九、外婆家这些在中餐曲线3.0已打造的餐饮帝国。

“组织臃肿的大公司面对破坏性新技术或新模式的创新,往往无法继续保持它的行业领先地位。”这个妖魔的诅咒往往也是真理!

少数新式中餐人,建议选择“中餐曲线4.0”模式进行破坏性创新。威力不容小觑。比如“重片区连锁深布局”(即专注于一个区域的深度连锁,而不是泛中国插旗子)就是典型例子。

新中餐4.0要素(粗体部分区别于3.0)

重颜值+社交消费场景;

重O2O+数据;

重产品科技+供应链;

重食材品质+手工现做;

单品特色爆款+新生活方式餐厅;

重片区连锁深布局(相当于00—10年代白酒渠道战略);

求质:开好店;出品好;复购率高(譬如:海底捞、西贝、九毛九、外婆家、探鱼、撒椒……);

模式:区域中餐IP;

刚说到的几家餐饮帝国,他们净资利润虽几千万上亿,但选择了信仰全国直营,战线拉长,组织庞大,管理成本高效率降低,净利润率必然低下。

新中餐人怎么办?与他们一样PK?只能破坏性创新!只能选择信仰片区直营或者片区直营+全国加盟混合,用少过半财力与精力,把净利润照样干到上亿元,周期短、轻松得多。

解析:“新式中餐”崛起有前因后果

1、中式餐饮,本来就是中国餐饮主赛道

主赛道,就是三七开的“70%”。中式餐饮,就是餐饮市场的70%。

从前面数据研判:资本早就觉察并已经行动了。前面那些融资的小吃、鸡鸭、小龙虾……都是传统“中式餐饮”的重构、分化或升级而已。

也就是说,中式餐饮在最近五年,在8090后用户需求下,在互联网环境下,在新老餐饮人努力及资本推动下,一二线城市基本完成了中餐“重构、分化或极致”这三个维度的升级!

中式餐饮,已从老中餐迈进了新式中餐。

2、中国人口结构决定“中式餐饮”主赛道

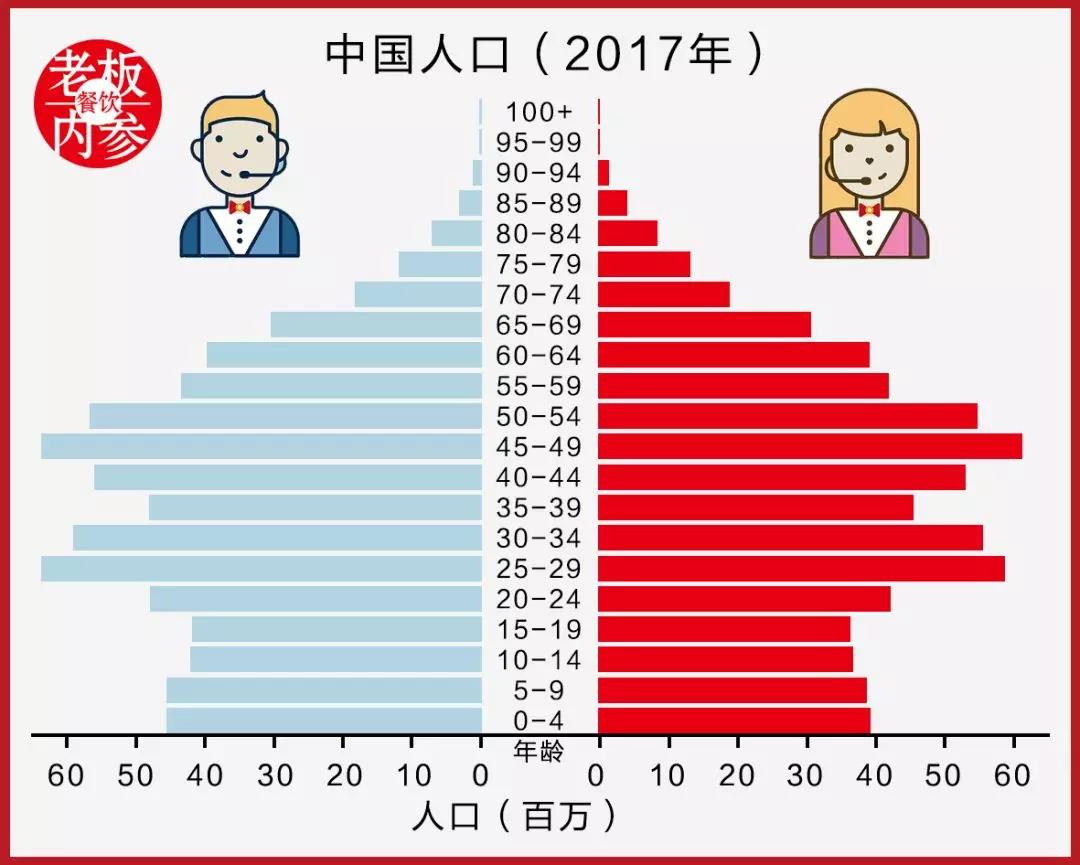

谈到中国的人口年龄结构,人们下意识想起的都是“人口老龄化”。其实,还有一个词同等重要,可惜却很少引发人们关注,它叫做——“人口中龄化”。眼下,中国的人口结构就是:一波人正快速迈向老年,一波人正快速迈向中年。

把图放倒,是不是就成了一匹骆驼?骆驼有两个驼峰,一个驼峰,是50岁左右的那波人;另一个驼峰,是30岁左右的那波人。

50岁左右那波人,确实再过10年左右,就将步入老龄阶段。所以,也就有了关于“人口老龄化”的种种忧思。而30岁左右那波人,是即将从“青年人”,变成“中年人”。

随着人口结构变化,随之而来的是消费行为的改变,外出就餐需求也一样。这一代中老年人个人的收入会呈现明显的上升。

餐饮时尚风向标,正在从当前青年引领到中年人引领。而多数中老年群体就餐第一性:中餐。并且,经济水平的提高,让他们对新中餐品质和体验感也更为挑剔,对产品和服务会提出更多要求。而这一切,都为新中餐的可持续发展奠定了人口基础。

3、“本国主食决定主流资本选择”

我们先来看看国外上市餐饮公司品类的数据。

美国截止2017年上半年,美股共有上市餐饮企业50家,品类集中于咖啡茶饮、面包甜点、西式正餐和西式快餐,其中西式快餐有32家。上市餐饮企业的平均市值为65.7亿美元,平均营收为22亿美元。其中以面包甜品的毛利率最高,接近80%。

日本截至2017年年中,共有上市餐饮企业97家,集中于面包甜品、中式正餐、咖啡茶饮、西式快餐、西式正餐和日式料理,其中日式料理72家。从市值上看,单价餐饮企业平均市值在500亿日元左右。整体来看各品类的盈利水平分布则较为平均。

新加坡截至2017年年中共有7家上市餐饮企业,7家餐企仅有Jumbo Group一家市值超过1亿新加坡元。有中式正餐、西式正餐、面包甜品、日式料理、东南亚菜。

欧洲地区共有26家上市餐饮企业,其中英国最多,拥有18家上市企业。欧洲上市餐饮企业的平均市值12.97亿欧元,平均营收约为21亿欧元,然而大部分企业规模偏小。主要有西式正餐,占比2/3。

与中国特征最接近的中国香港,截止2017年上半年,共有上市餐企24家。其中中式快餐和中式正餐的平均市值较高,品类占比最大。资本市场对于传统的中式餐饮更为认可。

而市盈率上,除了中式快餐之外,其它品类均处于亏损状态。营业收入上,上市餐企平均营收约为11亿港元,仅有中式快餐这一品类超过了平均值。

数据自己会说话。很明显,每一个国家主流资本往往首投本国主食主赛道。

新加坡是全球移民国家,民族多元,主食就多元,上市餐饮公司也就多元。欧洲涉及国家虽多但主食同源,上市餐饮公司也就单一。香港虽是移民城市,但中华饮食主导,上市餐饮公司也就是“中式餐饮”为主要品类。凡事看数据,就有点意思了。

上面数据还有一个价值,就是可以理解为什么中国A股主板,以前选择湘鄂情,未来多数选择九毛九、同庆堂等一批批“新式中餐”上市。

我预测,新式中餐品牌,未来国内上市占比远远高于西式餐饮。这与一些餐饮外行资本认为“中餐不易标准化,不具备上市条件”的定论完全违背!