比优衣库贵、比ZARA“土” 尴尬的GAP要如何翻身?

做个小调查,距离你上一次逛GAP过了多久?一周、半个月、半年、一年?

身在广州的头条君问了一圈身边的朋友,答案基本上是半年或以上。原因有二:广州GAP只有两家店,偶遇几率太小;每次逛GAP总感觉买不到衣服,久而久之对它就没有欲望了。

“想买基础款,附近VT101有更便宜的优衣库;想买更好看的,正佳有H&M、UR,旁边天环、天河城有ZARA,而且GAP店里的陈设真的好乱啊,像逛大卖场一样......”。

曾有网友“吐槽”GAP:学生时代买不起,毕业打折没人买。虽是一句戏谑调侃,却多多少少暴露了GAP在中国面临的尴尬:性价比拼不过优衣库,时尚度追不上H&M、ZARA,揽客进店基本靠打折。

另一现实是,与优衣库、H&M、ZARA相比,GAP进入中国市场晚了3-8年,门店规模被前面三家甩出几条街。

现如今,这个“服装之王”,又该何去何从?

遭优衣库围堵败走日本,转战中国

1969年,GAP创立于正值反文化运动期间的美国旧金山。早期,GAP凭借着卡其裤、牛仔、衬衫、帽T等美式休闲风格的标志性单品,抓住了那批走在潮流前端的年轻人,迅速成长为北美“人手一件”的平价时尚品牌。

1986年,GAP创造性地提出并定义了如今风靡全球的“SPA”模式,快速扩张北美市场,奠定此后20多年领先全球服装业的地位。同时,通过收购Banana Republic、自创Old Navy品牌,GAP逐步成为多品牌矩阵的服装集团,自1987年开始陆续进入英国、加拿大、法国、日本等国家,试水全球扩张。

21世纪初,品牌逐渐老化、产品创新不足的GAP开始挥手告别自己的黄金年代。2001年,GAP集团市值体量逐步被H&M、ZARA母公司Inditex、优衣库母公司迅销集团反超;2007年以来,营收规模亦被超越。

这很大程度上归咎于GAP的一个战略失误:早期过于专注北美,错失全球尤其是亚洲市场扩张红利期,使GAP在逐渐饱和的本土市场受到严重挤压的情况下,十分被动。

2007年,GAP正式提出全球化战略。2008年,国际市场慢慢成为GAP拓店的重点,北美则以小规模开店或闭店为主优化渠道结构。

在亚洲市场开发过程中,GAP首先是以日本作为主阵地,直面优衣库。这是其又一重大战略失误,不仅抗衡不了产品价格更具优势的对手,还直接导致GAP错失了在中国发展的机遇。

2010年,GAP姗姗来迟。彼时,于2002年、2006年、2007年先后入华的优衣库、ZARA、H&M已在消费者群体中率先建立了较高的品牌认知度,并且具有了一定的门店规模。

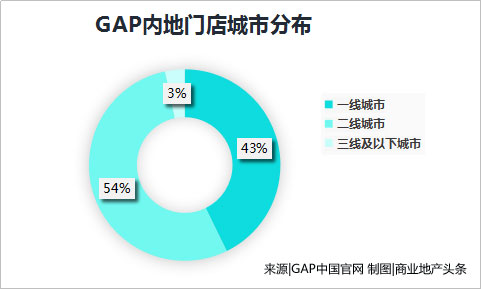

这种差距一直延续至今。据商业地产头条统计,截至11月初,GAP在内地仅有152家门店。其中,一线城市门店65家,约占43%;二线城市门店82家,约占54%;三线及以下城市5家,约占3%。

很明显,一二线城市仍是GAP的主要市场,而优衣库、ZARA、H&M早已开始下沉渠道,抢占消费需求巨大的三四线城市。

11月8日,GAP新疆首店落户乌鲁木齐MM2购物中心。乌鲁木齐是GAP近两年来在内地开拓的最新城市,也是GAP继西安之后在西北开辟的第二个市场。如此节奏,GAP似乎只能一直“落后”。

姗姗来迟,商场的好位置不多了

经历了长达近10年的业绩乏力甚至下滑,中国俨然成为了GAP最后一根“救命稻草”,可依旧举步维艰。来自对手的竞争压力是一方面,另一方面则囿于选址策略。

2010年11月,GAP首批4家旗舰店分别落户上海南京西路中创大厦、淮海中路香港广场和北京朝阳大悦城、北京APM(原新东安广场)。

不难看出,GAP早期的选址策略:一线城市核心商圈内的成熟购物中心,寸土寸金地段,且均为大店,面积一般在1000㎡以上,甚至接近2000㎡。

这样的选址要求,使GAP不得不面临一个现实问题:成熟商场的“好位置”所剩无几,扩张必然受到制约。时任GAP中国总裁的杨得铭当时亦坦言,由于进来比较晚,找理想位置比较难,因此今年(2010年)只开4家店。

时隔一年(截至2011年11月),GAP在内地仅有8家门店,且仍位于北京、上海,并未开拓新的城市。随后,GAP将目光瞄准奥特莱斯折扣店,进军杭州、天津等二线城市。

时至今日,奥特莱斯仍是GAP扩张的主要渠道之一,尤其是在二线城市。商业地产头条梳理发现,截至11月初,GAP奥特莱斯门店共31家,其中有20家位于二线城市,占GAP二线城市门店24%。

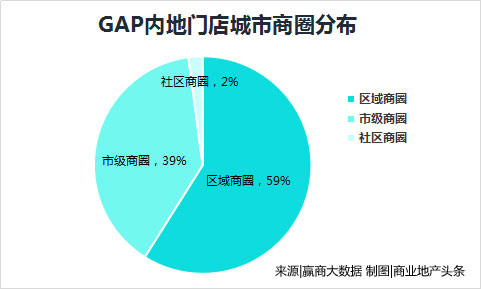

尽管核心商圈开店不易,GAP却并未放弃这个策略。据赢商大数据分析,GAP内地门店主要位于人流密集的区域商圈和市级商圈,占比分别为59%、39%。(备注:市级商圈——商业辐射主要客群可覆盖全市甚至周边城市的商圈;区域商圈——商业辐射主要客群近覆盖本划分区域范围内的商圈。)

值得注意的是,其在这两种商圈内,门店布局密度不一。区域商圈往往仅有一家门店,而市级商圈由于人流更多,GAP会选择开设两家或以上门店,来接纳更多客流。以上海为例,徐家汇、陆家嘴客流量较高,工作日和节假日均超3万人次,因此GAP各自分布了两家门店。

GAP广州正佳广场店 摄影|商业地产头条

但这种策略也曾让GAP摔过跟头。2016年3月,GAP及旗下副牌OLD NAVY落户广州天环Parc Central,与正佳广场GAP门店距离仅仅300多米。尽管天河路商圈拥有6万人次以上的顶级客流,但是周边H&M、ZARA、优衣库分布密度太高,GAP在激烈竞争中“出局”,9个月后(2016年12月)便匆忙撤店。

抢下电商赛道第一板凳,后劲不足

GAP进入中国之际,国内社交媒体和电子商务飞速发展。据商务部统计,2007年-2009年,中国网络零售交易额年均增长速度高达117%,是同期社会消费品零售总额年均增长度的6.5倍。

凭借着当时对线上红利的敏锐嗅觉,GAP先于ZARA、H&M布局线上渠道,成为较早一批线上线下融合的探索者。

2010年,GAP 入华同步上线了官方网上商城,线上线下同价,支持全国范围配送,旨在触达京沪以外的消费者。不到半年,GAP入驻天猫,比ZARA早了整整三年多时间。彼时,天猫旗舰店还是一个新概念,很多品牌将其作为销售库存的渠道,而GAP却是同步上新,在当时达到了良好的推广效果。

对于另一电商巨头京东,GAP亦反应迅速。2014年8月,主打3C产品的京东开始布局服饰品类,先后引进GAP、FOREVER 21、Levi's、Lee、Tom Tailor等全球品牌,在天猫垄断时尚服饰电商的局面下分得一杯羹。

电商网络铺开,GAP又于2016年联合天猫推出“线上下单、门店发货”,线上线下联动,推动全渠道融合。

近两年,微信购物风潮渐起,GAP与微信“联姻”愈加频繁。去年,GAP在微信朋友圈投放广告,创造了线下核销率高达26%的惊人战绩;与微信推出联名系列,成为朋友圈热门话题,拉近了品牌与微信背后近10亿活跃用户的距离......今夏,GAP推出微信小程序商城,进一步扩大线上渠道,提供在线购买、扫码寻衣、查找门店等服务。

GAP在线上销售与数字化运营的长远布局,是其仍获部分市场机构力挺的主要原因。近几年,GAP集团电商收入飞速增长,由2013年的18.6亿美元增至2017年的31亿美元,占比提升至近20%。

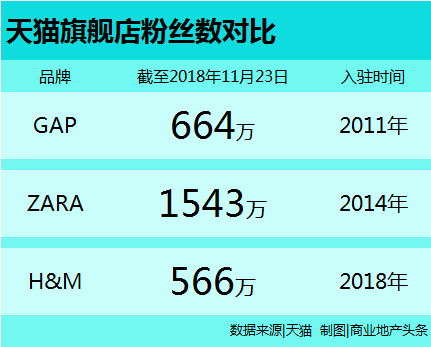

不过,电商渠道存在很多的变数,“来得早”并不是成功的必要条件。以天猫旗舰店为例,GAP目前粉丝数为664万(截至11月23日),远远落后ZARA,甚至很快将被上线不满一年的H&M超越。

线上门店想要获取更多的粉丝和销量,除了品牌本身的效应,产品描述尤为重要。准确的产品描述,可以帮助品牌尽可能地被更多消费者搜索到。

头条君发现,GAP在这一点上仍有较大进步空间。其产品描述基本可概括为“品牌名称+适用人群+品类+产品编号+材质、版型、季节等补充”,如“GAP男装加绒卫衣加厚外套356277WElogo连帽秋冬装”。而ZARA,却明显添加了更多诸如“图案、印花、珍珠、复古”等描述风格的词汇,产品特征更加细节。

除此之外,在GAP的产品评价里,“包装简陋、客服回复慢”等关键字偶有出现,这也是GAP仍需改进的地方。

“SPA”鼻祖幼稚化,翻身还有望?

一次错过,多年挣扎。机遇面前反应迟钝、选址策略限制脚步、电商平台反响平平......中国尚未成为GAP的“救命稻草”。

“折腾”却永不止步。这两年,GAP先后开出大中华区最大旗舰店、独立婴童装店,跨界美妆、酒店,推出多种主题快闪店......不过,这些都未触及根本,一直以来,产品老化才是GAP被诟病的核心问题。

来源:GAP新浪微博

如今,GAP唯一能拿得出手的似乎只有童装。在全球范围内,童装都是GAP的强势产品线,在布局中国的过程中,童装亦拥有着较高的战略地位。

在内地大多数GAP门店里,童装的面积约占三分之一,仍然吸引着很多忠实消费者,打折、质量好、舒服等都是畅销的理由。

去年9月,GAP在内地试水独立婴童装门店,相对于此前不被看好的上海旗舰店,独立童装店的策略受到了业界认同。纺织服装品牌管理专家、上海良栖品牌管理有限公司总经理程伟雄表示,“相对于成人装而言,GAP童装在国外大众品牌当中是比较出类拔萃的,独立开婴童门店的策略是对的,也正好切合当下本土童装市场需求。”

但是,随着二胎政策开放,成人服饰市场的逐渐饱和,童装市场的“玩家”越来越多。目前,包括森马、海澜之家、太平鸟、美特斯邦威、安踏、李宁、卡宾等众多服饰品牌,都通过自创或并购等方式,试图抢占行业内最后一块未被完全瓜分的“蛋糕”。

2014年,GAP在中国童装市场的份额为0.6%,排名第七。而随着本土品牌蜂拥而至,主打基本款的GAP童装在2017年被挤出前十。

可,GAP还在原地“等待”,是否又会错失?它的下一次冒险,会否再遭痛打?