“狂奔”零售业、负债近千亿 苏宁易购“不容易”

苏宁的触角开始向上游供应链延伸了,苏宁自造智能空调已悄然上线。苏宁易购官网显示,品牌为“苏宁极物”的冷暖空调KFR-35GW/BU(A1)W将于2月25日开启预约,价格未公布。这是继苏宁小店扩张、收购万达百货等举措后,苏宁易购深耕零售业垂直布局的又一大事件。

“大步快跑”没有给苏宁易购靓丽成绩带来负重。苏宁易购在2019年初发布的更正版2018年业绩预告称:2018年归属上市公司股东的净利润同比上涨超过200%。乐居财经在查阅其2018年第三季度的报告中发现,2018年1至9月,苏宁直营店新开538家,闭店345家;总负债合计998亿元。

“狂奔”深耕零售业

以万达、苏宁、国美等为代表的传统百货企业,曾是零售市场的“巨无霸”,随着购物思维和购物方式的改变,传统实体百货受到猛烈冲击。据市场研究机构的不完全统计,2017年全国至少有45家百货店关门歇业。

苏宁易购在2017年提出“智慧零售”大布局战略,开启“狂奔”模式。通过战略合作、并购和自营方式,苏宁在百货、商超、生鲜、母婴甚至便利店尽数落子,实现了零售业态的全面卡位。

在智慧零售布局中,苏宁小店跑在前面。2018年前三季度,苏宁小店新开1536家,总共铺设1744家,是苏宁直营店新开店数量的3倍之多。而在2018年1-7月苏宁小店亏损2.96亿元后,苏宁将其剔除上市公司财报。不过张近东在2019年春季工作部署会中表示,苏宁在2019年开店目标加码至15000家,苏宁小店仍担任攻城略地的重任。

资料显示,目前,苏宁易购 “两大(苏宁广场、苏宁易购生活广场)、两小(苏宁小店、零售云店)、多专(苏宁易购云店、苏宁极物、苏鲜生、苏宁红孩子、苏宁影城、苏宁体育、苏宁汽车超市等)”的店面业态全面开花,已有近10000家门店。

负债近千亿元

苏宁易购在一路攻城略池,高歌猛进形势下,快速扩张带来的财务隐忧已经开始显露。

快速扩张需要在短期内投入巨额资金,而盈利则难以在短期内实现,这对企业的现金管理是一个巨大的考验。2018年以来,截止到三季度,苏宁易购的资产负债率从2017年末的46.38%,9个月时间上升到52.80%。

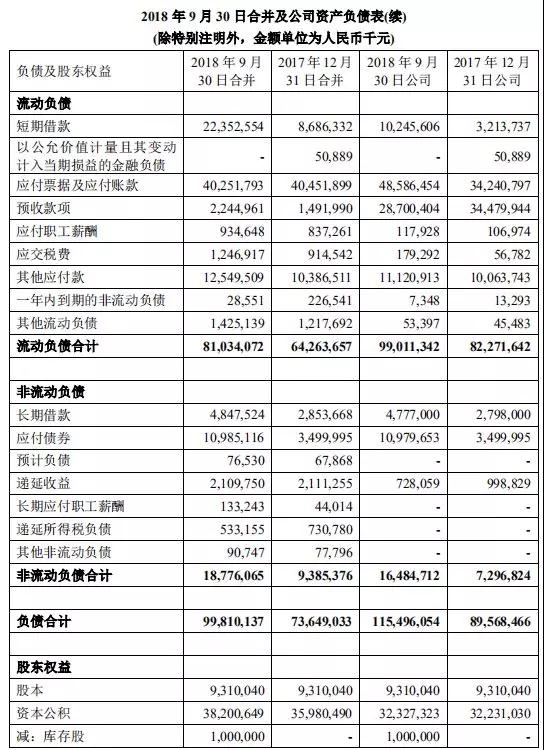

从资产负债表来看,2018年前三季度,苏宁易购总负债合计998亿元,比2017年全年增长了262亿元,增长幅度36%。债务的增长之中包括短期银行借款约137亿元,长期银行借款近20亿元,发行债券约75亿元,共计232亿元的有息债务。从数据可以看出,快速的规模扩张带来了债务负担的明显增加。

通过报表可以看出,虽然苏宁易购每个报表时点账面上都有200-300多亿元的现金,但是总的有息债务包括短期借款224亿元,长期借款48亿元,债券110亿元,以及部分票据融资估算274亿元(按2017年末估算),共计高达656亿元,一旦后续融资出现问题,将带来严重的连锁反应。

扣非归母净利润近三年持续为负

此外,在规模迅速扩大的同时,苏宁易购的盈利情况却没有得到改善。财报显示,扣除非经常性损益后归属母公司的净利润2015年至2017年分别是-14.6亿、-11亿和-0.9亿,一直处于经营性亏损状态。虽然2017年接近盈亏平衡,但2018年三季度末扣非后归母净利润又扩大为-2.2亿元。高速扩张,大举借款,而新零售依旧没有明确的盈利希望,资本市场对其未来的发展难免会产生怀疑。一旦预期扭转,债务问题将接踵而至。

事实上,苏宁易购的财务困境已经出现了苗头。自2017年开始,苏宁易购持续抛售阿里股票,2017年12月卖出9.4亿美元,2018年5月卖出15.04亿美元,实现清仓,共计套现约170亿元人民币。

从目前看来,阿里的股权还是全球优质的权益资产,且此前苏宁易购与阿里交叉持股,阿里目前仍持有苏宁易购19.99%的股权。在抛售资产套现资金的同时还在大量举债,苏宁易购的资金压力可想而知。