上海购物中心电影院图鉴:区域型商圈成主场

开启预售当晚票房超过1亿元、票价高涨一度达到1000元、中国内地总票房达到42.39亿元……《复仇者联盟4:终局之战》的火爆,似乎预示着中国电影市场的持续繁荣。

诚然,自2019年伊始,《流浪地球》、《飞驰人生》等电影人气高涨,春节档电影票房也随之再创新高,以58.4亿元收官。然而,高人气、高票房对应下的观影人次却呈现下降趋势。据灯塔研究院在2月10日披露的数据显示,2019年春节档观影人次1.3亿,同比下降10%。

高票房背后隐藏的,还有影院增速和盈利状况。艺恩数据监测显示,2019年一季度新开业影院520家,与去年同期基本持平,银幕数新增3250块。尽管四线城市涨幅明显,同比增长率达到11.3%,但整体增速放缓,尤其是一线城市和五线城市,同比增长率分别为-8.9%、-14.4%。而盈利方面,影院市场并不那么乐观,截至2018年11月30日,在国内经营约320家影院的星美集团,关闭了100多家影院。即便是头部品牌,万达电影、横店影视、金逸影视年报中呈现的影院盈利情况也并不乐观。

于影院而言,地理位置是否决定着门店的“生死”?面对市场现状是继续快速扩张,还是保守开发?以上海为坐标,哪些区域还有影院开店的潜力……赢商网希望通过对上海购物中心的影院分布分析,为这些问题提供可参考的答案。

哪些影院品牌最受购物中心青睐?

怕剧透、急于分享等心态造就了电影院零点首映场的火爆,也进一步凸显了影院业态的一大优势——延长滞客时间。另一方面,电影院还能增强购物中心体验感,是休闲娱乐业态的重要组成部分,更有甚者,一个商场主要依靠影院支撑生存。

赢商大数据中心发布的《2018年度购物中心关注休闲娱乐品牌榜TOP50》显示,电影院业态共有5家品牌上榜,位居第四名。

此次,赢商网分析的样本选取了上海115个购物中心,共引进65个电影院品牌,影院门店数量达124个,有些购物中心甚至同时引进两种及以上不同类型的电影院。

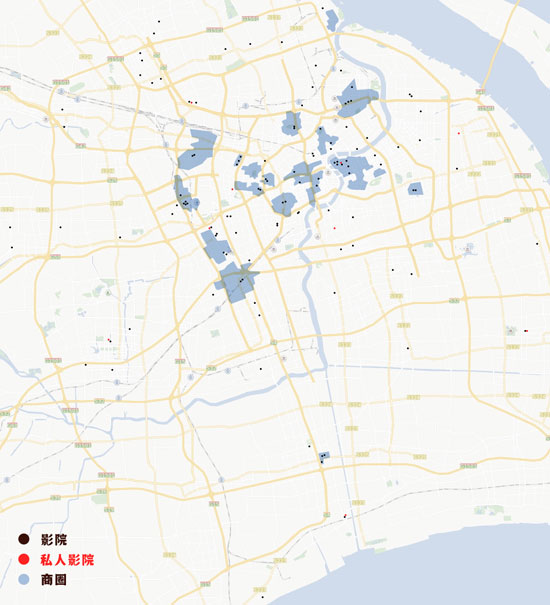

数据来源:赢商网大数据 (图为上海市5万方及以上已开业购物中心内影院分布概况,统计时间截止至2019年5月)

从门店数量来看,SFC上影影城和万达影城位居首位,其中:上海百联滨江购物中心、美罗城、金桥太茂商业广场等10个购物中心均引进了SFC上影影城;万达影城10个门店分别分布在上海金虹桥商场、虹桥南丰城、龙盛国际商业广场和7个万达广场内;其次为百丽宫影城和CGV影城,分别拥有7个门店和6个门店(不包含合作影城项目)。

随着消费需求的不断变化,空间不大、私密性高、可包场的私人影院开始受到年轻群体的青睐,并相继出现在各大购物中心。此次调研,就有7个购物中心同时引进了大型连锁影院和私人影院,它们分别是上海西郊百联购物中心、上海凯德七宝购物广场、上海曹路宝龙城市广场、上海佳源梦想广场、上海禹洲商业广场、上海世博源、上海虹桥天地。

不过,私人影院的市场接受度和长久运营性仍有待考验。赢商网注意到,个别私人影院已经撤离原来所在的购物中心。如:位于迪美购物中心的幕映微影院已经于去年撤离,被极光点播影院取代。

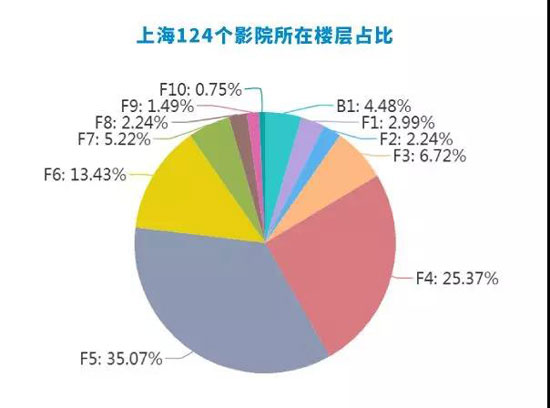

在楼层分布方面,由于影院对层高要求问题,影院一般位于高层,或者处于独立状态。从已统计的上海影院分布概况来看,这些影院基本上位于购物中心高层,仅个别影院位于地下层,如:位于上海世博源的保利国际影城和百视通极光点播影院、位于金虹桥商场的万达影城,及位于中房金谊广场的金谊华夏影城、位于东方渔人码头的华夏影城。

上海哪些商圈更具开影院的潜力?

从上海36个商圈的影院密集度来看(注:一些项目所处位置没有明确商圈概念,未列入其中),陆家嘴商圈明显处于上风,其周边的商业项目共引进6个电影院,其次为虹桥枢纽商圈和七宝商圈,这两大商圈里的购物中心引进的电影院数量分别为5个、4个。其中,虹桥枢纽商圈的影院集中度较高,主要在于虹桥天地引进了三种不同类型的影院。

根据赢商大数据产品“赢在选址”商业地图显示,虹桥枢纽商圈和七宝商圈均为区域型商圈。虽然虹桥枢纽商圈居住小区和人口明显低于七宝商圈,但得益于虹桥火车站和机场的人群辐射,商圈客流指数保持在9.7分,加之该商圈公司职员占比较高,有房一族、有车一族的占比分别达到53.78%、31.88%,整体的商圈消费力指数较高。

未来,随着区域内的人口不断导入,以及虹桥绿谷、国展宝龙城、虹桥协信天地、虹桥丽宝广场等商业项目亮相,布局电影院仍存在一定的潜力。

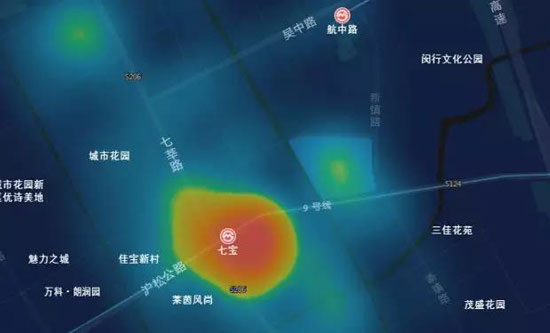

图片来源:“赢在选址”

与虹桥枢纽商圈形成鲜明对比的是,七宝商圈的居住人口达到120185人,住宅小区达到93个,客流优势较为明显。由此,无论是工作日,还是节假日,七宝商圈的客流都保持在30万人以上,商圈客流指数达到9.7分,且七宝地铁站始终为人流集中点。不过,该商圈已逐步趋于成熟,短期内无新增供应,在此商圈新开电影院仍需谨慎考虑。

图片来源:“赢在选址”

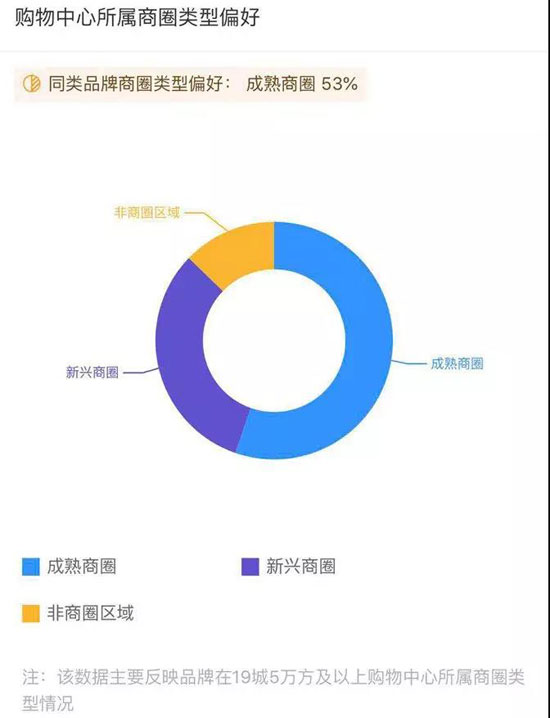

“项目位置为核心区域、商业体量至少10万方以上、顾客可达性强、开发商实力雄厚、周边住宅多、人口密集度高、租金在可承受范围内等,是我们在选择合作项目时考虑的重点”,CGV影城如是表达了自己的筛选标准。

图为CGV影城对购物中心所属商圈类型偏好

SFC上影则告诉赢商网,2016年开始,中国电影票房增长率遭遇了断崖式下跌,而影院数量仍是双位数增长。另一方面,影院各类成本的快速增加,而非票收入却没有找到新的增长点,增长乏力。作为电影产业链终端的影院遇到了近15年来最大的生存危机。

因此,近几年多数影院放缓了跑马圈地速度,在选址上首先考虑的是经济账算得过来,通俗的说至少不亏钱。影院的选址评估也更加精细化、专业化、更理性、更科学,具体的考核标准包括项目位置评估、客层结构、商场硬件评估、招商评估、周边竞争评估、影院布局评估等。

“从年均观影人次来看,目前的高频观影主力军还是以大学生、23-35岁(特别是未婚以及已婚未育)的年轻人为主。”

正是有着多方面的考量,影院的集中度既与商圈有着密切联系,又不完全与商圈的繁华程度成正比例关系。以数据为例,此次选取的6个市级商圈,其工作日客流均达到18万以上,甚至有商圈工作日客流超过百万,另一方面,这6个商圈的消费力指数均为10分,除新天地商圈外,其余5个商圈的客流指数均在9分以上,且有房一族TGI指数均高于100,但总共布局了14个电影院。对此,有项目方告诉赢商网,市级商圈里密集地开电影院,并不见得是消费者真正的需求。

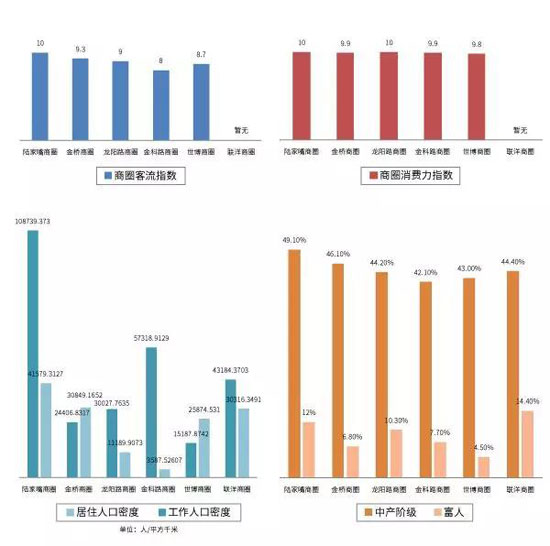

从近两年上海新增购物中心来看,浦东新区一直是新增供应最多的区域,但影院门店数量总共为30家,影院密集度也不如浦西高。纵观浦东新区6大商圈,尤其是陆家嘴商圈、金桥商圈、联洋商圈、世博商圈,在商圈客流指数、商圈消费力指数、人群密集度、购买能力方面均具备一定的潜力。

开店放缓?这些区域仍有机会布局新影院

从目前来看,购物中心引进的电影院仍以成熟的连锁电影院品牌为主,据赢商网统计,这115个购物中心引进的电影院中,为连锁品牌的电影院门店共有101个,非连锁品牌的电影院门店为23个;新兴电影院品牌仅为6个,成熟电影院品牌占据59个。

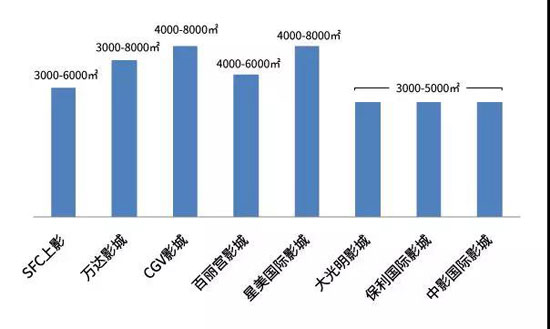

从开店数量来看,SFC上影影城、万达影城、百丽宫影城、CGV影城、星美国际影城、大光明影城、保利国际影城、中影国际影城不仅开店数量多、覆盖区域广泛,占据的面积也较大,基本上在3000-8000㎡之间。

不可忽视的是,每年的新增购物中心数量有限,一个区域同时出现多家不同品牌的电影院,无疑将影院陷入更艰难的会员发展与经营中,想要保持“老大哥”的地位更是难上加难。加上一些开发商如万达、红星美凯龙、保利、新城等,打造了自有的电影院品牌,使得一些影院品牌,在开店时面临“狼多肉少”的竞争局势,步伐有所放缓。

“2020年开店数量不超过10家”,对此,SFC上影坦言道。

同样放缓开店数量的还有CGV。据悉,CGV于2018年初设定的开业目标为32家,实际开业22家门店。考虑到开店目标虽然未完成,在市场占有率上仍排名全国第四位,CGV决定不再一味追求开业门店数量,而是集中开发旗舰级项目的Smart(明智)开发战略,即:不断与中国优质大型开发商签署战略联盟,确保一线城市的旗舰级项目,同时进驻1.5线-2线城市确保有望占据该城市的主导地位,以及会在综合考虑人均GDP、BO增长率、商圈等要素选择性进驻3线以下城市。

2019年,上海计划新开业33个购物中心,多集中在浦东新区(5个)、闵行区(5个)、宝山区(4个)与虹口区(4个),这些区域的项目能为电影院带来多大的扩容,值得期待。