别瞎折腾,一线城市160+mall调整新路子来了

“时代抛弃你时,连一声再见都不会说。”2019开年伊始,商业市场发生的存量商业盘活大事件让我们应接不暇:苏宁收购万达百货,京东收购翠宫饭店,今日头条收购中坤广场,黑石集团购入塔博曼亚洲分公司旗下三家位于韩国和中国的购物中心50%股权、进行联合运营……

随着一线及众多强二线城市存量时代的到来,“城市更新”正成为中国商业不动产新的发展主线。最新数据显示,中国核心城市有1亿㎡左右的存量物业需要改造。

面对商业不动产庞大存量造成的高质量资源进一步短缺,加上政府调控政策频出,高负债和金融高杠杆风险等现实局面,商业去化将迎来严峻考验。凡是过往,皆为序章,过往的星星之火终将点燃未来的燎原之势,以消费升级为基础的消费分级趋势正在形成。

在中国商业不动产迈向新阶段之际,如何盘活商业库存并寻找到新的利润点?如何提高存量时代的商业增值空间?未来如何走好高质量发展之路?

为此,赢商大数据持续重点监测了19个一二线城市近1300家购物中心(商业面积≥5万㎡)业态、品牌调整新路子,将连续发布“典型一二线城市购物中心调整系列”研究报告,以期为存量商业盘活提供更为前瞻性的决策参考。

一线城市作为国内商业创新排头兵,一直以来都是中国存量商业经营的核心市场。这里的存量商业近期都发生了哪些新变化?

▌报告核心要点导读

一、一线城市购物中心整体业态调整分析

1、零售被“瘦身”,跨界集合店、文体娱获加持

2、成熟/市级商圈项目重零售,新兴/区域商圈项目偏餐饮、儿童亲子

3、高端/中高端项目零售迭代加速,大众化项目餐饮、儿童亲子革新力度加强

二、一线城市购物中心细分业态调整分析

1、服饰:市级/成熟商圈购物中心成女装调整“重灾区”

2、餐饮:区域/成熟商圈购物中心倾向招揽中餐、休闲餐饮

3、儿童亲子:市级/成熟商圈购物中心大幅下调儿童零售

4、文体娱:区域/新兴商圈购物中心“爱pick”文化艺术

典型案例解读:上海恒隆广场、北京朝阳大悦城等标杆项目

三、未来存量购物中心业态、品牌调整新趋势预测

一、整体业态调整分析:减持零售,增持文体娱,步入“强体验时代”

1、零售被“瘦身”;跨界集合店、文体娱获加持

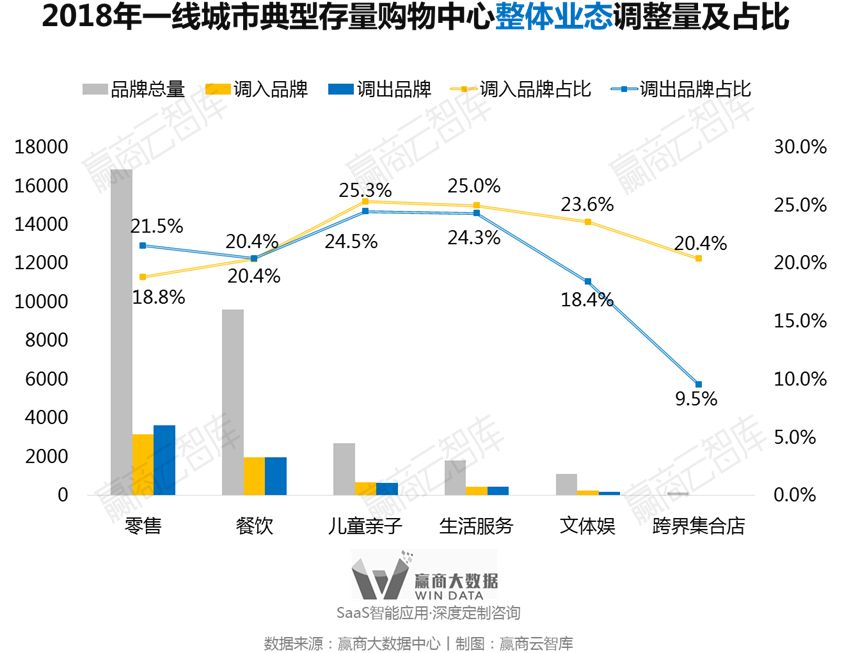

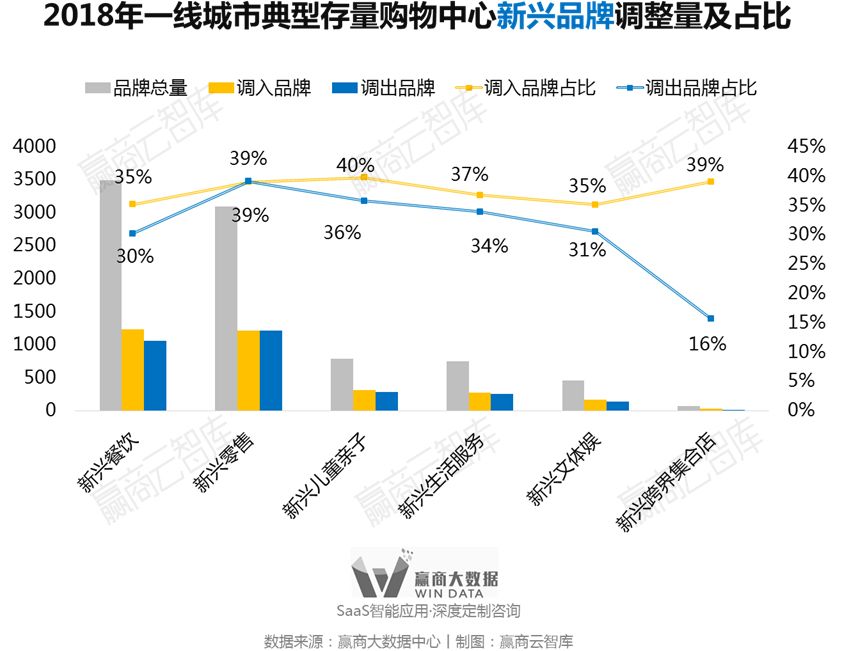

赢商大数据中心重点分析2018年一线城市161家典型存量购物中心品牌调整情况,发现:零售占比下调2.7%,跨界集合店、文体娱占比上调幅度较大。

零售被进一步削弱,一方面传统零售盈利空间收窄,坪效下降,在购物中心的主导地位被削弱;另一方面,面对商超布局调整、百货关店潮、快时尚式微等品类结构调整,零售业态在购物中心调改中以较快速度收缩。

跨界集合店的引入,是购物中心提升复合化经营能力与坪效的重要手段,产品集合的形式提升了消费选择的丰富度,延长顾客停留时间;数据显示,多业态组合的模式能使人员等成本减少约15%,从而提升门店坪效。

购物中心逐渐向文娱体验中心进阶,明确的主题特色、文化氛围、娱乐体验,不仅吸纳客群、增加消费粘性,还能提高购物中心的文化辨识度,创造更广泛的影响力。

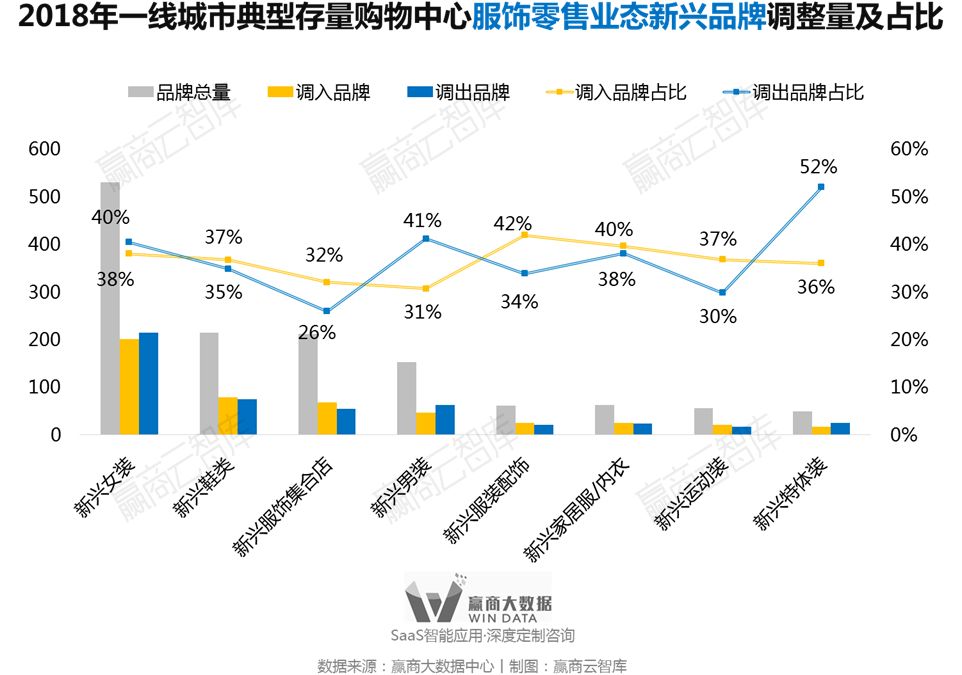

新兴品牌调整方面,除零售外,其他类别占比均有所上调,其中以新兴跨界集合店上调幅度最大,显示购物中心不仅着力于将单品牌独立门店升级进化为集合店,还引进了更多新创立/新进入国门的集合店品牌。

统计标准:北京、上海、广州 、深圳商业面积≥5万㎡,2018年1-12月品牌调整比例15%以上的161家购物中心品牌调入、调出数量占品牌总量比重,下同

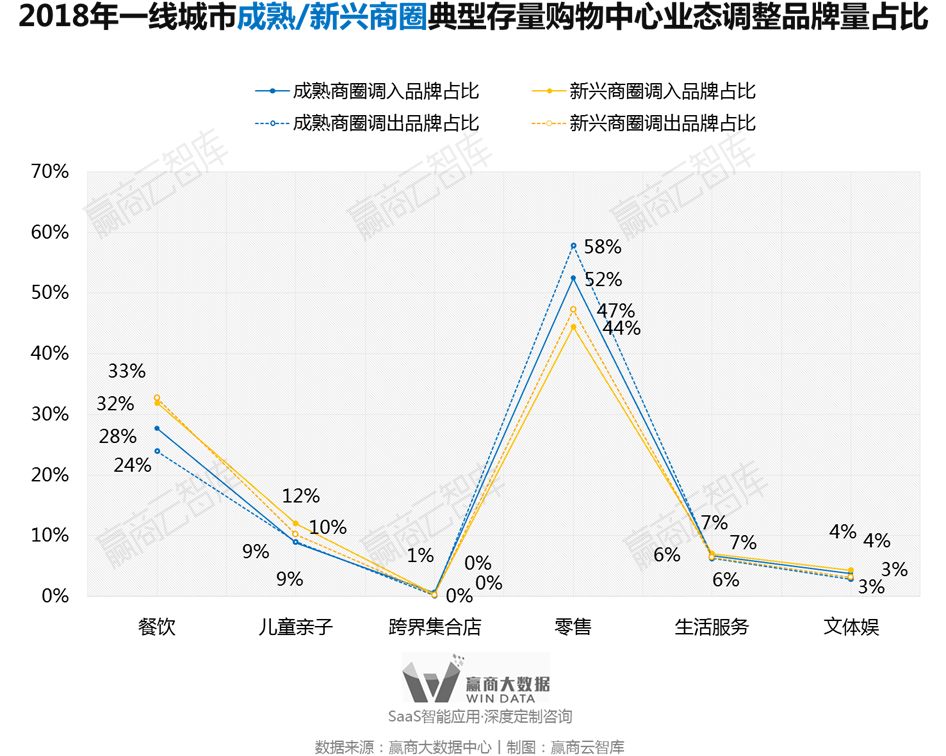

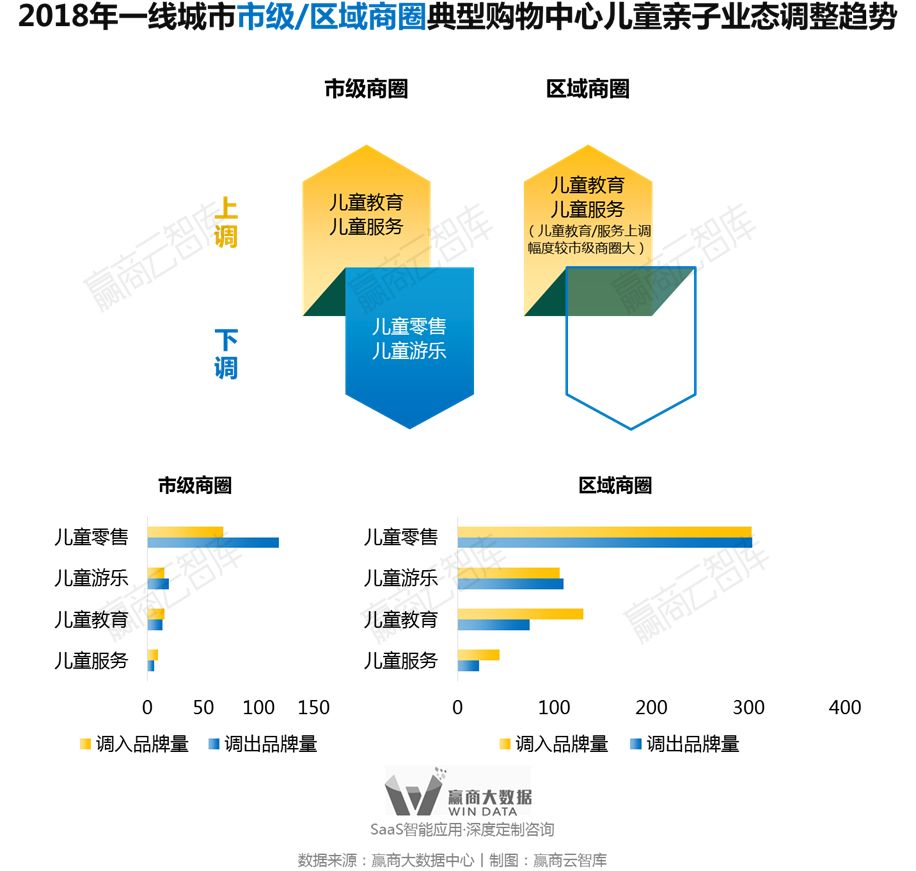

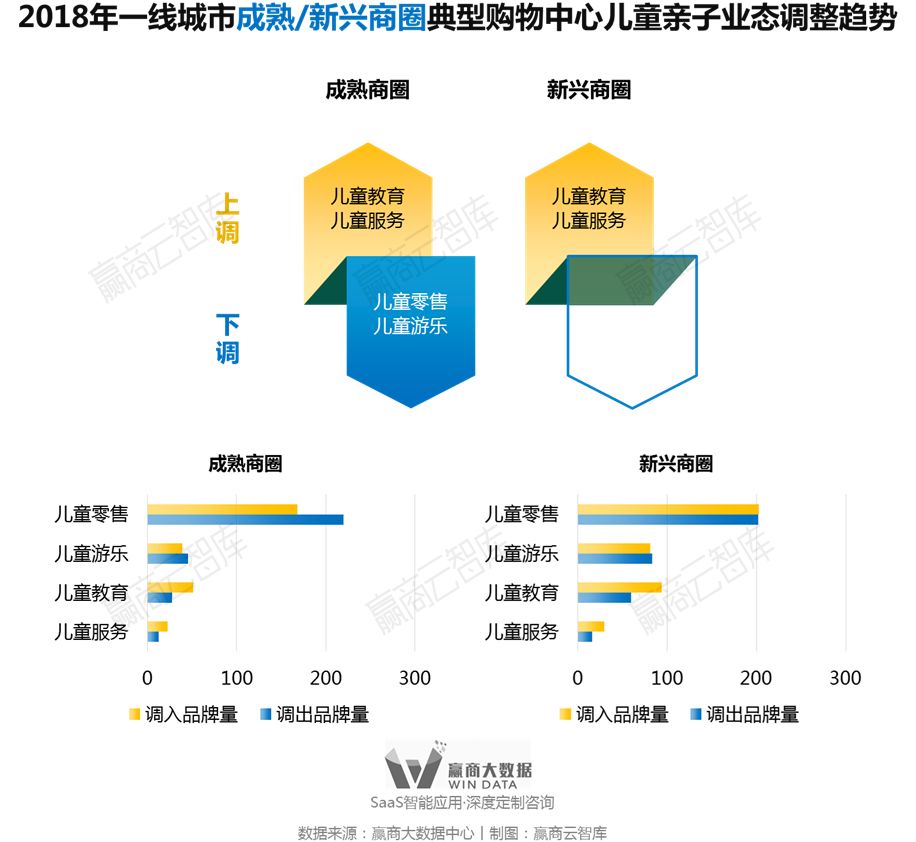

2、成熟/市级商圈重零售;新兴/区域商圈偏餐饮、亲子

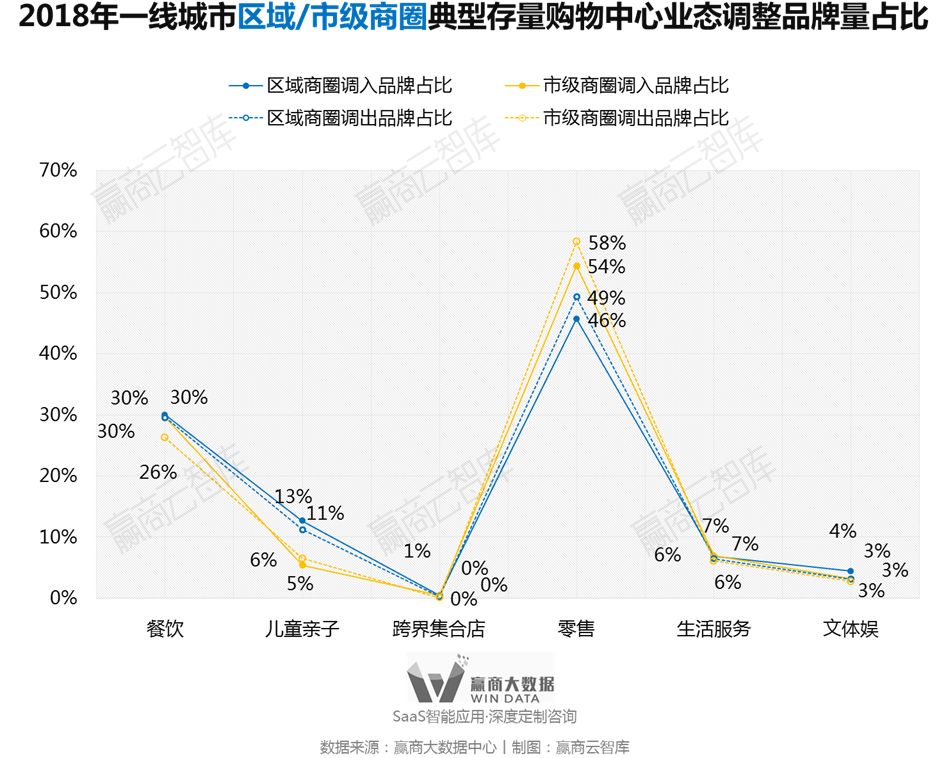

从区域/市级商圈购物中心业态调整来看:与区域商圈相比,市级商圈的商业体零售调整比例较大,而儿童亲子调整比例较小。市级商圈位于城市中心“最昂贵”地段,覆盖整个城市的消费者,购物中心普遍以承租能力较高的零售业态作主力,存量时代带来的经营瓶颈,让商场不得不对零售业态进行“迭代”。

区域商圈项目更锁定服务于周边客群,偏重目的性、体验性较强的业态,因此儿童、餐饮业态的调整比例较市级商圈项目大。

从成熟/新兴商圈购物中心业态调整来看:与成熟商圈相比,位于新兴商圈的购物中心更侧重于餐饮、儿童亲子业态的调整,对零售业态的调整比例相对较低。区别于成熟商圈的“寸金尺土”,新兴商圈提供充足的停车位,加上公共交通日趋完善,吸引更多年轻、家庭属性的客群;目前新兴商圈项目的业态构成多以新颖、体验性较强的类型为主,并迎合年轻人群的喜好不断换新。

成熟商圈项目占据城市区位和资源优势,是消费者购物的首选之地,核心吸引力仍以零售为主,特别是侧重于服饰品类的调整。

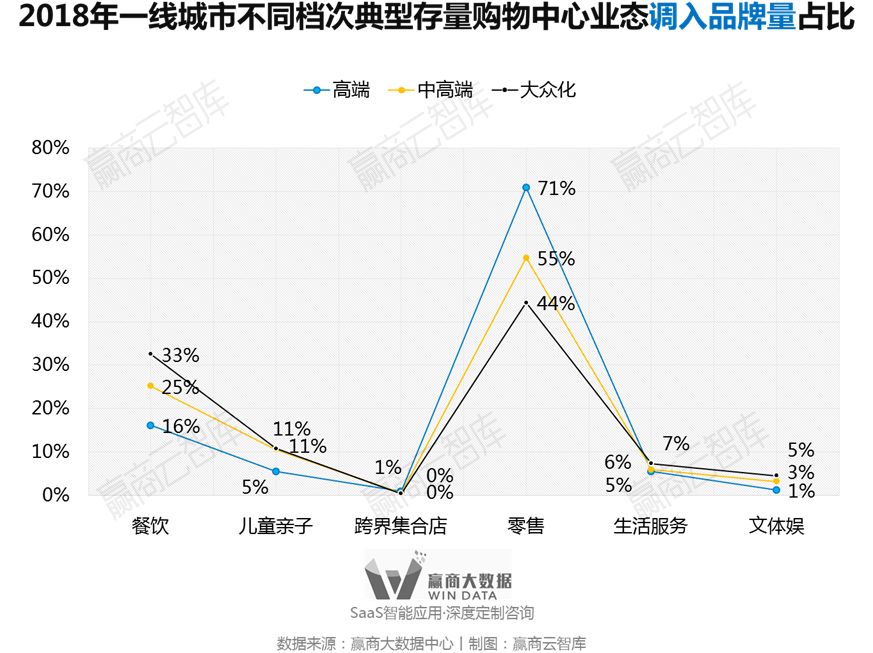

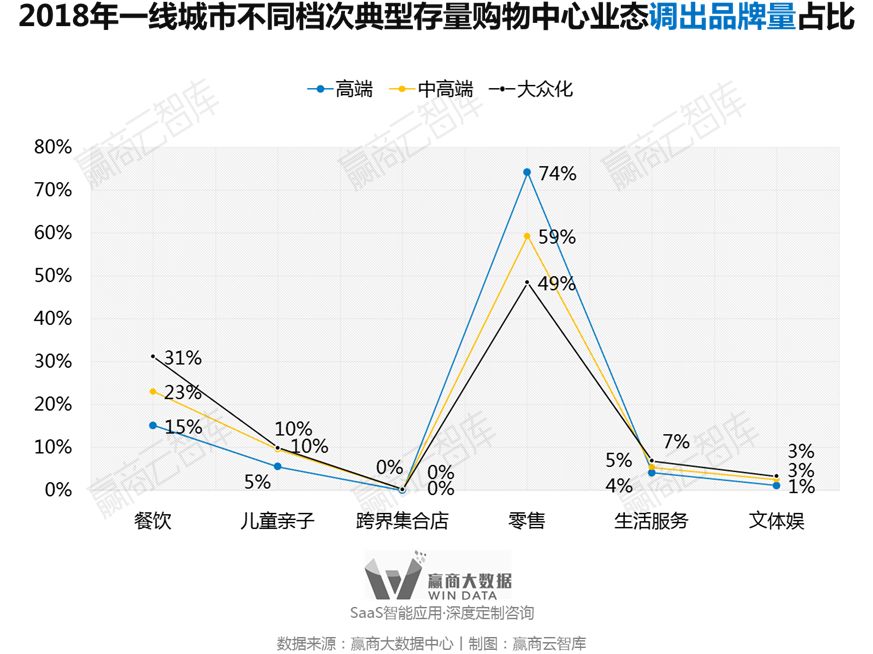

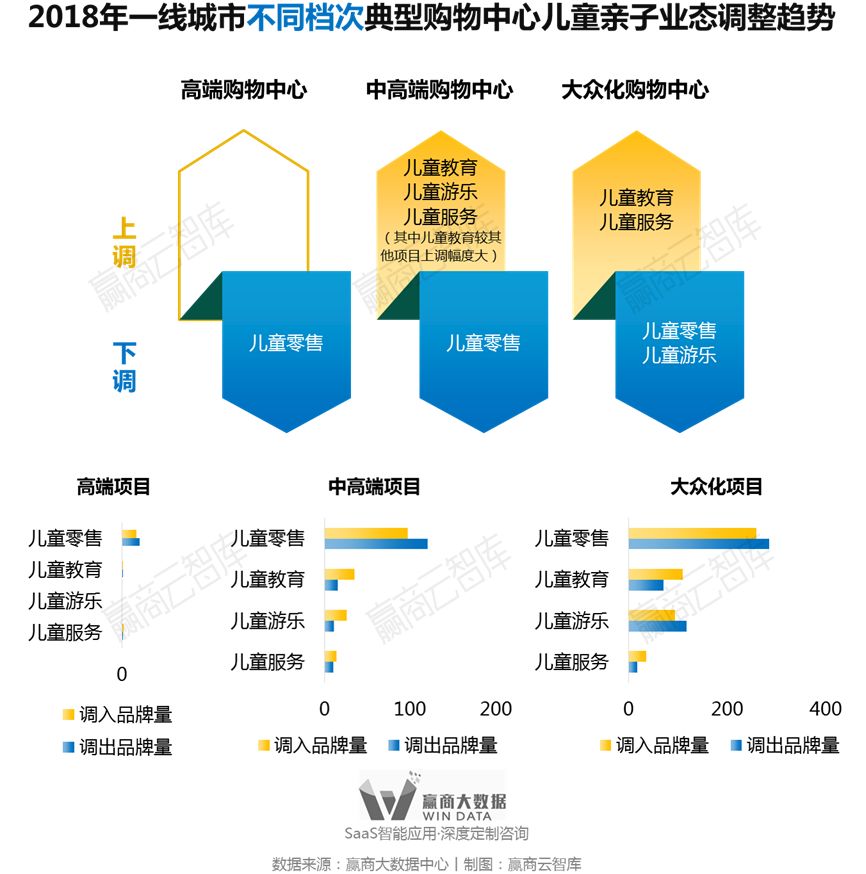

3、高端、中高端购物中心零售调整幅度大;大众化购物中心餐饮、儿童亲子调整比例高

从不同档次购物中心业态调整来看:购物中心档次越高,零售调整量占比越大;项目档次越偏向大众化,餐饮、儿童亲子调整比例越高。

新消费形势下,中高端商业体开始对其主力零售业态进行大刀阔斧的改革:奢侈品牌让渡轻奢,引进更多定位年轻、体验跨界、能引领新生活方式的潮流品牌,重新定义中高端消费新场景。

大众化购物中心更强调体验性、性价比等因素,在引进体验业态时,优先选择餐饮和亲子业态,因其消费频次高,受电商分流影响较低,比零售品牌更快速地提高购物中心的新鲜感和拉动整体客流。

从经验判断到数据决策,大数据将有助于提升行业运营效率及质量、提升场所端及品牌端的创新成功率,为商业地产转型升级创造更大价值。

(点击链接了解赢商大数据定制咨询服务)

二、细分业态调整分析:服饰洗牌;轻奢“上阵”;主打“年轻牌”餐饮、亲子消费;掀起文艺风潮,娱乐流量变现提速

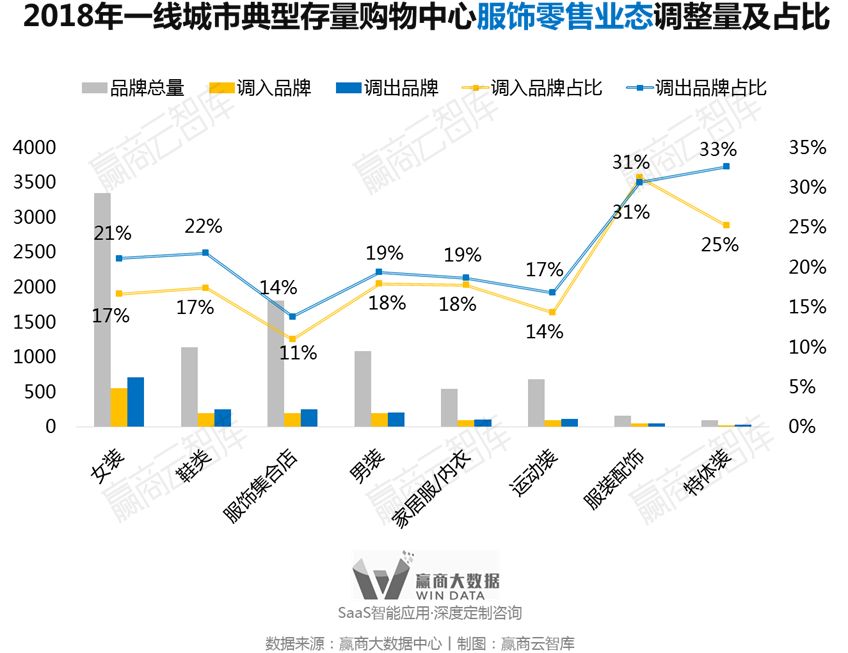

1、服饰:改革开放40年,“卸下”快时尚,轻奢“上阵”

从服饰零售业态调整来看,除服装配饰外,各细分业态占比均出现下调。为了适应服饰消费层次变化,一线城市购物中心开始对服饰业态进行重塑。“火热”多年的快时尚,因跟不上消费者品味的提升,增长乏力,越来越多的购物中心表示不会再增加快时尚的面积,亦不再将其当作必备的主力店。

同时,部分高端购物中心下调重奢品牌数量,取而代之的是调性鲜明、定位更为年轻化的轻奢品牌。随着中国奢侈品消费逐渐趋向年轻化,以及“能够负担得起的奢华”成为消费主流,轻奢品牌为购物中心的“零售翻篇”带来巨大势能。

上调新兴集合店、运动装、服装配饰比重:为了增加较弱业态品类的竞争能力,不少购物中心选择引进新兴服饰集合店;相比单品牌服饰店,服饰集合店增加了购物中心的品牌丰富度,延长顾客逗留时间;与传统的百货店相比,集合店面积灵活,承租能力较高,在购物中心的业态升级中扮演越来越重要的角色。

另外,得益于健身热潮的兴起,以及新生代购买力催生的运动装时尚化,新兴运动装品牌消费潜力巨大,是未来购物中心服饰业态的一大流量端口。

下调新兴男装、特体装比例:虽然男装业态发展总体向好,但考虑到男装的销售周期和培育周期较长,商场对新兴男装品牌持更为谨慎的态度。

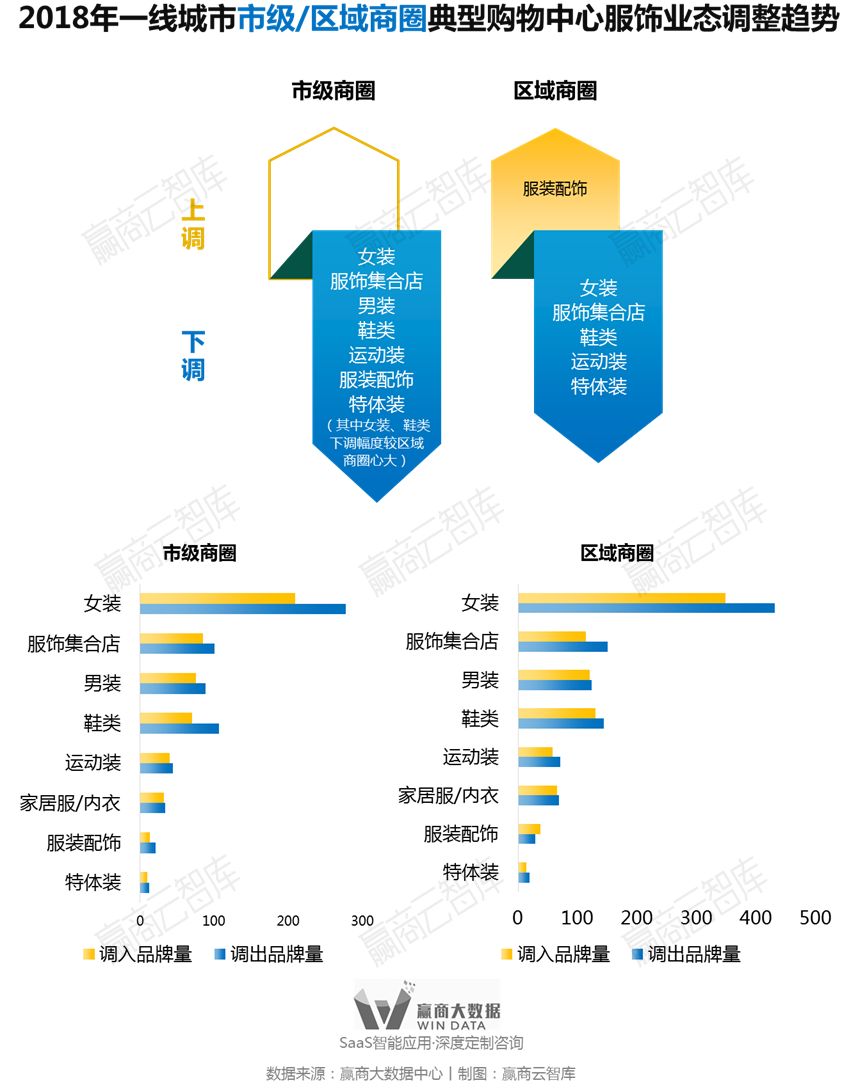

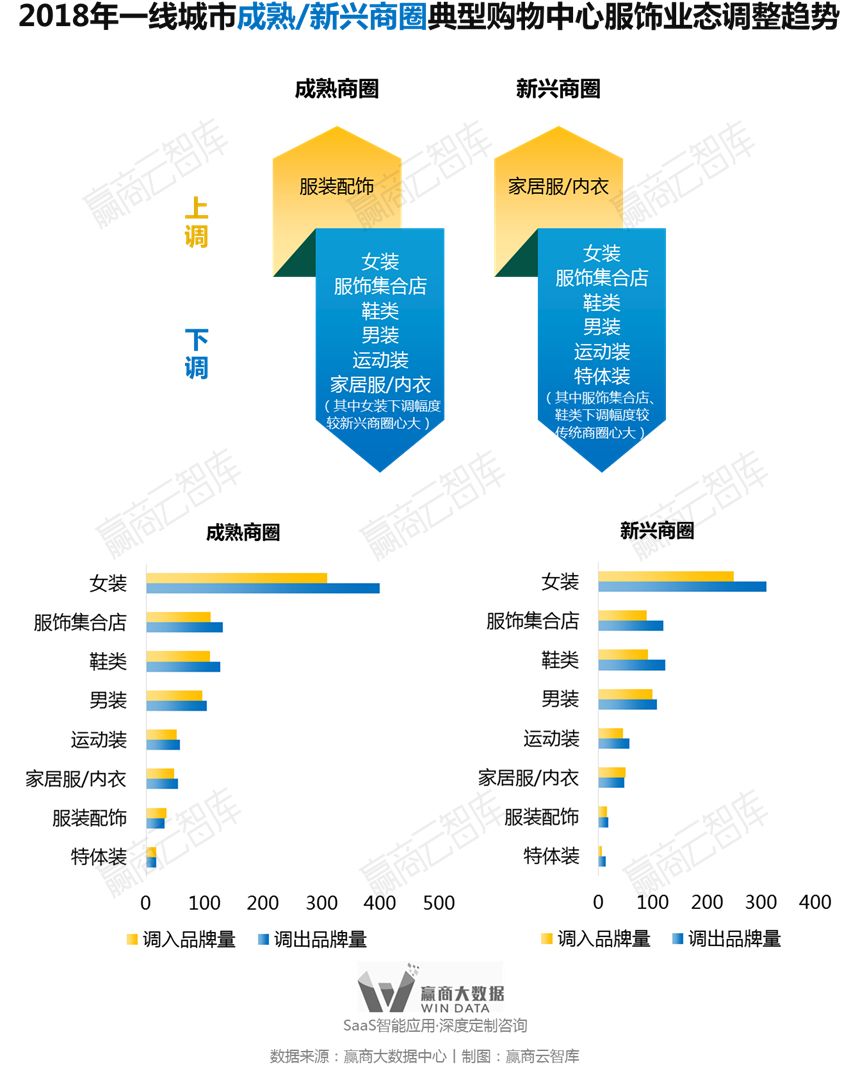

(1)市级/成熟商圈购物中心成女装调整“重灾区”

市级商圈购物中心的业态结构多侧重零售,在整体下调服饰的过程中,女装业态首当其冲,下调幅度较区域商圈的项目大;区域商圈项目整体下调服饰比例,唯倾向引进服装配饰。

成熟商圈购物中心下调女装幅度较新兴商圈项目大,但对服装配饰业态有所上调。位处新兴商圈的项目下调服饰集合店、鞋类的幅度较成熟商圈项目大;更倾向引进迎合家庭消费的家居服/内衣。

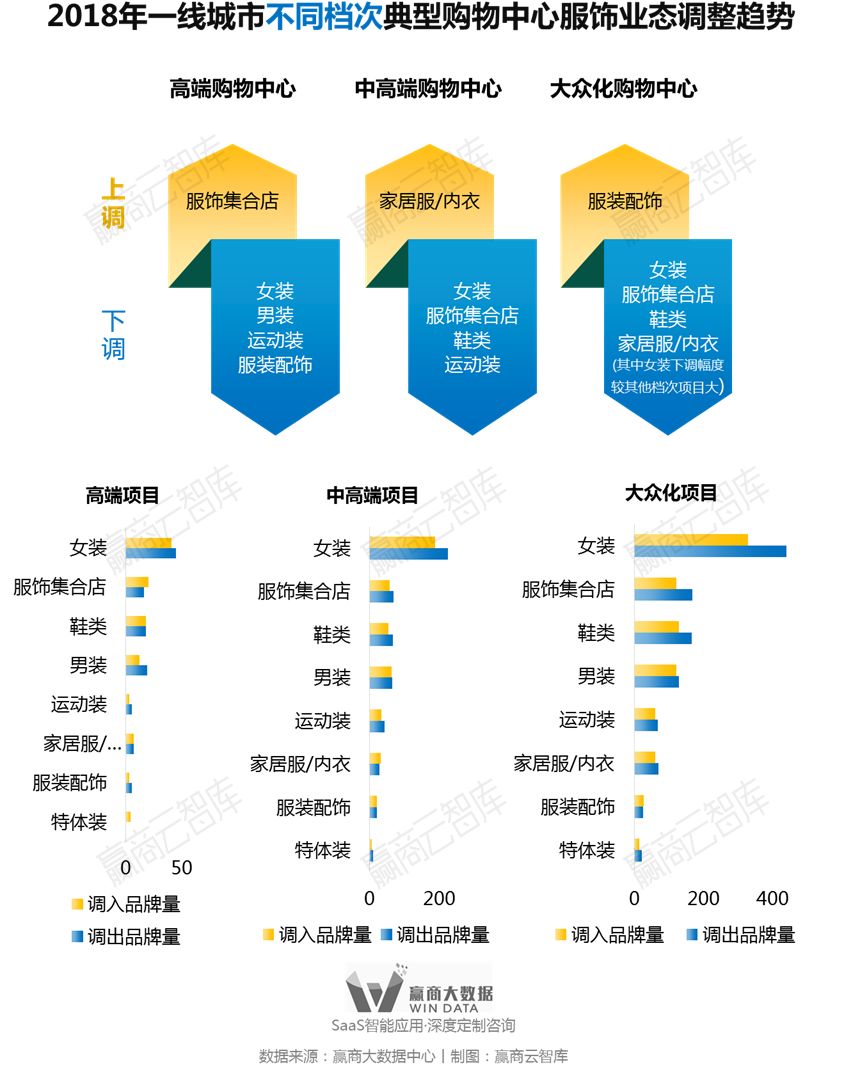

(2)高端购物中心偏爱引进服饰集合店;大众化购物中心女装比例下调明显

以服饰为主力业态的高端购物中心,更侧重于以引进服饰集合店的方式对服装品类门店进行升级。越来越偏向社区型、家庭型消费的大众化购物中心,逐渐减弱对女装这种单一群体业态的依赖。

(3)典型案例分析

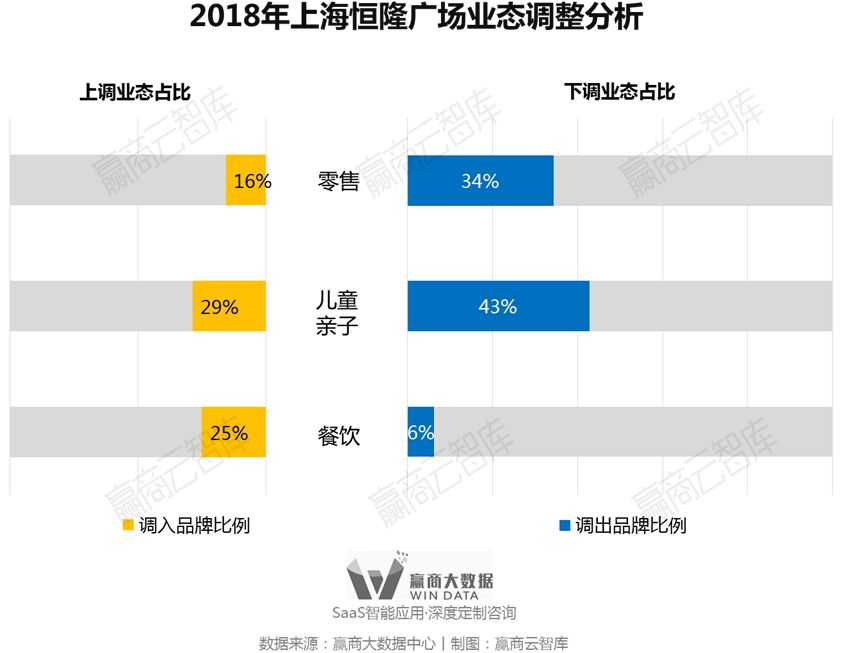

①上海恒隆广场:走年轻化路线,侧重引入轻奢、潮牌

租金/销售额双位数增长:2018年上海恒隆广场由于商场及办公楼表现强劲,总收入增幅10.3%至15.54亿元。其中,商场业务收入及零售额分别增长12%、13%。

调整背景:中国内地高端消费回流

上海恒隆广场多年稳坐国内一线购物中心“一哥”位置,业绩数据高企。为保持上海恒隆广场“奢侈品零售风向标”的领导地位,集团自2015年就开始启动商场的升级调整,于2017年完成较大规模的升级改造工程。

近年,全球各地区奢侈品定价趋于平衡,国内外差价缩小,中国消费者正在被拉回境内,刺激国内奢侈品零售业触底回暖。恒隆广场迅速感知到这一趋势,通过品牌换新,进一步做大旗舰店优势,强化其“Home to Luxury”定位。

调整思路之一:下调零售,上调餐饮

2018年商场较大幅度压缩零售业态占比,腾挪空间挖掘其他业态的可能性;目前时尚精品与服装仍分别占40%和30%以上,处于主导地位。

调整思路之二:从“奢侈品零售空间”到“高端生活方式空间”的业态调配

一线时尚品牌有增无减,同时引入更多生活方式类品牌,不仅保持原有的以一线大牌为主的商业格局,还将高端生活方式延伸到每一个消费层面。

调整思路之三:引入迎合年轻客群的潮流品牌

针对年轻客群追求个性化、设计师品牌的趋势,2017年,上海恒隆广场B1层引入时尚博主Chiara Ferragni同名品牌的全球首店、意大利手工皮具品牌Valextra大陆首店,被各大明星追捧的“小脏鞋”Golden Goose Deluxe Brand以及Mr & Mrs Italy等。2018年,继续引进CHAUMET、Boucheron、LiuJo、KingBaby、BURBERRY KIDS等品牌店。

上海恒隆广场B1层品牌摒弃了当前国内购物中心多以餐饮为主的格局,而以高端零售品牌为主,让商场整体的租金回报更高。

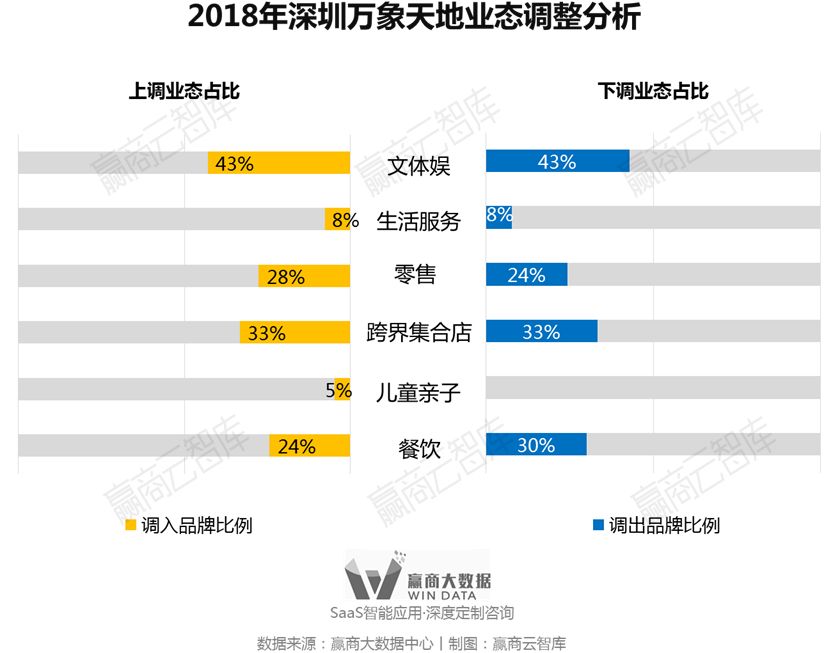

②深圳万象天地:艺术基因的潮流品牌刷新商业标签

2018年,万象天地的销售额达到28.1亿元,客流达到3898万。

调整背景:迎合千禧一代,潮牌商业中心不断谋变

万象天地开业之初引进1000余个品牌,其中27%首进深圳,具有较强的品牌号召力。为适应消费能力高、认知升级快、情感需求多的新一代年轻消费群体,商场在开业第一年仍不断谋变,通过一系列创新营销运作,强化“潮流”与“艺术”的商业标签。

调整思路之一:上调零售,下调餐饮

2018年,商场零售业态调整方向呈现“精品进服饰退”,整体占比轻微上调,保持在60%左右。

调整思路之二:用潮牌思维“圈粉”年轻人

经过一年的运营,万象天地以“趣浪来潮”的slogan,通过自身创新跨界打造“MIXC ×”系列,给深圳年轻人带来各种新潮体验,并在2018年新增了优衣库全球概念店、i.t blue block全国最大概念店、华南首家诚品生活、华南首家野兽派little B概念小商店、全国首家BEAST+Little B双生店、法国娇兰精品香水概念店、BOSE深圳首家体验店、UPAR全国首家旗舰店、深圳首家DSQURED2等。

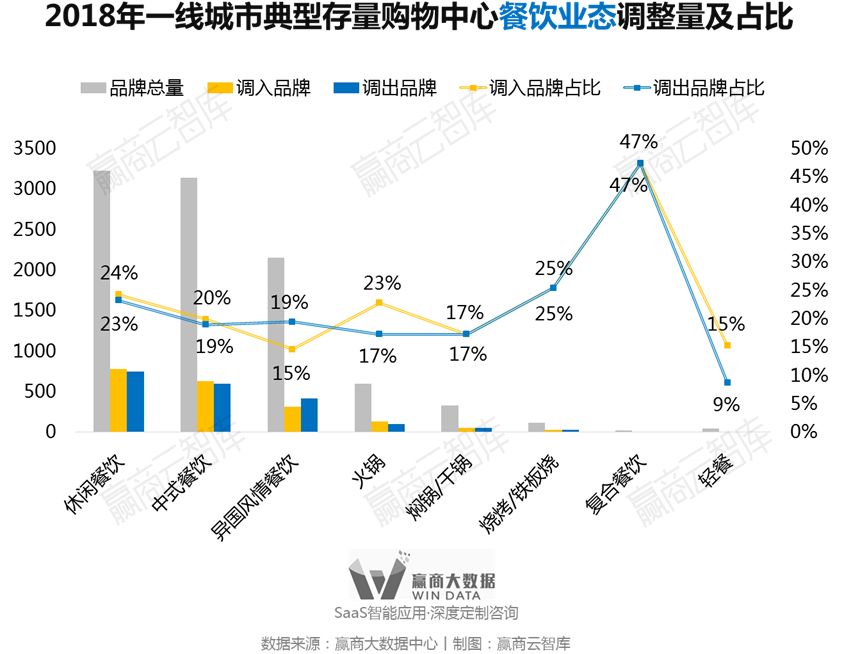

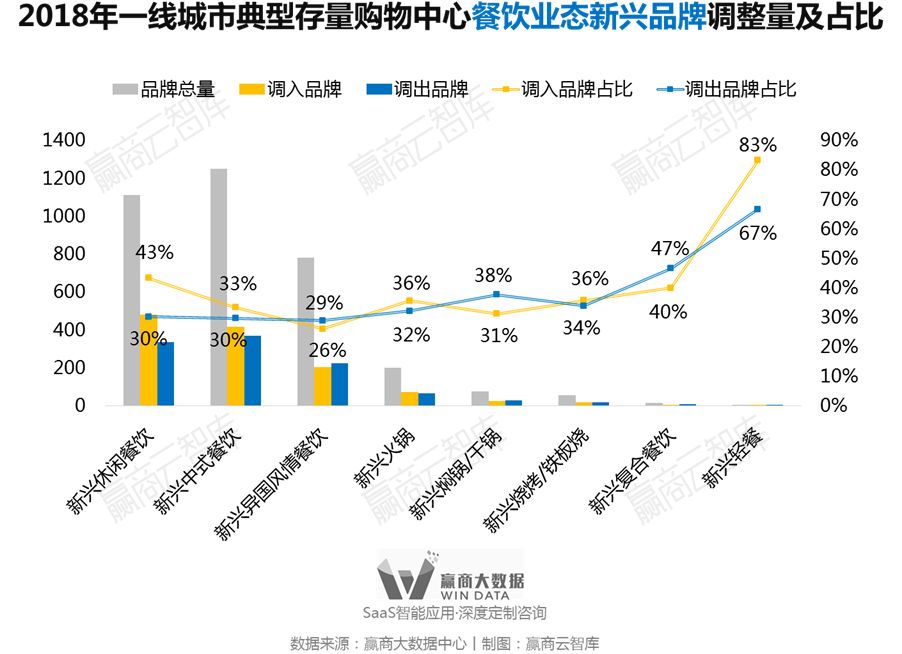

2、餐饮:改革开放40年,“千禧一代”人格化的品牌焕新

从餐饮业态调整来看:火锅、轻餐细分业态均出现上调,购物中心将年轻客群“朋克养生”的独特思维,应用到了项目的餐饮业态升级逻辑中,重口味的火锅和健康主义的轻食,碰撞出神奇的“味觉火花”,共同牵扯起商业流量。

下调异国风情餐饮比重:购物中心针对人气欠佳、坪效相对落后的西餐品牌进行调改。

上调新兴轻餐、休闲餐饮、中式餐饮、火锅比例:为了迎合“千禧一代”对新鲜感的追捧,商场不断刷新和换代餐饮“爆款”,当中以网红饮品、轻餐所受关注度较高。

下调新兴复合餐饮、焖锅/干锅、异国风情餐饮占比:前几年焖锅/干锅的迅速爆红,带来的可能是单品生命周期的缩短,购物中心在引入该品类新兴品牌时尤为谨慎。复合餐饮的多元化营收模式虽有前景,尚未成熟,较长的新兴品牌培育周期,是项目招商中关键的考量因素。

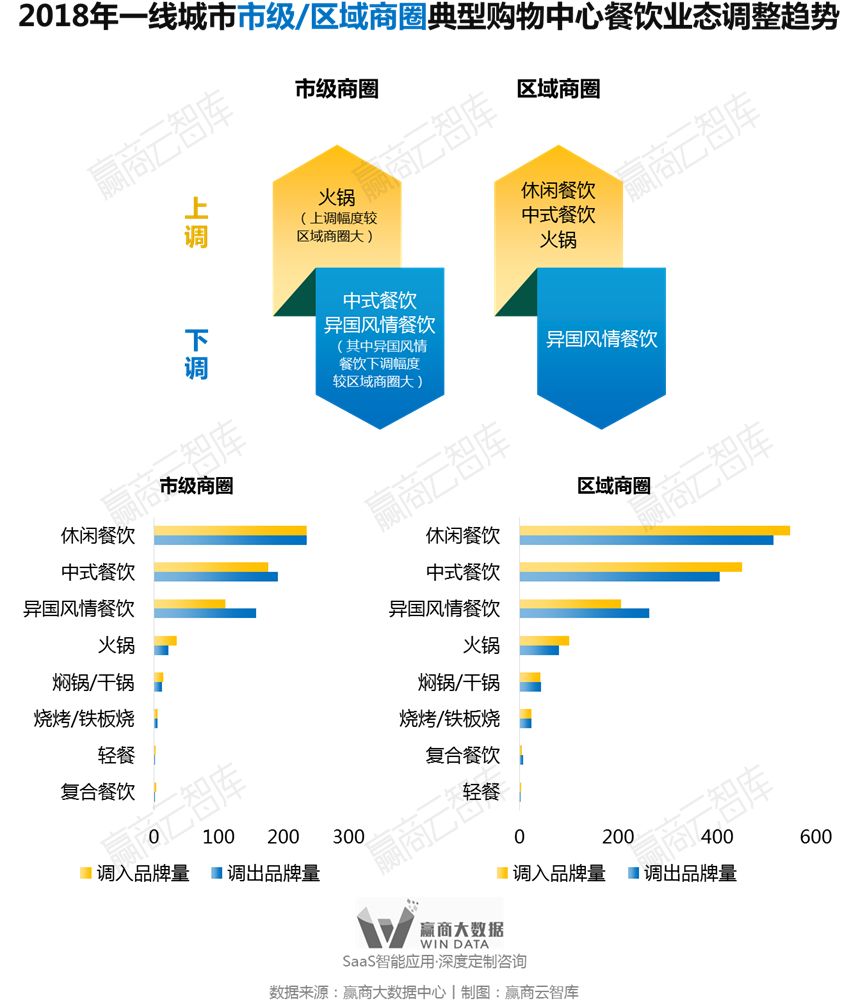

(1)区域/成熟商圈购物中心倾向招揽中餐、休闲餐饮;新兴商圈购物中心整体收紧餐饮比例

不同级别商圈购物中心对于引入中式餐饮业态有着截然不同的态度,区域商圈项目增持,而市级商圈项目反之。另外,区域商圈购物中心更倾向引进休闲餐饮;市级商圈项目下调异国风情餐饮幅度较区域商圈项目大。

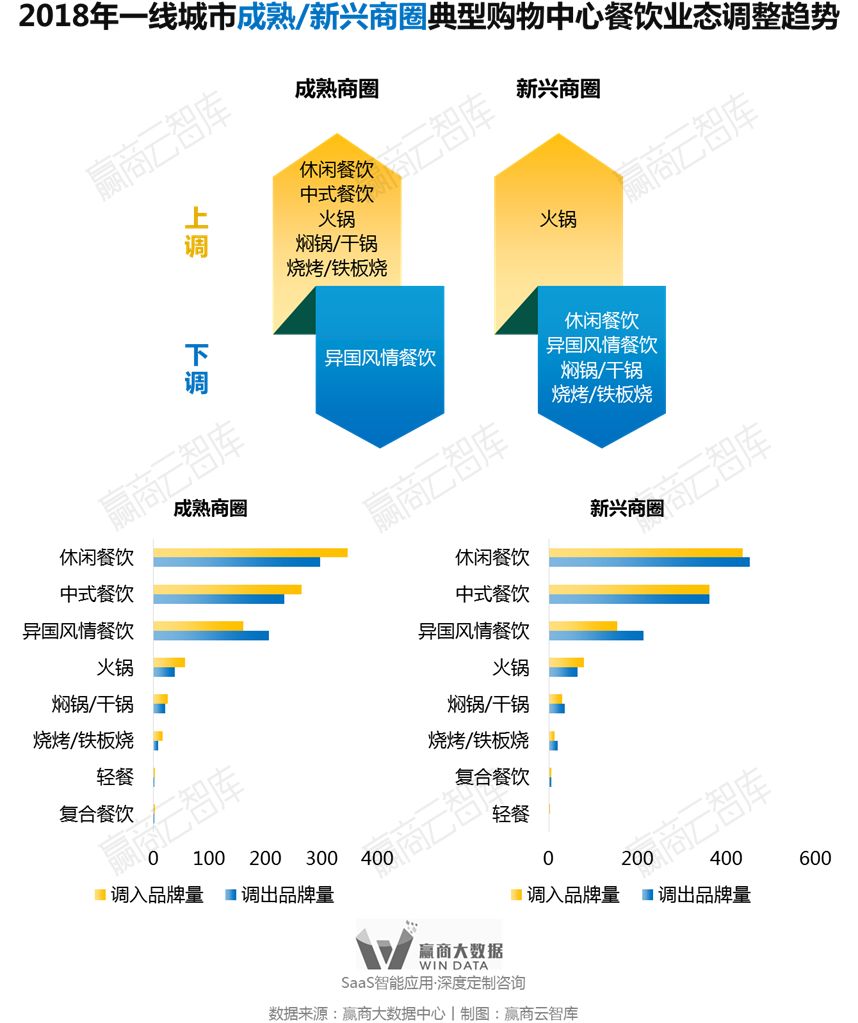

成熟商圈购物中心上调休闲餐饮、中式餐饮、火锅、焖锅/干锅、烧烤/铁板烧,而新兴商圈项目下调休闲餐饮、异国风情餐饮、焖锅/干锅、烧烤/铁板烧。

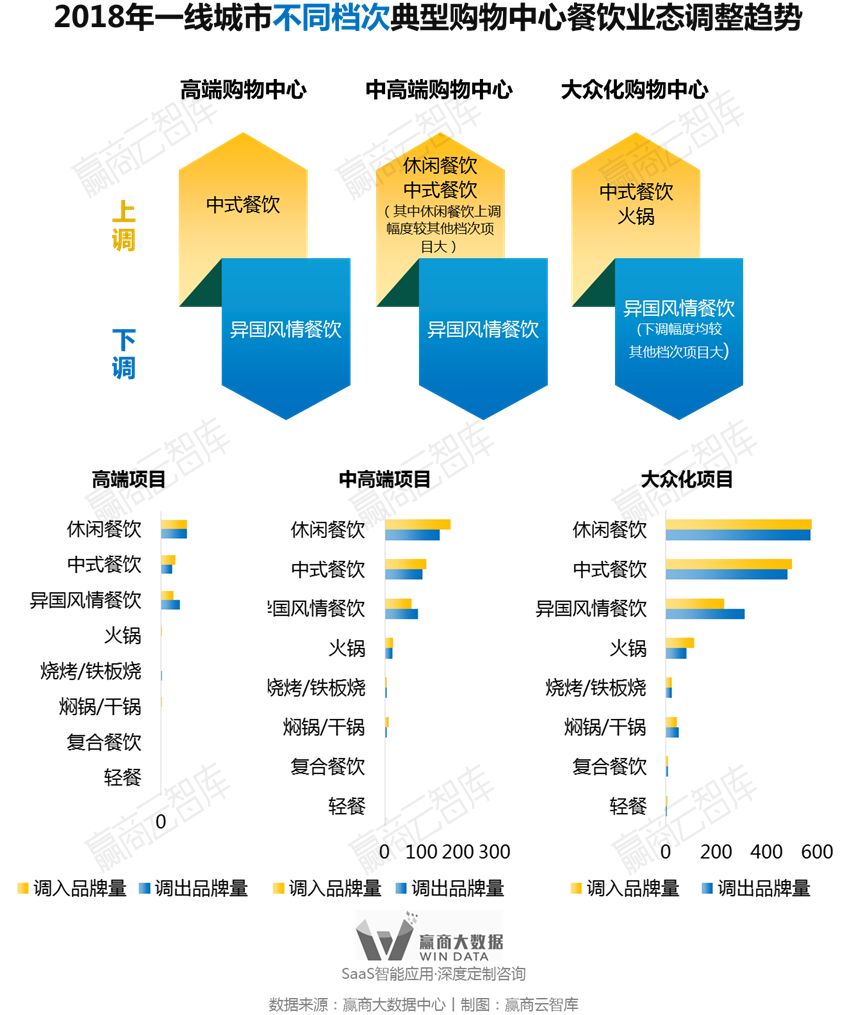

(2)中高端购物中心热捧休闲餐饮,大众化购物中心大量“请出”异国风情餐饮

中高端购物中心更偏好引进时尚调性较强的休闲餐饮;大众化购物中心下调异国风情餐饮幅度比其他档次的项目大。

(3)典型案例

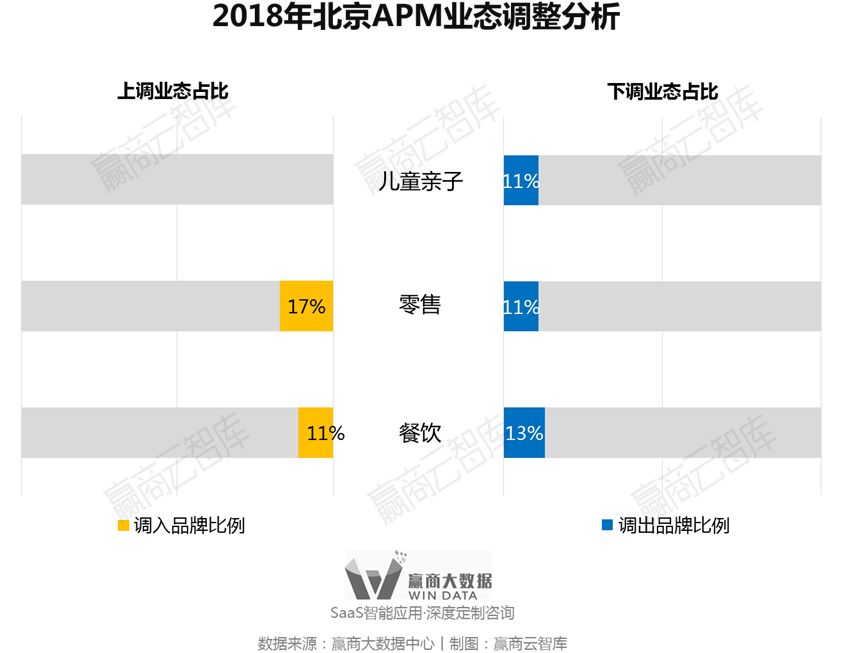

①北京apm:借力新兴餐饮突围王府井商圈

十余家品牌店铺荣登2018《王府井消费地图》:当中,鼎泰丰被评为“十大传统味道”;Pizza Marzano玛尚诺、青檸泰餐厅被评为“十大异国美食”;GODIVA歌帝梵、煮叶被评为“十大舒适落脚地”。

调整背景:老牌商圈业态调整升级

北京apm位处王府井老牌商业区,当前该商圈旅游功能日益突出;为结合商圈特色,适应市场需求变化,商场着力发展新模式、新业态,调整商业零售业态结构和商品结构,推进老牌商业区的提档升级。

近年北京apm针对所属商圈属性及消费升级变化,进行了大幅度调改,零售从快时尚向轻奢转移,增加生活方式业态及品牌;借助新兴餐饮转型为社交购物场所,提升主题餐饮的比重。

调整思路之一:下调餐饮、儿童亲子,上调零售

2018年餐饮业态比例约30%,下调的品类以中餐和火锅为主;进一步强化“潮吃地标”,北京apm引进更多如日料、休闲餐饮等异国风情餐饮业态。

调整思路之二:新兴餐饮品牌掀网红热

餐饮品牌调整引进多家新兴品牌,如局气、鳗鳗的爱、上清水产、道顿堀、面屋武藏、雁舍、桃山荀野菜村日式火锅、松发肉骨茶北京首店等。地下一层开设慢生活区,引进新式茶饮品牌煮叶、台式茶饮品牌鹿角巷、“茶+软欧包”的新品类模式茶饮品牌奈雪の茶等品牌。

调整思路之三:从快时尚转向轻奢、化妆品

除了快时尚品牌林立,商场进驻了当红轻奢品牌MICHAEL KORS、kate spade、Sandro、Maje,倡导瑜伽和健身的生活方式品牌lululemon,珠宝饰品APM Monaco,时尚美妆品牌Estee Lauder、Bobbi Brown、Chanel香水与美容品专门店、M.A.C、make up for ever、fresh。

调整思路之四:精细化的场景塑造及购物体验的升级

引入倡导全新体验的业态及品牌,如奥秘之家-仙剑奇侠传全沉浸密室、摩根大古游戏体验中心、19八3、海马体照相馆。

调整思路之五:强化主打运动潮流

引进直营限量adidas鞋店,三叶草等在内的多品牌时尚运动集合店adidas swc,更有fila,skechers概念店,keds,palladium,rapido,aimer sports,puma,converse,vans等。

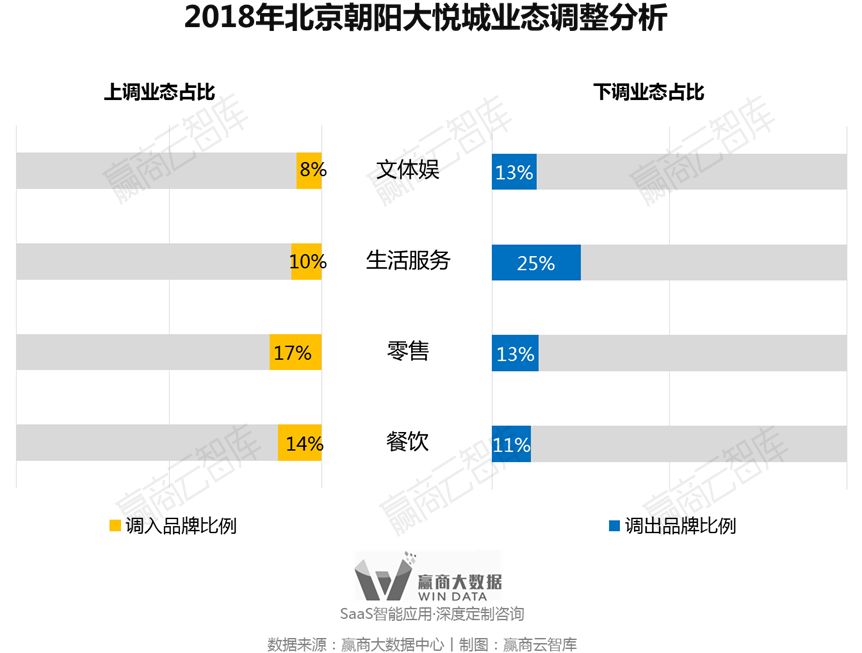

②北京朝阳大悦城:青年生态视角下引领生活方式、稳固餐饮地位

销售复合增长率近20%:开业8年多,朝阳大悦城销售业绩年复合增长率近20%,是北京最具代表性的大型商业体之一,也是北京青年文化地标。

调整背景:从“家庭城”到“青年文化地标”的定位迭代

朝阳大悦城经营的大思路是“(B+b+C)circleC”:搭建一个业主方、品牌方和消费者共筑内容的大平台。朝阳大悦城提出“青年路,一路青年”的主张(青年路也是其地理位置),从供给商品向供给生活方式、文化内容转变。

品牌调整方面,保持年更替30%左右的速度,并逐步从开业初的“家庭城”定位,转向明确主张“去家庭化”、针对年轻群体的中高端商业,从购物中心转向“青年文化引力场”。

调整思路之一:上调餐饮、零售,下调生活服务、文体娱

2018年餐饮业态比例在30%以上,以休闲餐饮、异国风情餐饮等细分品类的调入为主;零售业态占比约为60%。

调整思路之二:以主题空间生产青年文化内容,寻求品牌组合差异化

首个成熟期的主题空间“悦界”:2018年下半年起进行大规模更新迭代,同时升级场景氛围、持续内容运营,重塑了“温暖街巷、文艺日常”的定位。

集结包括猫主题咖啡厅“猫小院”,文化创意家居品牌“ziinlife吱音”,TRB全新创意法式餐厅Merci,全新升级的“TIAGO SELECT 2.0”,皮具手作店“匠心艺语”,中国生活哲学品牌“日用之道”等11个富有文艺气质和生活趣味的全新品牌,其中5个为北京东部首家。

2018年底开业的“度刻”主题空间:高颜值的空间与视觉设计,营造文化空间气息。跨业态的品牌组合围绕“自我生长”主线,集合全国独家店、北京首店、北京旗舰店,如与高晓松共建运营的全国独家“晓岛”。

优质、稀缺品牌的引进,在内容生产和分发上占据优势,在客群基础匹配的大前提下,更容易实现(B+b+C)circleC的大循环,其内容也具有IP属性。

调整思路之三:为 “青年样板生活”提案,营造生活方式氛围

1F为重量级品牌错落的国际美妆区:集合Dior、Jo Malone、Giorgio Armani及即将开业的CHANEL。持续升级的轻奢、高级设计师品牌,和2018年补充引进的“BEAST野兽派”双生店、味从山海等生活方式品牌,共同营造“北京东部最美生活方式首层”。

10-11F引入WeWork联合办公空间和高端健身品牌OXYGYM,延伸了“青年样板生活”的含义,并探索商业与办公结合的新生态模式。

调整思路之四:强化长板,提高餐饮引领性、运营设计师品牌生态

基于大数据检测,偏爱设计师女装品牌的客群消费水平和黏性较高,因此朝阳大悦城着力打造设计师品牌组团,除引进BANXIAOXUE、REINEREN、magmode、N-ONE、SEAN BY SEAN等品牌,更匹配文化艺术展等精准推广活动,营造区域生态。

餐饮方面,持续收割餐饮北京/全国首店,“拾间”开业带来10家订制化北京首店,包括首进内地的牛角Gyu-kaku,首进北京的喜茶、LADY M、K-PRO、蟹的冈田屋等等,稳固朝阳大悦城餐饮业态的头部地位。

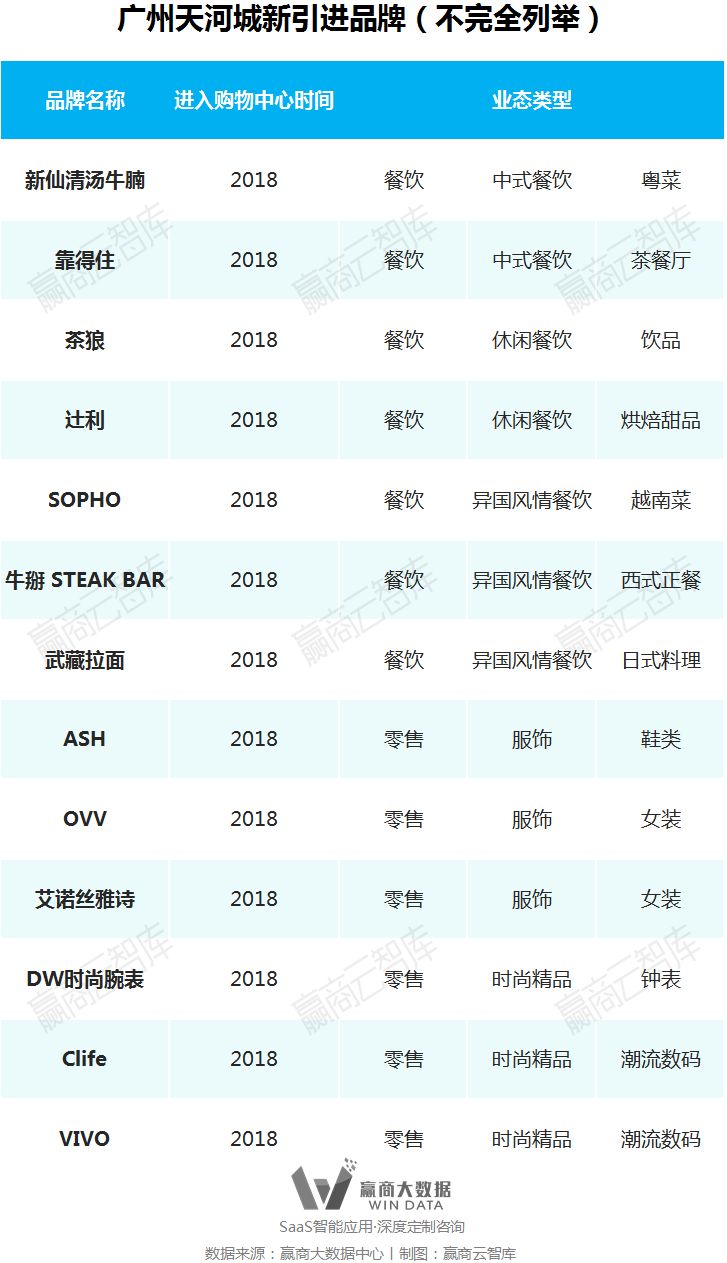

③广州天河城:瞄准新中产布局热门餐饮品牌

销售额、租金收入、客流量同比上升:2018年,天河城购物中心销售额达58亿元,同比上升10%;租金收入约达10亿元,同比上升2.33%;全年客流量约达7754万,同比上升1.88%。

调整背景:商圈竞争白热化推动战略升级

开业23年,面对天河商圈各大商业体的激烈竞争,天河城广场2017年的收入较2016年微跌0.1%;税前利润减少2.1%至7.86亿港元。自2018年起,天河城集团决定开展对集团及旗下子品牌的战略规划和升级计划,天河城广场作为产品线中影响力最大的商业项目,发挥着推动性作用。

调整思路之一:上调餐饮,下调零售、生活服务、儿童亲子

2018年餐饮业态重点上调中式餐饮、休闲餐饮、异国风情餐饮等细分品类;跟随市场步伐,天河城逐步将餐饮比例提升,从开业时5%上调至目前超20%。

调整思路之二:引进“年轻、个性、国际化”标签品牌

2017年天河城一楼引进更多时尚国际品牌,提升整体时尚度,如资生堂旗下高端护肤品品牌ELIXIR、西班牙饰品品牌TOUS,还有YSL、TOMMY HILFIGER等。7楼引入人气、口碑俱佳的南京大牌档广州首店,东门廊引入ORIGINAL FRESH和甘兔庵两家轻餐饮品牌。

调整思路之三:定位“敢花钱、敢尝鲜、敢创新”的新中产客群

2018年,天河城的品牌调整策略围绕更精细化的人群画像:30-40岁新中产族群。

在餐饮方面,引进了新仙清汤牛腩、茶狼、靠得住、辻利、SOPHO、牛掰 STEAK BAR、面屋武藏拉面等热门餐饮品牌。在服饰、饰品方面,先后引进了ASH、DW时尚腕表、MO&CO.、OVV、艾诺丝雅诗等高品质轻奢品牌;在数码家品方面,入驻了小米、clife、VIVO、屈臣氏等。

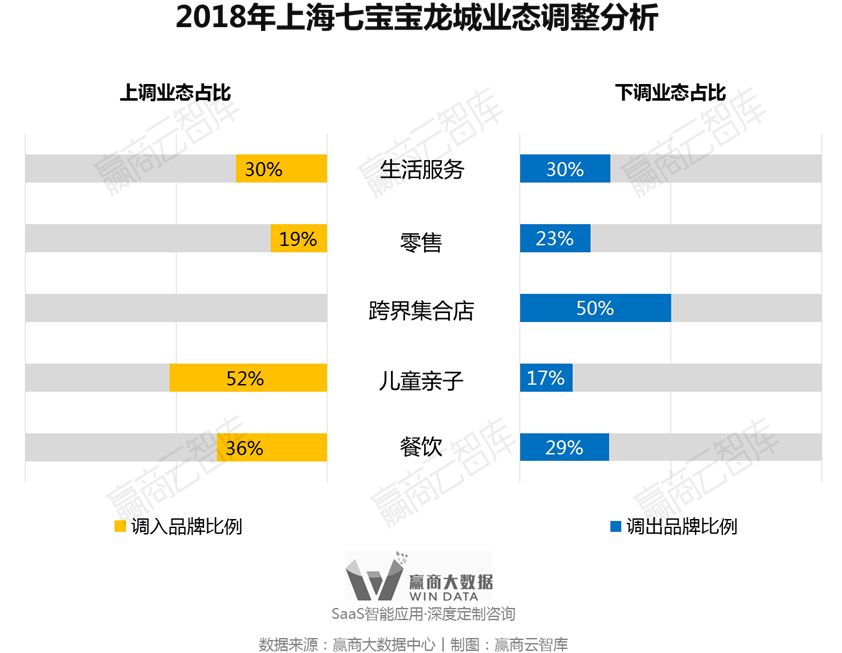

④上海七宝宝龙城:“夜市堂”引爆全业态品质生活基地

宝龙旗下体验标杆:客流、销售额连续两年以30%增速提升,全新“宝龙悠悠”会员系统将在6月登场。

调整背景:区内商业接近饱和,寻求差异突破

项目位处的七宝商圈常住人口20万、流动人口10万,商业总面积达40多万方,已接近饱和状态。激烈的商圈竞争中,宝龙城导入全新经营理念,品牌组合引领潮流趣味,商户经营结合科技赋能,在不间断的升级中,逐步形成全业态消费格局。

调整思路之一:上调餐饮、儿童亲子;下调零售

2018年宝龙城的业态比例调整,强化了“夜市堂”的餐饮业态标签,增加了中式餐饮、火锅等细分品类占比。进一步完善主题儿童业态,当中儿童教育、儿童零售均有上调。

调整思路之二:“七宝夜市堂”+“沿河景观品质餐饮独栋”双翼成型

七宝夜市堂:2018年进驻品牌红盔甲、很久以前羊肉串;2019年引入沪小胖、台记小海鲜,以及即将开业的肥猫餐厅,逐步形成七宝地区唯一的夜宵特色街。

沿河景观品质餐饮独栋:多口味品质菜系汇集,包括兔爷、丰盛胡同、狮子山下粤菜、巴国布衣川菜、逢甲小馆台湾菜、海底捞、汤一善中国私房菜等。

调整思路之三:儿童业态继续提升完善

儿童培训、高品质早教品牌齐聚,包括金宝贝、美吉姆、小荧星、金芭蕾、杨梅红、艾涂图、企鹅英语等;儿童游乐汤姆熊、粒粒堡亲子餐厅、儿童零售巴拉巴拉,还有将于5月登场的爱婴室,共同形成儿童教育矩阵。

调整思路之四:互动新潮、科技体验品牌逐步登场

全新创想实验室变身动漫集结店,也是七宝”青年中心“挂牌定点;落户TaxiWay飞机驾驶体验中心,潮玩运动逐步提升加强。还有领航科技消费前沿的华为、微软主题店,及影院、KTV。

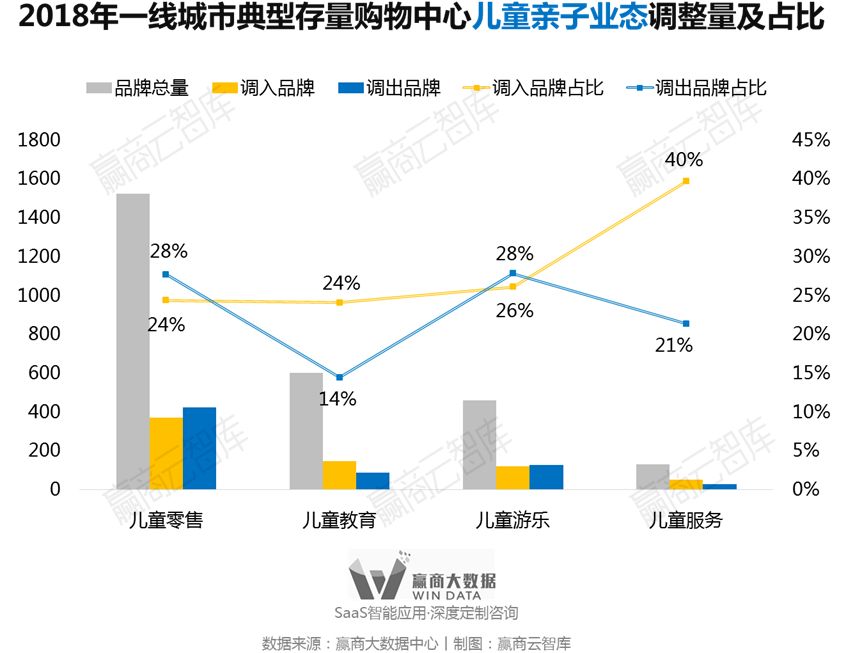

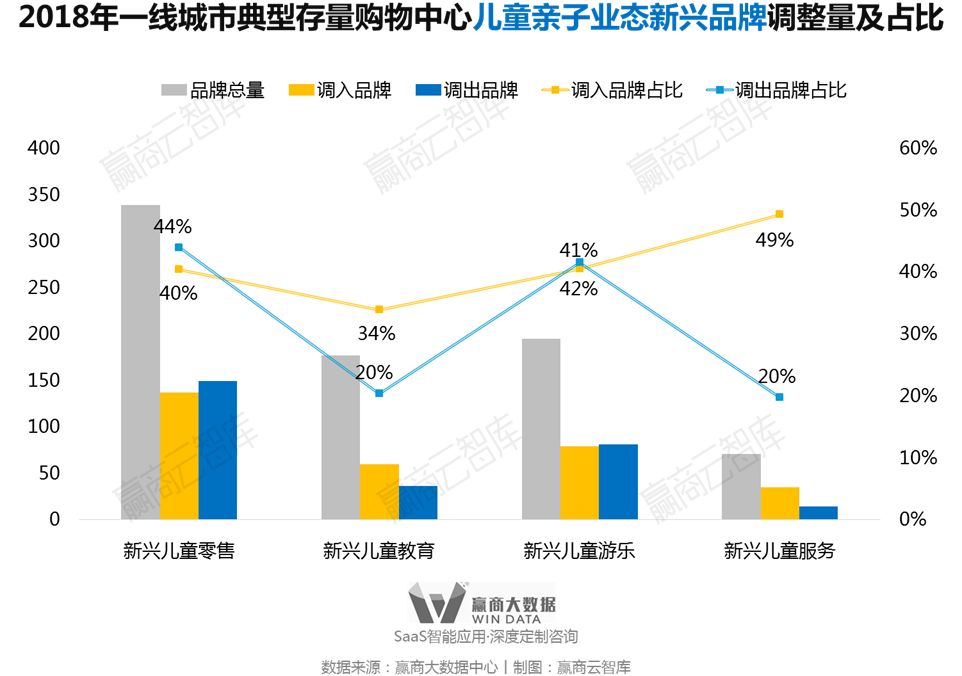

3、儿童亲子:改革开放40年,儿童教育+服务,连接消费闭环

从儿童亲子业态及其新兴品牌调整来看,儿童教育、儿童服务均上调:更多定位家庭亲子消费的购物中心,将儿童教育作为差异化卖点。儿童教育业态发展迈入了进阶模式,涵盖艺术、体育、科创、剧场、DIY等形式;积极创造“独家”体验内容,引入人工智能、定制式早教、沉浸式教学等新概念,吸引家庭群体关注。

另外,引进儿童服务业态,有助购物中心打造家庭消费闭环;如儿童理发透过关联产品、服务延伸、儿童游玩领域扩充等方式,诱发商业空间增值。儿童医疗,在儿科“供需矛盾”突出的当下,成为购物中心抢占流量的先机。

下调儿童零售、儿童游乐占比:目前“亲子经济”正向多业态领域拓展,购物中心在引进各种新型儿童体验业态的同时,一定程度上削减了儿童零售和游乐业态占比。

(1)区域商圈购物中心“打call”儿童教育;市级/成熟商圈购物中心大幅下调儿童零售

以家庭型客群为主的区域型商圈购物中心着重上调儿童服务、儿童教育业态比例,且幅度较市级商圈大;市级商圈项目较大幅度下调儿童零售。

成熟商圈购物中心下调儿童零售幅度较大;而新兴商圈项目儿童零售业态的占比变化不大。

(2)中高端购物中心偏好儿童教育/游乐,大众化购物中心下调儿童游乐

中高端购物中心上调儿童教育幅度较其他档次项目大。另外,中高端项目上调儿童游乐业态比例,大众化项目反之。

(3)典型案例

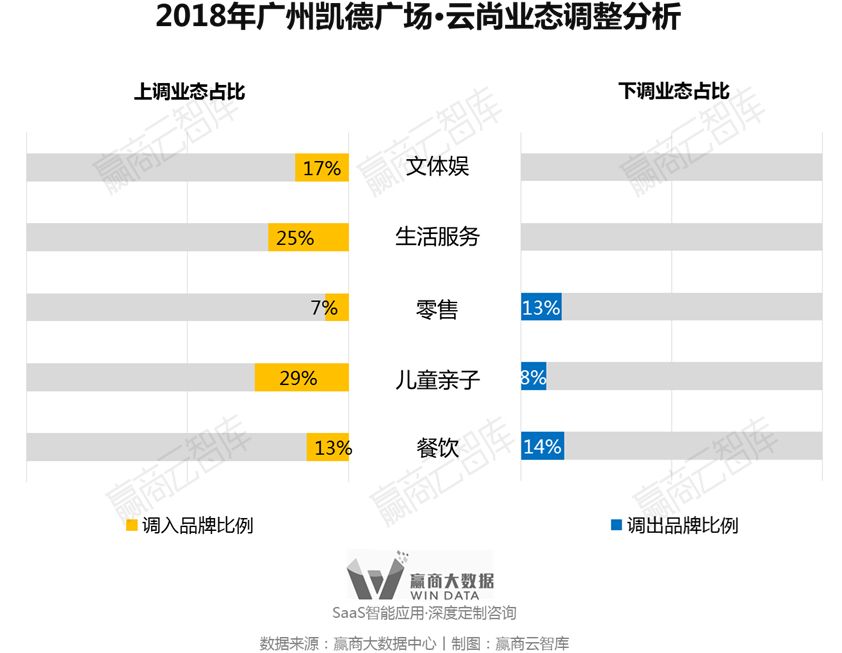

①广州凯德广场·云尚:“多元化+差异化”儿童业态招商策略

白云新城时尚购物地标,已在广州扎根3年。

调整背景:开业三年在原定位上的不断升格

营造都市化、时尚、健康的生活方式,是凯德广场·云尚开业以来一直坚持的方向。2018年,商场继续为满足周边居民的社交聚会、文化体验、优质教育、品质服务等需求不断调整升级。

调整思路之一:上调儿童亲子、生活服务、文体娱;下调零售

2018年凯德广场·云尚亲子儿童业态上调至约10%,集中扩大儿童游乐、儿童零售的比例。围绕亲子型家庭消费,商场进一步拓展生活服务、文体娱的业态占比。

调整思路之二:“多元化+差异化”儿童业态招商策略

2018年凯德广场·云尚相继引入全国首家O.C.E.Kids、白云区首家全棉时代Purcotton Kids,并开拓项目顶层的户外空间,引入自然亲子教育空间汉娜杰克的菜园,在儿童零售/教育/游乐等领域,继续提升差异化、精品化特色。

调整思路之三:凸显国潮网红特质的品牌结构

时尚品牌方面,引入广州第2家网红集合店she inn,为年轻客群带来一个集轻餐、潮流服饰、个性体验空间等休闲元素的“网红救治站”;餐饮方面,引入美心西饼、赛百味、良品铺子等。

②广州百信广场:亲子消费内容为社区商业“添翼”

2018年东区运营业绩向好:注册会员超30万,日均客流量达12万人次,节假日客流突破20万人次/天,逾100家品牌年销售额超800万元。2018年底西区开业,整体客流同比上升超60%。

调整背景:东、西区差异化组合的迭代升级

经营了14年的百信广场,2018年迎来了西区的开业,东、西区合体直接带来商业体量的翻倍,而两区的差异化组合,更为商业消费创造“1+1>2”效应。东区150+品牌继续围绕“悦享生活”不断迭代换新,西区引入的200+品牌,将定位为“臻选品质”的全新内容注入项目。

调整思路之一:西区儿童亲子业态弥补东区不足

东区原有的儿童业态占比并不突出,西区因应周边社区需求,引进了更多亲子品牌,包括1100㎡MELAND儿童成长乐园、蕃茄田艺术、玩具反斗城、金宝贝国际早教、小恐龙平衡车俱乐部、Adidas kids、FILA kids、Mini Peace、Rookie、好孩子、安奈儿等品牌,全面覆盖儿童游乐、早教、零售等业态。

调整思路之二:文体娱品牌丰富家庭体验性消费

西区引入全国首家萌宠乐园尚宠小镇、全国首家屋顶滑板公园HERO、国际标准全明星真冰滑冰场、广州购书中心、智能健身会所一兆韦德、国豪综合格斗馆、小恐龙平衡车俱乐部。

调整思路之三:全新打造“大众品牌+个性潮牌”消费格局

零售方面,东区以优衣库、Adidas、歌莉娅、太平鸟等大众品牌为主打,西区集结更多注重品质感与个性化的潮流品牌,如CK旗下三大系列CK Jeans、CK Performance、CK Underwear。

餐饮方面,东区拥有海底捞、九毛九、星巴克、喜茶等餐饮品牌。而西区则进一步丰富菜系、引入陶陶居、禄鼎记、大龙燚、西贝、客语、花悦小厨、一溪月小酒馆、星巴克臻选等45家餐饮品牌。另外,连结东、西两区的户外广场,强势打造酒吧一条街,丰富年轻人的娱乐生活,成为夜间聚客点。

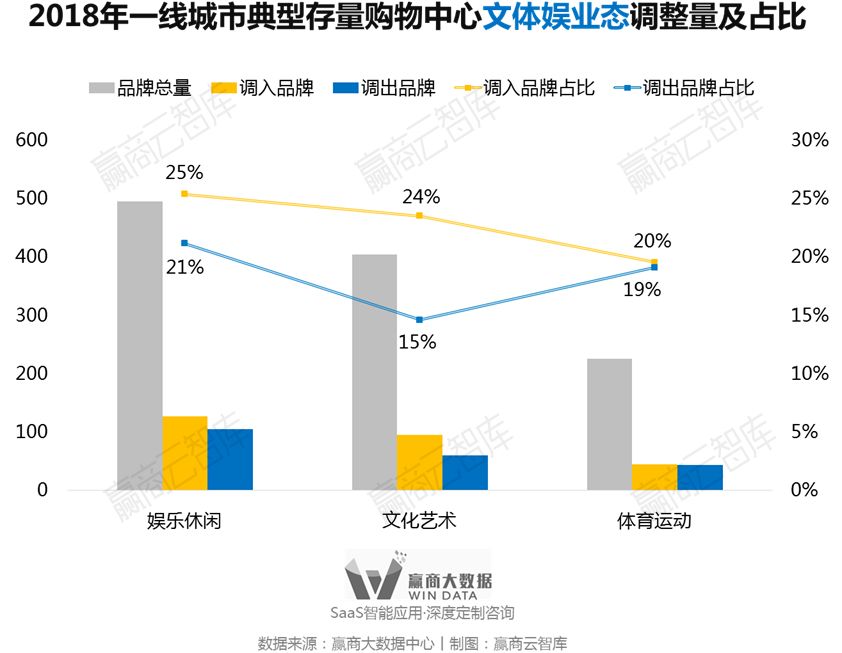

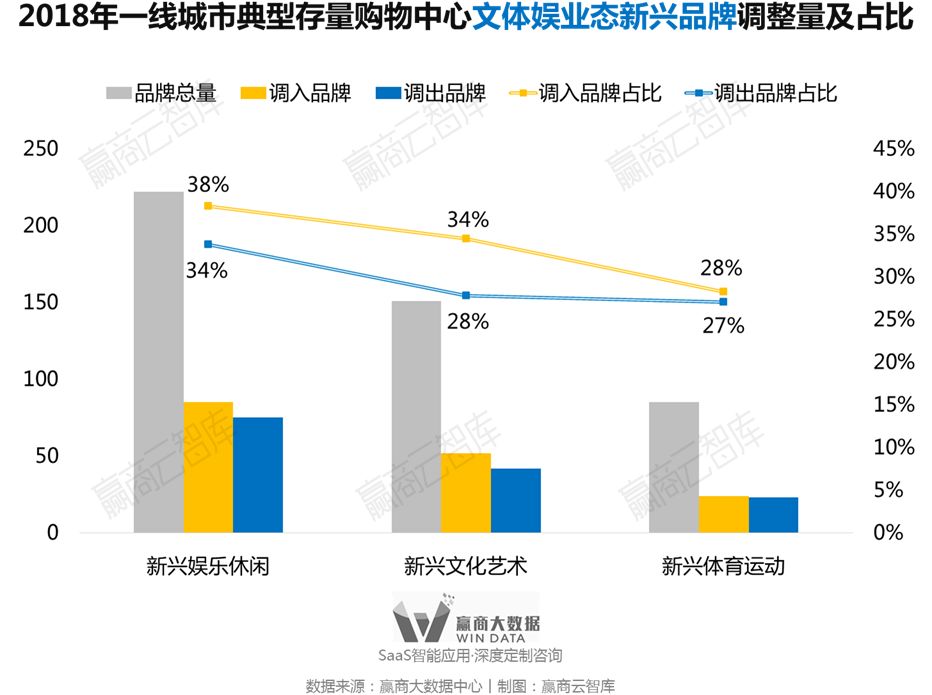

4、文体娱:改革开放40年,文化内容变现商业价值

从文体娱业态及其新兴品牌调整来看,文化艺术上调幅度较大:近年商业中心朝着“生活方式中心”转变,书店、IP主题乐园、博物馆、剧院等文化艺术业态渐成新标配,其独有的人文艺术基因,能更有效地为购物中心打造主题、场景,建立情感联系。

一些在文商融合上深耕多年的购物中心,更把文化艺术业态的打造往旅游目的地看齐,让项目不仅成为打卡聚集地,还形成该城市对外输出文化的窗口,塑造不可替代的标杆地位。

上调娱乐休闲比例:调研显示,16~29岁的消费者中有72%偏好在购物中心娱乐休闲;商场引入新兴的网咖/VR体验馆/电竞馆/娃娃机/真人CS,利于贴近年轻消费群体,加速线上流量线下变现。

体育运动业态比重轻微上调:新潮运动体验品牌的引进,为购物中心拓展利用更多的户外商业空间,并不断制造新的兴奋点。

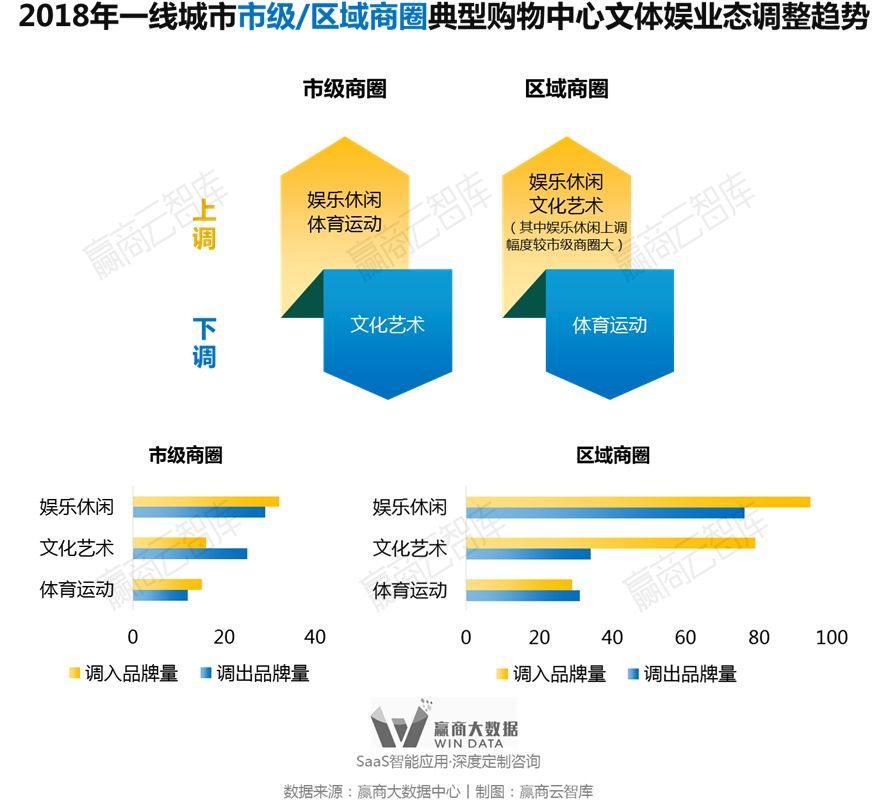

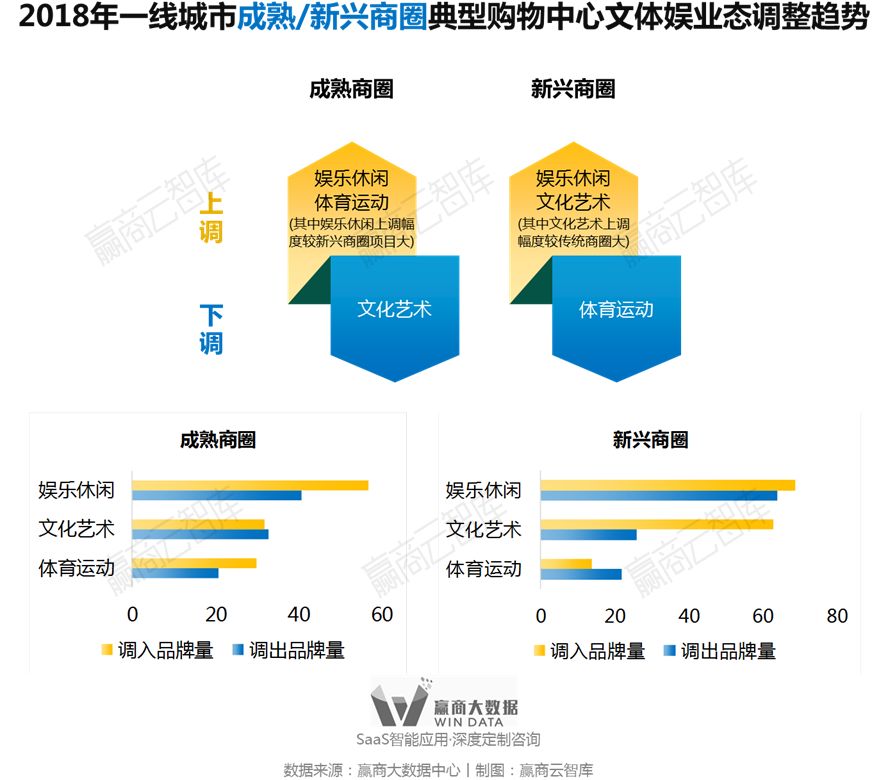

(1)区域/新兴商圈购物中心上调文化艺术,市级/成熟商圈项目反之

区域商圈购物中心上调娱乐休闲幅度较市级商圈项目大;区域商圈项目上调文化艺术,市级商圈则下调其比例;对于体育运动业态,市级商圈倾向引进更多品牌,但区域商圈反之。

成熟商圈购物中心上调娱乐休闲幅度较新兴商圈项目大;对于文化艺术业态,新兴商圈项目大幅上调其比例,而成熟商圈项目则出现轻微下降;成熟商圈项目上调体育运动业态,而新兴商圈项目反之。

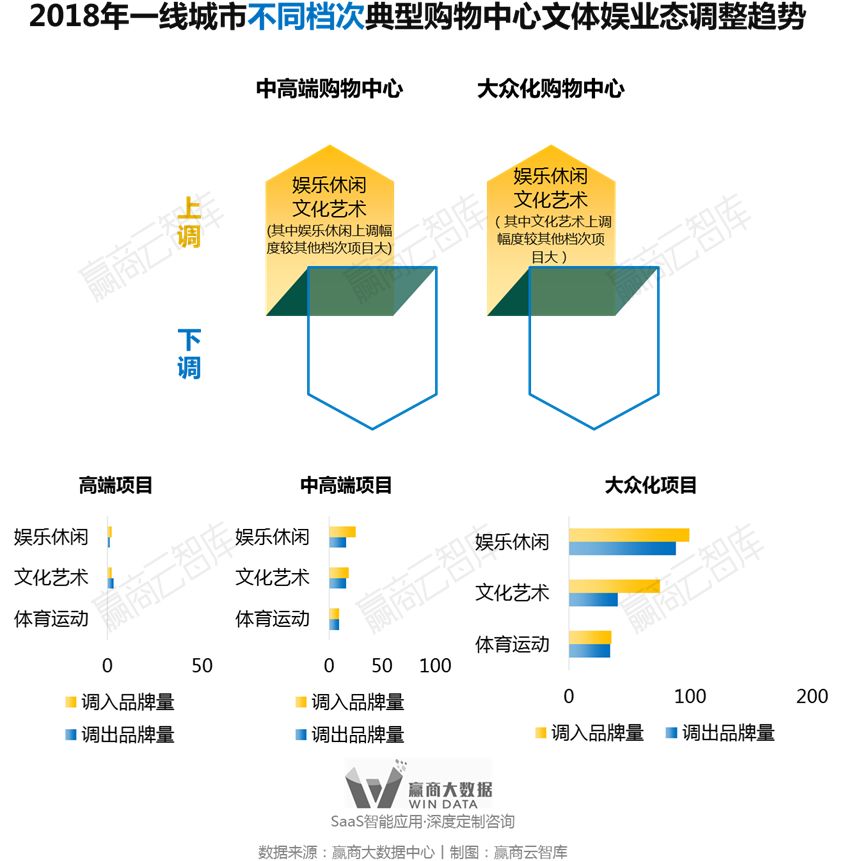

(2)中高端购物中心“爱pick”娱乐休闲;大众化购物中心偏好文化艺术

中高端购物中心上调娱乐休闲业态幅度较大众化项目大;大众化购物中心上调文化艺术业态幅度较中高端项目大。

(3)典型案例

①上海静安大悦城:以主题IP为轴串起多元化小众业态

销售双位数增长:近三年来,静安大悦城销售额和客流量保持10%以上的双位数增长。

调整背景:主题街区持续焕新

借鉴大悦城产品线运营主题街区的成功经验,2015年,上海静安大悦城推出定位于亲密社交空间的摩坊166街区。注重客群需求的静安大悦城并不止步于主题街场景打造,更在这一空间继续挖掘品牌价值,寻找消费刺激点,进而换代契合的品牌。

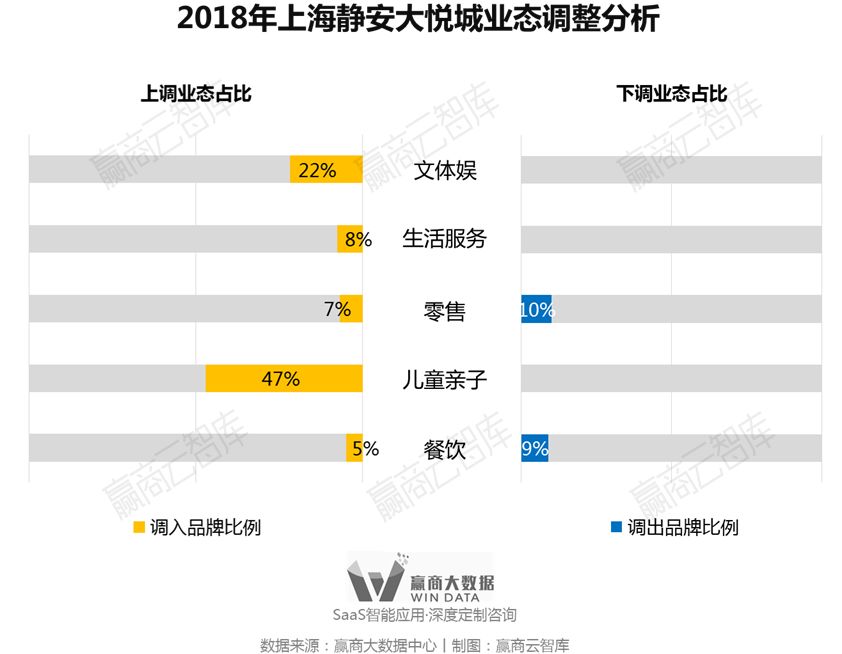

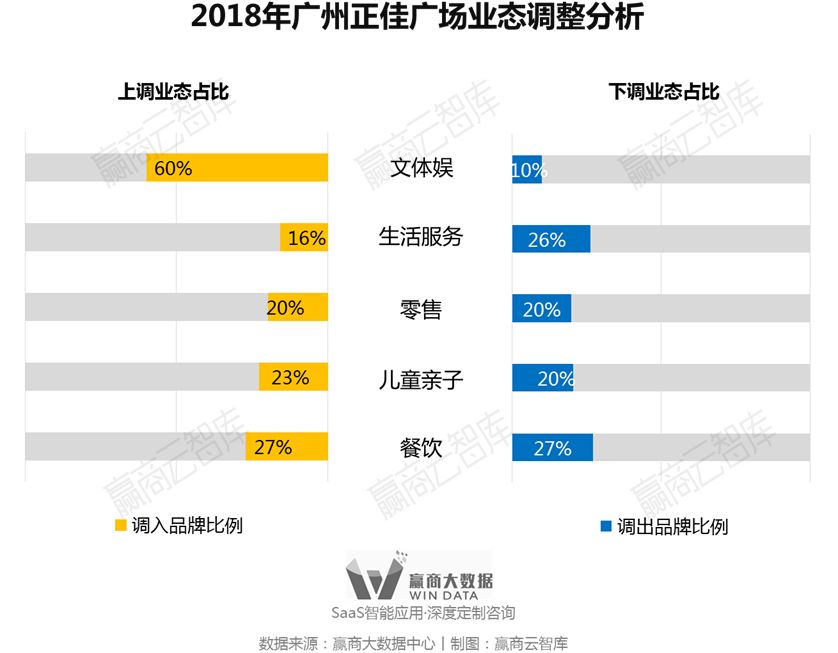

调整思路之一:上调文体娱、儿童亲子、生活服务;下调零售、餐饮

2018年,大悦城文体娱业态占比调整至6%以上,以文化艺术、娱乐休闲的上调为主;瞄准18-35岁新兴中产阶级群体,商场也在一定程度上扩展亲子业态。

调整思路之二:文创主题业态深挖小众消费空间

2017年,大悦城在摩坊166内打造了二次元主题商业街区八吉岛i-LAND,通过浸入式动漫主题体验、ACGN主题产品与ACGN社群课室等板块,进一步挖掘小众客群的消费空间。目前,该主题区域已涵盖手办、衍生品、扭蛋、萝服和主题餐饮等内容。

2018年,推出集装箱空间C-STREET,是国内首家潮流IP主题街区,集结魔鬼猫、同道大叔等时下最热12大IP,整合零售、潮玩、家居、服饰及休闲娱乐等业态,通过举办C市集与各品牌互动。

调整思路之三:生活方式与文体娱品牌齐进

大悦城2018年引进品牌包括:BOTTLE植物创意生活馆、小红书第一家线下店REDhome、纽约的网红主题装置展览egg house快闪店、美少女战士快闪店等。2019年进驻上海首家keep线下健身店Keepland。此外,小米有品上海首店及一条生活馆也即将开业。

②广州正佳广场:文化业态混合收入模式突破传统商业天花板

73亿规模CMBS:2018年,正佳集团将旗下核心资产正佳广场作为标的物,发行73亿证券融资,是2018年全市场最大规模CMBS。

调整背景:传统商业单纯租金模式不可持续

获得国家AAAA级旅游景区称号的正佳广场,从五年前开始,全面转向打造世界级旅游目的地。基于“传统商业模式已到天花板,单纯租金模式不可持续”这一判断,商场从早年首创的海洋馆和空中剧院,到近年的主题街区、展览空间打造,不断探索混合收入商业模式。

调整思路之一:上调文体娱、儿童亲子;下调生活服务

2018年正佳广场扩展文体娱业态比例,上调文化艺术、娱乐休闲,目前该类别业态达到2%以上。餐饮、零售业态占比相对保持恒定,目前比例分别约为25%、56%。

调整思路之二:以内容型为导向的文化品牌打造

2018年,正佳演艺剧院更名为正佳开心麻花剧场,整合资源打造集创作、制作、演出、营销、培训为一体的演出全产业链舞台。

位于五楼的广正街,还原广州“十三行”的历史场景,将广府文化、商业旅游、美食餐饮有机结合,广正街月均客流量超过50万人次。

正佳自然科学博物馆位于六层,是一个参照国际标准打造的新型自然科学博物馆,馆内收藏了近千件珍稀古生物化石与矿物标本。

雨林生态植物园计划于2019年对外开放,展示超过800种动植物,将会是国内首家室内空中雨林生态园。

调整思路之三:潮流娱乐业态吸引客流

位于七楼的哇哇哇游乐城,主打美式互动游戏体验,是广州超大型室内游乐城之一,设有鬼屋、碰碰车、双层转马、夺宝奇兵等上百种新奇游乐项目;另外商场还引进娃娃机品牌店LLJ夹机。

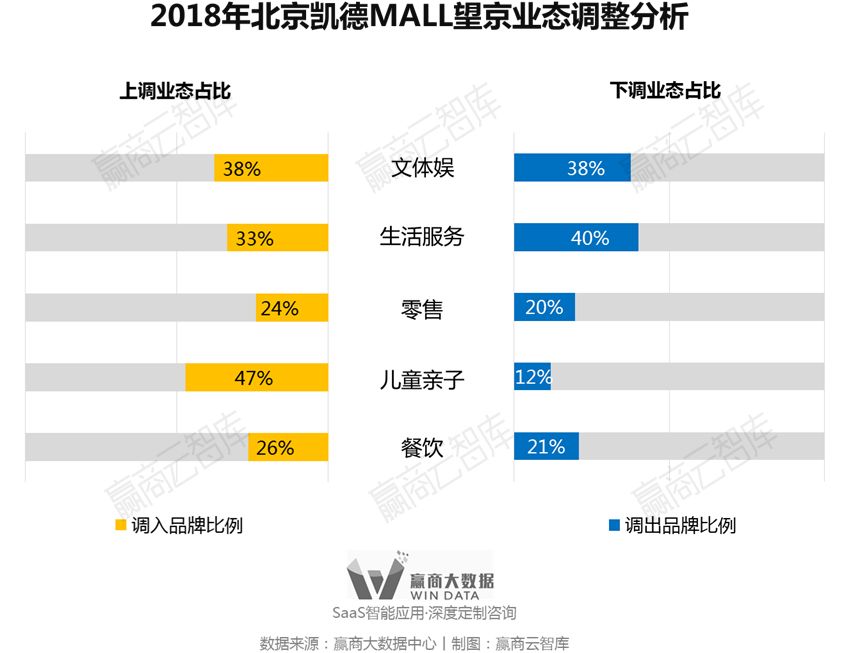

③北京凯德MALL望京:生活方式主题街与文娱消费融合

经营了13年的凯德MALL望京是该商圈最早出现的综合型购物中心之一。

调整背景:有限商业体量中灵活换新

在大体量商业项目遍地开花的市场环境下,凯德MALL·望京吃透自身体量8万多㎡、租赁面积仅5万㎡的先天条件,不断升级商场硬件和环境,优化业态和商品结构。2016年通过外立面改造增强形象识别度;2017年零售升格“轻奢”,引进国际知名品牌和设计师店铺;2018年获CCFA最佳升级改造奖。

调整思路之一:上调餐饮、零售、儿童亲子,下调生活服务,换新文体娱

2018年凯德MALL持续迭代文化艺术、娱乐休闲等文体娱业态,该类业态占比保持在3%以上;扩大亲子业态占比,上调儿童零售、儿童服务的同时,下调儿童游乐。

调整思路之二:商业艺术与个性化的消费融合

主题街区“肆意时光”面积约4400平米,汇集了30个特色品牌商户,将创意科技、家居生活、美食餐吧、音乐咖啡、艺术培训、天然手作、亲子娱乐等融为一体。分为三大部分:“肆意生活”、“肆意潮流”和“肆意美食尚”。

“肆意生活”包含各种生活品牌和DIY分享式店,如YID COOKING、全棉时代、卡撒珂芬、B DUCK等;

“肆意潮流”包含各种潮流网红和科技店,包括LILY NAILS、伟仕佳杰、西西弗等;

“肆意美食尚”包括德川家、捞王、La Pizza、川小馆、喵不乖、茶太良品等相关品牌。

调整思路之三:新兴科技品牌引领时尚购物

2018年,引入智能体验店出门问问、小米生态链出品的柏缤眼镜、北欧童装户外品牌Reima;2019年APPLE、法国时尚珠宝品牌AGATHA重装开业,引进智能家电全屋定制品牌智家高。

三、未来存量购物中心业态、品牌调整新趋势预测

1、调整定位围绕更精细化的人群画像

购物中心趋向将主力消费的“年轻群体”进行再切分,根据不同的年龄段、家庭结构,收入水平,定义更具象化的人群画像。新中产、白领、年轻家庭、单身一族等敢花钱、注重调性、乐于尝鲜的群体,成为商业项目的首要目标。

2、业态更迭、品牌更新将不断加速

快时尚遭洗牌,购物中心零售业态将往轻奢、潮牌、集合店倾斜。为了满足年轻消费者猎奇心态,商场偏向引进热度较高的新兴品牌、与消费者深度交流的小而精品牌、倡导创意和科技前沿的生活方式品牌。另外,为了让品牌焕新加速度,新型的模式在不断探索,如借助第三方运营的品牌孵化器、主题商业街内容运营等。

3、儿童业态“一拖N”效能被不断挖掘

以家庭消费为主题的购物中心,除了利用儿童消费本身的流量,更重视儿童业态与其他业态的融合度,如与文创、餐饮类业态之间的客流交互,创造以一家几口为主体的消费闭环。

4、文化主题业态的商业模式正在探索中

随着越来越多的购物中心注入文化主题业态,传统以单一租赁为主的商业模式出现新的突破。文化主题业态以内容型为导向的产品及互动场景,实现商场往多元化、多业态的商业模式转变,制造更多消费的可能性。

商务合作:Tonggg_1031(微信号)

转载/加群沟通:13570341941(微信号)

固话:020-37128292