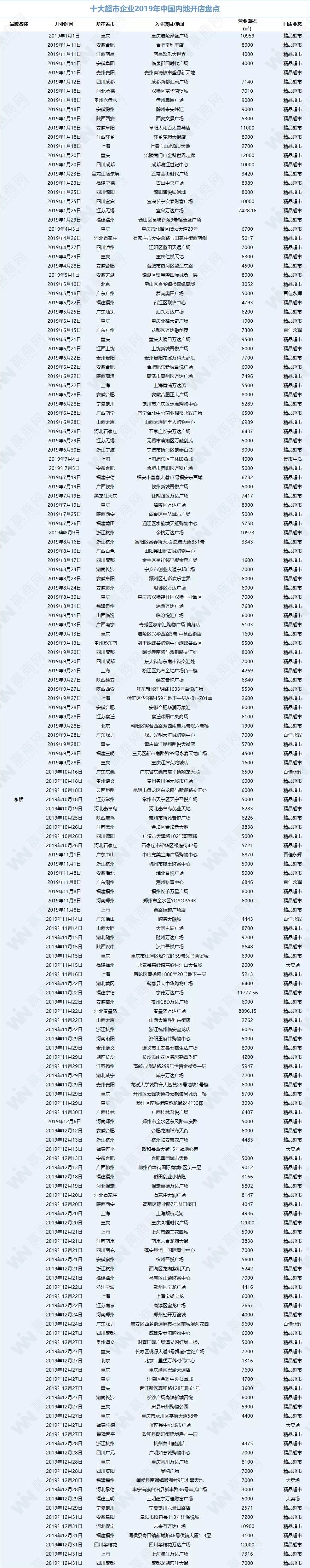

十大超市企业2019年开店316家、关店29家 永辉、步步高、物美稳居开店前三

2019年,超市收并购消息始终不绝于耳,外资超市节节败退,本土超市捷报频传,超市行业格局正在重构。在这种环境下,各大超市开关店情况如何?

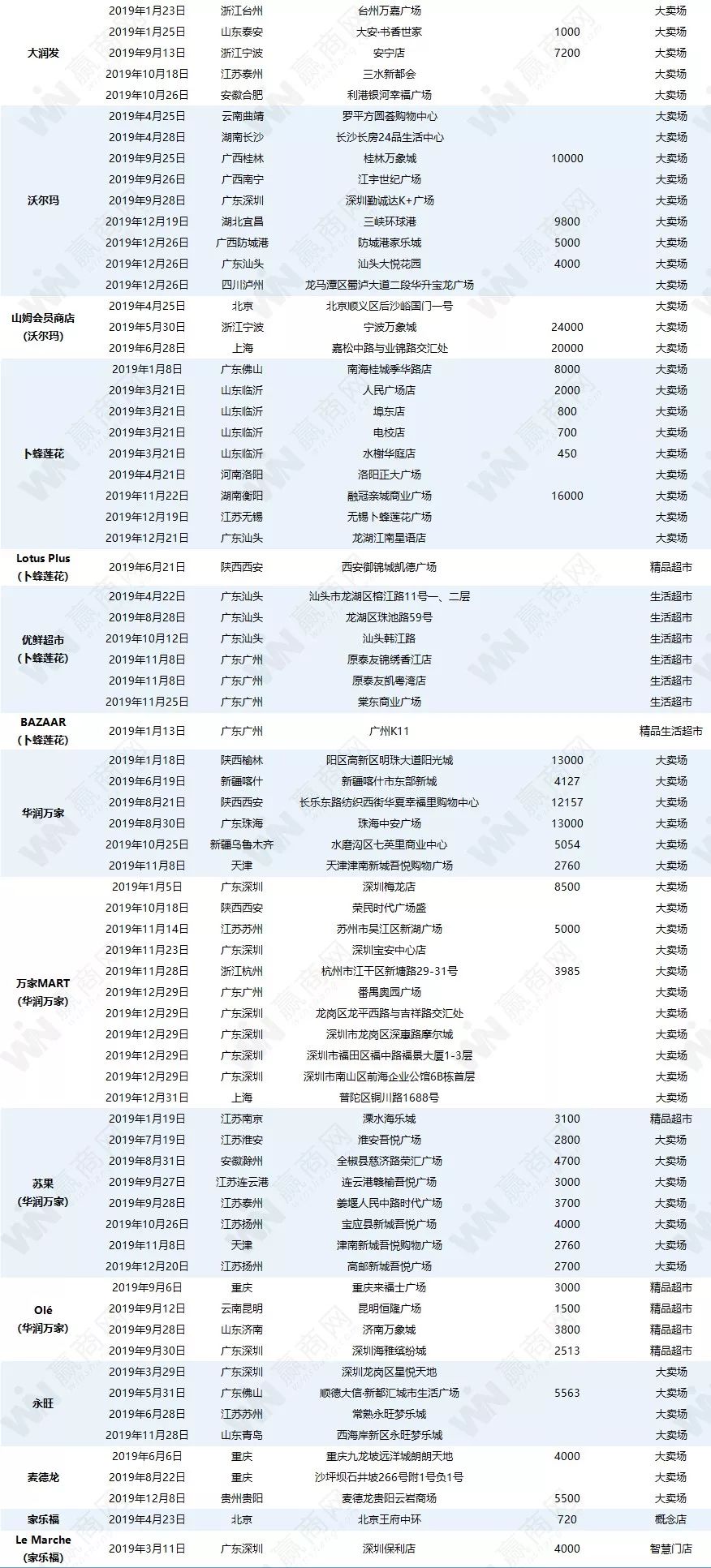

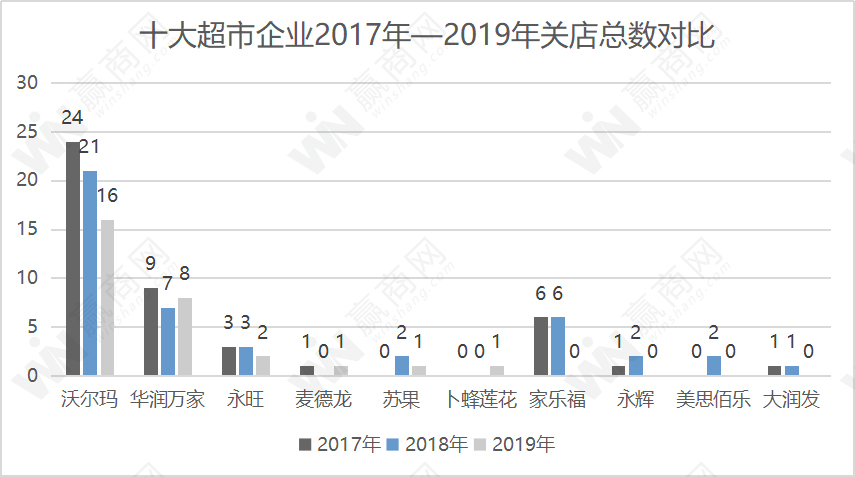

据赢商网统计,2019年,永辉、步步高、华润万家、物美、大润发、沃尔玛、家乐福、卜蜂莲花、永旺、麦德龙十大超市企业旗下的大卖场及精品超市等业态共开店316家,同比增长3.268%;6个品牌关店29家,关店数量较前两年明显下滑。(文末附详细盘点表格)

(注:为方便同一业态的比对,以上仅统计大卖场、精品超市、生鲜超市、社区超市、食品超市业态门店,不含新零售品牌,如永辉旗下超级物种、步步高旗下鲜食演义等。)

开店:多个品牌拓店放缓、永辉开店继续领跑

开店“三甲”未变 永辉继续领跑行业

本土超市依然是开店“主力”,永辉、步步高、华润万家、物美等共计开店269家,占开店总数85.13%。

永辉开店继续领跑,全年新开店167家,远超其他企业。这167家新店中,不仅有精品超市(绿标店),同时还有新品牌“集市生活”、“百佳永辉”,以及曾在2018年暂停拓展的大卖场(红标店);此外还有38家百佳超市改名为百佳永辉,正式并入永辉超市系统,以此推算,永辉去年共计新增了205家门店。

图片来源:永辉官网

位居开店第二位、第三位的依然是步步高和物美,其中步步高全年开店52家,开店数量较2017年、2018年明显增长;物美全年开店25家,开店数与2018年持平。

八成品牌开店放缓、5个品牌开店量连续3年下滑

尽管2019年超市整体开店数量有所增长,但主要集中在几个品牌,其余大部分品牌开店速度有所放缓。去年监测到有开店行为的15个品牌中(此处剔除3个新亮相品牌),其中八成企业开店数量无增长,具体如下:

开店增长有3个——永辉、步步高以及苏果;

开店持平有3个——物美、Le Marche、家乐福,

开店减少有9个——卜蜂莲花、沃尔玛、华润万家、大润发、永旺、Olé、麦德龙、山姆会员商店、Lotus Plus。

其中卜蜂莲花、沃尔玛、华润万家、永旺、麦德龙开店数量已经连续三年下滑。

图片来源:华润万家

自2019年年初起,华润万家开始在北方进行“大清仓”,目前已成功出让山东业务,此外还将北京5家大卖场交由物美运营,并两次挂牌转让北京超市业务。虽然华润万家不断“瘦身”,但旗下苏果超市以及新品牌万家MART却拓店迅猛,可见华润万家的拓展重点由大卖场逐渐转移到其他零售业态。

此外,沃尔玛拓展有所放缓,不过去年11月曾宣布未来5-7年计划在中国新开500家门店和云仓,开社区店会是主要的方向之一。言下之意,沃尔玛已经瞄准了社区业态,社区超市或云仓会加速发展,以实现进一步靠近消费者。

区域拓展:永辉借力百佳永辉攻占广东 新品牌抢滩广深

布局重心战略转移:永辉发力广东,华润万家转向西北

从统计的数据可见:

华东依然最“受宠”,共有109家新店,占比约为34.5%;

西南、华中紧随其后,分别有59家、49家新店;

华南、华北、西北的新店数量分别为41家、40家、16家;

东北区域相对冷清,仅有2家新店。

部分超市布局重点依旧——永辉有四成新店落户华东(主要分布在安徽、福建和上海),步步高近七成新店落户湖南,物美四成新店分布在北京,苏果超七成新店分布江苏。

图片来源:摄图网

值得注意的是,随着永辉和百佳业务整合的落地,永辉也开始发力其薄弱的区域——华南市场。至2018年年底,永辉在广东的门店仅为27家,2019年通过整合38家百佳超市门店,永辉广东的门店数量短期内实现大幅增长。

与此同时,部分超市改变拓店策略,华润万家大卖场布局重点由华东转至西北,约66.67%门店分布在陕西和新疆,旗下Olé则转战西南,一半新店落户重庆和昆明;卜蜂莲花大卖场战场移至华东,超一半新店分布在山东和江苏。

此外,麦德龙聚焦西南,所有新店落地重庆和贵阳。沃尔玛则继续发力华南,超一半新店分布在两广地区。

新品牌抢滩广深

与2018年一样,新面世的超市品牌依然青睐广东市场,其中广州、深圳为主要布局城市:

永辉旗下百佳永辉超一半新店分布在广州和深圳;

图片来源:百佳永辉

华润万家旗下万家MART六成门店落户深圳;

卜蜂莲花旗下BAZAAR唯一一家新店落地广州K11;优鲜超市门店分布在广州和汕头,其中广州2家门店由泰友改造而来。去年泰友停止开店,并将部分门店转型为优鲜超市,优鲜超市或会取代泰友,成为卜蜂莲花布局社区商业的新武器。

关店:6个品牌关店29家、整体关店放缓

数据来自公开报道,非企业提供数据

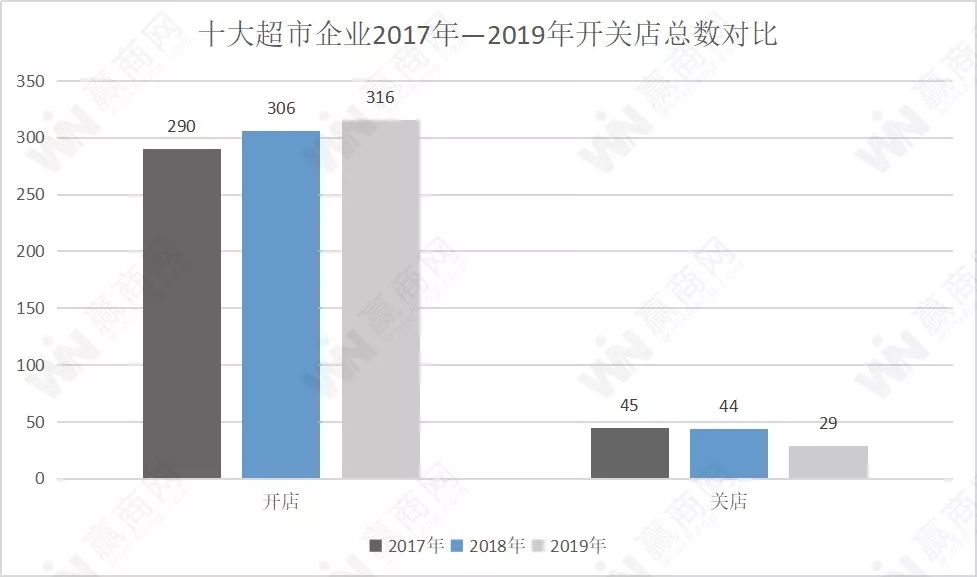

令人欣喜的是,2019年超市关店大幅放缓,6个品牌关店29家,无论是企业数量,还是关店总数均较前两年下滑约三成。

沃尔玛去年共关店16家,但与前两年每年关闭20余家店相比,已明显放缓。沃尔玛去年关店区域集中在华东,共关闭华东14家门店。

此外,华润万家去年关店8家,与2017年、2018年闭店数量相差无几。

对于关店原因,企业方多半解释为“集团区域调整”和“租赁合同到期”。上述关闭的超市门店大都是经营多年的老店,门店选址存在一定的不足。此外,商业环境以及消费者变化,超市经营受到冲击,若不及时拓展销售渠道或调整商品结构,客流会被逐渐瓜分,经营状况也会受到影响。

行业发展趋势

行业掀起收并购热潮 两大外资巨头正式“卖身”

近几年,超市行业收并购交易时有发生,外资超市撤离似乎成了常态,2019年尤甚,并购戏码轮番上演:

步步高收购家润多在长沙、益阳、常德、衡阳、郴州等地22家门店;

苏宁易购以48亿元等值欧元收购家乐福中国80%股份;

物美“拿下”麦德龙中国控股权,并接管了华润万家北京5家大卖场。

图片来源:物美超市微博

物美集团、步步高集团分别以70.75亿元和15.72亿元入股重庆商社集团,曲线入股重庆百货。

家家悦在托管华润万家山东7家门店半年后,直接拿下山东华润万家100%股权,并拟以2.1亿元收购重组后的淮北市乐新商贸75%股权,进军安徽市场。

永辉拟通过要约收购将所持中百集团股份提高至最多不超过40%,剑指“第一大股东”位置,但最后还是选择“放弃”,意味着其入主中百集团长达6年的股权之争画上了句号。此外,有消息称永辉还计划收购江西旺中旺,借此加速抢占江西市场。

图片来源:视觉中国

上述收并购案例主要有两个特征:

一是收购方均是国内区域零售巨头,收购目的主要是占据市场,扩展业务。

二是被收购方不仅有小型企业,还有外资零售巨头。不过,家乐福和麦德龙虽然“卖身”中国企业,但门店品牌以及管理团队并未发生本质变化,与苏宁、物美的合作,更多是为了拥抱数字化零售、智慧零售。

外资超市陆续撤退 Costco、ALDI逆势杀入

在本土超市品牌和类盒马新物种的“夹击”下,外资零售节节败退,除了麦德龙、家乐福“卖身”中国企业外,卜蜂莲花也退市了,其于联交所上市地位已在2019年10月28日收市后撤销。

图片来源:正大集团官网

卜蜂莲花被抛弃的背后是连年的亏损。2012年至2018年,卜蜂莲花仅有2017年实现盈利1.79亿元,主要得益于大幅裁员致使成本降低。也就是说,卜蜂莲花自身“造血能力”不足。此外,卜蜂莲花推出了购物中心、便利店、社区超市等业态进行“自救”,奈何新型门店“龟速”拓展,转型收效甚微。

在老牌外资零售企业抽身离去的同时,多家新玩家入场。德国ALDI和美国Costco分别在2019年6月7日和8月29日,正式以实体店形式进驻中国内地市场,首站均选在上海,其中Costco开业客流爆表的失控场面更是引起了行业高度关注。有人戏称,ALDI带来的冲击仅限于圈内人士,Costco却把上至行业资深人士、下至大爷大妈都震撼了。

图片来源:摄图网

然而,经过20年的发展,中国零售市场已经发生了翻天覆地的变化,本土超市不再是“襁褓中的婴儿”,以盒马为首的新零售超市也来势汹汹,ALDI和Costco两位“新兵”能否站稳脚尚未可知。

加速靠近消费者 新品牌“接地气”

不同于前几年高大上的“餐饮+超市”路线,超市或房企等去年推出的新品牌显得更“接地气”,主要有四大类型:

“餐饮+”,有天虹的虹食汇,这是大家十分熟悉的“盒马”模式,店内设有餐饮区域和现场烹饪区域。

社区类门店,如沃尔玛的惠选超市、卜蜂莲花的优鲜超市、永辉的mini店、步步高的汇米生鲜、顺丰的优选超市,这类业态的门店面积约为几百平方米,主打生鲜商品,聚焦消费者一日三餐。

图片来源:卜蜂莲花头条

生鲜超市\市集,包括华润万家的万家MART、卜蜂莲花的精品生活超市BAZAAR、永辉的集市生活、万科的V-24生鲜时选,这类门店面积在1000㎡到5000㎡不等,虽然也是主打生鲜,但商品种类较社区超市门店丰富,商品也是采用场景化陈列。

菜市场,有新华都&淘鲜达的邻聚菜场、盒马鲜生的盒马菜市、雅居乐的雅鲜集街市,这类门店直接瞄准普通菜市商贩生意,门店生鲜产品大都以散装形式出售,购物环境整洁宽敞,打破了大家对传统农贸市场的认知。

图片来源:赢商网

不难发现,尽管去年仍有超市布局“超市+餐饮”业态,但更多的抱有试水态度。此外,在经过在一轮新零售战役过后,不少超市开始转向社区小店或菜市场业态,希望借此触及传统大卖场无法延伸到的角落。

重新聚焦超市主营业务:改造门店、加码全渠道、发力供应链

行业洗牌加速,超市企业不再“恋战”新零售业务,重新聚焦超市主营业务,门店改造、全渠道、供应链成为了他们的工作重点。

图片来源:沃尔玛媒体中心

在门店改造上,步步高推出4.0版本门店,瞄准年轻/中高端消费群体;山姆会员商店对上海北蔡店、深圳龙岗店、广州番禺店进行升级改造,增强门店的体验功能。

全渠道布局也是超市去年的发力点——永辉于9月起在重庆、福州、成都等地上线员永辉买菜APP,该APP独立于永辉生活APP之外,属于永辉云超体系;北京沃尔玛宣武门店悄然上线了多点APP;红旗连锁与饿了么口碑宣布合作,推出城区快捷无缝覆盖的到家服务。

图片来源:视觉中国

在供应链方面,本土超市和外资零售的两大巨头——永辉和沃尔玛是代表,其中永辉出资4亿元与福建省交通运输集团等设立一二三三国际供应链管理股份有限公司,沃尔玛中国启用华南生鲜配送中心。

人事变动频繁:黄明端“回归”与永辉“未雨绸缪”

2019年,超市行业传递出“动荡不安”的信号,收并购交易贯穿全年,企业也频频传出人事变动:

3月14日,红旗连锁董事会董事林琴请辞,林琴是永辉云商联合创始人,担任红旗连锁董事尚不足三个月。

4月12日,三江购物王露辞任董事、提名委员会委员及总裁,王曦若请辞董事;李永和及庄海获任董事会董事,陈岩获,甘辞任副总裁;7月10日,罗资望辞任三江购物监事及监事会主席。

4月15日,张豪因工作安排原因辞任永辉副总裁,有媒体称其将负责永辉生活业态经营以及云创供应链的全面管理;彭华生接任副总裁,再一次“回归”云超体系,承担云超二区的经营目标达成责任;6月13日,永辉宣布李国获任总裁,吴光旺获任执行副总裁,吴莉敏、曾凤荣、杨李获任副总裁;7月8日,彭华生卸任永辉云创法定代表人,同时不再担任董事长及总经理,张轩宁接任董事长,张豪接任法定代表人及总经理。

图片来源:摄图网

5月17日,高鑫零售宣布,黄明端代替HOLINIER任CEO。12月11日,高鑫零售宣布,黄明端、叶礼德分别获任执行董事、独立非执行董事。

7月22日,中百集宣布,赵琳辞任副总经理。

上述高管中,最为受关注的当属黄明端。在阿里宣布以224亿港币入股高鑫零售约两个月后,黄明端辞任高鑫零售执行董事,在业内掀起了不小的波涛。黄明端对此表示,个人已是大润发董事和董事长,因此不占用高鑫董事席位。对于黄明端去年升任CEO,有人将其解读为“回归”。

图片来源:零售老板参考

永辉超市则是上述企业中,高管变动最多的一家企业,其中更是涉及到永辉云超、云创核心合伙人的“对调”。据财联社分析,永辉频繁调整高管架构,是为适应接下来的竞争环境,在组织与人才方面开始未雨绸缪。

生鲜新零售加速洗牌 超市陆续“退场”

在“烧钱”的生鲜新零售赛道挣扎一两年后,超市开始陆续撤退:

4月12日晚,三江购物宣布拟以3000万元转让全资子公司杭州浙海华地100%股权予杭州盒马。

5月31日,高鑫零售宣布,大润发中国以500万美元向上海润盒出售海南盒马全部股权。

6月27日晚,新华都宣布以1元转让海物会51%股权予新界餐饮,不再直接持有海物会任何股权;10月22日,新华都宣布以1900万将新盒科技9.50%股权转让给盒马中国,这是其第二次转让新盒科技股权,此后不再持有新盒科技任何股权。

图片来源:新华都海物会

据了解,上述标的公司均为亏损运营,如杭州浙海华地2018年净亏损1073.25万元,海物会2018年亏损1582.63万元,新盒科技2018年上半年净亏损2122.48万元,海南盒马2018年5月28日至12月31日净亏损972万元……

前几年,受累于培育“超市+餐饮”业态,多家企业的业绩都有不同程度的下滑,且去年4月起,盒马鲜生、超级物种、小象生鲜等开始闭店调整,生鲜新零售行业加速洗牌,不少超市企业选择“脱坑止损”,将精力放回主营业务。

结语

2019年,超市行业仍未迈出“寒冬”,关店消息不断传出,收并购持续频繁,区域龙头企业继续吞并小型企业,行业集中度进一步提升。与此同时,超市加速剥离烧钱的“超市+餐饮”业务,并通过社区小店继续布局生鲜零售领域。

以下是十大超市企业2019年中国内地开关店盘点详情表