为什么你总猜不到“盒马们”想开在哪丨WIN DATA研究

疫情笼罩下,满足线上买菜“新刚需”的新零售超市,成了为数不多逆势增长的业态,甚至迎来再次“腾飞”。

盒马鲜生疫情期间订单量同比激增220%,率先采用“共享员工”模式,更担起了武汉“抗疫主力军”角色;

7FRESH推出社区团购,专车配送至家门口,提升配送效率;

……

把时间拨回至半年前,曾经历以“零售新物种”之势横空出世、一路狂奔跑马圈地的新零售超市们,却在2019年走向了分水岭——“关店潮”渐起,盒马、超级物种首次关店,7Fresh的拓展步伐放缓。

图片来源:盒马、7FRESH七鲜、商业街探案

与此同时,各品牌进入优化调整期,探索更多新形式:

盒马布局下沉市场,提出“1+N”多业态布局;

超级物种侧重本土化物种合作运营;

7FRESH推出针对社区/办公区域的新业态……

当新零售从噱头十足的“新物种”逐渐转变为被市场接受的大众化模式,规模化扩张后的下一步必然是盈利问题及发展方向,新零售之争的重点也从“数量”转变为“质量”。

小部分门店调整未必能反映新零售超市的“失速”,而对于集合全渠道运营、业态多元的“盒马们”而言,不同门店选址策略的背后,蕴藏着不同的商业模式和运营逻辑。在此次疫情业务激增下,不同选址逻辑的新零售超市品牌表现也各有千秋,对未来门店拓展选址过程也将有一定启发。

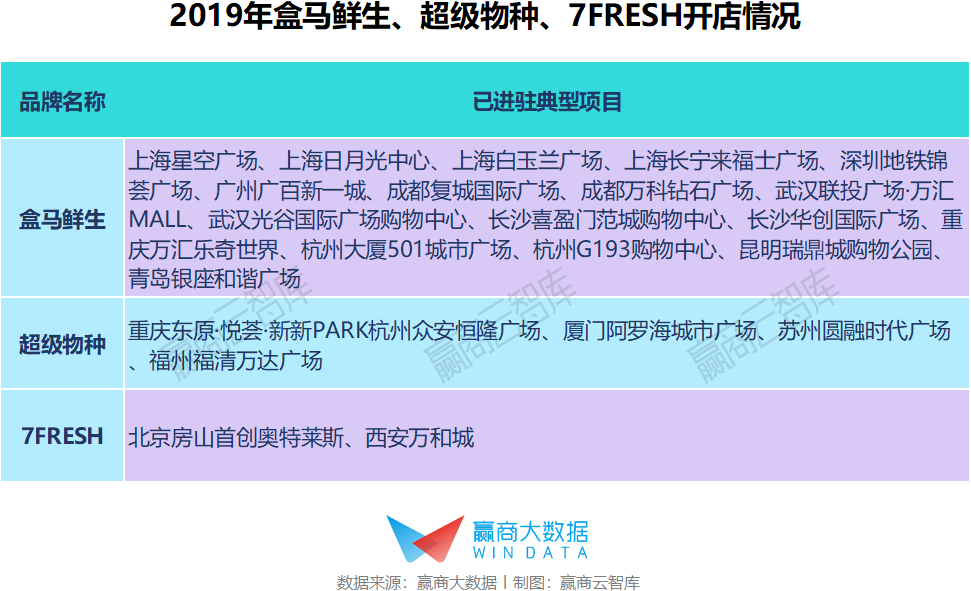

赢商云智库统计盒马鲜生、超级物种、7FRESH在全国21个典型城市购物中心(商业面积≥5万m²)门店分布,尝试探究在其不同打法背后,三个新零售超市典型品牌在商圈、购物中心选址偏好上各有什么异同?

1

城市进驻逻辑大不同:

广撒网还是稳步走?

▌共同点:主要集中在一线城市、东南沿海及中部二线城市

较强的消费力、对打通线上线下的新零售模式接受程度较高、对新鲜食材要求较高的城市,是新零售超市布局的共同选择。

▌不同点:盒马鲜生广撒网,超级物种、7FRESH从立足大本营向周边扩张

作为旨在为阿里生态打通线下流量转化的实体店,盒马鲜生在全国“跑马圈地”的力度较大。据官网资料,盒马鲜生已进驻全国21个城市,其中上海、北京各有近30家门店;在常住人口千万级别以上城市深圳、广州、武汉、成都、西安、杭州也有不少其身影,2019年新开门店也主要集中在以上城市;高消费力、高流量对其而言有着强吸引力,因此盒马鲜生购物中心门店在一二线城市分布均衡。

超级物种对二线城市“倾斜度”最高,从扎根福建的永辉超市旗下孵化而来,使其对二线城市市场潜力信心较大,并以“大本营”福建为重要阵地,在福州、厦门、泉州均有落子,并往临近的江浙沪、广深区域扩张,在北京、成都、重庆亦有布局。

7FRESH整体门店数量规模不及前两者,仅布局北京、广州两个一线城市,并有近半门店集中在北京,其余门店主要布局在北方城市如西安、天津、廊坊。

▌三家稳健程度均居高,盒马鲜生、超级物种运营能力更突出

结合赢商大数据品牌评价指数来看,三家新零售超市经历了前期商业模式探索及创新,发展稳健程度均较高;盒马鲜生整合了阿里系新零售优势、超级物种基于永辉超市线下零售及供应链优势,品牌运营能力相对强劲,在同类品牌中取得高收益的概率更高,为租金溢价品牌。

三者当中,盒马鲜生当前进入城市及开店数量均为最高,在稳健程度、运营能力、开店增长潜力、市场关注度及行业影响力五大方面均领先。

赢商大数据品牌评价指数释义:

① 热度指数:反应品牌在市场上受关注的程度。指数越高,代表品牌在同品类中能吸引更多的受众关注。指数TOP10%品牌为引流品牌。

② 稳健指数:反应品牌市场发展的稳健程度。指数越高,代表品牌在同品类中长期稳定经营的概率越高。指数TOP10%品牌为稳健品牌。

③ 潜力指数:反应品牌开店增长潜力程度。指数越高,代表品牌在同品类中快速扩张的概率越高。指数TOP10%品牌为潜力品牌。

④ 成熟指数:反应品牌的行业影响力。指数越高,代表品牌在同品类里综合实力最强。指数TOP10%品牌为头部品牌。

⑤ 营运指数:反应品牌的营运能力。指数越高,代表品牌在同品类中取得更高收益的概率更高。指数TOP10%品牌为租金溢价品牌。

2

商圈进驻逻辑大不同:

流量、聚客力、消费力,“抢客”关键点在哪?

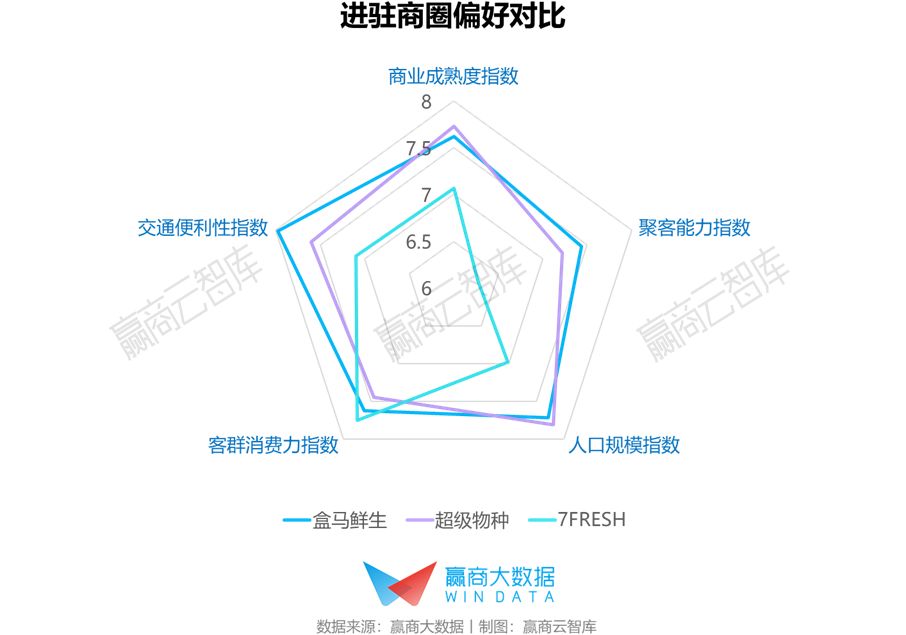

▌盒马重视商圈吸客力、超级物种追求商业完善、7FRESH侧重客群消费力

盒马鲜生以互联网思维重构线下生鲜消费模式,着重为消费者带来全新的便捷购物体验,更看重商圈交通便利性及聚客能力。高密度的交通配套让门店可达性更强,有助于提升消费者在超市“囤货”的购物体验;周边商业网点及文体设施等各聚客点的综合吸客能力,则能为门店带来更多潜在客群。

超级物种依托永辉超市多年的生鲜供应链优势,打造“超市+八大工坊餐食”商业模式,使其更关注商圈商业完善程度,包括商业成熟度及人口规模。

7FRESH则以商圈客群消费力为首要选择因素,其在创立以来就定位“高端生鲜超市及场景化餐饮体验服务”,选品不乏高端食材、进口商品,对客群消费力要求较高。

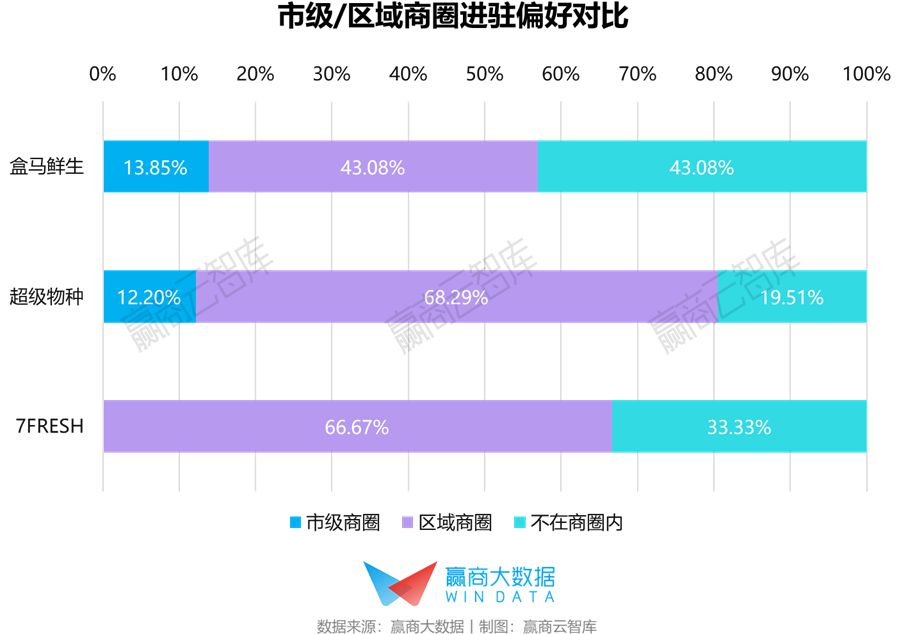

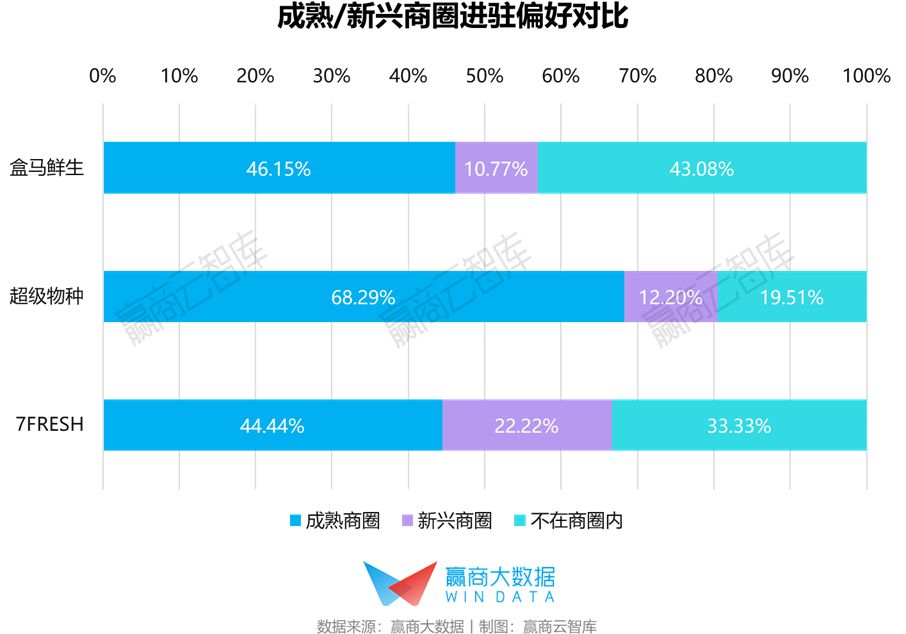

▌市级/新兴商圈受“冷落”,超级物种最看重区域/成熟商圈

三个品牌均主要选址区域商圈、成熟商圈,超级物种这一偏好最为突出。新零售超市主要辐射周边客群,对于全市的客流抢夺并不激烈,且着重落位商业氛围浓厚、成熟住宅小区聚集的成熟商圈。

值得关注的是,盒马鲜生、7FRESH还分别有43%、33%门店所进驻项目不在商圈范围内。如盒马鲜生在广州的第一家门店就“出乎意料”地选址于广州曜一城休闲广场,虽周边未有形成商圈效应的多个购物中心,但周边3公里内近150个住宅小区及超120万居住人口,正是以重构线下生鲜消费逻辑为定位的盒马“错位”选址的着眼点。

新零售超市满足居民日常生鲜、餐食、零食酒饮等需求的特性,反而在住宅小区密集而周边商业聚集程度较低的位置具有一定稀缺性——这也是在此次疫情中,盒马鲜生、7FRESH可及时调整供应链,加强社区紧密联系,以社区团购、设置临时货架满足无接触配送需求等形式提供人性化服务,获得较高市场认可度的因素之一。

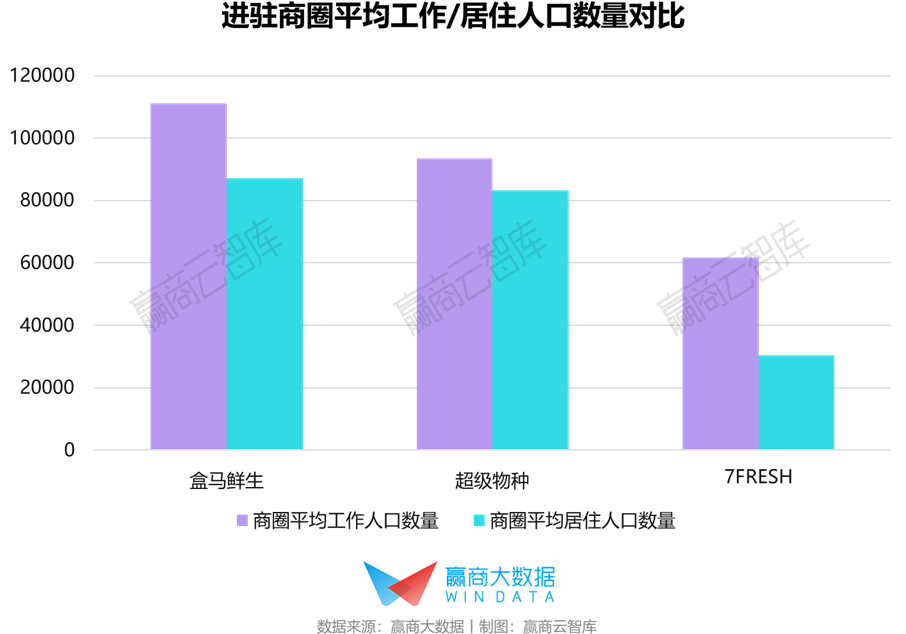

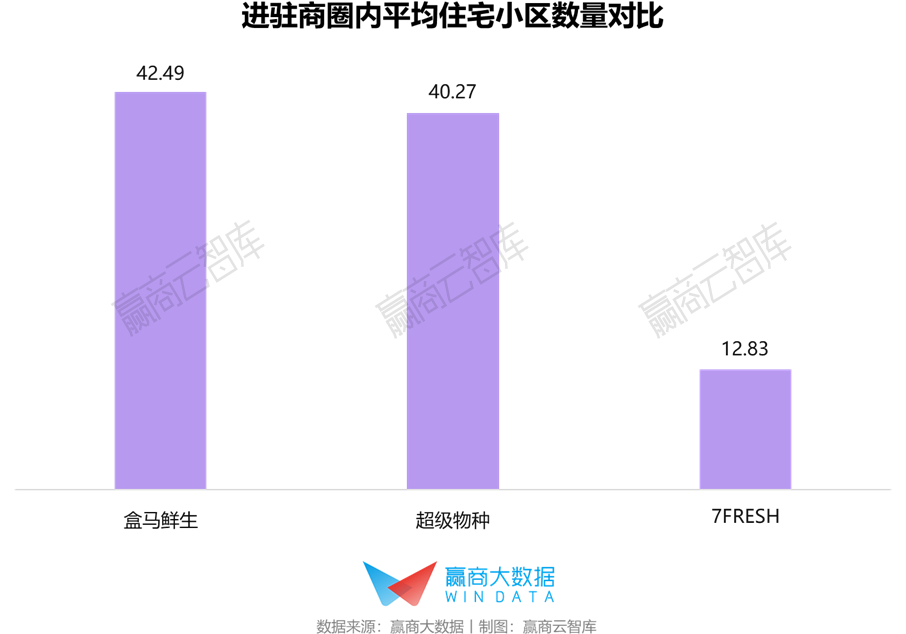

▌居住人口为首要流量入口,盒马鲜生、超级物种尤为看重

基于“买菜做饭”这一核心消费场景,新零售超市对商圈平均居住人口数量尤为看重。

由于商圈内商业聚集,工作人口数量往往高于居住人口数量,尤其在位于城市CBD的商圈,如北京朝外商圈、上海南京西路商圈、广州珠江新城商圈等,工作人口数量是居住人口数量5-7倍之多。

而新零售超市以居住人口为重要流量入口,选址商圈内工作人口数量与居住人口数量差距并不悬殊。超级物种、盒马鲜生进驻商圈的平均居住人口数量分别是平均工作人口数量的将近90%、80%,所进驻商圈内平均住宅小区数量均在40个以上,如超级物种鲜少布局在写字楼林立的CBD区域,而针对性地选择居住人口比例居高的商圈,如上海七宝商圈、广州白云新城商圈等;开始针对白领人群上下班场景开拓新业态的7FRESH则相对注重工作人口数量。

3

购物中心进驻逻辑大不同:

体量/档次/开业年限/楼层偏好各有“心思”

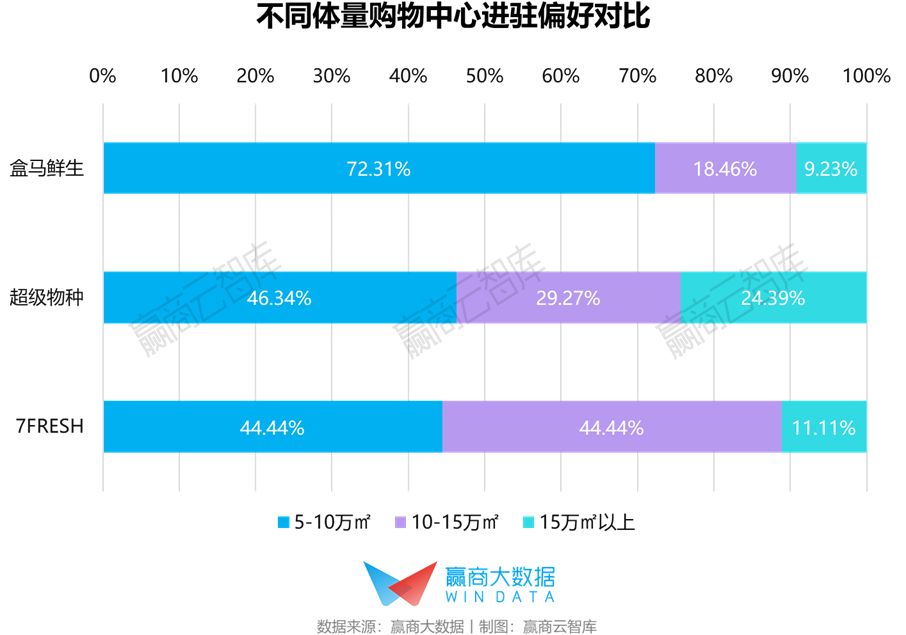

▌新零售超市自带流量,5-10万m²购物中心更受青睐

盒马鲜生72.31%门店布局在5-10万m²购物中心,作为商场流量入口的主力店,盒马鲜生门店面积在2500㎡以上,对场内其它业态品牌丰富度要求相对不高。

超级物种同样以5-10万m²购物中心为首选,同时积极布局10-15万m²大体量及15万m²以上超大体量购物中心,较高的客流量、更丰富的业态品牌结构对门店面积主要在300-800 m²的超级物种而言起到较强引流作用。

7FRESH在5-10万m²精致型购物中心及覆盖全客层的10-15万m²购物中心分布较平均。

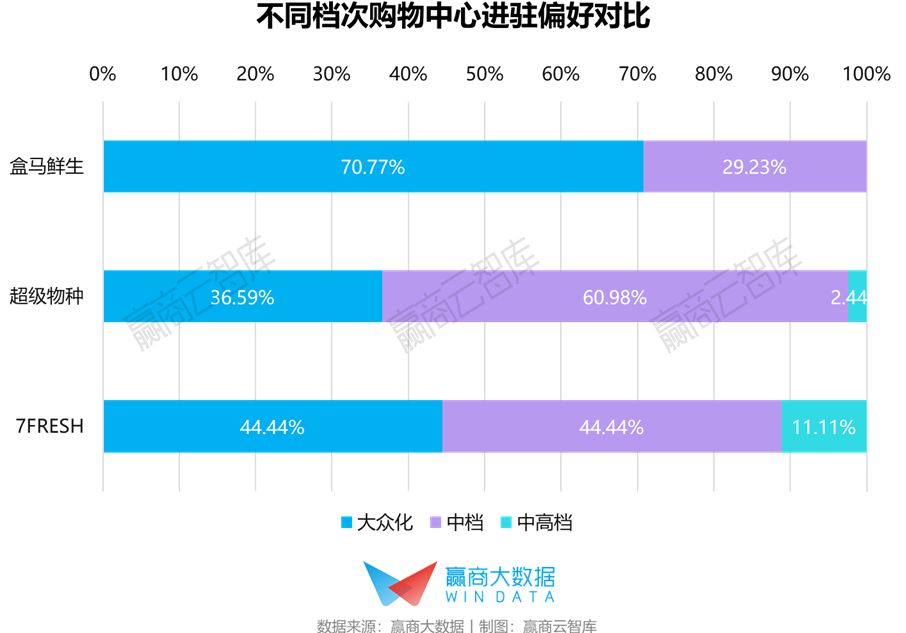

▌盒马鲜生更“接地气”,超级物种瞄准中产生意

盒马鲜生作为新零售超市的“头号范本”,超7成门店进驻大众化购物中心,以更“接地气”的姿态改变生鲜零售。

超级物种聚焦“优质生鲜食材体验店”,致力于填补城市新中产消费群体在生鲜食材消费领域的市场需求和心智空白,因此着重布局中档项目,亦有部分中高档购物中心门店。

7FRESH定位高端化,在中档、中高档项目门店占比相对更高。

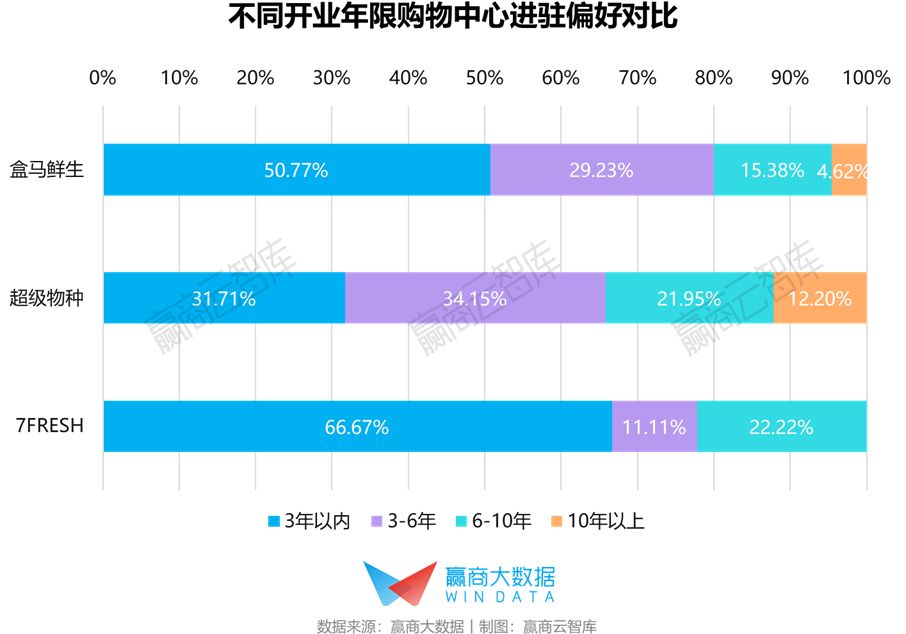

▌盒马鲜生、7FRESH更爱3年内新mall

开业3年内购物中心定位更偏向年轻化、潮流化,引进新零售超市对其打入本土新贵市场有着积极作用;且超市作为购物中心常见主力业态,合作年限往往在10-15年,与需求面积均在2000 m²以上的盒马鲜生、7FRESH难以并存,新开业mall在引进新零售超市时灵活度更高。

超级物种则更青睐进驻开业3-6年购物中心,看重其有较稳定的客流及商业运营基础。

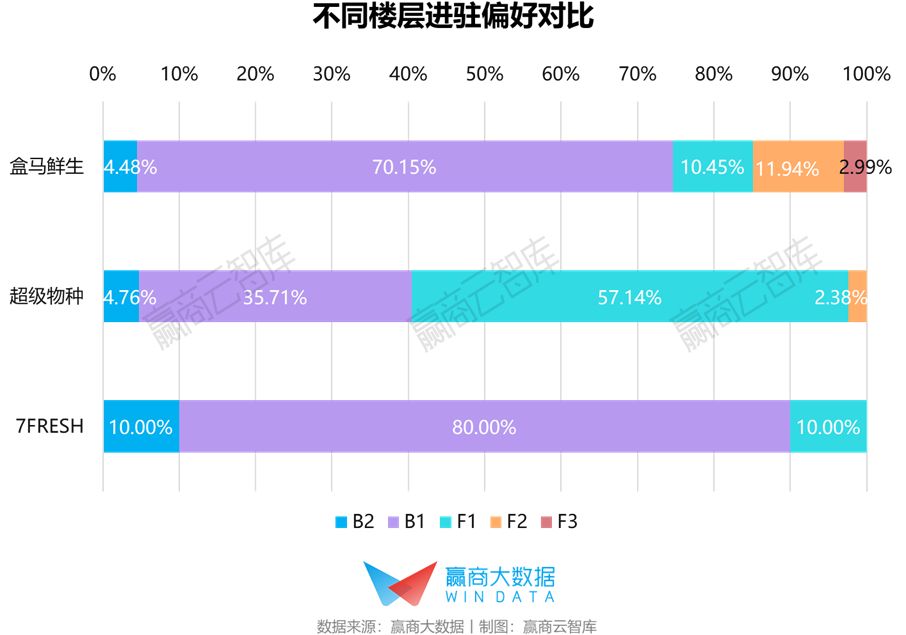

▌B1层为进驻首选,超级物种爱做“门面担当”

盒马鲜生、7FRESH门店面积在2000-5000 m²,租金相对较低、靠近停车场的B1层为进驻首选;超级物种则更偏向进驻首层,以此获得更大流量。

突如其来的疫情,把新零售超市再次推上了市场C位。而生鲜零售是个烧钱的行业,在当下群雄并起的新零售超市战场,盈利能力无疑是共同考题。

曾“舍命狂奔”的盒马鲜生在首次关店后转身“保命稳进”;

超级物种2017-2018年持续亏损,导致母公司永辉超市利润下滑,无奈之下所属子公司永辉云创被剥离;

7FRESH曾设下5年1000店目标,如今差距甚远,拓展脚步放缓……

看似模式相似的新零售超市品牌,在选址逻辑上各有不同。而选址逻辑的差异,在经营环节中必将起到关键影响。

新零售下半场,谁与争锋?

· end ·

赢商云智库原创稿件,如需转载,请告知

作者丨梁楚童