魔都半数商场一年调整100+品牌,不爱“折腾”的mall可能过不好2020

据赢商网于1月发布的统计数据,2020年全国拟开业购物中心874家,新增商业体量月7923万㎡。中城研究院报告显示,2013-2019年全国购物中心开业率已连续下降,受疫情短期影响,预计2020上半年开业率将呈断崖式下跌(2019上半年开业率为52.2%)。

2020年注定是新入局者普遍缺席的一年,但存量商业的经营压力并未因此而减弱。当下,随着疫情防控到位,客流复苏迹象初步显现,商场运营逐步回归正常轨迹,新一轮的客流竞争已然拉开序幕。为了实现高效引流、提升关键客群黏性,“存量调改”不得不为。

为此,赢商云智库将持续发布《典型城市存量购物中心调改》系列研究,以大数据视角透视不同城市购物中心的调改特性,为存量项目创新提供决策参考,给予行业正面的支持和稳定的力量。

一、调整力度大的mall群像:创立3-5年、连锁型、中档、成熟/区域商圈

据赢商大数据中心监测,在样本购物中心中,2019年品牌调整数量在100家以上的项目达到65个,占比近50%。(样本购物中心统计范围:上海5万㎡以上,2019年以前开业的145家购物中心,下同;品牌调整数量界定:2019年累计品牌调入量与品牌调出量之和)

我们对2019年品牌调整数量较大(100家以上)的购物中心进行数据分析,发现:

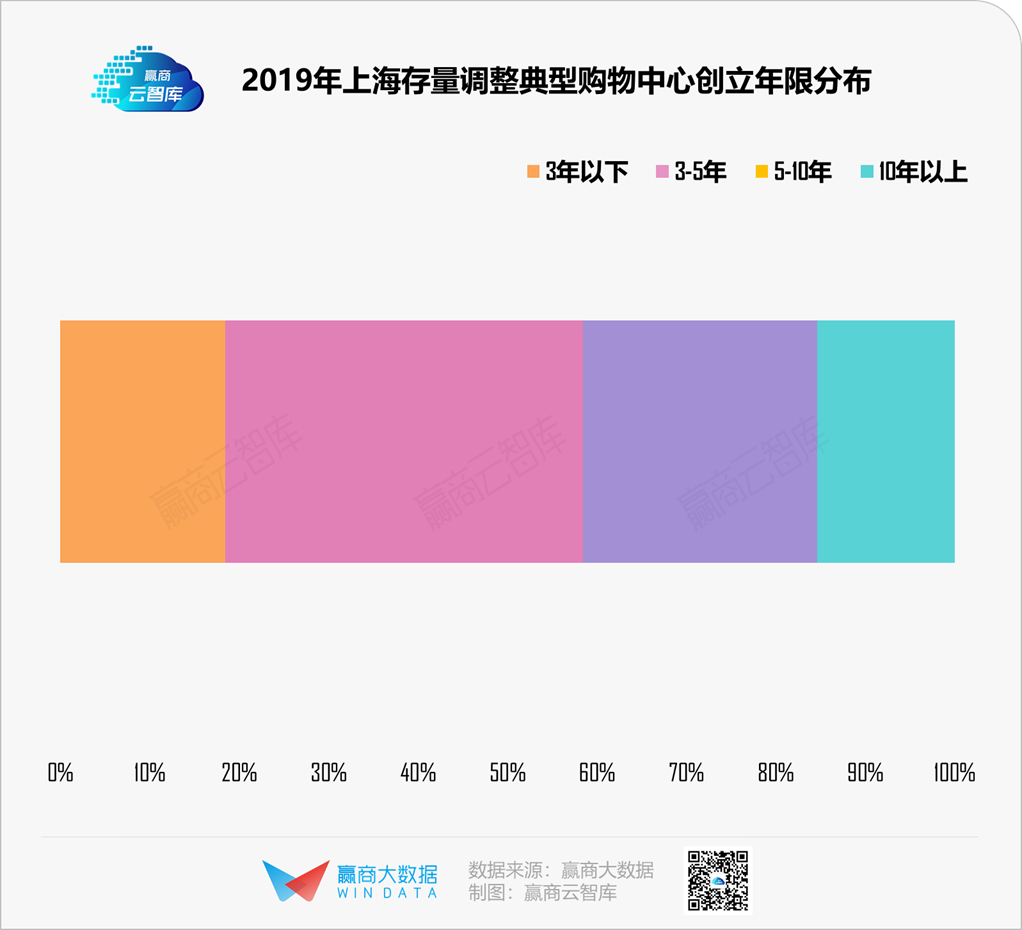

■从创立年限来看,创立3-5年的购物中心占比最大,达到40%。开业的3-5年是预防运营“衰老”的关键期,身处每年迎来大批“新面孔”、而老牌购物中心实力强劲的上海市场,开业3-5年的购物中心面临双重夹击,因而加紧调整步伐,稳固市场地位。

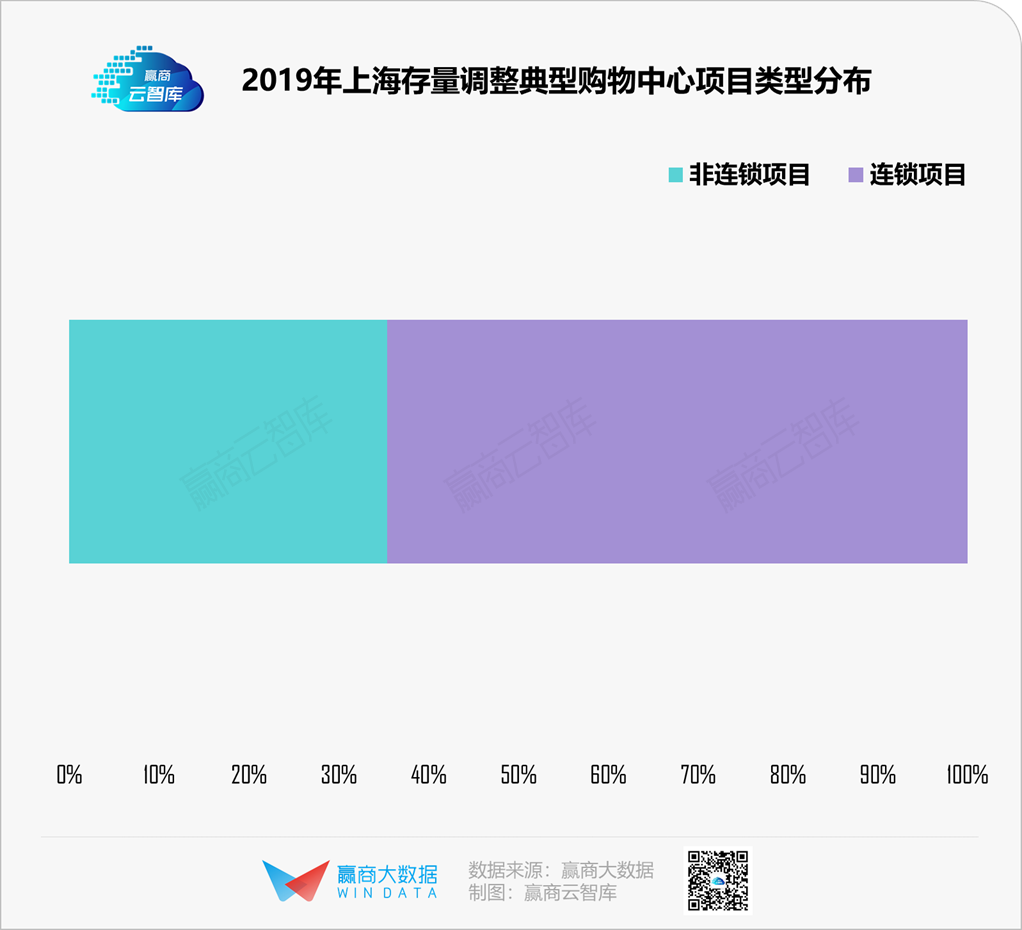

■从项目类型来看,连锁型购物中心占比达到64%。相对而言,连锁型购物中心背靠的开发商运营管理能力更强,且具备较强的品牌号召力,对市场变化具有更高的敏锐度,因而品牌调整力度较大。

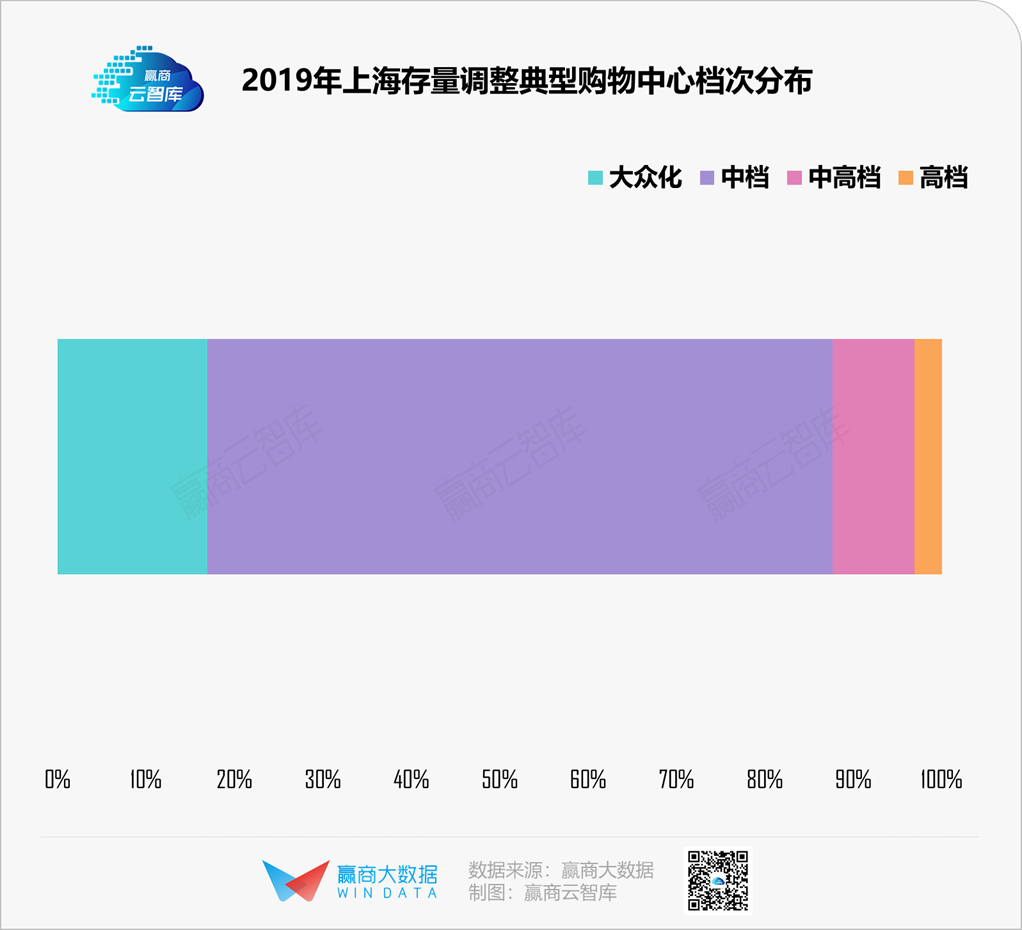

■从项目档次来看,中档购物中心占比达70%,为上海商业市场调改主力。环顾整个上海市场,中档购物中心占比约40%。但由于中档及大众化市场品牌同质化程度更高,加之近年来上海中高档及以上购物中心趋于饱和、新入市项目主要集中在中档、大众化档次,中档及大众化市场竞争趋于激烈,致使中档购物中心纷纷加大调整力度以提升“新鲜感”、避免消费者流失。

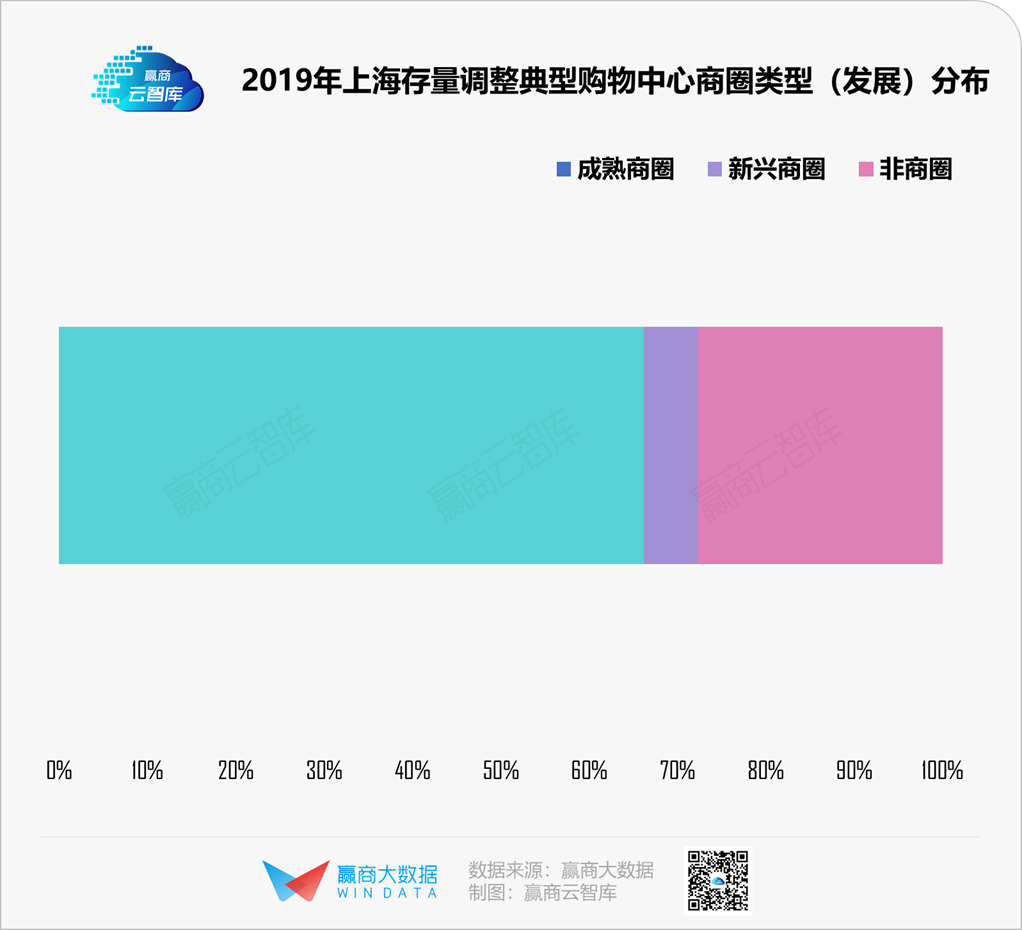

■从项目所在商圈来看,成熟商圈占比66.2%,新兴商圈占比仅6.2%。成熟商圈市场竞争程度较大,购物中心力争上游,积极通过调整跻身话题“风口浪尖”;

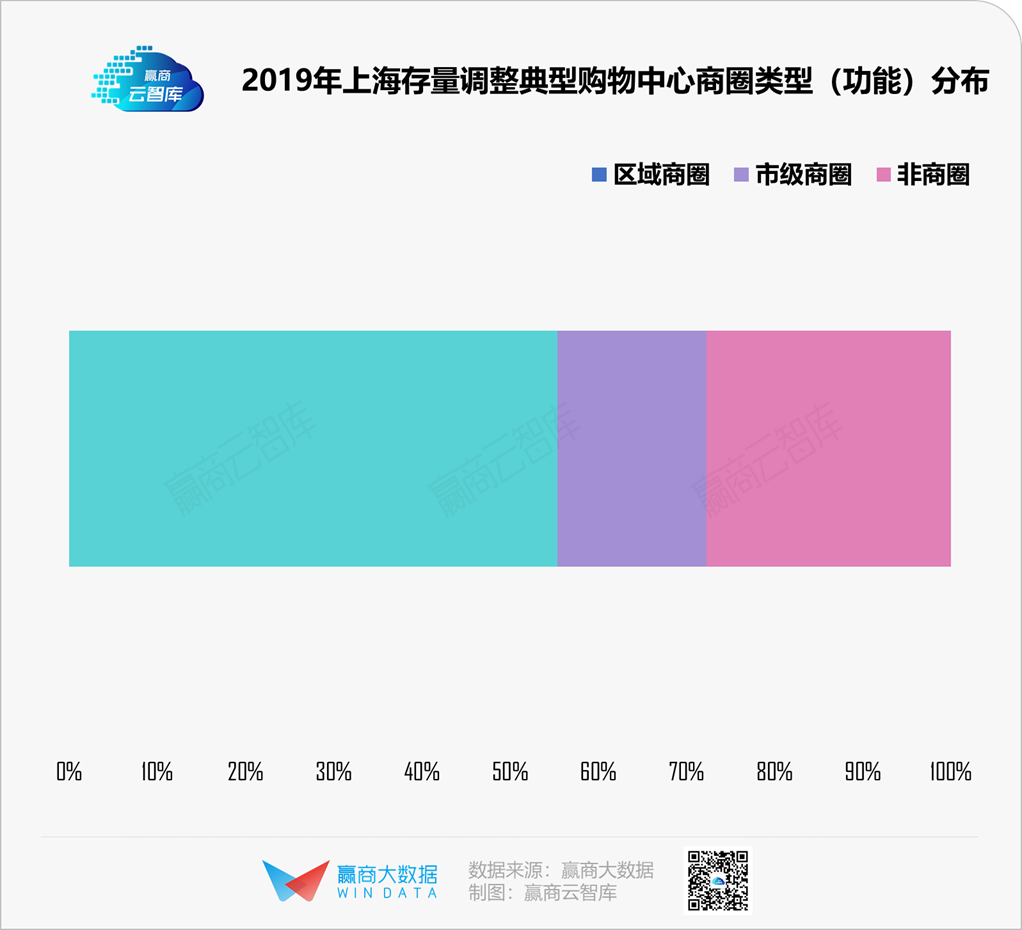

区域商圈占比55.4%,市级商圈占比16.9%。由于区域商圈辐射范围不及市级商圈,受周边消费者偏好变化影响较大,因而调整力度较大。

二、新调入品牌业态分布:服饰、时尚精品、休闲餐饮,热度最高

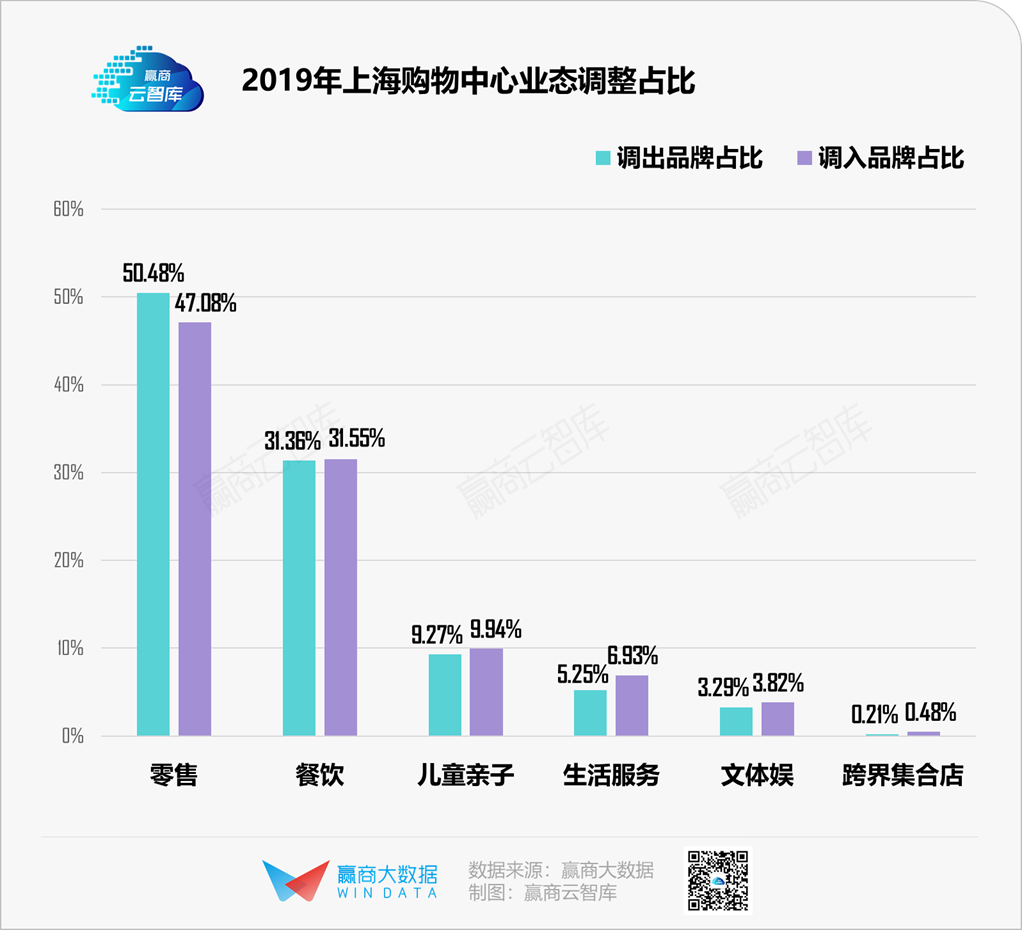

从上海购物中心2019年的业态调整占比上看:

零售业态调入、调出占比均居于首位。在寸土寸金的“魔都”上海,零售这一最能贡献租金价值的业态显得尤为重要,但由于零售又是同质化“重灾区”,因而购物中心迫切地需要调入新鲜血液,不断适应市场变化。

作为购物中心的“流量担当”,餐饮调入、调出占比仅次于零售,呈现上调趋势。由于新生代消费者普遍“喜新厌旧”,对餐饮品牌忠诚度低,促使购物中心不断进行品牌更替;而在消费持续升级的背景下,上海独有的“克勒”精神体现在对精致高端餐饮的需求愈发强劲。

儿童亲子呈上调趋势。在上海85后、90后“酷爸潮妈”育儿新观念驱动下,中档及大众化购物中心内儿童零售关注度下降,面向家庭和全年龄层的儿童体验成为新爆发点。

生活服务呈上调趋势,成为上海区域商圈购物中心重要的“留客”手段。

文体娱呈上调趋势。为打造项目特色和记忆点,中档、大众化购物中心纷纷调入此类体验业态。

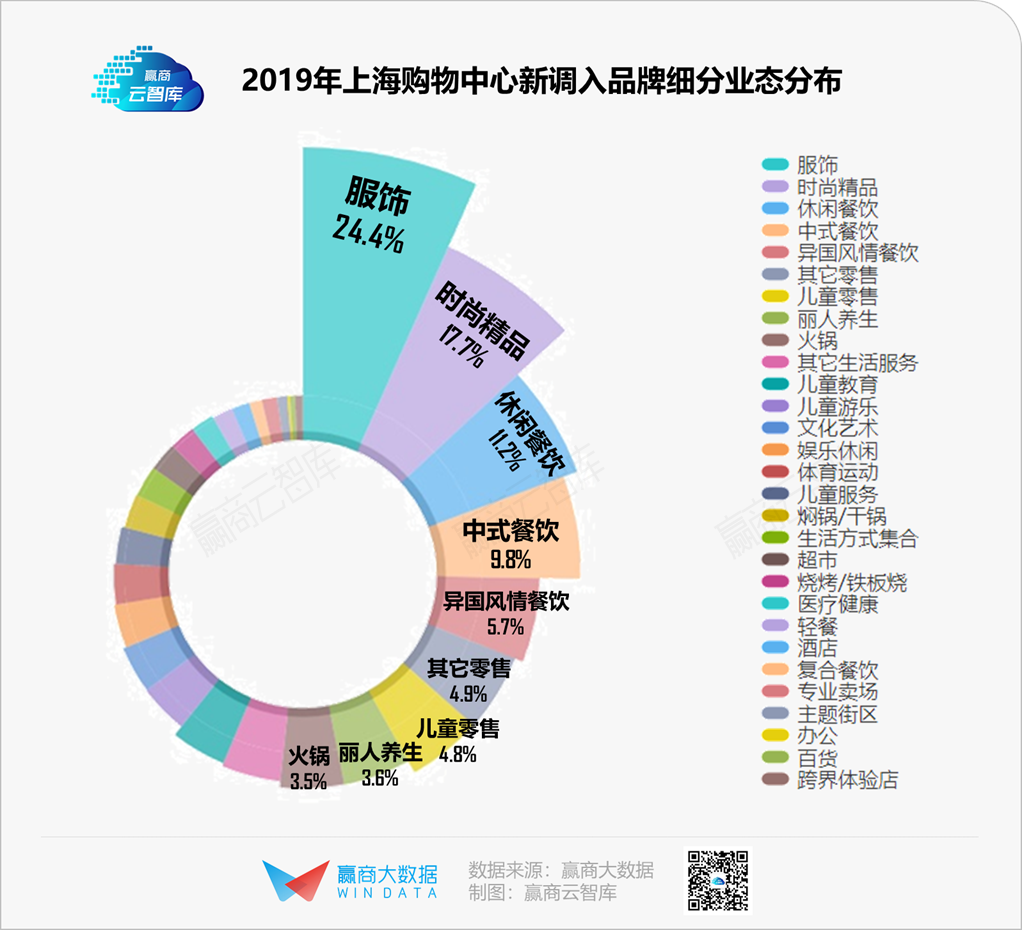

从新调入品牌细分业态来看:

服饰占据主导,占比24%。其中,服饰集合店关注度走高,占比仅次于女装,且超过鞋类、男装,如上海环贸iapm、上海港汇恒隆广场、上海万象城均引进了设计师买手集合店look store。

时尚精品占比18%。其中,美妆护理表现亮眼,呈现高端化趋势。如上海港汇恒隆广场地下一层美妆区于2019年全新亮相,引进Dior、Chanel、GUCCI等大牌的美妆线,以及Sisley、fresh、雪花秀、IOPE等知名品牌。

休闲餐饮占比11%。除了积极调入市场上广为人知的网红品牌外,上海购物中心对于新晋国际餐饮、以及具有新概念的新兴休闲餐饮尤为热衷。如多家购物中心引进2019年进入中国的加拿大国民咖啡品牌Tim Hortons,上海静安大悦城引进以猫咪为品牌符号的新茶饮品牌SUPER EMOJI。

三、高频新调入品牌:营运能力、稳定经营能力、行业影响力受看重

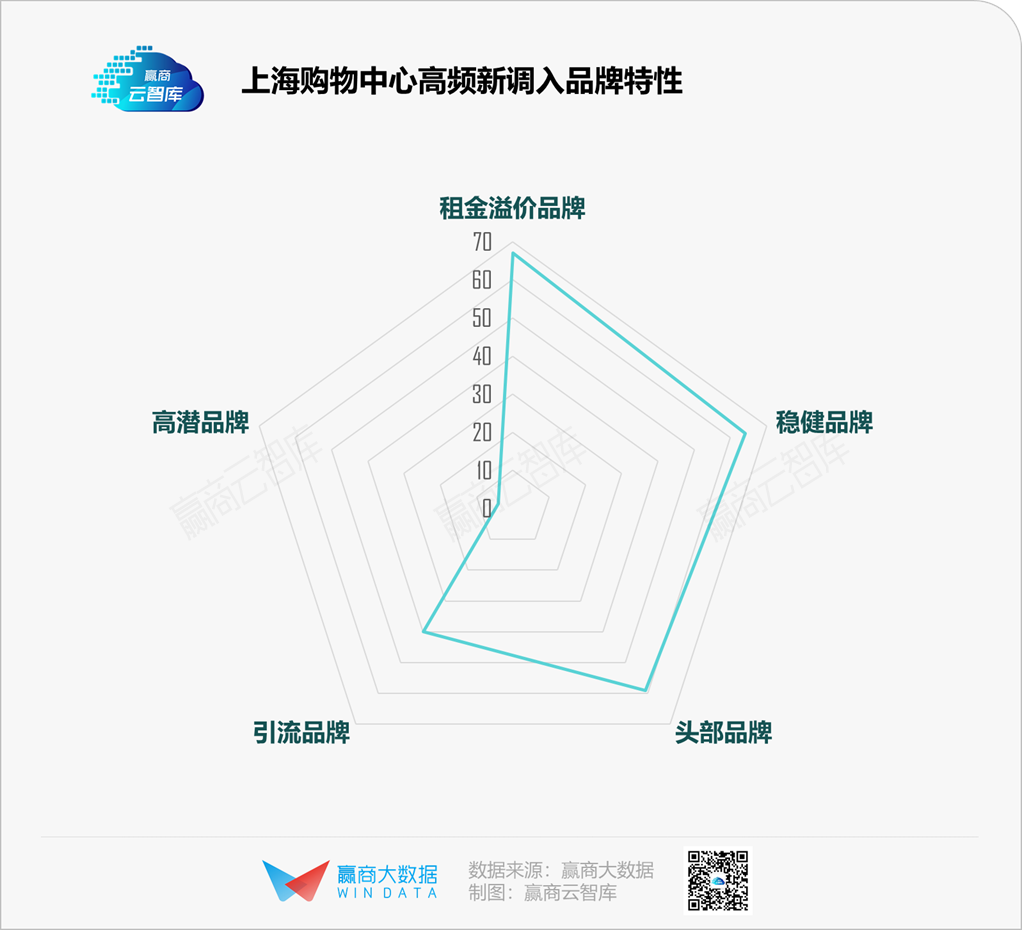

在上海购物中心新调入门店数量最多的TOP100品牌中,87家为赢商大数据“品牌专项评价体系”中排名前10%的品牌。

其中,租金溢价品牌、稳健品牌、头部品牌分别有67家、64家、59家;引流品牌40家;高潜品牌仅4家。

这反映上海购物中心普遍对新入市品牌持谨慎态度,相对于品牌的拓展能力和流量带动效应,更看重品牌的营运能力、长期稳定经营能力、行业影响力。

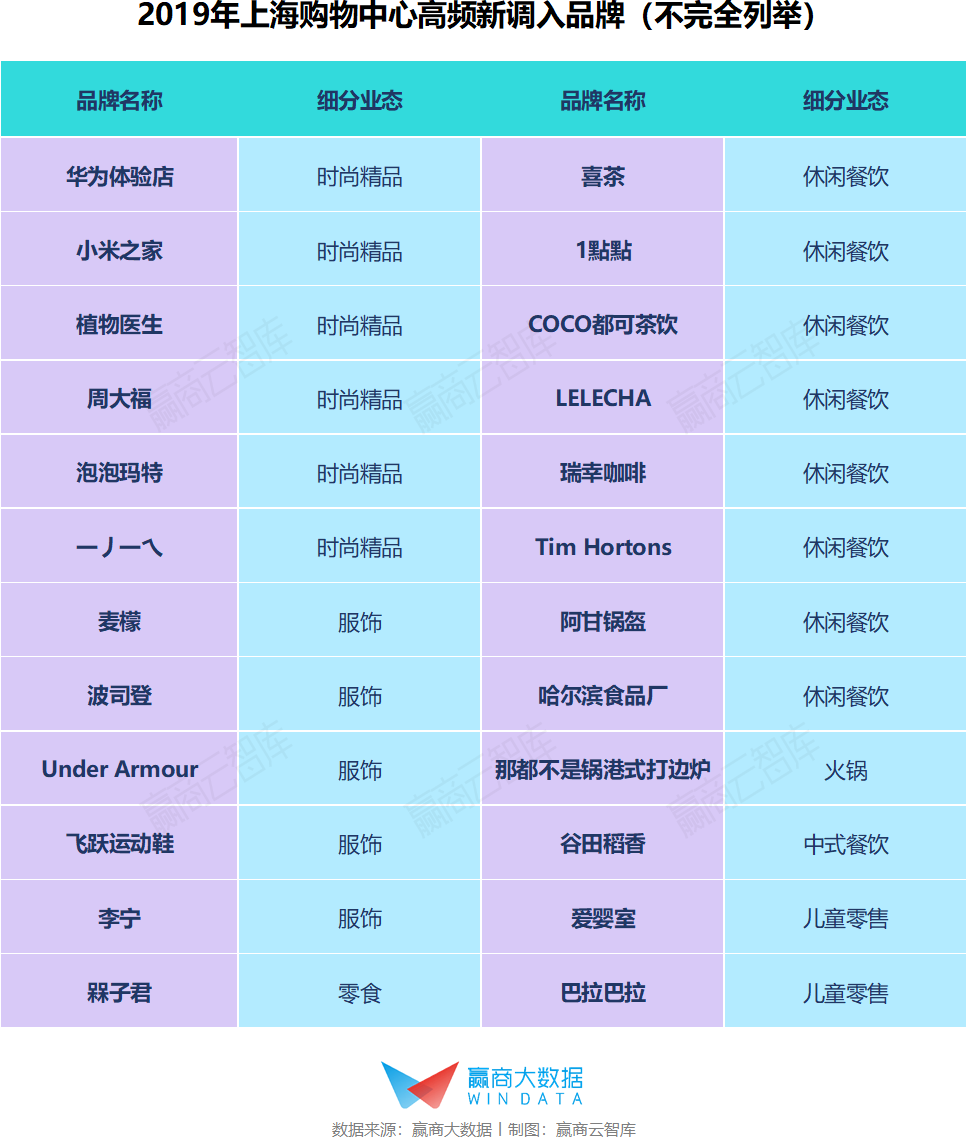

华为体验店、喜茶、周大福、小米之家、李宁、泡泡玛特等,为引流品牌、稳健品牌、头部品牌、租金溢价品牌,它们是备受全国商场欢迎的“座上宾”,也是上海购物中心的最热衷调入的对象;上海老字号糕点品牌哈尔滨食品厂、Tim Hortons等,则是TOP100中为数不多的高潜品牌。

从细分业态来看:

服饰品牌最多,达23家,主要为运动鞋服、女装、潮牌。如飞跃运动鞋,在“新国货”热潮下,晋身上海中档mall新宠;伊芙丽旗下女装品牌麦檬,走简约风格,通过快闪、跨界合作等方式传递品牌文化,深受都市白领喜爱。

时尚精品29家,涵盖潮流数码、美妆护理、钟表、眼镜、配饰等。如北京快时尚轻奢原创配饰品牌一丿一乀,2019年加速向上海扩张。

休闲餐饮16家,主要为饮品。如喜茶、1點點、COCO都可茶饮、LELECHA、瑞幸咖啡等全国连锁品牌;中式餐饮7家,如立足上海、主打瓦锅饭的快餐品牌谷田稻香;

儿童零售6家,均为成熟品牌,如以上海为核心的高端母婴零售品牌爱婴室,在母婴行业持续爆发、当地母婴消费市场不断升级的背景下,发展向好。

值得注意的是,在商场店面有限、但又亟需活跃商业氛围的情况下,一些新零售品牌由于面积需求小、经营模式灵活等优势,也成为上海商场积极调入的对象。

如创立于2017年的零食品牌槑子君,专注于梅子零食的小众市场,店面以时尚活泼的黄色打造醒目记忆点,受到年轻人欢迎,2019年被上海静安大悦城、虹桥南丰城、周浦万达广场等购物中心引进。

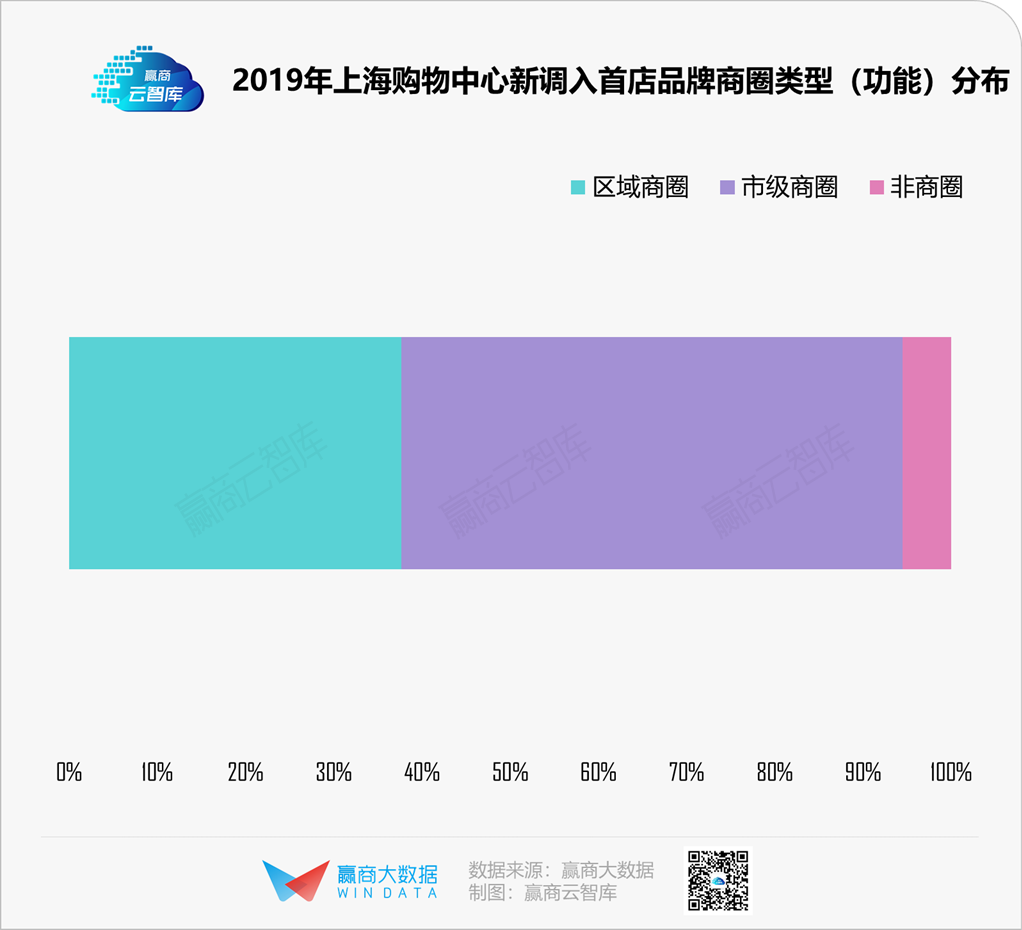

四、新调入首店品牌:“国际范”“新物种”最出位,市级商圈mall最积极

2019年,上海购物中心新调入首店品牌共计162家,56.8%首店进驻市级商圈,37.7%进驻区域商圈。(购物中心统计范围:上海5万㎡以上,2019年以前开业的145家购物中心;首店统计范围:全球首店、全国/内地购物中心首店、区域/城市首店)

作为国内最“洋气”的城市,上海消费者对国际高端知名品牌接受度高、消费力强,而这类品牌承租能力强、新鲜感强、运营成熟,因而成为上海购物中心热衷调入的对象。

如上海恒隆广场引进的CELINE中国大陆首家男装专卖店、上海IFC引进华东首家加拿大高端羽绒服品牌加拿大鹅、上海港汇恒隆广场引进全国首家星巴克臻选®咖啡•焙烤坊等。

此外,在上海这片商业创新竞技场,年轻群体消费力强、见识广博、观念前卫,对“新物种”更感兴趣。为抓住这群“挑剔”的消费者,上海购物中心也吸纳了一批话题度高、体验场景丰富的创新业态。

如上海正大广场携手MUSE餐饮娱乐集团打造的美食与共享办公综合业态品牌eat n work全国首店、上海五角场合生汇引进全国首家楽楽茶·珍珠奶茶制茶乐园、全国首家多元化潮玩社交空间Pop Life。

▼▼▼

市级商圈项目本身具有区位及经营优势,为了制造话题和抢占市场先机,其对调入首店态度最为积极。这些首店业态主要为零售、餐饮,既有国际知名品牌及其旗下新副牌/新系列,也有国内外垂直领域小众品牌。如此组合,在提升首店成功率的同时,也有助于探索及引领新消费趋势。

如南京西路商圈的上海兴业太古汇表现最为抢眼,以14家首店的数量夺得头筹,引进全球首家ANNA SUI ACTIVE安娜苏运动、硅谷创业鞋履品牌allbirds全国首店、全国首家网易严选plus 定制店等;

南京西路商圈的上海静安嘉里中心引进法国冰雪运动标杆ROSSIGNOL、法国高端泳装Vilebrequin等细分市场小众品牌的上海首店;

徐家汇商圈的上海港汇恒隆广场引进GUCCI美妆精品店、LeTAO旗下冰激凌品牌TOKYO MILK CHEESE FACTORY、周生生旗下时尚珠宝品牌EMPHASIS、小众买手集合店SHOPHSCC等的上海首店。

▼▼▼

区域商圈项目对首店吸引力较市级商圈逊色,其主要着眼于调入区域/城市级别首店;全国/内地购物中心级别首店相对较少,主要为日本料理、主题餐饮、儿童游乐品牌。

如长风商圈的上海月星环球港引进巴奴毛肚火锅、完美日记等品牌的上海首店,以及全国首家《火影忍者》主题拉面馆“一乐拉面”;苏河湾商圈的上海静安大悦城引进全国首家《名侦探柯南》主题咖啡馆、东京J-POP居酒屋;中山公园商圈的上海长宁来福士广场引进全国首家PLAYMAKER数字运动亲子乐园。

五、空间改造:围绕生活方式升级,打造个性化、品质化社交消费场所

近年来,上海数以百计的存量购物中心展开“大刀阔斧”的空间升级改造计划。据赢商网统计,2019年上海新开业的36家购物中心中,存量改造商业有9家,如百联南方购物中心2期、五角场苏宁易购广场、上海新世界城、上海华润时代广场等。

相对于单纯的品牌调整,硬件改造往往需要投入更大的成本,对购物中心的整体规划及运营管理提出更高的要求。但也不乏愿意“折腾”的购物中心,他们通过对部分楼层空间改造,延展出购物空间中关于生活方式的更多可能性,满足不同消费者面对不同场合多变的需求,升级改造后体验感显著加强。如:

上海港汇恒隆广场:2019年完成地下一层升级改造,从装修风格到体验均有所升级,并引入多个全新的国际美妆专卖店、小众配饰和香水品牌、贴合白领喜好的餐饮美食和潮流玩具等,打造中青年人更爱逛、更有体验感的购物中心。

上海正大广场:2019年打造4000余平的Kids’3rd Home主题区、美食与共享办公综合业态“eat n work”,满足年轻中产、亲子家庭、商务客群的不同升级型需求。

上海静安大悦城:2019年12月31日,摩坊MOREFUN166霓虹街焕新开街,注入国潮力量,在街区软装、品牌招商和活动打造方面创新升级,强调传统文化要素与时下年轻人精神与消费诉求的结合,强化摩166“人·情·趣·味”社交场的品牌内核。

从过去一年典型城市购物中心调改动向来看,标杆项目之所以能屹立于不败之地,关键在于对商业趋势具有前瞻的敏锐度,持续引领消费趋势,打造消费者追求的新生活方式和社群活动主场,以独特的购物体验将消费者拉回线下。

· end ·

赢商云智库原创稿件,如需转载,请告知

作者丨熊舒苗