3月房企融资能力TOP30报告:房企转向境内融资,债券利率差异探因

观点指数“2020年1-3月中国房地产企业融资能力TOP30”排名综合考量融资总额、信用评级、融资利率等指标,评选融资能力出色的房企。

融资总额高达465亿元(约合)的中国恒大没能夺取第一,同样作为头部房企的碧桂园,授信额度高达6000亿元,加上174亿元融资总额,以及平均5.13%的利率水平为排名提供了助力。

另一方面,财务表现优秀的龙湖集团,在三大评级机构均得到了BBB/Baa级信用水平。1-3月龙湖集团累计融资103.5亿元,加权平均利率为3.82%,该融资额占短期及长期借款当期部分总额的74%,为公司短期资金需求提供有力保障。

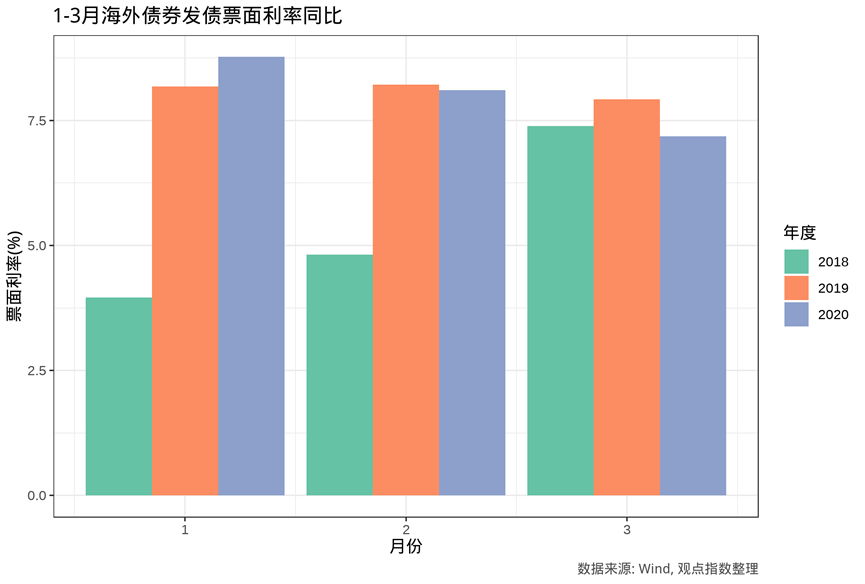

在1-3月统计期间,企业债为海外融资的主要方式,共融资1438.7亿人民币,加权平均票面利率为8.2%;另外五矿地产获得一笔60亿港元银团贷款,同时,融创、新城、世茂房地产等均在1月进行了配股,共融得资金约138亿人民币。

内地融资除大悦城进行一笔24.3亿元的增发外,其余均为债券类融资。公司债融资总额最高,达579亿元,加权平均票面利率为4.8%。

可见,境内债券融资成本显著低于海外债券。众多房企仍选择海外融资的原因,很可能由于海外融资限制更少。随着国内债券市场的注册制改革,这种情况可能会有所改变。

实际到位资金回暖,同比仍然下滑

3月以来,国内新冠疫情开始降温,复工复产持续。不过,自3月11日WHO宣布全球大流行之后,国际疫情持续蔓延,国内经济也难以独善其身。

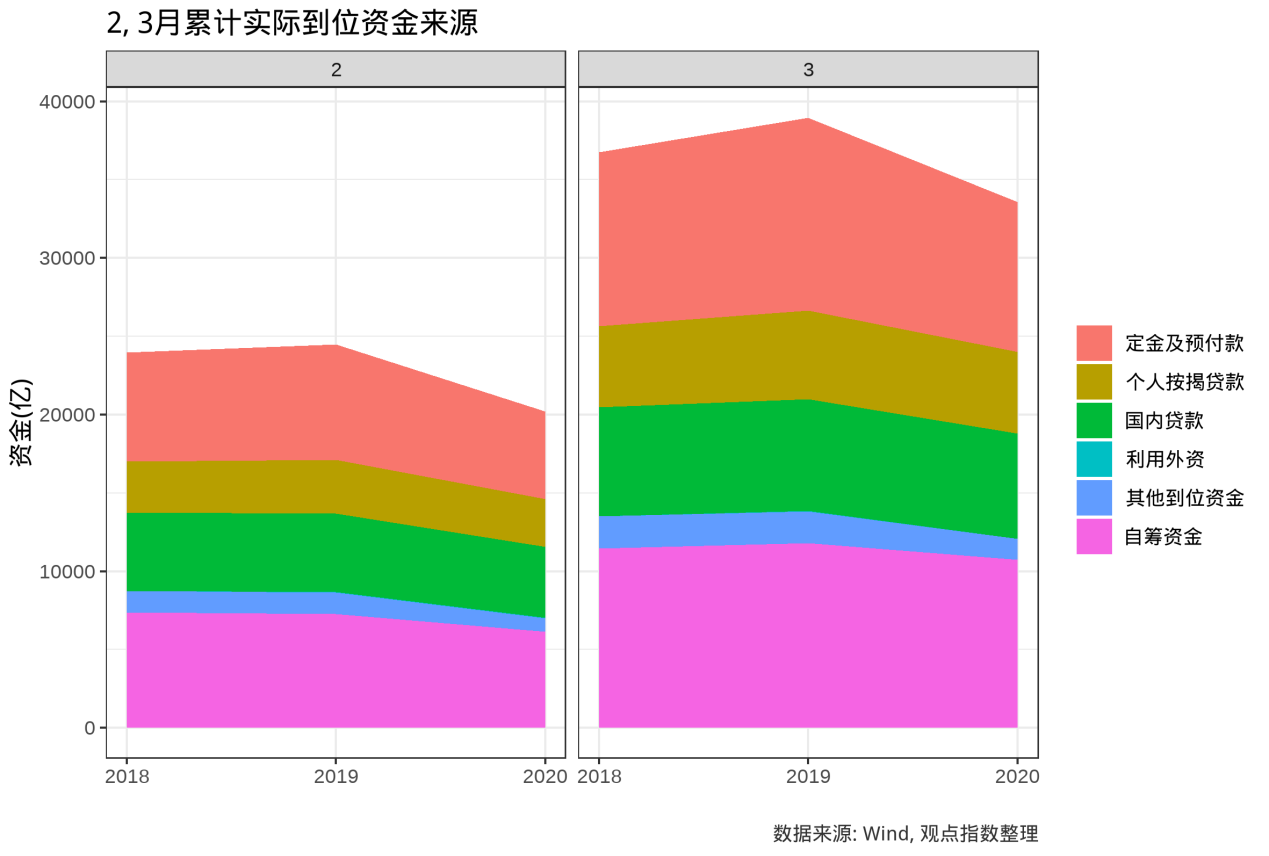

临近3月末,国家统计局公布了房地产行业实际到位资金来源数。数据显示,受疫情等因素影响,1-2月累计实际到位资金合计为20209.94亿元,同比下降17.5%,从图中也可看到,定金及预付款项下降明显,这与各房企销售骤减情况相吻合。

截至3月底累计实际到位资金出现显著增长;对比匀速增长基准水平的1.5倍,定金及与预付款项为2月累计值的1.70倍,自筹资金部分为2月累计值的1.74倍,个人按揭贷款则为1.73倍,利用外资为1.61倍,而国内贷款项仅为1.47倍。

截止2020年3月,累计实际到位资金合计为33565.8亿元,为2月累计值的1.66倍,同比仍然下降13.8%,而2019年同期则为上升5.9%,导致对比图出现明显的缺口。

房企转向境内融资,债券利率差异探因

根据Wind数据,发债主体所在二级行业分类为房地产开发的债券,3月共发行116只(发行起始日期为准),计划发行总额为1008.27亿元,实际发行总额1105.31亿元(其中建发房地产一单定向工具拟发行金额3亿元,实际发行总额未知),去除数据缺失部分,实际发行超过计划发行额9.95%。

其中,荣盛发展、复地、绿城集团、龙湖等房企均有超额发行。形成对比的是,美的置业、世茂股份、建发等都出现发行总额不及计划的情况。一定程度上反应了融资额度的配置以及疫情期间资本市场对投资标的谨慎态度,都会造成不同的发行结果。

募集资金用途方面,有9只债券表明将用于补充流动资金,涉及总资金规模113亿元;有88只债券表明将用于偿还债务,涉及总资金规模916.74亿元,另有少量债券将用于工程建设等事项。

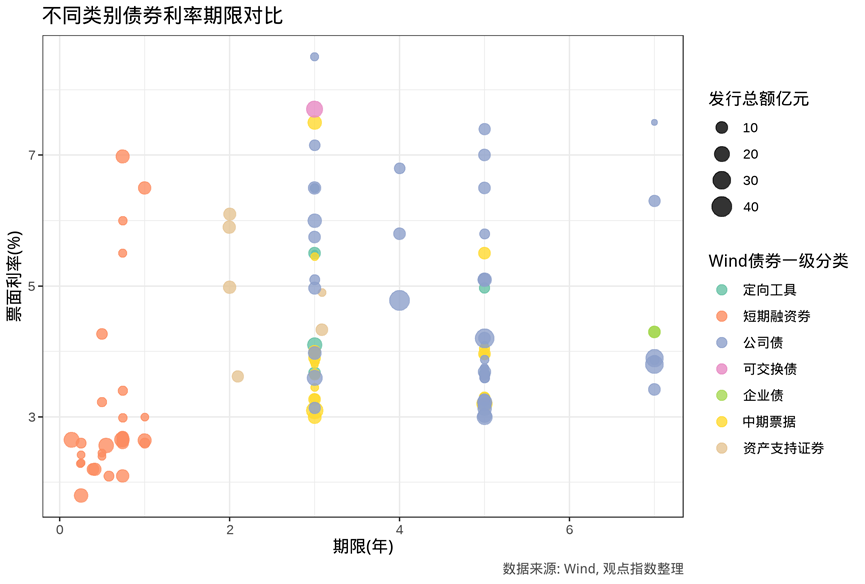

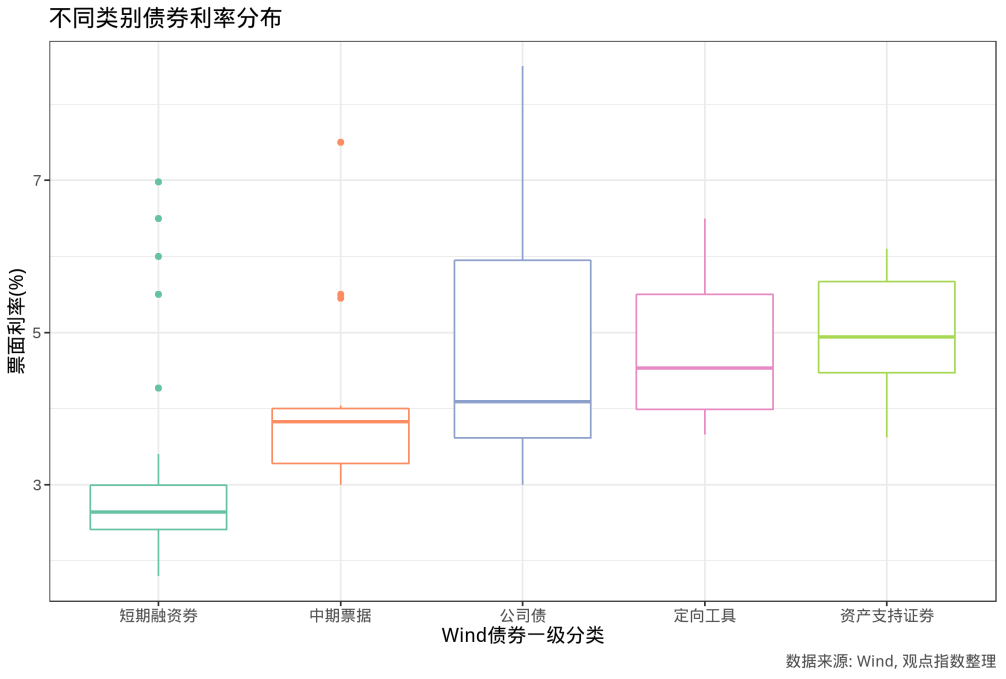

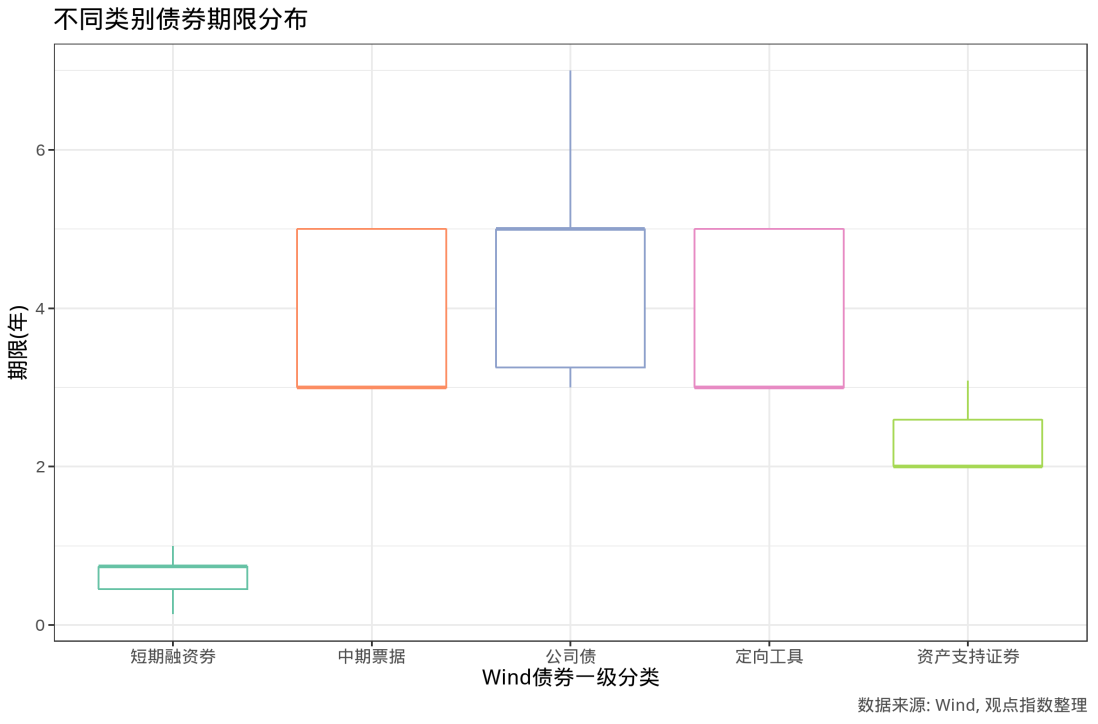

从不同类别的利率期限结构来看,不同类别的债券期限有较明显的期限区分,而利率方面,在同期限、同类别的债券中也表现出了较大差异,信用利差等因素的表现较为明显。

聚焦到具体票面利率上,可以发现短期融资券、中期票据、公司债均出现了明显的阶梯状递增趋势。而对照不同类别债券期限分布则可发现,除短期融资券期限明显更低外,中期票据、公司债期限分布基本相似,而利率的差异很可能来自其他因素,诸如信用、债券条款等。

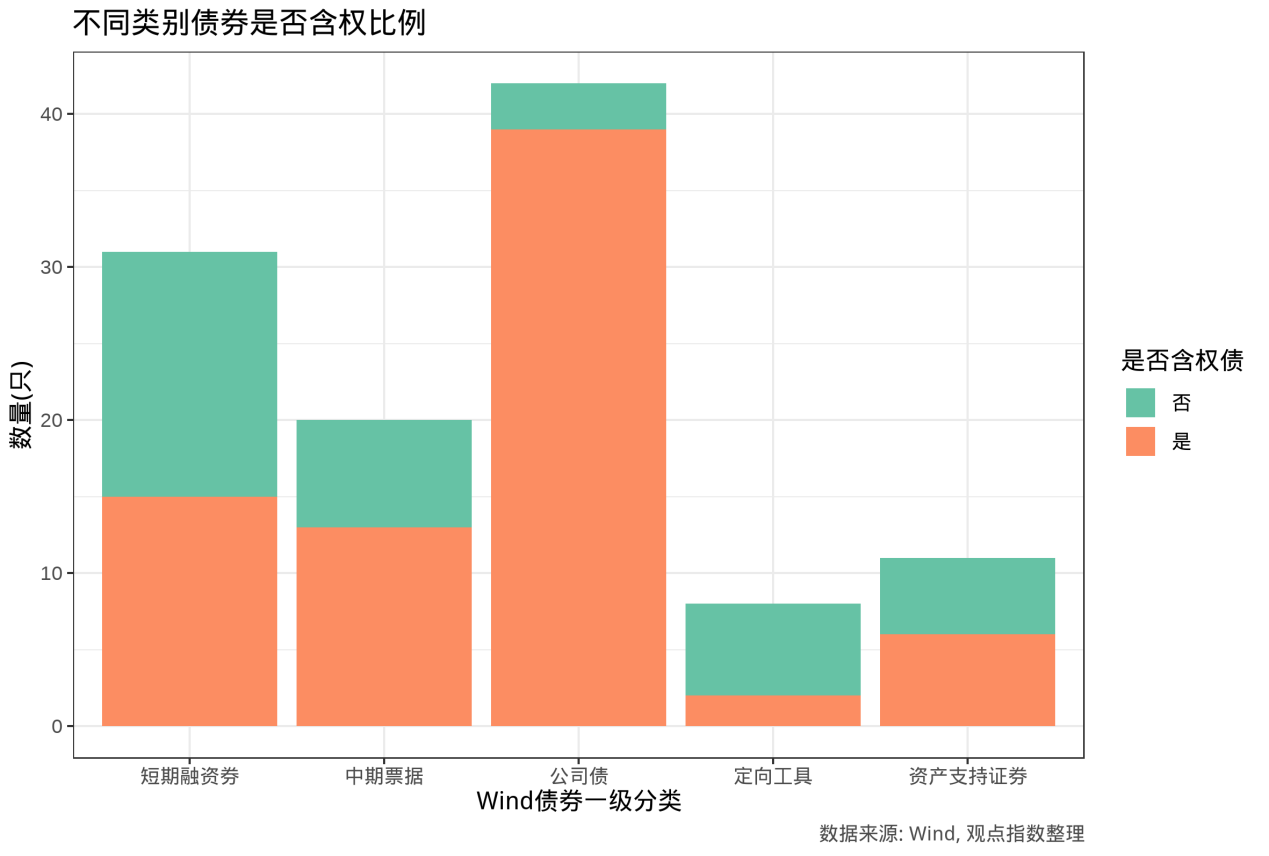

影响债券价值的一个重要因素便是附加的“期权”,从是否含权的角度,便可清晰发现公司债含权比例大幅高于其他类别——不同的条款,不同程度地影响着债券的利率,诸如有利于债权人的赎回条款,将会让投资者要求更高的回报,从而也带来更高的票面利率。

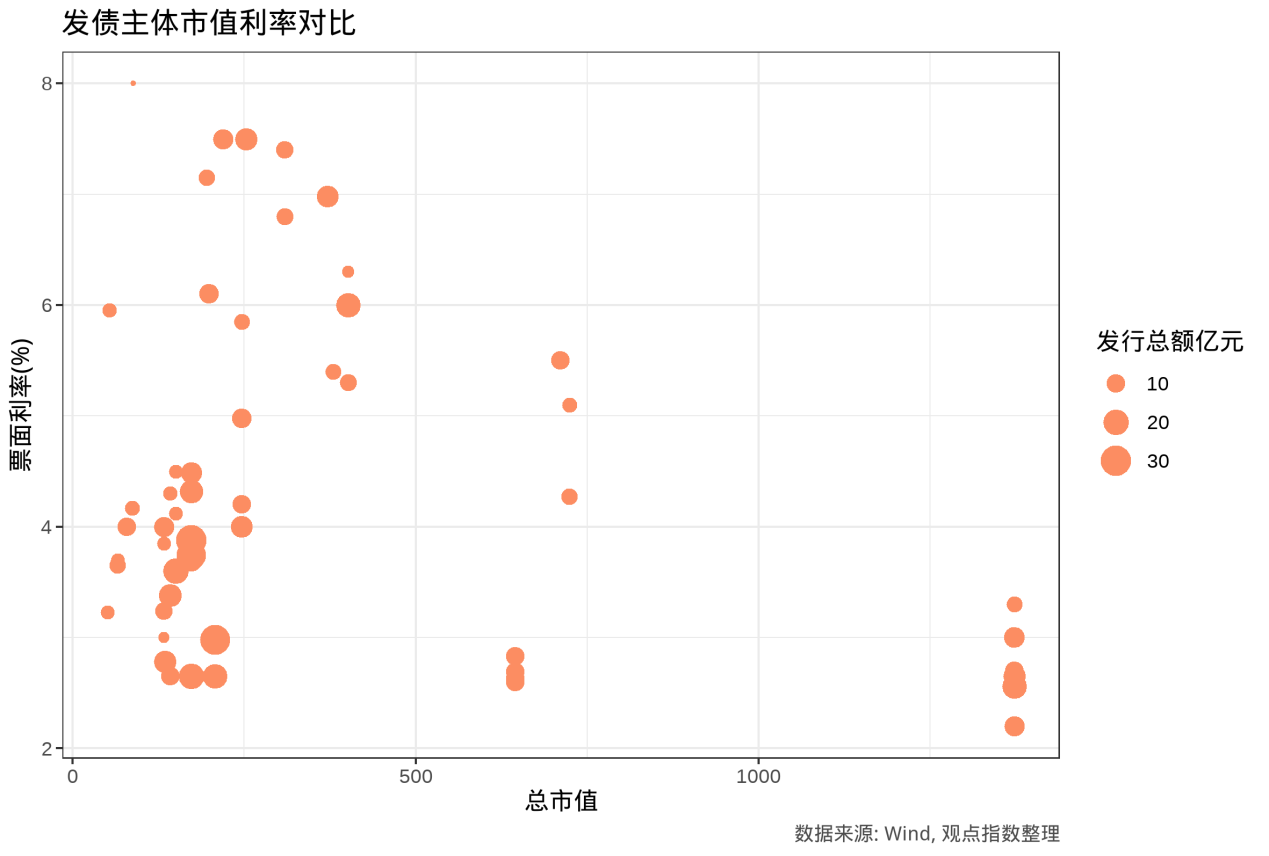

另一个可以探究的问题是,发债主体市值是否会影响票面利率?观点指数通过选取内地、香港样本企业3月1日的市值及其在1-3月之间的发债利率对比发现,虽然低市值的公司仍然可发行低票面利率的债券,但值得注意的是,对于高市值发债主体,利率似乎存在上限。

当然,由于高市值公司不多,也可能存在偶然情况。

发债额方面,3月单月招商蛇口发债5只,总金额达61.5亿元,在申万房地产开发行业中发债总金额最高。若看累计发债额,则首开股份依靠之前的高发债额排在首位,发债数量为7只,总金额达119.1亿元。

信托融资开始复苏,整体规模仍不及上年同期

信托方面,同样受到疫情状况好转及复工影响,3月信托相较2月大幅活跃,但在规模方面仍然不及去年同期。

根据用益信托网统计数据,3月共发行681个投资于房地产领域的信托,环比增长53%,同比增长2.5%。规模总计769.77亿元,环比增长128.4%,同比仍然下跌23.6%;平均期限1.45年,略低于2月1.79年;平均收益率7.92%,同样低于2月的8.28%。

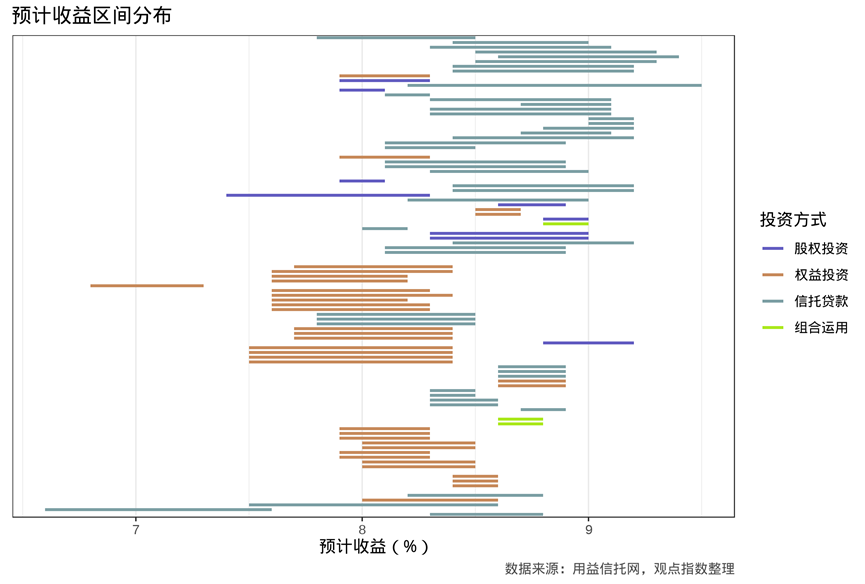

数据还显示,公布具体信托信息的信托产品有295只,占全部信托产品43.3%。其中,股权投资有27只,平均收益率为8.2%;权益投资有118只,平均收益率为7.87%;信托贷款有139只,平均收益率为8.28%;组合运用有11只,平均收益率为8.67%。

预期收益区间平均为0.54%,最大为1.3%。投资方式仍然以信托贷款主导,权益投资次之。同时,这两种投资方式相对成熟,收益分布较为稳定。从以往数据来看,股权投资及组合运用则表现不一,这或许也是上述两种投资方式尚未得到广泛采用的原因之一。

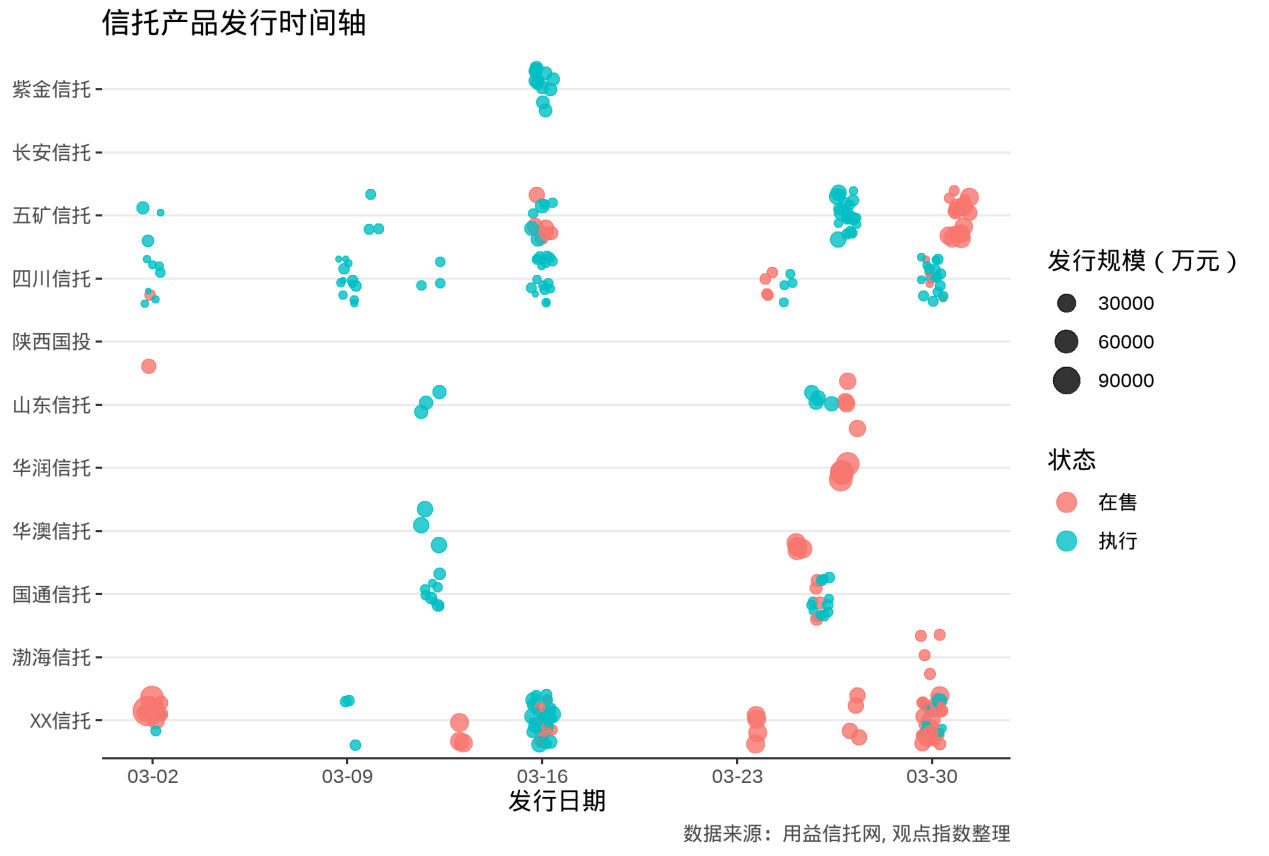

从发行时间轴来看,除各信托大多有规律的按固定日期发售外,可看到在一些在3月初发售的信托截至撰稿时仍未进入执行,一些在月末发售的信托产品则已经进入执行阶段。另外,信托产品普遍规模不大,多数信托产品在3亿元以下。

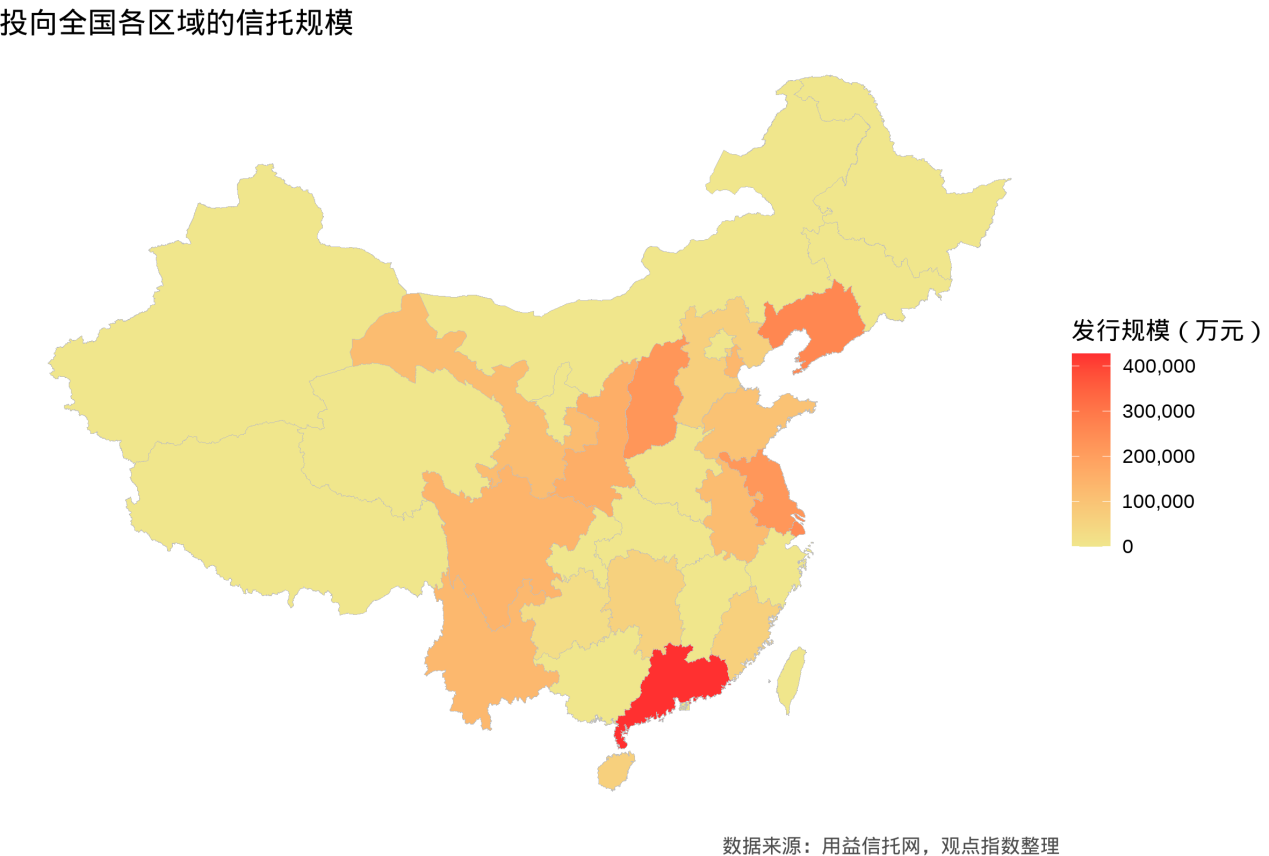

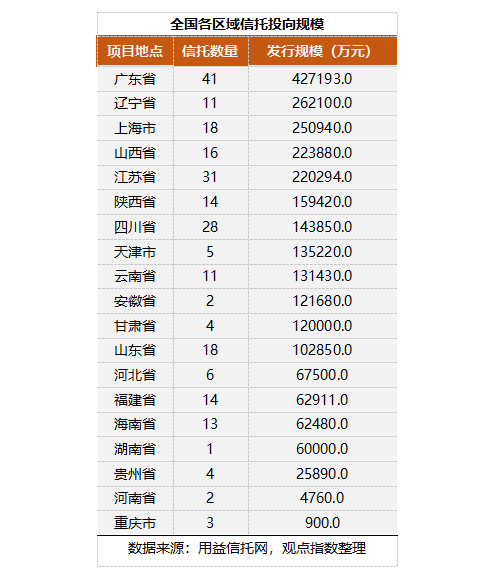

从信托资金投向分布来看,本月资金总体分布较为均匀,但广东区域投资额显著高于其他地区,这点可从投向全国各区域的信托规模中可以看出。

具体而言,公布的产品中,有41个产品投向广东省,发行规模达42.72亿元。以往相对冷清的辽宁省在本月有11只产品投向该地区,发行规模达到26.21亿元,排在第二位。

之前比较活跃的广西自治区并没有信托产品公布。同样,热门地区浙江省、北京市均没有信托产品公布。从已公布的数据来看,本月信托资金投向出现了一定程度的转移。

恒大继续遥遥领先,3月房企海外融资总额315亿

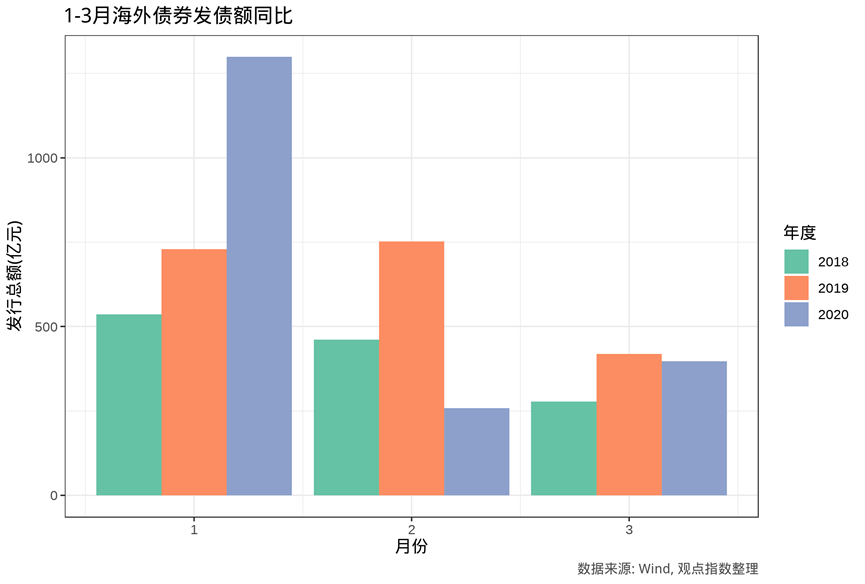

海外融资方面,2020年初中资房企出现美元债发行热潮。通过数量对比图可明显看出,2020年1月发债总额显著高于2018-2019年同期,也同样高于2020年2月和3月。

但随着海外市场的迅速恶化,融资成本将超过房企可以接受的范围。4月海外融资进入冬季,同时随着内地债券市场注册制改革,越来越多房企将转向内地债券市场。

随着一季度结束,各大房企2019年业绩发布会纷纷上线。整体来看,龙头房企均拥有相对足够的现金流,且绝大多数对2020年全年的销售业绩仍秉持着乐观态度。

与此同时,也有不少房企高层均表明,“降负债”会是战略性的重要目标。

数据来源:企业公告、观点指数整理

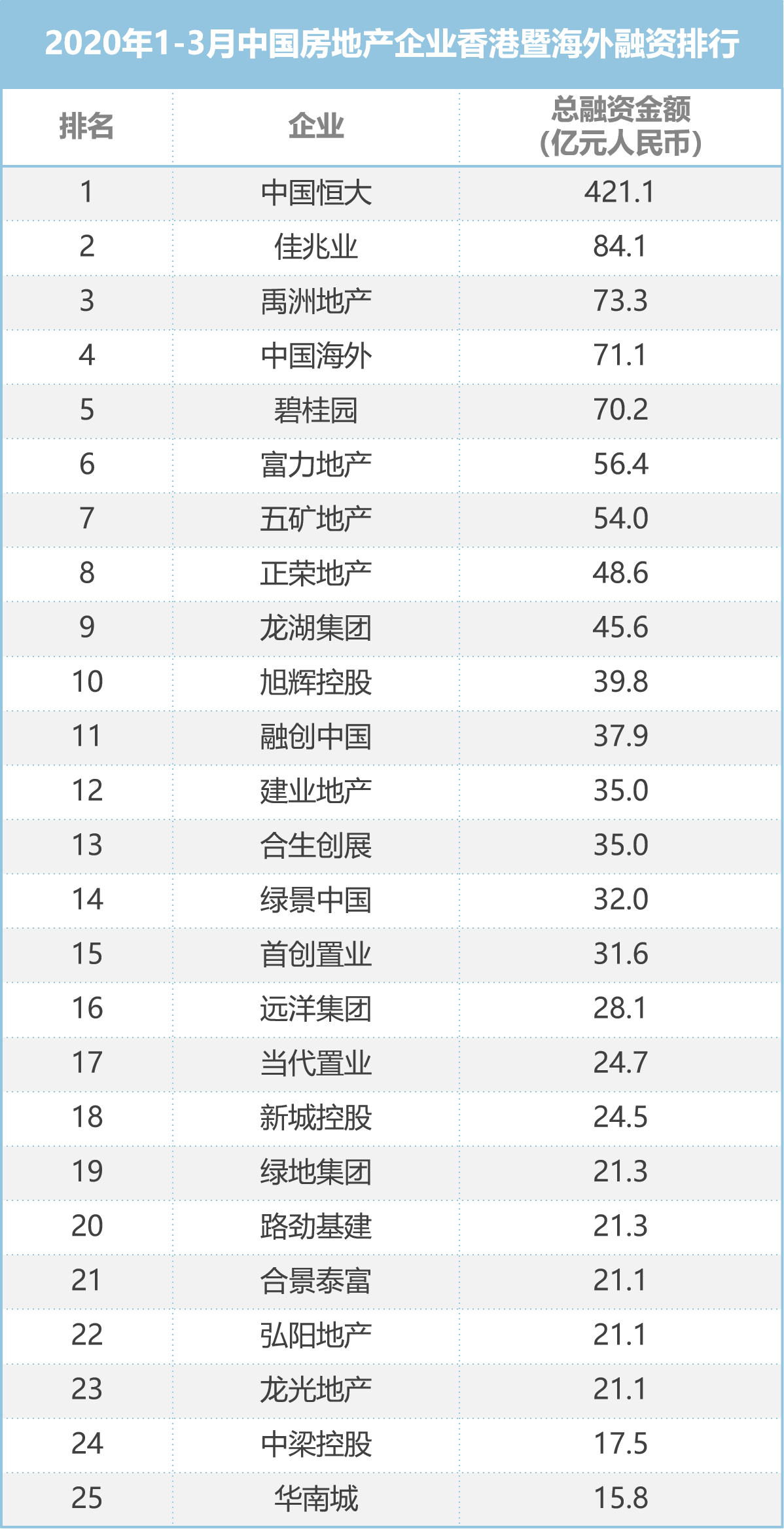

根据观点指数观测的97间A股及H股房企,发布“2020年1-3月中国房地产企业香港暨海外累计融资排行”榜单,排在榜首的依然是中国恒大,凭借1月时筹得的421.1亿元人民币蝉联鳌头,远远抛离位居第二位的佳兆业(84.1亿元人民币)和季军禹洲地产(73.3亿元人民币)。

年报业绩会上,恒大董事局副主席兼总裁夏海钧为未来两年债务定调,即有息负债每年平均下降1500亿。不过,该计划是在内部销售目标8000亿元人民币的基础上才有望达成。

今年一季度在疫情影响下,国内房企动工和销售情况有目共睹。根据券商一项调查显示,当前不计算湖北地区,主流房企项目复工比例已达到九成及以上,其中龙光集团、中海复工率甚至达到了百分之百。

过去四年,全国首季度的新开工项目占全年工程比值为16.7%,由于该占比相对为可控范围内,如后续三个季度房企均能顺利施工,且适度地加强施工力度,或可以弥补首季进度拖缓的可能。

不过后市的担忧方面,包括万一复工并不如预期顺利,部分房企未能按时交货;市场信心尚未恢复,购房人数减少导致销售不畅,现金流断裂等。因此,后续状况仍需紧密留意。

融创中国方面,把销售目标从去年调升了7.8%,和中国恒大相若。其董事长孙宏斌在业绩会上称,销售目标超过6000亿是肯定的。由融创过往几年增长率均达两成以上的成绩来看,市场对此还是普遍看好。截至2020年3月底,融创中国累计海外融资数额为37.9亿元人民币。

其他较进取的房企还包括龙湖集团,销售额目标亦设定在增长7%以上,为2600亿元。该公司在1月时融得45.6亿元人民币,其董事长吴亚军指,基本已完成了全年融资目标。

碧桂园和万科则显得相对保守,两家企业亦未曾公布今年的销售目标。

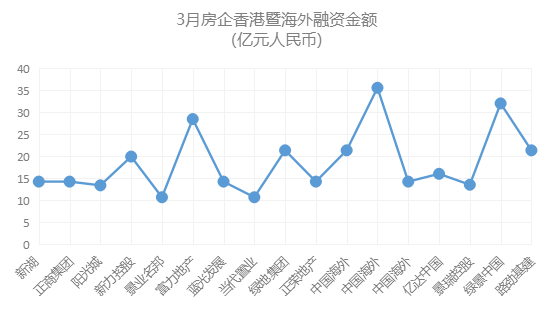

至于今年3月的香港暨海外融资统计数据,根据观点指数监测的97间A股及H股样本房企,各大房企在香港及海外的融资举措为17次(3次来自同一间),总融资金额达到343.55亿港元(折合人民币约315.18亿元)。

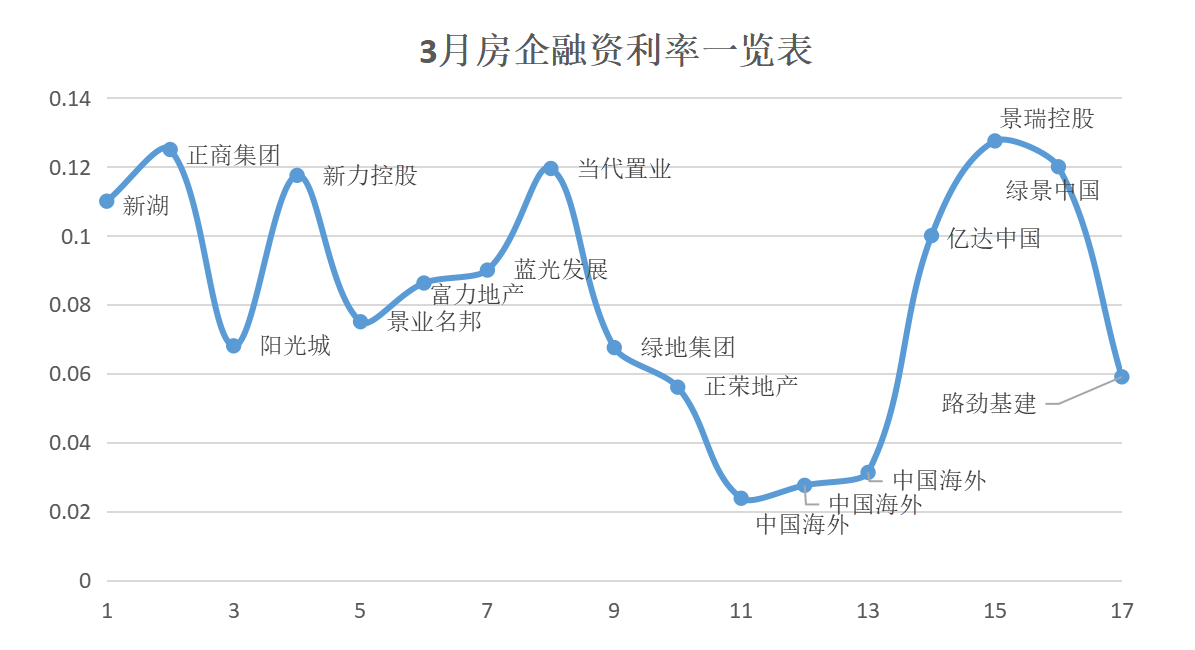

各家企业的融资工具均为发行美元企业债,给出的利率范围由2.38%至12.75%不等,平均票面利率为7.67%,年融资利息成本约24.98亿元人民币。

数据来源:港交所公告、观点指数整理

融资额排首位为合生创展的35亿元人民币,禹洲地产、佳兆业、富力地产则以相同数目28亿元人民币紧随其后。

不过与1月相比,当时房地产公司融资额三甲分别为恒大419.46亿元、碧桂园69.91亿元、五矿地产54.05亿元,融资发债规模上明显有一段距离。

至于融资利率方面,平均票面利率8.26%,环比减少9.4%。

数据来源:港交所公告、观点指数整理

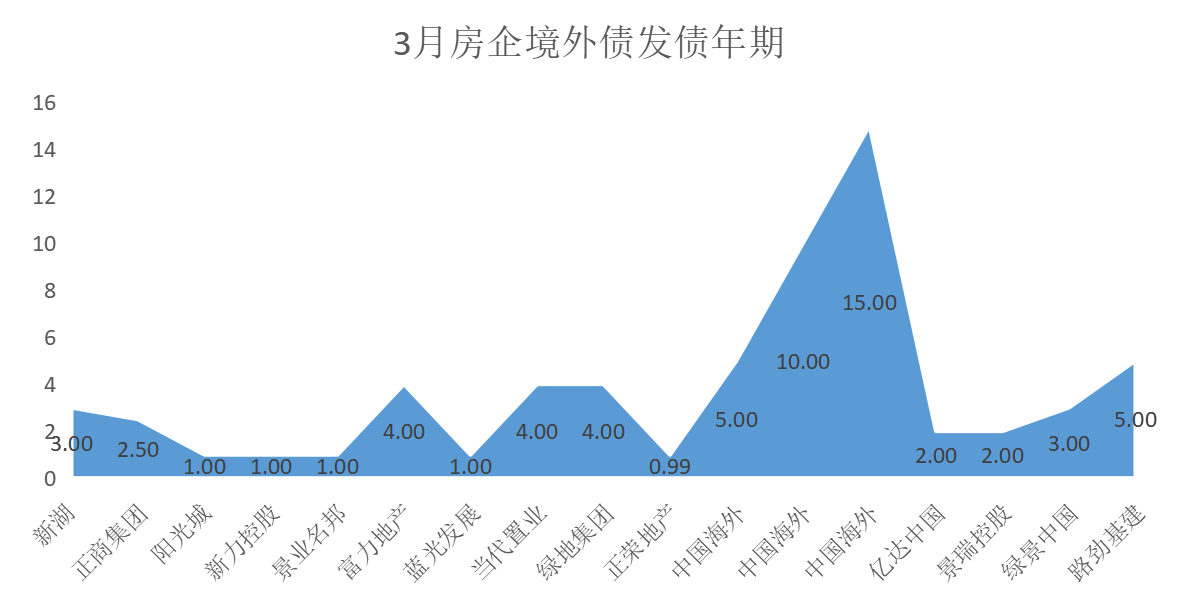

15间企业所发均为美元债,发债年期由0.99至15年不等,涵盖了短期、中期及长期债,平均期数3.79年。其中1年期限或以下的短债为5笔,占29.4%,环比下跌了36.4%;2至9年期限的为10笔,占58.8%;10年或以上的为2笔,占11.8%。

数据来源:港交所公告、观点指数整理

另据外电引述消息指,国内银行间市场交易商协会最近召开座谈会,计划将进一步放宽银行间的债务融资工具发行条件,包括将公司债发行年期由1年及以上放宽至1年内、取消待偿还余额不超过净资产40%的要求,以及大幅扩大可享受注册便利的发行人范围,由两类变成四类,同时优化第一类企业准入标准,将现时逾110间扩大至约300间。

3月发债年期上有近6成房企为2至9年期限,预计措施实际落实后,将影响房企发债年期的选择。

数据来源:港交所公告、观点指数整理

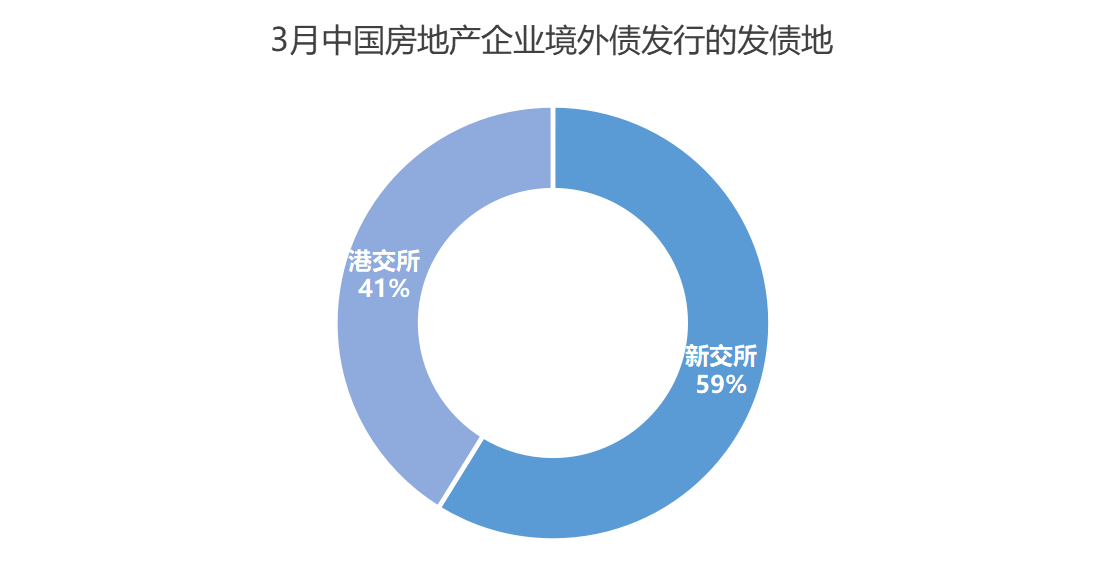

观点指数留意到,本月境内及香港上市房企选择于新交所发行的美元债比例小幅超越了港交所。上月曾提到,由于新加坡政府的补助及港交所收紧条件,预计该趋势将持续,并有上升空间。