我国重点房企ABS存量近4000亿 资产证券化持续成为融资热门

资产证券化持续成为房企融资的热门。4月30日,万科、弘阳、新希望、中梁地产、天恒置业等房地产企业拟发行的ABS项目获交易所更新状态。其中,万科拟发行的合计23.71亿元购房尾款ABS获深交所受理。

前一日,融创、宝龙、阳光城等多家房企的ABS项目状态亦有所更新。这些迹象表明,房地产企业资产证券化的融资步伐在进一步加快。

若把时间线放长,实际上进入今年以来,房地产开发商资产证券化的进程某种程度上都有所加快。随着1月16日,中交地产8.07亿元供应链金融ABS 成功发行;1月21日,滨江集团20亿元供应链ABS获无异议函;2月17日,印力商置33.7亿元ABS获通过。

乐居财经此前统计的一项数据显示,仅在1-2月份,房企ABS进度获更新的总金额就达到404.72亿元。期间,除了鑫苑置业一笔6亿元购房尾款ABS和福晟集团一笔5亿元ABS被终止,其余房企的融资进程似乎按下快捷键。

从这整个资产证券化融资市场而言,企业ABS发行数量和规模也在不断增长。Wind数据显示,2020年一季度,ABS市场共发行项目326只,发行规模达4063.20亿元,较去年同期增长8.19%。

据了解,房地产ABS主要包括供应链ABS、购房尾款ABS、物业费ABS、商业房地产抵押贷款支持证券(CMBS)和类REITs五类。

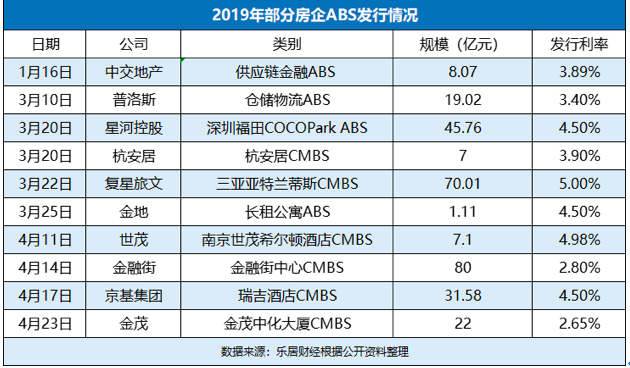

今年一季度,房地产ABS方面,CMBS和类REITs合计发行5单产品,募集资金102.99亿元。当中,仅复星旅文在3月22日发行的三亚亚特兰蒂斯CMBS,规模就超过70亿元。

曾有市场人士对乐居财经表示,在新冠疫情这场“黑天鹅”的影响下,房企融资进程加快主要是因为各大交易所为了配合舒缓企业资金压力,所以在发债方面有所放松。

随2016年以来的这股调控潮到来以后,房地产企业在银行信贷、非标融资、股权融资、境内债务融资以及境外债务融资都受到严格监管的情况,资产证券化作为房企金融创新工具,正在变得越来越普遍。

一方面,这自然是房企在此前融资渠道均受阻碍情况下的一种创新融资手段;另一方面,对比境外发债的一些高成本融资,资产证券化的融资手段,其成本要低出不少。

以复星旅文此前发行的三亚亚特兰蒂斯CMBS为例,该计划发行规模70.01亿元,其中优先级CMBS的发行规模68亿元,票面利率仅为5%。

与此同时,就乐居财经统计的今年以来房企发行的ABS情况来看,4月份,由金茂发行的22亿元“中信证券-金茂中化大厦资产支持专项计划”,票面利率甚至仅为2.65%。而其余企业发行的ABS,利率也在3%-5%之间。

在2019年,房地产企业的债券融资平均成本就达到7%,而一些开发商在境外发行的美元债,其利率甚至达到10%以上。相对比而言,发行ABS的融资成本要温和很多。

中信建投此前发布的报告显示,我国重点房企ABS存量近4000亿。从结构上来看,龙头房企ABS融资存在两极分化;中型房企中发行ABS动力更强,均值基本在30-70亿元上下。

从目前的融资市场表现来看,随着房地产企业多样化融资的推进,资产证券化或将成为房企重要的融资渠道之一。