2月中下旬一线客流逐步回升,低线城市迎来“消费反弹”

赢商云智库统计全国一二三四线193个城市3726个购物中心2019年11月-2020年2月日均客流数据,持续发布《购物中心客流波动图谱》系列研究,探究各线级城市购物中心客流不同影响程度及原因,预判商业复苏机会,为不同线级城市商业提供数据决策参考。本文为2月份系列报告。

报告第一篇:《一二线城市购物中心客流波动图谱以及复苏机会研判》

在过去将近2个月里,国内新冠疫情从猝然爆发到各地高效防治取得阶段性成效。尽管在严格防控下,2月初全国购物中心客流“断崖式”下降,但在2月中下旬开始,除湖北以外省市疫情开始迎来积极变化,伴随着复工复产以及餐饮堂食逐步有序恢复,“憋坏了”的消费者开始以“补偿性消费”弥补身心所失,零售商业地产市场“迟到的开年”终于初见苗头。

1

疫情强冲击下,

二线/三四线城市mall客流更“难扛”

▌二线/三四线城市mall客流“跳水”幅度较大

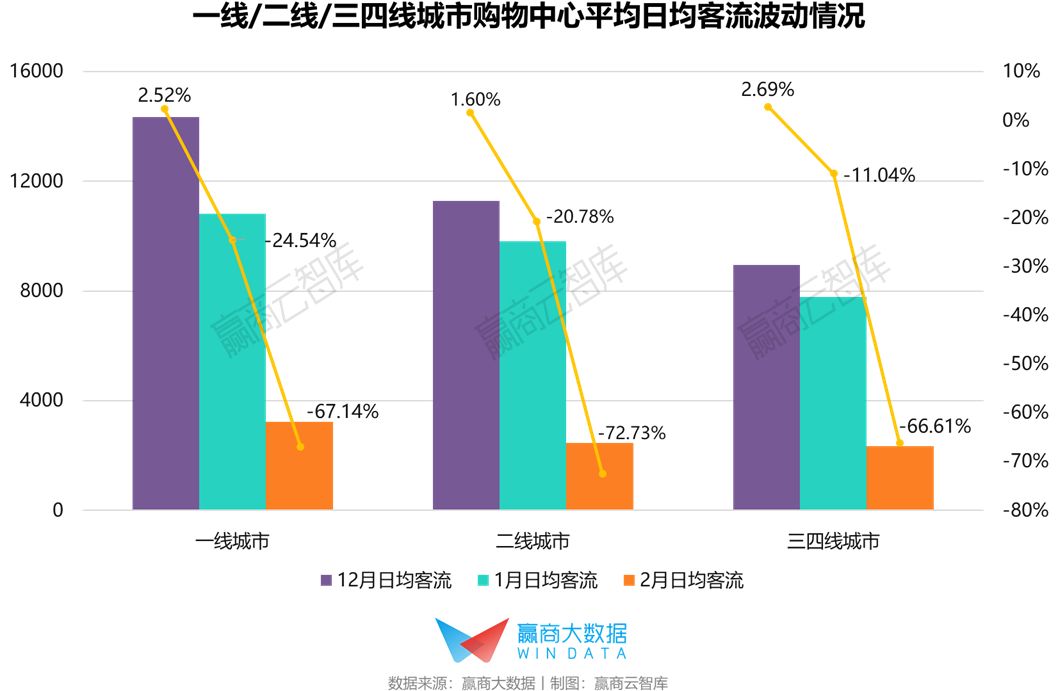

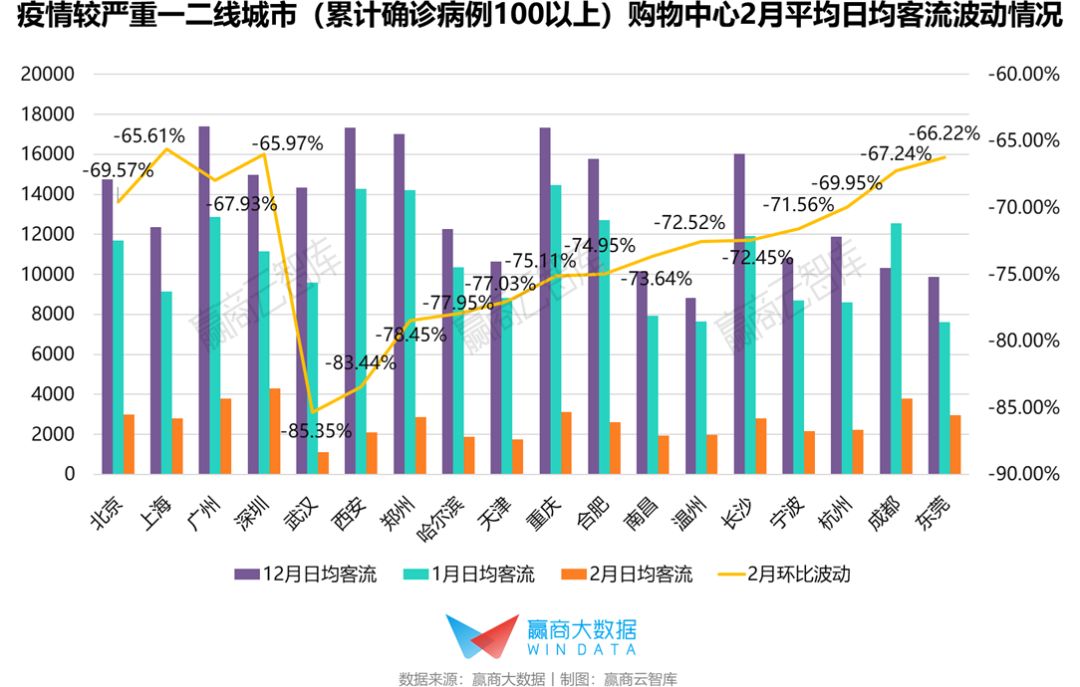

全国各线级城市购物中心2月客流表现较1月出现明显反差。1月疫情爆发初期,对疫情重视程度高、线上购物便利的一线城市,客流下滑幅度较高于二线、三四线城市。而二线、三四线城市购物中心对疫情反应相对“滞后”,在2月呈现出“大跳水”迹象;随着疫情防控到位,一线城市购物中心客流逐渐复苏。

▌二线、三四线城市疫情情况与客流波动情况重合率居高

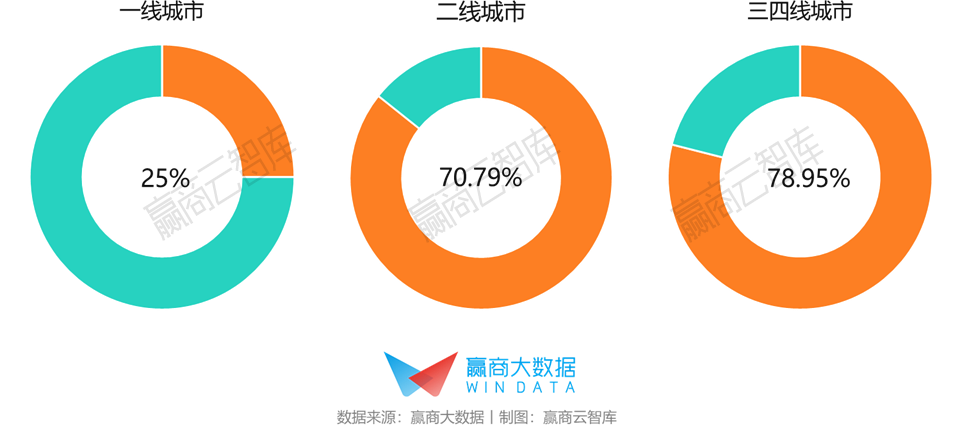

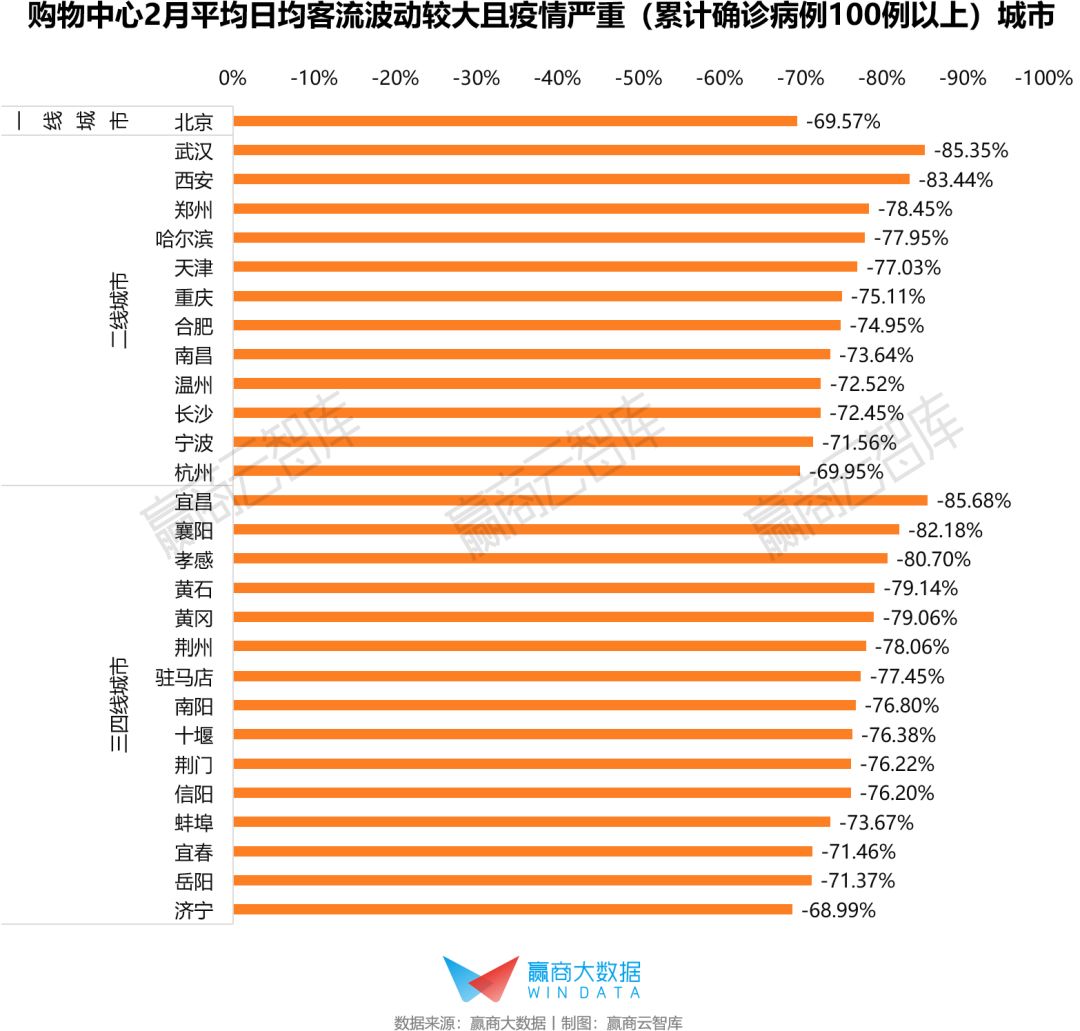

2月,全国一二三四线城市购物中心平均日均客流下滑68.9%,从各线级疫情严重(累计确诊病例100例以上)的城市中,购物中心平均日日均客流下滑幅度大于全国平均值的城市占比来看,一线城市中仅北京客流下滑幅度达69.57%;二线、三四线城市疫情情况和客流波动情况重合率均超70%,可见疫情对低线城市购物中心客流冲击较大。

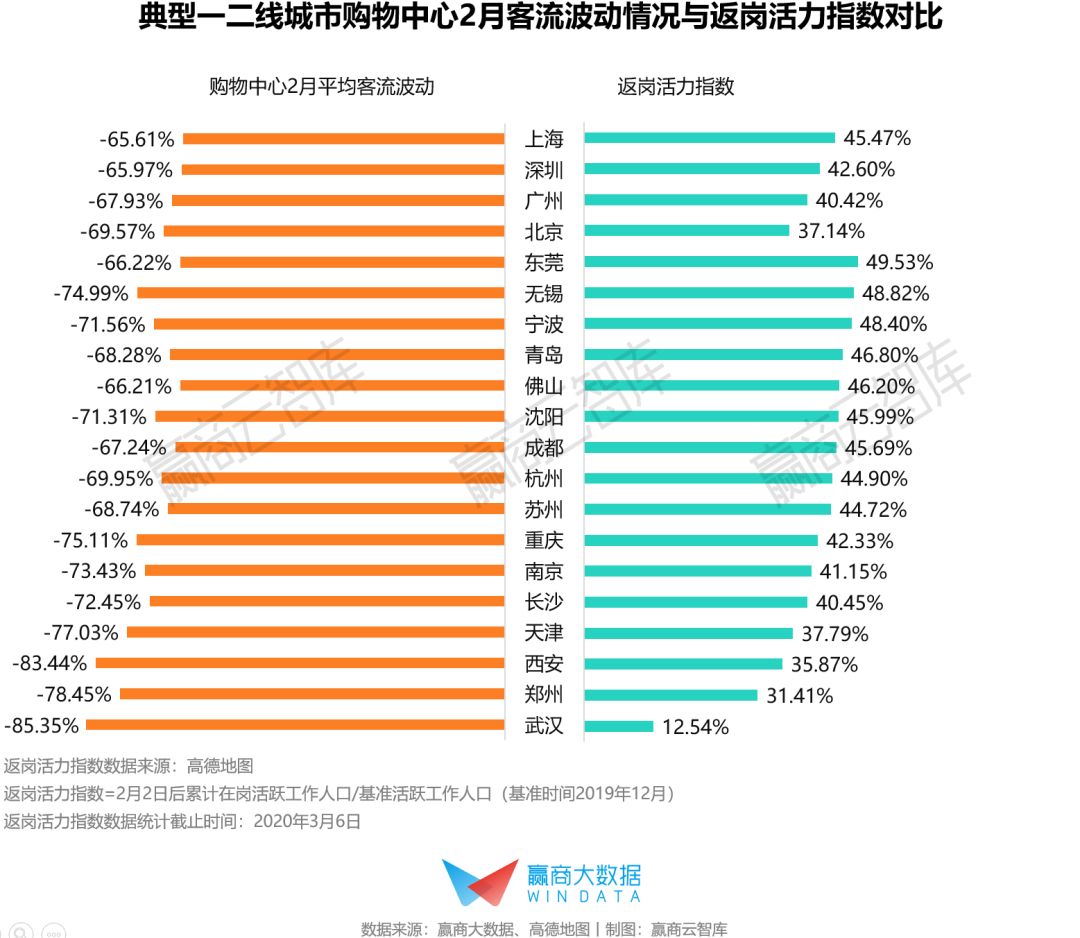

▌一线城市返岗活力指数越高,客流下滑幅度越小;东莞领衔二线城市复苏

复工复产,是商业复苏的关键信号。一线城市购物中心客流波动情况和返岗活力指数呈正相关关系。二线城市中,东莞领衔全国复工率,返岗活力指数为49.53%,购物中心客流下滑幅度66.22%也低于平均值。

2

多城市“消费回弹”趋势明显

▌北上广深、莞蓉杭客流下滑幅度在平均线以下,预计较早出现“消费回弹”势头

一线城市虽均有超350例确诊病例,但疫情严重下购物中心积极“自救”,且较早出现复苏势头,客流下滑幅度均在65%-70%之间;东莞、成都、杭州返岗活力指数均较高,复工人口流入及城内复工人口出行,一定程度上为客流“止损”。

▌东莞、成都、杭州商业预计复苏较快,北上广深稳步“回暖”

东莞、成都、杭州确诊病例均在200例以内,且治愈率高,死亡率低,民众恐慌程度较低,对商业复苏信心较高;四个一线城市虽确诊病例数量较高,居民对出门消费仍较为谨慎,但购物中心已逐步恢复正常营业时间、恢复有序堂食,为后续稳步复苏做足准备。

尽管距离疫情爆发前客流水平仍有较大差距,但一二线城市典型购物中心在2月中下旬疫情基本得到控制后,客流均较疫情爆发期间有明显上升,释放趋好信号。典型购物中心如深圳中航城天虹购物中心、上海徐汇绿地缤纷城更是有超100%的客流涨幅。

▌上海领衔一线城市补偿性消费趋势,武汉虽“受伤”但消费势能不可忽视

上海、青岛、南京补偿性消费趋势最为明显。2019年,上海GDP稳居全国首位,消费势能强劲,“被宅家”多时的消费者亟待补偿性消费机会;青岛、南京在此次疫情中,确诊病例均在100例以内,虽疫情并未严重爆发,但居民仍响应疫情防控号召,未能正常消费,对补偿性消费需求迫切。

武汉虽深陷此次“疫情泥潭”,但作为千万人口级别城市,武汉消费潜力强劲,2019年GDP位居全国第7,增速更是超过四大一线城市。此外,武汉拥有超90家购物中心,全方位满足不同客群多元消费需求,2019年更有超200家首店进驻,商业创新动能巨大。疫情过后,武汉居民被严重压抑多时的消费欲望有望释放,城市补偿性消费趋势较为明显。

3

市级商圈、新兴商圈初现复苏迹象

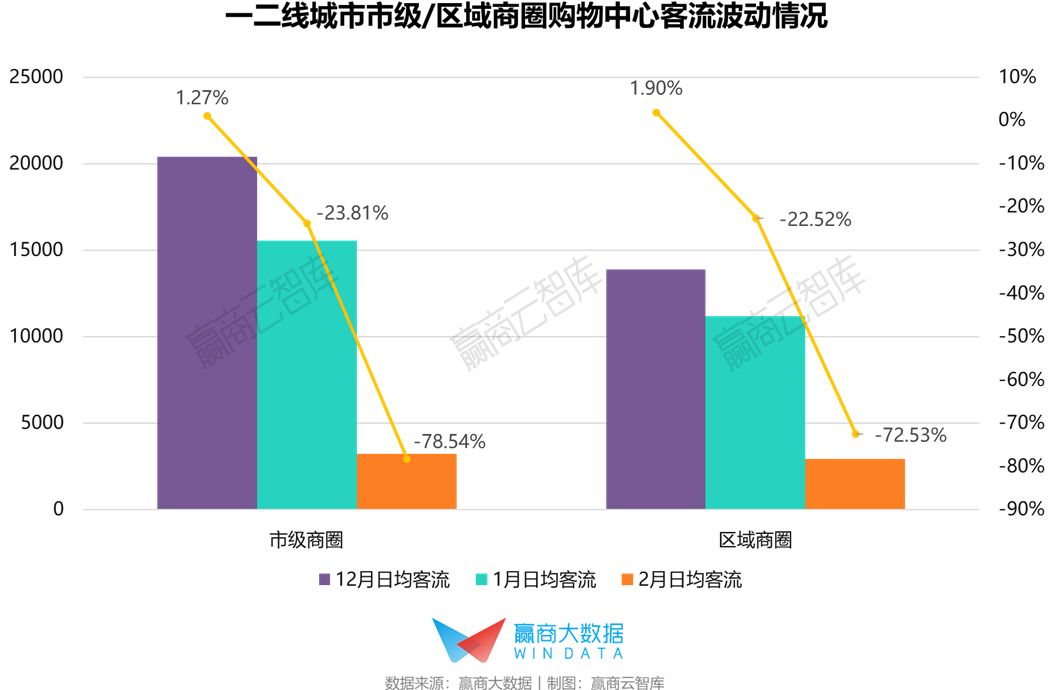

▌市级商圈整体冲击更大,但回暖较快

“全民宅家”期间,近距离消费成主导,区域商圈即可满足,辐射全市的市级商圈受疫情影响较大。

而随着疫情得到控制及复工有序推进,写字楼林立的市级商圈购物中心客流有望较快回升,如上海IFC在疫情趋向平稳阶段(2月18日-29日)客流比疫情爆发期间(1月24日-2月17日)有超40%的提升。

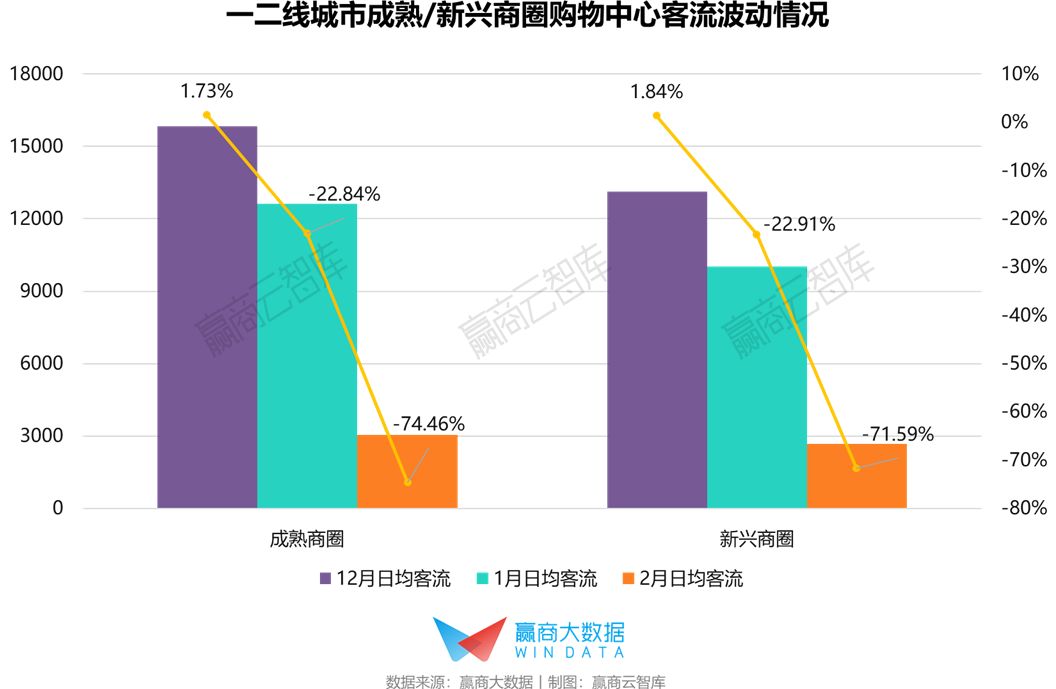

▌消费者避免“扎堆”成熟商圈,新兴商圈复苏苗头或更凸显

成熟商圈商业聚集,基础配套齐全,且居住人口众多,消费者趋向避免扎堆,在菜市场、街铺等场所就近进行生活物资采购,对前往购物中心消费欲望降低。

疫情平稳后,消费者对于扎堆聚集仍然谨慎,商业密度较小的新兴商圈或率先凸显复苏苗头,如深圳卓悦汇2月下旬客流较疫情爆发期间涨幅超50%。

▌武汉商圈受伤较重,西安、重庆“旅游功能型商圈”表现低迷

购物中心客流下滑幅度较大的10个商圈中,武汉占了7个,在疫情结束前武汉商圈复苏仍较缓慢;西安大雁塔商圈、西安钟楼商圈、重庆解放碑商圈旅游客群云集,在旅游业低迷的疫情期间受冲击较大。

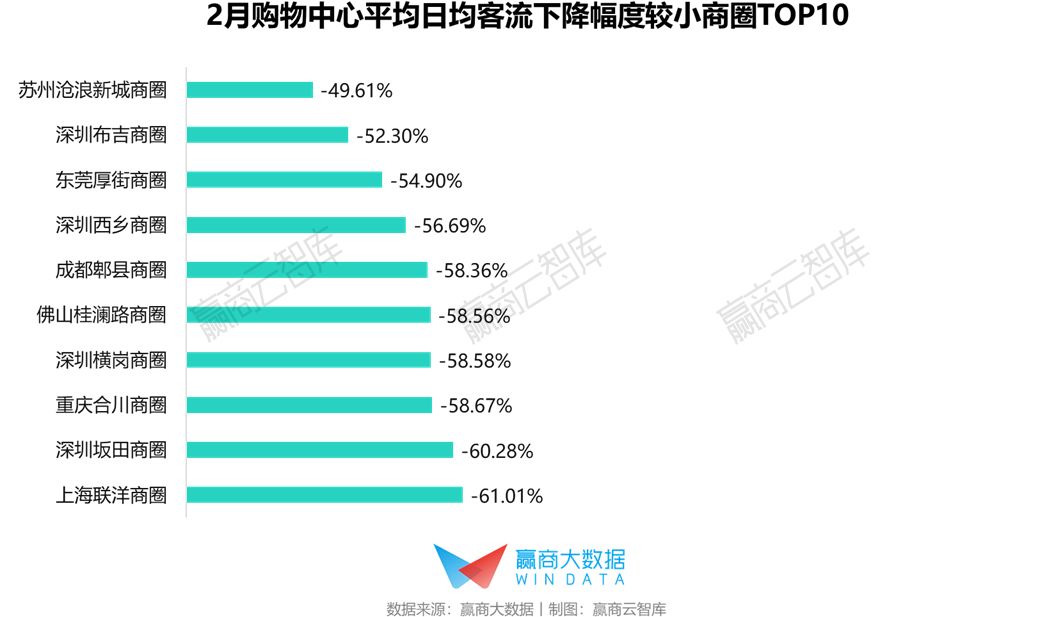

▌客流下滑幅度较小商圈均为区域商圈,广东商圈表现良好

购物中心客流下滑幅度较小的10个商圈均为区域商圈,疫情期间消费者对基本民生需求较大,趋向就近消费。其中,6个商圈属于广东,广东年后气温已逐渐回暖,更早的“春暖花开”对消费者出门欲望有一定拉动作用。

4

高档次、小体量、开业时间短mall

客流或率先回暖

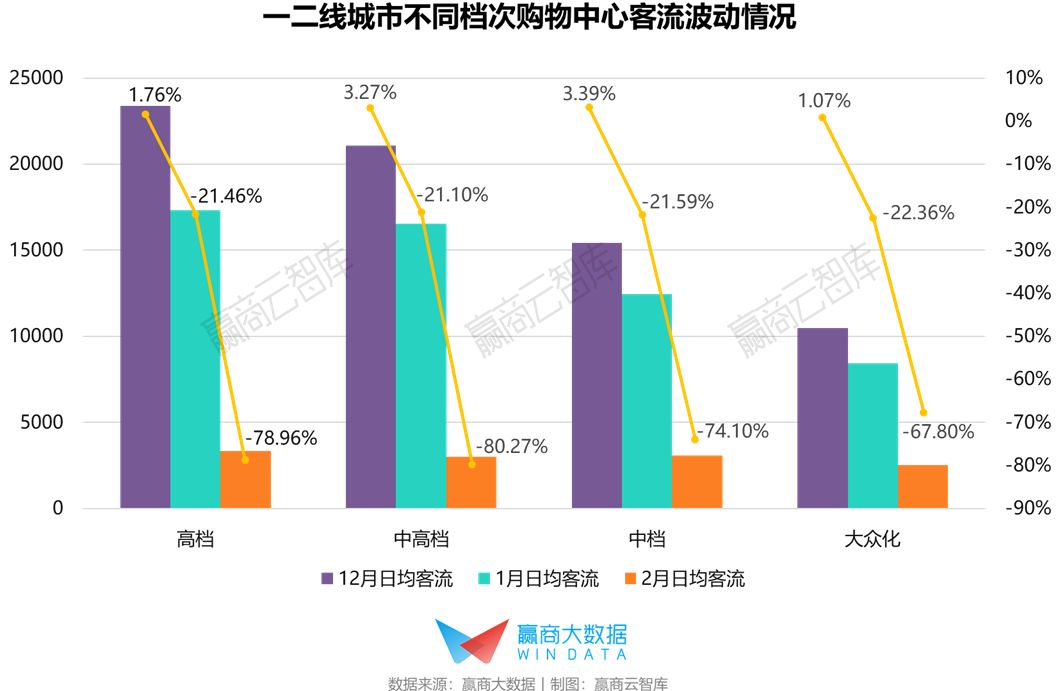

▌大众化mall客流下滑较小,高档mall或复苏较快

疫情期间,消费者对于奢侈品、轻奢品消费欲望低迷,高档、中高档购物中心客流影响较大;相反,大众化购物中心满足刚需消费需求,受疫情冲击相对小。

但“佛系宅家”多时,消费者高端消费缺失,高档购物中心或成疫情平稳后“补偿性消费”首选场所,如上海港汇恒隆广场在2月中下旬疫情趋向平稳后,客流较疫情爆发期间提升近70%。

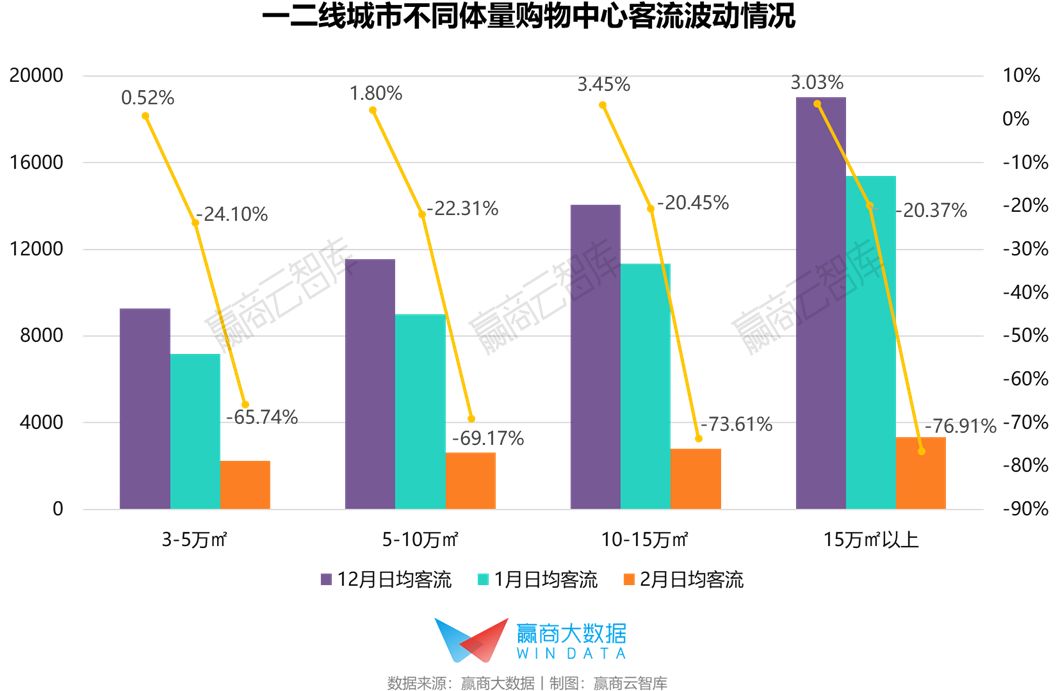

▌mall体量与客流下滑幅度呈正相关,小体量商业满足疫后“速逛速决”消费新趋势

与1月份表现相反,2月购物中心体量越大,客流受疫情影响越大。疫情期间,家庭消费、亲友聚会被按下“暂停键”,满足全客层多元消费需求的大体量购物中心“门可罗雀”。

疫情平稳后,消费者虽想出门但仍有担忧,适合“短暂放风”的小体量购物中心更能满足“速逛速决”的新需求,典型购物中心如上海K11客流回升较快。

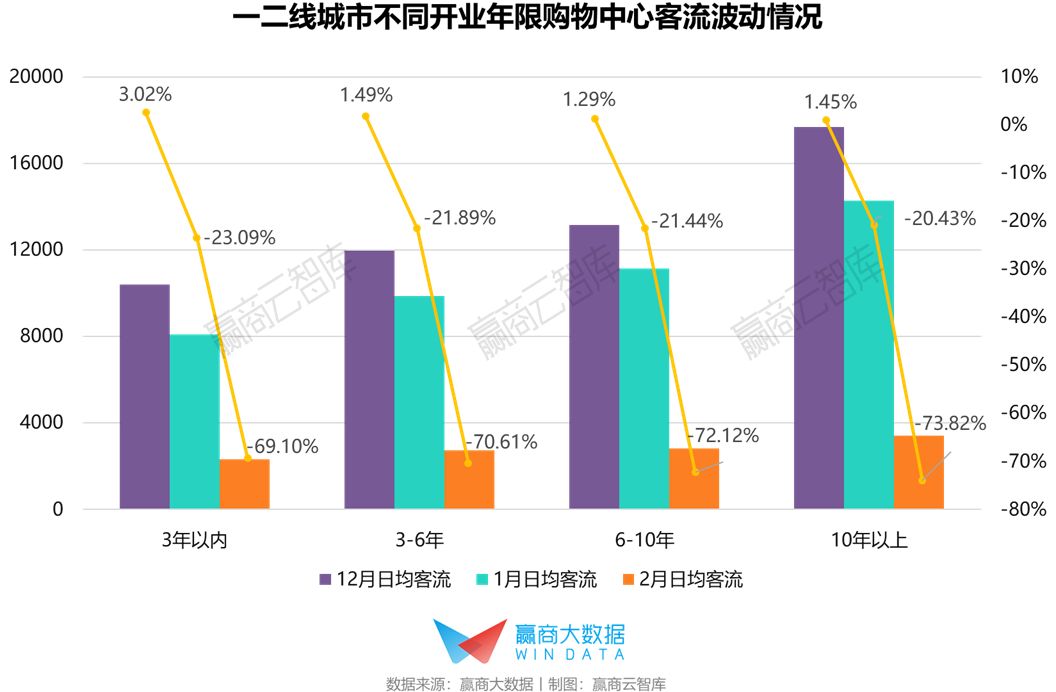

▌mall开业年限与客流下滑幅度呈正相关,消费者对3年内新mall防疫措施信心更高

不同年限购物中心2月客流表现,也与1月反差明显。1月年轻人率先重视疫情,主打“潮流新地标”的新mall受冲击较大;2月份民众对疫情均有清晰认知,开业时间较长的购物中心反而因为卫生、通风硬件投入使用时间较长,有一定损耗,或相对降低消费者信心。

疫情平稳后,消费者对开业年限较短的购物中心如深圳来福士广场防疫措施、医疗卫生硬件信心更足,因此客流回升相对更快。

报告第二篇:《三四线城市购物中心客流波动图谱以及复苏机会研判》

2月份疫情正式进入高发期,广泛的社会关注和严谨的防控措施,令三四线城市购物中心客流陷入“苦战”。随着确诊人数达至峰值,疫情在月中出现了下降拐点,部分地区商业复苏迹象逐步浮现,“补偿性消费”的机会窗口正在悄然打开……

1

2月客流“见底”,

疫情严重城市初现复苏曙光

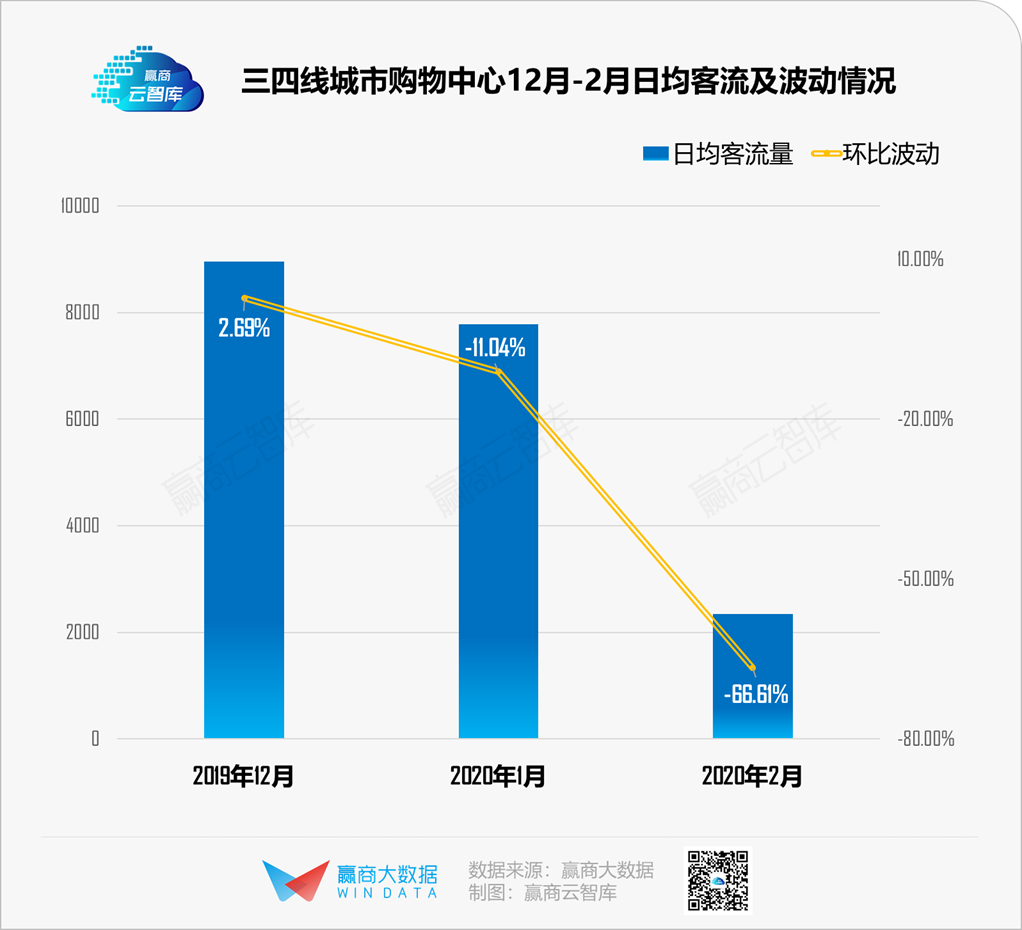

▌2月疫情冲击波凸显,客流“大跳水”

2月份,疫情全面进入攻守期,全民“不出门、不添乱”,令客流大幅下降55.57%。

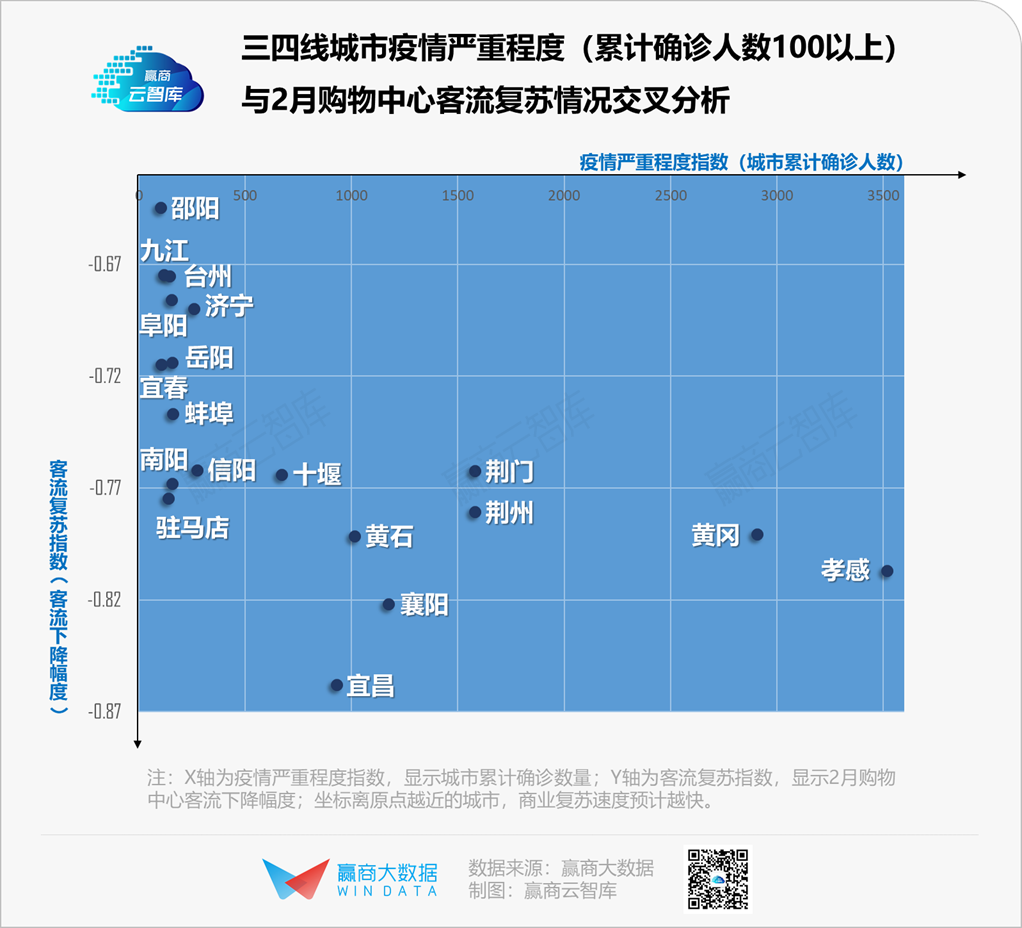

▌邵阳、九江、台州复苏较快,湖北十堰、黄石将在疫后“率先跑出”

疫情严重的三四线城市中,邵阳、九江、台州、阜阳、济宁等城市预计最快复苏。邵阳2月中旬治愈率已达60%以上,居全国前列,大众外出消费的信心恢复较快;九江日前已逐步开放餐饮堂食。

确诊人数较多的湖北城市复苏速度较慢,其中十堰、黄石疫情相对较轻,客流下滑幅度较小,是湖北省内预计较快复苏的城市。目前,十堰全市已有861个规模以上企业复工复产,市域内公路客运亦开始有序恢复;黄石城区各大商场、超市恢复对市民开放,黄石万达广场、武商超市、摩尔城广场等25家商超已开门营业。

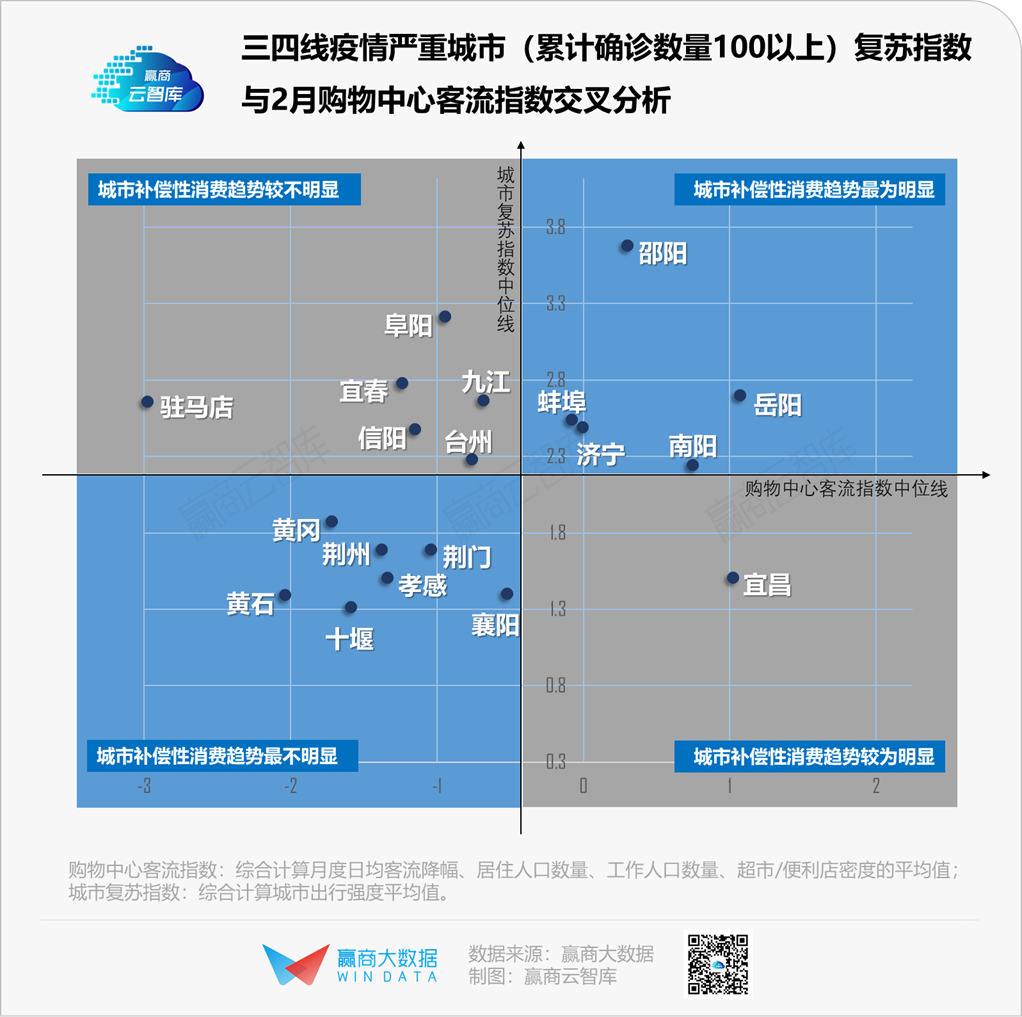

▌预计邵阳、岳阳补偿性消费趋势最明显,宜昌消费势能强劲

邵阳、岳阳、蚌埠、南阳、济宁的补偿性消费趋势最为明显;2月份岳阳的服务业虽受疫情影响较大,但CPI同比上涨4.4%,环比上涨0.7%,显示消费意欲较强,消费水平不断提高。南阳近年加大高质量消费供给,在2019年百城消费者满意度测评中居华中首位,1、2月累积的消费势能将较快释放。济宁人口的城镇化率快速增长,为商业提供内核动力。

宜昌虽然位于湖北疫区,却表现出较为明显的补偿性消费趋势;宜昌2019上半年GDP总量在湖北省排名第二,商业地产增量提速,已形成较强的商圈聚合力和消费惯性。

▌复苏新机会:数字化转型抢占“小镇青年”市场,刚需消费亟待升级

短期(3-6个月):

优质项目的数字化营销、线上社群运营在此次疫情中优势凸显,为线上渗透率还不高的三四线城市培育出新机遇;复工复产进行时,正是购物中心以全新面貌重新唤起消费欲望的时机,场所端可通过线上公域、私域流量,抢占“小镇青年”这一潜力消费群的心智。

中长期(6个月以上):

三四线城市以往的消费集中在传统的核心商圈,疫情的到来打破了固有的消费习性,小体量、分散型的项目重新获得重视,“家门口”商业将迎较大发展空间。此外,疫情凸显了低线城市对大众化消费的依赖度,因此在品牌升级的策略上,项目应重点引进认知度较高的国内一二线品牌,以及民生服务型头部品牌。

2

客流受波及程度南北分化,

大众化、小体量、新开mall免“疫”力更高

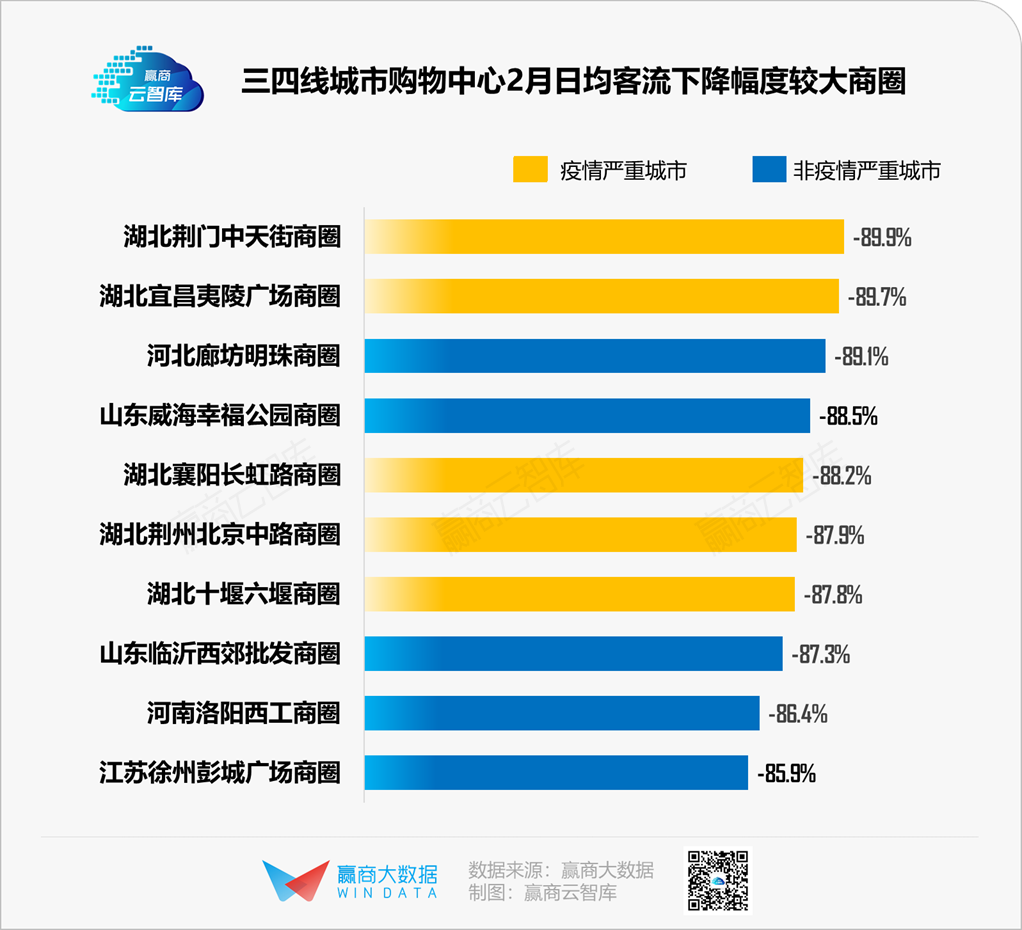

▌商圈分析:湖北及其以北地区商圈客流严重受挫,华南、西南商圈影响较小

十大客流降幅较大的商圈中有5个位于湖北省疫情严重城市,其余集中在湖北以北的几大省份:河北、河南、山东、江苏;当中,河北廊坊明珠商圈、山东威海幸福公园商圈2月客流下降幅度分别达到89.1%和88.5%。

客流降幅较小的商圈主要位于华南及西南地区,包括福建、四川、贵州、湖南、广东等省份。2019年福建迎来增量新势,不少项目下沉如三明、莆田等三四线,社会消费品零售总额亦录得双位数增长,新兴商圈的消费热情较高。此外,四川的自贡五星街商圈客流受影响程度最小,自2月下旬起,该商圈商户复工率已达到了80%。

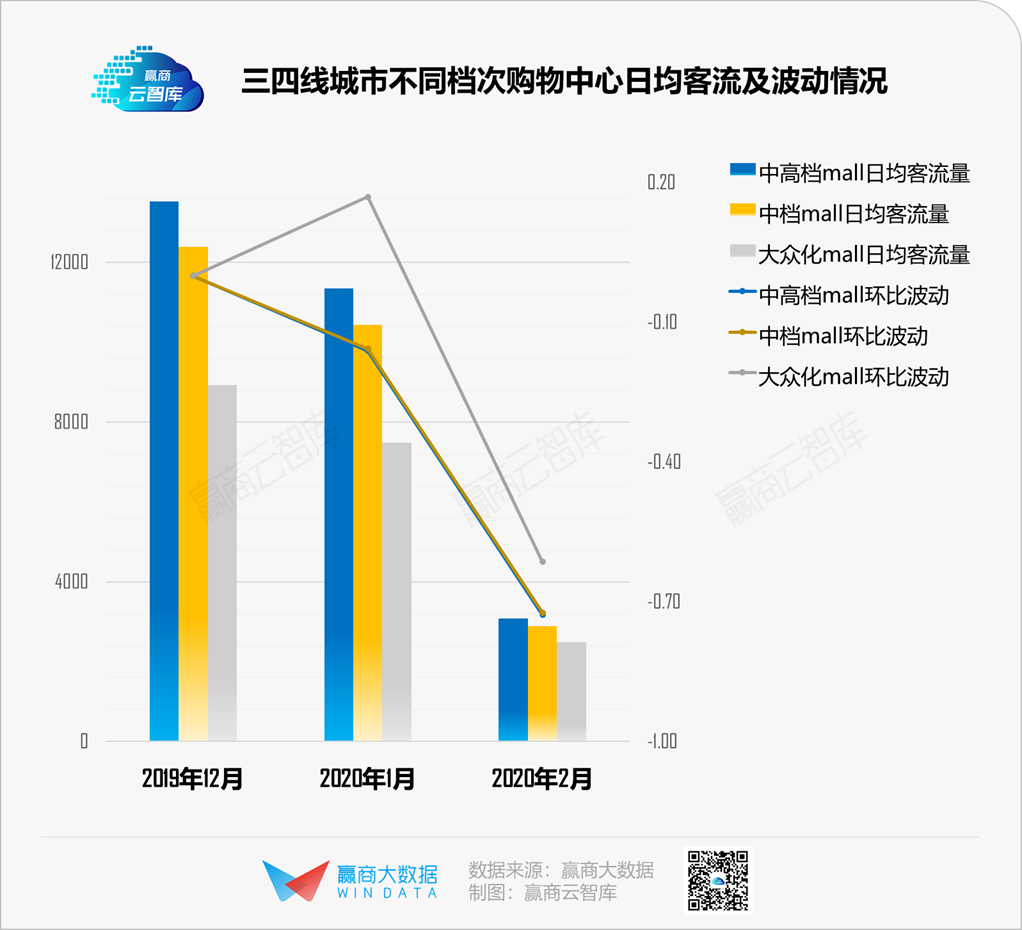

▌项目档次分析:大众化mall“刚需”属性明显,客流降幅较小

项目档次和客流呈现负相关特性,档次越高,客流下滑幅度越大。大众化购物中心1月客流冲高,2月大幅度回落,但受影响程度仍不及中高档、中档项目;大众化商业与基本生活消费需求关联度更大,“刚需”属性更为明显。

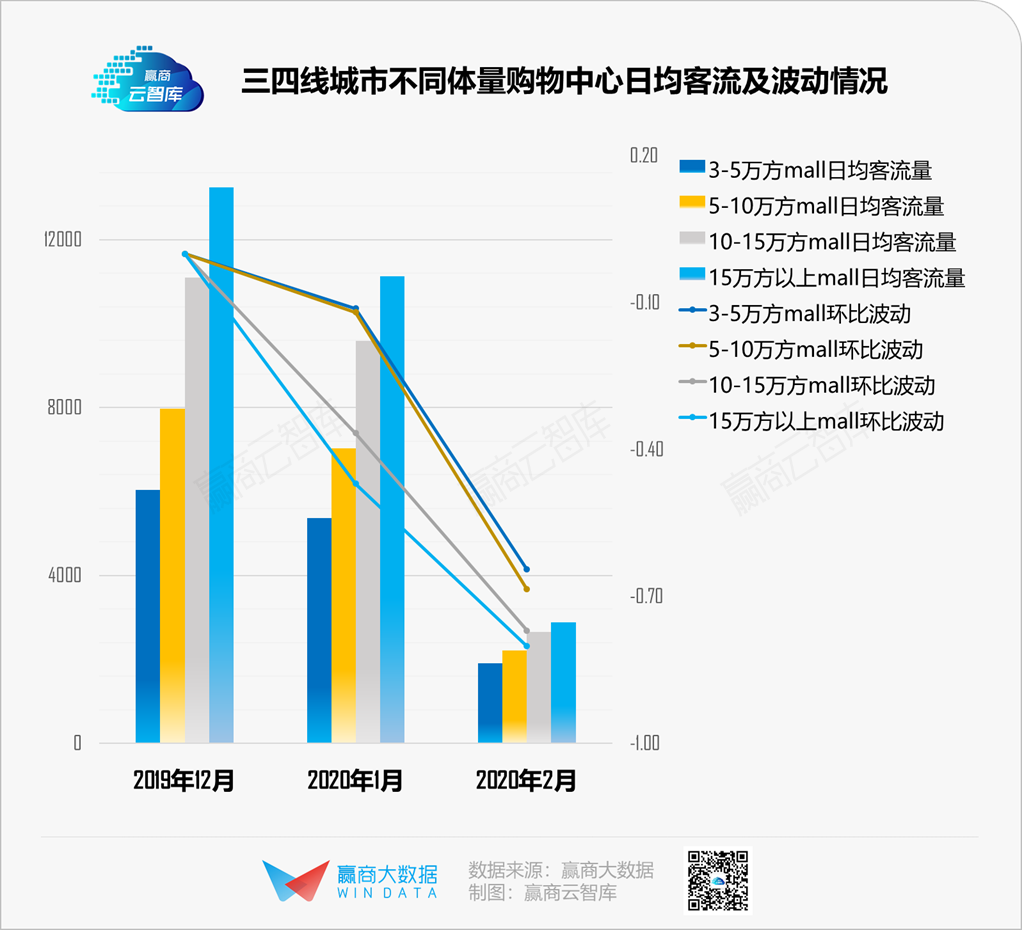

▌项目体量分析:10万方以上mall客流落差更大

项目体量和客流呈现负相关特性,体量越小,客流下降越慢。3-10万方购物中心2月客流比1月的下滑速度更快,但降幅不及10万方以上项目;体量较小的商业体辐射范围较小,在疫情中受长距离交通停滞的影响也较小,客流落差不如大体量项目。

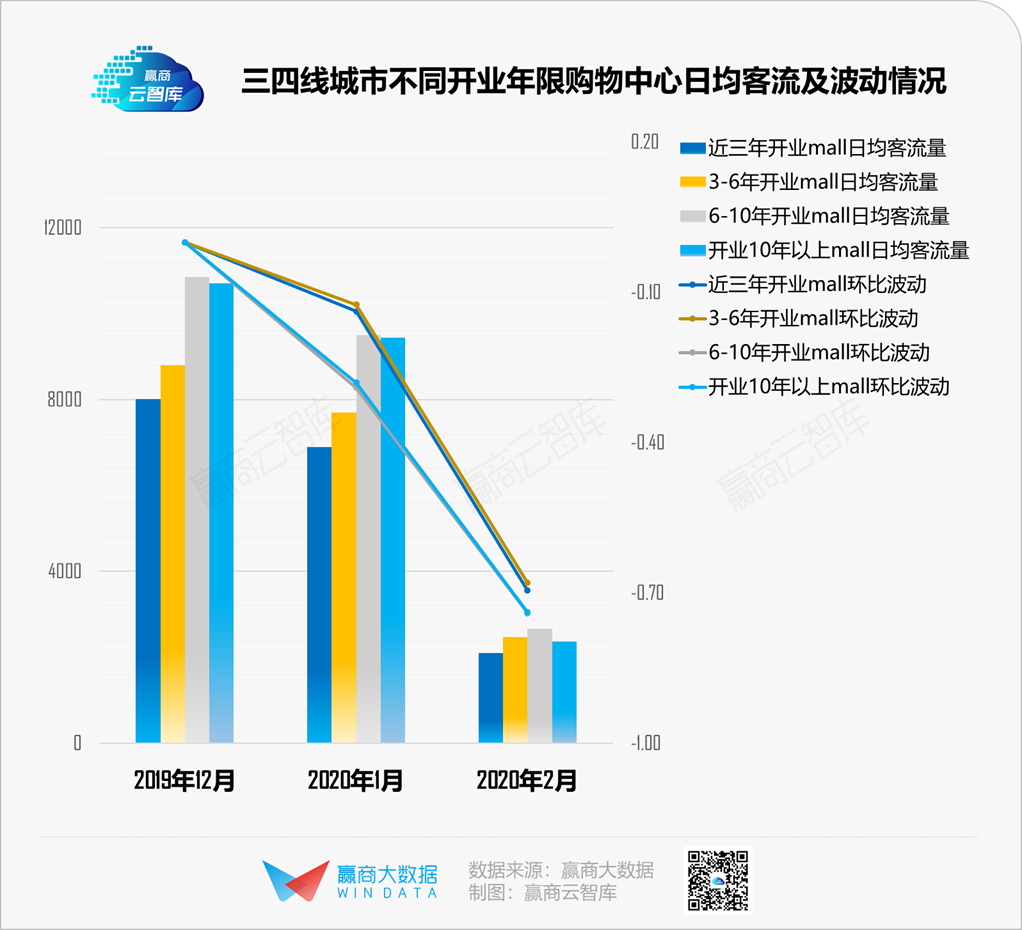

▌项目开业年限分析:“mall龄”越短,客流受影响幅度越小

近6年开业购物中心客流下降速度更慢,幅度更小。近几年头部开发商的下沉战略,为三四线城市带来更多优质项目,其数字化服务、线上转化、社群运营能力更强,在疫情中的抵御能力更高。

· end ·

赢商云智库原创稿件,如需转载,请告知

作者丨 梁楚童 胡倩聪