房企发债融资步伐加快 7月未过半房企美元债发行总额已超33亿

年初,也是融资窗口期,房企们密集发债。2020年1月房企融资总额达120亿美元,2月融资总额近百亿美元。3月以来受疫情影响,融资减少。之后随着疫情的逐渐减轻和行业的回稳,融资通道又陆续恢复正常。

据乐居财经统计,2020年上半年,91家房企的发债总量为4395.3亿元,同比增长约6%。海外债的发行金额约307.27亿美元,占发债总额的49.4%,海外债依旧占据着“半壁江山”。

房企在上半年所发行的海外债平均利率为8.6%,与2019全年相比下降了0.6个百分点,利率超过10%的高息债占比近四成。其中,鸿坤地产所发行的一笔5500万美元的海外债利率高达14.75%。

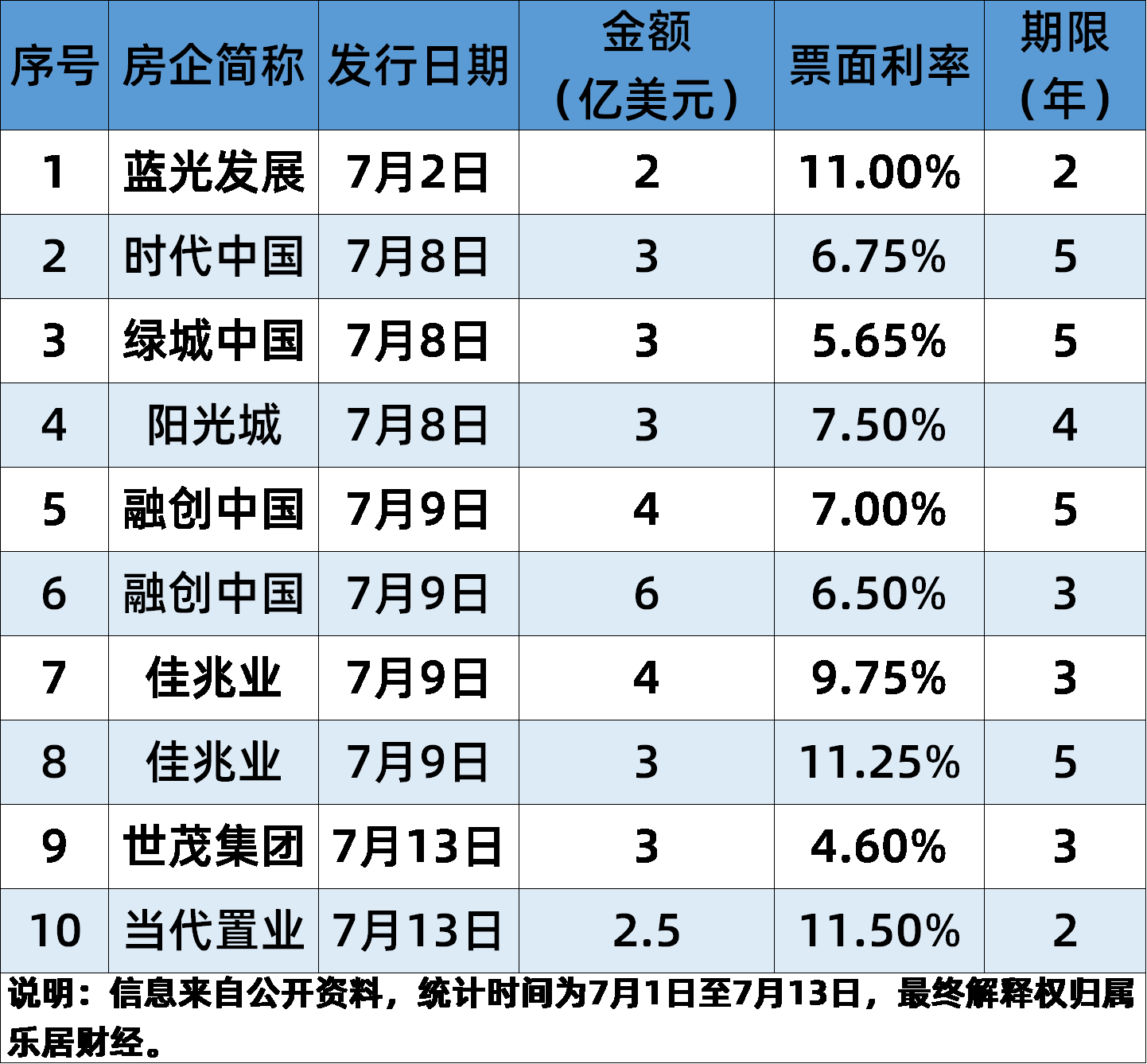

6月,房企发债融资步伐加快,多家房企共发行23笔美元债,合计高达63.3亿美元,平均每月海外债发行额超10亿美元。7月刚过去两周不到的时间,已有8家房企共计发行了10笔,合计33.5亿美元的海外债。

值得注意的是,当代置业海外债的发行利率一直位于较高水平。今年初,当代置业发行的两笔优先票据的利率分别为11.95%和11.8%。去年,当代置业发行的一期海外债利率高达15.5%,创下了近年来美元债最高融资成本的记录。

2018-2019年,当代置业的总利息分别为13.29亿元、18.04亿元,分别占当期归母净利润的253.14%和246.79%,高额的财务费用在一定程度上拖累了当代置业的财务表现。加上7月初的发债,截至目前,当代置业在今年已发行了6亿美元的海外债券,利率均在10%以上,据公告,所得款项的大部分将会被用于再融资。

并且,其最新发行的一笔海外债券为折价发行,票据发售价为本金的98.3%,也就是说,真实的融资成本比11.5%更高。

相比之下,世茂的融资利率低得多。世茂集团于7月13日发行的一笔3年期的美元债,利率仅为4.6%,惠誉给予该美元票据“BBB-”的评级,与世茂的高级无抵押评级一致。

7月9日,佳兆业发行7亿美元优先票据,该次发行包括一笔4亿元9.75%的2023年9月到期的优先票据和一笔3亿美元11.25%的2025年到期的优先票据。本次发行获得140个机构投资者认购,认购总额近40亿美元。截至目前,佳兆业已发行22亿美元的海外债,平均融资利率9.35%。

融创中国与佳兆业于同日发行的海外债券,在金额相当的情况下,融创中国的利率明显低得多。但与其他头部房企相比,融创中国尚存在一定差距。