比音勒芬俘获了“中年成功人士”,但它还有这些潜在问题

贵妇团的“标配”除了爱马仕包还有什么?当然少不了高尔夫社交。《三十而已》顾佳和许幻山参加的富商高尔夫聚会中,大家穿的不是Ralph Lauren或Hugo Boss,而是比音勒芬 (BIEM.L.FDLKK)。

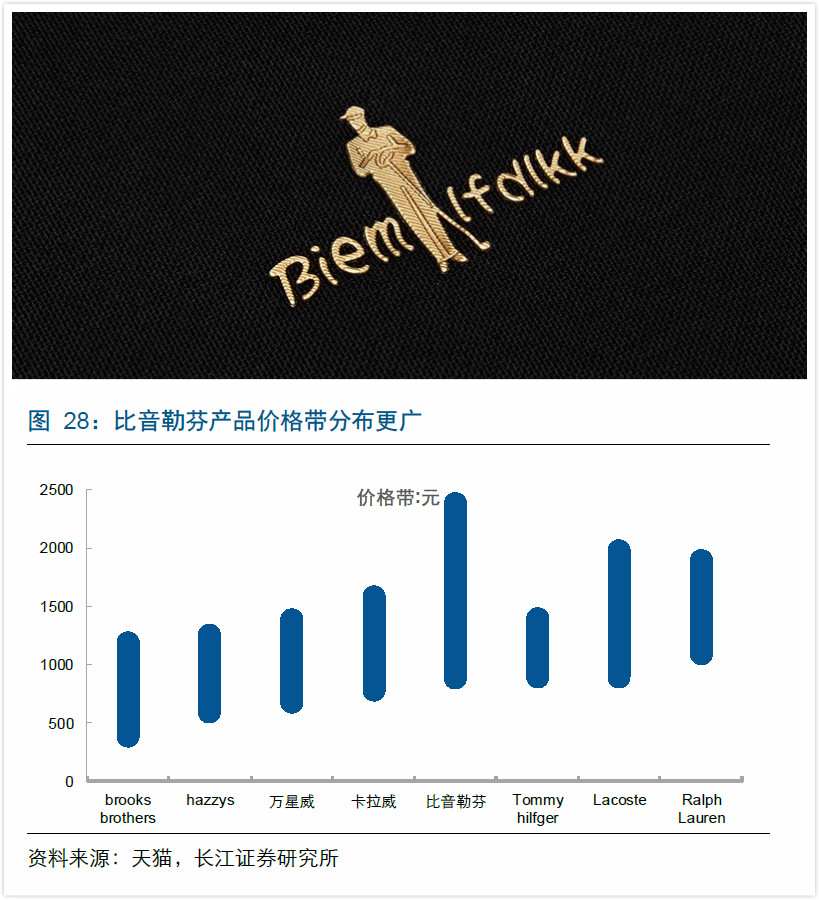

电视剧植入之外,现实生活中恒大集团主席许家印也成了它的活体广告牌。比音勒芬动辄800元+的Polo衫和EMPORIO ARMANI不相上下,百度里一个关联问题是“比音勒芬和阿玛尼哪个更高档”。

1、比音勒芬有多厉害?

比音勒芬这个音译名让人误以为它是洋品牌,但其名字中“FDLKK” 这串辅音字(乱)母(码)还是暴露了它的本土基因。总部在广州的比音勒芬是A股上市的休闲服装企业。去年收入达到18.3亿元人民币。目前它在全国有近900家门店,还打算进一步下沉,把门店数增加到1500-2000家。

比音勒芬在网上的通稿中展示的“发家路”可以这样概括:创始人对自己代表群体——“高净值人士”需求的精准洞察。温州老板谢秉政在改革开放后做印刷、文具等小商品赚了第一桶金之后,开始“染指”服装生意。他自称从九十年代末开始代理华伦天奴和圣罗兰的男装。

太高端的男装没卖出去,谢秉政却发现了中年男性消费者对中高端休闲装和“自我表达”的需求。2003年他成立了比音勒芬,瞄准了高尔夫服饰这一细分品类。第一年就开了20家门店。

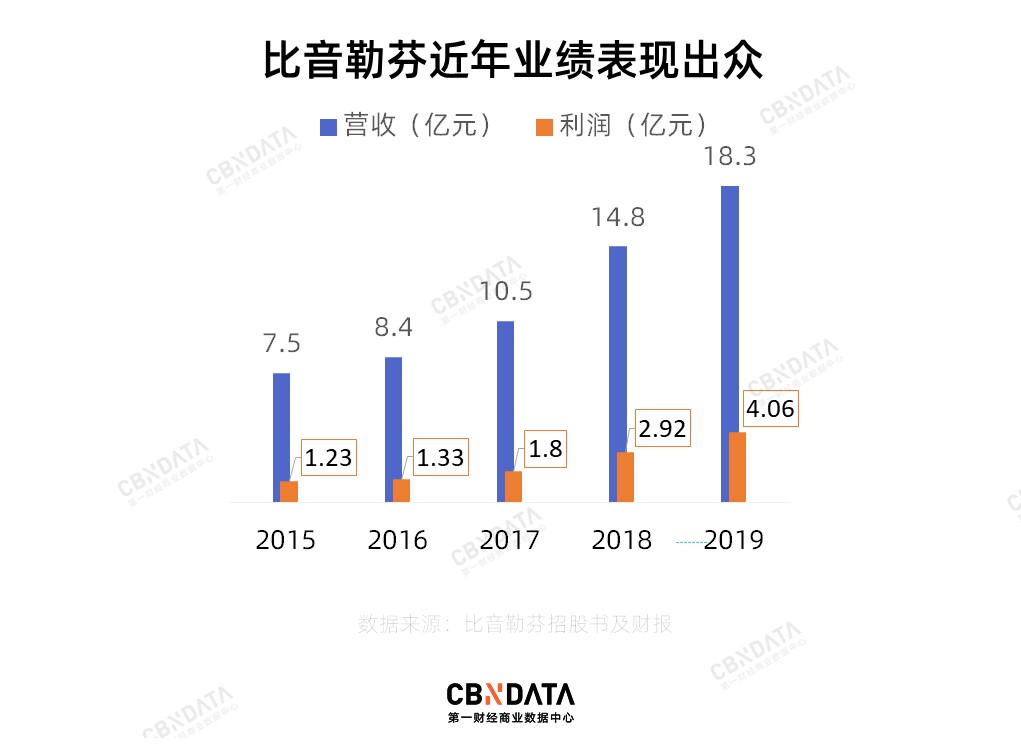

这家公司在上市后业绩开始狂奔。自2016年上市至今,公司近4年收入的年复合增长率为29.4%;净利润复合增长率(CAGR) 高达45.2%。这两项指标都增长迅速。而且远超上市前的增速。2014至2016年,这家公司收入和净利润保持15%左右增长。

比音勒芬的强劲表现延续到了最近。疫情影响下,所有服装企业几乎都受到了冲击。比音勒芬也不例外,不过它的业绩恢复更快。今年第二季度,比音勒芬营业收入同比增长7.03%,净利润大涨45.92%。

和A股纺织服装类公司比,它的毛利率和净利率高得不可思议。更神奇的是,比音勒芬毛利率(67.78%)和净利率(22.27%)比高端瑜伽服装品牌Lululemon还高(其毛利率净利率分别为 55.9%、16.22%)。这个加拿大品牌是近年全球体育品牌中的“明星”。目前它股价是2019年初的三倍,市值超过448.3亿美元,仅次于耐克和阿迪达斯。

目前比音勒芬的市值接近80亿元人民币,股价比刚上市时翻了一倍。近期还有证券公司(如浙商证券)调高了比音勒芬的评级。

图片来源:比音勒芬天猫店

2、中年男人成就“隐形冠军”

比音勒芬为什么这么赚钱?这可能跟它的目标消费者有关。从江一燕、杨烁作为代言人来看,比音勒芬的主要消费者可能是中年男士(江一燕可能是他们的理想女伴,而杨烁则可能是理想人格?)。这些人可支配收入高、品牌忠诚高所以复购率高,而且他们的价格敏感度更低。

2019年,天风证券在上海虹桥火车站的比音勒芬门店进行了一次“暗访”。他们发现比音勒芬的顾客大部分是40岁以上的商务人士,选购产品一般只需要10-20分钟就快速下单了。他们其中一些人甚至连价格都不问。比音勒芬卖的最好的是上装。包括Polo衫和T恤在内去年卖了7.57亿元,给比音勒芬贡献了超过四成的收入。而且这个品类还超过外套和裤装,增速最快(2019年同比增长23.7%)。是啊,还有什么比胸口那个拿着球杆的小人和一长串英文更能彰显身份呢……

从目标消费者来看,比音勒芬和近几年业绩节节高的FILA十分接近。它们没有去追逐90后、00后的年轻消费者,而是选择了更有消费实力的80后甚至70后。在几乎所有品牌都在年轻化的时候,反其道行之似乎也走出了一条路。

FILA通过错位竞争在中国获得了令人惊讶的成功。2019年FILA在中国实现收入147.7亿元,增速达73.9%。从2010年开始,FILA年销售额的增速就没有低于50%。它还带动了两个子品牌,截至2019年童装FILA KIDS流水超20亿元;而潮流品牌FILA FUSION流水超10亿元。

它大获成功的一个原因是精准定位,FILA无法和耐克和阿迪达斯在运动产品的专业上直接竞争,它选择了时尚运动(尤其是中年人的时尚运动)这片蓝海。安踏内部员工Vincenzo在知乎的回答中提到,FILA的消费群体是35-45岁的中年群体。 谁说得年轻人者得天下?

图片来源:FILA天猫旗舰店

在年轻用户为主的社交媒体上,很少能看到比音勒芬讨论。这可能因为买比音勒芬的人不是社交媒体的主要用户。年轻人和比音勒芬的唯一交集可能是机场或高铁站的擦身而过。2018年,比音勒芬在机场有49家店。除了北上广深,杭州、南京、重庆、成都和长沙等二线城市的机场比音勒芬也基本覆盖了。

在年轻人心中,比音勒芬和李先生牛肉面(或美国加州牛肉面)是谜一样的存在。不过,可不要小瞧了机场或高铁站等交通枢纽,它既是渠道又是营销窗口。交通枢纽人流量大。而且一些消费者认为开在高铁候车厅或候机大厅的品牌有排面。天风证券探店发现,在8小时内,有4670人进店,其中16人消费(全天来看,这两个数值或可翻倍)。这是普通百货门店不可企及的人流量。

3、比音勒芬可能有哪些问题?

这家公司今年加速了对外投资的步伐。7月19日,它宣布以4 亿元现金全资收购了一家MCN公司——上海微祥网络科技有限公司。除此之外比音勒芬也在内部孵化主播。

比音勒芬还入股了同样来自广东的快时尚品牌Urban Revivo,持股2.7%。被称为“中国Zara”的 Urban Revivo去年销售额已经超过了50亿元人民币。比音勒芬入股据说是为了差异化发展,这也不免让人猜测它的主营的男装是不是遇到了瓶颈。

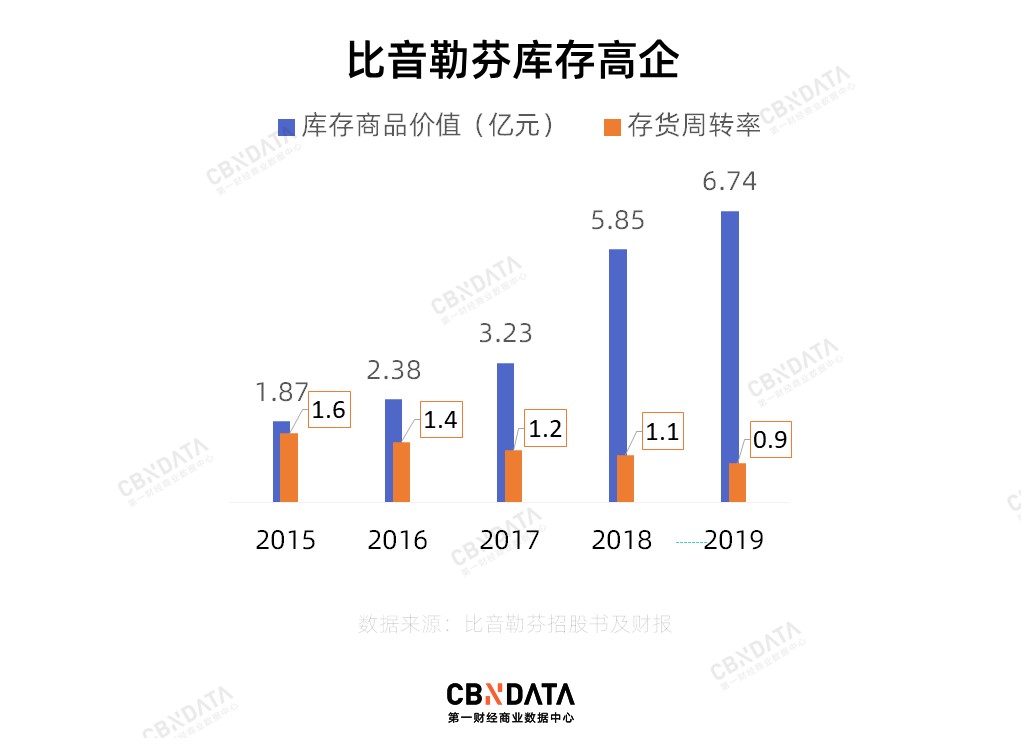

比音勒芬的高存货一直遭诟病。2019年它有6.74亿存货。在2018年它的库存商品价值增速(81%)一度超过了它的收入增速(41%),这可能说明其产品滞销了。服装要么会经历贬值,要么被销毁。2015年到2019年,比音勒芬的存货周转率连年下降(从1.6次到0.9次),而且低于行业内不少公司。这说明,它积压的产品越来越多,产品流动性差。但与此同时,它的毛利率却不断提高,这令人迷惑。

随着其目标人群“中年成功人士”的老去,比音勒芬可能很难用老方法一直抓住40岁以上中年男性的群体。当70后80后陆续退休,90后成为可支配收入最多的一批人。他们未必会延续老一辈“Polo衫+皮带+钥匙串”的搭配。

一个潜在的问题是高尔夫运动在全球的“江河日下”。在中国,高尔夫从来就不温不火。它从没走出过富裕阶层,进入中产阶级的生活方式中。而这项4小时、慢悠悠的运动在讲求效率和速度的时代受众可能越来越窄。至少从百度指数来看,人们对“高尔夫”的搜索比2017年下降了不少。和高尔夫深度绑定的比音勒芬还能延续之前的发展势头吗?