泰禾“债务洪流”:上半年营收25亿,尚不足以覆盖拖欠利息

雷声不断的泰禾集团(000732.SZ)于8月14日晚间交出上半年的成绩单。

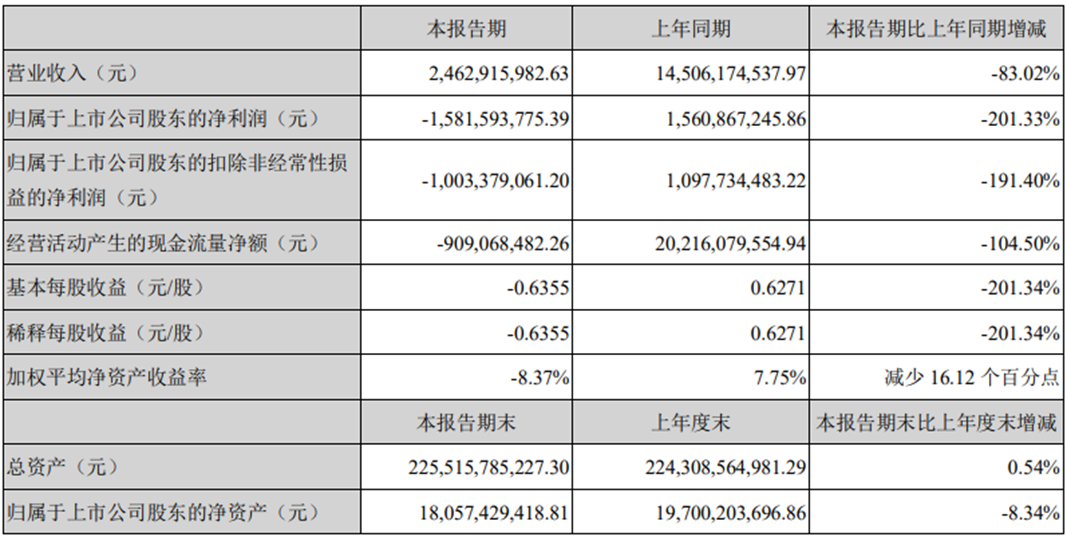

情况出人意料的糟糕:报告期内泰禾集团实现营业收入24.62亿元,同比减少83.02%;归母净利润由盈转亏至-15.82亿元,同比减少201.33%,扣非归母净利润由盈利10.98亿元变为亏损10.03亿元。与之相对,基本每股收益、净资产收益率纷纷告负,分别降至-0.64元/股、-8.37%。

上半年泰禾集团业绩表现(来源:2020半年报)

全线蒙阴的财务数据,诉说着泰禾集团“不平凡”的过往。对于泰禾集团来说,2020年上半年既是矛盾的集中爆发期,也是一部悲壮的救赎史。

泰禾猛踩刹车

从1996年成立,到2010年借壳上市,再到销售额破千亿,泰禾集团演绎从不见经传的区域房企到全国房企TOP30的华丽转身。作为闽系房企的典型代表,泰禾集团一度将高杠杆、高负债、高周转的激进模式玩得炉火纯青。

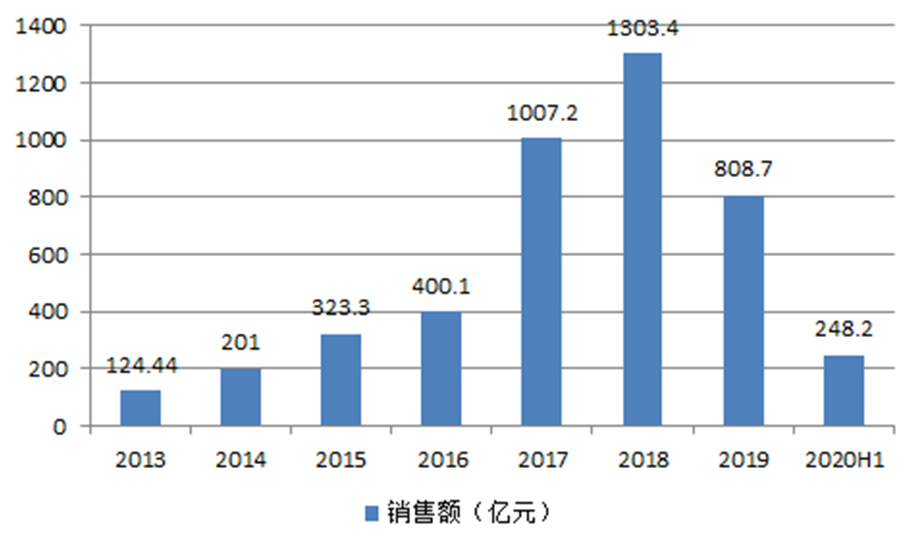

2017年是泰禾集团的最高光时刻,这一年其以1007.2亿元位列全国房地产销售排行榜第17名。而在2013年泰禾集团的销售规模仅为124.44亿元,意味着其仅用4年时间就完成百亿级到千亿级的飞跃,复合年增长率则达到69%。

信心膨胀之下,泰禾集团甚至喊出“2018年冲刺2000亿元”的宏大目标。然而地产行业步入下行期,泰禾集团期待的这一天迟迟未至,2018年、2019年其销售额分别为1303.4亿元、808.7亿元,排名则在2019年回退至第42名。

泰禾集团历年销售情况(来源:CRIC)

2020年突如其来的疫情,进一步冲淡泰禾集团的竞争力。根据克而瑞数据,1-6月泰禾集团的全口径销售额为248.2亿元,处于房企排行TOP50边缘为第51名。

对于泰禾集团的掉队,天风证券将其归因为高端路线、商业地产和无序多元化扩张。据悉,泰禾集团的高端住宅和商业项目占比较高,此类项目通常去化难度较大,行业持续调控叠加疫情的不利影响使得推盘节奏更加缓慢。

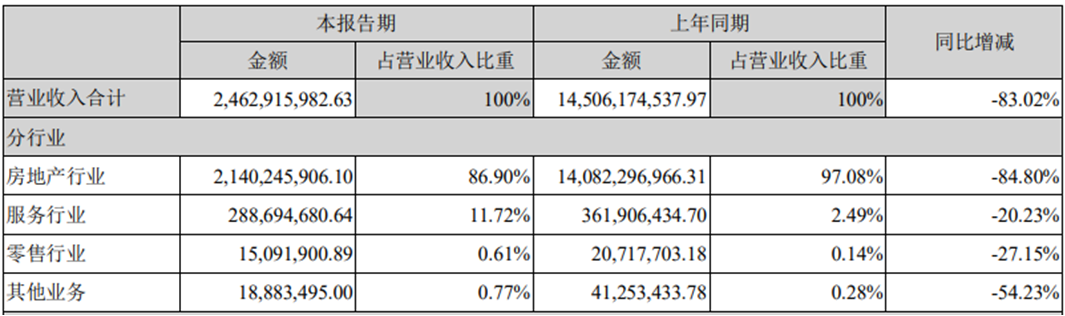

泰禾在半年报披露,上半年公司没有集中交付的地产项目,仅有零星项目交付结转收入。而在报告期内,房地产开发业务仍是泰禾集团收入的主要来源,以19.53亿元的营业收入占总收入比重的86.90%。

泰禾集团收入结构(来源:2020半年报)

其中,住宅地产实现销售收入18.06亿元,结转销售面积2.89万平方米;商业地产实现销售收入1.47亿元,结转面积7920.88平方米。

去化效果不甚理想,泰禾集团只能从节流上想办法。2020年上半年其继续深耕原有进驻城市的项目布局,并未进行新的土地获取及区域扩张,延续此前的“降杠杆”策略。

不过泰禾集团亦有表示,公司项目主要位于一线及核心二线城市,包括以北京为中心的京津冀地区、以上海为中心的长三角州地区、以广深为中心的粤港澳大湾区、以福州和厦门为中心的福建区域及以武汉为中心的中部地区,仍将坚持以房地产业务为主业。

债券违约漩涡

高增长、高盈利、低负债被称为房地产的不可能三角,过往高增长让泰禾集团深陷高负债的泥潭。年初以来,一连串债务违约的响雷在泰禾身上炸开。

7月6日,泰禾集团被曝未能完成17泰禾MTN001本息的按时兑付,涉及发行总额15亿元;8月1日,泰禾集团披露关于“18泰禾01”将无法按期兑付本息的消息,而其本应在8月3日支付2019-2020年度的利息及回售本金约15.54亿元;8月4日,因前期违约触发关于债务的交叉违约约定,原定于2020年9月8日“17泰禾MTN002”到期兑付本息加速至当日清偿。

换而言之,仅在一个月内泰禾集团就有三笔债券出现违约。而半年报显示,截至2020年6月30日,泰禾集团已到期未归还借款为225.25亿元,截至报告披露日,公司已到期未归还借款金额为349亿元,尚未支付的利息即达43.32亿元。

高企的债务以及债券违约频发,年内多家评级机构多次下调泰禾集团评级。7月6日,东方金诚将泰禾主体信用等级由BB下调至C,同时将“16泰禾02”、“16泰禾03”信用等级由BB下调至C;同日联合信用将泰禾债券“17泰禾01”、“17泰禾02”、“18泰禾01”、“18泰禾02”的信用等级由BB下调至C。

而在国际评级机构惠誉给予泰禾最新的发行人评级为“RD”,高级无抵押评级和美元债券评级为“C”,回收率评级为“RR4”;穆迪则将泰禾的公司家族评级下调至“Caa3”,高级无抵押评级下调至“Ca”,评级展望为“负面”。

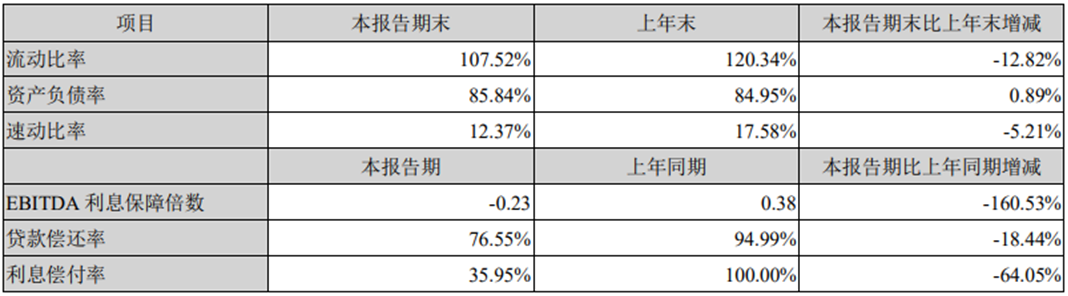

泰禾集团也曾想过对策应对高额债务,其于2017年底提出过将资产负债率降至75%的目标。而今两年半已过,泰禾集团的资产负债率非但没有降低,反而略有升高。截至2020年6月末,泰禾集团的资产负债率为85.84%,相比2019年底上升0.89%,同期流动比率下降12.82个百分点至107.52%。

泰禾集团主要财务比率(来源:2020半年报)

从实质上说,泰禾集团债券违约的原由是现金流断裂。2020年上半年泰禾集团的经营现金净流出9.09亿元,显然不能实现自身活血;而在当期期末,泰禾集团的现金余额仅有43.05亿元,相比期初的131.96亿元大幅缩减,如若再减去10.86亿元的受限资金,其的现金更显得捉襟见肘。

庞大的银行授信本可救泰禾于水火,无奈泰禾的信用资质还是让银行机构后怕。在其获得的1232.48亿元银行授信额度之中,泰禾集团已实际使用190.59亿元,却有15.88亿元已到期未归还。

路在何方

受限于行业环境以及自身因素,泰禾股价自2018年来一路下行,如今只有最高点21.63元/股的四分之一左右;而在年内,债券违约的担忧使得股价最低下探4.06元/股,但因泰禾引战的消息有所回升。

泰禾集团股价表现(来源:东方财富网)

其实,泰禾是从今年5月开始考虑引入战略投资者,直至7月30日才由泰禾投资、公司实际控制人黄其森与海南万益签署《股份转让框架协议》,而受让方海南万益正是万科(000002.SZ)的全资子公司。

根据股份转让协议,泰禾投资拟将其持有公司的19.9%股份转让给海南万益,标的股份转让价格为每股4.90元,转让价格约为24.26亿元。按照当日收盘价5.8元/股推算,转让价格折价约15%。

而万科设置严格的前提条件,不少箭头直指泰禾的债务问题,如泰禾制定债务重组方案并与债权人达成一致,能支持泰禾可持续经营,且得到泰禾与万科一致认可;泰禾的资产、债务及业务等不存在影响公司持续经营重大问题或重大不利变化等。

鉴于本次引战能否成功尚存在很大的不确定性,泰禾的债务问题还将在一段时间内延续。比较尴尬的是,在半年报公布的同一天,泰禾集团亦发布关于“17泰禾01”将无法按期兑付本息的公告,该笔款项应于2020年8月17日兑付本息8.79亿元。

泰禾集团表示,未来一年公司将抓销售促回款,加强现金流管控,并通过多种渠道筹集资金,积极解决债务问题;与此同时,公司将积极推动引入战略投资者事宜,优化股权结构,完善公司治理,改善公司流动性问题。