百胜中国通过港交所聆讯 预计9月中旬正式挂牌上市

据IPO早知道消息,百胜中国控股有限公司(以下简称“百胜中国”)于8月28日晚间在港交所官网披露了通过聆讯后的招股说明书,预计本月中旬正式以“9987”为证券代码在港交所挂牌上市,并成为2020年下半年首个完成回港二次上市的企业。

同日,百胜中国向美国证券交易委员会(SEC)递交424B5文件,宣布计划在香港二次上市中总计发行约4191万股普通股,其中国际配售约4023万股,香港公开发行约168万股,发行价至多为每股468港元。

值得注意的是,此次百胜中国二次上市的承销商阵容堪称豪华:高盛为独家保荐人,花旗、招银国际与瑞信为联席全球协调人,农银国际、AMTD、中银国际、中金公司、中信里昂证券、汇丰银行以及工银国际担任联席账簿管理人。

以此最高发行价计算,百胜中国预计在本次二次上市中募集至多196.14亿港元,约25.3亿美元。

此外,百胜中国在向SEC递交的8-K文件中则表示,尽管已申请在港交所上市,但其预计纽交所仍将是百胜中国的主要上市地点。2016年11月1日,从百胜餐饮集团(NYSE:YUM)分拆独立的百胜中国正式以“YUMC”为股票代码在纽约证券交易所挂牌上市。

截至美东时间8月28日收盘,百胜中国的市值约为213亿美元。

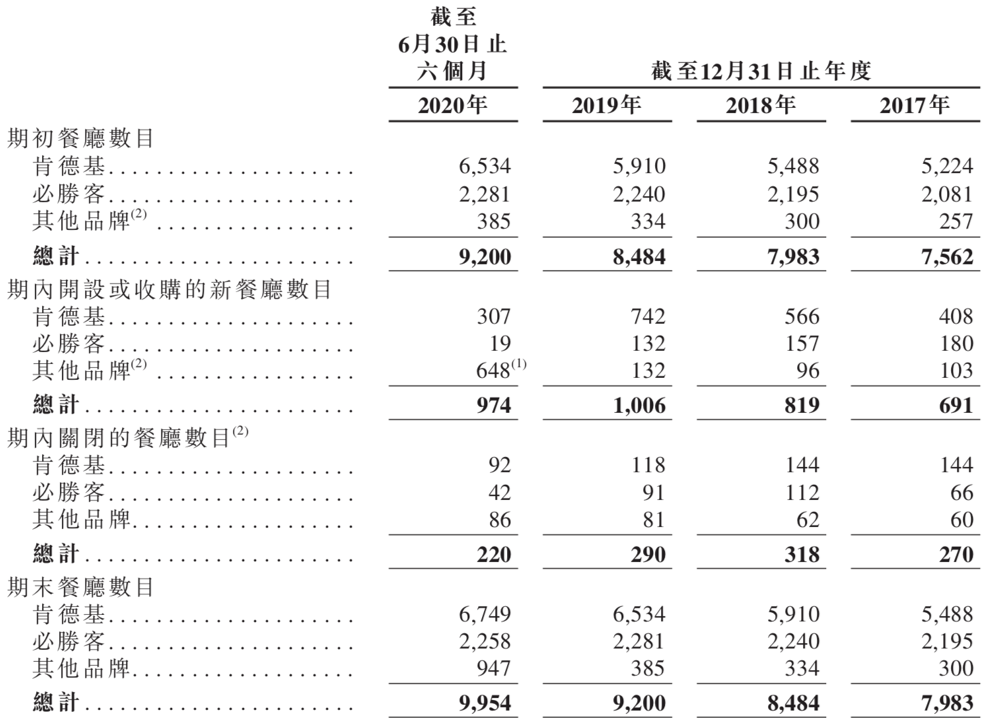

2019年每天新开近3家门店,低线城市渗透率尚不足

目前,百胜中国拥有肯德基、必胜客及塔可贝尔品牌在中国大陆地区的独家经营和授权经营权,并完全拥有小肥羊、黄记煌、COFFii & JOY及东方既白餐厅品牌。

弗若斯特沙利文的报告显示,按2019年系统销售额计算,百胜中国是中国最大的餐饮企业。截至2020年6月30日,其在国内超过1400个城市拥有9900余家餐厅;7月30日,百胜中国宣布旗下餐厅数正式突破1万家。

其中,肯德基和必胜客无疑是最为国人熟知的外来餐饮品牌。

1987年,肯德基首家门店在北京前门开业,这是首个进入中国的全球主要餐饮品牌,同时也是目前国内最大的快餐品牌,截至2020年6月30日在国内共经营超过6700家餐厅;而1990年在北京东直门开设中国首家门店的必胜客则是国内最大的休闲餐饮品牌,截至2020年6月30日在国内共设有超过2200家餐厅。

值得一提的是,百胜中国在招股书中指出,截至2019年年底,肯德基的门店数约为其最接近的竞争对手的两倍;同期,必胜客的餐厅数约为其于中国最接近的西式休闲餐饮竞争对手的五倍。

除此之外,百胜中国于2005年在上海推出自主创立的第一个中式快餐品牌东方既白;2012年完成对小肥羊的收购;2016年,塔可贝尔(Taco Bell)中国首店在上海陆家嘴开业;2018年,COFFii & JOY首店在上海开业;2019年百胜中国完成黄记煌控的股权收购并成立中餐事业部,包括小肥羊、东方既白和黄记煌。

截至2020年6月30日,百胜中国约85%的餐厅为其拥有及自营,而中国自营连锁餐厅市场预期将于2019年至2024年继续以9.1%的复合年增长率增长。

根据弗若斯特沙利文报告,连锁餐厅在中国,尤其是低线城市的渗透率较低,于2019年每百万人仅有约332家连锁餐厅,而美国约为891家,中国于2019年每百万人约有6家肯德基及必胜客,而美国约有35家。

换言之,主打自营连锁的百胜中国未来仍有相当可观的增量空间,尤其是下沉市场。

百胜中国预计,2020年的新开门店数约为800至850家,2019年的新开门店数为1006家,即每天有近三家新店开业,过去5年间平均每天开设超过2家新餐厅。

单店盈利能力超行业平均水平,多元化成当务之急

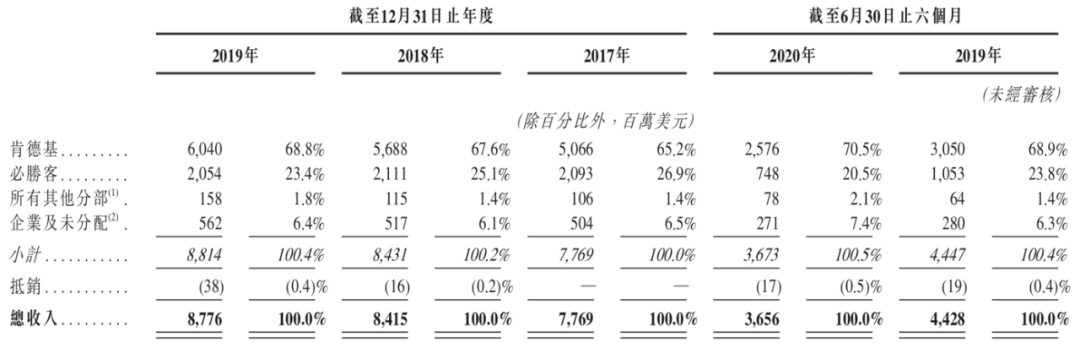

2017年至2019年,百胜中国的总收入分别为77.69亿美元、84.15亿美元和87.76亿美元;2020年上半年,百胜中国的总收入为36.56亿美元,较2019年同期的44.28亿美元减少17.4%。

其中,肯德基与必胜客的收入占比长期超过9成。

2019年,肯德基和必胜客分部的总收入分别为60.40亿美元和20.54亿美元,收入占比分别为68.8%和23.4%,合计为92.2%;2020年上半年,肯德基和必胜客的收入占比分别为70.4%和20.4%,合计为90.8%。

换言之,诚然百胜中国目前已汇集小肥羊、黄记煌、东方既白、塔可贝尔、COFFii& JOY、Lavazza等其他品牌,但至今尚未出现能够支撑其百胜中国收入的第三大品牌。

从单店收入模型来看,新开肯德基和必胜客餐厅的平均现金回收期分别约为2年及3至4年,而国内餐饮行业的平均回收期约为3至5年。

同比来看,2019年百胜中国的整体同店销售额较2018年增长3%,其中肯德基和必胜客分别同比增长4%和1%。

餐厅利润率方面,2019年百胜中国的餐厅整体利润率为16.0%,其中肯德基和必胜客的餐厅利润率分别为17.8%和11.1%。2020年上半年,百胜中国的餐厅利润率出现一定下滑,整体下降4.5个百分点,肯德基和必胜客分别下降4.0和6.5个百分点。

上述数据表明,肯德基某种程度上已成为“拖着”百胜中国前行的单一品牌,必胜客对集团的贡献甚微。

从这个维度来看,百胜中国要想继续保持一个多品牌餐饮集团的定位,无疑需要迅速找到自己的第二增长曲线。毕竟,资本市场难以给单一品牌一个较为可观的估值溢价。

为此,百胜中国在尚不能短时间内横向扩充更多品牌的情况下,选择纵向在菜单创新、数字化和外卖三大方向发力。

其一,肯德基是首个在中国提供中式早餐(如粥及油条)的西式快餐品牌,而必胜客的菜单于2020 年6月30日相比2017年变动了70%。2019年,百胜中国所有品牌开发超过1900道新菜品原型,推出约400款新产品及升级产品。

其二,截至2020年6月30日,肯德基及必胜客的会员计划分别拥有超过2.4亿会员及超过7500万会员。2020年上半年,肯德基会员销售额占肯德基系统销售额的63%,必胜客会员销售额占必胜客系统销售额的49%。此外,2019年数字订单占肯德基和必胜客餐厅收入的约55%。

其三、早在2010年,百胜中国便确定外卖为重要的业务增长驱动因素并开始提供外卖服务,最初通过自有的外卖平台提供,随后于2015年通过与第三方外卖平台合作以获取流量。2017年起,百胜中国开始与中国铁路合作,在若干铁路路线配送肯德基的数字订单。弗若斯特沙利文报告显示,百胜中国是中国外送销售额占比最高的连锁餐厅之一,同年外卖销售额占餐厅收入总额的21%。

今年4月,百胜中国还与意大利家族咖啡公司Lavazza Group合作,并成立一家合资企业,目前已在上海新开设一家Lavazza旗舰店。

显然,百胜中国也意识到,纯靠肯德基拉动业绩终究不是长久之策,如何实现多点驱动已成当务之急。

春华资本持股4.3%,蚂蚁集团仍有认股权证可行使

2016年9月2日,即在百胜中国在纽交所独立上市前2个月,百胜餐饮集团宣布春华资本与蚂蚁金服(彼时尚未更名为“蚂蚁集团”)共同向百胜中国投资4.6亿美元,其中春华资本投资4.1亿美元,蚂蚁金服投资0.5亿美元。

值得注意的是,根据当时三方签署的投资协议,春华资本和蚂蚁金服还合共拥有两批可以在五年内行使的认股权,分别按120亿美元和150亿美元股本价值的行权价。

本次招股书亦披露了该两批认股权证的具体细则。

在2021年10月31日前的任意时间,春华资本和蚂蚁金服可按照第一批每股31.40美元的行权价,以及第二批每股39.25美元的行权价行使两批认股权证,两批认股权证相关的普通股总数占发行在外普通股总数约4.5%。同时,该认股权证同样可于二级市场转让。

截至最后实际可行日,景顺投资持有10.8%的股份,黑石和春华资本分别持有7.2%和4.3%的股份。

董事会中,与阿里巴巴私交甚笃的春华资本创始人兼董事长胡祖六担任百胜中国董事长。

而前肯德基首席执行官屈翠容则担任百胜中国的CEO,其在2014年9月加入百胜中国后长期负责肯德基公司的运营,历任肯德基中国总裁、肯德基中国首席执行官等职位。

此外,百胜中国的独立董事名单中还包括多位活跃在国内投资界和互联网圈子的知名人士,如高榕资本投资合伙人、前沃尔玛中国区总裁兼首席执行官陈耀昌;蚂蚁集团首席财务官韩歆毅;前蔚来汽车CFO谢东萤;曾主导投资快手、丁香园、奇安信等多个独角兽项目的知名风险投资人卢蓉等。

百胜中国在招股中表示,在港二次上市募集所得资金将主要用于扩大和深化餐厅网络,未来希望发展至超过2万家餐厅;在数字化与供应链、食品创新及价值定位以及优质资产等方面加以投资;以及用于运营资金及一般公司用途。