上半年购物中心服饰品牌开关店研究丨WIN DATA灼见

服装行业正经历生死存亡的艰难时刻。国家统计局数据显示,2020年上半年,全国纺织服装类零售总额超过5000亿元,同比下降19.6%。

年中财报陆续出炉,上市服饰集团交出了史上最差的成绩单。净利润大幅下滑、线下店关门、亏损……专家预计,今年服装行业整体至少减少4000亿元营收,整体市场规模缩水15%,从“寒冬期”进入“冰河期”。

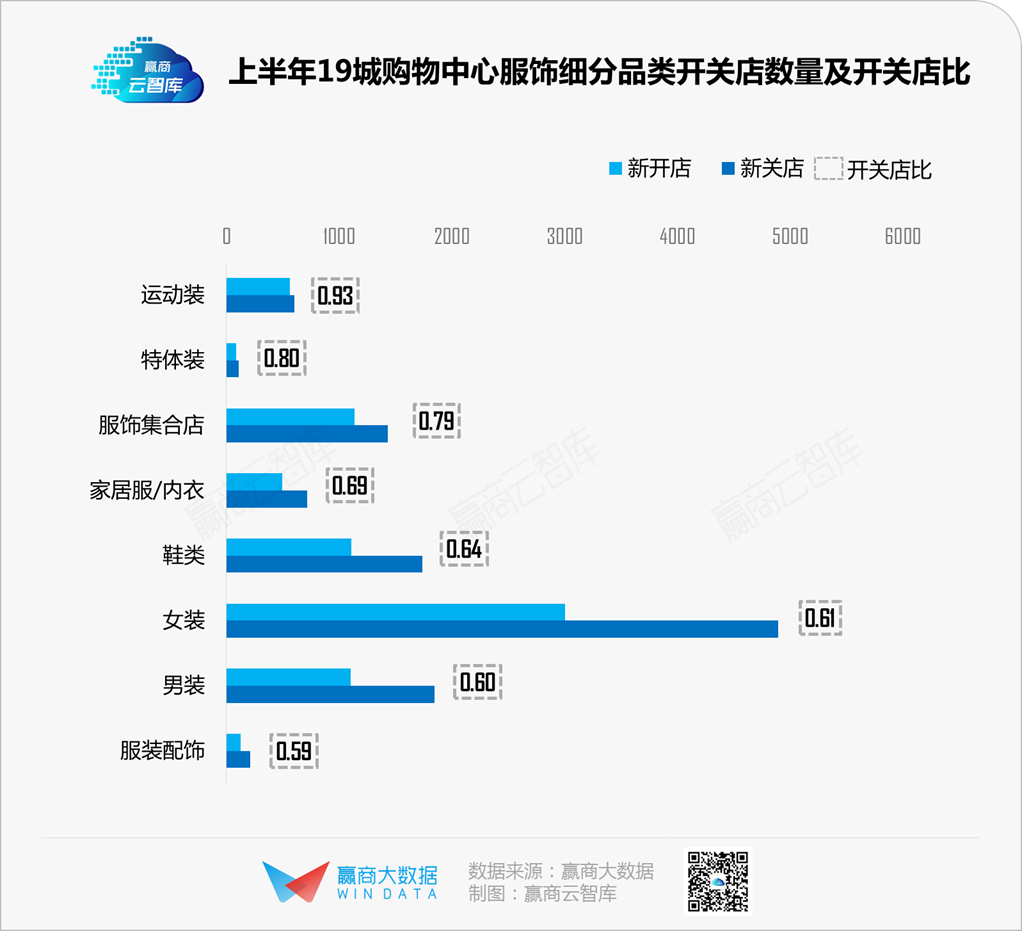

中城商业研究院《5-7月中国实体商业信心指数》调研报告显示,零售业态承租意愿下降的比例最高,达27.8%。2020上半年,服饰业态整体开关店比从2019年的0.98骤降至0.65,显示品牌商家扩张动能减弱,门店呈剧烈收缩态势。

统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州19大城市,商业面积5万㎡及以上约1000个已开业购物中心(下同)

“品牌门店开关店比”=开店数/关店数

比值>1,表示品牌门店发展呈现扩张状态(开店数>关店数)

比值=1,表示品牌门店发展持平(开店数=关店数)

比值<1,表示品牌门店发展呈现收缩状态(开店数<关店数)

在疫情冲击下,上半年女装、男装、服饰集合店、运动装等不同品类的竞争格局有何变化,谁在上位、谁在败退?在逆境中,各品类的拓展特性有何不同?

服饰业态典型品类解读

▼

一、女装:严重受挫,加速洗牌

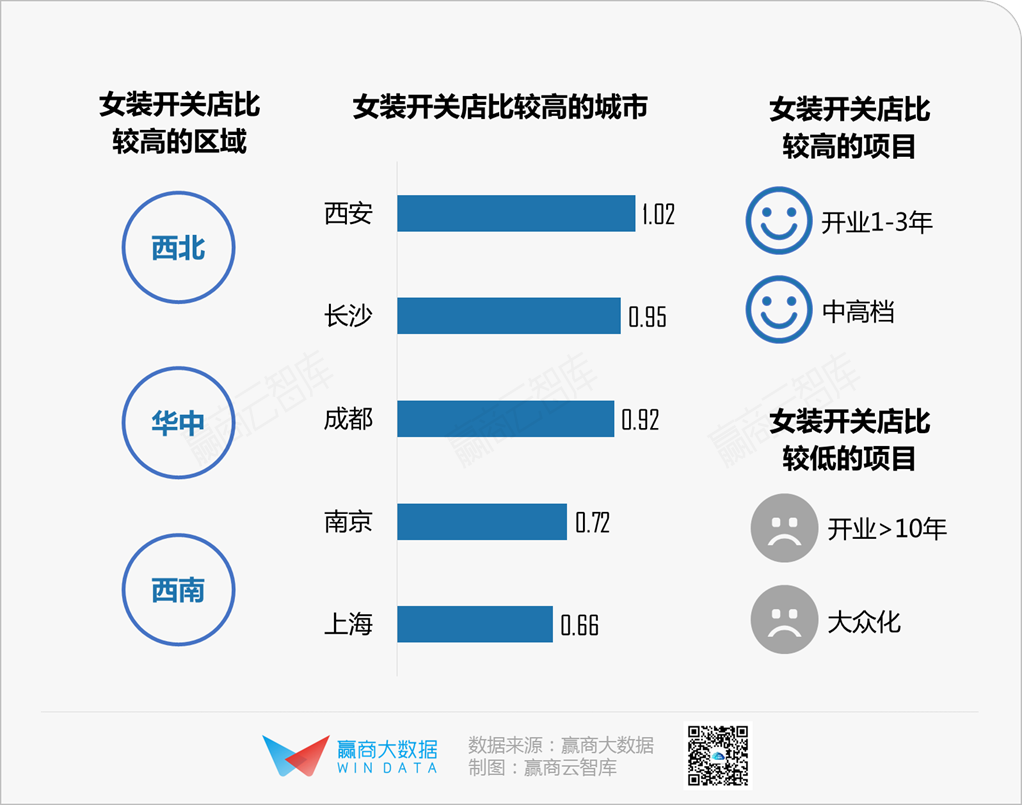

2020上半年,女装整体开关店比0.61,相比2019年(0.98)大幅下滑,严重受挫。

从区域来看,西北>华中>西南>华东>华北>华南,华东、华北、华南女装大幅关店,租赁需求萎靡。

从城市来看,仅西安女装开关店比大于1,为1.02;长沙、成都收缩幅度相对较小,均大于0.9;其余各城市均明显收缩,杭州垫底(0.36),元气大伤。

从项目来看,越年轻的项目,开关店比越高,如开业1-3年的项目女装开关店比最高(0.70),开业10年以上的项目女装开关店比最低(0.49);中高档项目女装开关店比相对较高(0.64),大众化项目女装开关店比最低(0.52),收缩最剧烈。

女装品牌江湖迎来一轮大洗牌。与2019年相比,净增门店TOP20中,诸多“前浪”由跑马圈地转为撤场退租,黯然失色;一批“后浪”迎头赶上,紧抓窗口期抢占市场地位。

“船大难掉头”,疫情影响下服饰门店具有较多不确定性,规模化的成熟女装品牌纷纷大幅缩减线下门店规模“止损”。如伊芙丽及旗下品牌麦檬由2019年的大举扩张转向剧烈收缩,La Chapelle、VERO MODA、ochirly、Five Plus等上半年净增门店均为负值。

对比2019、2020上半年女装净增门店TOP20名单可以看出,大众化品牌发展上行,中高端品牌遇冷。疫情促使消费“去过度化”,青年人(85后/90后群体)消费趋于理性,更倾向于选择高性价比商品。

TOP20中,仅西町村屋、MAIXUN麦寻、LuLualways地位坚挺;另外17个新上位品牌中,赢家时尚集团旗下的设计师品牌FUUNNY FEELLN势能强劲,创立于2019年,主张把“新鲜的,趣味的设计元素”融入日常通勤时装,进驻上海静安大悦城、龙湖杭州滨江天街、厦门宝龙一城等项目。

二、男装:剧烈收缩,龙头坚挺

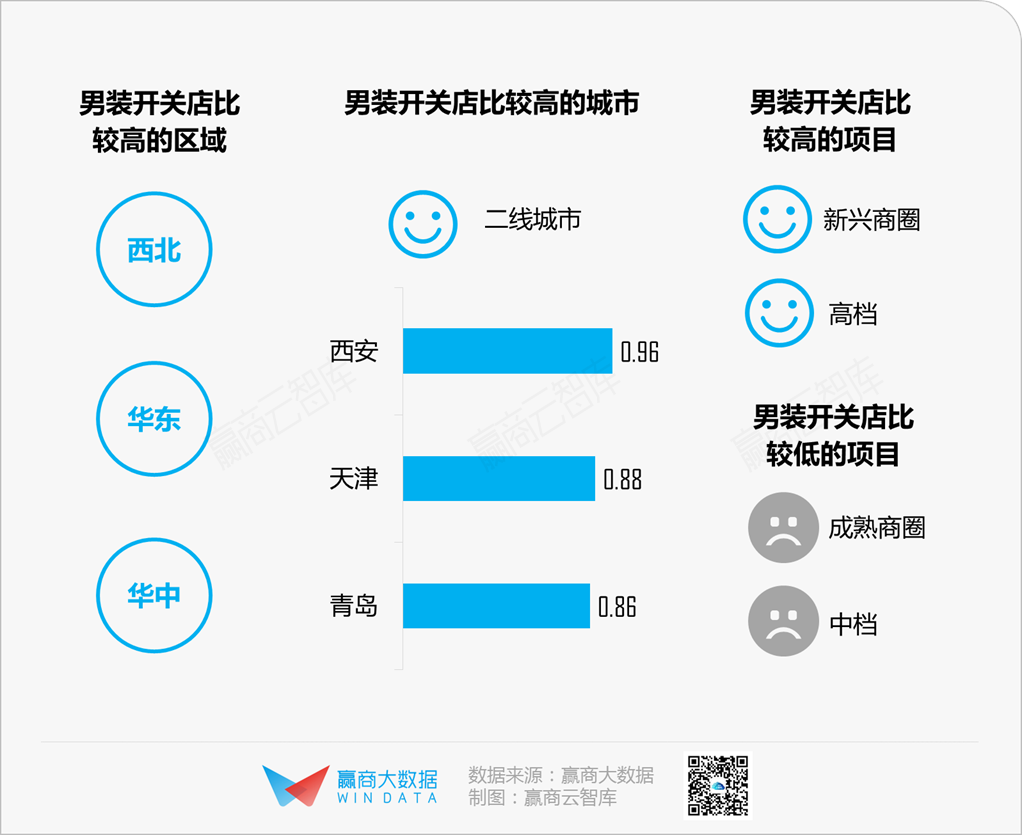

2020上半年,男装整体开关店比0.60(2019年为0.93),成为服饰业态中收缩最剧烈的品类之一(仅次于服装配饰),发展急转直下。

从区域来看,西北>华东>华中>西南>华南>华北,除西北男装开关店比相对较高(0.96)外,其余区域男装均迎来“关店潮”。

从城市来看,二线城市收缩幅度相对较小(0.65),西安、天津、青岛、南京等温和收缩,男装开关店比均大于0.8;一线城市收缩幅度大(0.45),广州、北京男装开关店比低于0.4,市场需求走弱。

从项目来看,新兴商圈项目男装竞争激烈程度弱于成熟商圈,呈现温和收缩态势;高档项目男装开关店比相对较高(0.64),中档项目男装开关店比最低(0.51),这与女装情况大不相同。

从净增门店较多的品牌来看,被称为中国男性“衣橱”的海澜之家屹立不倒,占据2019、2020上半年龙头地位,表现良好。

据欧睿国际发布的报告显示,2019年海澜之家以4.7%的市场占有率位列中国男装市场榜首,连续6年市场占有率第一。2020上半年,海澜之家实现营业额81亿元,与去年同期相比已恢复76%。

与女装情况相同,男装品牌净增门店TOP15名单中,2019年以中高端品牌为主,而2020上半年则是大众化品牌更受到招商青睐。如CAMEL、GOLD SHARK、BANEBERRY等均定位大众化。

“风水轮流转”。2019年的男装开店“佼佼者”——JACK&JONES、BOY LONDON、YELANGCB、七匹狼、RESHAKE等,在2020上半年的净增门店Bottom名单中赫然在列。

不过,净增门店数量并非衡量品牌势能的唯一标准。从长远来看,品牌竞争力及门店经营效益更为重要。如:利郎鉴于上半年的市场行情,采取谨慎的策略开拓市场,选择关闭若干经营效益未如理想的店铺,下半年对店铺网络拓展方面将会维持谨慎,预期2020年底整体店铺总数与2019年底基本持平——淘汰落后门店、优化选址,这些举措无疑有助于利郎提高店效、升级品牌形象。

三、服饰集合店:温和收缩,潮牌上位,快时尚败退

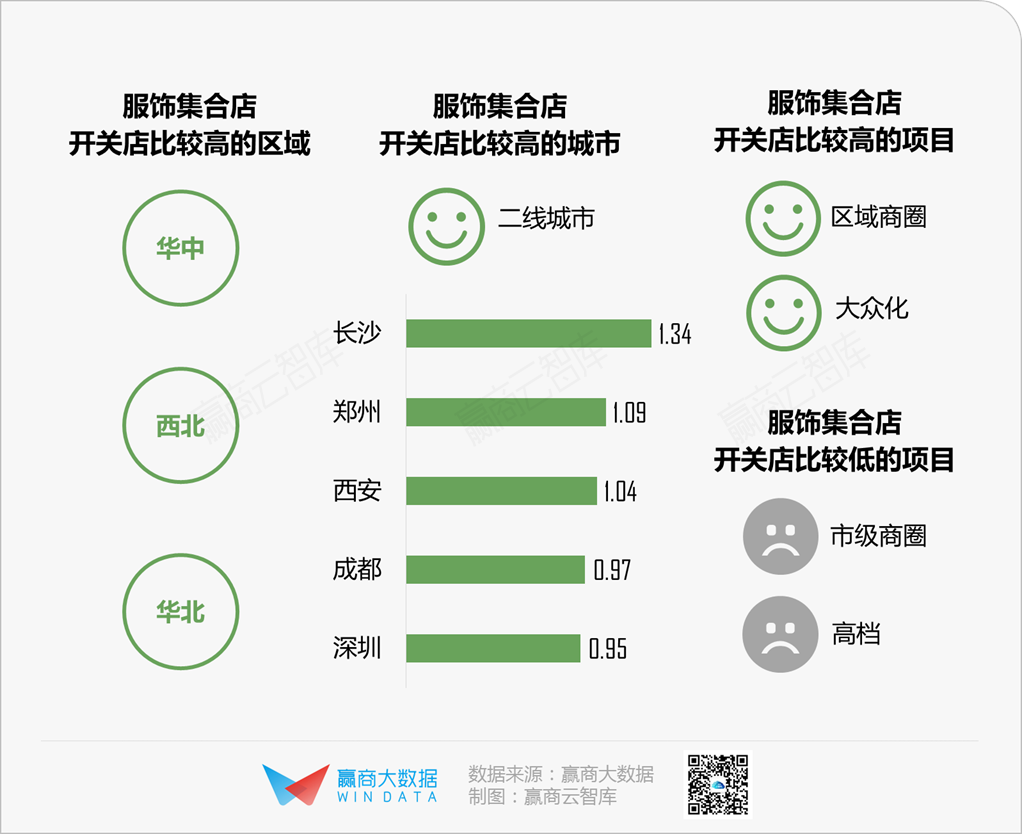

2020上半年,服饰集合店整体开关店比0.79,相比2019年(0.92)呈现温和收缩态势。

从区域来看,华中>西北>华北>华南>华东>西南,华中、西北服饰集合店开关店比>1,发展向好。

从城市来看,二线城市收缩幅度相对较小(0.81);长沙、郑州、西安均呈现逆势上行态势, 服饰集合店开关店比>1;其余城市中,成都、深圳收缩度相对较小,杭州、重庆表现最弱。

从项目来看,区域商圈项目更热衷引进服饰集合店,开关店比高于市级商圈;大众化项目服饰集合店开关店比相对较高(0.86),越高档的项目开关店比越低;创立1-3年以上的项目,服饰集合店开关店比相对较高(0.84)。

从净增门店较多的品牌来看,唯品会旗下的唯品会线下店、唯品仓表现抢眼,其主营低折扣的热门品牌商品,以极具吸引力的优惠价格吸引中端消费者,备受大众化及中档项目青睐。

2020上半年服饰集合店净增门店TOP10名单中,除唯品会线下店外,波司登、CARTELO、B.DUCK、HEA均为“老面孔”,抗疫能力强,发展稳健。“老面孔”占比50%,也体现了服饰集合店品类更迭速度相对较慢。

值得注意的是,服饰集合店已成为中国年轻人时尚消费的新据点,如国潮新势力品牌HEA为以醒狮文化为特色;美国工装潮牌Dickies价格平易近人且扎实耐用。

疫情令近年来增长乏力的快时尚品牌集体“凉凉”。2020上半年净增门店为负值,且关店数较多的品牌主要为快时尚品牌,包括陆续宣布退出中国市场的国际品牌,Esprit、Old Navy等,以及本土品牌hotwind、WESTLINK等。

四、运动装:复苏力强劲,竞争格局较稳定

近年来,消费者对运动服饰关注度不断提升,运动装品类在2019年开关店比为1.41,发展势头迅猛。受疫情影响,2020上半年运动装开关店比小幅收缩至0.93,但仍位居服饰品类首位,复苏情况较好。

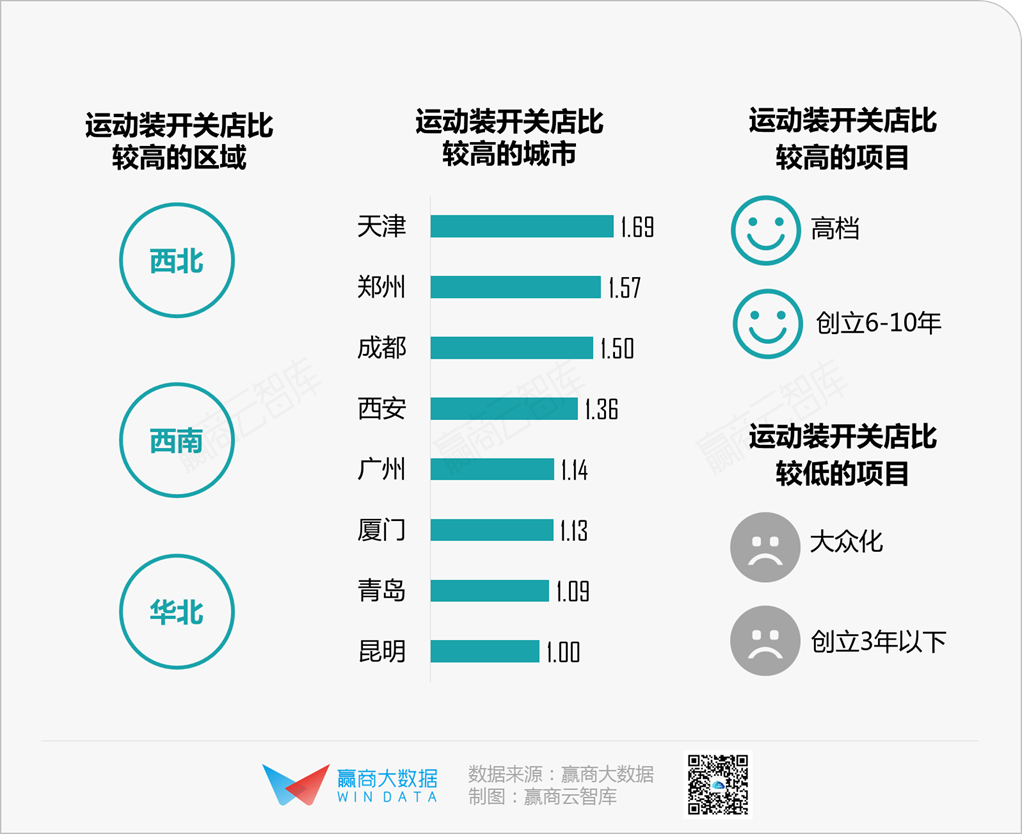

从区域来看,西北>西南>华北>华南>华东>华中,西北、西南、华北运动装开关店比>1。

从城市来看,一线城市收缩幅度相对较小(0.96);天津、郑州、成都、西安、广州、厦门、青岛、昆明等城市运动装开关店比>1;其余城市中,杭州、合肥、武汉收缩最剧烈。

从项目来看,高档项目运动装开关店比相对较高(1.15);创立6-10年的“中年”项目,运动装开关店比相对较高(1.14)。

运动装竞争格局相对稳定,行业集中度较高。PUMA、adidas、中国李宁、ANTA、FILA、Champion等6个品牌均跻身2019、2020上半年运动装净增门店TOP10品牌行列。

而ERKE、lululemon、kelme、air jordan等在去年已呈现出较强发展势能,2020上半年疫情的催化作用下,他们都善于把握需求扩容机会,提升品牌影响力。如lululemon于杭州湖滨银泰in77开出国内最大门店、于昆明恒隆广场开出昆明首店。

五、总结

中长期来看,本次疫情促使更多的人重视身体健康和体育锻炼,未来随着人们外出活动次数的增加和锻炼身体习惯的养成,下半年运动服饰品牌料将迎来强势反弹。

潮起潮落,一批“后浪”趁势崛起,汰换掉那些对市场反应缓慢的“老面孔”;与此同时,也有一些懂得居安思危的“前浪”始终屹立潮头。物竞天择,适者生存的自然法则在商业世界同样适用。

调研显示,选择到百货/商场购买服装的比例逐年下降,37.6%的消费者表示将减少服装预算,预计下半年国内服饰市场需求仍会处于低迷的状态。(数据来源:中国纺织工业联合会上海办事处)

不过,服饰作为刚需品,消费规模与客群基数庞大,始终是购物中心业态的重要组成部分。商场招商亟需慧眼识别优质潜力股,及时调整更新品牌组合;服饰品牌则应善于把握消费者需求变化,不断提升店铺经营效率。

· end ·

赢商云智库原创稿件,如需转载,请告知

作者丨熊舒苗

商务合作/转载/加群沟通:xwnkfh0921(微信号)