女神都爱的新兴国货美妆,开店“撞脸度”这么高?丨门店密码

【编者按】地段、地段,还是地段。趣味横生的门店,因选址对头而精彩加倍,因选址失败而落魄,甚至消失。《门店密码》系列,揭秘品牌开店的那些小心思、大谋略。此为,新兴国货美妆篇。

打卡超好逛的THE COLORIST调色师、买遍完美日记的动物系列眼影盘、为HARMAY话梅排队一小时......时下的年轻消费者,不再轻易为一支卖断货的YSL小金条、一瓶动辄大几百块的粉底液纠结,“国货真香定律”效力威猛。

品牌跃进,资本涌入。以“中国新时尚美妆品牌”为标签,完美日记自问世至登录纽交所,仅用了不到4年时间。IPO之前,其已完成了5轮融资。

而疫情阴霾下的2020年,美妆护肤赛道投融资事件达69次,金额同比增长300%,其中线下品牌占比达56%。

资本加持,同步拉开了新国货美妆从线上到线下的流量争夺战的序幕。短短两年间,成百上千家门店,攻入购物中心,紧跟Z世代爱美之潮流。

吸睛又吸金的它们,开始在一些高线城市、高流量商场中频频“撞脸”。而在“明知会撞脸,偏要去扎堆”的矛盾现象背后,却呈现着新兴国货美妆选址的小心思。

为此,赢商云智库以32个专注于彩妆护肤、创立于5年内的本土新兴品牌为样本,剖析隐藏在小心思间的理性逻辑与合理存在。

样本说明

统计截止时间:2020年12月31日

统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州、贵阳、泉州21个城市,商业面积5万㎡及以上1080个已开业购物中心

新兴美妆护理品牌样本选取:Abby‘s Choice、Aiimii、B+油罐、Blue Lemon、Colorlab、Davis&GarreT、EVM肌肤管理大师、G Beauty、H.E.A.T、HANAMINO、HARMAY话梅、LERMACE、MUW喵吧美妆优选、Nine House、NOISY Beauty、ONLY WRITE、parkson beauty、SNSUKI全球爆款美妆、THE COLORIST、UNIKCY、WOW COLOUR、XHA、YOSEIDO养生堂、澳德巴巴进口商品馆、东点西点全球购、国免妆城化妆品体验店、汉久进口品超市、橘朵、卡俪缇丝、琳玥美妆、完美日记、赞玛氏32个创立5年内国货美妆护理品牌

一、城市“撞脸度”:上海、广州最惨烈,北京浪花小

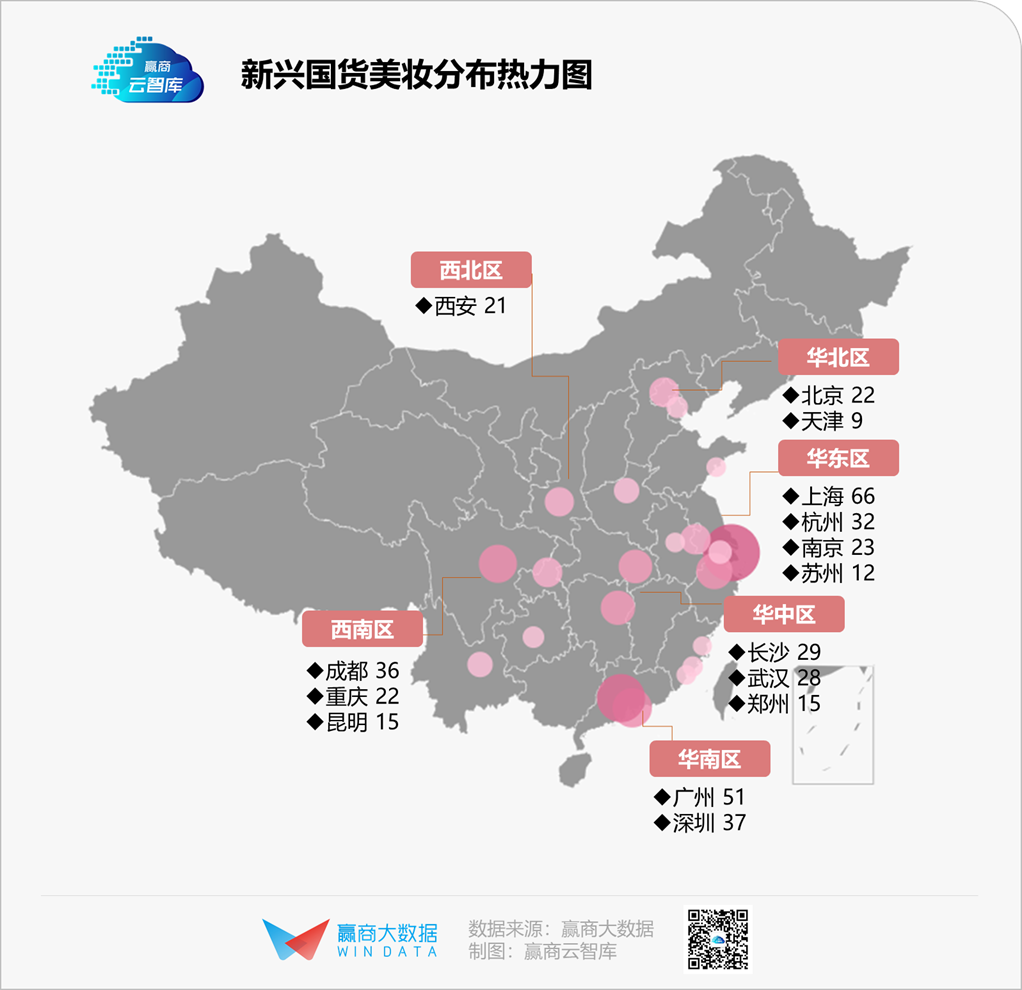

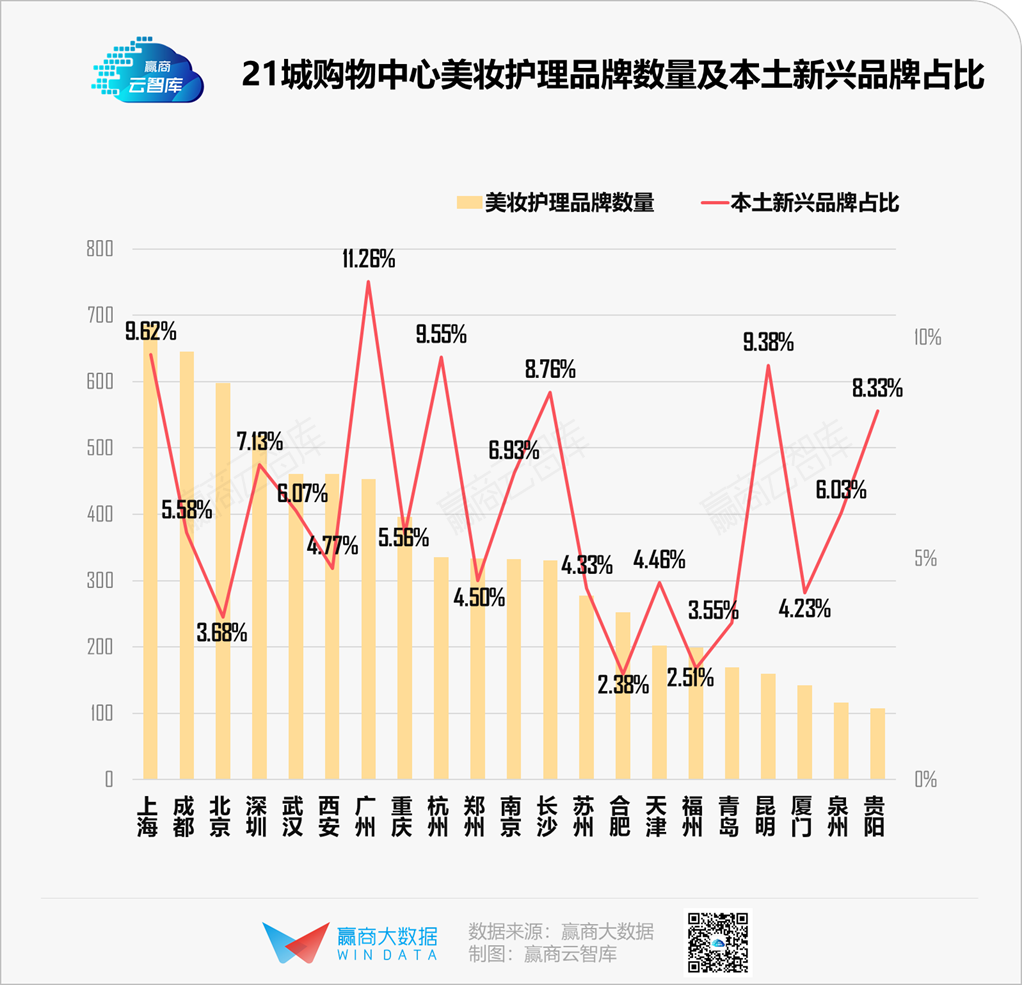

以品牌门店总数看,上海引进了66家新兴国货美妆品牌,位列21城之首。广州次之,为51家。深圳、成都、杭州均有30家以上,长沙、武汉、南京、北京、重庆、西安则属第三梯队。

拼总数,广州不及上海,但从本土新兴品牌在美妆护肤业态中的占比看,前者顺利逆袭了。据赢商大数据统计,广州以11.26%居首位,上海、杭州、昆明次之,而北京的占比仅有3.68%,“拖后腿”迹象明显。

以上,不难看出,上海和广州是新兴国货美妆“撞脸”最惨烈的两城。为何?

一个是“护肤老字号”百雀羚的起家地,一个是“初代国货彩妆”卡姿兰的诞生地——优质日化企业众多,立于优渥的行业土壤之上,新兴国货美妆可快速萌芽和生长。据统计,32个新兴国货美妆品牌中,25%来自上海,包括橘朵、东点西点全球购、B+油罐;34%来自广州,如完美日记、H.E.A.T喜燃、Abby’s Choice。

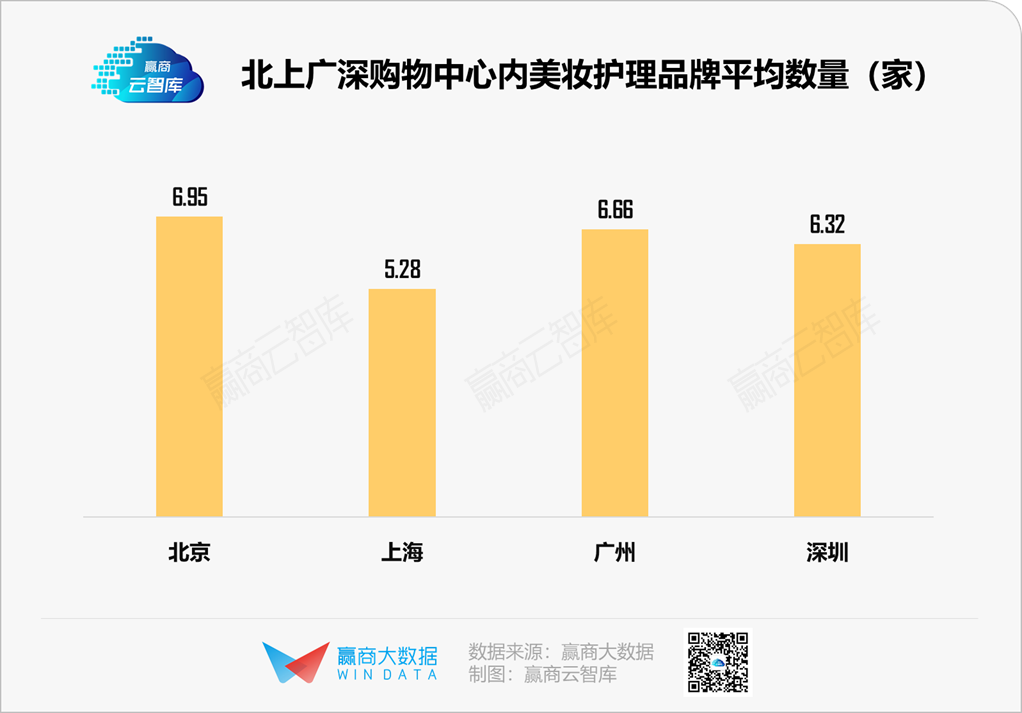

相较之下,同为一线城市的北京,在这波汹涌的新兴国货美妆进mall潮中,仅泛起小小浪花。原有美妆阵营的激烈竞争,或是国货品牌谨慎的原因之一。据赢商大数据,北京86家购物中心平均引进6.95家美妆护理品牌,市场饱和度较高于上海、广州、深圳。

另值一提的是,因与新兴国货美妆品牌同带“网红气质”,近些年成都的美妆生意日渐红火。THE COLORIST、完美日记已在此地率先布局多家门店,H.E.A.T喜燃同步开出的全国双首店,橘朵西南首店落户成都IFS。

二、商圈“撞脸度”:追着客流跑,瞄准客群赚钱快

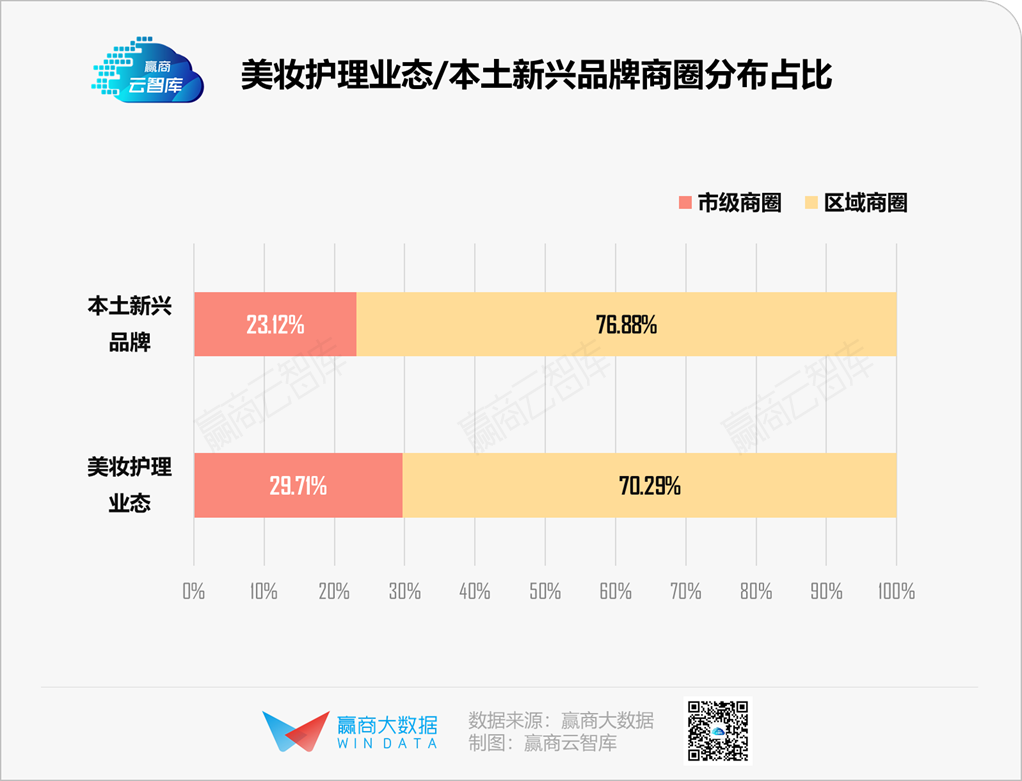

选商圈,新兴国货美妆品牌的共同打法是:进市级商圈打响品牌知名度,同步多点覆盖区域商圈,以求规模效应。

在一些强客群辐射力、高客流商圈,常常会出现5家以上新兴国货美妆品牌扎堆之盛况。于这些品牌而言,不惜火拼,也要扎堆的行为,可解释为“对线下流量的零抵抗力。”

深圳宝安中心商圈,7个新兴国货美妆品牌门店集中在商圈里的深圳壹方城(Abby‘s Choice、Aiimii、H.E.A.T THE COLORIST、完美日记)和深圳海雅缤纷城(WOW COLOUR、完美日记),这两个项目节假日客流量分别为深圳第2和第4位。而整个商圈工作日及节假日去重客流分别约达55万人和61万人。

人流量大之外,客群匹配度高也是关键考量因素。据赢商大数据-赢在选址,深圳宝安中心商圈工作人口和居住人口中,19-34岁的客群总占比共计近7成,符合新兴国货美妆品牌客群定位。

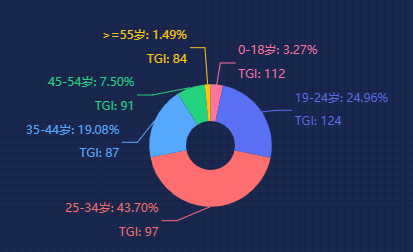

工作人口

居住人口

◎深圳宝安中心商圈客群年龄分布 数据来源:赢商大数据

在《腾讯国货美妆报告》中,根据特点及消费习惯,将国货美妆爱好者划分为尝新党(15-25岁,注重消费体验及口碑推荐)、生活家(26-35岁,轻熟龄女性为主)、潮流家(15-25岁,高收入、高消费时尚达人)、真爱粉(30-50岁,成熟家庭人群,国货忠粉)、品质控(15-50岁,低线城市,看重质量)及跟随者(低线城市,需求偏好不明显)六大类。

三、购物中心“撞脸度”:偏爱中档年轻mall,错位抢铺

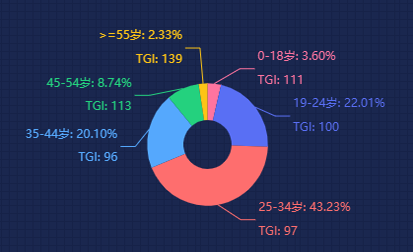

从商圈到具体购物中心,相比起整个美妆业态,新兴国货美妆品牌偏爱mall多为中档、开业3年内项目,接地气地迎合Z世代。

具体来看,“完美日记们”热衷进驻的购物中心,和成熟美妆品牌扎堆的购物中心重合度并不高,前者通常采用“跟随型选址”和“错位竞争型选址”两种开店策略。

策略一:跟随型选址,进市级商圈明星mall,一战成名

进驻美妆品牌数量众多,美妆消费基础成熟,且均为客流量位居全市前列的标杆项目,对新兴品牌来说更易打响名声,它们对这类购物中心的信心较足,进驻品牌也较多。

如素有“西北店王”之称的西安赛格国际购物中心,场内美妆品牌数量达80家,Dior、Chanel等国际大牌业绩突出,场内时尚精品类客单价超800元,客群消费力强劲。

进场的新生力量,瞅着钱多、人多而来,避开与美妆大牌们直接较量,而是以门店高颜值、产品高性价比的反差之势,引起市场高度关注,获得商场流量。THE COLORIST在西安赛格国际购物中心F1和B2层连开两店,多向“拦截”消费者。

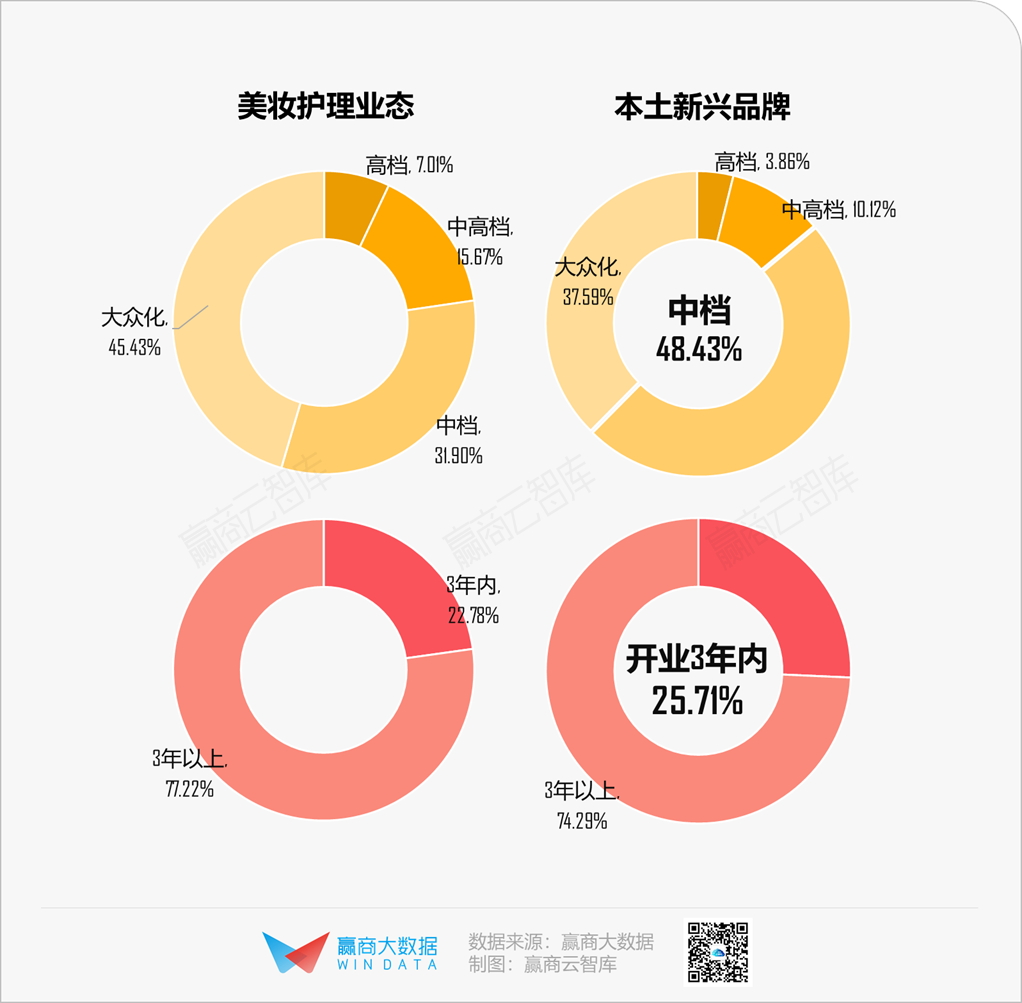

再如广州正佳广场,地处“宝藏级”天河路商圈,是年轻人最常去的潮流聚集地,场内美妆品牌数量达38家。后来者完美日记、Abby’s Choice、H.E.A.T喜燃全国首店均落地与此,有效与东边高端太古汇、西边轻奢天环形成差异化,同时形成聚集效应。

◎广州正佳广场周边热力地图(节假日) 数据来源:赢商大数据

策略二:错位型选址,入区域级顶流mall,抢市场空白

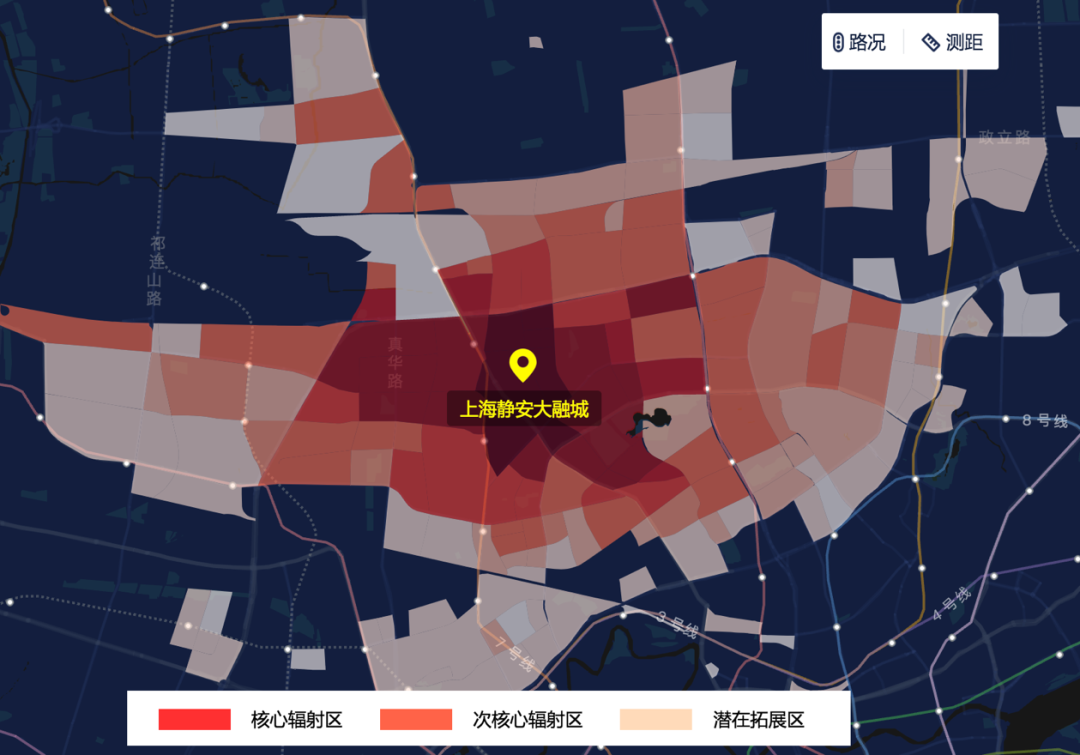

另一种路径是,选择区域型商圈中客流量较大的项目,如成都大悦城、龙湖北京长楹天街、上海静安大融城;或直接开进尚未成熟的新兴商圈内,以圈内已有新mall为跳板,抢占空白市场,如广州乐峰广场、龙湖上海宝山天街等。

以上海静安大融城为例,周边拥有72个小区、12个写字楼,周边一公里居住人口近18万,是所属大宁商圈中客流量较大的购物中心。

项目内引流业态餐饮、文体娱占比较高,儿童亲子业态品牌丰富,而对应能“逛”的零售品牌较少,美妆品牌仅有万宁、屈臣氏、innisfree等传统品牌,创新度不足。美妆集合店THE COLORIST、东点西点全球购、完美日记的加入,破解了品牌多样性不足的困局,且以创新玩法抢夺新流量。

◎上海静安大融城项目辐射范围 数据来源:赢商大数据

广州乐峰广场地处海珠区西侧,地铁8号线、广佛线上盖,链接双城客群,周边一公里居住人口超23万,住宅小区89个,客流量居于全市前10%,而周边大型商业项目较少,辐射客群吸引力较强。

瞄准这个潜力股,快速扩张中的H.E.A.T喜燃首批门店就选址于此,THE COLORIST、WOW COLOUR、完美日记也此地而来。大大提升了场内美妆品牌矩阵吸客力。

◎广州乐峰广场项目辐射范围 数据来源:赢商大数据

从城市到商圈,再到商场,不难发现,新兴国货美妆门店的选址“撞脸度”未免太高了!这种扎堆而行的特征,随着品牌及行业的不断成熟,或出现一些明显分化。

一方面,除了目前集结的一线、新一线城市,二线及以下城市随着存量项目的优化改造,及新商场的冒出,为新兴国货美妆们提供了更多可去之地。

另一方面,逐步破除“平价”之刻板标签后,一些向着高端进发的新兴国货美妆,或会增加其在高档、中高档商场露出的频次。

例如,完美日记母公司宣布将收购英国高端护肤品牌Eve Lom,或许正预示着新兴国货美妆企业朝多品牌矩阵、高端化发展的方向。

但无论是形态、趋势以何种模样衍变,可预见的是,以“网红”起家的新兴国货美妆们,开店必将继续逐流量而生。线上如此,线下亦然。

那么,下一个“完美日记们”撞脸的地儿,会在哪?

商务合作/转载/加群沟通:xwnkfh0921(微信号)