14家超市上市企业2020年业绩:一半营收增长,逾八成实现盈利

近年来,传统超市可谓是处于水深火热之中,“超市+餐饮”业态退潮后,社区团购以更加强势的姿态崛起,给超市沉重一击。

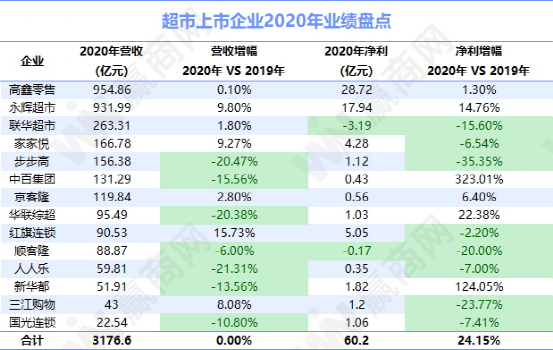

据赢商网统计,高鑫零售、永辉、步步高、家家悦、人人乐等14家超市上市企业2020年实现营收3176.6亿元,与2019年持平,净利润总额合计60.2亿元,同比增长24.15%。然而,细看各大超市数据,情况却不容乐观,实现净利、营收双增长的超市仅有3家,明显少于2019年的6家、2018年的7家,其余超市营收或净利均有不同程度的下滑。

业绩整体“高开低走”、逾七成超市录得下滑

//“开门红”趋势难延续,超市全年业绩回落

超市业态本身以销售必需消费品为主,去年疫情期间超市刚需优势突显,一季度多个超市实现营收、净利双增长,其中永辉超市Q1净利达到15.68亿元,超2019年全年,有人戏言,“永辉一季度赚了一年的钱”。

纵观全年,不少超市Q1业绩增长喜人,Q2起开始回落,部分企业如步步高、中百等业绩更是逐季递减,因此超市全年业绩增长较一季度明显回落。超市业绩逐季回落,不仅是因为线上业绩随着客流重回线下而持续放缓,还有来自社区团购“野蛮生长”,对超市市场份额的蚕食。

◎图源:摄图网

//7家超市营收增长、12家实现盈利

回顾2020年,超市营收增长并不乐观,仅7家企业营收实现同比上涨,但涨幅不明显,除了红旗连锁,其余6家企业营收增幅均不足10%。另外7家企业营收同比下降,其中顺客隆营收跌幅为6%,其余6家企业因报告期内采取执行新的收入准则而使得营收录得双位数下滑,若剔除这一影响,步步高、华联综超、国光连锁营收增长约3%,人人乐跌幅收窄至3.02%。

去年在疫情冲击下,仍有12家超市实现盈利,其中高鑫零售以28.72亿元稳居净利榜首,永辉以17.94亿元紧随其后,其余10家企业净利不足10亿元,其中中百集团、京客隆、人人乐净利不足1亿元。与此同时,联华超市、顺客隆录得亏损,其中顺客隆已连亏2年,联华超市更连亏6年,但两者去年亏损均有所缩窄。

从净利变动来看,仅5家超市净利同比增长,其中中百集团涨幅最高,达到323.01%,主要是因为去年关闭和改造门店较2019年减少,资产处置及损失减少,利润总额较同期增长,同时收到2.69亿元政府补贴。此外,永辉、华联综超净利均为双位数增长。

新华都成功扭亏,全年净利为1.82亿元,新华都于2019年一口气处置了50余家门店及海物会51%股权、泉州胜骏 55%股权,甩掉包袱后新华都盈利能力得以提升,同时互联网营销业务业绩的大幅提升也助力了业绩扭亏。

◎图源:摄图网

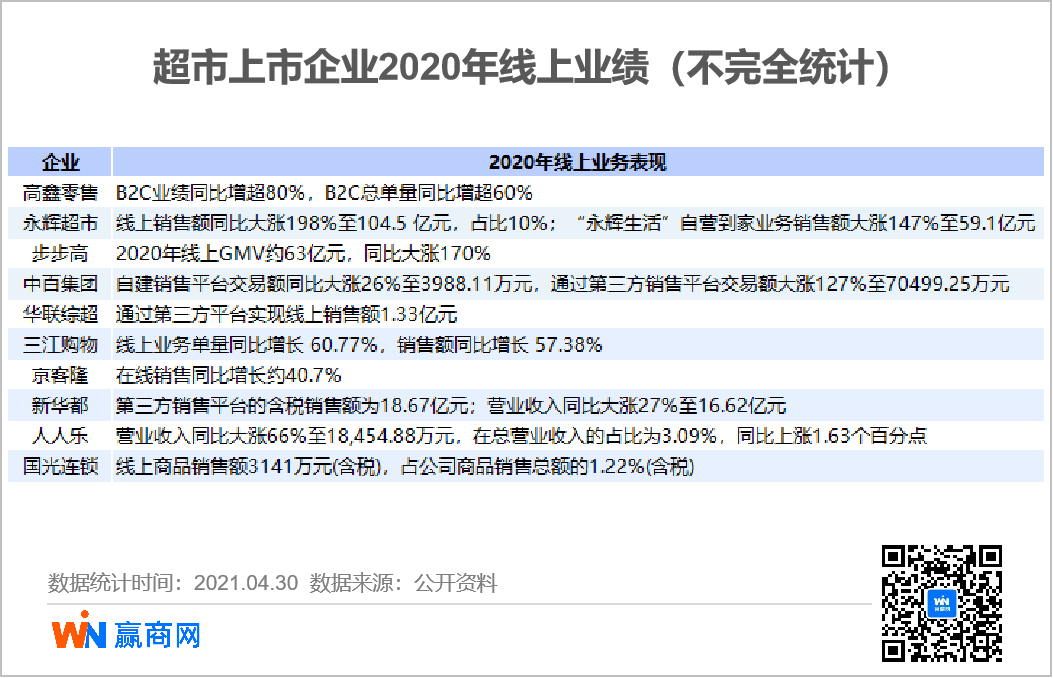

//线上业绩“大爆发”、永辉线上收入占比达10%

过去数年,超市虽然持续发力线上业务,但一直难有突破。疫情催化下,消费者的购物行为加速向线上转移,各大超市也顺势深化拓展线上业务,积极开展线上购物、直播带货、社区拼团等服务,多个企业线上业务迎来爆发式增长。

从上述数据可见,超市线上业务在疫情推动下得到快速发展,多家企业线上业绩实现双位数增长,永辉、步步高、中百线上销售更同比翻了一倍多。其中永辉线上业绩占比达到10%,成为公司新的业绩增长来源,其余多个超市线上业绩占比较小,难以带动整体业绩增长。

//头部企业业绩稳定,尾部企业盈利能力强

数据显示,超市行业头部格局相对稳定,高鑫零售、永辉超市牢牢占据营收/净利第一、第二的位置,其余超市则表现各异。

◎图源:摄图网

头部企业(营收≥500亿元)2家:高鑫零售、永辉超市业绩相对稳定,营收、净利均实现增长,两者业绩差距正逐年缩减,其中营收差距已由2018年288.43亿元收窄至2020年的22.87亿元,净利差距则由2018年11.08亿元缩减至2020年的10.78亿元。

中部企业(100亿元≤营收<500亿元)5家:除了京客隆外,其余4家超市的业绩均有不同程度的下滑,其中步步高营收、净利齐跌,家家悦净利下滑但营收继续增长,达到166.78亿元创新高,一举超越步步高、中百集团。

尾部企业(营收<100亿元)7家:华联综超、人人乐营收下滑明显,其中华联综超跌破100亿关口,从中部企业转入尾部企业;红旗连锁营收再创新高,迈过90亿门槛。值得注意的是,尾部企业盈利能力不逊于中部企业,如红旗连锁净利高达5亿元,仅次于高鑫零售和永辉超市;此外,华联综超、三江购物、新华都、国光连锁净利均约为1亿元,与步步高相当,远超中百集团。

行业观察:新拐点正在到来

//自有品牌表现亮眼,成超市新发力点

自有品牌一直备受超市重视,近两年更成为了企业的重点业务之一。据企业年报披露,去年超市自有品牌表现亮眼,如永辉自有品牌总销售额同比增长45.9%至28.46亿元,其中核心品类中17个大类取得双位数的自有品牌渗透;人人乐自有品牌销售收入为17883万,占总销售额3.29%;家家悦自有品牌销售收入同比增长43.80%,自有品牌营业收入占比13.74%。

◎图源:永辉

此外,不少超市在自有品牌的布局也有新进展,其中京客隆打造出“隆之鲜”自有品牌,联华超市上线“联华质造”品牌,三江购物自有品牌新增347个,自有品牌与知名品牌开发联名款16个......

近年来,超市为扩大销售、提升毛利,持续推进自有品牌发展,去年集体加速,一个重要的原因是国内会员制超市的崛起。2020年以来,山姆会员商店、Costco、盒马X会员加速跑马圈地,不断蚕食本土超市的市场份额。自有品牌是会员制超市“金字招牌”,山姆会员商店自有品牌占比为20%,却贡献了超过30%销售额;盒马X会员店的自有品牌“盒马Max”占比近30%......

◎图源:沃尔玛中国媒体中心

随着零售商超竞争迈入下半场,企业之间的竞争已经不再局限于价格的“拼杀”,更多的是商品“创新”,自有品牌则是各大超市建立差异化竞争优势的重要一环。从企业披露的最新规划来看,今年各大超市会继续强化自有品牌建设,其中华联综超预计自有品牌数量至少提升100%。

//Mini店逐渐“熄火”

近年来,超市为挖掘新的业绩增长点,不断开拓新业务,继“超市+餐饮”业态之后,Mini店也成了其押注的新赛道。然而令人意想不到的,仅过了1年,超市对mini店的热情就明显消退。

永辉自2019年起探索mini店业态,当年开店573家、关店44家,2020年起,永辉mini店骤然减速,全年关店336家,今年1季度再关闭86家,目前仅剩余70家。此外,高鑫零售在mini店的拓店速度也明显放缓,去年Q3、Q4,“小润发”分别开店10家、14家,今年Q1却仅开店8家,单季开店规模明显缩减。据公开报道,“小润发”预计今年将增至200家店,而目前仅有32家。

◎图源:大润发mini

值得注意的是,除了永辉、高鑫零售,盒马对mini店的热情也在逐渐消退,一季度仅开出了2家盒马mini。

据观察,超市对mini店的热情快速消退,一个重要的原因是亏损问题。以永辉为例,仅2020年上半年,永辉mini店就亏损了1.3亿元。前几年,超市学习盒马推出“超市+餐饮”业态,致使业绩大幅下滑,随后各大超市陆续剥离新零售业务,回归“老本行”,再次聚焦超市主业务。

//巨头谋求IPO,行业格局或生变

资本市场频频闪现超市企业身影,继去年江西省商贸零售“第一股”国光连锁登陆上交所后,今年家乐福中国、物美也放出计划IPO消息,其中物美已向港交所递交招股书,拟将物美超市和麦德龙中国“打包”形成加强版的物美科技,再次赴港上市。

需要注意的是,国光连锁营收规模较小,远不及其他超市上市企业,但家乐福中国、物美则不同,他们若登陆资本市场,将直接“杀入”中部企业位置。

◎图源:视觉中国

据物美科技招股书披露,2018年-2019年,公司营收分别为213.78亿元、227.47亿元,净利分别为2.20亿元、3.91亿元,“吞并”麦德龙中国后,物美科技2020年收入增至390.64亿元,净利增至7.17亿元,仅次于高鑫零售、永辉,稳居行业第三。

家乐福中国也不容小觑,据苏宁易购2020年年报披露,家乐福中国2020年营收为255.74元,仅此于高鑫零售、永辉超市、联华超市,但家乐福中国仍处于亏损状态,去年净亏损为7.95亿元,若不考虑增值摊销影响净利润6.40亿元,亏损缩减至1.55亿元。

可以预见,若物美和家乐福中国成功敲钟上市,超市行业格局或将重新洗牌。

2021年展望

社区团购攻势猛,超市业绩继续承压

不同于去年开年超市业绩“喜忧参半”的局面,今年Q1超市业绩普遍下滑,且净利下滑明显,其中人人乐再次陷入亏损局面,永辉净利大跌98.51%至2332万,不及去年同期的零头。去年年初,超市线上生意集体爆发,进而推动整体业绩增长,今年Q1业绩回落也是预料之中,但集体出现双位数下滑却超出预期,这也说明了社区团购的发展对超市的影响在逐步加大。

进入2021年,社区团购继续疯狂掠食,据36氪披露,各社区团购巨头已确立了2021年的目标,美团优选GMV锁定2000亿,多多买菜是1500亿,橙心优选为1000亿,兴盛优选约为800亿......可以预见,在社区团购的新一轮攻势下,超市业绩仍会继续承压。

不过,去年社区团购“九不得”出台,明确要求不得“低价倾销”,今年3月橙心优选等5家大平台累计被罚650万元,监管持续升温,行业将结束“野蛮生长”。

实际上,在社区团购玩家疯狂跑马圈地的同时,超市也没有坐以待毙,而是积极拥抱新模式。如高鑫零售与菜鸟驿站合作的社区团购业务的活跃站点数已近8000个,集团旗下逾220家门店上线了社区团购业务,其非标生鲜产品贡献了约33.5%的业绩,快消品贡献了约64.7%的业绩,此外永辉旗下超级物种正在探索社区团购业务,已在上海、北京、福州、合肥、重庆等城市上线。