首批集中供地:16个重点城市收金7672亿,头部房企土储较充足

观点指数 4-5月,16个城市完成了年内首次集中供地,从出让结果来看,城市之间土拍市场热度分化明显。

另外,由于大多数城市选择“限地价和限房价”的竞价规则,出让地块地房比普遍偏高,土地毛利率明显缩窄。

在利润率下降的行业趋势下,部分城市热度较过往甚至有所提升,少数房企在土拍市场频频举牌,激进拿地,这背后体现出哪些投资逻辑?

首次集中供地面面观

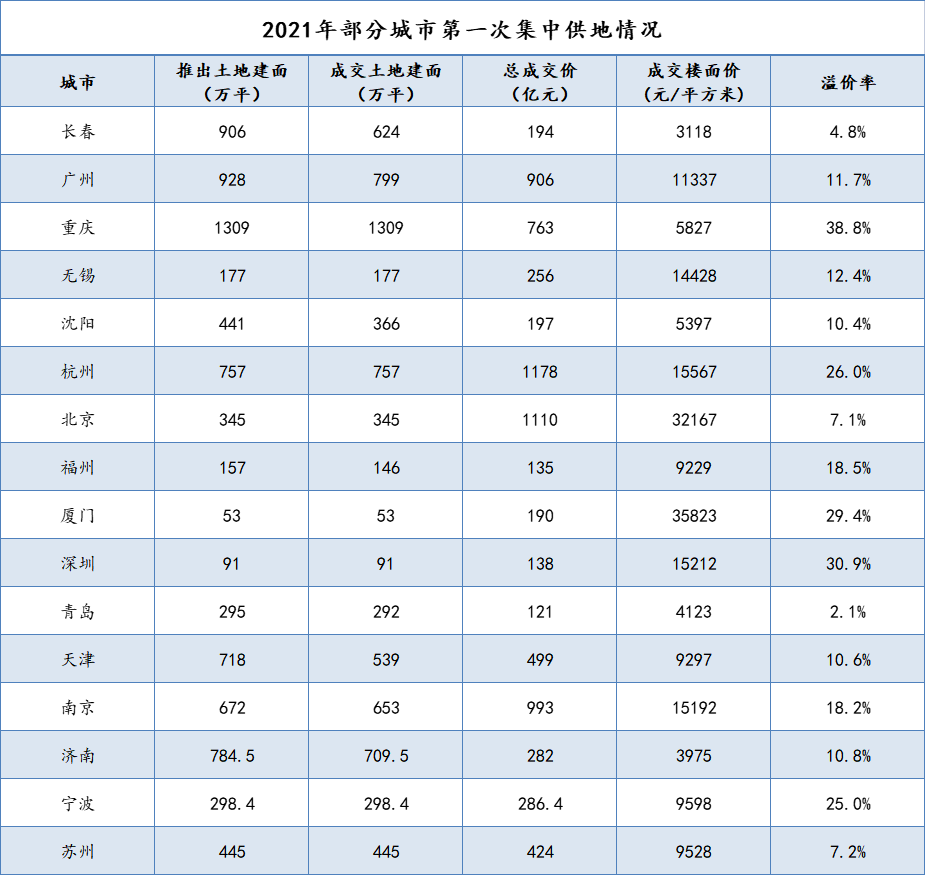

4-5月,22个集中供地试点城市中,长春、广州、重庆等16个城市进行年内首次集中供地。从土地出让结果来看,各个城市热度不一,分化明显。

数据来源:观点指数整理

根据观点指数统计数据,16个重点一二线城市第一次集中供地总建筑面积8377万平方米,成功出让建筑面积7604万平方米,总出让土地金额7672亿元,平均成交楼面价10090元/平方米,平均溢价率16.6%。

从土地成交溢价率来看,地市成交热度跟所处区域有明显关系。

重庆、杭州、厦门、深圳和宁波这5个热门城市土拍竞争激烈,溢价率均在25%以上。其中,重庆由于没有限制地价(其他15城市竞价规则均包括限制地价),溢价率高达38.8%。个别城市如长春、青岛整体市场表现比较平淡,溢价率分别为4.8%和2.1%。

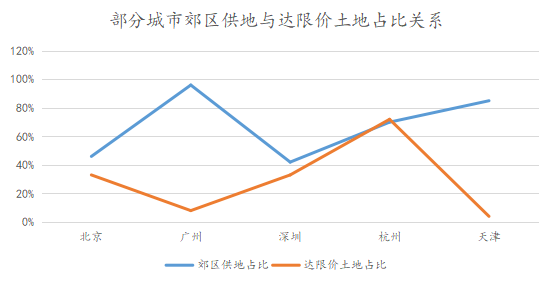

数据来源:观点指数整理

另外,土地溢价率跟郊区供地占比有明显的负相关关系。

例如广州首次集中供地48宗涉宅用地,郊区地块数量占比高达96%。最终48地块总出让价格906亿元,平均溢价率为11.7%。

其中有20宗底价成交,仅4宗地块触顶摇号,触顶土地占比8%,成交热度明显低于其他一线城市。

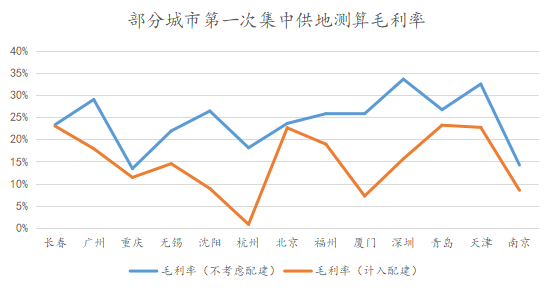

数据来源:观点指数整理

从首次集中供地毛利率来看,由于限地价和限房价的竞价规则,各个城市出让地块地房比普遍偏高,土地毛利率明显缩窄。在扣除配建和自持面积成本等因素之后,部分城市例如杭州、整体土地项目利润微薄,毛利率处于低位。

5月14日滨江在回应投资者问题中提到,公司在杭州首次集中供地获取5宗涉宅用地,净利润水平大概在1%-2%。

可以对比的是,2020年滨江获取土地储备项目30个,土地款总额为781.9亿元,其中包含了21宗杭州项目,对应的土地款总额为322.6亿元,最终滨江给出的2020年新增拿地项目净利润测算为8%。滨江提供的净利润指引差距,体现出了杭州土地项目利润空间出现大幅缩减。

腰部区域深耕房企拿地逻辑

杭州首次集中供地利率缩减是当前房地产调控政策趋严的缩影,随着政策对住宅开发链条全面覆盖和监管,土地项目利润率下行是地产行业未来的发展趋势。

回顾4-5月首次集中供地出让结果发现,房企采取的土地投资各不相同。

其中,重点深耕布局单一区域的房企大多在首次集中供地中大手笔拿地,例如越秀以177.5亿元一举斩获广州8宗地块,融信斥资253亿元重仓杭州,滨江182.6亿元摘下杭州5宗涉宅用地,龙光80亿拿下深圳光明区和南山区两宗宅地等等,这些区域房企全口径拿地金额均占对应城市拿地总金额的15%以上。

在此轮竞争激烈、利润微薄的土拍中,这些区域房企依旧保持着较为激进拿地动作的主要原因有以下两点。

第一点是及时拿地开发周转,对年内销售货值形成有力的供应支撑。集中出让、一年三拍意味着土地出让是阶段性的,出让时间主要集中在4-5月7-8月以及10-11月,房企若想要新增土地项目达成预售条件,转化为年内销售,必须在首轮集中供地的4-5月进行拿地。

融信此次重仓杭州是出于补充区域可售货值方面的考量。截至2020年年底,融信杭州土地储备总货值约为300亿元,按照2021年销售目标1600亿元以及去年杭州销售贡献率30%计算,杭州现有土储货值明显不足,因此需要及时在杭州首轮集中供地进行扩储。

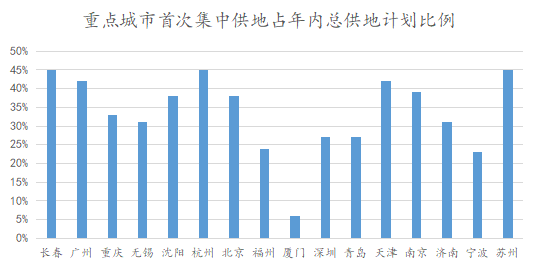

数据来源:观点指数整理

第二点是按区域供地比例确定拿地比例,达到平滑拿地节奏和分散风险的目的。根据年度供地计划,16个城市首次供应商品住房用地占全年总供应比例平均值为33.5%,个别城市如广州、杭州、天津首次集中供地比例达40%以上,叠加1-3月供地规模,前5月的供应比例甚至超过6成。因此,房企需要根据全年拿地计划和政府供地铺排节奏,适当进行拿地。

以滨江为例,2021年,滨江制定了新增30幅以上土地的拿地目标,其中杭州拿地比例要达到50%。1-3月,滨江仅在杭州收获4宗地块。按照1-5月杭州供地占全年供地约2/3计算,滨江需要适当在杭州首次供地中寻找土地标的,否则后期将会面对巨大的拿地压力和土地利润不确定的风险。

头部房企拿地策略简析

相比深耕单一区域的腰部房企,头部房企区域布局更加广阔,土地储备更加充足,在首次集中供地中拥有更多的选择空间。

数据来源:观点指数整理

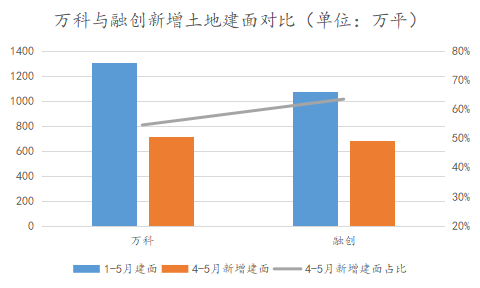

以重点布局一二线城市的两家头部房企万科和融创作为观察样本。

从拿地数量来看,万科和融创4-5月拿地力度较大,新增土地建面(全口径)分别为723.1万平方米和682.1万平方米,占前5月拿地建面比例分别为55.3%和63.4%。

数据来源:观点指数整理

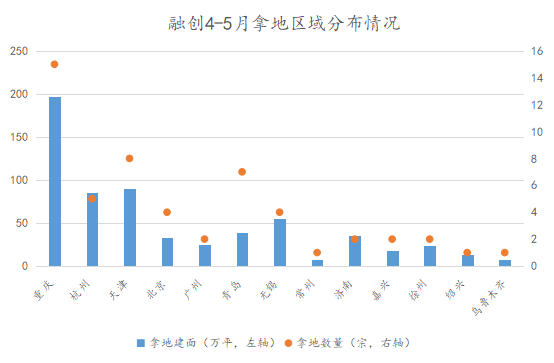

但从区域布局来看,两者土地投资逻辑并不相同。具体而言,4-5月融创在13个城市进行拿地,拿地数量54宗,其中在7个集中供地城市拿地数量45宗,拿地建面525.7万平方米,占比77.1%。

数据来源:观点指数整理

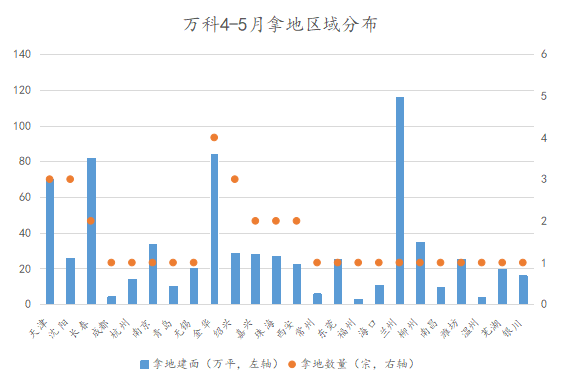

4-5月万科在24个城市进行拿地,拿地数量37宗,其中在8个集中供地城市拿地数量13宗,拿地建面260.6万平方米,占比为35.4%。

观看两家公司具体拿地情况,融创在首轮集中供地中采取的拿地策略是将资金集中投向重庆、杭州、天津等城市,这些区域都是融创的深耕区域,去年销售金额均超过100亿元。

而万科采取的土地投资策略是散点布局,呈现出单个城市土地投资数量少、金额小的特点。另外,万科主要在天津、沈阳等竞争小、单价和溢价率低的集中供地城市进行拿地,针对性地规避在重庆、杭州、北京等热门集中供地城市拿地的情况。

据不完全统计,在5月10日北京出让的29宗地块中,万科报名参拍14宗,但在综合考虑限价、配建以及利润等因素之后,万科并没有选择拍下北京土拍市场的任一宗地块。

另外一家布局国内核心一二线城市且注重利润的房企中海,观望态度更加明显。据公告披露数据,中海4-5月拿地数量仅有5宗,拿地城市分别是重庆、厦门、天津、济南和南京,拿地建面125万平方米,占前5月总拿地建面比例为24.2%。

作为一家强调利润持续稳定增长的房企,中海曾对外界表示,利润的要求是毛利率不低于30%,去年其实现毛利率30.05%,处于行业领先水平。此次中海在集中供地上的沉寂,侧面反映出了土地项目利润下降,内部收益率等指标难以达到设定门槛。

中海前5月支出拿地权益金额290.2亿元,占全年1650亿元权益拿地预算的17.6%,预计中海将在第二、三次集中供地中加大拿地力度,这将间接为市场提供观察土拍利润走向的一个视角。